Здравствуйте! В этой статье мы расскажем про эффективность управления инвестициями на уровне предприятия и частного лица.

Сегодня вы узнаете:

- Какие виды инвестирования существуют;

- Как правильно организовать процесс управления инвестициями;

- Зачем нужны брокеры и можно ли обойтись без них.

Что такое управление инвестициями

Главная цель инвестиционного менеджмента – получить от вложений максимальную прибыль. Факт очевидный, но не стоит о нём забывать. Добиваются этого разными способами в зависимости от типа инвестиционного проекта, объёма активов, темперамента инвестора.

Одни инвесторы предпочитают действовать осмотрительно, другие любят рисковать, третьи делегируют управление проектом профессиональным менеджерам. Но неважно, какой способ вы выбираете – нужно трезво оценивать собственные силы и потенциал инвестиционного проекта.

Основные принципы управления инвестициями:

- максимизация доходов;

- минимизация рисков.

Инвестиционным менеджментом занимаются как частные инвесторы, так и крупные коммерческие корпорации. Даже государственные структуры делают это, инвестируя средства в целые отрасли экономики. Иногда федеральные органы стимулируют вложения частного капитала в тот или иной проблемный сектор.

Пример

Государство всячески поощряет инвестиции в сельское хозяйство и даже помогает ими управлять. Так, инвесторам предоставляются льготные условия кредитования: проценты по займам оплачиваются из госбюджета, предприниматели возвращают банкам лишь тело вклада.

Таким образом, развивается аграрный сектор в стране, а сами бизнесмены получают больше пользы от вкладов.

Управление проектом – это последовательность точных решений, которые принимает ответственное лицо на пути к достижению цели.

В процессе инвестиционного менеджмента инвестор:

- оценивает рыночные перспективы;

- выбирает направление инвестирования;

- формирует инвестиционный портфель;

- разрабатывает план управления инвестициями;

- прогнозирует развитие проекта;

- реализует проект;

- отслеживает результаты и корректирует процесс по мере надобности.

В инвестиционной деятельности есть свои незыблемые правила. Управляя процессом, инвестор обязательно учитывает динамику доходности, сроки окупаемости и реализации, текущую стоимость проекта.

При грамотном управлении проект удовлетворяет следующим условиям:

- доход от инвестиций превышает доходность банковских депозитов;

- рентабельность проекта выше темпа инфляции;

- уровень риска определён заранее;

- инвестиции имеют максимальную ликвидность;

- задачи всех участников процесса чётко определены.

Квалифицированный инвестиционный менеджер – это специалист по экономике, знаток технического анализа и математического моделирования, эксперт в законодательной и налоговой сфере.

Это не значит, что частным инвесторам не стоит браться за новые перспективные проекты. Рядовые граждане имеют массу шансов на успех, если соблюдают базовые правила инвестирования. Например, не рискуют без предварительного анализа ситуации или не вкладывают деньги в направление, в котором не разбираются.

Проблема в том, что у жителей РФ и стран ближнего зарубежья беда с финансовой грамотностью. Большинство людей не могут даже рационально потратить зарплату и вообще не думают о том, как заставить свои деньги зарабатывать новые деньги.

Долгосрочные инвестиции кажутся рядовому гражданину ненадёжными и сложными. Но стоит только начать, и некогда туманные и пугающие понятия становятся ясными и простыми.

Вывод: не бойтесь инвестировать. Даже если в первых проектах вы наделаете ошибок, это даст вам бесценный опыт, который обязательно пригодится в будущем. И ещё один совет: не ищите лёгких путей.

Если кто-то говорит или пишет: «прямо сейчас вкладывайте деньги в акции Гугла (или Газпрома, или Урюпинского мясокомбината)» — не верьте на слово. Прогнозы и конкретные советы в инвестиционном бизнесе – вещи ненадёжные.

Ещё больше информации о прибыльных вложениях вы найдёте в статьях «Инвестиции в основной капитал» и «Реальные инвестиции».

Основные советы по инвестициям

Быстрая реакция, неподверженность эмоциям и высокий уровень интуиции помогают в успешном инвестировании, но можно также выделить несколько основных правил, которые помогут инвесторам:

- читать литературу и блоги об инвестициях;

- направлять более половины всех средств в консервативные инвестиции и пользоваться разными инструментами инвестирования;

- изучать механику работы ценных бумаг;

- привлекать опытных экспертов для проведения анализа вложений или пользоваться услугами брокеров.

Для правильного управления инвестициями нужно ещё до принятия решения о вложении просчитать срок окупаемости и доходность. При этом контроль за состоянием дел лучше производить регулярно, до тех пор, пока вы не вернёте вложенные деньги.

Какие стратегии используют в управлении инвестиционным портфелем – 3 главных стратегии

Стратегия инвестирования – это синоним управления рисками. Вы разрабатываете определённую последовательность действий, которая приводит к достижению цели. Стратегия – это сценарий реализации, учитывающий по возможности все факторы влияния на конечный результат.

Нужно чётко понимать, на какие риски вы готовы пойти. Уоррен Баффетт, один из самых успешных инвесторов в истории, говорил: «Если вы не в силах наблюдать, как рынок на ваших глазах падает на 50%, то вам не стоит заниматься инвестированием». Как вариант – выбирайте самую консервативную стратегию управления портфелем.

Если вы ещё не знаете, что собой представляет инвестиционный портфель, прочтите материал по этой теме.

Если уже знаете, перейдём к конкретным стратегиям.

Стратегия 1. Консервативная

Такая стратегия предполагает минимальный риск потери вложений, но и относительно низкий размер дохода (не более 20% годовых). Применительно к биржевым операциям это, к примеру, покупка облигаций с фиксированной ценой.

Другие варианты консервативных вкладов – инвестиции в золото, обезличенные металлические счета, вложения в недвижимость, паевые фонды с консервативной политикой, депозиты, страховые накопительные программы, вклады в инвестиционные монеты.

Продвинутые инвесторы комбинируют консервативные инвестиции с высокорисковыми.

Пример

25% активов вкладчик помещает в государственные облигации, 25% кладёт на депозитный валютный вклад, остальные деньги распределяет между акциями «голубых фишек» и развивающихся перспективных предприятий.

Полностью консервативные инвестиции гарантируют почти 100% сохранности капитала, но доход не всегда превышает темпы инфляции. При этом размер прибыли обычно известен заранее. Накладные расходы – минимальные, обороты – низкие, сроки окупаемости – длительные.

Пассивная консервативная стратегия подходит тем инвесторам, которые не хотят рисковать и не имеют времени для активных действий. Управлять такими инвестициями легко и просто: «купил и забыл до получения дивидендов».

Стратегия 2. Умеренная

Характеризуются средним уровнем рисков и доходности (до 50% в год). Такие показатели у акций крупных компаний, вложений в производство, перспективные стартапы и другие направления, требующие от инвесторов активного участия и экономических знаний.

Умеренные вклады это: ПИФы смешанных инвестиций, ПАММ-счета, вложения в ценные бумаги негосударственных компаний, инвестиции в МФО.

Сюда же относится относительно новый на финансовом рынке продукт – индивидуальный инвестиционный счет (ИИС). Такой вклад имеют право открывать только физические лица в брокерских фирмах и управляющих компаниях. При вложениях до 400 000 рублей государство предоставляет налоговые льготы. Годовой доход составляет в среднем 18-30%.

Стратегия 3. Агрессивная

Агрессивная стратегия – это рискованная игра для людей со стальными нервами и приличными денежными активами. Сюда относят финансовые пирамиды, неиспытанные технологии, новейшие направления рынка с неопределёнными перспективами, стартапы.

Волатильность таких инструментов максимальная. Можно либо потерять всё, либо увеличить начальный капитал на 100-1000%.

В таблице представлены основные инвестиционные инструменты, соответствующие стратегиям:

| № | Стратегии | Инструменты |

| 1 | Консервативная | Облигации, недвижимость, золото, депозиты |

| 2 | Умеренная | Ценные бумаги крупных негосударственных предприятий, ПИФы, ИИС, производство, сельское хозяйство, хедж-фонды |

| 3 | Агрессивная | Инновации, стартапы, финансовые пирамиды, компании многоуровневого маркетинга, хайпы |

Система управления

Для эффективного управления нужна отлаженная система. Система это цельная структура всех элементов, задействованных в одном процессе.

Система управления инвестиционными проектами это организованная структура способов и методов достижения инвестиционных целей.

Далее рассмотрим несколько существующих подходов к управлению проектами, а именно:

- функциональный (планирование, анализ, контроль, регулирование и стимулирование деятельности, организация всех производственных и финансовых процессов, контроль над их исполнением)

- динамический (корректировка принятых управленческих решений над всеми процессами по реализации проекта в моменте «здесь и сейчас»)

- предметный (управление осуществляется не над всеми текущими процессами одновременно, а отдельно над каждым. Особое внимание уделяется производственному сегменту, финансовому, рекламному и т.п.).

Как управлять инвестициями – 7 основных этапов

Очевидно, что инвестировать собственные 100 000 рублей и распоряжаться миллионными активами крупной компании – не одно и то же. Однако общие правила управления инвестициями справедливы и для частных инвесторов, и для корпоративных.

В обоих случаях нужно уметь просчитывать риски, видеть на 10 шагов вперёд, ориентироваться в текущей экономической ситуации, пользоваться актуальными технологическими разработками и следовать принципам разумной целесообразности.

Сложнее всего управлять реальными инвестициями, поскольку в такой ситуации деньги вкладываются в «живые» производственные процессы или, например, строительство. Просчитать все затраты оборотного капитала и оценить размер будущей прибыли под силу только профессионалам.

По этой причине для управления крупными инвестиционными проектами руководители компаний часто приглашают сторонних специалистов из консалтинговых фирм.

В целом процесс инвестиционного менеджмента выглядит следующим образом.

Этап 1. Анализ инвестиций в предшествующем периоде

Предполагается, что инвестор – уже не новичок в деле прибыльных вложений. Он оценивает эффективность своих прошлых инвестиционных проектов, анализирует ошибки и выявляет сильные стороны.

Частный инвестор делает примерно такие выводы:

«Ага, с облигациями в прошлый раз у меня как-то удачно получилось, а вот фьючерсы и опционы – это явно не моё, лучше с ними не связываться. Лучше обратить внимание на акции отечественных гигантов – они в этом сезоне стабильно в гору идут».

С крупными инвестиционными проектами сложнее. Нужно провести подробный анализ рыночной конъюнктуры, оценить общий объём оборотного капитала компании, изучить основные формы инвестирования, которые применялись ранее.

Портфельные инвестиции крупных предприятий требуют профессиональной оценки рисков по всем направлениям. Далее исключаются излишне рискованные инструменты и оценивается ликвидность тех, что остаются в обойме.

Этап 2. Определение общего объема инвестирования в предстоящем периоде

Рассчитываем объём средств, необходимых для предстоящих капиталовложений. Если нужны дополнительные источники – позаботьтесь об этом заранее. Учтите, что показатель доходности в этом случае должен с запасом перекрывать процентную ставку по кредитам.

Этап 3. Определение форм инвестирования

Выбор формы инвестирования зависит от стратегии, а также текущих и долгосрочных задач инвестора.

Способов реализации инвестиций – множество. Это и покупка контрольного пакета акций, и вложения в уставные фонды совместных предприятий, и расширение действующего производства, и открытие филиала.

Для частных инвесторов с небольшим капиталом вариантов тоже достаточно – управляющие компании, брокерские счета, надёжные ПИФы и ПАММ-счета.

Этап 4. Разработка и оценка инвестиционных проектов

Инвестиционный проект должен отвечать долгосрочным целям компании и решать по возможности текущие финансовые и производственные задачи.

Разработку серьёзного проекта стоит поручить профессиональным управляющим. Они оценят ликвидность и доходность инвестиций, просчитают возможные риски, проведут грамотную диверсификацию – то есть распределят средства по разным инструментам.

Этап 5. Формирование инвестиционной программы

Инвестиционная программа – это подробный план предстоящей финансовой деятельности. Крупные финансовые проекты невозможны без распределения обязанностей: назначают руководителей, исполнителей, финансовых консультантов, ответственных за юридическую часть.

Этап 6. Реализация проектов и программы

На стадии внедрения проекта в жизнь часто возникают трудности. Успешно преодолеть их – задача конкретных исполнителей. Крупные проекты требуют грамотного контроля и учёта на всех стадиях реализации.

Частный инвестор – сам себе директор и исполнитель. Ему не на кого свалить вину в случае провала. Поэтому следить за реализацией и отслеживать промежуточные результаты нужно внимательно и трезво.

Этап 7. Контроль выполнения программы

В рамках предприятия контроль инвестиционных проектов возлагается на непосредственных руководителей.

Жизненный цикл инвестиций варьируется от нескольких месяцев до нескольких лет. Вовремя провести коррекцию, вывести активы и насладиться триумфом – искусство, которому учатся в основном на практике.

Содержание

- Финансовый менеджмент в сфере инвестиций

- Почему управление инвестициями – прибыльное дело

- Управляем инвестициями на кратко- и долгосрочной основе

- Различия в управлении финансовыми и реальными инвестициями

- Управление портфелем инвестиций и прямыми вложениями

- Как правильно контролировать пассивные и активные инвестиции

- Средства частного инвестора и предприятия

- Эффективность использования собственного капитала и заёмных средств

- Азы управления инвестициями

- Задачи инвестиционного менеджмента

- Какую стратегию выбрать

- Этапы управления вложениями

- Что включает управление рисками инвестиций

- Мониторинг вложенных средств

- Инвестируем эффективно

- Чем занимается фонд инвестиций

- Что должен уметь инвестор

- Чем занимаются посредники

- Советы инвесторам

Где получить помощь в управлении финансовыми инвестициями предприятия – обзор ТОП-3 компаний

Участие профессионального партнёра снижает инвестиционные риски и повышает прибыли.

Эксперты журнала «ХитёрБобёр» выбрали 3 самых надёжных и перспективных для инвесторов компании. Они возьмут на себя как выбор инструментов инвестирования, так и управление вкладами, если вы закажете такую услугу.

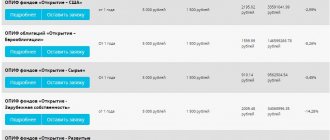

1) Открытие Брокер

Компания работает на финансовом рынке с 1995 года. Общее количество клиентов брокера – 95 000. В 2021 году суммарный объём клиентских операций на Московской бирже составил 14,5 трлн рублей. «Открытие Брокер» — лидер по приросту новых клиентов по итогам 2016 года. Компания неоднократно награждалась профессиональными призами и дипломами.

Пользователям доступны: инвестиции в собственный бизнес по партнёрской программе с лидерами фондового рынка, вклады в валютные продукты, открытие брокерского счёта и ИИС, помощь в формировании инвестиционного портфеля, обучение основам прибыльного инвестирования.

2) ЦЕРИХ Кэпитал Менеджмент

Год основания – 1995. Ежемесячный оборот – 600 млрд руб. Рейтинг надёжности от Национального Рейтингового Агентства – АА. Сеть филиалов в крупнейших городах России. Только профессиональные сотрудники и консультанты.

Услуги на биржевых и фондовых рынках мира, брокерская и депозитарная деятельность, помощь в управлении финансами и инвестициями. Клиентам компании доступны вложения в ценные бумаги, заработок на колебаниях цен на нефть и бензин, другие перспективные инструменты.

«ЦЕРИХ Кэпитал» принимает активы частных граждан и корпоративные средства в доверительное управление. Доход по стратегии «Российские Акции» — 46% годовых.

3) БКС

Управляющая компания БКС предоставляет частным и институционным клиентам широкий спектр финансовых услуг. Основное направление бизнеса – профессиональное управление активами. Организация работает с 2000 года, имеет рейтинг ААА (максимальная надёжность), 12 000 инвесторов, 50 офисов по всей России.

Миссия компании – долгосрочные и надёжные инвестиционные решения для каждого пользователя. В списке инструментов для умножения капитала – ПИФы, вклады в прибыльные направления экономики, персональные стратегии доверительного управления. Активами управляет профессиональная команда финансистов с многолетним опытом работы на рынках капитала.

Управляющие компании

Эти участники проводят регулярный анализ рынка, выявляя свободные ниши или более ликвидные инструменты для вложений. Плюс сотрудничества — в профессиональном подходе; начинающий инвестор — обыватель, который может проанализировать особенности и ключевые направления развития, но решения об инвестировании в ту или иную компанию, рынок или криптовалюту все же принимает интуитивно.

А все из-за отсутствия опыта. Сотрудничество — хороший вариант для старта инвестиций юрлицами, особенно, если говорить о разработке нескольких направлений одновременно: венчурные фонды, покупка акций других фирм. Фактически, это личный финансовый консультант с правом распоряжаться портфелем.

Брокер «Открытие»

Компания смогла успешно зарекомендовать себя на рынке и сегодня лидирует в рейтингах биржевых брокеров Financial One. Преимущество сотрудничества с ней — в широком выборе точек соприкосновения:

- Уже разработанные пакеты для вложений;

- Грамотная аналитика;

- Всегда актуальные идеи отечественного и мирового рынка;

- Детальное управление инвестиционным портфелем клиента.

Разумеется, что конфиденциальность никто не отменял. Отличный вариант для тех, кто хочет и имеет возможность инвестировать, но не имеет времени для мониторинга рынка и постоянного контроля над ситуацией по каждому аспекту.

Церих

Компания, работающая в отечественном и международном сегменте, входит в 5-ку лучших на Московской бирже, проводит доверительное управление с различным объемом портфеля. Подобная тактика крайне выгодна для инвестора, ведь ему не надо вникать в тонкости процесса, но при этом он убежден в профессиональном подходе инвестирования в фондовые рынки и минимизации рисков.

Еще один важный момент — инвестору не обязательно обучаться тонкостям ведения торговли. Скажу так: однозначно подкупает и наличие документальной законодательной базы на сайте, что особенно важно для новичков. Стоимость услуг — адекватная.

БКС

Рассматривая вопрос, кому еще перепоручить управление и доверить инвестиции, можно взглянуть на спектр услуг финансовой группы БКС. Плюс, что имеются свои банки и брокерские компании. Вместе с пакетом «Личный финансист», можно оформить документы на доверительное обслуживание, предварительно изучив предлагаемые актуальные инвестиционные решения. Лидирующие позиции брокера по оборотам, а также индивидуальная работа с клиентом привлекают достаточно большое количество потенциальных инвесторов. Особенность сотрудничества в том, что БКС тесно взаимодействует с юрлицами и может похвалиться их наибольшим количеством в сфере фондового рынка.

От того, как вы решите распорядиться своим капиталом, прямо зависит размер финансовой прибыли и ее регулярность. Принимая решения самостоятельно о подходящей стратегии или форме управления инвестициями, мы сами несем ответственность за исход. Но разумней, как по мне, сотрудничать с людьми с успешной финансовой репутацией и отдавать часть инвестиционного портфеля в управление, как минимум потому, что не надо изучать особенности рынка или мониторить изменения конъюнктуры. Положительно, что независимые брокеры или управляющие компании выбирают стратегию с учетом ваших предпочтений: вложиться в производство, ценные бумаги или золото. А о том, как заработать на желтом металле, можно детально узнать в моем блоге. Мне нравится позиция многих успешных людей, которые не желают все контролировать в своей жизни, а желают делиться своим опытом и перенимать опыт людей, которые чего-то добились в других сферах. Одной из таких можно назвать и управление инвестициями.

Автор Ganesa K.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Как добиться успеха в управлении инвестициями – 4 полезных совета для начинающих инвесторов

Грамотный инвестиционный менеджмент требует холодной головы, горячего сердца и быстрой реакции. Рядовому инвестору не обязательно быть финансистом – с вложениями успешно справляются и инженеры, и педагоги, и бывшие военные.

Чтобы начать инвестировать, достаточно базовых знаний. Разберитесь в финансовых инструментах, почитайте блоги и исследования инвесторов-практиков (того же Уоррена Баффетта или Кийосаки), изучите принципы работы биржи и ценных бумаг.

Активные стратегии не подходят излишне эмоциональным людям, склонным принимать импульсивные решения. Я говорю сейчас не о женщинах, а вообще обо всех, кто слишком бурно реагирует на события. Если вы относитесь к такому типу людей, выбирайте предельно консервативные инструменты вложений – облигации, депозиты, драгметаллы.

И ещё несколько полезных советов.

Совет 1. Привлекайте независимых экспертов для анализа проектов

Об этом я уже говорил, но не поленюсь повторить – участие профессиональных аналитиков и экспертов повышает шансы на успех инвестиционного проекта. На сколько процентов, сказать сложно, ибо всё зависит от объёма и типа вложений.

Эксперты увидят риски, о которых вы даже не думали, и рассчитают не желаемый, а объективный доход от финансовых операций.

Совет 2. Направляйте большую часть вложений на консервативные риски

У профессиональных инвесторов базовая доля инвестиционного портфеля представлена консервативными инструментами. Это своего рода подушка безопасности, которая спасёт ваши вложения в случае провала всех остальных инструментов.

Совет 3. Используйте различные инвестиционные инструменты

Диверсификация – главное правило успешного инвестора. Новички часто игнорируют этот пункт, выискивая, по их мнению, «идеальные» направления и полностью вкладывая в них свои активы.

Думаю, все знают, что бывает, когда все яйца лежат в одной корзине, и эта корзина неожиданно падает.

Совет 4. Пользуйтесь услугами инвестиционных брокеров

Брокер – это ваш лоцман в бурном море финансов. Даже крупные инвесторы действуют через профессиональных брокеров. Если вы – чайник в инвестиционном бизнесе, без проводника точно не обойтись. О том, как выбрать брокера, читайте в статье «Инвестиции в акции».

Смотрите занятный ролик по теме управления инвестициями.

Финансовый менеджмент в сфере инвестиций

Целью каждого коммерческого предприятия да и деятельности любого физического лица является извлечение прибыли для собственных нужд. Чтобы заработать деньги, для начала нужно вложить собственные средства в какое-то дело и затем ожидать роста капитала. Этот процесс представляет собой инвестирование.

Процесс инвестирования – это получение денег с первоначального капитала. Вы являетесь инвестором, если открыли вклад в банке или вложили капитал компании в фондовый рынок. Сферы инвестирования могут быть самыми разными: здесь всё зависит от стартового капитала и желаний самого владельца средств.

Чтобы получить максимально высокий результат, необходимо правильно распоряжаться собственными деньгами. На уровне предприятия этим занимается финансовый менеджмент в лице руководителя или грамотных специалистов.

Выбранный подход к вложению капитала – ответственный процесс, который может принести высокую доходность или сделать фирму банкротом. Чтобы избежать последнего, управление финансовыми инвестициями стало отдельным направлением бизнеса, требующим обширных познаний и в то же время развитой интуиции.