olegas Дек 11, 2021 / 143 Views

Термином сплит на фондовом рынке принято называть операцию дробления акций. Что это за операция, и с какими целями она проводится? Давайте по порядку.

Сплит акций предполагает деление каждой существующей акции компании на две или более частей. Например, при делении на два, из одной старой акции получаются две новые акции. Цена новых акций при этом будет в два раза ниже, чем у старых. Таким образом, владельцы старых акций получат в два раза больше новых акций, суммарная стоимость которых осталась прежней.

При сплите не происходит новой эмиссии акций, и рыночная капитализация компании, а также доли акционеров в ней, остаются неизменными. Но при этом увеличивается доступность акций для более широкой аудитории трейдеров, что положительным образом сказывается на их ликвидности.

В качестве простого примера сплита давайте рассмотрим акции вымышленной . Эта компания выросла из гаражного кооператива в мирового гиганта индустрии и стоимость её акций от нескольких долларов, поднялась до 5000 долларов за штуку. Размер рыночной капитализации компании при этом составляет 10 миллиардов долларов и всего выпущено 2 миллиона акций.

Такая высокая стоимость бумаг компании, заведомо отсекает огромную часть потенциальных акционеров в лице частных инвесторов и трейдеров. Таким образом, акции компании теряют целую нишу фондового рынка, что отрицательно сказывается на их ликвидности и даже на их стоимости.

Дробление акций

В связи с этим, руководство компании принимает решение провести дробление акций в соотношении 1 к 5. После проведения этой процедуры цена одной акции стала составлять 1000 долларов. Количество акций в обращении увеличилось до 10 миллионов, а рыночная капитализация компании так и осталась прежней: 10000000х1000=10 млрд.$.

В результате такого хода, как правило, возрастает ликвидность, растёт спрос на акции, а также их цена (и, следовательно, рыночная капитализация эмитента). Во-первых, спрос растёт со стороны той категории инвесторов, которые ранее е могли включать их в свой портфель ввиду высокой стоимости. А во вторых, после сплита, часто подключаются трейдеры желающие заработать на том, что акции после сплита, как правило, стабильно поднимаются в цене.

Справедливости ради стоит заметить, что не все компании стремятся к такого рода демократизации своих акций. Например, акции компании знаменитого Уоррена Баффета, Berkshire Hathaway имеют стоимость в 313725 долларов США. Взгляните на их график за 22.08.2018:

Сам Баффет объясняет такую позицию тем, что он рассматривает своих акционеров как некий закрытый клуб совладельцев бизнеса и не хочет, чтобы его активы превратились в очередное средство наживы биржевых спекулянтов.

Что такое сплит акций

Сплит акций (от англ. Stock split) – это увеличение числа бумаг в обращении при неизменном уставном капитале. Иначе сплит называют дроблением: одна бумага высокой стоимости превращается в несколько инструментов с пропорционально меньшей ценой. Права на собственность и число голосов разделяются пропорционально коэффициенту сплита.

Приведу пример: у компании есть 10 акций, каждая стоит 100 руб. Потом фирма решает провести сплит 1/10 и разделяет каждую ЦБ на 10 частей. Теперь котируются 100 акций по 10 руб. каждая. Сумма капитализации в обоих случаях остается неизменной – 1000 рублей.

Зачем проводят Stock split

Основная задача дробления акций – повышение ликвидности за счет привлечения большего числа розничных инвесторов. Не каждый индивидуальный участник рынка добавит в портфель инструмент, который стоит намного дороже средних цен по рынку, так как это может создать дисбаланс в пропорциях между его активами. Далее этот процесс приобретает эффект снежного кома.

Чем более ликвидны и торгуемы становятся бумаги эмитента, тем они привлекательнее выглядят для больших институциональных игроков, которые могут обеспечить серьезный приток средств в акции компании. А возросший спрос, без сомнения, обеспечивает рост капитализации фирмы.

В каких случаях обычно предпринимается сплит акций

Сплит происходит обычно в двух случаях:

- Ценные бумаги сразу выпускаются с высокой стоимостью и большим процентом прав на собственность, а потом принимается решение о дроблении.

- Акции стремительно растут в процессе биржевого обращения, и возникает естественная потребность в сплите.

Последствия для инвестора

В результате разделения в портфеле инвестора увеличивается количество ценных бумаг, но на стоимости всех активов это никак не сказывается. Было 100 акций по цене 1 000 руб., а стало 500 по цене 200 руб. Общая оценка в 100 000 руб. не изменилась.

Последствия для акционеров могут выражаться в том, что дробление ценных бумаг привлекает к их покупке новых людей, которые ранее не могли себе этого позволить. Рост спроса на фондовом рынке приводит к росту котировок, следовательно растет и стоимость инвестиционного портфеля и его доходность.

Некоторые трейдеры пытаются заработать на stock split. Они покупают активы в момент получения информации о предстоящем разделении и продают на волне роста цены после завершения процедуры. Но, например, исследование брокера БКС о том, как ведут себя акции до и после дробления, показало, что каждая история индивидуальна и общих закономерностей выявить не удалось. Они анализировали показатели за последние 20 лет.

Преимущества и недостатки

Плюс сплита – повышение ликвидности и прилив новых инвестиций в акции компании. Однако это требуется не всегда. Например, Berkshire Hathaway, Inc. Уоррена Баффета не приемлет разделение бумаг, и их акции котируются по цене более 310 тыс. долларов за штуку.

Основатели фирмы не хотят привлекать к торгам небольших спекулянтов и придерживаются идеи закрытого клуба настоящих акционеров – инвесторов. Т.е. повышенный уровень волатильности в этом случае становится недостатком.

Отображение сплита на графиках

Логично было бы предположить, что после сплита акция должна упасть, а на графике будет виден большой гэп. Но это не так. На самом деле при сплите на графиках начинает отображаться адаптированная стоимость прошлых периодов котирования интрумента. Т.е. визуально бумага не падает, а все ее прошлые котировки дисконтируются в соответствии с коэффициентом сплита.

Обратный сплит

Акция не дробится, а, наоборот, укрупняется. Количество бумаг в обращении становится меньше, а их цена возрастает. Такой ход применяют, если ценная бумага очень дешевая, и у компании из-за этого возникают определенные проблемы. Некоторые биржи имеют минимальные пороги стоимости котируемых инструментов.

Например, биржа NASDAQ устанавливает минимум для цены акций в один доллар. Если стоимость одной акции эмитента становится ниже порогового значения, по регламенту он должен применить консолидацию.

Обратный сплит вызывает некоторые сложности. Если инвестор владел 3 акциями и компания решила консолидировать бумаги в коэффициенте 10:1, то его количества инструментов не хватит на одну новую акцию. Поэтому с 2002 года применяется понятие дробных лотов. Они дают те же возможности пропорционально части от целой бумаги.

Инвесторы негативно воспринимают консолидацию, так как считают, что у эмитента есть проблемы, из-за которых он не ждет естественного роста стоимости капитализации. Часто после того, как фирма объявляет об обратном сплите, ее акции переходят в стадию еще большего снижения.

Примеры дробления на российском и американском рынке

На российском рынке примеров дробления немного:

- Сбербанк, про который я писала выше. Например, в июне 2007 г. цена одной обыкновенной акции была более 107 000 руб. В июле ее уменьшили в 1 000 раз. Никто от этих действий не пострадал.

- Из последних примеров: индексный фонд на российские еврооблигации FXRU от управляющей компании FinEx. В декабре 2021 г. стоимость одной акции уменьшили в пропорции 10 к 1.

Сейчас высокой цены в 9 500 руб. за штуку достиг еще один ETF от FinEx – FXIT (фонд на бумаги американских компаний IT-сектора). Но управляющая компания на этот раз не стала дробить актив, а выпустила новый фонд с аналогичным составом FXIM по демократичной цене в 1,07 $.

На американском рынке сплит и консолидация проводятся значительно чаще. Наиболее яркие примеры:

- Компания Apple проводила дробление своих ценных бумаг уже 5 раз: в 1987, 2000, 2005, 2014 и 2021 годах. В августе 2021 г. пропорция составила 4 к 1.

- Tesla также в августе провела разделение, и акции компании стали стоить в 5 раз дешевле. Это ее первая процедура дробления, но и торгуется ценная бумага на фондовом рынке всего 10 лет.

- Google делил свои бумаги только 1 раз в 2014 г. Обсуждение условий дробления заняло целых 2 года. В результате количество акций у инвестора увеличилось в 2 раза.

- Компания Microsoft много раз проводила stock split и всегда в пропорции 2 к 1.

Процедура дробления акций

Если говорить о местном законодательстве и российском рынке, то процедура включает несколько стадий:

- Совет директоров рекомендует к рассмотрению дробление бумаг.

- Решение утверждается большинством голосов на общем собрании акционеров.

- Подается необходимая регистрационная документация в контролирующие органы.

- Происходит конвертация ценных бумаг.

- Регистрация итогов эмиссионного процесса.

- Внесение изменений числа акций и их номинальной стоимости в устав предприятия.

Выпуск прав

Компания, осуществляющая выпуск прав, предлагает дополнительные или новые акции только текущим акционерам. Уже существующим акционерам предоставляется преимущественное право приобрести или получить эти акции до того, как они будут предложены остальной общественности.

Выпуск прав регулярно происходит в форме дробления акций и как правило может указывать на то, что существующим акционерам предлагается возможность воспользоваться преимуществами нового многообещающего развития компании.

Результаты и последствия сплита акций

Само по себе дробление либо консолидация мало что меняет, ведь капитализация компании не меняется. Пропорционально изменяется количество ЦБ и их номинальная стоимость. Это как разделить 1 тысячную купюру на 10 банкнот по 100 рублей. Главное – понимать, что при обычном сплите ликвидность возрастает, а при обратном уменьшается. И в этом кроются возможности дополнительного дохода для инвестора.

Влияние на их цену

После дробления дешевые инструменты становятся более доступными для инвесторов. Ликвидность торгов повышается, а участники рынка воспринимают такую новость с позитивной стороны.

Если говорить о конкретных моментах реакции котировок на объявление сплита, то сначала в бумагах эмитента происходит сильный импульс, после чего они могут продолжать рост еще в течение нескольких дней. Далее они переходят в боковой или вяло растущий коридор, а уже перед самим процессом разделения снова начинается сильное ралли. После дробления акции часто продолжают свой рост. При обратном сплите наблюдаются те же закономерности, но в сторону понижения рыночной стоимости бумаг эмитента.

Так случается в большинстве случаев, однако это не биржевая аксиома, и конкретный инструмент может повести себя иначе.

Влияние на доходность инвестиций

С этой точки зрения никаких изменений не происходит. Дивидендная доходность инструментов остается на том же уровне.

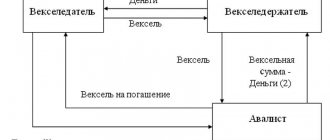

Слияния и поглощения

Слияние происходит, когда две или более компаний объединяются в одну, при этом все участвующие стороны соглашаются с условиями. Как правило одна компания передает свои акции другой.

Когда компания осуществляет слияние, акционеры могут воспринять это как экспансию и расширение. С другой стороны, акционеры могут сделать вывод, что отрасль сужается и монополизируется, вынуждая компанию поглощать конкуренцию, чтобы продолжать расти.

При поглощении компания покупает контрольный пакет акций целевой компании. Акции не обмениваются и не объединяются. Поглощения могут быть дружескими или враждебными.

Также возможно обратное поглощение. В этом сценарии компания, принадлежащая ограниченному числу акционеров приобретает публичную компанию, обычно не процветающую и стагнирующую. Компания, принадлежащая ограниченному числу акционеров только что превратилась в публичную компанию, не пройдя утомительного процесса первичного публичного размещения акций. Она может изменить свое название и выпустить новые акции. Таким образом обратное поглощение является неким аналогом IPO. Нередко также для этого намеренно создаются компании пустышки (они же SPAC), поглощая которые компании становятся публичными.

Как использовать кандидатов на сплит

Инвесторам стоит ориентироваться на те бумаги, где ожидается дробление в течение ближайшего полугодия. Можно выбирать акции, которые имеют высокую стоимость и продолжают расти в цене: есть вероятность, что фирма задумается о разделении бумаг. Посмотреть список уже обозначившихся кандидатов на сплит можно на специализированных сайтах, таких как investing.com.

После того как инвестор закончил с формированием списка компаний, готовых к дроблению или консолидации акций, стоит разобраться с их фундаментальными характеристиками. И только после тщательной оценки приступать к формированию позиций в бумагах организаций.

Выводы

Сегодня рынок поразила очередная мания. Желая активизировать инвесторов и трейдеров, повысить объемы торгов на биржах, многие компании занялись дроблением активов. Забывая о том, что ближайшие годы будут очень трудными для глобальной экономики, а сплит акций 2021 может привести к тому, что только в США инфляция составит не менее 10 %.

Я же рекомендую опытным инвесторам, имеющим на руках акции компании, которая проводит дробление, просто игнорировать это событие. На длинные позиции в этом случае сплит не оказывает какого либо воздействия.

Трейдерам, предпочитающим заработок на коротких позициях, которые не прочь заработать на шорте таких активов, необходимо ориентироваться на календарь сплитов акций. Если грамотно этим воспользоваться, трейдер может достаточно прилично на этом заработать. При условии, что котировка после сплита будет расти, пусть и постепенно.

Примечательно, но практически любой сплит акций успешной компании повышает заинтересованность инвесторов. Рынок положительно относится к таким активам. Спасибо за внимание, всегда ваш Максимальный доход!

Примеры сплита

Приведу пару примеров из российской и зарубежной практики.

Стоимость обыкновенных бумаг Сбербанка в 2007 году была в районе 100 тыс. рублей. После чего менеджмент решил, что такая цена мешает притоку ликвидности, и предложил провести сплит акций в пропорциях 1:1000 для обычки и 1:20 для префов.

Примером из недавнего прошлого послужит корпорация Apple, которая совершила сплит в 2014 году. Использовался коэффициент 1:7, цена акций снизилась с 650 до 92 долларов США.