Энергетический уголь

В I квартале 2021 г. на мировом рынке энергетического угля сохранился понижательный тренд, сформировавшийся летом 2021 г. После практически трех лет роста, рынок угля развернулся и характеризуется в настоящее время неблагоприятной ценовой конъюнктурой.

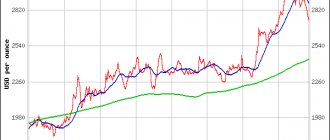

Среднеквартальные котировки энергетического угля в ключевых мировых портах продемонстрировали очередное снижение как в квартальном, так и в годовом сопоставлении. Так, по итогам I квартала 2021 г. котировки австралийского энергетического угля (FOB Ньюкасл) опустились до отметки $95 за тонну (-6,9% г./г.). Среднеквартальная цена на российский энергетический уголь (FOB Восточный) составила $94 за тонну (-6,9% г./г.), на южноафриканский уголь (FOB Ричардc-Бей) — $85 за тонну (-10,2% г./г.), на колумбийский уголь (FOB Боливар) — $72 за тонну (-13,0% г./г.).

Решающими для рынка энергетического угля остаются фундаментальные факторы спроса и предложения, перекосы баланса рынка в ту или иную сторону. Географическими центрами угольного рынка являются Китай и Индия, да и в целом Азиатский регион, куда в первую очередь смотрят участники рынка и где формируются основные торговые потоки.

Китай. Добыча угля в Китае в I квартале 2021 г. увеличилась на 0,3% г./г. — до 812 млн тонн. Выработка ТЭС увеличилась на 2% г./г., ГЭС – на 12%, АЭС – на 26%, ВИЭ (ветровая, солнечная) – на 7%. Импорт угля снизился на 1% г./г. и составил 74,63 млн тонн. Однако если импорт энергетического угля снизился до 58,21 млн тонн (-8% г./г.), то импорт коксующегося, напротив, вырос до 16,42 млн тонн (+36% г./г.).

Запасы угля в Циньхуандао, главном перевалочном порту в Северном Китае, с конца декабря 2021 г. (5,65 млн тонн) увеличились до 6,4 млн тонн на конец марта 2021 г. По состоянию на март 2021 г. запасы составляли 6,35 млн тонн. Совокупные запасы в основных морских портах Северного Китая Цаофэйдянь, Циньхуандао и Джингтанг на конец марта 2021 г. составили 16,2 млн тонн, что на 2 млн тонн больше, чем в марте 2021 г.

В Китае сохраняются задержки с таможенным оформлением австралийского угля в портах, что, как полагают участники рынка, является следствием ухудшения двусторонних политических отношений между Канберрой и Пекином в последние годы. Кроме того, Китай использует ограничения импорта угля как инструмент для регулирования внутренних цен (когда внутренние цены – высокие, ограничения смягчаются, чтобы помочь внутреннему энергетическому рынку; когда внутренние цены – низкие, ограничения импорта ужесточаются с целью поддержки китайских производителей).

Индия. Добыча угля в Индии в I квартале 2021 г. увеличилась на 1,7% г./г. — до 207 млн тонн. Импорт угля также вырос до 46,6 млн тонн (практически +4% г./г.). Рост добычи, снижение спроса (снижение выработки ТЭС) и увеличение импорта угля привели к быстрому росту запасов топлива. Совокупные запасы электростанций увеличились с 16,6 млн тонн на конец декабря 2021 г. до 30,9 млн тонн на март 2021 г.

Индия подвела итоги за 2018-2019 г. (апр.18 – мар.19): импорт угля вырос до 233,56 млн тонн (+8,8% г./г.)., в том числе энергетического – 164,21 млн тонн (+13% г./г., 144,99 млн тонн), коксующегося – 47,73 млн тонн (47,22 годом ранее).

В то же время госкорпорация Coal India ведет переговоры с электростанциями страны по планам сокращения импорта угля в целях импортозамещения внутренними поставками.

Импорт угля в Японию и Ю. Корею в I квартале 2021 г. снизился на 6,5% и 5,4% г./г., соответственно.

Европа. Запасы угля в регионе ARA (Амстердам-Роттердам-Антверпен) по состоянию на конец марта 2021 г. составляли 6,8 млн тонн против 6,5 млн тонн в конце 2021 г. Рост запасов обусловлен теплой зимой в регионе. В марте 2021 г. запасы угля на региональных терминалах оценивались в 4,1 млн тонн. Таким образом, в настоящее время запасы находятся на самом высоком уровне с 2013 г.

Прогноз мировых цен на энергетический уголь

Краткосрочный прогноз. Средняя цена на энергетический уголь на условиях поставки FOB Австралия (Ньюкасл) составила в I квартале 2019 г. $95 за тонну. Согласно консенсус-прогнозу банков, в течение 2019 г. котировки энергетического угля будут стабильными, среднеквартальные значения не будут опускаться ниже отметки в $90 за тонну. Однако пока ситуация развивается скорее по пессимистичному сценарию.

Так, в начале апреля 2021 г. цены на энергетический уголь зафиксировали самое резкое снижение со времен мирового финансового кризиса 2008/2009 гг. (до 20%), самого низкого уровня с мая 2017 г.

Падение произошло через несколько дней после того, как Glencore и японская Tohoku Electric Power достигли соглашения о поставках австралийского энергетического угля с апреля 2021 г. по март 2020 г. Компании договорились о фиксированной цене в размере $94,75 за тонну премиального австралийского угля ($109,77 за тонну в октябре 2018 г.). Эта цена является ориентиром для других компаний в переговорах в текущем году.

По оценкам участников рынка, спад произошел также на фоне замедления промышленного производства в Азии, Европе и Северной Америке, что вызывает опасения по поводу возможной глобальной рецессии.

Кроме того, снижение угольных котировок последовало за 60%-м падением цен в Азии на сжиженный природный газ (СПГ), который является прямым конкурентом угля в качестве топлива для ТЭС.

Давление на угольные котировки оказывают также высокие запасы угля и в Азии, и в Европе.

После обвала угольных котировок в начале апреля 2021 г. на рынке прошла ожидаемая коррекция. В дальнейшем цены на энергетический уголь оставались стабильными. В результате, по итогам апреля 2019 г., средняя цена на энергетический уголь на условиях поставки FOB Австралия (Ньюкасл) составила чуть более $86 за тонну, а в мае цены держатся на уровне $85 за тонну.

Краткосрочный прогноз по ценам на энергетический уголь сохраняется «медвежьим». Факторы: дождливая погода в Китае, что обеспечит высокие показатели в гидроэнергетике в ближайшие месяцы, накопленные запасы угля в Индии и Европе, низкие цены на газ в Европе из-за теплой зимы и высоких запасов в хранилищах, Рамадан в мусульманских странах (снижение торговой активности со стороны покупателей на Б.Востоке). Поддержку котировкам могут оказать прохладная погода на Северо-Западе Европы (более низкие показатели ветровой и солнечной генерации), рост импорта в Китай для пополнения складских запасов в преддверии лета (кроме того, китайские электростанции будут придерживаться новой стратегии: пополнять запасы в течение года, чтобы избежать закупок в пик сезона, особенно в период пополнения запасов в IV квартале), Индия активизирует закупки импортного угля в преддверии сезона муссонов. Высокая вероятность сезонного ухудшения погоды (сезон дождей) в регионах добычи и планируемые ремонты ж/д путей также могут поддержать котировки. В течение месячного периода Рамадан, который начался 6 мая, добыча угля в Индонезии упадет на 10-20% по сравнению с предыдущим месяцем, что также может способствовать поддержанию стабильных цен на энергетический уголь.

Долгосрочный прогноз. Можно говорить о слабых ценовых прогнозах для энергетического угля в средне- и долгосрочной перспективе на фоне роста внутренних поставок топлива в Китае и Индии, увеличения доли атомной энергетики в Японии и Ю.Корее, отказа развитых экономик от угольной генерации с целью снижения выбросов. Неопределённость сырьевым рынкам несет продолжающаяся торговая война между США и Китаем, взаимное введение новых ввозных пошлин на товары, неопределенность в отношении китайских портовых ограничений на импорт угля, а также ужесточение экологической политики.

Коксующийся уголь

В I квартале 2021 г. цены на коксующийся уголь держались на достаточно высоких уровнях, хотя, как в квартальном, так и в годовом сопоставлении продемонстрировали снижение. Так, по итогам I квартала 2021 г. средняя цена твердого коксующегося угля с поставкой из Австралии (FOB DBCT) составила $181 за тонну, что на 5,4% ниже аналогичного показателя в I квартале 2021 г. Стоимость премиальных марок составила $206 за тонну, снизившись практически на 10% год-к-году.

В начале 2021 г. поддержку ценам на коксующийся уголь оказывал сильный спрос на импортное сырье со стороны китайских потребителей (после отмены импортных ограничений, установленных в ноябре 2018 г.), возвращение к закупкам индийских металлургов, потерявших надежду на удешевление сырья, а также временные перебои с поставками из Австралии.

Взлет котировок в конце января, вслед за ценами на прочее металлургическое сырье, в первую очередь, железную руду, стал результатом катастрофы в Бразилии, когда прорыв дамбы хвостохранилища рудника Corrego do Feijao привел к большим человеческим жертвам и остановке ряда предприятий корпорации Vale, что вызвало ажиотаж на мировых рынках сырья.

Однако, в то же время стало известно о проблемах и задержках с таможенным оформлением австралийского угля в китайских портах. Данный факт принес на рынок негативные настроения. На фоне ограничений на импорт австралийского угля китайские компании отказываются от его закупок по долгосрочным контрактам и переходят на внутренние источники либо приобретают сырье в Монголии, России и Северной Америке. Если Китай продолжит свою политику в отношении австралийского угля, у австралийских поставщиков возникнут серьезные проблемы со сбытом.

В марте низкие цены на кокс в Китае оказывали давление на цены коксующегося угля. После зимы у металлургов накопились большие запасы кокса, что в результате привело к снижению спроса и цен на сырье. Затем на рынке прошла резкая коррекция и восстановление цен. Волатильность на рынке кокса в Китае, возможно, будет способствовать поддержанию внутренних цен на высоком уровне, при этом рост производства стали в Китае в текущем году увеличит спрос на импорт.

Отметим, что по итогам I квартала 2021 г. мировое производство стали составило 443 млн тонн, что на 4,3% больше, чем годом ранее. Однако рост показателя был обеспечен Китаем. В I квартале 2021 г. Китай нарастил производство стали на 9,4% г./г. – до 229,9 млн тонн, несмотря на ограничения производства в зимний период с целью снижения загрязнения воздуха (более мягкие ограничения, чем годом ранее). Текущий рост производства стали в стране беспокоит даже самих китайских металлургов, которые опасаются избыточного предложения и как результат падения цен на внутреннем рынке.

Прогноз мировых цен на коксующийся уголь

Краткосрочный прогноз. В первой половине апреля 2021 г. цены на коксующийся уголь снижались, вслед за ценами на основное металлургическое сырье на фоне стагнирующего рынка стали. Далее цены укрепились на фоне ценового ралли на металлургический кокс на внутреннем рынке Китая.

В настоящее время корпорации Vale так и не удается вернуть в строй мощности, остановленные после аварии в начале текущего года. Это вновь толкает вверх цены на железную руду и прочее металлургическое сырье, в том числе и коксующийся уголь. Также помогают неблагоприятные погодные условия, ограничивающие экспорт из Австралии.

В то же время замедление мировой экономики и слабый спрос на стальную продукцию не поддерживают рост сырьевых котировок.

В целом, на II квартал 2021 г. банки прогнозируют сохранение текущих ценовых уровней или даже небольшой рост относительно I квартала. Рост цен на коксующийся уголь будет обеспечен спросом на пополнение запасов со стороны Китая и Индии для удовлетворения потребностей сталепроизводителей. Однако в III-IV кварталах текущего года следует ожидать снижения котировок на 4-5% к текущим уровням.

Долгосрочный прогноз. После сильных показателей 2021 г., мировая экономика замедляется, появляются признаки ослабления мировой торговли, замедляются производственные показатели в США, Европе и Китае. Рынки металлургического сырья будут сужаться под воздействием циклического спада и опасений по поводу политической неопределенности.

При формировании мировых цен на коксующийся уголь основными факторами будут соотношение спроса и предложения на коксующийся уголь на ключевых рынках в Азии и Европе, итоги торговой войны между США и Китаем, Китаем и Австралией, США и Турцией, расширение протекционистской практики со стороны Китая и Индии для импортозамещения угольных поставок. На мировые цены традиционно оказывают влияние цены на коксующийся уголь, кокс и сталь на внутреннем рынке Китая.

В долгосрочной перспективе рост предложения и снижение спроса на импортное сырье в Китае (переход на местный уголь) приведут к снижению мировых цен на коксующийся уголь. Согласно прогнозам банков, в 2021 г. цена снизится до $161 за тонну, в 2021 г. – до $152 за тонну. Однако в ближайшие 2 года сильный спрос удержит котировки от падения до минимумов 2015-2016 гг. Производство стали будет стабильным в 2021 г., а в 2021 г. начнет снижаться на ожиданиях замедления экономического роста в мире.

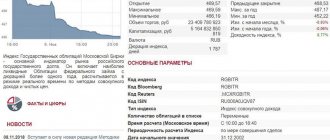

Параметры и обозначение

Основные экспортеры коксующегося топлива в мире — США и Австралия. Поэтому в качестве главного ценового ориентира рассмотрим фьючерсы на коксующийся уголь, торгующиеся на CME.

| Ценная бумага | Площадка | Тип контракта | Тикеры | Месяцы |

| CME Globex: ACM CME ClearPort: ACM | CME Globex CME ClearPort ICE | Расчетный/поставочный | ACM | FGHJKMNQUVXZ |

| CME Globex: MFF CME ClearPort: MFF | MFF |

На каких биржах можно торговать этим фьючерсом

Рассматриваемые фьючерсы на коксующийся уголь торгуются на Чикагской товарной бирже СМЕ (Chicago Mercantile Exchange). Изначально эта торговая площадка ориентировалась на сельскохозяйственные товары, но сегодня она охватывает множество направлений (и в частности — энергоносители).

После поглощения CBOT и NYMEX Чикагская биржа стала крупнейшей торговой площадкой в мире, выполняя десятки миллионов торговых контрактов в день.

Преимущества и недостатки данного фьючерса

Важное преимущество фьючерсного контракта на уголь — форвардный курс. То есть фьючерс покупается за текущую цену, а обмен производится в установленную заранее дату. Поэтому актив можно использовать как для спекуляции, так и для хеджирования рисков.

Другие плюсы фьючерса на коксующееся топливо:

- простая схема сделки

- кредитное плечо

- сравнительно высокая ликвидность актива (коксующийся уголь используют в энергетике, металлургии, химической промышленности и многих других областях)

- гарантированное исполнение обязательств.

Минусы фьючерса на коксующееся топливо:

- низкий потенциал для роста (фьючерсы на него не лучший выбор для долгосрочных инвестиций)

- сложное прогнозирование (спрос зависит от многих факторов, поэтому трудно спрогнозировать точное движение цены).

Показатели российского рынка угля

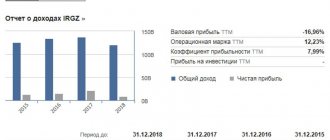

Подведем основные итоги 2021 г.:

— Доля России в мировой добыче угля (предварительно) — 5,4%. Доля России в мировой добыче энергетического угля – 4,9%; в мировой добыче коксующегося угля – 8,7%.[1]

— Доля России в мировом экспорте угля — 16,4% (против 15,3% в 2019 г.). Доля России в мировом экспорте энергетического угля – 18,6%; в мировом экспорте коксующегося угля – 9,4%.[2]

— Добыча угля в России сократилась на 8,1% г./г. и составила 401,4 млн т, в том числе энергетических марок – 311,6 млн т (-7,9% г./г.), коксующихся марок – 89,8 млн т (-8,4%). На Кузбассе было добыто 220,7 млн т (55% против 57,3% в 2021 г.)

— Поставки на внутренний рынок снизились на 8,6% — до 165,4 млн т, экспортные поставки упали на 9% — до 212,2 млн т. Если экспорт энергетических углей потерял в годовом соотношении 5,9% — до 183,1 млн т, то коксующихся, напротив, вырос на 9,7% — до 29,1 млн т. Экспортеры угля серьезно улучшили прибыльность благодаря росту цен и снижению ставок на вагоны.

— Импорт углей в Россию оказался на 1,3% ниже к уровню 2021 г. Речь в основном идет об энергетических марках из Казахстана и Украины.

— Погрузка угля железнодорожным транспортом составила 353,3 млн т, из них 199,6 млн т в экспортном направлении (или 56,5% в общем объеме погрузки угля). Доля погрузки угля в общем объеме добычи в стране составляет 88%. Грузооборот угля в 2021 г. – 1 094,6 млрд. ткм (43% в общем объеме грузооборота). Средняя дальность – 2 844 км

— Объём перевалки угля в морских портах составил 188,6 млн т (+7,1% к уровню 2021 г.).

— Удельный вес прибыльных угледобывающих организаций на ноябрь 2020 г. составлял около 43%.

— Вопрос обеспечения вывоза угольной продукции остается одним из ключевых в повестке. РЖД пытается улучшить доходную структуру грузопотока, ссылаясь на то, что перевозки угля портят монополии финансовые показатели и конъюнктуру ESG облигаций. Обсуждается переход на долгосрочные обязывающие контракты на перевозку угля. Правительство, в свою очередь, намерено точно установить объем угля, который будет вывезен железной дорогой на экспорт в восточном направлении в ближайшие годы, и согласовать с этой цифрой добычу.

Прогноз Минэнерго.

Учитывая влияние кризиса из-за пандемии, ожидает снижения добычи и экспорта угля, а также налоговых отчислений в бюджет от угольной отрасли в 2021 и 2021 гг. на 10%. Внутренний рынок почти исчерпан, особенно в свете масштабной программы газификации страны. Сохраняется надежда, что после 2021 г. Россия сможет выйти на рост экспорта угля (хотя уже с конца 2021 г. российские угольные компании стремятся воспользоваться благоприятной ценовой конъюнктурой на мировом рынке, наращивая продажи за рубежом). В ближайшие годы упасть экспорт угля из России может в результате снижения его потребления в странах Европы и невозможности полностью возместить выпадающие объемы наращиванием поставок на Восток — в страны АТР — из-за недостаточной пропускной способности железных дорог Восточного полигона.

Минэнерго все же надеется, что российские угольщики в ближайшие годы будут активно наращивать экспорт продукции за счет АТР. К 2025 г. поставки в АТР увеличатся до 174 млн т – это на 42% больше, чем было экспортировано в 2021 г. Наиболее быстрыми темпами – более чем в 2 раза по сравнению с показателями прошлого года – будет расти спрос на уголь в странах Индийского океана (Индии, Вьетнаме, Малайзии, Индонезии, Таиланде и др.). В 2025 г. экспорт российского угля по этому направлению может составить 57,5 млн т.

Прогноз

Общая характеристика и особенности базового актива

Коксующийся уголь — хорошее топливо. Его отличает низкая зольность, высокая калорийность и минимальное количество вредных примесей. Но это перечеркивают такие минусы, как высокая стоимость добычи и ограниченность запасов.

В общем, товар нетипичный, а цена за тонну зависит от массы факторов, в частности — от конкретного показателя калорийности угля из новой партии, логистики, стабильности поставок и т. д.

Анализ и факторы влияния

Ключевая проблема угольной индустрии — экологический вред и высокая себестоимость. Чтобы придерживаться современных экологических норм и обезопасить производство от выбросов метана, нужны серьезные вклады в инфраструктуру и оборудование. Это снижает рентабельность и спрос.

По углю бьют сразу несколько факторов. С одной стороны, это возобновляемые источники энергии. Например, ветровая и солнечная генерация сильно снижают востребованность угля в развитых странах. В свою очередь, развивающиеся страны отказываются от угля в пользу газа. В общем, долгосрочные прогнозы фьючерса не самые радужные.

Энергетический уголь

Цены на энергетический уголь оставались низкими в течение практически всего 2021 г. в связи со спадом промышленного производства, вызванным Covid-19. Во II квартале региональные бенчмарки обновляли многолетние минимумы: в Европе — ниже $40 за т, в Азии — ниже $50 за т. Однако к сентябрю европейские цены поднялись до максимумов почти за год, поскольку с лета цены на газ выросли почти вчетверо и начались перебои с поставками угля из Колумбии (на фоне забастовки на Cerrejón). В ноябре-декабре 2020 г. рынки ожидали снижения спроса из Китая, как и в предыдущие годы, поскольку импортная квота на уголь была исчерпана. Кроме того, вторая волна Covid-19 и новые частичные локдауны в Западной Европе предполагали снижение спроса на электроэнергию относительно сезонных норм. Однако неожиданно низкие температуры и увеличение импорта Китаем неавстралийского энергетического угля привело к резкому росту цен и увеличению спреда между региональными бенчмарками.

По оценкам некоторых участников рынка и экспертов, в конце 2020 г. рынок энергетического угля, завершив фазу низкой конъюнктуры, вышел на повышательную траекторию

в рамках концепции цикличности мировой экономики и товарных рынков. Однако эти заявления, вероятно, преждевременны, поскольку сформировавшийся структурный и ценовой дисбаланс на региональных угольных рынках стал скорее результатом влияния таких неконтролируемых нерыночных факторов как низкие температуры в Северном полушарии зимой 2020-2021 гг. и политически мотивированные торговые ограничения со стороны Китая, которые привели к перераспределению товарных потоков как в Тихоокеанском бассейне, так и в Атлантическом. Если погодные условия будут иметь ограниченное влияние в рамках отопительного сезона, то напряженность во взаимоотношениях между Китаем и Австралией несет рынку дальнейшую неопределённость.

Безусловно, напрашиваются параллели с 2021 г., когда «эйфория» на угольный рынок также пришла из Китая, где внутренние ограничения на добычу со стороны правительства страны на фоне холодной зимы заставили рынок развернуться вверх.

Однако тогда добыча в стране снижалась третий год подряд, а по итогам 2021 г. Китай смог не только сохранить, но и даже немного нарастить угледобычу, хотя отрасль по-прежнему испытает проблемы с безопасностью и финансовые трудности. В то же время в Китае продолжается реформирование отрасли, в том числе консолидация, укрупнение игроков, развитие ж/д инфраструктуры. В октябре 2021 г. открылся первый Национальный центр торговли углем, его акционеры обеспечивают 45% добычи угля, 55% потребления угля и 75% транспортировки угля в стране. В то же время мощность угольных электростанций Китая выросла еще на 33,39 ГВт в 2021 г., одобрено строительство еще 34 ГВт угольных мощностей, что в три раза больше, чем годом ранее. В результате общее количество строящихся мощностей достигло 88 ГВт, в разработке находится 247 ГВт угольных проектов.

«Зеленая» риторика и перспективы перехода развитых стран к углеродно-нейтральной энергетике довлеют над угольной отраслью все сильнее:

к «зеленой» повестке переходит США, Д.Байден возвращает США в Парижское соглашение по климату, лидеры стран ЕС достигли соглашения о сокращении к 2030 г. выбросов парниковых газов на 55% по сравнению с уровнем 1990 г. Хотя холодная зима 2020-2021 г. вновь ставит вопрос адаптивности и приемлемости технологий «зеленой» энергетики к экстремальным и неустойчивым климатическим условиям, а также в целом надежности энергосистем, базирующихся на ВИЭ. Так, например, угольная генерация в Западной Европе в январе 2021 г. выросла более чем на 10% по сравнению с тем же месяцем прошлого года в результате низких температур. В Германии активно обсуждается тема, что страна вынуждена вновь полагаться на традиционную энергетику (уголь, газ, атом), поскольку ветровые турбины и солнечные панели не могут безопасно эксплуатироваться. При этом турбины фактически потребляют электроэнергию при таких температурах, так как используют электрические нагреватели в своих редукторах, чтобы масло в корпусе не замерзло. Солнечная энергия еще менее надежна в суровых погодных условиях. При наступлении арктических морозов Техас (США) столкнулся с хаосом на энергетическом рынке и блэкаутами в результате остановки ветровых установок и замерзания газовых скважин при резком росте спроса на электроэнергию. В свете перехода к «зеленой энергетике» интересен прогноз Управления энергетической информации США (EIA), согласно которому добыча угля в стране в ближайшие два года будет расти (на 9% в 2021 г. и на 1% в 2022 г.). Этот рост отражает более высокий прогнозируемый спрос на уголь в электроэнергетическом секторе страны из-за роста цен на природный газ.

Прогноз.

Повышательная динамика потеряет импульс уже в первой половине 2021 г., после возращения умеренных температур. Краткосрочное сокращение предложения прекратится в начале 2021 г., поскольку рост цен с сентября стимулировал восстановление добычи на некоторых угольных активах, которые были остановлены в 2021 г. Ценовая конъюнктура первой половины 2021 г. привела к тому, что около 25% экспорта энергетического угля было убыточно, в результате снижение мировой добычи энергетического угля оценивается МЭА в 450 млн т.

В Австралии слабые продажи в Китай привели к значительному росту запасов в портах страны. Этот избыток запасов увеличит предложение на морском рынке и ослабит нынешнее ралли цен. Ожидается, что к середине 2021 г. произойдет откат цен к более низким уровням, поскольку предложение вырастет. Спрос и импорт угля в Китае снизятся после китайского Нового года из-за повышения температур и нормализации добычи.

После окончания длительной забастовки рабочих на колумбийской угольной шахте Cerrejón 30 ноября, в декабре 2021 г. возобновились отгрузки угля, хотя в январе 2021 г. возникли проблемы с доставкой грузов до порта из-за блокады ж/д линии.

Ожидаем, что цены на энергетический уголь будут удерживаться на приемлемых (с точки зрения экономической целесообразности добычи) уровнях в ближайшие годы. Рост предложения будет ограничен в условиях проблем с финансированием новых проектов и текущей деятельности угледобытчиков, доступностью логистической инфраструктуры в ключевых странах-экспортерах, уходом крупных игроков. Кроме того, приоритеты в области энергетической безопасности и политическая сложность повышения тарифов на электроэнергию для оплаты более чистых, но более дорогих источников электроэнергии будут сдерживать рост производства альтернативных источников энергии, тем самым поддерживая спрос на энергетический уголь.