Для того чтобы понять, насколько выгодна та или иная инвестиция, нужно знать, как быстро начнут поступать первые дивиденды. Но как произвести этот расчет? Для этого в экономике предусмотрена специальная система, включающая в себя два пункта:

— Окупаемость инвестиций

. Особый порядок действий, включающий в себя определенные формулы. Он позволяет узнать. Как быстро начнут появляться доходы от инвестированных средств.

— Дисконтированная окупаемость инвестиций

. Более сложный вариант, включающий в свой расчет, помимо данных, из первого варианта еще и нестабильность валюты.

Теперь о каждом из расчетов подробнее.

Расчетный порядок

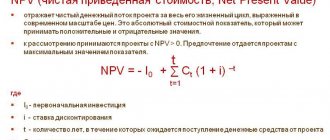

Расчет величины дисконтированного срока (периода) окупаемости проекта производится по формуле DPP:

DP=i=1NIFi(R+1)i

Где:

- DP — дисконт-прибыль за общее время инвестирования;

- i — номерное значение поступления дохода в месяцах и годах;

- N — временной промежуток до момента возврата затрат;

- IF — размер потока средств (чистый прирост плюс амортизация);

- R — барьерная ставка (коэффициент дисконтирования).

Чтобы результаты вычислений оказались максимально точными, экономические условия в процессе внедрения бизнес-проекта должны быть предельно стабильными. То есть, в учетный отрезок времени инфляция, как и другие факторы, оказывающие непосредственное влияние на покупательную способность, обязаны оставаться неизменными.

Предполагается, что DP-величина будет в обязательном порядке превышать объем изначальных инвестиций. Что даст возможность вернуть средства, вложенные в проект. Разумеется, для этого потребуется более продолжительный временной промежуток, чем в отношении возврата, не учитывающего инфляционный рост и недополучение дохода.

С целью определения дисконтированного периода окупаемости DPB можно применять как графические, так и основанные на умозрении методики. Особенно актуально для специалистов в области экономики, недостаточно хорошо владеющих алгеброй.

Представленная выше формула подразумевает, что вычислительные манипуляции будут производиться по каждому анализируемому отрезку времени отдельно. После чего полученные итоги подлежат суммированию. Данное мероприятие требует значительных трудозатрат, особенно, если речь идет о большом количестве элементов финансирования.

Наиболее рациональным выходом в такой ситуации будет автоматизация, осуществляемая с помощью доступных инструментов. Чтобы достичь необходимого результата, следует воспользоваться специальным калькулятором в режиме онлайн.

Что — это такое DPP дисконтируемый срок (период) окупаемости и как рассчитать его по формуле

Разобраться с порядком расчета проще всего на наглядном примере. Допустим, в бизнес-проект инвестировано 2,2 млн рублей. Предположительно, в год объем доходных средств тремя траншами составит: 1, 2,5 и 4 миллиона. А дисконт-коэффициент (R) равен 11%.

Прибыль вычисляем по таблице:

| Номерное значение i | Доход (млн руб.) | Дисконт-прибыль | Суммарный показатель (млн руб.) |

| 1 | 1 | =1/ | 0,90 |

| 2 | 2,5 | =2,5/ | 1,62 |

| 3 | 4 | =4/ | 2,19 |

| Всего: 4,71 | |||

DPP-показатель рассчитываем, опираясь на среднегодовую объемную величину финансового потока:

DP сг=i-1NDPiN=4,713=1,57(млн руб.)

Где:

- DP сг — совокупность ежегодных денежных поступлений (средний показатель);

- i — номер временного отрезка, в который производится финансирование;

- DPi — размер поступающих средств;

- N — число траншей.

Выясняя, как посчитать и найти дисконтированный срок окупаемости DPP, сколько лет составляет продолжительность периода, следует обратиться к формуле, приведенной в предыдущем пункте:

сумма инвестицийдисконт-доход=2,21,57=1,40(года)

Что в итоге ориентировочно равняется 17 месяцам. За это время предприниматель сможет вернуть вложенные деньги с учетом дисконта.

Данная методика вычислений получила широкое распространение, так как отличается простотой в применении. При этом важно отметить, что точность ее не слишком высока.

Дисконтированный расчет периода окупаемости DBPP

Как уже было сказано, основное отличием дисконтированного расчета, от обычного является то, что при расчете учитывается непостоянная стоимость денег. Этот способ лучше всего использовать по следующим причинам:

- Ненадежность национальной валюты. В условиях современной экономики этот фактор практически постоянен, а значит, пользоваться обычным расчетом – подвергать свои накопления риску.

- Повсеместное использование. В большинстве случаев инвесторы пользуются именно этим способом. Плюс от такой массовости в том, что будет возможность сравнить свои результаты с результатами коллег или конкурентов.

- Более точный результат. При дисконтном расчете показания намного надежнее. Это делает риск для инвестора минимальным. Обычный порядок таким пунктом похвастаться не может. Ведь валюта может подешеветь в несколько раз. Это значит что инвестор не только ничего не получит, но и окажется в долгах.

- Наглядность. Делая расчеты этим способом, удается сделать определенные прогнозы, и понять, какова будет покупательная способность денег, на момент их получения.

Единственным минусом, присущим дисконтированному варианту, является то, что произвести такой расчет сложнее. Но результат окупает работу.

Говоря о дисконтированном расчетном периоде окупаемости инвестиций, нельзя не затронуть такой важный термин как, коэффициент дисконтирования.

Если говорить простыми словами, коэффициент дисконтирования – это такая ставка, которая позволяет перевести будущий доход в единую, независимую величину.

Для того, чтобы рассчитать, этот показатель, необходимо воспользоваться следующей формулой:

Здесь:

- E — норма дисконтирования. Этот показатель может быть как одинаковым, так и различным, на каждом этапе инвестирования.

Теперь можно переходить к изучению формулы дисконтированного расчета.

Барьерная ставка

Или по-другому коэффициент дисконтирования — параметр, применяемый с целью определения объема финансового потока в n-периоде для анализа результативности будущего бизнес-проекта. По сути — это ставка, выраженная в процентах, которая используется для приведения разрозненных поступлений к общему значению текущей стоимости. Рассчитывается дисконт-коэффициент следующим образом:

r=1(1+E)(n-1)

Где:

- E — дисконтный норматив (может быть общим или переменным);

- (n-1) — временной отрезок в годах.

Таким образом, барьерная ставка представляет собой наименьшую сумму дохода, приходящуюся на 1 инвестированный рубль. Вкладываясь в проект, инвестор должен понимать, что реализация идеи способна не только принести прибыль, но и заставить рисковать.

Расчет-формула с учетом рисков

До начала выполнения расчетных манипуляций детально рассматриваются и оцениваются все возможные факторы (финансовые, производственные, коммерческие, валютные и т.п.), которые способны негативно отразиться на эффективности. Только после этого приступают к расчетам по соответствующей формуле:

r= r б+i=1nRi

Где:

- r — дисконт-ставка;

- r б — безрисковая величина;

- Ri — премиальное значение за i-тип;

- n — число премий за риск.

В условиях развития рынка, имеющего тенденции к росту, данная методика определения срока (периода) окупаемости проекта с учетом дисконтирования — это хорошая возможность добиться высокой точности в вычислениях.

Система расчета и представления

Для того чтобы определить актуальный спектр параметров для расчета шагового увеличения окупаемости и обозначить сроки реального возврата денежных средств, необходимо опираться на две ключевые позиции выбора:

- Желание подготовить и проанализировать математически точный, скрупулезный план проекта;

- Поверхностное или рентабельное обоснование главных, наиболее интересных с инвестиционной позиции критериев.

Как только выбор станет очевиден – бухгалтерия, фокус-группа экономистов или менеджер по управлению приступают к физическому исполнению профессиональных обязанностей. Конечный продукт умозаключений подается в виде текстового «ручного» подсчета с применением формул или в форме компьютеризированного готового графика (составляется в Excel).

Первоначальные инвестиции

Представляют собой вкладываемые в будущий бизнес средства. Ведь чтобы получить материальную выгоду, предстоит сделать денежное вложение. Тем, кто только начинает осваивать предпринимательскую деятельность, стоит ограничиться малобюджетными идеями. Не требующими внушительных сумм для реализации. Необходимо изучить бизнес-сферы, в которых удастся работать первое время, не имея крупных финансовых накоплений. Только так получится научиться управлять бизнес-процессами и свести к минимуму вероятность возможность убытков.

Расчет первоначальных инвестиций производится по формуле:

I0=t=1nIt(1+r)t

Где:

- I0— объем начального инвестирования;

- n — число временных отрезков;

- t — номерное значение периодов;

- r — дисконт-коэффициент;

- It — финансовый поток.

Как произвести расчет

Для того, чтобы рассчитать простую окупаемость нужно прибегнуть к этой формуле:

В этой формуле:

- PP — искомая величина, т. е. простой расчет окупаемости.

- KO – общий поток денег. Это сумма всех вложений в инвестицию. За весь период инвестирования

- CFcr – величина, отражающая стабильные дивиденды. Она возможна только после того, как процесс, предприятие или же производство, начнет работать стабильно, по намеченному плану.

Дисконтный срок окупаемости

Это ведущий инвестиционный параметр, представляющий время, требуемое для возврата затраченных денежных средств, а также дающий характеристику существующим рискам. Другими словами — это промежуток (неделя, месяц, год), который, согласно вычислениям, необходим для полного оборота.

Основным отличием от простой формулы PP выступает обязательное приведение прибыли к текущему моменту.

Расчет-формула

Имеет вид:

DPP=min n, при котором t=1nCFt(1+r)t>IC

Где:

- IC — первоначальные инвестиции;

- CF — финансовый поток;

- r — дисконт-ставка;

- n — реализационный период.

Пример проведения расчетной операции

Допустим, предприниматель собирается открыть пиццерию и инвестировать в свой бизнес-проект 9 млн рублей. Возможность убытков в течение 3-х первых месяцев тоже учел. В процессе работы он планирует выйти на ежемесячную прибыль в размере 250 тыс. руб. В итоге за 12 месяцев получается 3000000.

Простой СО в данном случае составит 3 года (9 млн/3 млн).

Взяв за образец эти условия, можно вычислить дисконт потока (ставку взять 10%). Для наглядности следует продемонстрировать сведения в таблице:

| Временное значение | Вычисления | Итоговый результат (руб.) |

| 1 | 3 000 000 / (1+0,1) | 2 727 272 |

| 2 | 3 000 000 / (1+0,1)2 | 2 479 389 |

| 3 | 3 000 000 / (1+0,1)3 | 2 253 944 |

| Итого: 7 460 605 | ||

Как можно убедиться, общего объема денежных поступлений будет недостаточно для полной окупаемости работы пиццерии.

Если предположить, что компания проработает в равном режиме еще год и получит доход в 2 049 040, удастся определить DPP-показатель. Для этого сначала разделим непокрытую долю вложений (1 539 395) на прибыль, поступившую в последний отрезок времени. Затем прибавим учтенные периоды.

1 539 395/2 049 040+3= 3,75

Таким образом, чтобы предприятие полностью отработало вложенные в него деньги, потребуется 3,75 лет.

Отличие ROI от ДРР

ДРР — доля рекламных расходов или CRR (Cost Revenue Ratio). ДРР схожа с ROAS и показывает отношение затрат на рекламу к прибыли с неё.

Расчет формулы помогает определить, сколько процентов от полученного дохода составляют расходы траты на рекламную кампанию.

Показатель ДРР, в отличие от ROI, позволяет определить долю рекламных расходов от выручки с них. С помощью этого показателя мы также можем сделать выводы о рентабельности проекта или рекламной кампании. ДРР не должен быть выше 100%, иначе рекламная компания будет считаться убыточной.

Чем отличаются дисконтированный и простой сроки

В первую очередь следует указать одно общее сходство ДСО и ПСО. Оба они отличаются довольно приблизительными результатами расчета. Разница же заключается в характерных особенностях учета инфляции и других немаловажных факторов в момент вычисления.

Долгосрочные инвестиции подвергаются большему риску. От убытков ввиду непредвиденных обстоятельств обезопасить себя на сто процентов невозможно. Поэтому в плане инвестирования более предпочтительным является кратковременный вариант бизнес-проектов. Но при этом, именно дело с отдаленной перспективой в итоге может принести наибольшую выгоду. Кстати, в их отношении по данным мировой экономической статистики удается получить максимально точные сведения.

Какой показатель ROI хороший?

Как уже отмечалось выше, ROI может быть разным и при этом даже высокий показатель в определенной ситуации не указывает на рациональность инвестиций.

Поэтому давайте выясним, какой ROI считается хорошим

При существовании дефицита конкретного продукта на рынке, РОИ можно и не рассчитывать, так как рост цен обеспечит повышенные прибыли, покроет все вложения, а затраты на маркетинговые мероприятия могут быть минимальными. При этом можно спокойно наращивать объемы производства. Но когда рынок уже насыщен и на складах компании скопилось много товаров, повысить объемы продаж можно только путем инвестирования в маркетинговые мероприятия.

При этом даже сравнительно не высокий ROI тоже приемлем. После того, как реализация будет соответствовать производству, пора задуматься об оптимизации расходов и повышении этого показателя. Хороший или плохой показатель, все зависит от ситуации, в одном случае даже минимальный ROI благо, в другой — низкий уровень окупаемости недопустим.

Плюсы и минусы DPP-показателя

В числе выраженных преимуществ необходимо указать следующие пункты:

- Высокую эффективность параметра при определении проектов повышенного риска. Именно ДПО дает возможность спрогнозировать вероятное обесценивание денег в перспективе, что особенно актуально для динамичных рынков развивающихся государств. По сравнению со сроком окупаемости без учета дисконтирования, он выявляет изменения состояния валюты, что позволяет просчитать вероятные убытки заранее.

- С его помощью можно вычислять различные дисконт-ставки для соответствующих временных промежутков.

Теперь следует перечислить имеющиеся недостатки, которых по факту больше чем преимуществ:

- Основным минусом является то, что дисконтная методика делает невозможным фиксирование прибыли и затрат по истечении СО.

- Кроме того, она сильно подвержена влиянию фактической продолжительности периода между начальным инвестированием и моментом активной реализации (получения дохода).

- Вычислить нужный параметр при наличии разнонаправленных финансовых потоков нереально.

- Присутствие субъективности.

Хотите внедрить «Склад 15»? Получите всю необходимую информацию у специалиста.

Спасибо!

Спасибо, ваша заявка принята!

Когда считать ROI?

Определяясь когда это нужно делать необходимо, учитывать что это обобщенный показатель, он указывает на состояние, но не показывает то, что стало причиной такой ситуации.

Поэтому для наглядности и обеспечения объективности суждения, действенности принятых решений расчет его производится в периоды стабильности, когда не происходило глобальных изменений.

При этом расчет ROI производится не постоянно, а только в случае необходимости принятия управленческого решения и именно этот показатель может повлиять на то, какие глобальные изменения могут произойти в будущем, приоритеты в маркетинговой и рекламной деятельности будут определены.

Посчитать его также будет правильным и после проведения рекламной кампании, выполнения ряда маркетинговых мероприятий.

Как рассчитать дисконтированный срок окупаемости проекта DPP: особенности метода

Многие предприниматели при планировании бизнес-идей применяют упрощенный способ определения временного промежутка, за который удается вернуть вложенные средства. Их выбор объясняется достаточно просто:

- PP-параметры более наглядно отражают ситуацию. Специалист по финансам сразу видит, какая сумма требуется для реализации, строит прогнозы по возврату вложений.

- Простая методика дает актуальный для кратковременных предприятий результат. Дисконт, в свою очередь, подразумевает анализ долгосрочных схем.

При проведении исследования «длинных» инвестиций учитываются все значимые факторы: стоимость сырья, энерго- и трудовых ресурсов, нюансы налогообложения, экономическую и политическую обстановку в стране и т.п. Среди главных критериев, оказывающих влияние на предпочтения инвесторов относительно денежных вливаний, ДСО, безусловно, играет значимую роль, но не самую основную.

Поэтому, рассмотрев все имеющиеся преимущества и недостатки способа, следует рекомендовать определение дисконтного СО:

- Тем, кто по роду деятельности связан с высокорисковыми вложениями.

- Организациям, активно осваивающим новые рынки (особенно актуально для государств с нестабильной экономикой).

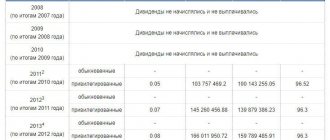

- Специалистам, осуществляющим анализ в планировании коммерческих работ. Ведь в бизнес-плане данный параметр определяет именно тот промежуток времени, когда с большой тщательностью должны быть подсчитаны затраты и прибыль.