Издано при содействии Международного Финансового Холдинга «FIBO Group, Ltd.»

Научный редактор В. Башкирова

Руководитель проекта О. Равданис

Корректоры Е. Аксёнова, Е. Чудинова

Компьютерная верстка А. Абрамов

Дизайн В. Молодов

Арт-директор С. Тимонов

В оформлении обложки использовано изображение из фотобанка shutterstock.com

The Intelligent Investor – Revised Edition.

© 1973 by Benjamin Graham. New material

© 2003 by Jason Zweig. All rights reserved. Published by arrangement with HarperCollins Publishers.

There are also two acknowledgement lines for reprinted material: “The Superinvestors of Graham-and-Doddsville,” by Warren E. Buffett, from the Fall 1984 issue of Hermes, Magazine of Columbia Business School. Reprinted by permission of Hermes, Magazine of Columbia Business School, copyright © 1984 The Trustees of Columbia University and Warren E. Buffett.

“Benjamin Graham,” by Warren E. Buffett, from the November/December 1976 issue of Financial Analyst Journal. Reprinted by permission of Financial Analysts Federation.

© Издание на русском языке, перевод, оформление. ООО «Альпина Паблишер», 2014

* * *

Через превратности все,

через все испытанья стремимся…[1]

Вергилий. Энеида

Начало умного инвестора

После окончания Колумбийского университета в 1914 году Грэм пошел работать на Уолл-стрит. За свою 15-летнюю карьеру он смог вырастить большое личное гнездовое яйцо. К сожалению, Грэм, как и многие другие, потерял большую часть своих денег в результате краха фондового рынка 1929 года и последующей Великой депрессии.

Этот опыт преподал Грэму уроки о минимизации риска ухудшения ситуации путем инвестирования в компании, акции которых торговались намного ниже ликвидационной стоимости компаний.Проще говоря, его целью было купить активы на доллар за 0,50 доллара.Для этого он использовал рыночную психологию, используя рыночные страхи в своих интересах.Эти идеалы вдохновили его на написание «Анализ безопасности», который был опубликован в 1934 году вместе с соавтором Дэвидом Доддом.Книга была написана в начале 1930-х годов, когда оба автора были профессорами бизнес-школы Колумбийского университета.В книге описаны методы Грэма для анализа ценных бумаг.

В « Анализе безопасности » первая задача Грэма – помочь участникам фондового рынка различать инвестиции и спекуляции. После тщательного анализа должно быть ясно, что инвестиции будут защищать основную сумму и обеспечить адекватную прибыль. Все, что не соответствует этим критериям, является домыслом. Грэм также выступал за иную точку зрения в отношении владения акциями; акции предоставляют частичную собственность на бизнес. Для Грэма в краткосрочной перспективе фондовый рынок действует как машина для голосования, а в долгосрочном плане фондовый рынок действует как машина для взвешивания, поэтому в долгосрочной перспективе истинная стоимость будет отражена в стоимости акций. цена.

Инвесторы всегда должны пытаться определить стоимость компании-оператора, стоящей за акциями.Анализ ценных бумаг приводит несколько примеров, когда рынок недооценивал определенные акции, которые не пользовались популярностью, что в конечном итоге стало важной возможностью для самых сообразительных инвесторов.Эти и другие концепции, в том числе «запас прочности» и «период финансового кризиса», помогли заложить основу для более поздней работы Грэма в«Интеллектуальном инвесторе» и помогли разработать некоторые из его ключевых инвестиционных концепций.

Почему книгу стоит прочитать?

В своей книге Грэм сосредотачивается на техниках, принципах инвестирования и поведения инвесторов, эмоциональной составляющей и важных аналитических механизмах. На этой странице по ссылке ниже вы сможете скачать обновленное издание, дополненное современными примерами от Джейсона Цвейга, которые иллюстрируют актуальность принципов инвестирования.

Цитата из книги про долгосрочное инвестирование:

Чтобы получить рациональный шанс на превышение средней доходности фондового рынка в течение длительного времени, инвестор должен проводить политику, которая, во-первых, будет четкой и привлекательной и, во-вторых, непопулярной среди участников фондового рынка.

Цитата из книги про выбор во что инвестировать:

На протяжении длительного времени недвижимость считали надежной долгосрочной инвестицией, которая гарантированно защищена от инфляции. К сожалению, ее стоимость также претерпевает значительные колебания: можно допустить серьезных ошибок в выборе местоположения, стоимости и т. д.; Или же купиться на определенные хитрости риэлторов. Наконец, для инвестора со средним достатком диверсифицировать портфель нецелесообразно, разве что когда речь идет о различных типах паевого инвестирования и вложения средств в новые выпуски ценных бумаг, иногда связанные с особыми возможностями (а это, по сути, мало чем отличается от инвестирования в акции).

Чему вы можете научиться у умного инвестора

Грэм вместе с Дэвидом Доддом начал преподавать стоимостное инвестирование как инвестиционный подход в Колумбийской школе бизнеса в 1928 году. В 1949 году Грэм и Додд опубликовали книгу «Интеллектуальный инвестор». Вот некоторые из ключевых понятий из книги.

Мистер Рынок

Любимой аллегорией Грэма была аллегория мистера Рынка. Этот воображаемый человек, «мистер Рынок», каждый день появляется в офисе акционера, предлагая купить или продать его акции по другой цене. Иногда предлагаемые цены имеют смысл, но в других случаях предлагаемые цены не соответствуют действительности с учетом текущих экономических реалий.

Индивидуальные инвесторы имеют право принять или отклонить предложения г-на Рынка в любой день, что дает им преимущество перед теми, кто чувствует себя обязанным инвестировать в любое время, независимо от текущей оценки ценных бумаг.Инвестору рекомендуется сосредоточиться на реальных показателях деятельности своих компаний и дивидендах, которые они получают, а не обращать внимание на меняющиеся настроения г-на Рынка, определяющие стоимость акций.Инвестор не прав и не ошибается, если другие разделяют те же чувства, что и он;только факты и анализ могут сделать их правильными.

Ценностное инвестирование

Ценностное инвестирование – это получение внутренней стоимости обыкновенных акций независимо от их рыночной цены. Анализ активов, прибыли и выплаты дивидендов компании может помочь определить внутреннюю стоимость акций, которую затем можно сравнить с ее рыночной ценой. Если внутренняя стоимость превышает рыночную стоимость – другими словами, акция недооценена на рынке – инвестор должен покупать и держать до тех пор, пока не произойдет возврат к среднему значению. Теория возврата к среднему утверждает, что со временем рыночная цена и внутренняя цена сблизятся. На этом этапе цена акции будет отражать ее истинную стоимость.

Краткий обзор

Покупайте только те акции, которые продаются по цене двух третей их чистой чистой стоимости. Net-net – это метод стоимостного инвестирования, разработанный Бенджамином Грэхэмом, при котором компания оценивается исключительно на основе ее чистых текущих активов.

Когда инвестор покупает акцию по цене ниже ее внутренней стоимости, он, по сути, покупает ее со скидкой.Как только акции действительно торгуются по своей внутренней стоимости, им следует продать.

Запас прочности

Грэм также выступал за такой подход к инвестированию, который обеспечивает запас прочности – или место для человеческой ошибки – для инвестора.Есть несколько способов добиться этого, но наиболее важным является покупка недооцененных или нежелательных акций.Нерациональность инвесторов, неспособность предсказывать будущее и колебания фондового рынка могут обеспечить инвесторам запас прочности.Инвесторы также могут обеспечить запас прочности, диверсифицируя свои портфели и покупая акции компаний с высокой дивидендной доходностью и низким соотношением долга к собственному капиталу.Этот запас прочности призван снизить потери инвестора в случае банкротства компании.

Формула Бенджамина Грэма

Как правило, Грэм покупал только те акции, которые торговались по цене двух третей их чистой чистой стоимости, как способ установить свой запас прочности. Чистая чистая стоимость – это еще один метод инвестирования в стоимость, разработанный Грэмом, при котором компания оценивается исключительно на основе ее чистых текущих активов.

Исходная формула Бенджамина Грэма для определения внутренней стоимости акций была:

Позже Грэм пересмотрел свою формулу включать как безрисковую ставку в 4,4% (средняя доходность высокосортных корпоративных облигаций в 1962 году) и текущую доходность по AAA корпоративных облигаций, представленных буквой Y:

Дивидендные акции

Многие инвестиционные принципы Грэма неподвластны времени – они остаются актуальными сегодня, как и тогда, когда он их написал.Грэм критиковал корпорации за их неясные и нерегулярные методы финансовой отчетности, из-за которых инвесторам было сложно получить точную картину состояния компании.Позже Грэм напишет книгу отом, как интерпретировать финансовую отчетность, от балансовых отчетов и отчетов о доходах и расходах до финансовых коэффициентов.Грэм также выступал за то, чтобы компании выплачивали дивиденды своим акционерам, а не хранили всю свою прибыль в качестве нераспределенной прибыли.

Бенджамин Грэм (1896–1976)

Когда Бенджамину Грэму было около 80 лет, он сказал одному из своих друзей, что хотел бы каждый день делать какую-нибудь глупость, создавать что-то новое и проявлять великодушие.

Эта оригинальная формулировка жизненной цели свидетельствует об удивительной способности выражать свои мысли просто и скромно, в весьма деликатной форме, не морализируя и не впадая в менторский тон.

Те, кто читал Грэма, прекрасно понимают, насколько новаторскими были его идеи. Нечасто ученикам и последователям не удается превзойти учителя и автора новой теории. Но сегодня, спустя 40 лет после выхода книги, благодаря которой такая беспорядочная и запутанная область деятельности, как инвестирование, получила логическое обоснование и системное объяснение, вряд ли какой-либо аналитик рынка ценных бумаг может сравниться с Грэмом. В области, где любые представления устаревают буквально через несколько месяцев, принципы Бенджамина Грэма остаются незыблемыми. Более того, во времена финансовых потрясений, сметающих другие, более шаткие логические конструкции, ценность этих принципов лишь растет и становится еще более очевидной. Советы Грэма всегда помогают тем, кто им следует, и позволяют даже не слишком способным инвесторам обгонять своих более одаренных собратьев, которые часто ошибаются, потому что следуют указаниям модных и популярных экспертов.

Как ни странно, авторитет Грэма как инвестора вовсе не был результатом целенаправленной концентрации умственных усилий на решении какой-то одной задачи. Грэм не был узким профессионалом. Скорее, он был мыслителем в широком смысле, а его теория стала своего рода «побочным продуктом» мощного интеллекта – интеллекта, которым ни обладал ни один из моих знакомых. Он помнил буквально все, был одержим жаждой новых знаний и умел использовать их для решения проблем, на первый взгляд относящихся совсем к другим областям. О чем бы он ни рассуждал, следить за полетом его мысли было настоящим наслаждением.

У Грэма было еще одно качество, выделяющее его из общей массы. Я говорю о великодушии. Для меня он был учителем, работодателем и другом. С кем бы ни приходилось иметь дело – с учениками, подчиненными, друзьями, – он всегда держался абсолютно открыто, свободно делился своими мыслями, не жалея для людей ни времени, ни сил. Хотите в чем-то разобраться? Идите к Бену. Нужна поддержка или совет? Бен обязательно поможет.

Уолтер Липпман[2] с восхищением говорил о людях, которые сажают деревья, в тени которых будут отдыхать другие люди. Бен Грэм был именно таким человеком.

Financial Analysts Journal,

ноябрь – декабрь 1976 г.

Интеллигентный инвестор и Уоррен Баффет

Об«Интеллектуальном инвесторе» легендарный инвестор Уоррен Баффет, которого Грэхэм прославил, назвал его «безусловно лучшей книгой по инвестированию из когда-либо написанных». Фактически, прочитав его в 19 лет, Баффет поступил в бизнес-школу Колумбийского университета, чтобы учиться у Грэма, с которым он подружился на всю жизнь. Позже он работал на Грэма в его инвестиционной компании Graham-Newman Corporation, пока Грэм ушел на пенсию.

25 250 долл. США

Цена подписанной Уорреном Баффетом копии книги«Умный инвестор», проданной на аукционе в 2010 году.

Все ученики Грэма в конечном итоге разработали свои собственные стратегии и философию, но все они разделяли главный принцип создания запаса прочности.

В целом Баффет следует принципам стоимостного инвестирования, которые ищут ценные бумаги, цена которых неоправданно низка, исходя из их внутренней стоимости. Баффет также учитывает результаты деятельности компании, ее долг, размер прибыли, являются ли компании публичными, насколько они зависят от сырьевых товаров и насколько они дешевы.

приросту капитала.Скорее, его цель – владение качественными компаниями, которые в высшей степени способны приносить прибыль;Баффета не волнует, что фондовый рынок когда-либо признает ценность компании.Несмотря на это, Баффет сказал, что никто никогда не терял деньги, следуя методам Грэма.

Идеи и цитаты

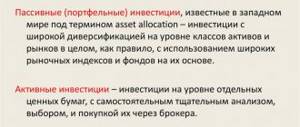

1. Разделить инвестиционный и спекулятивный счет. Нельзя смешивать спекулятивные идеи и инвестиции. Этот факт касается не только торгового счёта, но и мышления, ведь это полностью разные направления. Сложно смотреть на то, как инвестиционная сделка висит несколько месяцев без изменений. В отличие от спекулятивных, которые постоянно то вверх, то вниз.

2. Никто не знает, когда начнет фондовый рынок падать или расти. На рынке слишком много действующих сил, которые толкают его в разные стороны. Поэтому не следует слепо доверять аналитикам, в мире каждый день случается множество значимых для экономики событий и просчитать последствия каждого, пока не могут даже суперкомпьютеры.

3. Автор предлагает легендарную «формулу инвестирования». Покупать активы каждый месяц на одну и туже сумму. Это отличный способ для того чтобы набрать позицию по средней цене и при этом не кусать локти купив дорого за раз на всю котлету.

4. Диверсификация портфеля. Распределять инвестиции между фондовым и валютным рынком. Никто не отменяет кризисные периоды, в которые разумный инвестор большую часть портфеля перекладывает в облигации или другие менее рискованные ценные бумаги (полезно отслеживать доходность по 2-х и 10-ти летним облигациям США). Стоит рассматривать активы убежище: золото, криптовалюта.

5. Смотреть на коэффициент P/E. Показывает сколько лет будет возврат капитала за счет дивидендов. Например, компания Эпл (англ. Apple). Цена акций 200$, доход на акцию (EPS) 11,93$, значит P/E=16,76. Это говорит о том, что если купить акцию и цена не будет расти, то 100% доход с нее получите только через 17 лет. Задача разумного инвестора заключается в том, чтобы найти надежные предприятия и желательно с маленьким значением P/E. В жизни все иначе, за последние 5 лет цена Apple выросла в 2.5 раза и это компания с акциями роста, поэтому здесь коэффициенту P/E уделяется значение меньше.

Для анализа истории выплат дивидендов и доходности рекомендую использовать сайт dividend.com

Интеллектуальный инвестор: часто задаваемые вопросы

Чему вас учит умный инвестор?

«Интеллектуальный инвестор» широко считается исчерпывающим текстом по стоимостному инвестированию. По словам Грэма, инвесторы должны анализировать финансовые отчеты компании и ее операции, но игнорировать рыночный шум. Прихоти инвесторов – их жадность и страх – вот что создает этот шум и подпитывает ежедневные рыночные настроения.

Самое главное, инвесторы должны искать расхождения между ценой и стоимостью, когда рыночная цена акции меньше ее внутренней стоимости. Когда эти возможности выявлены, инвесторы должны совершить покупку. Как только рыночная цена и внутренняя стоимость совпадают, инвесторы должны продать.

Интеллектуальный инвестор также советует инвесторам держать портфель, состоящий из 50% акций и 50% облигаций или денежных средств, чтобы избежать ловушек дневной торговли, чтобы воспользоваться рыночными колебаниями и волатильностью рынка, чтобы не покупать акции просто тогда, когда они модны, и искать способы, которыми компании могут манипулировать своими методами бухгалтерского учета с целью завышения стоимости прибыли на акцию.

Подходит ли умный инвестор новичкам?

«Умный инвестор» – отличная книга для новичков, тем более что она постоянно обновляется и пересматривается с момента ее первоначальной публикации в 1949 году. Она считается обязательной для новых инвесторов, которые пытаются понять основы работы рынка. Книга написана для долгосрочных инвесторов. Для тех, кто интересуется чем-то более гламурным и потенциально более модным, эта книга может не понравиться. Он дает множество советов, основанных на здравом смысле, а не о том, как получить краткосрочную прибыль с помощью дневной торговли или других часто используемых торговых стратегий.

“Умный инвестор” устарел?

Несмотря на то, что этой книге более 70 лет, она все еще актуальна. Совет покупать с запасом прочности сегодня так же разумен, как и тогда, когда Грэм впервые преподавал свою философию. Инвесторы должны выполнить свою домашнюю работу (исследования, исследования, исследования), и, как только они определили, сколько стоит компания, купить ее по цене, которая обеспечит им поддержку в случае падения цен.

Совет Грэма о том, что инвесторы всегда должны быть готовы к нестабильности, также по-прежнему очень актуален.

Какой тип книги подходит умному инвестору?

«Умный инвестор», впервые опубликованная в 1949 году, представляет собой широко известную книгу по стоимостному инвестированию. Ценностное инвестирование предназначено для защиты инвесторов от существенного вреда и учит их разрабатывать долгосрочные стратегии. «Умный инвестор» – это практическая книга; он учит читателей применять принципы Грэма.

Как мне стать умным инвестором?

Бенджамин Грэм призывает всех, кто хочет добиться успеха в качестве инвестора, придерживаться двойных принципов оценки и терпения. Чтобы определить истинную ценность компании, вы должны быть готовы провести исследование. Затем, купив акции компании, вы должны быть готовы подождать, пока рынок не поймет, что она недооценена, и повысит ее цену. Если вы покупаете только те компании, которые торгуются ниже своей истинной стоимости или внутренней стоимости, даже когда бизнес страдает, у инвестора есть подушка. Это называется запасом прочности и является ключом к успеху в инвестировании.

Джейсон Цвейг Слова благодарности

Выражаю сердечную признательность всем, кто помог подготовить новое издание книги Бенджамина Грэма. Это Эдвин Тэн (HarperCollings), поддержка и неиссякаемая энергия которого помогли реализовать проект. Это сотрудники журнала Money

– Роберт Сафьян, Дэнис Мартин и Эрик Джелман, которые активно, терпеливо и бескорыстно помогали мне. Это мой замечательный литературный агент Джон Райт и неутомимая Тара Кальварски из

Money

. Это Теодор Аронсон, Кевин Джонсон, Марта Ортиз и другие сотрудники инвестиционно-консалтинговой фирмы Aronson + Johnson + Oritz, которые высказали ряд ценных замечаний и предложений. Я также благодарен президенту корпорации Peter L. Bernstein Питеру Бернстайну, Уильяму Бернстайну (Efficient Frontier Advisors), Джону Боглу (основателю Vanguard Group), Чарльзу Эллису (одному из основателей Greenwich Associates) и Лоуренсу Сигелу (директору по изучению инвестиционной политики Fond Foundation). Я глубоко признателен Уоррену Баффетту и Нине Манк, а также неутомимым работникам Time Inc. Business Information Research Center; исполнительному директору FridsonVision LLC Мартину Фридсону; президенту Center for Financial Research & Analysis Говарду Шилиту; редактору и издателю

Inside Information

Роберту Вересу; Дэниелу Фуссу (Loomis Sayles & Co), Барри Нельсону (Advent Capital Management); работникам Музея финансовой истории США; Брайану Мэттесу и Гусу Сотеру (Vanguard Group); Джеймсу Сейделу (RIA Thomson); Самилье Артамуре и Сину Маклафлину (Lipper); Алексу Ауэрбаху (Ibbotson Associates); Анетте Дарсон (Morningstar); Джейсону Брэму (Федеральный резервный банк Нью-Йорка) и одному управляющему инвестиционным фондом, пожелавшему остаться неизвестным.

Но больше всего я благодарен своей жене и дочерям, которые так долго страдали от того, что я работаю днем и ночью. Без их любви и терпения мне бы ничего не удалось сделать.

Суть

Хотя подробности конкретных инвестиций Грэма недоступны, он, как сообщается, в среднемза годы своего многолетнего управления деньгамиполучил около 20% годовой прибыли. Его метод покупки акций с низким уровнем риска и высоким потенциалом доходности сделал его настоящим пионером в области финансового анализа, и многим другим успешным инвесторам стоимости следует поблагодарить его методологию.

Хотя он наиболее известенсвоимикнигами, которые он опубликовал в области стоимостного инвестирования, в первую очередь«Интеллигентный инвестор», Грэм также сыграл важную роль в разработке элементов Закона о ценных бумагах 1933 года, закона, требующего от компанийпредоставлять финансовые отчеты, заверенные независимыми бухгалтерами.