Инвестиции в основной капитал выгодны для обеих сторон, заключающих сделку. Они необходимы для начала предпринимательской деятельности и последующего получения прибыли, которая является как целью предпринимателя, так и целью инвестора. Как привлечь инвестиции в основной капитал и что входит в это понятие будет рассмотрено в этой статье.

Понятие основного капитала

Основной капитал – совокупность затрат, необходимых для запуска своего дела и начала его функционирования или же для его модернизации. Активами основного капитала можно назвать технику для производства продукции, инвентарь, транспорт.

Например, вы хотите создать услугу доставки пиццы. Для этого вам понадобится техника для выпечки и машина для доставки продукта клиентам. Они и составляют основной капитал. Активы, которые задействуются на производство продукции и окупаются за один круг своего жизненного цикла, называются оборотным капиталом. В нашем примере это расходы на тесто, начинку и другое.

Составляющие основного капитала могут быть материальные и нематериальные, а срок их службы в деле, в отличие от оборотных средств, составляет несколько лет. Активы основного капитала имеют свойство изнашиваться. Грамотный руководитель обязательно высчитывает уровень амортизации и учитывает его в стоимости продукции.

Формула

Общая формула расчета коэффициента:

| Кри= | Прибыль до налогообложения | *100% |

| Ср. стоимость собственного капитала + Ср. стоимость долгосрочных обязательств |

Иногда в формуле вместо Прибыли до налогообложения может использоваться Чистая прибыль.

Формула расчета по данным старой бухгалтерской отчетности

| Kри = | стр.140 | *100% |

| 0.5 * (стр.490нач + стр.490кон + стр.590нач + стр.590кон) |

где стр.140, стр. 490нач – на начало, стр. 490кон – на конец отчетного периода, стр. 590нач – на начало, стр. 590кон – на конец отчетного периода Отчета о прибылях и убытках (форма №2).

Формула расчета по данным нового Бухгалтерского баланса и Отчета о использовании капитала

| Kри = | стр.2300 | *100% |

| 0.5 * (стр.1300нач + стр.1400нач + стр.1300кон + стр.1400кон) |

где параметрами являются соответствующие строки Формы №1 и Формы №2 на начало и конец отчетного периода.

Зачем инвестировать в основной капитал

Начинающие предприниматели часто полны идей, но испытывают недостаток денег. У инвестора все наоборот: он ищет хорошие идеи, в которые можно вложить имеющиеся свободные средства. Когда эти два человека встречаются, возникает необходимость вложить инвестиции в основной капитал, что будет выгодно обеим сторонам. Часто без таких вливаний средств предприниматель долго не может начать собственное дело.

Условия инвестирования могут отличаться и определяются пожеланиями обеих сторон. Общие принципы такие:

- Предприниматель получает деньги и возможность основать свое дело, которое он пока не может самостоятельно организовать в финансовом плане.

- Инвестор получает ежемесячный пассивный доход от чужой предпринимательской деятельности.

Похожие статьи:

- как провести экономическую оценку инвестиций

- признаки инвестиционной привлекательности предприятия

- что такое инвестиционные риски

- анализ инвестиционного проекта

Корректировки

После определения суммы, которую нужно вложить для получения выгоды, необходимо внести некоторые корректировки – учесть другие возможные доходы/расходы.

Забалансовые резервы

Сюда входят активы, которые не используются в стандартных обстоятельствах, но могут быть необходимы.

Например, резерв по сомнительным долгам – тем, которые с высокой долей вероятности не смогут быть погашены предприятием. Сумму инвестированного капитала необходимо увеличить на объем таких резервов.

Забалансовые активы

К ним относятся те, которые не числятся на балансе предприятия, но будут использованы.

Например, средства по операционной аренде, активы, находящиеся на хранении или временном обслуживании, залоги, гарантии, данные предприятием и т. д. Величина таких расходов должна быть учтена при расчете инвестированного капитала.

Активы, предназначенные для продажи

Они не приносят доходов, но должны быть учтены во избежание финансовых потерь, связанных с их продажей.

Прочий совокупный доход (убыток)

Такие статьи не отражаются в отчетах предприятия, так как являются непостоянными: они зависят от текущих обстоятельств. Но при планировании инвестиций их необходимо учесть.

Списание активов

Когда возникает необходимость вывести активы с баланса предприятия по причине потери рентабельности, списание производится за счет дохода. Из-за этого величина инвестированного капитала снижается, но стоит учесть, что в следующем отчетном периоде доход будет выше.

Отложенные компенсационные активы

Это активы, которые не участвуют в формировании финансового результата. Поэтому баланс предприятия нужно уменьшить на их величину.

Отложенные налоговые активы и обязательства

Они возникают в том случае, если доход предприятия за отчетный период меньше налогооблагаемого минимума. Они влияют на размеры активов, но не увеличивают фактический доход, их нужно вычесть из суммы инвестиций.

Отложенные обязательства формируются, когда отчетные доходы превышают налогооблагаемые. Получается, что предприятие должно будет выплатить налоговую разницу в дальнейшем, а значит, их сумму нужно вычесть из инвестированного капитала.

Как привлечь инвестиции

Структура инвестиций в основной капитал состоит из собственных средств предпринимателя, которые он способен вложить в будущий проект и привлеченных инвестиций. Количество людей, которым нужны деньги для бизнеса, значительно превышает количество тех, кто может эти деньги дать. Возникает проблема: как заинтересовать инвестора вложить свободные средства именно в вашу идею? Для этого предпринимателю следует:

- Составить бизнес-план.

- Четко определить размер необходимых инвестиций.

- Четко определить характер выгоды или денежное выражение прибыли для инвестора от сделанных вложений.

- Прописать условия инвестирования, которые будут понятны и прозрачны.

- Определить сотрудничество на период, когда договор уже прекратит свое действие.

Помните: риск в таком партнерстве несет только инвестор. Если деятельность окажется не прибыльной, то он не получит свой доход, однако предприниматель не будет ему ничего должен. Именно поэтому инвесторы так тщательно выбирают проект, в который хотят инвестировать средства. Он обязательно должен быть финансово привлекательным.

Особые соображения

Значение в числителе также можно вычислить несколькими способами. Самый простой способ – вычесть дивиденды из чистой прибыли компании.

С другой стороны, поскольку компания могла извлечь выгоду из единовременного источника дохода, не связанного с ее основным бизнесом – например, непредвиденных доходов от колебаний обменного курса валют – часто предпочтительнее смотреть на чистую операционную прибыль после уплаты налогов (NOPAT ).

NOPAT рассчитывается путем корректировки операционной прибыли на налоги: (операционная прибыль) * (1 – эффективная ставка налога). Операционная прибыль также называется прибылью до уплаты процентов и налогов (EBIT). Многие компании сообщают свои эффективные налоговые ставки за квартал или финансовый год в своих отчетах о доходах, но не все.

Куда инвестировать

Со стороны вкладчика, инвестиции в основной капитал должны быть обоснованными, а их привлекательность доказана цифрами и расчетами. Наиболее интересны инвестиции в основной капитал в следующих сферах:

- здравоохранение;

- строительство;

- сервисное обслуживание;

- частные и коммунальные услуги;

- продажи и другие сферы.

Эффективность инвестиций значительно отличается в различных сферах деятельности. Кроме того, на количество инвестиций и их результативность влияют следующие факторы:

- налоговая система страны;

- социальная обстановка выбранной территории или государства;

- экономические прогнозы, которые рассчитывают риски для инвесторов;

- инвестиционная политика государства, которая привлекает или отталкивает вкладчиков;

- характеристики проекта – конкурентоспособность товара, используемые ресурсы, эффективность.

Государственная политика в отношении инвестиционной деятельности играет главную роль при принятии решения о вложении средств. Привлекательность страны или выбранного региона способствует привлечению не только отечественных, но и зарубежных инвесторов, что положительно сказывается на развитии бизнеса.

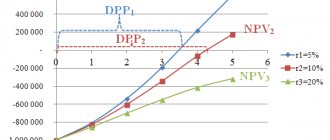

Кроме государственной политики инвесторы тщательно оценивают предложение предпринимателя и эффективность его проекта. Показатели эффективности, которые рассчитывают специалисты-аналитики, сравниваются с показателями других проектов, после чего выбирается наиболее оптимальный вариант. Также оценивается индекс физического объема инвестиций в основной капитал.

Инвестиции в основные средства должны быть экономически обоснованы. Не стоит вкладывать средства в сомнительные виды деятельности или без четкого понимания уровня будущей прибыли. Хоть инвестиции в основной капитал – долгосрочные вложения, через некоторое время их придется повторять, обновляя основные. Сведения об инвестициях в основной капитал должны включать оценку эффективности их распределения. Для этого специалисты оценивают следующие параметры:

- коэффициент износа;

- срок обновления и сроки годности;

- емкость фонда;

- коэффициент реальной стоимости.

Подробности

Анализ коэффициента

Коэффициент рентабельности инвестируемого капитала имеет и свои недостатки. Являясь индикатором, при анализе годовых результатов, ему необходимо сравнить результаты, полученные в этой же сфере производства, но только других предприятий. При работе с результатами одного предприятия, необходим анализ динамики не менее чем за трёхлетний период.

Есть определённые сложности при анализе Return on Invested Capital:

- На индикатор могут влиять политика предприятия с её внутренними учётами.

- Существует невозможность определения пути для получения доходов: либо он случайный, либо регулярный от эффективной работы компании.

- Искусственное влияние руководителя сказывается на показателях прибыли от проведённых операциях. Это приводит к завышению РИК, что является необоснованным.

Чтобы рассчитать рентабельность инвестиционного капитала, нужно воспользоваться такими показателями:

- Зарплата служащих, затраты на логистическую службу, издержки на приобретение материалов, — все эти расходы на товары и услуги для деятельности компании складываются в понятие «себестоимость».

- Инвестировать в бизнес можно разные виды вложений, учитывая все статьи затрат. Этот показатель является суммой, которую выделяют для инвестиций.

- Не вычитая себестоимость, берётся во внимание вся сумма дохода.

- Окончательная прибыль, полученная от реализации продукции производства или услуг. Этот показатель, — доход.

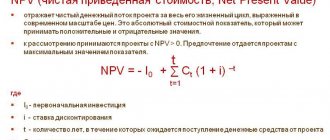

Формулы расчета

Эти показатели применяются в формуле для расчёта коэффициента рентабельности инвестированного капитала.

ROIC=NOPAT : инвестированный капитал * 100%

Для отчёта на английском языке формула выглядит так:

ROIC=NOPAT : InvestedCapital ∗ 100%

— NOPAT – это прибыль от проведённых компанией операциями после вычета налогов

— Инвестированный капитал – включает в себя данные об активах компании, находящихся в собственности и данные об обязательствах, заключённых на долгие сроки.

Другая формулировка показателя NOPAT — Net Operation Profit After Tax.

NOPAT, также высчитывается по формуле.

NOPAT= операционная прибыль ∗ (1−TRP)

Для отчёта на английском языке формула выглядит так:

NOPAT= оperation income ∗ (1−TRP)

TRP — ставка на налог от полученной прибыли.

Другая формулировка показателя TRP — Tax Rate Profit.

Источники инвестиций

Средства в компанию могут поступать не только от постороннего инвестора. Структура инвестиций в основной капитал включает поступление средств от:

- доходных отчислений;

- амортизационных выплат;

- активов предприятия;

- благотворительных взносов;

- других инструментов (акций компании, патентов, паевых фондов).

Структура инвестиций в основной капитал разрабатывается с учетом:

- сектора экономики;

- источника финансирования;

- вида экономической деятельности и фонда.

Анализ изменений в структуре за исследуемый период времени позволяет сделать выводы об уровне инвестиционной активности и предрасположенности инвесторов. Например, может быть замечено повышение объемов вложений в строительство жилищ и снижение инвестирования в нежилые здания.

Структура инвестиций в основной капитал по источнику финансирования может показать изменение в сторону вложения собственных средств и уменьшения кредитных государственных займов.

Похожие статьи:

- где и как найти инвестора –

Преимущества и недостатки

У коэффициента рентабельности инвестиций есть свои преимущества и недостатки:

| Преимущества | Недостатки |

| Вычисления простые и делаются быстро | В метод заложена бухгалтерская прибыль, зависящая от разных методов учёта |

| Используется измерение доходности в процентах | ROI – относительная мера, которая не учитывает объёмы инвестирования |

| Бухгалтерскую прибыль можно рассчитать по финансовой отчётности | Не учитывается время действия проекта |

| Охватывает весь срок проекта | Не учитывается временная стоимость денежных средств |

| Метод понятен инвесторам и менеджерам | Не учитываются сроки получения доходов |

Индекс объема инвестиций

Важным макроэкономическим показателем является индекс физического объема инвестиций в основной капитал. Он свидетельствует об изменении инвестиционной активности и, следовательно, привлекательности и уровне развития страны или региона. Индекс физического объема инвестиций в основной капитал представляет соотношение объемов притока капитала в разные периоды, как правило, текущего к базовому.

Формула, которая отображает индекс физического объема инвестиций в основной капитал, рассчитывается без учета влияния цен.

Таким образом, инвестиции в основной капитал – долгосрочные вложения, которые выгодны обоим партнерам. Объем инвестиций в основной капитал, как правило, определяет предприниматель, исходя из требований к ведению бизнеса и производственной необходимости. Это может быть как начальная стадия открытия собственного бизнеса, так и период расширения уже существующей деятельности.

Инвестор перед совершением сделки должен получить сведения об инвестициях в основной капитал (их размер, условия возврата или не возврата), а также выяснить условия получения прибыли и другие личные выгоды.

Структура финансирования

Грамотно структурированная структура финансирования работает на достижение стратегических целей всего бизнеса, а равным образом соотносится с особенностями отрасли, где он функционирует. По второму аспекту финансовым руководителям впору задать себе такие вопросы:

- Активы во владении какие — преимущественно нематериальные или материальные?

- Конкуренция какая — жесткая или мягкая?

- Деятельность ведется преимущественно где — у себя дома или в других странах?

Ответы на эти и другие вопросы будут иметь влияние на оптимальную структуру финансирования. Равным образом на ней будут сказываться инвестиционные приоритеты, текущие направления деятельности, потребности стейкхолдеров, и не только. Не соотнесенная со стратегическими целями бизнеса структура финансирования ведет к высоким издержкам, низкой доходности, более частным транзакциям, снижению долгосрочной стоимости.

Непредвзятый анализ текущих операций, рынка, запросов ключевых стейкхолдеров, бизнес-стратегий поможет приблизиться к оптимальной структуре капитала. Делать это лучше на упредительной основе, анализируя, как характеристики и текущие потребности бизнеса соотносятся с доступностью инструментов капитала и активностью рынков. Как пример, до пандемии с доступностью инструментов, не отягощенных дополнительными условиями, было проще, что давало организациям простор, свободу и легкость. С приходом пандемии все резко поменялось, назрела необходимость в дорогостоящих модификациях действующих соглашений.

Кто может стать инвестором

Вкладывать средства может любое лицо, обладающее свободными активами. Поэтому инвесторами могут стать:

- частные лица;

- компании;

- государственные учреждения.

Инвесторами выступают учредители проектов, кредиторы или заемщики. Цель вложения денег заключается в получении прибыли.

Банковский вклад

Банковский вклад — наиболее простой и доступный способ инвестирования. Для создания пассивного источника дохода потребуется:

• выбрать банк; • открыть счёт; • вложить нужную сумму.

При выборе организации следует руководствоваться условиями программы и общим рейтингом. Рекомендуется отдавать предпочтение банкам, которые готовы предоставить систему накоплений с начислением процентов ежемесячно. В некоторых финансовых структурах предусмотрена возможность досрочного снятия средств. Средняя доходность составляет от 6 до 10%. Однако, при современном уровне инфляции прибыль от вклада будет незначительной.

Плюсы:

• Минимальный порог входа составляет 1 тыс. рублей (зависит от программы конкретного банка). • Высокий уровень надёжности. • Заранее известный результат. • Низкие налоги.

Минусы:

• Низкая доходность, которая незначительно превышает текущий уровень инфляции. • Низкая ликвидность (не в каждом банке предусмотрены депозитные программы с досрочным снятием средств).

Каролина Куделина, эксперт проекта «Финансовое здоровье», советует: «Депозит в банке — это самый простой и потому самый популярный вид накопления. Цепочка действий примитивна, в мобильном приложении или лично в банке открываете счёт, вносите средства, за то время пока банк пользуется вашими деньгами вы получаете процент».

О том, как правильно сделать банковский вклад мы подробнее рассказали здесь.

Золото

Золото всегда ассоциируется со стабильностью, и для многих покупка золота является наиболее надёжным инструментом вложения. Действительно, в период кризиса спрос на золото возрастает.

Способы инвестирования в золото:

• Купить в банке золотые слитки или монеты, однако за золотые слитки необходимо будет ещё заплатить НДС. Более того, если слитки будут храниться в банке, за хранение также необходимо будет платить.

• Приобрести золото через биржу. Можно, как поспекулировать на цене, так и впоследствии получить золото физически в виде слитков. Но это большой риск.

• Наиболее современный вариант – это открытие обезличенного металлического счёта. Этот счёт, а соответственно доход / убыток по нему, напрямую связан со стоимостью золота. Но физическое владение золотом отсутствует.

• Инвестировать косвенно в золото посредством покупки акций золотодобывающих компаний, фьючерсов на золото, ПИФов золота, ETF на золото.

Плюсы:

• Больше подходит для диверсификации портфеля. • Может сохранить средства, но не приумножить их.

Минусы:

• Низкая доходность. Ценные металлы в последние пять лет показывают худшую доходность. • Вклад в обезличенный металлический счёт не застрахован государством.

«Рост цены на золото происходит в кризисный период, когда наблюдается спад на финансовом рынке. Консервативные инвесторы в такой момент избавляются от прочих финансовых активов, отдавая предпочтение стабильному золоту. Для России успех инвестирования в золото связан, в том числе, с девальвацией рубля, так как цена на золото устанавливается в долларах США», — говорит Татьяна Полтева, старший преподаватель департамента предпринимательства ТГУ.

Татьяна Сапрыкина, экономист, дополняет: «Ценные металлы, как любой рыночный инструмент, подвержены своим взлётам и падениям. Несмотря на устойчивый промышленный спрос на золото, цена на него регулярно подвергается технической коррекции. Простому физическому лицу получить с вложений в золото доход очень трудно. Рынок золотых слитков слишком громоздкий, а организации, предоставляющие доступ к металлическим счетам довольно неповоротливые. Период вложения в золото составляет значительное количество лет, как правило, не менее 5, чтобы получить прибыль».

Паевые инвестиционные фонды (ПИФ)

ПИФ представляет собой управляющую компанию, которая специализируется на купле/продаже активов фондового рынка. Вы инвестируете деньги в ПИФ, менеджеры которого распределяют их по разным ценным бумагам. Это называется доверительное управление. Вы не занимаетесь самостоятельным выбором активов и инструментов инвестирования, а просто ждёте дохода.

Существует множество подобных финансовых организаций с разными показателями доходности. Инвестор при осуществлении вклада становится собственником ПАЯ – доли в имуществе компании. Заработок зависит от увеличения стоимости активов, которые находятся в собственности фонда. Со статистикой доходности возможно ознакомиться на сайте выбранной для инвестирования организации.

Плюсы:

• Большое количество выгодных стратегий. • Вашим капиталом управляют опытные эксперты. • Относительно низкий уровень риска. • Низкий порог входа (от 1000 р.). • Подходит новичкам.

Минусы:

• ПИФы не дают гарантии дохода. • Необходимы базовые знания для выбора ПИФа.

Татьяна Сапрыкина, экономист, рекомендует: «ПИФ можно представить, как большой денежный мешок, куда сложены средства тысяч мелких инвесторов — пайщиков, которые управляющая компания вкладывает в различные активы. В результате средства каждого пайщика распределяются по разным ценным бумагам. В обмен на свои деньги вкладчик получает на руки инвестиционный пай, удостоверяющий право владельца на долю имущества фонда.

ПИФ — не банк, поэтому ни на проценты, ни на дивиденды можно не рассчитывать. Деньги можно получить, лишь погасив пай, то есть, продав его управляющей компании (та по закону обязана его выкупить). Положительная разница между ценой покупки и ценой продажи и составит ваш доход. Впрочем, разница может быть и отрицательной — все риски ложатся на вас».

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка Зачем это нужно инвестору? | |||||||

Инвестиция – это не волшебная палочка, которая постоянно будет приносить вам прибыль, и при этом ничего от вас не требовать. Важно, что учет должен быть постоянным, а вот контроль – нет. Проводить учет инвестиций может каждый, даже если в школе были большие проблемы с математикой, и вы никогда не помните, сколько у вас денег на карточках и в кошельке в виде кэша. Фактически, имеется 2 метода, с помощью которых каждая ваша инвестиция будет под четким контролем:

- В письменном виде – по старинке в блокноте на основе нескольких формул;

- С помощью специальных программ или элементарной офисной программы Excel, фирменных калькуляторов организаций или проектов.

Отмечу, что для удобства контроля каждой инвестиции и оценки ее рентабельности работает портфель инвестиций на GQ Blog Monitor, позволяющий детально и без лишних хлопот оценивать ситуацию и видеть, сколько вы заработали за конкретный период или с конкретным проектом. На момент подготовки материала услуги и простоту криптопортфеля ощутили на собственном опыте 460 инвесторов.

По своему опыту могу сказать, что это крайне удобно, поскольку в него подвязываются инвестиции с различных хайпов, плюс можно и учитывать работу на бирже криптовалют. А если вы новичок в этом финансовом направлении – материал на блоге поможет детально ознакомиться с тонкостями работы.

Не пускайте деньги на самотёк, но и не контролируйте каждую копейку. Деньги любят учет, но не любят страха. Причем не только фиат, но и криптовалюта.

Если вы ценитель классической работы с деньгами, тогда самое время пополнить свой массив знаний определенными формулами, помогающими рассчитать наперед – выгодно или не выгодно вкладываться в проект.

Анализ показателя

После получения нужного показателя проводится анализ, позволяющий оценить целесообразность вложения денег. При изучении факторов влияния оценивается обоснованность вложения денег. Инвестиции должны приносить прибыль, что обеспечивает увеличение капитала.

Во время анализа учитывается, какие факторы влияют на рентабельность. Поэтому принимаются важные решения:

- возможность уменьшения трудоемкости или капитальных затрат;

- целесообразно повышение производительности труда, для чего внедряются новые способы поощрения работников;

- необходимость в изменении бизнес-модели.

Внимание! Если самостоятельно изменять некоторые факторы, влияющие на рентабельность, то это позволяет точно оценить результативность проекта.