В различных экономических источниках вам могут встретиться такие аббревиатуры: ROI и ROR. Речь идет о финансовых показателях. В первом случае имеется в виды return on investment или коэффициент возвратности вложенных инвестиций. Во втором случае rate of return. Этим показателем принято обозначать степень доходности или убыточности инвестиционного проекта.

В русскоязычной литературе эти показатели могут иметь другие названия. В частности, они могут именоваться прибылью на вложенные денежные средства, нормой прибыльности, уровнем доходности инвестированного капитала.

Каждый успешный инвестор уделяет показателю ROI много внимания. Понимание конкретных значений возвратности вложений позволяет в случае необходимости своевременно вносить коррективы и изменение в соответствующий инвестиционный проект. Что приводит к повышению эффективности профессиональной деятельности инвестора.

Важные показатели

Временная эффективность определяется тем, что первые три этапа требуют минимум времени, в то время как четвёртый длится достаточно долго. Порядка полувека тому назад для отражения выгоды применялся коэффициент возврата инвестиций СО, отражающий статический срок. С временным фактором он практически не был связан, то есть не учитывал, насколько рано от инвестированных средств начинали получать отдачу.

Что происходит в реальности? Возврат инвестиций начинается с амортизации. Однократно средства «автоматически» возвращаются инвестору уже в том случае, когда реальная длительность работы основных средств равняется и превышает расчетный период. Такая ситуация возможна в том числе при нулевой прибыли.

Современные методологии предполагают применение «правила окупаемости». В рамках этой теории окупаемость обусловлена прибылью и амортизацией, то есть чистым доходом. Рассчитывая этот параметр, нужно помнить, что однократный возврат инвестиций считается невыгодным и недостаточным, поскольку его не хватит, чтобы расширить производство. Поэтому главная задача любого инвестора – добиться повышенной эффективности.

Формула расчета при динамическом способе

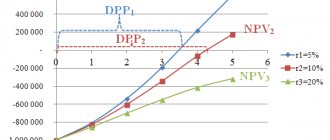

Этот способ сложнее, ведь в нем учитывается, что в течение времени окупаемости стоимость денежных средств не остается стабильной. Для этого вводят дополнительное значение – ставку дисконтирования.

Возьмем условия, где:

Kd – коэффициент дисконта;

d – процентная ставка;

nd – время.

Тогда kd = 1/(1+d)^nd.

Дисконтированный срок = сумма чистого денежного потока / (1+d) ^ nd.

Поскольку данная формула значительно сложнее предыдущих, обсудим еще один пример. Чтобы было проще, сохраним знакомые условия задачи, а ставка дисконтирования будет равна 10 %, что примерно соответствует реальности.

Начинаем с расчета коэффициента дисконта, то есть дисконтированных поступлений за каждый год:

- 1 год: 30 000 / (1+0,1) ^ 1 = 27 272,72 рублей.

- 2 год: 50 000 / (1+0,1) ^ 2= 41 322,31 рублей.

- 3 год: 40 000 / (1+0,1) ^ 3 = 30 052,39 рублей.

- 4 год: 60 000 / (1+0,1) ^ 4 = 40 980,80 рублей.

Складываем показатели и узнаем, что прибыль за первые три года равна 139 628,22 рубля.

Становится очевидно, что этого недостаточно, чтобы покрыть наши вложения. Иными словами, с учетом изменения стоимости денег, мы не сможем вернуть свои средства даже за 4 года. Но давайте закончим расчет. В условиях у нас не было прибыли с проекта по пятому году его существования, поэтому обозначим ее равной четвертому – 60 000 рублей.

- 5 год: 60 000 / (1+0,1) ^ 5 = 37 255,27 рублей.

Если сложить итог с уже имеющейся суммой, за пять лет получим 176 883,49. Это превышает наши инвестиции на старте, поэтому можно смело считать, что срок окупаемости находится между четвертым и пятым годами реализации проекта.

Чтобы узнать конкретный срок, необходимо посчитать дробную часть. Для этого из суммы вложенного вычитаем сумму за 4 целых года: 150 000 – 139 628,22 = 10 371,78 рубля.

Результат делим на дисконтированные поступления за пятый год:

13 371,78 / 37 255,27 = 0,27

Получается, до полной окупаемости нам не хватает 0,27 от пятого года, а весь срок окупаемости при динамическом способе расчета составит 4,27 года.

Как мы уже говорили, показатель срока окупаемости инвестиций при дисконтированном способе отличается в большую сторону от расчета простым способом. Зато он позволяет точнее представить результат, который вы получите в конкретных условиях.

Инвестиции и окупаемость

Окупаемость в рамках современной рыночной экономики предполагает, что полученный доход равен или превышает затраты на проект. При этом наращенный чистый доход из минусового в начале проекта переходит в положительное значение.

Многие экономисты приравнивают понятия «период возврата» и «период окупаемости». И хотя временной промежуток действительно может совпадать, понятия не являются идентичными.

Правило окупаемости предполагает, что доход, полученный через проект, по своей величине сравнялся с инвестированными в него средствами. Доход рассматривают как валовую прибыль. В то же время некоторые аналитики утверждают, что некорректно вести расчеты, учитывая только чистую прибыль за вычетом налога. Возврат инвестиций как вложенных средств, в свою очередь, предполагает, что инвестор может забрать из проекта реальные деньги в сумме, вложенной им ранее.

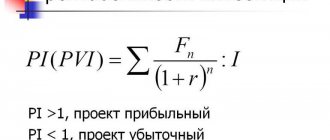

Формулы для вычисления

ROIC – это своеобразный индикатор, который отражает успешность деятельности компании за отчетный период, который является предметом текущего анализа. В его правильном вычислении особенно заинтересованы потенциальные инвесторы.

Существует два варианты расчета рассматриваемого показателя. В первом случае:

Во втором случае:

Для того чтобы расчеты оказались верными следует учитывать важный момент. Чистую операционную прибыль следует рассматривать с учетом вычета скорректированных налогов.

Во время расчета данного показателя данные необходимо брать из годового либо квартального отчета прибылей и убытков, в зависимости от конкретных целей лица, проводящего анализ.

Возврат: как и за счет чего?

Расчет эффективности инвестиционного проекта производится на основании:

- чистого дохода;

- той части дохода, которую можно реально получить из проекта;

- амортизации.

Мнения экспертов относительно применения того или иного из этих трех пунктов разнятся. В то же время получение дохода изъятием средств при закрытии инвестиционного проекта досрочно не считается за прибылью, показывающей окупаемость. Изымать допускается свободные средства.

Предназначение коэффициента

Показатель ROIC используется как индикатор, обозначающий способность компании генерировать добавленную стоимость по сравнению с другими компаниями. Относительно высокий уровень ROIC рассматривается как подтверждение сильного менеджмента. Но в то же время высокие показатели данного коэффициента могут обозначать, что руководство сфокусировано исключительно на выжимание прибыли, игнорируя возможности роста и разрушая стоимость компании в дальней перспективе. Следовательно, ROIC – это косвенный показатель стоимости компании. Положительные темпы его роста прямо влияют на рост стоимости акций.

Недостатки коэффициента рентабельности инвестированного капитала

Поскольку Return on Invested Capital является показателем, базирующимся на результатах финансовой отчетности, он характеризируется следующими недостатками:

1) Невозможно вычислить, каким образом был получен доход. При расчете коэффициента нет разницы между постоянной прибылью от операционной деятельности или одноразовым доходом, который мог образоваться вследствие внешних рыночных обстоятельств. 2) Возможность манипуляций показателем со стороны менеджмента. 3) Подвержен влиянию со стороны учетной политики, и может меняться с ее изменением. 4) Подвержен влиянию инфляции и изменению курсов валют.

ROI: возврат инвестиций

Применяемая для расчета ROI формула отражает возврат инвестиций. Сама аббревиатура при расшифровке и переводе с английского значит «возврат инвестиций». Этот показатель незаменим для расчета окупаемости. Рентабельность конкретного проекта вычисляют по одной из универсальных формул. Чтобы учесть погрешности, придется уделить внимание особенностям конкретного проекта.

Универсальная расчётная формула:

ROI = (прибыль – стоимость проекта) / инвестированная сумма * 100%.

Получаемое значение будет главной составляющей анализа по потенциальной инвестиции. Чем прибыльнее возможность, тем для ROI формула покажет лучший результат. Положительное значение свидетельствует, что компания работает в прибыль.

Между прочим, на практике применение коэффициента распространено не только среди аналитиков и экспертов финансового сектора, но и в государственных органах и компаниях, занимающихся кредитами. Владея неким бизнесом, можно применить методику, чтобы оценить возможную прибыль проекта. Отличие лишь в основе: вместо инвестируемой в процент суммы берут уставной капитал.

Рентабельность инвестированного капитала (ROIC)

Рентабельность инвестированного капитала (Return on Invested Capital ROIC)

– показатель деятельности предприятия, используемый при анализе финансовой отчетности, для оценки доходности и прибыльности предприятия. Коэффициент рентабельности инвестированного капитала демонстрирует, насколько эффективно инвестируются средства в основную деятельность. Данный коэффициент характеризует доходность, полученную на капитал, привлеченный из внешних источников. Рентабельность инвестированного капитала – это отдача на некоторую сумму вложенных в бизнес или проект денежных средств. Вместе с термином ROIC в деловой практике также используют синонимы: рентабельность суммарного капитала, рентабельность инвестиций, Return On Investment, Return On Total Capital, ROTC.

Общий подход и учет деталей

Как рассчитать возврат инвестиций? В простейшем варианте рентабельность определить проще простого. Нужно учесть все траты и оценить планируемую выгоду, вычтя из нее сумму вложений. Абсолютное, процентное – выражение выбираете то, какое для вас удобнее.

Чтобы картина приобрела глубину, нужно очень тщательно просчитать все затраты, сопряженные с реализацией проекта. Помните о том, что вложение средств не заканчивается первой инвестицией: в будущем дело будет требовать новых финансовых вливаний. Кроме того, учитывать можно и налоговые выплаты. Результат ROI, если учесть налоги, амортизацию и другие выплаты, окажется значительно ниже, нежели вычисленный «по-простому».

Подводя итоги

Возврат инвестиций и расчет окупаемости заинтересовавшего проекта – непростая задача, требующая комплексного подхода. Чтобы учесть все риски, имеет смысл рассматривать как траты, сопряженные непосредственно с запуском проекта, так и те, которые предприятие понесет в первые годы жизнедеятельности. Обязательно просчитайте коэффициент ROI, но не делайте выводы только на нем: показатели RRR и другие финансовые рейтинги помогут яснее представлять себе перспективы проекта.

Перед тем, как вкладывать денежные средства в новые проекты, руководителей компаний интересует вопрос: когда окупятся вложения и каков срок получения реальной прибыли. Ответить на них поможет понятие нормы инвестиций и знания методик, предсказывающих окупаемость, с которыми мы предлагаем ознакомиться из нашей статьи.

Важно! Под возвратом инвестиций подразумевается сумма процентной ставки, гарантирующая возврат первоначальных инвестиционных вкладов.

При инвестировании средств, каждый актив имеет эффективный период экономической жизни, в процессе которого инвестор получает доходы. При этом приносимая активом прибыль должна полностью покрывать потерю вложенных средств до момента прекращения его экономической стабильности.

В цифрах размер прибыли, необходимой для возврата первоначальных вложенных средств называется нормою.

Современная норма возврата инвестиций вычисляется по 3-м методикам:

Прямолинейная.

Методика, придуманная Рингом подразумевает постепенное возмещение денежных средств в равных суммах. Для расчета нормы инвестиций необходимо разделить полную сумму инвестиций на оставшуюся длительность экономической жизни. Подобная методика используется при условии инвестирования в недвижимость, стадия стабильности которой близится к концу.

Аиннуитентным способ.

Модель возврата нормы эффективна в случаях, если при возврате денег предусмотрен коэффициент прибыльности. Применение методики целесообразно на завершающей стадии. Однако, не исключено ее использование еще некоторое время

Модель Хоскольда.

Используется в ситуациях, когда ставка прибыли высока и реинвестирование по указанному коэффициенту невозможно. Модель Хоскольда предусматривает возврат бюджетных и других инвестиций по безрисковой ставке.

А что говорят эксперты?

Когда просчитывается инвестиционная стратегия, разумным будет составить полный перечень всех затрат, учитываемых при вычислении коэффициента. Впрочем, мнения экспертов по поводу того, что именно нужно учитывать, и по сей день расходятся. Если одни убеждены, что достаточно учесть прямые расходы, понесенные предпринимателем за первый год вложения денег в проект, то другие считают, что наиболее корректные результаты дает расчет с учетом затрат инвестора в следующие годы.

Безусловно, расчетный период окупаемости инвестиций очень сильно зависит от того, учитывать косвенные затраты или нет. Таковые не обязательно непосредственно связаны с проектом. Но также могут происходить из дополнительной деловой активности. Многие сходятся во мнении, что нужно учитывать траты на услуги, ПО, оргтехнику и другое оборудование. Не стоит обделять вниманием амортизацию, то есть возвраты денег.

В каких сферах целесообразно применять?

ROI позволяет рассчитывать возвратность практически всех возможных видов инвестирования капитала. В то же самое время имеются отдельные исключения из данного правила.

Показатель рентабельности инвестиций позволяет анализировать следующие сферы: прямого маркетинга, стимулирования сбыта, программы повышения лояльности клиентов и другие.

Сложности начинаются при расчете ROI, когда анализируемое маркетинговое мероприятие носит комплексный характер и его не получается корректно подразделить на составные части. Кроме того, невозможно рассчитать траты на маркетинговое исследование.

Как посчитать: разные подходы

Наиболее простой метод указан выше. В качестве затрат берут сумму за первый год участия в проекте. Если таковой рассчитан на несколько лет, выводы о рентабельности делают исходя именно из первого года реализации. Но при этом подходе невозможно учесть инфляцию, что считается наиболее слабой особенностью.

Инвестиционная стратегия может строиться при учете коэффициента ROIC. Здесь сперва вычисляют, каков после уплаты налогов чистый доход, затем определяют общую сумму косвенных и прямых вложений в бизнес. Возврат инвестиций – это разница полученных величин.

Наконец, можно оценить приблизительно доходы, которые в будущем будет давать проект, а также затраты (их считают по минимуму). Разница полученных величин будет величиной возврата инвестиций. В затраты причисляют также те расходы, которые несет инвестор в связи с запуском и дальнейшим функционированием проекта. Считается, что этот подход оптимален для расчета выгоды от инвестиций в ПО.

Для чего применяется?

ROIC используют в качестве индикатора, который обозначает способность конкретного предприятия генерировать добавленную стоимость в сравнении с конкурентами. С одной стороны, если уровень показателя достаточно высок, то это принято считать доказательством профессионального и грамотного управления. С другой стороны, высокое значение этого коэффициента может означать, что руководитель хозяйствующего сфокусирован только на полном выжимании прибыли. В данном случае в жертву прибыльности, оказывается принесена, возможность роста и развития предприятия.

Таким образом, мы с вами понимаем, что коэффициент возвратности капиталовложений является только косвенным выражением реальной стоимости предприятия.

Насколько это надежно?

Рассчитывая возможный возврат инвестиций для заинтересовавшего проекта, не всякий бизнесмен в итоге реально решится вложить деньги в предприятие. Многие посчитают слишком рискованным запуск нового проекта. В то же время опросы свидетельствуют, что многие хотели бы попробовать себя в роли инвесторов, имея достаточные гарантии надежности выгодного дела.

Существуют ли инвестиции с гарантией возврата средств? Да, такие действительно есть. Как правило, инвестор, вкладывая деньги, получает некоторый залог. Еще один вариант – страхование проекта. В то же время нужно понимать, что чем доходность выше, тем рискованнее проект, то есть не всегда удастся подобрать такого страховщика, который согласится сотрудничать с предприятием.

Как решиться на инвестирование?

Как войти в инвестиционный проект? Пример обычной спонтанной покупки знаком нам всем – это так называемые покупки по настроению. Но когда речь идет о чем-то крупном, механизмы, подталкивающие людей на совершение сделки, совершенно иные. Наиболее ответственно относятся потенциальные инвесторы ко вложению средств в оборудование, технику, инструментарий, который в будущем можно будет применять в их предприятии. Ничего удивительного: всем хочется надежности, уверенности в будущем и минимизации затрат.

Коэффициент окупаемости инвестиций – вот самый удачный способ оценить возврат средств и понять, стоит ли дело времени и денег. Если вы сомневаетесь в конкретном проекте и рассматриваете возможность вложить в него деньги, можно обратиться к сторонним экспертам, когда собственные расчеты кажутся неубедительными.

Роль бюджетных инвестиций в экономике

Сами по себе бюджетные инвестиции — определение того, что страна заинтересована в развитии бизнеса, повышении ВВП, а изменение их эффективности позволяет проследить, насколько правильно и логично была поддержана та или иная сфера. Таким образом государство как бы высказывает доверие — «Молодец, , растите дальше свои сады, делайте сок и продавайте, а мы вам поможем».

Разумеется, бюджетный кредит получить сложно, но с его помощью активизируется определенный рынок — строительство, производство. При этом есть определенная ремарка: если собственность создана за счет таких вливаний, то она может быть передана в управление государственным или муниципальным органам. Разумеется, этот аспект в бюджетных инвестициях сильно не нравится юридическим лицам, ведь только представим ситуацию: есть талантливый изобретатель Карл Петров, который придумал уникальный двигатель на самолет, что может потреблять в 25 раз меньше топлива. У Карла есть небольшой завод, где он производит другие авиадетали. Он продает заявку в Инвестиционный фонд, рассматривая ее, дают согласие и выделяют деньги. И тут, когда Карл становится известным в стране и в мире, получает огромные суммы, государство ему говорит: «Пришло время, отдавай контрольный пакет акций или полностью переводи компанию в разряд государственных».

Фактически бюджетные инвестиции — это временная поддержка юридического лица, а вот для государства — возможность постоянно увеличивать свои активы и оказывать определённый положительный эффект в той или иной сфере. При этом остается обязательным налогообложение инвестиций для этого юридического лица, но на более лояльных условиях.

Подводя итог, стоит подчеркнуть, что для государства такой вид вложения средств — возможность получить дополнительную прибыль и увеличить стоимость активов во временной перспективе. Инвестирование происходит в рамках федеральной инвестиционной программы, и чтобы стать ее участником, нужно пройти не один круг ада. Остается пожелать всем, кто только рассматривает возможность получения дотаций в виде государственных инвестиций, заблаговременно оценить все риски перед подачей заявки, но, а если все же решили получить бюджетное инвестирование, выиграть конкурс на реальное финансирование.

Автор Ganesa K.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Общепринятая практика

Практически нет таких новичков в инвестиционном бизнесе, которые бы не рассчитывали ROI для всякого проекта в их поле зрения. Но так ли этот инструмент эффективен? Если рассматривается инвестиционный проект, пример расчетов может оказаться отрицательным, что вынудит отказаться от участия; возможна и обратная ситуация – расчеты будут радужными, но на практике ситуация сложится иначе. Есть несколько факторов, на которые нужно дополнительно обратить внимание. Это поможет охватить ситуацию более полно.

В первую очередь нужно упомянуть временную стоимость денег. Проходит некоторый промежуток времени, и сумма, казавшаяся большой, превращается в довольно незначительную. Это происходит из-за обесценивания. Влияние оказывают:

- инфляция;

- курс валюты;

- скачки экономики.

Здесь играет роль и такой фактор: западная экономика значительно стабильнее российской, а евро и доллар – более устойчивые валюты, нежели рубль. Поэтому там, где расчет ROI для западной фирмы показывает довольно надежную цифру, для российского предприятия результат будет неточно отражать будущее инвестиций. В среднем в год деньги обесцениваются на 6-15%. Покупательная способность единицы валюты со временем падает, а товар, который сегодня стоит тысячу рублей, через год будет оценен в 1060 рублей.

Виды бюджетных инвестиций

Сегодня принято различать 3 вида бюджетных инвестиций, которые во многим напоминают дотации — поддержку государства того или иного проекта. Остановлюсь на них детально:

- Прямое финансирование, которое выделяется только при условии предварительного предоставления необходимой документации: смета, планы, чертежи, разрешение на проведение работ, и чаще всего представлено именно в сфере строительства.

- Участие в капитале определенного акционерного общества — покупка акций, но при условии, что его деятельность крайне важна и необходима для государства, например, компания, что специализируется на разработке недр, добыче полезных ископаемых, внешней торговле.

- Система государственных гарантий, например, субвенция на весь срок реализации проекта или уменьшение налоговой ставки на определенный период.

Также принято различать краткосрочные и длительные бюджетные инвестиции. Первые рассчитаны до 3-х лет, вторые — до 20-ти. Государство оставляет за собой право выдачи льготного кредита, но чаще страна может купить ценные бумаги в АО, а о том, где купить акции физическому лицу можно узнать из подготовленного материала на www.gq-blog.com и оставить комментарий.

Плановый возврат

Обращаясь в некоторую компанию, потенциальный инвестор обычно видит следующее предложение: «Мы обеспечим вам до 60% возврата». Это означает, что в среднем инвестиции, вложенную в эту фирму, имели такой показатель возврата. Но нет никаких гарантий, что именно ваши деньги отработают себя на такой процент. Многое определяется рисками, а также индустрией – для некоторых показатели больше, для других — меньше.

Скажем, анализируя стартапы в области информационных технологий, можно сделать вывод, что из десятка «выгорят» 2-3 проекта. То есть инвестор должен осознавать, что у него порядка 70% шансов потерять деньги. Помимо возврата вложенного, неплохо было бы получить некую прибыль. Есть специальный показатель – required rate of return («требуемый уровень доходности»). Желательно, чтобы он составлял несколько сотен процентов.

ГИЛЬДИЯ РИЭЛТОРОВ МОСКОВСКОЙ ОБЛАСТИ

Практически во всех странах Европы на рынки жилой недвижимости вышло немало предложений о продаже от россиян, и иногда они демпингуют. А частный инвестор, вкладываясь в зарубежную недвижимость в местной валюте, в ней же и получит доход. С этой точки зрения курс рубля к доллару, евро или фунту не имеет никакого значения. Так что сейчас самое время для зарубежных инвестиций.

Глядя из Лондона Российские эксперты приводят данные о том, что элитная жилая недвижимость в столице Великобритании подорожала за 2014 год на 7,5%. Но исследования компании Savills указывают на то, что рост цен мог бы быть существенно выше, если бы в последнем квартале весь премиальный Лондон не подешевел.

Падение составило от 0,8% в ценовом сегменте менее ?1 млн до 4,3% — настолько подешевели особняки стоимостью более ?5 млн. В целом Индекс элитной недвижимости британской столицы, средняя стоимость которой составляет ?2,6 млн, в последнем квартале 2014 года снизился на 2,6%. Более того, два сегмента — дома стоимостью ?3-5 млн и свыше ?5 млн — упали в цене и в годовом выражении на 1,1% и 2,7% соответственно.

Отметим, что лондонская премиальная недвижимость дорожала на протяжении всего года, а за пять лет прибавила в цене по разным ценовым сегментам от 33,2% до 46,6%. Падение произошло после того, как было объявлено об изменении ставок гербового сбора, говорит Юлия Овчинникова, директор департамента зарубежной недвижимости IntermarkSavills.

«Чувствуется неопределенность в преддверии всеобщих выборов, которые пройдут в мае, и, кроме того, все еще остается актуальным предложение о налоге на дорогостоящую недвижимость — все это послужило основанием для снижения цен в премиальных сегментах»,— объясняет в своем блоге Том Билл, глава London Residential Research компании Knight Frank. Он также сообщает о том, что в январе цены на такую недвижимость снова немного снизились — в среднем на 0,1% — и это означает, что в годовом выражении общий прирост составил 4,6% — это самый низкий показатель за последние пять лет.

Общежития и стрит-ритейл Тем не менее активность на премиальном рынке в настоящее время сохраняется примерно на уровне предыдущего года, говорит Юлия Овчинникова. «Некоторые покупатели отложили или отменили совсем свои планы по приобретению зарубежной недвижимости, некоторые же, напротив, ускорили принятие таких решений»,— уточняет эксперт.

Из реализуемых сегодня объектов лондонского премиального рынка особого внимания, по мнению председателя совета директоров Kalinka Group Екатерины Румянцевой, заслуживают жилые комплексы Berkeley, крупнейшего застройщика Великобритании. Прежде всего это One Tower Bridge, соседствующий с Лондонским Тауэром и Тауэрским мостом. Завершение его строительства намечено на второе полугодие 2016 года.

В первом квартале 2021 года Berkeley планирует сдать в эксплуатацию жилой комплекс One Blackfriars, в котором уже продано 70% квартир (и, кстати, 20% купили российские граждане). Из окон этого 50-этажного здания открываются превосходные виды на собор Святого Павла, Вестминстерское аббатство и лондонский Сити.

В качестве примера инвестиционных британских объектов в других сегментах управляющий Freedom Антон Харисов приводит строящиеся студенческие общежития, в которых можно приобрести комнаты или апартаменты. Цены начинаются от ?70 тыс. за комнату от 11 кв. м, застройщики предоставляют рассрочку на время строительства, а также гарантированный доход от сдачи в аренду на пять лет примерно 9-10% годовых. «Кредитование таких объектов невозможно — только наличные»,— добавляет эксперт.

В целом строящаяся недвижимость Великобритании в том случае, если сделка заключена на этапе проектирования, приносит доход 10-15% к моменту сдачи объекта, то есть примерно через полтора-два года, рассказывает Екатерина Румянцева. Она также уверена в стабильном инвестиционном потенциале лондонских объектов коммерческой недвижимости. «Несмотря на стремительное падение рубля, во втором полугодии 2014 года мы зафиксировали рост интереса к ним на 7%»,— заявляет эксперт. Этот, казалось бы, парадоксальный факт она объясняет минимальными рисками и исключительной ликвидностью объектов лондонского стрит-ритейла. «Доходность коммерческих объектов за 2014 год достигла 8-12%»,— добавляет Варден Авалиани, руководитель направления зарубежной недвижимости Welhome.

Замороженные дома Во Франции и Испании продажи премиальной жилой недвижимости россиянам снижаются, утверждает Екатерина Румянцева. Налоговая реформа во Франции сделала менее привлекательными не только объекты недвижимости и не только для иностранцев — даже состоятельные французы предпочитают перебираться в соседние страны, где налоги не столь высоки.

Что же касается Испании, то растущая безработица неуклонно снижает достаток испанцев, заставляя их продавать свои дома и виллы, чтобы поддержать уровень жизни или бизнес, терпящий убытки. «Рост вторичных предложений на рынке Испании в 2014 году составил, по нашим оценкам, 5-7%. А так как спрос демонстрирует отрицательную динамику, разрыв между желающими продать и купить все более увеличивается»,— говорят в Kalinka Group.

Для собственного проживания кто-то из россиян еще приобретает недвижимость на курортном побережье, реже — в Барселоне. А вот процент инвестиционных сделок близок к нулю. В условиях растущего предложения возможность получения дохода от сдачи недвижимости в аренду, а также получения прибыли от будущей продажи сводится к минимуму.

По оценкам экспертов, максимум, на что можно надеяться иностранному собственнику жилья в Испании,— это сохранение вложенных средств, но вообще-то это актив, который может быть заморожен надолго.

Как бы там ни было, во всех европейских странах возрастает число российских собственников жилья, вынужденных продавать его, чтобы компенсировать финансовые потери своего бизнеса в России. На вырученные средства они либо покупают за рубежом жилье меньше и дешевле, либо возвращаются на родину.

Все хотят продать Сложнее всего обстоят дела в Болгарии, где наши соотечественники, прельстившись низкой ценой и вступлением страны в Евросоюз, скупили немало объектов курортной недвижимости. Ликвидность таких объектов уже не первый год стремится к нулю, а падение доходов от туризма, наблюдавшееся по разным причинам, делает почти нереальной возможность получать доход от сдачи жилья в аренду.

Впрочем, уверены в компании ZoraHome, риск инвестиций в болгарскую недвижимость компенсируется самой низкой в Европе стоимостью квадратного метра, а также уникальной возможностью сэкономить при покупке объекта на вторичном рынке, которая возникла не так давно — после обвала рубля. «Этой зимой на рынок с весьма привлекательными предложениями вышли русскоязычные владельцы»,— говорят болгарские риэлторы. В пересчете на сегодняшние курсы валют многие из них предпочитают продавать в ценах конца лета — начала осени, то есть с 20-25-процентным дисконтом, причем оплату за апартаменты и виллы соглашаются получить в рублях. Это неудивительно, учитывая преобладание предложения над спросом, а также тот факт, что многие покупки за последние годы были совершены не совсем обдуманно и часто по завышенным ценам.

Другой привлекательной возможностью становится покупка строящихся объектов, на многие из которых предлагается рассрочка до пяти лет с правом пользования объектом, причем зачастую пункт о начислении процентов в договоре отсутствует.

«Хотя положение и в экономике, и в политике Болгарии не дает возможности надеяться на оздоровление ситуации, все же отложенный спрос существует, и это хорошо заметно по интересу и запросам потенциальных покупателей»,— утверждают в ZoraHome. По-видимому, в надежде на то, что он наконец начнет реализовываться, участники этого рынка начали предлагать практически полностью бесплатные поездки в страну: обещают оплатить авиаперелет в оба конца, трансфер до аэропорта и обратно, проживание в течение нескольких дней, а также экскурсии.

Без оглядки на спрос В Таиланде, традиционно любимой россиянами безвизовой стране, за последние годы также вырос объем вторичного рынка — сказываются последствия предыдущего строительного бума, случившегося четыре года назад. Однако, как утверждают в Tranio.ru, цены на недвижимость ежегодно растут на 5-6%, и за ликвидность объекта поэтому беспокоиться не стоит.

Нынешний пик спровоцирован в первую очередь неудовлетворенным спросом на квартиры в кондоминиумах на островах. «Действующий жилой фонд еще пару лет назад просто не мог его удовлетворить»,— говорит менеджер по продажам зарубежной недвижимости Tranio.Ru Мария Алхазова. На острове Пхукет, по ее словам, около 70% всех жилых объектов на продажу находится на стадии строительства, причем застройка ведется в разных районах острова, с разными концепциями и в разных ценовых сегментах.

В качестве примера эксперт приводит кондоминиум на пляже Сурин и Банг-Тао от тайского застройщика Rin Thara. Девелопер хорошо зарекомендовал себя при строительстве в Бангкоке, его основные объекты — это отели для сети Richmond, а на Пхукете это второй их проект. Срок сдачи кондоминиума — декабрь 2021 года, а на всех этапах строительства действует беспроцентная рассрочка платежей.

Здесь можно приобрести как студии площадью от 27,7 кв. м, так и пентхаусы с видом на море, площадь которых доходит до 157 кв. м. Стоимость начинается от 2,5 млн ($75 тыс.) до 19,2 млн тайских бат ($600 тыс.), средняя стоимость квадратного метра — около 95 тыс. бат ($2,9 тыс.). В стоимость квартир входит вся необходимая мебель и бытовая техника.

Для тех, кто хочет сразу после завершения строительства начать возвращать сделанные инвестиции, у большинства застройщиков есть программы гарантированной аренды. Управляющая компания в течение нескольких лет (обычно от трех до пяти) будет выплачивать владельцу 7% годовых от стоимости недвижимости вне зависимости от того, есть спрос на его апартаменты или нет. При этом владелец может проживать в своей квартире от двух до четырех недель в году.

Потеснили англичан Рынок недвижимости в США значительно вырос за последние два года, только в 2014 году рост цен на недвижимость в целом по стране составил более 8%. При этом средняя цена за квадратный метр в Нью-Йорке составила $12 тыс., a средняя цена сделки приблизилась к $1 млн, рассказывают аналитики Etage Real Estate. В четвертом квартале 2014 года было продано 4 239 квартир, что на 11% больше показателя предыдущего года.

Кроме того, благодаря общему росту экономики страны постоянно растет рынок аренды, спрос в некоторых случаях превышает предложение и в 2014 году средняя месячная плата за наем составила $2,8 тыс. «Это находится за гранью общепринятых 30% от уровня дохода, когда рента считается доступной (affordable)»,— комментируют риэлторы.

Если вычесть налоги и другие обязательные платежи, то аренда может приносить владельцу недвижимости до 4% годовых после вычета налогов и других платежей. Это немного перекрывает уровень процентов по банковским депозитам.

Неудивительно поэтому, что в рейтинге Ассоциации международных инвестиций в недвижимость, в котором ранжируются страны и города, наиболее привлекательные с точки зрения инвестора, Нью-Йорк в 2014 году вышел на первое место, обогнав Лондон, лидера последнего десятилетия. Что касается рейтинга стран, Соединенные Штаты традиционно занимают первое место.

Плати, если не живешь Однако тем, кто намерен вложить деньги в американскую недвижимость, и особенно в премиальном сегменте, следует знать, что один из активно обсуждаемых законопроектов касается так называемого pied-a-terre tax, налога на жилые помещения, собственники которых не проживают в них на постоянной основе. Ставка предположительно составит около 0,5% в год от общей стоимости актива. Закон должен коснуться помещений стоимостью от $5 млн. «Таким образом, речь идет о примерно 1,5 тыс. апартаментов, 445 из которых оцениваются более чем в $25 млн»,— уточняют в Etage Real Estate.

На объекты стоимостью до $1 млн любой желающий может получить ипотечный кредит. Ставки с начала 2015 года заметно снизились: сегодня 30-летнюю ипотеку можно оформить под фиксированные 3,63%, рассказывает Геннадий Перепада, генеральный директор агентства недвижимости One & Only Realty.

Правда, при оформлении ипотеки банки требуют показывать официальный доход. Условия в разных банках варьируются, но в среднем на $1 млн заемных средств необходимо показать $250 тыс. годового дохода. А кроме того, для приобретения недвижимости по ипотеке необходимо иметь кредитную историю, причем именно в США, а не где-нибудь еще.

В 2014 году в Нью-Йорке стартовали продажи новых проектов, среди которых можно выделить, во-первых, 432 Park Avenue — самое высокое жилое здание Западного полушария. Цены также стремятся к максимуму. В среднем ценовом сегменте внимания заслуживают проекты 15 William в Downtown и 252 East 57 Street, где цены начинаются от $4 млн. Из демократичных объектов наибольший интерес представляют апартаменты 540 West, где просторную студию можно приобрести менее чем за $1 млн. Но самая громкая сделка года, вполне возможно, уже совершена: пентхаус в новом проекте One57 на манхэттенской «Миле миллиардеров» купили за $100 млн. Побьют ли этот рекорд до конца года — неизвестно, но гонка началась.

Обсудить в форуме

www.irn.ru

Пороговая рентабельность

Наконец, говоря о возврате инвестиций, нужно уделить внимание показателю барьерной ставки. О чем идет речь? Предположим, при общей стоимости капитала в 13% есть предложение вложить деньги в проект, доходность которого составит 14%. Разница в один процент – не та величина, ради которой нужно биться, согласитесь? Поэтому устанавливают некоторый показатель разности. Проекты, показывающие значения ниже порогового, отбрасываются сразу. Обычно разность стараются взять 4-процентную или больше.