Финансирование инвестиционных проектов

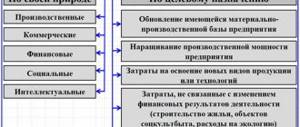

Говоря простыми словами, это обеспечение финансовой деятельности предприятия за счет средств, полученных с разных источников. В некоторых странах начинающий бизнес может претендовать на бюджетное финансирование инвестиций, что дается организациям, которые попадают под льготный статус — новые, проводят определенную деятельность, задействованы в благотворительности. Сегодня достаточно часто говорят о том, что финансирование инвестиций по продолжительности массово переходит в долгосрочное, а краткосрочное остается в прошлом. Рассматривая, какое бывает финансирование инвестиционной деятельности предприятия, выделяют такие группы с учетом основного критерия:

- по происхождению — собственные или привлеченные средства;

- по положению инвестора в правовом поле: заемное, собственное, привлеченное;

- по частоте — текущее и особое.

Периодически инвестирование связано с привлечением внешних средств в виде кредита, и тогда стоит наперед изучить, кто такой поручитель и выбрать это лицо, чтобы все же получить одобрение на заявку в банке или другой финансовой организации в частности, на большую сумму.

Какие формы взаимодействия государства с инвестором выделяются при финансировании крупных проектов?

Получение статуса регионального инвестиционного проекта

Региональный инвестиционный проект (РИП) предполагает создание новых или модернизацию существующих объектов производства товаров. Регионы сами определяют требования к инвестиционным проектам для включения их в региональные реестры. Число региональных инвестиционных проектов значительно: например, только в Свердловской области насчитывается 53 стратегически важных РИПа в транспортно-логистической, металлургической, агропромышленной и социальной отраслях. Общий объем требуемых инвестиций для этих проектов составляет 1,5 трлн рублей, планируется создание 24 тысяч рабочих мест.

Что дает получение статуса РИПа инициатору проекта?

Государство целенаправленно поддерживает реализацию приоритетных региональных инвестиционных проектов. Финансовая поддержка выражается в виде смягчения налогового бремени, предоставления грантов, субсидий, федеральных и региональных программ поддержки бизнеса, компенсации отдельных расходов и возмещения процентов по инвестиционным кредитам.

Наиболее важным преимуществом, получения статуса регионального инвеспроекта является возможность использования инвестиционных налоговых льгот.

В отношении некоторых проектов (для проектов, реализуемых в республике Тыва, Магаданской области, Забайкальском крае и других), реализуемых в форме РИП, предусматривается 0%-ная ставка налога на прибыль. То есть налоговые льготы предоставляются не только на региональном, но и на федеральном уровне.

Применение налоговых льгот при реализации инвестиционных проектов способно снизить инвестиционные затраты на 10-20%. Получение налоговых льгот в большинстве российских субъектов осуществляется решением региональных властей. Инвестор предоставляет бизнес-план инвестиционного проекта с финансовой моделью и другие документы по установленному перечню, региональные власти заключают с инвестором инвестиционный контракт, который определяет предоставляемые налоговые льготы. Однако в некоторых регионах, например, в Ленобласти, предоставление налоговых льгот осуществляется в уведомительном порядке.

Агентство стратегических инициатив ( ) при формировании «Национального рейтинга состояния инвестиционного климата» за 2018 год

выделило регионы, предоставляющие наибольший объем налоговых льгот для бизнеса по отношению к общей сумме налоговых доходов, в числе которых оказались: Калининградская область, Брянская область, Республика Тыва, Магаданская область и Чукотский автономный округ.

Заключение специальных инвестиционных контрактов (СпИК)

Специальный инвестиционный контракт

– это соглашение между инвестором и государством, в котором определяются обязательства инициатора проекта модернизировать или освоить производство промышленной продукции в предусмотренный срок, а также обязательства РФ или отдельного субъекта РФ в части гарантий обеспечить стабильность налоговых и регуляторных условий и предоставления поддержки.

Механизм заключения СпИК описывается в Федеральном законе от 31 декабря 2014 года № 488-ФЗ «О промышленной политике в РФ», а правила заключения СпИК закреплены в постановлении Правительства РФ от 16 июля 2015 г. №709 «О специальных инвестиционных контрактах для отдельных отраслей промышленности».

Целью заключения СпИК является привлечение инвестиций в реальный сектор экономики и поддержка реализуемых в России крупных инвестиционных проектов. Заключение СпИК предусматривается для любых отраслей промышленности, но только в отношении производства продукции, а не для сферы услуг.

По данным Фонда развития промышленности, являющегося оператором по заключению СпИК, на сегодняшний день уже заключено 33 специальных инвестиционных контракта. Ключевые показатели по подписанным СпИК:

Таблица 2. ТОП крупнейших инвестиционных проектов по СпИК

| Наименование инвестиционного проекта | Дата заключения и окончания срока действия СпИК | Инвестиции, млн руб. | Отрасль |

| «Усольский калийный комбинат», Пермский край, г. Усолье | 11.11.2016 — 31.12.2025 | 72 859,9 | Химико-технологический комплекс и биоинженерные технологии |

| «Создание горно-обогатительного комбината по добыче и обогащению калийных солей и освоению производства хлористого калия», Волгоградская область, г. Котельниково | 30.11.2016 — 31.12.2025 | 57 250,5 | Химико-технологический комплекс и биоинженерные технологии |

| «Развитие модельного ряда автомобилей КАМАЗ и Мерседес Бенц и модернизация мощностей для их производства» | 25.05.2018 — 24.05.2028 | 46 376,7 | Автомобильная промышленность и железнодорожное машиностроение |

Методы финансирования инвестиций

Чаще всего финансирование инвестиций касается юридического, а не физического лица. Хотя иногда этот термин актуальный и для индивидуальной экономической деятельности. Подчеркну: методов не так и много и основное различие между ними в том, как именно и от кого средства будут получены. Все чаще говорят о том, что проводится инвестирование не столько предприятия, сколько определенного проекта. За счет разделения оборотного капитала уменьшается сумма и сокращается срок окупаемости проекта. Далее обращу внимание на популярные способы, а также уточню, что есть еще долевое участие и форвардные сделки среди актуальных способов

За счет собственных средств

Представим, вы получили дивиденды с помощью облигаций федерального займа, или компания, акционером которой являетесь, произвела выплату дохода за определенный период. Вы решаете вложить собственные деньги в инвестиционные продукты, подобрав наиболее подходящие по сумме вложений, сроку работы, уровню рисков. Среди других источников вложения, выделяют такие:

- доход, что остался после уплаты налогов;

- продажа доли в уставном капитале;

- амортизационные фонды.

За счет заемных средств

Иногда лицо хочет вложить средства в основной капитал компании, купив часть акций, но средств не хватает. В этом случае стоит рассмотреть заемные средства, которые мобилизируются на определенный срок и возвращаются с уплатой процентов. Популярная форма — выпуск векселей, облигаций, а также оформление кредита в банках или у частных лиц с дальнейшей выплатой и самого долга, и процента за пользование.

За счет привлеченных средств

Часто с целью финансирования инвестиций в нематериальные активы используются средства, которые удается аккумулировать за счет средств предприятий на бессрочной основе, например, эмиссии акций, паев, ресурсов. Фактически, если вам нужны средства, то вы либо выпускаете дополнительный пакет акций и продаете его, либо же привлекаете средства методом дальнейшей выплаты дивидендов. В это направление входит государственное финансирование инвестиций для компаний, что могут претендовать на такую бюджетную поддержку.

За счет капитала венчурных фондов

В этом случае венчурный фонд либо спонсирует фирму с цель получения дохода от реализованных в дальнейшем товаров или услуг, или же хочет получить часть акций в пакете, в том числе, контрольный пакет акций. В нашей стране такой метод не сильно распространенный, а вот в Европе и США до наступления коронакризиса пользовался спросом. А если вас интересует, какие бывают купюры долларов США и чем знаменит каждый номинал, рекомендую статью на блоге https://www.gq-blog.com/ с объяснениями и иллюстрациями.

Метод финансирования инвестиций

– это финансирование инвестиционного процесса с помощью привлечения инвестиционных ресурсов.

Методы финансирования инвестиций:

1) самофинансирование;

2) финансирование через механизмы рынка капитала;

3) привлечение капитала через кредитный рынок;

4) бюджетное финансирование;

5) комбинированные схемы финансирования инвестиций.

Схема финансирования инвестиционного процесса складывается из нескольких единых источников финансирования инвестиционной деятельности и методов финансирования.

Самофинансирование

складывается исключительно за счет собственных финансовых ресурсов, формируемых из внутренних источников (чистой прибыли, амортизационных отчислений, внутрихозяйственных резервов).

Внутреннее самофинансирование очень трудно прогнозировать, но это самый надежный метод финансирования инвестиций.

Любое расширение бизнеса начинается с привлечения дополнительных источников финансирования.

Есть два основных варианта вложения ресурсов на рынке капитала: долевое и долговое финансирование.

В первом случае компания получает средства от дополнительной продажи акций путем увеличения числа собственников, либо за счет дополнительных вкладов уже существующих собственников.

Во втором – компания выпускает и продает срочные ценные бумаги (облигации).

Это дает право их держателям на долгосрочное получение текущего дохода и возврат предоставленного капитала согласно условиям.

Рынок капитала

как источник финансирования конкретного предприятия очень обширен.

Если условия вознаграждения предполагаемых инвесторов привлекательны в долгосрочном плане, то инвестиционные запросы удовлетворяются в достаточно больших объемах.

Но это возможно лишь теоретически, практически же далеко не каждая компания может воспользоваться рынком капитала как средством использования дополнительных источников финансирования.

Работа рынка и требования, предъявляемые к его участникам, в полной степени регулируются как государственными органами, так и собственно рыночными механизмами.

Что касается рыночных механизмов, тормозящих возможность привлечения крупных размеров финансирования, то можно отметить зависимость между структурой капитала и финансовым риском и эффекте резервного заемного потенциала предприятия.

Основной формой привлечения средств для инвестирования является расширение акционерного капитала, затем займы и выпуск облигаций.

Достоинства этой формы финансирования состоят в том, что доход на акцию напрямую зависит от результата работы предприятия, а выпуск акций в открытую продажу повышает их ликвидность.

Недостатки, конечно, тоже имеются: увеличение числа акционеров приводит к разделению дохода между большим числом участников.

Корпоративные облигации —

это документированные инвестиции, осуществляемые в предприятия с целью получения оговоренных размеров доходов, а также погашения (возврата) заимствованных ранее сумм к определенному сроку.

Конечно, с одной стороны, владелец таких ценных бумаг получает определенно установленный доход, не зависящий от цен на облигации на рынке, но, с другой стороны, поскольку облигации обращаются на вторичном рынке, инвесторы всегда имеют возможность сыграть на разнице цен – номинальной и рыночной.

На этом и держится инвестиционная привлекательность корпоративных облигаций.

Привлечение капитала через кредитный рынок

– средства, полученные в результате займа (кредита) в банке.

Это делается в основном для устранения каких-либо временных разрывов в воспроизводственном процессе.

Инвестиционный кредит имеет определенные отличия от других кредитных сделок.

Во-первых, это более длительный срок предоставления и высокая степень риска.

Кредит выдается при соблюдении основных принципов кредитования: возвратности, срочности, платности, обеспеченности, целевого использования.

Долгосрочные ссуды в основном могут быть исключительно выгодны крупным и мелким предприятиям.

Они рассматриваются как наилучшее средство внешнего финансирования капитальных вложений, если предприятие не может повысить или сохранить свою рентабельность с помощью текущей прибыли или привлечения средств на рынках долгосрочного ссудного капитала путем эмиссии облигаций по небольшим ценам.

Фирма имеет приоритет получить более выгодные условия кредита, чем при продаже на рынке облигаций.

При необходимости отдельные условия кредита по договоренности могут быть изменены, а более короткий срок погашения ссуды по сравнению с обычным облигационным займом может рассматриваться как преимущество при высоких процентных ставках.

Формы предоставления инвестиционного кредита могут быть различными:

1) возобновляемые ссуды;

2) конвертируемые в срочные;

3) кредитные линии;

4) срочные ссуды.

Срочная ссуда

– это точно установленный срок возврата, выплата по частям (ежегодно, по полугодиям, поквартально) по основному кредитному соглашению.

Заемщик с устойчивым финансовым положением может открыть специальный ссудный счет, оформленный кредитным договором, где банк обязуется предоставлять кредит по мере необходимости, т. е. для оплаты расчетных документов, поступивших на имя заемщика в рамках установленного лимита.

Такой кредит может быть оформлен так называемой кредитной линией (юридически оформленное обязательство кредитного учреждения перед заемщиком на право предоставления в течение определенного периода кредита в пределах установленного размера).

Она может быть открыта на срок не более года.

Кредитная линия может быть возобновляемой (револьверной) и невозобновляемой (рамочной).

Возобновляемая кредитная линия предоставляется банком в том случае, если заемщик испытывает длительную нехватку оборотных средств, для поддержания необходимого объема производства.

Срок такого кредита не может превышать одного года.

Как правило, банк требует от заемщика дополнительных гарантий. При этом процентная ставка несколько выше, чем при обычной срочной ссуде.

Невозобновляемая (рамочная) кредитная линия предоставляется банком для оплаты товарных поставок в пределах одного кредитного договора, который реализуется после исчерпания лимита или погашения ссудной задолженности, по какому-то конкретному объекту кредитования.

Открытие любой кредитной линии основывается на долгосрочном сотрудничестве кредитора и заемщика. Это и дает ряд преимуществ для каждого из них. Заемщик получает возможность точнее оценить перспективы расширения своей деятельности, сократить накладные расходы и потери времени, связанные с ведением переговоров и заключением каждого отдельного кредитного соглашения.

Банк-кредитор пользуется такими же выгодами, а кроме того, знакомится с деятельностью заемщика.

Как правило, всякий кредитный договор содержит гарантийные обязательства.

Кредитор устанавливает условия для максимального снижения риска по предоставленной ссуде:

1) в первую очередь кредит предоставляется предприятиям, занимающимся деревообработкой, цветной и черной металлургией, нефтяной и газовой промышленностью, военно-промышленного комплекса;

2) минимальный коэффициент покрытия долга (1,5) определяется на основе общей суммы кратко– и долгосрочного долга заемщика;

3) средства заемщика в проекте должны превышать 30 % общей стоимости проекта;

4) проект должен иметь хорошие перспективы получения доходов в иностранной валюте;

5) проект должен быть безопасным для окружающей среды и способствовать экономическому развитию России;

6) рентабельность проекта должна быть более 15 %.

Бюджетное финансирование инвестиций

– выделение юридическим лицам средств на инвестиционные цели из государственного бюджета.

Получить государственные инвестиции могут лишь предприятия, находящиеся в государственной собственности, а также юридические лица, связанные с реализацией государственных программ.

Это финансирование осуществляется в соответствии с уровнем принятия решений.

На федеральном уровне финансируются только федеральные программы и объекты, находящиеся в федеральной собственности; на региональном – только региональные программы и объекты, находящиеся в собственности отдельных конкретных территорий.

Прямая бюджетная поддержка может осуществляться в виде гарантий или бюджетных инвестиций и бюджетных кредитов.

Бюджетные ассигнования имеют ограниченные размеры и применяются в основном в отношении государственных предприятий и организаций, имеющих стратегическое значение.

Бюджетные инвестиции

– участие государства в капитале организации.

Бюджетные кредиты (финансируются на основе возврата) – инструмент государственного стимулирования капиталовложений.

Инновацией в инвестиционной политике является переход от распределения бюджетных ассигнований на капитальное строительство между отраслями и регионами к выборочному частичному финансированию конкретных объектов и образованию на конкурсной основе состава таких объектов, что в значительной степени способствует реализации принципа: достижение максимального эффекта при минимальных затратах.

Также предприятия для финансирования инвестиционной деятельности могут использовать инвестиционный налоговый кредит

, который представляет собой отсрочку уплаты налога.

Условием этого кредита является возвратность. Срок его предоставления – от одного года до пяти лет. Проценты за пользование инвестиционным налоговым кредитом устанавливаются по ставке не менее 50 и не более 75 % ставки рефинансирования Банка России. Инвестиционный налоговый кредит может быть предоставлен по налогу на прибыль, а также по региональным и местным налогам.

Выдается инвестиционный налоговый кредит на основании заявления предприятия и документов, подтверждающих необходимость предоставления кредита. При принятии положительного решения об инвестиционном налоговом кредите между предприятием-налогоплательщиком и органом исполнительной власти заключается договор.

В течение срока действия этого договора предприятие уменьшает налоговые платежи (но не более чем на 50 %) за каждый отчетный период до достижения размера кредита, определенного в договоре.

Рисковый капитал

– один из перспективных источников средств для развития малого бизнеса.

Это обычная рисковая схема, построенная на том, что часть инвестируемых проектов будет иметь высокую доходность, которая сможет покрыть все убытки в случае неудачи реализации остальной части инвестиций.

Это так называемое венчурное инвестирование осуществляется без предоставления малым предприятием залога.

Этот метод финансирования применяется с помощью посредника (венчурной компании) между инвесторами и предпринимателем.

При выборе метода финансирования капиталовложений предприятие должно учитывать как свои возможности, так и преимущества и недостатки каждого из источников получения инвестиционных средств.

Оглавление

Долговое финансирование

Как было сказано ранее, что для мобилизации дополнительных финансовых ресурсов компании практикуют выпуск и продажу на рынке ценных бумаг – облигаций. Целью выпуска и обращения облигаций является:

- привлечение заемных средств на срок до года, свыше года или более длительный период на приемлемых условиях, решение этой задачи позволит обеспечить платежеспособность и ликвидность предприятия, тем более инвестиционные программы всегда требуют определенного периода вложения;

- эмитируя облигации, фирмы обеспечивают свою независимость от банков и сами определяют размер, сроки и условия погашения облигационного займа. Поэтому эмитент должен проверить возможности привлечения таким способом значительного объема необходимых ресурсов.

Облигационным займам присущи определенные преимущества и недостатки. Так, для эмитента:

- увеличиваются ресурсы, которые позволят финансировать как текущие (оборотные) активы и долговременные потребности (инвестиционные проекты);

- проценты по облигациям заранее определены и отсюда предсказуемость расходов по обслуживанию;

- в плане мобилизации средств считается, что источник менее трудоемкий, его стоимость меньше.

Все это, несмотря на то, что расчеты по облигациям обязательны без учета финансовых результатов текущей деятельности организации, тогда как выплаты дивидендов по акциям необязательны.

Для инвесторов облигации, как форма инвестирования, выгодны тем, что их процентные выплаты их не зависят от деятельности эмитента, ни от рынка капитала, но существуют риски, связанные с возможным банкротством эмитента.

Самофинансирование

Способы финансирования за счет собственных средств связаны с умелым управлением собственным капиталом. Известно, что уставный капитал – единственный источник финансирования в момент создания коммерческой организации. В дальнейшем организация стремится обеспечить самофинансирование, что означает она текущие эксплуатационные расходы (покупка сырья и материалов, оплата персонала и др.) покрывает своими доходами, а другие ресурсы, такие как амортизационные отчисления, нераспределенная прибыль – направляет на финансирование мер по расширению и обновлению производства, создание возможности использования дорогостоящего оборудования и т.д. Таким образом, источником же самофинансирования выступают ресурсы, извлекаемые из продукции самого хозяйствующего субъекта. Отсюда решение о самофинансировании происходит по подведению итогов финансового года. Это в том случае, если есть спрос на выпускаемую продукцию, что позволяет тем самым оградить себя от риска внешнего долга.

В зарубежных странах практика самофинансирования получила повсеместное распространение. Этому содействовали:

- некоторые трудности получения средств на рынке капитала, стремление фирм предохранить себя от риска внешнего долга, курсовых колебаний на бирже;

- невысокий уровень поступлений от акций и угроза, которую представляет для ценности и доходности облигаций;

- эрозия денег, стоимость заемных средств, процентная ставка на которые измеряет минимальный порог доходности финансируемых инвестиций;

- система налогообложения прибыли, при которой взимается налог с компании, а затем при использовании прибыли на потребление – налога на доход с физических лиц – акционеров, т.е. происходит двойное налогообложение;

- налоговые меры, создающие благоприятные условия для ускоренной амортизации, ведущей к увеличению ресурсов на обновление основного капитала.

Несмотря на все это считается, что самофинансирование имеет некоторые отрицательные черты, прежде всего, они связаны с олигополистическим характером рынка. При самофинансировании промышленные группы стремятся завоевать доминирующее положение на рынке, в т.ч. независимость от влияния биржевых процессов и банковского контроля, ослабить положения акционеров в пользу менеджеров, финансового рынка как арбитра распределения инвестиций, неподконтрольности государственным властям.

Промышленные группы, в т.ч. холдинги, стремятся установить такие связи между материнскими и дочерними фирмами, что ведет к расширению самофинансирования, поддерживают цены на соответствующем уровне для обеспечения предполагаемого уровня самофинансирования.

В целом самофинансирование инструмент, который помогает фирмам отстаивать и укреплять свою конкурентоспособность, рационально использовать обновлять оборудование в соответствии с требованиями технического прогресса. Поэтому государство должно поддерживать самофинансирование косвенными методами (налоги), другими преимуществами с учетом финансово-экономических возможностей фирмы, состояния финансового рынка, ресурсов банковской системы и т.д.

Важнейшими источниками финансирования текущих и долговременных потребностей фирмы являются прибыль, мобилизуемая ей самой. Однако объемы прибыли ограничены, поскольку определенная часть прибыли в обязательном порядке должна покрывать соответствующие потребности. Отсюда задача оптимизации части прибыли, направляемой на потребление и на рефинансирование в деятельности самого предприятия, особенно на инвестиции.

Другим крупным источником самофинансирования является амортизация. Велика роль амортизации в воспроизводственном процессе. Здесь необходима умелая амортизационная политика организации, которая позволит:

- точнее учитывать амортизацию в себестоимость продукции и применять различные методы начисления, оптимизировать амортизационные отчисления в составе выручки от реализации продукции;

- уменьшить налогооблагаемую прибыль и заново инвестировать сумму, на которую сокращена прибыль и, таким образом, минимизировать риски чрезмерного распределения прибыли в пользу потребления.

Собственных средств финансирования потребностей фирмы, как правило, не хватает. Поэтому мобилизуются, привлекаются средства на рынке капитала. Для финансирования важных проектов может быть единовременное увеличение уставного капитала путем дополнительных эмиссий акций, т.е. происходит применение долевого финансирования, которое является как бы увеличением собственных средств компании. Дополнительные средства зарабатываются продажей акций путем увеличения числа собственников или за счет дополнительных вкладов существующих собственников.

Этот процесс происходит путем:

- продажи акций непосредственно инвесторам по подписке;

- через инвестиционные институты (они выкупают выпуск и распространяют его по фиксированной цене среди юридических и физических лиц);

- тендерной продажи (инвестиционные институты выкупают выпуск для продажи, устраивают аукцион и там устанавливают оптимальную цену акций);

- размещение акций брокером среди своих клиентов.

Кредиторская задолженность

Одним из источников финансирования текущей деятельности организаций является кредиторская задолженность, вопросы ее привлечения рассматривались ранее. До определенного момента (даты) перечисления денежных средств и операция погасительного характера (до уплаты поставщикам за полученные сырье материалы, налогов в бюджеты разных уровней, оплаты труда и т.д.) организации пользуются чужими средствами.

Особенности их: внеплановость, т.е. внеплановое привлечение в хозяйственный оборот чужих средств, спонтанность, резкая колеблемость их размеров. В пределах действующих сроков оплаты она является закономерной, законной и может быть незаконной, т.е. просроченной.

Они представляют как краткосрочный источник, могут быть использованы для финансирования оборотных активов.

Отсюда необходимо умелое управление кредиторской задолженностью на уровне организации и оно может идти по следующим направлениям: а) выбор поставщиков, установление длительных связей; б) проведение своевременности расчетов без штрафных санкций и в этом случае источник окажется как бы бесплатным; в) умелое использованием ресурсов до момента расчета, частичное погашение их за счет дебиторской задолженности и т.д.

Частью кредиторской задолженности представляется коммерческое (взаимное) кредитование, которое находит широкое применение. Необходимость его вытекает из постоянно возникающих разрывов во времени между отгрузкой продукции, товаров и фактической оплатой. Здесь по окончании торговой операции начинается кредитная сделка, и она будет завершена при погашении задолженности по ссуде. Таким образом, происходит передача капиталов от предприятия-производителя предприятию-потребителю, т.е. ссудный капитал сливается с промышленным. В обороте предприятия-потребителя присутствуют средства предприятий-поставщиков (деловых партнеров), а последние получают за предоставление ссуды доход в виде процентов, включаемых в цену проданных товаров и сумму векселя. Передача этих капиталов идет от предприятия-производителя предприятиям потребителям или от предприятия-производителя торговым фирмам, реализующих их.

Коммерческий кредит способствует быстрой реализации товаров и возможностей получения прибыли, ускорению оборачиваемости оборотных активов и маневрированию ими, является оперативным в предоставлении средств в товарной форме, оказания финансовой поддержки друг другу.

Это характерно для отраслей экономики, особенно сельского хозяйства.

Коммерческий кредит отличается банковского:

- кредитором выступают не специализированные кредитно-финансовые организации, а любые юридические лица, связанные с производством либо реализацией товаров или услуг;

- предоставляется исключительно в товарной форме;

- ссудный капитал интегрирован с промышленным или торговым;

- средняя стоимость коммерческого кредита обычно ниже средней ставки банковского процента;

- плата за кредит включается в цену товара, а не определяется специально фиксированным процентом от базовой суммы.

В зарубежной практике коммерческий кредит получил исключительно широкое распространение. Например, в Италии до 85% от суммы сделок в оптовой торговле осуществляются на условиях коммерческого кредита, причем средний срок по нему составляет около 60 дней, что существенно превышает срок фактической реализации товаров непосредственным потребителям.

В России эта форма кредита резко расширяется, его видами являются: кредит с отсрочкой платежа; кредит по открытому счету; кредит с оформлением векселем; кредит в форме консигнации.

Очень кратко о них. При коммерческом кредитовании с отсрочкой платежа поставщик после отгрузки продукции выписывает накладную, где указываются размер, цены, стоимость, условия поставки, срок платежа и на их основе предоставляется плательщику кредит. Коммерческий кредит по открытому счету применяется, когда между фирмами постоянные многократные поставки продукции небольшими партиями и условия предоставления кредита оговариваются в контракте.

Коммерческий кредит с оформлением задолженности векселем. Фирма-потребитель после получения товара выписывает вексель с указанием срока платежа. Возникающий оборот обслуживается простыми и переводными векселями.

При простом векселе покупатель (векселедатель) выдает вексель продавцу, последний отгружает продукцию (товар) и предъявляет вексель к оплате в установленный срок, а покупатель оплачивает поставленный товар (гасит вексель). При переводном векселе векселедатель (трассант) выписывает переводной вексель, получатель денег по векселю (ремитент) производит отгрузку товаров и направляет вексель плательщику (трассату) для получения акцепта, а последний акцептованный вексель направляет векселедателю.

При коммерческом кредите в форме консигнации поставщик отгружает продукцию на склад торгового предприятия с поручением реализовать ее и в случае реализации производятся расчеты с поставщиком.