Базовые принципы

Профессиональный инвестор никогда не станет действовать наобум. При проведении анализа объекта инвестиций он всегда опирается на несколько базовых постулатов. Основные принципы принятия инвестиционных решений:

- рентабельность (окупаемость) вложений;

- минимизация потенциальных рисков;

- приемлемость сроков достижения цели.

Основные критерии эффективности инвестиционного решения лежат в плоскости его окупаемости или рентабельности. Другими словами, фактическая доходность вложений должна быть больше произведенных затрат. Чем выше рентабельность конкретных инвестиций, тем более успешным считается инвестиционный проект и более эффективным принятое решение. Очень важно при прогнозировании окупаемости вложений принимать во внимание инфляционные ожидания. Ведь когда экономика страны развивается без существенных потрясений, уровень инфляции достаточно просто спрогнозировать.

Не бывает инвестиций без рисков. Однако это вовсе не означает, что инвестор имеет право сбрасывать их со счетов. Напротив, ни одно инвестиционное решение не может быть принято без глубокого анализа потенциальной рискованности актива. При прочих равных инвестор всегда выберет проект с меньшим ожидаемым уровнем риска.

Для любых финансовых вложений фактор времени также является одним из определяющих. Необходимо понимать, что каждая инвестиционная цель должна быть решена за строго определенный временной интервал. Таким образом, окупаемость инвестиций всегда рассматривается в неразрывной связке с определенными на реализацию инвестиционного проекта сроками.

Этапы принятия

Любые инвестиционные решения независимо от рассматриваемого объекта инвестирования принимаются в несколько последовательных взаимосвязанных этапов.

- Выявление подходящей ситуации, в которой вложение денег будет максимально целесообразным. Неправильно выбранное время или направление инвестирование может повлечь за собой серьезные финансовые потери вплоть до утраты всех инвестированных в проект денежных средств.

На первоначальном этапе на принятие решения серьезное влияние оказывают долгосрочные и среднесрочные ожидания инвесторов.

- Второй этап связан с проведением глубокого и всестороннего анализа инвестиционного решения. Здесь огромное значение имеет полнота собранной аналитиком информации.

- На заключительном этапе инвестор на основании информации и конкретных выводов, которые сделали аналитики, принимает однозначное решение.

В некоторых источниках можно встретить два дополнительных этапа. Это реализация решения и дальнейшая оценка его эффективности. Однако это неправильный подход. Эти этапы не имеют непосредственного отношения к формированию и принятию решения. Скорее уместно говорить о них, как о дальнейших стадиях инвестиционного процесса.

Методы принятия

Экономическая наука знает о нескольких методах обоснования и принятия инвестиционных решений. Давайте перечислим их:

Важные факторы, которые оказывают влияние

Финансисты выделяют несколько аспектов, которые следует принимать во внимание при принятии инвестиционных решений.

- Перспективность (привлекательность) объекта инвестиций или его потенциальная прибыльность. Для ее определения инвестору следует обращать внимание текущие тенденции развития финансовых рынков. Это позволит сформировать общее представление их состояния в долгосрочной перспективе.

- Одним из главных факторов, осложняющих принятие правильного решения, является нестабильность экономической или политической ситуации в стране. В таких условиях сложно безошибочно определять уровень риска.

- Достаточность денежных средств, которые инвестор готов вложить в рассматриваемый проект. Зачастую именно от объема финансирования может напрямую зависеть рентабельность выбранного проекта. При этом ориентироваться стоит на собственные внутренние источники инвестирования. Ведь каким бы привлекательным ни казался инвестиционный актив, привлекать для реализации проекта заемный капитал следует в исключительных случаях. То есть в тех ситуациях, когда инвестор на 100% уверен в успешности выбранного направления движения.

Готовые инвестиционные решения и самостоятельная торговля

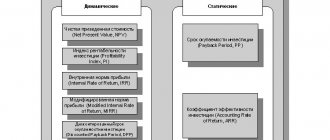

Готовые инвестиционные решения можно считать промежуточным видом инвестирования между самостоятельной торговлей и доверительным управлением. Разнообразие таких решений позволяет инвестору вкладывать средства в различные активы, выбирать уровень доходности, сроки и даже степень риска.

В отличие от доверительного управления, где сумма вложений стартует с 1 млн. рублей, готовые инвестиционные продукты позволяют вкладывать суммы от 80-100 тыс. рублей. При этом вне конкуренции по этому параметру — самостоятельная торговля. Она позволяет и вовсе начать со стоимости одной акции: для российского рынка это пара тысяч рублей, а для рынка США — всего несколько долларов. Так что если изначально денег немного — открывайте брокерский счет и дерзайте на бирже. Если же сформировался капитал в несколько сотен тысяч рублей, имеет смысл рассмотреть структурные продукты, ноты, готовые стратегии и паевые фонды.

Однако неверно называть готовые инвестиционные решения компромиссным вариантом. Например, выбор базового актива во многих структурных продуктах лежит на плечах самого инвестора: финансовый советник не вправе сделать это за него, а только поможет определиться и даст рекомендации. Если инвестор обладает опытом самостоятельной торговли, пусть даже небольшим, это станет хорошим подспорьем на этапе, когда необходимо выбрать готовую инвестиционную идею или сформировать портфель из активов разных классов: акций, облигаций, депозитов, драгметаллов, валют. Когда ни времени, ни опыта на это не хватает, а есть желание инвестировать с заранее выбранной степенью риска, лучше воспользоваться готовыми решениями — структурными продуктами. Каждый такой продукт — полноценная инвестиционная стратегия, представленная в форме сбалансированного портфеля активов. Причем инвестор может выбирать: более доходные варианты с увеличенным риском или консервативные безрисковые решения со средним уровнем доходности.

Многим инвесторам небезразличен элемент ответственности. Кто-то предпочитает быть полноправным хозяином своих финансовых решений: вложить деньги в конкретные акции или облигации, купить те или иные фьючерсы и опционы. При неудаче и материальных потерях останется винить только себя и свою ошибочную аналитику. В случае с готовыми инвестиционными продуктами вкладчик снимает с себя часть ответственности за финансовую неудачу, но и потери для большинства таких продуктов редко превышают 10-20% от первоначального капитала. Защитные структурные продукты — это и вовсе гарантированный возврат капитала, а весь риск заключается в неполучении дохода. Самостоятельная же торговля предполагает риск потери всех вложенных средств, и это останавливает многих консервативных инвесторов, которые в итоге предпочитают готовые инвестиционные решения из-за их надежности и более высокой вероятности получить доход.

Оптимальным вариантом для инвестора-новичка станет сочетание готовых инвестиций с практикой самостоятельной торговли. Такой подход обезопасит от финансовых потерь и позволит накопить необходимый в будущем практический опыт. Тем более что и для первого, и для второго варианта сегодня даже не требуется выходить из дома: все доступно в режиме онлайн.

- #Трейдинг

- #Структурные продукты

Статья была полезна?

Спасибо за ответ!

Инвестиционное решение

Инвестиционные решения это процедура утверждения идеи на основе оценки и анализа информации, имеющейся об инвестиционном активе. Основными критериями принятия решения выступает исторический опыт, потенциальная доходность и риск.

В более простом виде инвестиционным решением принято называть взвешенный и аргументированный анализ всех положительных и отрицательных сторон инвестиций. Решение принимает (в зависимости от размаха инвестиционного проекта) вся инвестиционная группа или один человек.

Необходимо чтобы принятые решения соответствовали стратегическим целям и объективным возможностям инвестора.

Оценка позволяет обезопасить капиталовложения от риска потери и помогает прогнозировать размеры компенсации и/или прибыли для всех участников процесса.

Объектом анализа выступает не сам проект, а связанные с ним денежные потоки. Реализация проекта — сложный и многоплановый процесс, и просчитать, спрогнозировать варианты развития событий в деталях очень сложно. Для анализа используются экономико-математические модели, экспертные методы сбора информации.

В первую очередь оценке и подвергаются следующие факторы:

- Показатели риска и доходности, влияющие на итоги инвестпроекта

- Сроки окупаемости.

Виды инвестиционных решений в зависимости от направления инвестиций :

- решения, направление на уменьшение расходов по ведению основной деятельности (расходы на выпуск основной продукции, повышение качества, улучшение технологии производства и организации рабочих процессов)

- решения, связанные с развитием и модернизацией производства (реконструкция, расширение и строительство новых объектов)

- решения, связанные с освоением новых рынков сбыта

- решения, направленные на приобретение различных финансовых и нематериальных активов с целью получения дохода в будущем

- обязательные вложения (улучшение условий труда, уменьшение экономического ущерба).

Готовыеинвестиционные решения

* ОПИФ рыночных финансовых инструментов «Сбер – Глобальные акции» – правила доверительного управления фондом зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. Доходность Фонда по состоянию на 30 апреля 2021 года: за 3 мес. (10.2%), за 6 мес. (18.1%), за 1 год (44.8%), за 3 года (86,7%).

** Потенциальный результат инвестиций стратегии ИИС «Накопительная» рассчитан в примере исходя из предположения о ежегодном пополнении ИИС на 400 000 тыс. руб., получении налогового вычета типа А и реинвестировании полученной суммы каждый год 1 июля, а также исходя из предположения об инвестировании средств на ИИС в портфель ценных бумаг, состоящий на 60% из облигаций, входящих в расчет Индекса Мосбиржи рублевых корпоративных облигаций, и на 40% из облигаций, входящих в расчет Индекса Мосбиржи государственных облигаций. Указанный портфель показал прирост 52,8% за период с 01.01.2017 по 18.11.2020. Стратегия «Накопительная» начиная с 01.06.2020 инвестирует в указанные облигации в указанной пропорции путем приобретения паев ПИФ под управлением АО «Сбер Управление Активами». В примере учтено вознаграждение управляющей компании, но не учтен НДФЛ. Доходность инвестиций не гарантируется и может быть меньше или больше указанной величины.

*** Стратегия «Долларовые облигации» – сценарии среднегодовой доходности: позитивный +8,1%, нейтральный +3,9%, негативный -0,4%. Сценарии среднегодовой доходности рассчитаны по историческим значениям цен активов из портфеля стратегии и/или индексов, с которыми осуществляется сравнение результатов управления ПИФ в портфеле стратегии, за 5 лет при условии инвестирования в стратегию не менее чем на 3 года. Для расчета нейтрального сценария используется медианное значение доходности из всех возможных значений на заданном временном горизонте, для расчета позитивного сценария используется 10% лучших показателей доходности, для расчета негативного сценария – 10 % худших показателей доходности. Приведенные выше сценарии доходности не могут рассматриваться как гарантия или ориентир доходности вложения средств в соответствии с предлагаемой инвестиционной стратегией. Сценарии рассчитаны с учетом комиссий управляющей компании.

**** Стратегия «Предметы роскоши»

Услуги по формированию индивидуального пенсионного плана предоставляет АО «НПФ Сбербанка» (115162, г. Москва, ул. Шаболовка, д. 31 Г. ИНН 7725352740 ОГРН 1147799009160 Лицензия № 41/2 от 16.06.2009 г. выдана Федеральной службой по финансовым рынкам). Информация не является офертой. Результаты инвестирования в прошлом не определяют доходов в будущем. Подробнее об условиях индивидуального пенсионного плана «Целевой», стоимости, ограничениях на сайте — https://www.sberbank.ru/ru/person/investments/ipp. Оформить индивидуальный пенсионный план можно в мобильном приложении «Сбербанк Онлайн» в разделе «Инвестиции и пенсии». Мобильное приложение «Сбербанк Онлайн» доступно держателям банковских карт Сбербанка (за исключением корпоративных карт), подключенных к СМС-сервису «Мобильный Банк». Для использования мобильного приложения «Сбербанк Онлайн» необходим доступ в сеть Интернет. Подробную информацию о мобильном приложении «Сбербанк Онлайн» уточняйте на сайте Банка www.sberbank.ru, в отделениях или по телефону ПАО Сбербанк. Генеральная лицензия Банка России на осуществление банковских операций №1481 от 11.08.2015».

Страховые услуги оказывает ООО СК «Сбербанк Страхование жизни». Лицензия на осуществление страхования СЖ № 3692 (вид деятельности – добровольное страхование жизни), Лицензия на осуществление страхования СЛ № 3692 (вид деятельности — добровольное личное страхование, за исключением добровольного страхования жизни) выданы Банком России без ограничения срока действия.

Оформить программы накопительного и инвестиционного страхования жизни можно в мобильном приложении «Сбербанк Онлайн» в разделе «Инвестиции и пенсии». Мобильное приложение «Сбербанк Онлайн» доступно держателям банковских карт Сбербанка (за исключением корпоративных карт), подключенных к СМС-сервису «Мобильный Банк». Для использования мобильного приложения «Сбербанк Онлайн» необходим доступ в сеть Интернет. Подробную информацию о мобильном приложении «Сбербанк Онлайн» уточняйте на сайте Банка www.sberbank.ru, в отделениях или по телефону ПАО Сбербанк. Генеральная лицензия Банка России на осуществление банковских операций №1481 от 11.08.2015»

Услуги по доверительному управлению (ОПИФ, ИИС, стратегия доверительного управления «Долларовые облигации») предоставляются АО «Сбер Управление Активами» — зарегистрировано Московской регистрационной палатой 1 апреля 1996 года. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12 сентября 1996 года. Лицензия

ФКЦБ России №045-06044-001000 от 07.06 2002 на осуществление деятельности по управлению ценными бумагами.

Ознакомиться с условиями управления активами, получить сведения об АО «Сбер Управление Активами» и подробную информацию о паевых инвестиционных фондах (далее – ПИФ), ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и иными документами, подлежащими раскрытию и предоставлению в соответствии с действующим законодательством, а также получить иную информацию заинтересованные лица до заключения договора доверительного управления могут по адресу: 121170, г. Москва, ул. Поклонная, д.3, корп. 1, 20 этаж, на сайте ww.sber-am.ru, по телефонам: 900, 8 (800) 555 55 50,. Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику ФСФР».

Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы в будущем. Прежде чем принять решение об инвестировании, необходимо внимательно ознакомиться с договором доверительного управления и декларацией о рисках.

Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ.

Инвестиции сопряжены с риском. Государство, ПАО Сбербанк, АО «Сбер Управление Активами» не гарантируют получения дохода от доверительного управления. Денежные средства, передаваемые в доверительное управление, не подлежат страхованию в соответствии с ФЗ от 23.12.2003 №177-ФЗ.

Принятие эффективных решений

Для расчета прибыльности проекта используются следующие математические величины:

- норма и индекс рентабельности проекта

- чистый приведенный эффект

- дисконтированные величины капитала и доходности

- сроки реализации проекта

- коэффициент эффективности инвестирования.

Принятие эффективного инвестиционного решения невозможно без использования финансового анализа и стратегического планирования. Процедура финансового анализа поможет определить источники финансирования, а стратегическое планирование согласует новые направления развития с теми, которые уже используются.

Если инвестиционное решение не решает стоящие перед инвестором задачи, предлагаются альтернативные решения и проекты, которые более доходны и безопасны, отличаются большей эффективностью.

Принятие решений осложняется ограниченностью материальных и денежных ресурсов, наличием рисков и сложившейся экономической ситуацией на рынке.

Чтобы разграничить инвестиционные решения по степени важности, их условно делят на 4 группы:

- обязательные

- совершаемые для минимизации издержек

- совершаемые для расширения компании

- направленные на приобретение инвестиционных активов.

Э ффективным решение считается когда отвечает следующим критериям:

- вложения должны быть осуществлены в случае, когда потенциальный доход выше дохода, предлагаемого банковскими депозитами

- инвестировать нужно тогда, когда доход за отчетный период превышают уровень инфляции

- использовать правило сбалансированности рисков (самые рисковые вложения предприятие финансирует за счет собственных средств)

- приоритет отдается проектам и активам с максимальной доходностью

- новые вложения не должны идти в разрез со стратегией развития предприятия, а наоборот должны её усиливать.

Основные этапы принятия решений :

- выявление ситуации, подходящей для вложения

- выбор существующих инвестиционных возможностей и предложений, их первичный анализ и оценка

- подробный анализ всех подходящих предложений, принятие инвестиционного решения

- реализация и осуществление инвестиций

- контроль над осуществлением вложений, а также постинвестиционный контроль.

Факторы влияющие на принятие инвестиционных решений

В статье приведены результаты эмпирических оценок влияния неопределенности, а также поведенческих и рациональных факторов на инвестиционную политику российских компаний. На основе теоретических моделей Sandmo и Bo & Sterken выполнены оценки с использованием метода наименьших квадратов, моделей с учетом панельной структуры данных и обобщенного метода моментов на выборке российских компаний.

В работе излагается экономическая сущность критериев инвестиционной привлекательности, характеризуется возможность выражения данных критериев через количественные показатели, подчеркивается необходимость управления конкурентоспособностью в предпринимательской деятельности.

Рассмотрены виды долгосрочных инвестиций, источники их финансирования, порядок отражения на счетах бухгалтерского учета и в отчетности.

В статье рассматривается современное состояние методологии науки применительно к психологии. Показано, что методология настолько развилась и разветвилась, что настала пора разрабатывать ее специальный вид: методологию выбора и применения методологии к частным наукам. Специально выделена роль искусства как своего рода методологии: искусство питает интуицию, а методология дискурсию. В статье также представлена пропедевтика методологической культуры и дана критика или проблематизация однозначности целого ряда методологических принципов, бытующих в современной психологии. Обсуждается также проблема совместимости / несовместимости полярностей, веками существующих в психологии и дискуссии о которых не утихают.

Центр конъюнктурных исследований Института статистических исследований и экономики знаний ГУ–ВШЭ представляет информационно-аналитический материал «Инвестиционная активность промышленных организаций в 2009 г.», подготовленный на основе ежегодных конъюнктурных опросов руководителей более 10 тыс. промышленных организаций, проводимых Федеральной службой государственной статистики.

Конъюнктурные обследования направлены на оперативное получение от предпринимателей в дополнение к официальным статистическим данным краткосрочных качественных оценок о состоянии бизнеса и основных тенденциях его динамики, особенностях функционирования хозяйствующих субъектов, их намерениях, степени адаптации к механизмам хозяйствования, сложившемся деловом климате, а также о важнейших факторах, лимитирующих производственную деятельность. Программа обследования базируется на международной практике измерения деловой активности.

Структура выборочной совокупности идентична структуре генеральной статистической совокупности. При этом объем выборки достаточен для получения необходимой точности выборочных оценок показателей на всех уровнях разработки статистических данных по разделам ОКВЭД (C, D, E).

Проведен анализ и сравнительная характеристика доходностей крупнейших паевых инвестиционных фондов; выявлены тенденции к росту доходности с ростом риска инвестиционного фонда; выявлены основные тенденции развития паевых инвестиционных фондов.

В сборнике представлены работы аспирантов и студентов по таким разделам, как стратегии динамического развития России; потенциал регионов в динамическом развитии России; российский бизнес – основа экономического развития страны; проблемы развития рыночной инфраструктуры; экономический рост и инвестиционные процессы в региональной экономике; Россия в контексте новых мировых направлений развития.

Сборник включает статьи участников международной научно-практической конференции «Экономика и управление: проблемы и перспективы развития», прошедшей 15-16 ноября 2010 г. в г. Волгограде на базе Регионального центра социально-экономических и политических исследований «Общественное содействие». Статьи посвящены актуальным вопросам экономической, управленческой теории и практики, изучаемыми учеными из разных стран — участниц конференции.

Переводы классики по разделам экономической науки (ВЕХИ ЭКОНОМИЧЕСКОЙ МЫСЛИ), учебники экономические, справочные и методические материалы, книжные серии, экономическая терминология

Целью работы является сравнение режимов денежно-кредитной политики с точки зрения уязвимости экономики использующих их стран к кризисам. Работа состоит из двух частей. Первая часть содержит обзор литературы, где представлены результаты исследований, рассматривающие подверженность кризисам экономик, применяющих такие режимы денежно-кредитной политики, как таргетирование валютного курса, классическое и модифицированное инфляционное таргетирование. Также приводятся оценки эффективности накопления валютных резервов в качестве инструмента предотвращения или смягчения кризисов. Во второй части работы – эмпирической – описаны методология и результаты сравнения адаптационных способностей экономик, полученные на основе анализа динамики ключевых макроэкономических показателей в докризисный и посткризисный периоды в странах, сгруппированных по режимам денежно-кредитной политики. Кроме того, представлены оценки подверженности экономик кризисам на основе расчета частот наступления кризисов при различных режимах.

Инвестиционный менеджмент. Тест с ответами

1. Денежные средства, авансированные в оборотные производственные фонды и фонды обращения, обеспечивающие процесс производства и обращения на предприятии, — это: • оборотный капитал

2. Разрыв между объемами сбережений и валовыми накоплениями в РФ (в % к ВВП) за последнее время • одним из самых больших в мире

3. Банк подвергается наибольшему риску, выдавая ссуду предприятию, отнесенному по уровню кредитоспособности к ____________________ классу (классам). • третьему

4. По региональным источникам привлечения капитала различают инвестиции: • отечественные и иностранные

5. Доход, выручка от реализации продукции за вычетом стоимости материальных затрат — это: • валовый доход предприятия

6. На малых предприятиях, использующих простую линейную оргструктуру управления, функции управления инвестиционной деятельностью обычно осуществляются: • собственником предприятия или наемным менеджером, работающим по контракту

7. Общий доход к оценке экономической эффективности состоит в соизмерении результатов и затрат и распределяется: • как отношение результатов от реализации проекта к затратам на его реализацию

8. С точки зрения системного подхода, инвестиционный менеджмент реализуется через такие две группы (подсистемы) функций, как: • управляющей системы и специальной области управления предприятием

9. Прямые (реальные) инвестиции — это вложение средств (капитал в создание … • реальных активов предприятия

10. Инвестиции, связанные с осуществлением операционной деятельности предприятия или с улучшением условий труда и быта его персонала, — это инвестиции … • реальные

11. К конкурсным кредиторам относятся: • кредиторы по денежным обязательствам, за исключением кредиторов, предусмотренных Федеральным законом «О несостоятельности (банкротстве)»

12. Оценка сформированной программы инвестиций предприятия по уровню доходности, риска, ликвидности — это: • один из этапов формирования инвестиционной программы

13. Эффективность инвестиционной политики предприятия оценивается по показателям • доходности и срока окупаемости инвестиций

14. Инвестиции предприятия представляют собой вложение капитала во всех его формах в различные объекты его хозяйственной деятельности с целью получения • прибыли и достижения иного экономического или внеэкономического эффекта

15. Юридическое лицо, неспособное удовлетворить требования кредиторов по денежным обязательствам (или) исполнить обязанность по уплате обязательных платежей, отвечает признакам банкротства, если соответствующие обязательства не исполнены им в течение • трех месяцев с даты, когда они должны были быть исполнены

16. Годовой прирост или уменьшение норматива оборотных средств предприятия определяется путем • сопоставления нормативов на начало и конец предстоящего года

17. Наивысшую финансовую устойчивость имеет предприятие, использующее: • только собственный капитал

18. Чистый дисконтированный доход (ЧДД) — это показатель оценки эффективности инвестиционного проекта, учитывающий … • превышение интегральных результатов над интегральными затратами

19. Максимальную прибыль может получить инвестор, придерживающийся стратегии • «поимки ликвидности», т.е. поиска компании, находящейся на стадии превращения в наиболее ликвидную

20. Финансирование начинающихся рискованных инвестиционных проектов — это: • венчурное финансирование

21. Отношение собственного капитала к итогу баланса отражает: • коэффициент общей платежеспособности или коэффициент автономии

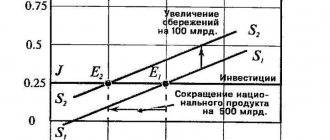

22. В масштабах всего общества размеры сбережений определяются прежде всего: • уровнем развития производства

23. В зависимости от учета фактора времени в осуществлении инвестиционных затрат различают методы: • статистические (бухгалтерские) и дисконтные (динамические)

24. В структуре инвестиций в основной капитал в РФ за 1999-2003 гг. преобладают вложения в следующие отрасли народного хозяйства: • в топливную промышленность, транспорт, ЖКХ

25. Принципы и положения долгосрочной экологической политики РФ были сформулированы в: • концепции перехода РФ к устойчивому развитию

26. Инвестиционный портфель может состоять из ценных бумаг • разного вида и разной степени доходности

27. В случае недостатка у акционерного общества прибыли, облигации погашаются из: • резервного фонда акционерного общества

28. При проверке кредитоспособности предприятия банк для заемщиков первого класса устанавливает оценку в размере ____________________ баллов. • от 100 до 150

29. Риск, связанный с проведением индустриального анализа, в ходе которого оценивается привлекательность отраслей экономики страны, — это риск … • отраслевой

30. Природоохранные мероприятия, осуществляемые предприятием, финансируются за счет • фонда накопления

31. Процесс высвобождения вложенного капитала, обеспечиваемый его ликвидностью, характеризуется термином • «дезинтеграция»

32. Бюджетная эффективность инвестиционного проекта отражает финансовые последствия внедрения его результатов для: • федерального, регионального или местного бюджета

33. Для приведения разновременных результатов, затрат и эффектов инвестиционного проекта осуществляется их приведение с помощью • нормы дисконта, равной приемлемой для инвестора нормы дохода на капитал

34. Среди множества факторов, определяющих инвестиционный климат в России, можно выделить: • экономические и финансовые, социально-политические, правовые

35. Результаты прогнозирования состава активов и структуры используемых финансовых средств предприятия на конец планового периода отражает: • балансовый план

36. В зависимости от глубины аналитического исследования различают следующие виды инвестиционного анализа: • экспресс-анализ и фундаментальный анализ

37. Главными факторами, определяющими размер оплаты труда на японских предприятиях, являются (-ется): • эффективность труда (трудовой вклад и стаж)

38. Объективно-ориентированная система интегрального анализа формирования чистой прибыли предприятия была разработана: • (США)

39. В РФ процедура эмиссии облигаций регулируется: • Федеральным законом «О рынке ценных бумаг»

40. Основная доля средств Бюджета развития РФ предназначалась для финансирования • экспортно-ориентированных и импортно-замещающих инвестиционных проектов

41. В зарубежной литературе понятие «инвестиции» трактуется: • достаточно узко и противоречиво

42. Заключительным разделом бизнес-плана для инвестиционного проекта является: • финансовый анализ (финансовый анализ инвестиций)

43. Показатель «кеш флоу» определяется для следующих видов деятельности предприятия • производственной, инвестиционной, финансовой

44. Период, начиная с которого первоначальные вложения и другие затраты, связанные с инвестиционным проектом, покрываются суммарными результатами от его осуществления, — это показатель … • срока окупаемости (СО) проекта

45. Возможность получения оборудования по лизингу — это: • один из факторов, учитываемых при разработке инвестиционной политики предприятия

46. На риски в инвестиционной деятельности оказывают влияние факторы • внешние и внутренние

47. Система основных элементов, регулирующих процесс разработки и реализации инвестиционных решений предприятия, — это: • механизм инвестиционного менеджмента

48. Среди показателей оценки эффективности инвестиционных проектов, рекомендуемых «Методическими рекомендациями», наиболее распространенным являются: • срок окупаемости затрат (СО)

49. Получение предприятием наибольшей прибыли на вложенный капитал при минимальных инвестиционных затратах — это: • один из принципов инвестиционной политики предприятия

50. Объем расходов по созданию системы контроллинга на предприятии не должен превышать того эффекта, который достигается в процессе его существования и относится к таким принципам инвестиционного контролинга, как: • экономичность системы контроллинга

51. По мнению автора отечественного учебника «Инвестиционный менеджмент» И.А. Бланка многообразие понятий термина «инвестиции» как в отечественной, так и зарубежной литературе обусловлено: • широтой сущности сторон этой сложной экономической категории

52. В работах российских экономистов (академика РАН Д.С. Львова и других доказывается, что из двух показателей уровня заработной платы и производительности труд наибольшее отставание России наблюдается по показателю: • уровня заработной платы

53. Оценка эффективности инвестиционных проектов, проводимых на конкурсной основе за счет средств бюджета развития РФ, осуществляется на основе • специального Положения, утвержденного Правительством РФ

54. Приобретение активов в форме ценных бумаг для извлечения прибыли — это: • финансовые — портфельные инвестиции

55. Разница между приведенной и настоящей стоимостью чистого денежного потока за период эксплуатации инвестиционного проекта и суммой инвестиционных затрат на его реализацию — это: • чистый дисконтированный доход (ЧДД)

56. Низкий уровень оплаты труда специалистов, ученых, научных работников в России — одна из причин • «утечки мозгов» за рубеж и использование их не по назначению

57. В соответствии с Налоговым кодексом РФ в отношении амортизируемых основных средств, работающих в условиях агрессивной среды, применяется специальный коэффициент амортизации, увеличивающий основную норму амортизации в: • 2 раза

58. Дело о банкротстве может быть возбуждено арбитражным судом при условии, что требования к должнику — юридическому лицу в совокупности составляют не менее • 100 тысяч рублей

59. Одной из форм контроля за деятельностью инвестиционного менеджера является документ, в котором четко определены его обязанности, права, формы и ответственность, а именно • трудовой контракт

60. Реновационная инвестиционная политика предприятия — это часть … • политики управления реальными инвестициями

61. Размещение облигаций акционерным обществом допускается после • полной оплаты уставного капитала общества

62. Облигации в РФ имеют право размещать такие коммерческие организации, как: • акционерные общества

63. Получить наиболее углубленную (многофакторную) оценку условий формирования отдельных агрегированных показателей в инвестиционном менеджменте позволяет следующая система инвестиционного анализа • интегральный анализ

64. Системы принципов и методов разработки и реализации управленческих решений, связанных с осуществлением различных аспектов инвестиционной деятельности предприятия, — это: • инвестиционный менеджмент

65. На третьем этапе отбора инвестиционных проектов в программу в качестве одного из основных нормативных ограничений учитывается: • максимально допустимый уровень общего риска проекта

66. В соответствии с законодательством РФ контроль за деятельностью менеджмента в акционерном обществе осуществляет: • совет директоров (наблюдательный совет), общее собрание акционеров

67. Требование учета социального эффекта от реализации инвестиционных проектов вытекает из: • положений Конституции РФ

68. Та норма дисконта, при которой значение приведенных эффектов равно приведенным капитальным вложениям — это: • внутренняя норма доходности проекта

69. В качестве объекта управления в инвестиционном менеджменте выступают: • инвестиции предприятия и его инвестиционная деятельность

70. Бизнес-план молодой компании, учреждаемый для реализации соответствующего инновационного проекта, должен предусматривать затраты на патентование изобретений, которые в среднем составляют в долларах США • 5-6 тысяч

71. В современной инвестиционной практике при расчете показателей оценки эффективности инвестиционных проектов преобладают методы, основанные на использовании: • дисконтных методов расчета

72. Принадлежащие хозяйствующему субъекту средства, авансируемые им в создание чистых активов предприятия — это: • собственный капитал

73. Использование предприятием заемных средств, которые влияют на изменение коэффициента рентабельности собственного капитала, — это показатель … • финансового левериджа

74. Основной документ, определяющий необходимость реального инвестирования, в котором в общепринятой последовательности даны основные характеристики и финансовые показатели, связанные с инвестированием, — это: • инвестиционный проект

75. Линтнер эмпирическим путем установил, что большинство менеджеров (по его выборке) предпочитают производить корректировку размера выплачиваемых дивидендов • медленно, один раз в среднем за три года

76. Нераспределенная чистая прибыль предприятия присоединяется: • к уставному капиталу

77. Объем денежных сумм для осуществления государственной поддержки инвесторов за счет бюджета развития РФ устанавливается: • Федеральным законом о Федеральном бюджете на соответствующий год

78. Ряд этапов, включающих создание, распространение и применение продукции и технологий, обладающих научно-технической новизной и удовлетворяющих общественные потребности, — это: • инновационный процесс

79. Минимально необходимая сумма денежных средств, обеспечивающая предпринимательскую деятельность предприятия, — это: • норматив оборотных средств

80. Соотношение между облигациями и префакциями, с одной стороны, и обыкновенными акциями — с другой — это: • финансовый леверидж

81. Выплата дохода собственникам предприятия осуществляется из: • фонда потребления

82. Сопоставление эффекта (результатов и затрат) — это: • принцип оценки эффективности инвестиционных проектов

83. Бюджет, который не изменяется в зависимости от изменения объемов инвестиционной деятельности предприятия, — это: • стабильный бюджет

84. По методам разработки в процессе оперативного инвестиционного планирования различают следующие виды бюджетов: • стабильный и гибкий бюджеты

85. Общий объем капитала, инвестируемый в воспроизводство основных средств и нематериальных активов предприятия в определенном периоде, — это: • валовые инвестиции предприятия

86. Основными формами финансового инвестирования являются вложения в: • виды фондовых и денежных инструментов

87. Инвестиционная операция, обеспечивающая полную смену технологии производственного процесса для выпуска новой продукции, — это: • перепрофилирование

88. Риск, связанный с неправильным выбором видов вложения капитала, — это риск … • селективный

89. По притоку прямых иностранных инвестиций Россия занимает в мире (находится): • достаточно скромное место

90. Вложение капитала в инвестиционные проекты или финансовые инструменты, ожидаемый уровень чистой инвестиционной прибыли по которым примерно соответствует норме инвестиционной прибыли, сложившейся на инвестиционном рынке, — это: • среднедоходные инвестиции

91. Угроза полной или частичной потери прибыли от реализации того или иного инвестиционного проекта, или от финансовой деятельности предприятия в целом — это риск … • допустимый

92. Разработанная и использованная в МИТК «Микрохирургии глаза» бестарифная система оплаты труда предусматривает при установлении коэффициентов увеличение заработной платы, разрыв в оплате труда между руководителем предприятия и врачом в: • полтора раза

93. При организации заработной платы и других форм мотивации для России переходного периода наиболее подходит: • сочетание и дополнение отечественного и зарубежного опыта

94. Вложение капитала в объекты инвестирования, уровень риска по которым примерно соответствует среднерыночному, — это: • среднерисковые инвестиции

95. Сложный объект, в котором инновационные проекты взаимосвязаны функционально по срокам, исполнителям и результатам, — это: • инвестиционная программа

96. Процесс исследования инвестиционной активности и эффективности инвестиционной деятельности предприятия с целью выявления резервов их роста — это: • инвестиционный анализ

97. Вновь сформированный для инвестиционных целей капитал предприятия как за счет собственных, так и заемных финансовых ресурсов — это: • первичные инвестиции

98. В соответствии с Федеральным законом «О несостоятельности (банкротстве)» не позднее месяца с даты введения конкурсного производства конкурсный управляющий должен: • уведомить руководителя должника и всех работников должника о предстоящем увольнении

99. С точки зрения венчурного инвестора, эффективность венчурного финансирования понимается как: • эффективность инвестированного проекта

100. Процесс побуждения работников к деятельности для достижения целей организации — это: • мотивация

101. Условия и порядок конкурентного отбора инвестиционных проектов, осуществляемых за счет государственного финансирования, определены: • Постановлением Правительства РФ

102. Способность финансового актива быстро превращаться в деньги для приобретения недвижимости, товаров и услуг — это: • ликвидность

103. Для амортизируемых основных средств, которые являются предметом договора финансовой аренды (лизинг, можно применять коэффициент амортизации, равный: • трем

104. Экономическая эффективность от внедрения результатов инвестиционного проекта определяется: • на всех уровнях управления

105. В качестве главного критерия на первом этапе отбора инвестиционных проектов выдвигается: • темп и объем прироста капитала в процессе инвестиционной деятельности

106. Подход к управлению портфелем на основе принципа «опережения рынка» — это: • активный подход

107. Финансирование инвестиционной деятельности за счет собственных финансовых ресурсов, формируемых из внутренних источников, — это: • самофинансирование

108. Общие нормативы амортизационных отчислений, отражающие различный срок их службы, регулируются: • законодательством РФ

109. Основным показателем бюджетной эффективности инвестиционного проекта является: • интегральный бюджетный эффект

110. Существуют такие подходы в оценке стоимости объектов собственности, как: • доходный, сравнительный (рыночный) и затратный (имущественный)

111. Кредитное финансирование применяется, как правило, для реализации • небольших краткосрочных проектов с высокой нормой рентабельности инвестиций

112. Инвесторов, вкладывающих средства в портфель ценных бумаг, различающихся по доходности и рискованности, принято называть: • институциональными

113. Принципы современной портфельной теории были сформулированы в 50-е годы ХХ в. учеными • Г. Марковицем

114. Для амортизируемых основных средств, являющихся предметом договора финансовой аренды (договора лизинг, к основной норме амортизации налогоплательщик вправе применять специальный коэффициент • не выше 3

115. В плановой экономике норматив эффективности капитальных вложений устанавливался: • централизованно

116. Основным инструментом управления инвестиционным проектом является: • бизнес-план

117. Финансовые (портфельные) инвестиции — это вложение капитала в … • различные финансовые инструменты с целью получения дохода

118. При расчете показателей экономической эффективности инвестиционного проекта на уровне предприятия прежде всего учитываются: • выручка от реализации продукции

119. Изменение величины прибыли путем увеличения объема вложенных средств предприятия в производство товаров и услуг происходит под влиянием факторов • экстенсивных

120. Инвестиционный рынок формируется под воздействием: • всей системы рыночных экономических условий

121. Инвестиционный проект является эффективным, если чистый дисконтированный доход (ЧДД) имеет значение: • положительное (при данной норме дисконт

122. Уставный капитал акционерного общества может быть увеличен путем • увеличения номинальной стоимости акций или размещения дополнительных акций

123. Долгосрочная инвестиционная политика предприятия разрабатывается на срок • свыше 2-х лет

124. Форма реализации инвестиционной идеологии и инвестиционной стратегии предприятия в разрезе наиболее важных аспектов инвестиционной деятельности на отдельных этапах ее осуществления — это: • инвестиционная политика предприятия

125. Конкретные мероприятия по социальной ориентации рыночной экономики в РФ предусмотрены в: • Программе социально-экономического развития РФ до 2010 года

126. Выручка от реализации продукции (работ, услуг) — это: • часть дохода предприятия

127. Особой формой поддержки государством частных инвестиций выступает инвестиционный налоговый кредит, который может быть предоставлен по налогу (доход) организации на сроки • от одного года до пяти лет

128. Отрицательная величина «кеш флоу» к «кеш балансу» означает, что хозяйствующий субъект • фактически является банкротом

129. Риск, возникающий в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, — это риск … • ожидания доходности

130. Алгоритм действий инвестиционного менеджера, в случае появления отрицательного «допустимого» отклонения, заключается в действии • «ничего не предпринимать»

131. В качестве внутренних пользователей инвестиционной информации предприятия выступают: • собственники и руководители предприятия, инвестиционные менеджеры

132. К ненормируемым оборотным средствам относятся: • элементы фондов обращения

133. Окончательное формирование инвестиционной программы с учетом параметров доходности, риска и ликвидности характеризует в инвестиционном менеджменте процесс • обоснования «преферентивных инвестиционных решений»

134. Длительность одного полного кругооборота средств, начиная с первой и заканчивая третьей фазой, — это: • оборачиваемость оборотных средств

135. Ценная бумага, закрепляющая право ее держателя на получение от эмитента в предусмотренный срок ее номинальной стоимости и зафиксированного в ней процента от этой стоимости, — это: • облигация

136. При оценке эффективности инвестиционных проектов учитываются эффекты • экономический, социальный, научно-технический, экологический

137. Правом на обращение в арбитражный суд с заявлением о признании должника банкротом обладают: • должник, конкурсный кредитор, уполномоченные органы

138. Способность предприятия своевременно и полно рассчитываться по своим долговым обязательствам свидетельствует о: • его кредитоспособности

139. Главная цель коммерческой организации — это: • получение прибыли

140. Контроль за эффективным использованием и целевым назначением средств Федерального бюджета, направляемого на капитальное вложение, в соответствии с законодательством РФ осуществляет: • Счетная палата РФ

141. Долевое участие в собственности предприятия — это: • одна из форм мотивации менеджмента

142. В соответствии с Трудовым кодексом РФ срочный трудовой контракт (на срок не более пяти лет) заключается: • с руководителями, заместителями руководителей и главными бухгалтерами организации

143. Важнейшим источником собственных средств предприятия выступает: • чистая прибыль и амортизационные отчисления

144. Расходы на написание контрактов, на контроль за их выполнением и на демонстрацию менеджером того, что он исполнит контракт, — это: • прямые агентские издержки

145. Дальнейший прогресс рынка ценных бумаг в РФ может привести к тому, что одним из основных методов привлечения инвестиционного капитала российскими компаниями станет (-ут): • выпуск облигаций

146. Показателем степени капитализации доходов предприятия является: • коэффициент капитализации

147. В среднесрочной Программе социально-экономического развития РФ на 2003-2005 гг. предусмотрено следующее соотношение между темпами прироста инвестиций и приростом промышленной продукции: • инвестиции в основной капитал растут быстрее прироста промышленной продукции

148. Предприятия как объекты инвестиционного менеджмента можно классифицировать: • по ряду признаков

149. Основным критерием для обоснования «выхода» проекта из инвестиционной программы является: • ожидаемое значение чистого приведенного дохода или внутренней ставки доходности по инвестиционному проекту

150. Основными источниками финансирования инвестиций в экономику являются: • сбережения

151. Конфликт экономических интересов собственников и управляющих обусловлен: • отделением собственности от текущего контроля за работой фирмы

152. Структурное подразделение предприятия, руководитель которого несет ответственность за использование выделенных ему инвестиционных ресурсов и получение необходимой прибыли от инвестиционной деятельности, — это: • «центр инвестиций»

153. Ссуда в денежной или товарной форме на условиях возвратности и с уплатой процентов — это: • кредит

154. Финансирование инвестиционных проектов за счет бюджетных средств предусматривается на уровнях (-е) управления: • федеральном, региональном, местном

155. Введение финансового оздоровления в соответствии с Федеральным законом «О несостоятельности (банкротстве)» приводит органы управления должника к следующим последствиям • органы управления продолжают осуществлять свои полномочия, но с существенными ограничениями, предусмотренными законом

156. Признание арбитражным судом должника банкротом влечет за собой следующую процедуру банкротства • открытие конкурсного производства

157. Современная экономическая теория в качестве главной цели инвестиционной деятельности предприятий выдвигает: • максимизация благосостояния собственников предприятия

158. Разработанный на предприятии механизм постоянного наблюдения за контролируемыми показателями инвестиционной деятельности, определения размеров отклонений фактических результатов от предусмотренных и выявление причин этих отклонений, — это: • система инвестиционного мониторинга

159. Финансовые последствия на доходы и расходы бюджетов федерального, регионального или местного от реализации инвестиционного проекта — это эффективность … • бюджетная

160. Оборотные средства на первой фазе кругооборота превращаются в: • производственные запасы

161. Кредит, выданный банком или кредитным учреждением на условиях срочности, возвратности и платности, — это кредит … • финансовый

162. Чем выше сумма «кеш флоу» каждого из разделов хозяйственной деятельности предприятия (производственной, инвестиционной, финансовой), тем финансовое его положение • лучше

163. Денежные средства, предназначенные для восстановления изношенных основных фондов, — это: • амортизация

164. В соответствии с Налоговым кодексом РФ линейный метод начисления амортизации применяется в отношении следующих амортизационных групп: • восьмой, девятой и десятой

165. При оценке и поддержке инвестиционных проектов социокультурного характера следует прежде всего учитывать вид эффекта • социальный

166. Акционер имеет право обратиться в суд с иском к исполнительному органу акционерного общества, если он владеет в совокупности размещенными обыкновенными акциями в количестве — … • 1%

167. Портфель, предназначенный для получения высокого текущего дохода (в форме дивидендов и процентов), — это портфель … • дохода

168. Главным условием, формирующим положительный эффект финансового левериджа, является: • дифференциаль финансового левериджа

169. Сбережения и инвестиции — это взаимосвязанные категории, поэтому … • сбережения являются потенциальными инвестициями

170. С увеличением объемов инвестиционной деятельности и ее диверсификацией специализация менеджеров всех уровней будет: • неуклонно расширяться

171. На крупных предприятиях, использующих дивизионную структуру управления, функции инвестиционного управления возлагаются на: • руководителей соответствующих производственных отделений

172. Доход предприятия, уменьшенный на величину произведенных расходов, — это: • прибыль

173. Финансирование инвестиционных проектов, несущих инновационный характер, с повышенным риском в обмен на соответствующую долю в уставном фонде или определенный пакет акций, — это: • венчурное финансирование

174. Для определения суммы остатка на расчетном счете хозяйствующего субъекта, которая формируется как сальдо между поступлением денег и их расходом, используется показатель • «кеш флоу»

175. Ситуация, при которой один класс экономических субъектов обладает более полной информацией, чем другой, — это: • Асимметричная информация

176. На инвестиции предприятие может использовать за счет прибыли • часть чистой прибыли в виде фонда накопления

177. Классическая экономическая теория исходила из утверждения, что главной целью инвестиционной деятельности является: • максимизация прибыли отдельных субъектов экономики

178. Заключительным этапом управления инвестиционной деятельностью предприятия на основе «центров инвестиций» является: • обеспечение контроля выполнения установленных заданий, анализа и устранения причин отклонений

179. В соответствии с Налоговым кодексом РФ ставка налога на прибыль установлена в размере: • 24%

180. Применение повышенной нормы амортизации приводит к: • увеличению себестоимости продукции

181. Различают такие виды (типы) разрешений брокеру на совершение сделок, как: • «рыночный» и «лимитный»

182. Внешние пользователи инвестиционной информации используют в основном, информацию, содержащуюся в: • официальной финансовой отчетности предприятия

183. Платежный календарь на следующий период составляется обычно • на предстоящий месяц (в разбивке по дням, неделям, и декадам)

184. Самой эффективной формой мотивации управляющих в настоящее время являются (-ется): • все формы мотивации

185. Современные исследования показывают, что в развитых странах корпорации (нефинансовые), исторически являясь крупными сберегателями, создают национальный инвестиционный фонд примерно в размере — … • 60%

186. На величину валовой прибыли предприятия оказывают влияние следующие факторы • внешние и внутренние

187. Величина поддержки инвестиционных проектов, осуществляется за счет средств Федерального бюджета и не может превышать заемных средств, необходимых для осуществления проекта, в размере: • 60%

188. Если конструкция прототипа или базовая технология кардинально не изменяются, то по уровню научно-технической значимости их можно отнести к: • модернизации

189. Оперативное планирование инвестиционной деятельности охватывает следующий период • квартал с разбивкой по месяцам

190. Динамические методы оценки инвестиционных проектов основаны на: • концепции денежных потоков

191. Система управления риском и экономическими отношениями, возникающими в процессе этого управления, — это: • риск-менеджмент

192. По недельному (декадному) контрольному периоду в качестве критерия «критического» отклонения по каждому виду инвестиционного контроллинга может быть принято отклонение в размере — … • 20% и более

193. Обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе проектно-счетная документация, разработанная в соответствии с законодательством РФ и утвержденными в установленном порядке стандартами, — это: • инвестиционный проект

194. До недавнего времени нестабильность экономического положения в России способствовало тому, что население в целях спасения своих сбережений все более активно вкладывало их в преимущественно в: • покупку иностранной валюты

Принятие инвестиционных решений и факторы, на них влияющие

Понятие и виды инвестиций.

Инвестиции – это вложения капитала с целью получения дохода либо иной экономической выгоды.

Инвестиции делятся на:

1) по назначению:

-некоммерческие(создание либо увеличение количества товаров либо услуг производимых не на коммерческих условиях)

-реальные – непосредственно в различные элементы реального капитала, т.е. экономических ресурсов; увеличивают реальный запас, основной капитал и т.д.

-финансовые – вложения в различные виды финансовых активов – банк. депозиты, иностр. валюту и иные формы активов. В условиях развитого финансового рынка финн. инвестиции опосредуют реальные инвестиции.

4) по способу осуществления контроля:

-прямые – дают возможность непосредственно контролировать организацию

-портфельные – это фин вложения, которые как правило недостаточны для осуществления полного контроля.

По источникам финансирования

-Централизованные (за счет федерального бюджета и бюджета субъектов РФ)

-Нецентрализованные (за счет средств юридических и физических лиц-застройщиков)

6) по продолжительности срока окупаемости:

-краткосрочные (до 1 года)

-среднесрочные (от 1 до 3 лет)

-долгосрочные (более 3 лет)

7) В зависимости от формы собственности:

-Государственные (вложения государственных предприятий и учреждений)

-Частные (вложения юридических и физических лиц, занятых в частном секторе экономики)

-Смешанные (совокупность частных и государственных вложений.

-Совместные (субъектов РФ и иностранных инвесторов)

Особое место в системе инвестиций занимают венчурные (рисковые) инвестиции, направляемые в сферу новых технологий.

Цели и источники финансирования инвестиций.

Глав. цель – получение прибыли, увеличение рыночной стоимости организации.

Цели второго порядка:

-увеличение доли на рынке

-получение определенной массы и нормы прибыли, приближение к целевым значениям

Цели 3-го порядка:

-замещение изношенного основного капитала

-рационализация(улучшение) структуры основного капитала

-изменение структуры выпускаемой продукции и ассортимента

-освоение нов. продуктов, технологий, товарных рынков.

-установление контроля над новыми сферами производства и реализации продукции, над новыми стадиями технологического освоения продукта.

-завоевание лидерства в сфере нов. продуктов, качества

-обеспечение выживаемости в условиях кризиса

-улучшение финансового состояния, финансовых и нефинансовых показателей.

Совр. экономисты считают, что существенный, иногда определяющий вклад в производство стоимости, увеличение рыночной стоимости компании и в повышение ее эффективности вносят так называемые нефинансовые факторы:

-качество и уровень подготовки персонала

-характер его мотиваций

-система подготовки кадров

-использование социальных и культурных факторов управления.

Соответственно использование данных факторов в процессе управления деятельностью организации становятся наиболее значимым и необходимым в управлении финансовой устойчивостью, прибыльностью, рыночной стоимостью и эффективностью организации. Соответственно процесс управления охватывает и инвестиции в эти факторы.

Источники финансирования инв-й:

— часть полученной прибыли

— реструктуризация активов, т.е. продажа части неиспользуемого или неэффективно использ. имущества и приобретения доп. элементов капитала, обеспечивающих расширение экономической деятельности на наиболее значимых направлениях

— доп. вложения акционеров или иных учредителей.

— займы, предоставленные другими организациями

— эмиссия и продажа собств. ценных бумаг

В конечном итоге источником инв-й может быть национальный доход.

Принятие инвестиционных решений и факторы, на них влияющие.

Участники инвестиционных процессов:

— сберегатели — те кто обладает относительным избытком капитала и может предоставить его на некоторое время

— инвесторы — те кто используют полученный капитал для инвестиций

— профессиональные посредники — опосредуют взаимодействие сберегателей и инвесторов.

Факторы, кот. учитывает инвестор:

1) доходность вложений — чем больше доходность, тем при прочих равных условиях вложения привлекательнее

2) риск — чем больше риск, тем при прочих равн. условиях менее привлекательны вложения. Чтобы привлечь инвесторов к более рисковым вариантам инвестиций, необходимо компенсировать более высокий риск более высокой доходностью.

3) ликвидность — способность актива за определенное время (чем меньше время, тем больше ликвидность) при определенных затратах (чем меньше затраты, тем больше ликвидность) и при определенном изменении первоначальной цены (чем меньше изменения, тем больше ликвидность) превратиться в деньги.

4) время — чем больше время вложений, тем при прочих равных условиях вложения менее привлекательны. Т.к. за длительное время могут появиться альтернативные, более выгодные варианты инвестиций. И наоборот, могут появиться дополнительные факторы риска, которые первоначально не учитывались.

Инвестиции занимают центральное место в экономическом процессе и предопределяют общий рост экономики предприятия. В результате инвестирования увеличиваются объемы производства, растет доход, развиваются и уходят вперед в экономическом соперничестве отрасли и предприятия, вышедшие вперед в конкурентной борьбе и в наибольшей степени удовлетворяющие спрос на те или иные товары и услуги.

Полученный доход частично вновь накапливается и увеличивается, происходит дальнейшее расширение производства, что приводит к процветанию предприятия.

Этот процесс повторяется непрерывно.

Таким образом, инвестиции сами обусловливают рост расширенного воспроизводства, образующегося за счет дохода в результате эффективного распределения.

При этом чем эффективнее инвестиции, тем больше рост дохода, тем значительнее абсолютные размеры накопления денежных средств, которые могут быть вновь вложены в производство.

При достаточно высокой эффективности инвестиций прирост дохода может обеспечить повышение доли накопления при полном росте потребления.

Основными признаками инвестиционной деятельности,

определяющими подходы к ее анализу, являются:

1) необратимость, связанная с временной потерей ликвидности;

2) ожидание увеличения исходного уровня благосостояния предприятия;

3) неопределенность, связанная с отнесением результатов на относительно долгосрочную перспективу.

Хотя очевидно, что производственные инвестиции непосредственно определяют увеличение производственных мощностей и выпуска продукции, было бы неправильно связывать рост дохода только с ними.

Инвестиции в сферу нематериального производства оказывают значительное воздействие на этот рост, причем значение их в дальнейшем наращивании экономического потенциала возрастает.

Необходимо уточнить роль и значение в воспроизводственном процессе таких категорий, как капитальные вложения и капитальное строительство, т. к. на строительный сектор экономики приходится большая доля инвестиционной деятельности.

Привлечение инвестиций является одним из наиболее важных средств устранения инвестиционного «голода» на предприятии. Важным шагом в этой области стало осуществление страхования от некоммерческих рисков.

Важное условие, необходимое для частных капиталовложений, – постоянный и общеизвестный набор догм и правил, сформулированных таким образом, чтобы потенциальные инвесторы могли понимать и предвидеть, что эти правила будут применяться к их деятельности.

На предприятии, находящемся в стадии непрерывного реформирования, правовой режим непостоянен.

Однако для того, чтобы инвесторы пошли на такие вложения, необходимы очень серьезные изменения в инвестиционном климате.

Организация финансирования – одна из важнейших проблем в инвестиционной деятельности.

Формирование инвестиционных ресурсов является основным исходным условием осуществления инвестиционного процесса.

Источники финансирования инвестиций – это те средства, которые можно использовать как инвестиционные ресурсы.

От правильного подбора источников финансирования зависит очень многое, это не только жизнеспособность инвестиционной деятельности, но и распределение конечных доходов от нее, что дает финансовую устойчивость предприятию, осуществляющему инвестиции.

Состав и структура источников финансирования инвестиций зависит от действующего в обществе механизма хозяйствования.

По способу привлечения, по отношению к субъекту инвестиционной деятельности выделяют инвестиционные ресурсы, привлекаемые из внутренних и внешних источников.

Различают внешние и внутренние источники финансирования инвестиций на макро– и микроэкономических уровнях.

На уровне макроэкономики к внутренним источникам финансирования инвестиций можно отнести:

1) государственное бюджетное финансирование;

2) сбережения населения;

3) накопления предприятий, коммерческих банков, инвестиционных фондов и компаний, негосударственных пенсионных фондов, страховых фирм и т. д.

К внешним:

1) иностранные инвестиции;

2) иностранные кредиты и займы.

На микроэкономическом уровне к внутренним источникам инвестирования относятся собственные средства, формируемые на предприятии для обеспечения его развития.

Основу собственных финансовых средств предприятия, формируемых из внутренних источников, составляют капитализируемая часть чистой прибыли, амортизация, инвестиции собственников предприятия.

Инвестиционные ресурсы предприятия, привлекаемые из внешних источников, характеризуют ту их часть, которая формируется вне пределов предприятия.

Она охватывает привлекаемый со стороны как собственный, так и заемный капитал.

Сюда можно отнести государственное финансирование, инвестиционные кредиты, средства, привлекаемые путем размещения собственных ценных бумаг, и ряд других.

По национальной принадлежности владельцев капитала выделяют инвестиционные ресурсы, формируемые за счет отечественного и иностранного капитала.

Инвестиционные ресурсы, формируемые за счет отечественного капитала, отличаются большим разнообразием форм и, как правило, более доступны для предприятий малого и среднего бизнеса.

Формируемые за счет иностранного капитала инвестиционные ресурсы обеспечивают в основном реализацию крупных реальных инвестиционных проектов предприятия, связанных с усовершенствованием техники, реконструкцией.

По титулу собственности инвестиционные ресурсы подразделяются на два основных вида – собственные и заемные.

Собственные источники инвестиций – это общая стоимость средств предприятия, принадлежащих ему на правах собственности и обеспечивающих его инвестиционную деятельность.

К собственным источникам финансирования инвестиций относятся:

1) уставный капитал;

2) прибыль;

3) амортизационные отчисления;

4) специальные фонды, формируемые за счет прибыли;

5) внутрихозяйственные резервы;

6) средства, выплачиваемые органами страхования в виде возмещения потерь.

К собственным относятся также средства, безвозмездно переданные предприятию для осуществления целевого инвестирования.

Собственные средства предприятия, с точки зрения способа их привлечения, могут быть как внутренними (например, прибыль, амортизация), так и внешними (например, дополнительное размещение акций).

Суммы, привлеченные предприятием по этим источникам, не возвращаются.

Субъекты, предоставившие эти средства, как правило, участвуют в доходах от реализации инвестиций на правах долевой собственности.

Заемные источники инвестиций характеризуют привлекаемый предприятием капитал во всех его формах на возвратной основе.

Все формы заемного капитала, используемые предприятием в инвестиционной деятельности, представляют собой его финансовые обязательства, подлежащие погашению на определенных заранее условиях (сроки, проценты).

Субъекты, предоставившие средства на этих условиях, в доходах от инвестиционной деятельности, как правило, не участвуют.

Учитывая свои возможности при выборе источника финансирования инвестиций, а также преимущества и недостатки, предприятие снижает вероятность риска.

Руководство должно более подробно рассматривать основные источники финансирования капитальных вложений с анализом их положительных и отрицательных сторон.

Уставный капитал

– начальная сумма средств, предоставленных собственником для обеспечения уставной деятельности предприятия.

Уставный капитал – основной и, как правило, единственный источник финансирования на момент создания коммерческой организации.

Формируется он при первоначальном инвестировании средств.

Его величина устанавливается при регистрации предприятия, а любые изменения размера уставного капитала (дополнительная эмиссия акций, снижение номинальной стоимости акций, внесение дополнительных вкладов, прием нового участника, присоединение части прибыли и др.) допускаются лишь в случаях и порядке, предусмотренных действующим законодательством и учредительными документами.

В уставный капитал предприятия при его создании учредителями могут быть вложены как денежные средства, так и материальные и нематериальные активы.

В момент передачи активов в виде вкладов в уставный капитал право собственности на них переходит к хозяйствующему субъекту, т. е. инвесторы теряют право на эти объекты.

Таким образом, участник имеет право только на компенсацию своей доли, оговоренную заранее, в рамках остаточного имущества, в случае его выхода из состава общества или ликвидации предприятия.

Но на возврат объектов, переданных им в свое время в виде вклада в уставной капитал, он не имеет права.

Отсюда следует, что уставный капитал отражает сумму обязательств предприятия перед инвесторами.

Но также уставный капитал предприятия гарантирует интересы его кредиторов, определяя минимальный размер его имущества.

Минимальный уставной капитал открытого акционерного общества, для некоторых организационно-правовых форм бизнеса (его величина ограничивается снизу) должен составлять не менее тысячекратной суммы минимального размера оплаты труда (МРОТ) на дату его регистрации, а закрытого общества – не менее стократной суммы МРОТ.

Акции, распределенные при учреждении общества, должны быть полностью оплачены в течение срока, определенного уставом, при этом не менее 50 % распределенных акций следует оплатить в течение трех месяцев с момента государственной регистрации общества, а оставшуюся часть – в течение года с момента его регистрации.

Добавочный капитал

– источник средств предприятия, он отражает прирост стоимости внеоборотных активов в результате переоценки основных фондов и других материальных ценностей со сроком полезного использования свыше 12 месяцев.

Переоценке подлежат все виды основных средств.

Он также может включать сумму превышения фактической цены размещения акций над номинальной их стоимостью (эмиссионный доход акционерного общества).

Использование добавочного капитала на цели приобретения запрещается нормативными документами.

Резервный капитал

– может создаваться на предприятии как в обязательном порядке, так и в том случае, если это предусмотрено в учредительных документах.

Создание запасных (резервных) фондов обязательно для акционерных обществ открытого типа и предприятий с иностранным капиталом.

Согласно Федеральному закону от 26.12.1995 г. № 208-ФЗ «Об акционерных обществах» величина резервного фонда определяется в уставе общества и не должна быть менее 15 % уставного капитала.

Формирование резервного фонда осуществляется путем обязательных ежегодных отчислений от прибыли до достижения им установленного размера.

Резервный капитал может использоваться по решению собрания акционеров на покрытие убытков предприятия, а также на погашение облигаций общества и выкуп собственных акций в случае отсутствия иных средств. На другие цели резервный капитал не может быть использован.

Чистая прибыль

– главная форма дохода предприятия.

Она определяется как разница между выручкой от реализации продукции (работ, услуг) и ее полной себестоимостью.

Чистая прибыль, направляемая на инвестиционные цели, может либо собираться в фонде накопления или других фондах аналогичного назначения, создаваемых на предприятии (например, фонд развития), либо реинвестироваться в активы предприятия как нераспределенный остаток прибыли, что практически не происходит на только что открывшихся предприятиях.

Очень часто на предприятиях недостаток финансовых ресурсов пытаются восполнить за счет повышения цен на свою продукцию.

Однако, увеличивая цены, предприятие сталкивается с определенными трудностями, объясняемыми спросовыми ограничениями. Они могут привести к проблемам с реализацией продукции, а далее и к спаду производства.

Это может поставить на грань банкротства многие предприятия.

Некоторые предприятия для того, чтобы найти необходимые ресурсы для инвестиций, постоянно поднимают цены на свою продукцию, в результате чего их продукция становится намного дороже, чем даже более качественная.

Эти предприятия оказываются в крайне сложном положении, выйти из которого порой невозможно.

Поэтому сбыт продукции становится проблематичным, а судьба предприятия неопределенной.

Правительством осуществляются меры, которые облегчат компаниям образование необходимых финансовых ресурсов для развития производства, тем более что сейчас они являются одним из главных источников капиталовложений в экономику.

Расширить круг возможностей организаций поможет решение о полном освобождении от налога на прибыль, направленную на инвестиции, которое действует с 1 января 1992 г.

Это могло бы послужить важным стимулом к повышению инвестиционной активности.

Все же в условиях большого уровня инфляционного ожидания и отсутствия во многих отраслях конкуренции за рынок сбыта изготовляемой продукции, высвобождение средств для финансирования капиталовложений само по себе не осуществляет определенного влияния на принятие инвестиционных решений.

Инфляционный рост обесценил собственные средства организаций, полученные за счет амортизационных отчислений, и этот источник капиталовложений фактически девальвировал.

Увеличение стоимости основных средств организаций и их амортизационных отчислений пропорционально инфляционным темпам позволяет повысить источники собственных ресурсов для финансирования капиталовложений.

Чтобы удвоить устойчивость собственных накоплений организаций, в августе 1992 г. правительство приняло решение переоценить основные фонды для установления их балансовой стоимости соответствующим ценам и условиям воспроизводства.

Поэтому одним из главных способов повышения внутренней инвестиционной активности с помощью регулярной индексации балансовой стоимости основных фондов могла бы стать антиинфляционная защита амортизационного фонда.

Быстрое увеличение дефицита госбюджета не позволяет рассчитывать на решение инвестиционных проблем за счет централизованных источников финансирования.

При недостаточности бюджетных ресурсов как потенциального источника государственных инвестиций необходимо будет перейти от безвозвратного бюджетного финансирования к кредитованию.

Ожесточится надзор за целевым использованием льготных ссуд.

Для обеспечения возвратности кредита будет осуществляться внедрение системы залога имущества в недвижимости, в частности, земельных участков.

В настоящее время существует необходимость поддержания федеральной инфраструктуры, создания особо эффективных структурообразующих объектов, преодоления последствий чрезвычайных ситуаций, стихийных бедствий, решения наиболее острых экономических и социальных проблем.

С точки зрения бюджетного финансирования, на этапе выхода из кризиса приоритетными направлениями будут:

1) поддержание научно-производственного потенциала;

2) выделение государственных инвестиций для стимулирования развития опорных аграрных и сырьевых районов, обеспечивающих решение топливно-энергетической и продовольственной проблем;

3) выделение субсидий для социальных целей малоразвитым районам с очень низким уровнем жизни населения, которые не имеют возможности остановить его падение своими силами.

Рыночные отношения в инвестиционной деятельности в первую очередь затрагивают ее источники.[1]

Говоря об источниках инвестиций в целом, можно сказать, что они определяются уровнем экономического развития.

Сокращение наполовину валового внутреннего продукта при уменьшении и ухудшении структуры внешнеторгового оборота с усилением дефицита платежного баланса говорит само за себя. Внутренние фонды потребления и накопления съедаются инфляцией и неплатежами, что тормазит воспроизводственный процесс и развитие хозяйства.

Оглавление