Методы инвестиционных расчетов можно классифицировать по ряду признаков. По методу учета в инвестиционных расчетах фактора времени методы делятся на следующие группы:

- статические, в которых денежные поступления и выплаты, возникающие в разные моменты времени, оцениваются как равноценные;

- динамические, в которых денежные поступления и выплаты, возникающие в разные моменты времени, приводятся с помощью дисконтирования к единому моменту времени, обеспечивая их сопоставимость.

По виду обобщающего показателя, выступающего в качестве критерия экономической эффективности инвестиций, методы инвестиционных расчетов можно подразделить на следующие группы:

- абсолютные, в которых в качестве критерия используются разностные показатели между поступлениями денежных средств от инвестиционного проекта и соответствующими выплатами;

- относительные, в которых обобщающие показатели определяются как отношение стоимостных оценок финансовых результатов проекта к совокупным затратам на их получение;

- временные, в которых оценивается период возврата (срок окупаемости) инвестиций.

Кроме того, все методы инвестиционных расчетов можно разделить на две группы:

- Методы обоснования инвестиционных проектов в условиях неопределенности и риска.

- Методы определения целесообразности осуществления инвестиционного проекта в условиях полной определенности в отношении получаемого результата.

Выбор метода оценки эффективности инвестиций в значительной мере зависит от целей инвестора, от особенностей рассматриваемых инвестиционных проектов и от условий их реализации.

Статистические методы оценки инвестиционных проектов

К статическим методам инвестиционных расчетов относятся такие, которые применяются в случае краткосрочного характера инвестиционных проектов. Если инвестиционные затраты осуществляются в начале периода, результаты проекта определяются на конец периода.

Статические методы оценки экономической эффективности инвестиций относятся к простым методам, которые используются главным образом для грубой и быстрой оценки привлекательности проектов и рекомендуются для применения на ранних стадиях экспертизы инвестиционных проектов.

В качестве критерия выбора инвестиционной альтернативы используются следующие показатели (годовые или среднегодовые):

- прибыль;

- издержки (себестоимость);

- рентабельность.

Статические методы инвестиционных расчетов основаны на проведении сравнительных расчетов прибыли, издержек или рентабельности и выборе инвестиционного проекта на основе оптимального значения одного из этих показателей, которые в данном случае выступают в качестве краткосрочной цели инвестора.

Для достоверного применения данных методов все предлагаемые проекты или инвестиционные альтернативы должны быть приведены в сопоставимый вид.

Из простых методов чаще всего используются методы расчета приведенных затрат, анализа точки безубыточности проекта, расчет показателя рентабельности инвестиций и срока окупаемости (периода возврата) инвестиций.

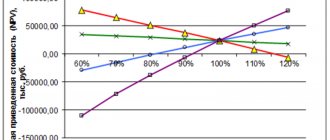

Чистый дисконтированный доход

Чистый дисконтированный доход (NPV) или чистая приведенная стоимость – это совокупность предстоящих ожидаемых финансовых потоков, которые генерирует проект, приведенных к актуальному отрезку времени. Дает инвестору представление о том, что он получит от вложений в инвестиции. При расчете учитывается, сколько уйдет на первоначальные затраты, а также в процессе производства. Экономический смысл – сообщить инвестору, каковы будут риск и совокупная прибыль. Формула расчета выглядит так:

Рис.7 Формула расчета NPV

где:

- n, t – число периодов;

- CF (cash flow) – денежный поток;

- C – начальные вложения;

- R (rate) – ставка дисконтирования.

Заключение по проекту:

- NPV > 0 ⇒ проект прибыльный, целесообразен к реализации.

- NPV

- NPV = 0 ⇒ нулевая окупаемость (уровень безубыточности), проект теряет целесообразность. Требуемые действия: а) сворачивание проекта; б) разработка плана по повышению его прибыльности.

- NPV1>NPV2 Сравнение NPV одного проекта с NPV другого, свидетельствует о большей привлекательности первого.

Динамические методы оценки инвестиционных проектов

В экономической деятельности хозяйственных субъектов постоянно возникает проблема соизмерения денежных средств, выплачиваемых или получаемых в различные моменты времени. Например, коммерческие организации, располагая свободными денежными средствами, имеют альтернативные возможности их использования либо путем их инвестирования в производство с целью расширения объемов продаж и получения дополнительной прибыли, либо вкладывая эти средства на депозитный счет в банк и получая доход в форме банковского процента, либо приобретая ценные бумаги, приносящие доход. Во многом аналогичные возможности имеются и у домашних хозяйств (населения).

Располагая рядом альтернативных возможностей в использовании денежных средств, потенциальный инвестор, естественно, решает вопрос о выборе наилучшей из имеющихся альтернатив, причем той, которая принесет в будущем наибольший доход. Однако во многих случаях ситуация является более сложной. Для решения этой проблемы требуется некий масштаб или шкала измерения, посредством которых можно соизмерить денежные потоки во времени.

В экономических измерениях сопоставление разновременных денежных потоков выполняется путем дисконтирования – процедуры приведения разновременных денежных поступлений и выплат к единому моменту времени. Дисконтирование состоит в вычислении текущего аналога денежных средств, выплачиваемых и/или получаемых в различные моменты времени в будущем.

Динамические методы инвестиционных расчетов используются для обоснования инвестиционных проектов в том случае, когда речь идет о долгосрочных проектах, которые характеризуются меняющимися во времени доходами и расходами. В основе применения динамических расчетов лежат определенные предпосылки, выполнение которых обеспечивает реализацию расчетов с получением достаточно достоверных результатов.

Для целей анализа инвестиционных проектов могут использоваться следующие динамические методы оценки экономической эффективности инвестиций:

- оценка абсолютной эффективности капиталовложений, основанная на нахождении разности финансовых значений результатов и затрат, связанных с реализацией инвестиционного проекта (метод текущей стоимости);

- оценка относительной эффективности капиталовложений, основанная на нахождении отношений финансовых значений результатов и затрат, связанных с реализацией инвестиционного проекта (метод индекса доходности, метод внутренней нормы рентабельности);

- оценка периода возврата капиталовложений, в течение которого начальные инвестиционные затраты полностью окупаются доходами, получаемыми от реализации проекта (метод периода окупаемости).

Внутренняя норма прибыли

Внутренняя норма прибыли (IRR) – это определенный уровень ставки дисконтирования, при которой чистый приведенный доход равен нулю. Формула расчета внутренней нормы прибыли:

Рис.8 Формула расчета IRR

где:

- CF (CashFlow) – денежный поток, который генерируется объектом инвестиций;

- IRR – внутренняя норма прибыльности;

- CF0 – денежный поток на этапе инвестиционной фазы.

Если принимать WACC за ставку дисконтирования. заключение по проекту будет таким:

- IRR > WACC – вложенный в инвестиционный проект капитал будет создавать доходность выше, чем стоимость вложенного капитала. Такой проект подлежит реализации;

- IRR = WACC – проект не принесет ни убытков, ни дохода в будущем периоде и такой проект следует отложить, либо пересмотреть параметры;

- IRR

Индекс прибыльность инвестиций

Индекс прибыльность инвестиций (PI) применяют для оценки инвестиций и эффективности инвестиционных вложений, проводя оценку относительной доходности различных вложений средств. Индекс прибыльности вычисляется как отношение сумм дисконтированного дохода к инвестированному капиталу, обозначает, сколько прибыли принес нам каждый рубль, который мы вложили. Форма расчета индекса рентабельности:

Рис.10 Формула расчета PI

где:

- NPV – стоимость дисконтированных входящих инвестиционных потоков;

- I – совокупность капитальных вложений.

Трактовка результатов:

- PI

- PI = 1 ⇒ прибыль с проекта равна финансовым потокам, для запуска бизнес-процессов требуется серьезная доработка проекта.

- PI > 1 ⇒ проект перспективен.

Заказать консультацию по автоматизации инвестиционной деятельности

Если давать сравнительную оценку нескольких проектов, то целесообразно реализовать тот, у которого PI выше, поскольку это означает более высокий потенциал прибыльности.

Не смотреть на других

Иногда для оценки стоимости хочется посмотреть несколько похожих работ в интернете и назвать такую же цену, которую просили другие дизайнеры. Но делать так — не лучший вариант. Среднерыночной цены на проект не существует. Дизайнер с биржи нарисует макет сайта за тысячу рублей, хороший дизайнер возьмет20 тысяч, а студия — и того больше.

Формально все эти ребята выполнят задачу — макет будет готов. Но будет ли макет за тысячу рублей решать проблемы клиента? Скорее всего, нет, потому что у дизайнера нет мотивации искать ответы, он нарисует так, как сказал клиент.

Как оценить работу за4 секунды

Выше я привел несколько алгоритмов по оценке работы, они требуют времени на размышления. Но есть еще один способ, который помогает оценить проект сходу. Условно он называется RAP (rate-add-price)

1. Rate (Оценка)

Сначала мысленно оцените проект по своим ощущениям — любая комфортная сумма.

2. Add (Прибавка)

Прибавьте к этой сумме еще 20%.

3. Price (Итоговая стоимость)

Назовите итоговую стоимость заказчику.

Дисконтированный срок окупаемости

Дисконтированный срок окупаемости (DPP) – период, в продолжение которого проект находится на стадии самоокупаемости. Формула расчета срока окупаемости:

Рис.9 Формула расчета DPP

где:

- IC (InvestCapital)– капитальные вложения участников;

- CF (CashFlow) – финансовый поток;

- r – ставка дисконтирования;

- t – период.

Преимущество этого коэффициента – возможность учитывать в расчете временную стоимость денег за счет инфляционных процессов, что серьезно повышает достоверность оценки времени окупаемости вложенного капитала.

К недостаткам критерия относится прогнозный характер определения будущих денежных потоков и неточная оценка ставки дисконтирования. Ставка подлежит изменению на всех стадиях проекта вследствие воздействия различных экономических, политических, производственных факторов.

Как назвать заказчику цену и не краснеть

Часто разговор об оплате кажется неудобным. Всегда, когда меня просят оценить свою работу, я начинаю стесняться и готов согласиться на самую минимальную сумму или взять проект вообще бесплатно.

Чтобы упростить весь процесс оценки проекта, я перестал обсуждать сумму лично.

Теперь на встрече я собираю информацию о задаче, задаю вопросы, узнаю про ограничения. Но не озвучиваю сроки исполнения и стоимость работы.

После встречи обдумываю все условия задачи и прикидываю, сколько времени у меня уйдет на этот проект. А затем я отправляю письмо клиенту. В нем рассказываю, как понял задачу, как собираюсь ее решать, сколько времени уйдет на это и сколько будет стоить.

Благодаря такому подходу у меня есть время подумать над решением и трезво оценить свои возможности — смогу я это сделать или нет. Когда я пишу письмо, то не вижу перед собой клиента, я не стесняюсь, а поэтому могу назвать адекватную стоимость проекта.

Оценить часть работы

Самый простой способ — оценивать работу в конкретных единицах. Например, дизайнер может установить стоимость одной нарисованной страницы. Если заказчику нужно десять страниц, то легко представить общую сумму. Дизайнер нарисовал и сдал — заказчик заплатил.

Однако у такой модели есть свои недостатки. Дизайнер смотрит на работу как на количество отрисованных страниц. Поэтому он не заинтересован в решении проблем заказчика.

Правила инвестирования

Для приблизительной оценки необходимости вложения можно опираться на базовые правила:

- Инвестиции, в основном, реальные — это долгосрочные проекты, срок окупаемости которых составляет 10-30 лет. При вложении в ценные бумаги срок инвестиций может быть короче, особенно, если инвестор играет на повышении и понижении цены, но если отбросить спекулятивную стратегию, то вложения в те же акции рекомендуется делать также на срок от 5 лет. Поэтому помните: в долгосрочные проекты нужно вкладывать долгосрочные средства. Если проект на 10 лет, то и вкладывать нужно сумму, которая не понадобится в течение 10 лет. Обычно вернуть деньги раньше не получится или получится, но с большими убытками;

- Сбалансированность рисков. Проекты могут быть высокорискованными и низкорискованными, но и их доходность должна соответствовать уровню рисков. Нет смысла сильно рисковать сбережениями при доходности банковского депозита. Проанализируйте, сколько вы сможете заработать, и какова вероятность все потерять, рискуйте — только если доходность также высока.

Важно: в высокорискованные инвестиционные проекты вкладывайте только собственные средства. Здесь нельзя рисковать заемными деньгами!

- Рентабельность инвестиций. Одно из основных понятий при расчете доходности вложений. При выборе проекта рассчитайте рентабельность каждого и выберите с максимальной.

Ликбез: Рентабельность — экономический показатель для определения эффективности. Рассчитывается как соотношение выручки и издержек.

- Учет потребностей рынка — проект должен быть в рынке, продукция или услуга такого проекта должны быть востребованы, иначе он может не окупиться;

- Платежеспособность — при вложении денежных средств платежеспособность организации не должна пострадать. Если говорить о частных инвестициях, то, соответственно, нужно учесть собственную зависимость от вкладываемых денег: насколько можно позволить себе прожить без данных сбережений.

Ликбез: Платежеспособность — возможность субъекта своевременно и в полном размере выполнять свои финансовые обязательства.