Стабилизационный фонд России (СФ РФ) — был организован для поддержания стабильного уровня экономики в 2004 году. Выступал одним из ключевых элементов государственного бюджета.

СФ России должен был выполнять следующие задачи:

- укреплять дополнительно устойчивость финансов государства;

- снизить инфляцию и сбалансировать бюджет страны, если цена на нефть будет падать ниже запланированной;

- финансировать систему государственного пенсионного обеспечения;

- способствовать уменьшению бюджетных трат следующих периодов посредством финансирования инвестиционных программ.

Идея создания Фонда была одобрена всеми — положительная практика функционирования подобных организаций во многих странах мира, тому подтверждение. Фактически этими финансовыми средствами государство распоряжалось напрямую.

Бюджетный кодекс Российской Федерации регламентировал, как формировать и использовать накопления Стабфонда. Стабилизационный фонд был основным инструментом сдерживания финансовых объемов в экономике государства, часть которых оставалась на черный день.

Тогда в распоряжение правительства поступали громадные суммы денег, выпускавшиеся в обращение при образовании необходимости. По факту Стабфонд исполнял роль первого стерилизатора в экономике России, аккумулируя внутри себя большую долю избытка денежных средств.

Стабилизационный фонд в экономике страны

Классическим пониманием термина является финансовый резерв государства, защищающий экономику от эффекта Гронингена – зачастую еще называемого голландской болезнью.

По сути, эффект Гронингена – ничто иное как негативное воздействие, оказываемое влиянием укрепления реального курса валюты на экономическое развитие страны, которое является следствием бума в отдельном секторе.

Говоря, например, о России, такой эффект наблюдается в случае резкого снижения цен на нефть или газ, от которых зависит формирование бюджета страны и которые могут произвольно изменяться в широком диапазоне. Опасность эффекта Гронингена сложно переоценить, так, например, именно он стал одной из причин краха СССР, а позже привел к кризису 1998 года в стране.

Единственным «лекарством» от голландской болезни стал Стабфонд, созданный в России в 2003 году, который формировался за счет отчислений всех доходов сверх определенной цены за баррель нефти – цены отсечения.

При этом особого восторга такой фонд в «массах» не вызывал, постоянно подвергаясь критике как политиков, так и обывателей. Главным недовольством критикующих был тот факт, что деньги, по сути, лежали мертвым грузом, никак не используясь.

Однако кризис 2008-2009 гг. все расставил по своим местам, позволив государству за счет ранее аккумулированных в стабфонде средств выполнять свои социальные обязательства в сложный для экономики период.

Пенсии и заработная плата бюджетников не только не снизились, но и проходили постоянную индексацию, что в рамках критического положения, при котором государство имело дефицитный бюджет, практически не получая доходов – уже выглядело серьезным достижением.

Что это за фонд и для чего он нужен?

Данный резервный фонд представляет собой часть механизма социального обеспечения пенсионеров в течении долгих лет. В России Фонд национального благосостояния пополняется за счет сверхдоходов в федеральный бюджет от экспорта углеводородов. Фактически он формируется из бюджетных денег для контроля и стабилизации пенсионной системы и для финансового поддержания средств, которые накопили граждане России на будущие пенсии. Бюджет Пенсионного фонда Российской Федерации стабилизируется благодаря средствам Фонда национального благосостояния.

Некоторая доля фонда представлена иностранной валютой для большей устойчивости и входит в заграничные российские финансовые резервы. Другая часть финансирует национальные проекты правительства России, которые недопустимо размещать в иностранных активах из-за риска и соответствующего уровня ликвидности. Поэтому данный фонд является рискованным, но он может приносить довольно неплохие доходы.

Стабилизационный фонд в бизнесе

Одним из главных постулатов бизнеса можно считать утверждение – деньги должны работать. И поспорить с этим, на самом деле, сложно. Чем больше оборот компании, тем на большую прибыль она может рассчитывать.

С другой стороны, «находятся» компании, работа которых может быть существенно осложнена негативными факторами. Например, предприятия, занимающиеся строительством, медициной или туризмом – то есть направления, в которых вполне возможны форс-мажорные обстоятельства, при которых стабилизационный фонд необходим.

Отсутствие финансовой подушки безопасности может привести к краху компании. На слуху достаточно громких брендов, которые в свое время столкнулись со многомиллионными исками или невыполнением обязательств контрагентов.

Так, осенью 2016 года Московский суд удовлетворил иск «Трансаэро» к туристическому оператору «Натали Турс», «заставив» последнего выплатить почти 6 млн $. так и не оправилась, прекратив свою деятельность к сентябрю 2018 года с долгами более 18 млн $.

Несмотря на то, что формирование стабфонда в рамках бизнеса не особо популярно, обходить стороной этот вопрос неправильно, тем более, что современные инвестиционные инструменты позволяют трансформировать понимание классической схемы формирования стабилизационного фонда.

Финансовая структура

На начало 2021 года объем данного фонда составил 3750 млрд. рублей (или около $65 млрд. по среднему курсу 2018), из которых:

- На банковских счетах: $15 000 000 000., 15 млрд. евро и около 3 миллиарда фунтов стерлингов.

- Счета Внешэкономбанка – 220 миллиарда рублей и $5 млрд.

- Около $3 миллиардов в виде внешних долгов, которые выплачиваются другими государствами России.

- Ценные бумаги национальных инфраструктурных проектов, которые установило Правительство страны – более 100 миллиарда рублей и $3 000 000 000 в иностранной валюте.

- Привилегированные ценные бумаги организаций по вопросам кредитования – около 220 миллиардов рублей.

- Депозиты банков для финансирования проектов по инфраструктуре (дороги, мосты, железные дороги) – 165 миллиардов рублей.

Доходы от финансовых операций с активами фонда составляли около 50 млрд. рублей в 2021 году. В 2021 году доходы увеличились на 20 млрд. рублей. Правительство также допускает факт отрицательного баланса по финансовым операциям с активами фонда.

Стабилизационный фонд в форме страхования

Для небольших компаний стабилизационный фонд в классическом его понимании – роскошь, особенно если предприятие занимается, например, торговлей и его доходность полностью зависит от формирования оборотного капитала.

Однако это не значит, что такой фонд не может проявиться в другом ракурсе. В свое время Джон Рокфеллер сказал: «Никогда не экономьте на рекламе, охране и страховке и ваши дела пойдут в гору». Оспаривать заявление одного из крупнейших финансовых воротил в истории как минимум глупо. В свете рассматриваемой темы нам важен третий фактор, о котором говорил бизнесмен – страховка.

Несмотря на классическое понимание стабфонда, как «горы денег», лежащей где-то в закромах и ожидающей своего часа, современная методика позволяет «обозвать» таким стабилизационным фондом хорошую страховку со множеством дополнительных опций, которая поможет в тяжелое время компании выправить финансовое равновесие.

То есть в таком случае стабилизационным фондом является страховая компания и помимо того, что такая форма не окажется лишней в критической ситуации – она является дополнительным фактором для уверенного выхода на рынок.

Одна из молодых клининговых компаний Ростова-на-Дону сумела за короткое время не только набрать крупных клиентов, но и вытеснить конкурентов за счет банального страхования, которое предусматривало выплаты клиентам компании в случае причинения вреда имуществу ее работниками.

Сегодня это стандартная практика, однако в 2003 году подобные опции в российских страховых компаниях были редки и «создавались» специально под клиента. Руководитель клининга отдал за сертификат более половины заложенного на развитие бюджета, впоследствии ни разу об этом не пожалев и предъявляя его на всех переговорах.

Динамика Фонда с 2008 года

Данные приведены на 1 января каждого года.

- 2008 — $32,00 млрд.

- 2009 — $89,01 млрд.

- 2010 — $91,52 млрд.

- 2011 — $90,50 млрд.

- 2012 — $86,70 млрд.

- 2013 — $88,48 млрд.

- 2014 — $88,63 млрд.

- 2015 — $74,05 млрд.

- 2016 — $71,20 млрд.

- 2017 — $72,41 млрд.

- 2018 — $65,00 млрд.

- 2019 — $58,00 млрд. (3,8 трлн. рублей).

Как менялся Фонд национального благосостояния

Стабилизационный фонд в форме высоколиквидных ценных бумаг

Еще одной формой стабфонда, не предполагающей собой «мертвое аккумулирование» средств, можно считать высоколиквидные ценные бумаги, доходность которых позволит не только сохранить сбережения от инфляции, но и получить прибыль.

Одним из инструментов формирования такого фонда могут стать купонные облигации, выплаты по которым должны происходить в четко рассчитанные сроки. Например, в состав портфеля подбираются бумаги с учетом того, что выплаты происходят ежемесячно в примерно равных объемах.

Такая стратегия позволит каждый месяц иметь некую сумму в стабфонде, а в случае негативного развития событий – быстро «скинуть» облигации на рынке по цене даже ниже закупочной. Потому что разница между закупочной и продажной стоимостью уже будет нивелирована полученным доходом.

Тоже можно сказать и об акциях. Правда, в этом случае на распределение дивидендов рассчитывать вряд ли стоит, но аккуратная игра на бирже некой частью фонда позволит сформировать небольшую доходность, в то время как основная часть сбережений должна быть размещена в высоколиквидных бумагах, например, в акциях из списка голубых фишек.

Подобный механизм будет работать и в пространстве паевых инвестиционных фондов, опять же с четко рассчитанными сроками выплат и возможностью быстрого погашения паев. При этом реализацию такой программы через открытые ПИФы можно считать максимально защищенной от рисков. Правда, и доходности великой там не будет, но в этом вопросе необходимо соблюдать расставленные приоритеты.

Размещение средств

Финансы могут располагаться в следующих активах и иностранной валюте:

- Облигации мировых компаний.

- Долги других государств.

- Банковские счета инвестиционных проектов.

- Банковские счета государственных организаций и компаний, например, во Внешэкономбанке.

- Банковские счета и остатки по депозитам у Центрального Банка РФ.

- Долговые обязательства административных лиц в проектах по инвестициям в инфраструктурную деятельность, которые создает Правительство России.

Государственной Думе и Совету Федерации Правительство России ежегодно предоставляет отчет о доходах и расходах, которые формируют бюджет Фонда национального благосостояния с экспорта нефти. Ежеквартально предоставляется отчет о том, как формируются и используются другие средства фонда.

Что значит резервы банков?

Резерв, в общепринятом смысле, это запас финансовых средств, материалов, продуктов и так далее, на какой-то конкретный случай. У банков также есть свои финансовые запасы – резервы.

Что они обеспечивают? Надежность конкретной финансовой структуры. Причем создается не один резерв, а несколько, ведь убытки также могут быть разного рода. В каком порядке формировать тот или иной запас финансов и как его использовать, прописано в законодательной базе РФ. Минимальный размер каждого резерва определяет Центральный Банк России.

Формирование резервного фонда коммерческого банка – расчет и норма

Если существует возможность потерь, значит нужно оценить уровень риска. Для этого используется профессиональное суждение, а также применяется специальная классификация уровня риска.

Она насчитывает пять категорий качества финансового состояния контрагента:

- Если отсутствует реальная или потенциальная угроза невыполнения контрагентом обязательств, расчетный резерв составит 0% (в качестве базы берется расчетная база элемента).

- При существовании угрозы потерь умеренно-потенциального типа – 1-20%.

- Если потенциальна угроза потерь имеет серьезную аргументацию либо в действительности присутствует умеренная аргументация для потерь (у контрагента ухудшилось финансовое положение) – 21-50%.

- Одновременное присутствие как потенциальных, так и умеренно-реальных рисков – 51-100%.

- Есть все факты, указывающие на потерю стоимости конкретного элемента, то есть контрагент не выполнит обязательства по договору – 100%.

При этом созданный резерв, вернее его общий показатель, по факту должен находиться в соответствии с показателем предполагаемых убытков.

Инвестиционная политика [ править ]

Структура управления [ править ]

Фонд управляется Министерством финансов Российской Федерации в порядке, определяемом Правительством Российской Федерации. Некоторые функции по управлению активами могут быть переданы Центральному банку Российской Федерации (далее — «Банк России») по согласованию с Правительством.

Что касается целей фонда, то его капитал должен быть инвестирован в иностранные суверенные долговые ценные бумаги. Критерии приемлемости ценных бумаг утверждаются Правительством.

Правительство уполномочено Министерством финансов определять валютную структуру Фонда и его стратегическое распределение активов в соответствии с инвестиционной политикой руководства Фонда.

Министерство финансов может использовать одну или обе следующие схемы, определенные Правительством, для инвестирования капитала Фонда.

| Схемы, определяемые Правительством для инвестирования капитала Фонда |

| Прямые инвестиции в приемлемые иностранные ценные бумаги с фиксированным доходом |

| Отчисления на счета Федерального казначейства в Банке России в иностранной валюте с общим доходом по этим счетам на основе индексов, составленных из приемлемых внешних долговых ценных бумаг и определяемых Министерством Российской Федерации. Финансы. |

В настоящее время средства фонда инвестируются исключительно по второй схеме (размещение на счетах Федерального казначейства в Банке России).

Инвестиционные принципы [ править ]

Правительство определило, что приемлемые долговые ценные бумаги для инвестиций Фонда должны соответствовать следующим требованиям.

| Ценные бумаги с фиксированным доходом Австрии, Бельгии, Финляндии , Франции, Германии, Греции , Ирландии, Италии, Люксембурга , Нидерландов , Португалии , Испании, Великобритании и США, номинированные в долларах США , евро , фунтах стерлингов (суверенные долговые ценные бумаги ) |

| Эмитент должен иметь долгосрочный кредитный рейтинг на уровне AAA / Aaa (высший инвестиционный рейтинг ) как минимум двух из трех рейтинговых агентств: Moody’s Investors Service , Standard and Poor’s , Fitch Ratings. |

| Минимальная сумма залога кандидата: 1 миллиард долларов США, 1 миллиард евро, 500 миллионов фунтов стерлингов соответственно |

| Ценные бумаги должны быть стратегией Bullet |

| Ценные бумаги не должны иметь опционов колл и пут. |

| Фиксированный тип купона, если купонная облигация |

| Не для частного размещения |

Долговые ценные бумаги на дату покупки будут иметь минимальный оставшийся срок погашения 0,25 года и не должны превышать трех лет.

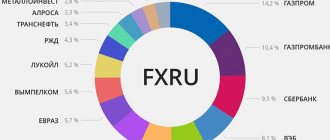

Активы фонда в настоящее время инвестируются в следующем валютном составе:

| Доллары США | 45% |

| Евро | 45% |

| Фунты стерлингов | 10% |

Валютный состав и ограничения по срокам погашения применимы ко всем активам Фонда и могут быть пересмотрены Министерством финансов.