Что такое еврооблигации

Для начала объясню, что такое евробонды простыми словами, буквально для чайников. Это такая же облигация, выпущенная российским эмитентом, но только номинированная в валюте. Например, на российском рынке популярны евробонды в евро, долларах, юанях, швейцарских франках и фунтах стерлингов.

Не нужно смотреть на приставку «Евро» – это не значит, что ценная бумага обязательно выпущена в евро. Просто первые евробонды были выпущены для обращения на биржах старушки-Европы, отсюда и их название. Сейчас же они эмитируют на различных биржах, в том числе американских, азиатских, даже африканских – но их по традиции именуют «евро-облигации».

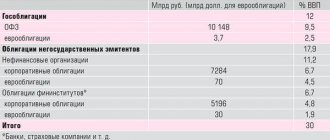

В роли эмитента евробондов могут выступать:

- государство (точнее, Минфин);

- банки – например, Сбербанк, ВЭБ, ВТБ, Альфа-Банк;

- частные предприятия – Газпром, ТМК, Полюс, БКС и т.д.

Организуется выпуск еврооблигаций, как правило, на зарубежных биржах – собственно, именно поэтому их эмитируют в валюте. Но на Московской бирже предоставлен целый ряд корпоративных евробондов от российских компаний и банков, а также от Минфина. Так что при желании можно купить эти ценные бумаги и в России.

Итак, подытожим. Евробонды (eurobonds) – это долговые бумаги, выпускаемые государством или компаниями в иностранной валюте, обычно на зарубежных биржах. Как правило, этот инструмент нацелен на инвесторов из-за границы.

Часто задаваемые вопросы

Можно ли покупать евробонды на ИИС счет?

Даже нужно. Для более-менее значимых сумм лучше использовать тип Б, по которому дается освобождение от НДФЛ на прибыль, полученную за счет торговых операций. Пополняете счет в рублях, далее RUB переводится в валюту, за нее покупаются евробонды. Затем они продаются либо погашаются и USD или EUR превращаются в RUB и выводятся обратно на банковский счёт.

Как происходит налогообложение для физлиц?

Для государственных евробондов НДФЛ платится только если сформировался доход за счет курсовой разницы. Для корпоративных – и с купонного дохода. Можно получить налоговый вычет при удержании бумаг больше 3 лет.

У меня есть достаточная сумма в EUR, хочу купить евробонды, номинированные в EUR, как избежать конвертаций?

Откройте валютный счет в банке, затем переведите средства на брокерский аккаунт (открытый в той же валюте). При такой схеме лишних конвертаций не будет.

Будет ли конвертация, если деньги в евро, а покупаю бонды в долларах?

Если валюты отличаются, то без конвертации не обойтись.

Как функционируют евробонды

Для чего вообще производят эмиссию еврооблигаций? Для того же, что и обычных бондов: компания (или государство) производят заимствования на внешнем рынке для пополнения своего капитала.

Размещение еврооблигаций производится на бирже, и их могут купить любые участники торгов – физические лица, юрлица, фонды, другие государства и т.д.

Инвесторы, купившие евробонды, имеют право на получение купонной выплаты. Ее размер заранее оговаривается в специальном документе – проспекте. Купоны бывают:

- фиксированные – цена определена заранее;

- переменные – компания может менять цену по своему усмотрению;

- плавающие – размер купона привязан к какому-либо показателю, например, индексу потребительских цен (инфляции), ключевой ставке ЦБ РФ, показателю РУОНИА и т.д.

После того, как срок обращения еврооблигации завершится, то эмитент производит ее погашение – выплачивает последнему держателю номинал бонда. При этом неважна цена покупки – погашение всё равно производится по номиналу.

Расчет приобретения на примере

При подсчете доходности нужно учитывать, что подсчитывать прибыль нужно в рублях. Курс национальной валюты меняется, она может становиться дешевле относительно доллара или евро, тогда прибыль держателя облигаций увеличивается.

Например, если курс был 65 руб., а ценная бумага была куплена за $1000, то за нее инвестор заплатил 65000 руб. Когда наступила дата расчета, он получил обратно $1000, но курс стал 68 руб., поэтому он заработал 68000 руб.

Бывает и другая ситуация, когда при снижении стоимости доллара держателя ждет убыток, если говорить о получении номинала. Но при подсчете доходности нужно учитывать и купонные выплаты, тогда цифра может быть другой.

Виды евробондов

Классифицировать еврооблиги можно по различным признакам. Например, по купонному доходу – эту классификацию я обозначил выше. Другие варианты будут такие:

1) по сроку:

- краткосрочные – до 1 года;

- среднесрочные – до 3 лет;

- долгосрочные – от 3 лет;

- «спящие красавицы» – 100 лет;

- вечные – они же бессрочные евробонды (отсутствует срок погашения, а купон выплачивается до победного, т.е. пока компания существует);

2) по типу эмитента:

- государственные (например, еврооблигации РФ);

- муниципальные (но у нас их почти нет);

- еврооблигации российских банков;

- корпоративные;

3) по типу выплаты:

- купонные – это те, по которым эмитент платит;

- дисконтные – по ним эмитент не платит, но выпускаются они по цене ниже номинала (с дисконтом);

4) по способу погашения:

- с опционом на покупку – эмитент может выкупить такую облигацию по оферте в оговоренный срок;

- с опционом на продажу – держатель евробонда может предъявить ее к выкупу;

- с обоими типами опционов;

- без права досрочного отзыва (т.е. погашение евробонда производится только в дату оферты);

А вот еще интересная статья: Куда вложить небольшие деньги, чтобы они заработали: полный обзор

5) по типу покупателей:

- для квалифицированных инвесторов;

- для всех, в том числе частных лиц;

6) по географическому принципу:

- российские;

- европейские (европейских компаний);

- США;

- иных стран.

Есть и другие типы евробондов, но сильно заморачиваться не будем. Более экзотические варианты оставим фондам и профессиональным инвесторам.

Отзывы инвесторов

Многих частных инвесторов интересует рынок еврооблигаций. Они видят в нем защиту от скачков курса рубля, инфляции и финансовых кризисов. Долларовые облигации и ценные бумаги в евро позволяют получать пассивный доход.

Олег, 37 лет, Москва

Евробондами заинтересовался после 2021 года, когда снова начались потрясения в мире финансов. Я решил, что хочу обезопасить свои накопления, поэтому купил долговые расписки ведущих компаний.

Марина, 42 года, Новосибирск

Я не могу позволить себе покупать еврооблигации, поэтому выбрала вложения в ETF. Фонды нравятся тем, что с каждой зарплаты можно покупать паи.

Михаил, 52 года, Санкт-Петербург

У меня бизнес, при этом часть дохода я направляю на покупку евробондов. Считаю, что это хорошая альтернатива пенсии. Нравится в них инвестировать тем, что теперь не нужно бояться обвала рубля.

Как зарабатывать на еврооблигациях

Заработать евробондах физическому лицу можно тремя способами:

- просто купить и держать, получая купон;

- купить облигацию дешевле номинала и додержать до погашения;

- спекулировать – покупать дешевле и продавать дороже / совершать короткие продажи.

Обычно комбинируют первые два способа заработка – стремятся купить доходную еврооблигацию дешевле номинала, чтобы получить больше при погашении и параллельно заработать на купонах.

Однако по ряду причин цена бонда может быть выше номинала, поэтому стратегия может не сработать – почему так образуется, поясню далее.

И вообще, рыночная цена евробондов крайне редко сильно отличается от номинальной, поэтому основной способ заработка – это всё же получение выплат, т.е. купонов еврооблигаций. Если отличие в ценах сильное – значит, с эмитентом что-то не так, и такую облигацию покупать не стоит без тщательного анализа ситуации.

Рекомендации частным инвесторам – физ. лицам

Покупка евробондов физическими лицами в России не вызывает затруднений, но перед тем, как выбрать облигации, необходимо провести анализ рынка или довериться специалистам.

Рекомендация! Обратите внимание на ценные бумаги российских компаний.

Преимущества отечественных компаний:

- Рентабельность выше, чем у иностранных эмитентов.

- Нет необходимости перечислять средства для торгов и регистрировать счета.

- Доступность информации об эмитентах.

Компании, заслуживающие внимания, с точки зрения инвестиций – Роснефть, Газпром, Новатэк.

В финансовом секторе – это Сбербанк, Промсвязьбанк, Альфа Банк.

Доходность еврооблигаций

Сколько именно купонного дохода выплачивает эмитент по еврооблигации, зависит только от него самого. Чем крупнее и «государственней» компания, тем меньший купон она предлагает. Самая высокая доходность у компаний с низким кредитным рейтингом – на них заработать можно больше, но потенциальные потери тоже велики.

Например, компания Вымпелком предлагает еврооблигацию VimpelCom Holdings-2021 с доходностью в 3,95% годовых. Алроса – выпуск 2024-евро с погашением в 2024 году с купоном в 4,65% (правда, именно этот выпуск предназначен для квалифицированных инвесторов).

В среднем доход по еврооблигациям как раз составляет порядка 3-5% в год – я имею в виду, по бумагам высокого качества и с хорошим рейтингом.

Всё, что дороже – несет в себе потенциальные риски. Еще более щедрый негосударственный Альфа-Банк. Он платит целых 8% годовых по выпуску Альфа-Банк-24-00-евро, причем это бессрочные облигации.

А Московский кредитный банк предлагает целых 16,5% по бумаге МосковКредБанк-05-2025-ев – как вы понимаете, это абсолютно сумасшедшая доходность, особенно для валютной еврооблигации.

В целом евробонды оказываются выгоднее валютного депозита порядка в 2-2,5 раза. А иногда даже в 3-4.

Но мы говорим только о купонной доходности. Доходность к погашению может быть другой. Дело в том, что если спрос на облигацию растет, то ее продажная цена тоже растет. В результате доходность к погашению снижается.

Например, евробонд стоит 1000 долларов, и его купонная доходность – 10% годовых. При этом ключевая ставка ЦБ РФ равна 6%. Бонд становится выгодней, чем вклады, и его активно покупают. В результате его рыночная цена становится равной 1040 долларов – а доходность к погашению уравнивается с ключевой ставкой.

Пример, конечно, условный, но просто нужно, чтобы вы поняли основную мысль. Если же спрос на бонд падает, то и цены тоже снижаются, а доходность облиги растет. Я подробно писал об этом в статье про то, как определить доходность облигации.

Резюме

Евробонды нельзя считать решением всех проблем инвестора. Сохраняются риски дефолта эмитента, изменение курсов валют также может сильно сказаться на доходности. Но еврооблигации – единственный способ получить максимальную доходность в валюте. По этому критерию банковские депозиты уступают более чем в 2 раза. Учитывая поведение рубля в последние годы, считаю оправданным как минимум часть средств перевести в валюту и вложить в евробонды. Велика вероятность, что в будущем получите прибыль и за счет купонов, и за счет очередного ослабления рубля. Причем, для этого не нужно ни быть квалифицированным инвестором, ни обладать многомиллионным капиталом.

Новичкам рекомендую прочесть пост, как купить акции физическому лицу в России. Работать с еврооблигациями будете по той же схеме. В комментариях обязательно поделитесь своим опытом работы с евробондами. Если что-то осталось непонятным, задавайте вопросы – постараюсь ответить каждому. И не забывайте подписываться на обновления блога, так вы не пропустите выход новых материалов. На этом прощаюсь с вами. Всего хорошего и удачи в инвестировании!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Сколько стоят евробонды

Теперь немного дегтя в бочку меда. Дело в том, что стоимость еврооблигаций достаточно велика, и доступны они далеко не многим инвесторам. Разброс цен большой – но минимум это 1000 единиц валюты. Например, облигация Novatek-22 стоит 1000 долларов, VEB-23 EUR – 1000 евро.

Но это еще не все. Еврооблигации российских эмитентов продают не по одной штуке, а лотами. В одном лоте обычно 200 евробондов. Вот и получается, что минимальная сумма к покупке – 200 тысяч единиц валюты.

Такой высокий порог входа резко ограничивает число возможных покупателей. Благо, что некоторые брокеры позволяют входить на рынок с дробным числом лотов – например, 0,01. И если в одном лоте будет 200 еврооблигаций по 1000 долларов, то в таком случае придется раскошелиться минимум на 2000 долларов. Тоже немало.

А вот еще интересная статья: Куда вложить деньги начинающему инвестору

Актуальные котировки еврооблигаций можно посмотреть в своем Квике по тикеру выбранной бумаги. А сам бонд проще (и лучше) изучать на бесплатном сервисе – я пользуюсь, к примеру, www.rusbonds.ru. Там можно отобрать российские еврооблигации, отсортировать их по разным признакам (тип купона, доходность, сектор рынка, состояние выпуска и т.д.), а также посмотреть стоимость, доходность к погашению, дату оферты (если она заявлена) и т.д.

Что лучше — евробонды или дивидендные акции

Нельзя однозначно сказать, что лучше — покупать дивидендные акции или предпочесть евробонды. Каждая ценная бумага имеет свои особенности, поэтому нужно учитывать индивидуальное потребности инвестора.

На большом отрезке времени акции приносят больший доход, но в период кризиса их стоимость может резко снизиться. Поэтому опытные инвесторы рекомендуют держать в портфеле и акции, и облигации. Долговые расписки будут приносить доход в период кризиса, и на эти деньги можно покупать упавшие в цене акции.

Когда экономическая ситуация стабилизируется, акции пойдут в рост, инвестор заработает на увеличении их стоимости, а облигация будут по-прежнему приносить фиксированный доход.

Налогообложение

Какой налог на еврооблигации необходимо платить? С дохода, полученного с купона или с разницы между ценой покупки и продажи, нужно заплатить стандартный подоходный налог. НДФЛ по еврооблигациям равен 13%.

Например, вы купили евробондов на 50 тысяч рублей и заработали в виде купонов 5 тысяч рублей, а потом продали их за 58 тысяч рублей, то должны заплатить:

- 13% от 5000 (дивидендов) – т.е. 650 рублей;

- 13% от 8000 (курсовая разница) – т.е. 1040 рублей.

Итого: 1690 рублей. Самим считать ничего не надо, брокер автоматически рассчитывает и удерживает налоги, что с купонов, что с курсовой разницы.

Налогообложение еврооблигаций для физических лиц имеет свою особенность, про которую забывать не нужно – валютную переоценку. Дело в том, что всё евробонды выпущены в зарубежной валюте, а налог платиться в рублях. Следовательно, нужно и прибыль тоже считать в рублях.

Для расчетов берутся курсы валют на день покупки / продажи / выплаты купона. Иногда может сложиться парадоксальная ситуация, когда в долларах вы получите убыток, а в рублях прибыль, и всё равно придется заплатить налог. Или, напротив, в долларах будет прибыль, но в рублях убыток, и его (убыток) можно будет перенести на следующий налоговый период.

Например, вы купили еврооблигацию за 1010 долларов, а продали за 1020. При этом на момент покупки доллар стоил 65 рублей, а продажи – 62 рубля. Считаем: 1020 * 62 – 1010 * 65 = 63 240 – 65 650 = – 2410. Несмотря на то, что в долларах вы заработали, в рублях допущен убыток. Его можно перенести на следующий год и уменьшить налогооблагаемую базу.

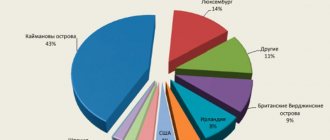

Пример выбора конкретной бумаги для портфеля

Представим, что гипотетический инвестор с рублевым портфелем на сумму 1 500 000 рублей (то есть в нем есть и акции, и облигации ОФЗ в рублях, и вклады). Портфель акций диверсифицирован по отраслям:

Портфель более чем на 60% состоит из акций российских компаний, поэтому инвестор планирует снизить совокупный риск путем вложения в еврооблигации суммы 20 000 долларов США. В таблице ниже приведен сравнительный анализ возможных вариантов из разных отраслей на 2020 год:

| Отрасль | Номинал, $ | Купон, % | Доходность, % годовых | |

| Лукойл | Нефть | 1000 | 6,66 | 2,93 |

| Альфа-банк | Банк | 1000 | 7,75 | 2,26 |

| Норникель | Металл | 1000 | 6,62 | 3,17 |

| ОФЗ2030 | — | 0,38 | 7,5 | 4,1 |

| ГТЛК | Лизинг | 1000 | 5,95 | 2,41 |

При этом:

- Лукойл имеет самую низкую долговую нагрузку в отрасли, имеет господдержку и зависит от цен на энергоносители;

- Альфа-банк является системообразующим банком, показывает стабильность показателей деятельности;

- Облигации Норникеля обладают потенциалом роста стоимости в связи с ограниченностью запасов меди и палладия;

- Еврооблигации государства не облагаются НДФЛ;

- ГТЛК занимается лизингом транспортных средств и оборудования. В связи с высокой напряженностью на рынке международных перевозок возможно падение стоимости облигаций. Высокий рыночный риск.

При необходимости долгосрочных вложений с минимальными рисками портфель еврооблигаций будет следующим:

| Эмитент | Номинал, $ | Вложения, $ | Доля в портфеле |

| Лукойл | 1000 | 4000 | 20,00% |

| Альфа-банк | 1000 | 1000 | 5,00% |

| Норникель | 1000 | 6000 | 30,00% |

| ГТЛК | 1000 | 1000 | 5,00% |

| МинФин | 0,38 | 8000 | 40,00% |

Представим более наглядно на диаграмме:

При такой структуре портфеля инвестор:

- Получает средневзвешенную доходность портфеля в размере 7,003 на горизонте 12 месяцев (до погашения Альфа-банка);

- Сокращает риски инвестирования в Лукойл и ГТЛК путем вложения в растущий Норникель и стабильный Минфин;

- Вводит в структуру портфеля долгосрочные инвестиции за счет еврооблигаций Минфина;

- Диверсифицирует суммарный портфель путем увеличения доли вложений в сырьевую промышленность, причем с уменьшением суммарного риска по отрасли (Норникель).

По аналогичному принципу можно составлять портфели с различным уровнем риска и сроков инвестирования, подчиняя структуру вложений действующей инвестиционной стратегии.

Помимо указанных в таблице облигаций, высокой доходностью обладают бессрочные бумаги ВТБ (8,63%), однако они сопряжены с высоким уровнем риска: долг субординирован, то есть требования кредиторов будут удовлетворяться после вкладчиков и владельцев срочных облигаций.

Помимо российских компаний, возможны инвестиции в облигации иностранных эмитентов.

Процедура покупки и продажи при этом остается такой же. Но есть нюансы налогообложения. Как правило, налог на доход уплачивается стране, в юрисдикции которой находится заемщик.

Если говорить о рисках, то основной – риск дефолта эмитента. Для снижения риска стоит обращаться за информацией в рейтинговые агентства: Moody’s, JCR (Япония), Dagong Global Credit Rating (Китай).

Сравнения валютных вкладов и еврооблигаций

| Параметр | Евробонды | Валютные вклады |

| Сроки вложений | До 10-15 лет | До 5 лет |

| Средняя доходность | Около 7% | Около 1% |

| Досрочное погашение | Возможно без потерь | Возможно с потерями процентов. По вкладам с возможностью досрочного снятия ставка ниже. |

| Реинвестирование | Возможно (самостоятельное реинвестирование) | Возможно (капитализация вклада) |

| Минимальная сумма | От 1000$ | Не ограничена |

| Налоговый вычет | При покупке через ИИС | Нет |

| Страхование | Не страхуется | Страхуется АСВ |

Ниже представлены основные параметры самых доходных вкладов в валюте в российских банках:

Что такое высокодоходные облигации

Риски евробондов

Самый главный риск заключается в неисполнении эмитентов своих обязательств по погашению евробондов или выплате очередного купона. Когда эмитент не справляется с выплатой, то возможны варианты:

- технический дефолт, когда выплата производится, но с задержкой;

- полный дефолт, когда эмитент банкротится;

- реструктуризация, когда эмитент производит отсрочку платежа при одновременном увеличении (или уменьшении) купона.

Прочие риски, связанные с еврооблигациями:

- торговые – можно купить облигацию дороже, а продать дешевле;

- отсутствие ликвидности – можно купить евробонд, но невозможно продать из-за отсутствия спроса;

- изменение рейтинга бумаги – тогда облигация может упасть в цене (но если вы еще держите до погашения, то особого значения это не имеет);

- изменение ставок – тогда доходность еврооблигации изменится соответственно.

Также добавим еще один риск – валютная переоценка, о которой я писал выше. Иногда в рублях можно получить убыток, хотя в валюте заработаете.

Риски при инвестировании в евробонды

Могу выделить несколько опасностей, подстерегающих инвестора в еврооблигации:

- Технический дефолт – выплаты сохраняются, но нарушается график.

- Полный дефолт – самое неприятное, выплаты прекращаются.

- Изменение курсов валют. При неблагоприятном стечении обстоятельств доход в USD может превратиться в убыток в рублях.

Полностью риски убрать не получится, но мы можем хотя бы снизить их. Я рекомендую исключить из портфеля субординированные облигации – бумаги, которые выпускают банки.

Вспомните 2021 г., тогда Бинбанк, Промсвязьбанк и Открытие попали под санацию. Согласно действующим правилам, если достаточность капитала снижается ниже порога или АСВ начинает работать с финучреждением, чтобы предотвратить банкротство, то суборды просто списываются. В теории они могли быть конвертированы в акции, но большая часть субординированных облигаций РФ неконвертируемые. В итоге те, кто в них вложился, просто потеряли деньги полностью. Отфильтровать такие бумаги можно rusbonds.com и через ММВБ. Прочтите описание облигации и не связывайтесь с субордами.

Где и как купить

Есть несколько вариантов, как купить еврооблигации физическому лицу. Первый – это пойти непосредственно на биржу. Вам нужно:

- заключить договор с брокером;

- открыть брокерский счет (можно ИИС);

- поместить на него необходимую сумму;

- отдать распоряжение на покупку выбранного евробонда (в терминале QUIK, через личный кабинет или по телефону).

У каждого брокера свои тарифы на покупку еврооблигаций, а также размер минимального лота, который позволяет снизить необходимую сумму для старта. Сейчас я не буду в это углубляться, так как брокеры постоянно меняют условия. Пройдитесь по сайтам 4-5 самых крупных брокеров и выберите то, что вам подходит.

Какие еврооблигации купить, будет зависеть от вашей инвестиционной стратегии. Если не хотите рисковать – выбирайте государственные (от Минфина). Есть желание заработать больше – берите банковские или корпоративные. Необходим постоянный доход – нужно сделать выбор в пользу вечных евробондов.

А вот еще интересная статья: Как рассчитать доходность облигации и какие виды доходности бывают

Найти полный список еврооблигации для физических лиц можно на сайте Мосбиржи по адресу https://www.moex.com/s729.

Вот список корпоративных еврооблигаций:

И еще с сотню наименований. А вот государственные евробонды:

Второй вариант – купить ПИФ еврооблигаций. Компаний, предлагающих такой инструмент, достаточно много. Фонды еврооблигаций есть у Сбербанк Управление активами (ОПИФ РФИ «Сбербанк – Еврооблигации), у ВТБ Капитал Управление активами (сразу два – «Еврооблигации» и «Еврооблигации развивающихся рынков»), Ингосстраха, РСХБ Управление активами, Открытия, Газпромбанка, Альфа-Капитала.

Третий вариант – приобрести ETF еврооблигаций. На Московской бирже только один такой фонд – Russia-focused USD Eurobond Index (ITIEURBD Index) с тикером RUSB от компании ITI Funds.

Четвертый вариант – купить БПИФы еврооблигаций. Здесь тоже пока только один вариант – Индекс МосБиржи российских ликвидных еврооблигаций (RUEU10) от Сбербанк Управление активами с тикером SBCB. Купить его можно непосредственно на ММВБ.

Таким образом, частному лицу проще покупать не отдельные еврооблигации, а инвестировать в ПИФ или ETF, которые следуют за определенным индексом евробондов. Порог входа в такие фонды значительно ниже – в районе 2000-5000 рублей (в зависимости от стоимости пая). И никаких проблем с поиском зарубежного брокера и выбором отдельных бумаг.

Инвестирование в ПИФы

Паевые инвестифонды удобны тем, что их состав подбирается управляющим. Инвестору остается лишь покупать паи и ждать.

У БКС есть 2 основных ПИФа, в состав паев которых входят еврооблигации. Первый – БКС Основа, довольно старый фонд, работает с 2003 г. Цена пая этого ПИФ выросла более чем на 400%. Стратегия управления не отличается высоким риском. Стоимость пая стартует с 50 000 руб.

БКС Еврооблигации специализируется на евробондах и позиционируется как замена валютного депозита. ПИФ молодой, запущен в июне 2021 г. В период пандемии цена пая сильно просела, но затем началось уверенное восстановление. Здесь установлен высокий входной порог – от $15 000 за пай.

У БКС есть и другие интересные ПИФы, условия по ним приведу в табличной форме.

| Название ПИФа | Основа | Российские акции | Перспектива | Российские еврооблигации | Международные облигации |

| Начало работы | 26.12.2003 | 21.02.2005 | 10.05.2000 | 04.06.2019 | 04.06.2019 |

| СЧА по состоянию на 23.04.2020, млн. руб. | 872,07 | 506,459 | 527,129 | 138,73 | 593,314 |

| Рост пая с момента основания к 23.04.2020 | 400,34% | 454,38% | 1032,04% | 4,43% (в USD), порядка 20% в RUR | -4,69% (USD), прирост 8,62% в RUR |

| Комиссия управляющего | 1,5% | 3,9% | 3,9% | 1,0% | 1,5% |

| Комиссия за депозитарий | 0,3% | 0,3% | 0,3% | 0,5% | 0,5% |

| Минимальная сумма инвестирования | 50 000 руб. первый раз, 10 000 руб. – второй и последующие | 1 млн. руб. или $15 000 | |||

| Открыть счёт в БКС | |||||

Плюсы и минусы

Подведем итоги. В чем заключаются плюсы еврооблигаций:

- достаточно широкий выбор эмитентов – от надежных типа государственных до более рисковых – банковских и корпоративных;

- большая доходность – в среднем 4-5% в валюте;

- возможность дополнительно заработать за счет падения рубля;

- при продаже вы получите НКД, т.е. не потеряете уже начисленный купонный доход;

- вы будете получать стабильный доход – эмитенты платят купон раз в год или раз в полгода;

- можно зафиксировать доходность на долгое время – например, на 5-10 лет;

- евробонды доступны на ИИС.

Недостатки инструмента:

- ограниченная ликвидность по целому ряду инструментов – многие предназначены только для квалифицированных инвесторов, другие – просто малоликвидны из-за особенностей оферты;

- при покупке еврооблигации на Мосбирже придется заплатить НКД прежнему владельцу;

- имеется вероятность дефолта;

- часть евробондов являются субординированными, поэтому их могут списать при финансовых проблемах эмитента;

- доходность может поменяться из-за политических факторов;

- достаточно высокий порог входа.

Чтобы отобрать более надежные эмитенты, рекомендуется смотреть рейтинг еврооблигаций, который присваивается различными рейтинговыми агентствами. Чем выше рейтинг – тем меньше вероятность дефолта.

В целом еврооблигации – очень доходный и интересный инструмент, но с ними нужно уметь обращаться. Важно соблюсти баланс между доходностью и надежностью эмитента, а также выбрать брокера, который позволяет зайти на рынок с дробным лотом – иначе минимальная сумма к покупке явно выходит за пределы возможностей начинающего инвестора. Кроме того, если зарабатывать на евробондах хочется, но во всём это разбираться – нет, то можно вложиться в еврооблиги с помощью фондов – ПИФов, БПИФа или ETF. Удачи, и да пребудут с вами деньги!

Оцените статью

[Общее число голосов: 2 Средняя оценка: 5]

Основные параметры облигаций

При оценке евробондов обращайте внимание на следующие параметры:

- Номинальная стоимость. Это та выплата, которую вы получите при погашении евробондов эмитентом. Например, по государственным еврооблигациям rus-28 номинал равен $1000. Если у вас есть 10 бумаг этого типа, то помимо регулярно выплачиваемых купонов вы получите и $1000 x 10 = $10 000 при погашении евробондов.

- Дата погашения – указывается, когда эмитент выкупит еврооблигации и вернет займ.

- Годовая доходность. Задается в процентах от номинала, для нашего примера (rus-28) она равна 12,75%, то есть в год держатель этих евробондов получает $127,5. Так как выплата купонов происходит 1 раз в полгода, то размер одного равен $63,75.

- Накопленный купонный доход. Показывает какая сумма причитается держателю еврооблигации на текущую дату, постоянно пересчитывается по формуле НКД = N x C x T / B. В ней N – номинал, С – годовая доходность в долях единицы, Т – время в днях с момента начисления прошлого купона, В – количество дней в году. Для нашего примера прошло 165 дней с 24.12.2019 (дата предыдущего начисления купона), а годовой доход равен 0,1275, значит НКД = $1000 x 0,1275 x 165 / 365 = $57,63. То же число видим и в описании евробонда, небольшое различие объясняется округлениями при расчетах. Если бы держатель бумаг продал их прямо сейчас, то НКД не был бы потерян и деньги были бы зачислены на его брокерский счет.

- Дата выплаты купона. В этот день на счет держателя еврооблигаций зачисляются деньги.