Согласно данным, опубликованным Министерством финансов Соединенных Штатов Америки, лидером среди держателей государственного долга стала Япония. На втором месте идет лидер предыдущих лет — Китай.

График

Таблица. Кому должны США? Держатели госдолга Соединенных штатов (в трлн. долларов)

| Страна / Государство | Июнь 2019 | Май | Апрель | Март | Фефраль |

| Япония | 1.1229 | 1.0110 | 1.0640 | 1.0781 | 1.0688 |

| Китай | 1.1125 | 1.1102 | 1.1130 | 1.1205 | 1.1309 |

| Великобритания | 0.3411 | 0.3231 | 0.3008 | 0.3171 | 0.3025 |

| Бразилия | 0.3117 | 0.3057 | 0.3067 | 0.3117 | 0.3077 |

| Ирландия | 0.2621 | 0.2707 | 0.2697 | 0.2776 | 0.2740 |

| Швейцария | 0.2329 | 0.2314 | 0.2269 | 0.2264 | 0.2214 |

| Люксембург | 0.2310 | 0.2296 | 0.2237 | 0.2302 | 0.2289 |

| Каймановы ост-ва | 0.2266 | 0.2161 | 0.2172 | 0.2195 | 0.2101 |

| Гонконг | 0.2156 | 0.2040 | 0.2059 | 0.2076 | 0.2024 |

| Бельгия | 0.2036 | 0.1905 | 0.1798 | 0.1866 | 0.1813 |

| Саудовская Аравия | 0.1796 | 0.1790 | 0.1766 | 0.1700 | 0.1676 |

| Тайвань | 0.1751 | 0.1720 | 0.1711 | 0.1688 | 0.1649 |

| Индия | 0.1627 | 0.1569 | 0.1553 | 0.1520 | 0.1443 |

| Сингапур | 0.1396 | 0.1504 | 0.1393 | 0.1388 | 0.1305 |

| Франция | 0.1316 | 0.1251 | 0.1247 | 0.1096 | 0.1159 |

| Юж. Корея | 0.1152 | 0.1173 | 0.1151 | 0.1199 | 0.1155 |

| Канада | 0.1116 | 0.1005 | 0.1021 | 0.0997 | 0.0976 |

| Норвегия | 0.0993 | 0.0993 | 0.0971 | 0.0995 | 0.0971 |

| Таиланд | 0.0838 | 0.0814 | 0.0822 | 0.0844 | 0.0909 |

| Германия | 0.0792 | 0.0778 | 0.0728 | 0.0781 | 0.0762 |

| Бермуды | 0.0739 | 0.0691 | 0.0664 | 0.0681 | 0.0669 |

| Объединенные Арабские Эмираты | 0.0515 | 0.0532 | 0.0557 | 0.0556 | 0.0545 |

| Швеция | 0.0494 | 0.0485 | 0.0465 | 0.0479 | 0.0482 |

| Мексика | 0.0490 | 0.0499 | 0.0477 | 0.0447 | 0.0405 |

| Нидерланды | 0.0479 | 0.0444 | 0.0450 | 0.0445 | 0.0429 |

| Италия | 0.0454 | 0.0425 | 0.0437 | 0.0440 | 0.0421 |

| Кувейт | 0.0444 | 0.0414 | 0.0402 | 0.0402 | 0.0422 |

| Испания | 0.0426 | 0.0420 | 0.0410 | 0.0409 | 0.0377 |

| Израиль | 0.0395 | 0.0361 | 0.0362 | 0.0348 | 0.0354 |

| Австралия | 0.0392 | 0.0397 | 0.0391 | 0.0393 | 0.0395 |

| Ирак | 0.0347 | 0.0344 | 0.0354 | 0.0362 | 0.0347 |

| Филиппины | 0.0322 | 0.0307 | 0.0273 | 0.0251 | 0.0212 |

| Колумбия | 0.0311 | 0.0296 | 0.0297 | 0.0315 | 0.0272 |

| Другие страны | 0.5177 | 0.5366 | 0.5356 | 0.5244 | 0.5130 |

| Всего | 6.6363 | 6.5391 | 6.4336 | 6.4733 | 6.3748 |

Информация, описанная выше, представлена на основе данных, публикуемых Министерством финансов США. Более развернутые данные можно посмотреть по ссылке — https://ticdata.treasury.gov/Publish/mfh.txt

Более подробную информацию про госдолг США можно почитать по ссылке — . Там же представлено значение государственного долга Соединенных штатов в режиме реального времени.

Что такое трежерис простыми словами

Трежерис (от англ. «Treasuries» — «казначейство», «казна») — это долговые ценные бумаги Министерства финансов Соединенных Штатов Америки. Их часто называют «казначейскими облигациями США» или «американскими трежерис» (US Treasuries).

В России аналогичные долговые ценные бумаги называются облигациями федерального займа (ОФЗ).

США с помощью трежерис финансируют свой государственный бюджет. Эмитентом являются ФРС. Взамен они получают так нужные им доллары. Каждый год их долг стабильно растёт по 1 трлн долларов. На 2021 год его цифра составляет более 22 трлн. В 2021 году долг уже превысил 24 трлн долларов.

За регулированием всего процесса стоит ФРС (федеральная резервная система). Аналог ЦБ (центрального банка) в России.

Поскольку крупнейшей самой стабильной экономикой в мире является американская, то облигации США считаются эталоном безопасности. Они считаются самыми безрисковыми ценными бумагами в мире. На основании их стоимости и доходности можно давать прогнозы по дальнейшему развитию цен акций на фондовых рынках (мы поговорим об этом чуть ниже).

Основным держателям трежерис являются ФРС, а также страны и крупнейший фонды (хедж-фонд, ПИФы). Таким образом, они диверсифицируют инвестиционные портфели от сильной волатильности, которая свойственна рынку акций.

Доходности казначейских облигаций США крайне маленькие: от 0,2% до 3,0%. Облигации большинства других стран имеют большую доходность.

Как и другие долговые ценные бумаги трежерис выпускаются посредством открытых аукционов. За счёт большого интереса на вторичном рынке все американские облигации обладают высокой ликвидностью. Её даже называют абсолютной, то есть фактически трежерис приравнивают к деньгам.

Примечание Трежерис считаются настолько надёжными, что их даже считают в виде денег при использовании кредитных плеч (маржинальной торговле).

Однако с другой стороны, аналитики говорят о плачевном состоянии госдолга США. Каждый год он увеличивается. Это напоминает финансовую пирамиду, где за счёт новых вкладчиков осуществляется выплаты старым.

Госдолг США в 2021 году составляет 120% от ВВП. Это кажется фантастичным, но не самым большим. В Японии госдолг составляет 250% от ВВП.

- Кривая доходности по облигациям;

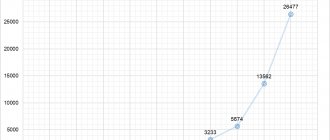

Динамика госдолга США

Внутренний и внешний госдолг США постоянно растет. На законодательном уровне всегда установлен «потолок» — максимальный объем госдолга, выше которого запрещено наращивать долг, но его регулярно пересматривают в сторону повышения.

Перед вами динамика госдолга США c 1910 года по настоящее время.

Примерно до 1980 года госдолг США планомерно рос, при этом темпы его роста были сопоставимы с темпами роста американской экономики (то есть, ВВП США). В 80-х годах прошлого столетия эта ситуация поменялась, и государственный долг стал расти быстрее, чем экономика. А в начале 2000-х разрыв между ростом ВВП и госдолгом США стал увеличиваться еще сильнее.

Сама по себе динамика госдолга США мало о чем говорит: целесообразно сопоставлять ее с динамикой роста ВВП. Далее вашему вниманию динамика внешнего и внутреннего долга США в процентах по отношению к ВВП за последние 25 лет.

Самый большой скачок госдолга к ВВП произошел в 2009 году, в момент финансового кризиса, начавшегося в 2008. В 2012 году уровень госдолга превысил ВВП страны и далее не опускался ниже 100% ВВП, наоборот, разрыв продолжал увеличиваться.

Однако, если проанализировать более ранние исторические периоды, то увидим, что в 1946 году соотношение госдолга к ВВП США составляло 146% — примерно вполовину больше, чем сейчас.

Типы казначейских ценных бумаг США

Существуют несколько разновидностей казначейских облигаций США:

- Казначейский вексель (t-bill). Краткосрочная облигация, срок которой не превышает 1 года. Может исчисляться в неделях. Является дисконтной ценной бумагой, то есть купонная доходность отсутствует. Её исходная цена дешевле номинала. Прибыль инвесторов заключается лишь в разнице между покупкой и продажей. Дисконт может составлять от $1000 до $5000000. Срок погашения: 4 недели, 8 недель, 13 недель, 26 недель и 52 недели.

- Казначейская нота (Treasury Note, T-Notes). Среднесрочная облигация — от 1 года до 10 лет. В момент выпуска погашение составляет 2, 3, 5, 7 и 10 лет. При этом 2-летние, 3-летние и 5-летние выпускаются ежемесячно, а 10-летние в феврале, мае, августе и ноябре.

- Казначейская облигация (правительственные облигации, T-Bonds). От 10 до 30 лет.

- Облигации с переменным купоном (Floating Rate Notes, FRNs).

- Казначейские облигации с защитой от инфляции (Treasury Inflation Protected Securities, TIPS). Номинал индексируется по данным инфляции. Плюс к тому же начисляется небольшой купонный доход.

Какой сейчас госдолг США?

На сегодняшний день госдолг США составляет 24,7 трлн. долларов.

Большой объем новых трежерис был эмитирован в марте-апреле 2020 года в качестве меры поддержки экономики и борьбы с финансовым кризисом, вызванным распространением пандемии коронавируса.

Если сопоставить размер внутреннего и внешнего долга США с населением Америки, то получится, что каждый житель страны должен примерно 69 тыс. долларов.

Объем госдолга США составляет около 69 тыс. долларов на 1 жителя.

Исходя из имеющейся динамики, подсчитали, что рост госдолга США составляет примерно 2 млн. долларов в минуту.

Существуют сайты, которые демонстрируют онлайн-счетчик роста госдолга США. А впервые такой визуальный счетчик был установлен в центральном районе Нью-Йорка в 2004 году.

Если темпы наращивания государственного долга будут такими же, как сейчас, то к 2025 году он превысит 30 трлн. долларов.

Трежерис и фондовый рынок

В финансовом «котле» находятся множество ценных бумаг. Всё взаимосвязано, поэтому доходность и риски одних оказывают влияние на стоимости других.

Когда доходность облигаций растёт, то их стоимость на бирже снижается. Инвесторы вкладываются больше в акции и валюту. Значит, если трежерис падают в цене, то можно сберечь свои деньги в долларах или американских акциях.

Чаще всего состояние рынка оценивают по казначейским нотам (среднесрочным облигациям). К ним привязаны ставки по кредитам и ипотекам.

Посмотреть текущие цены на трежерис можно на сайтах:

- https://treasurydirect.gov/instit/instit.htm

- https://www.wsj.com/mdc/public/page/mdc_bonds.html

Здесь представлены таблицы с наименованием бумаги, сроком погашения, её ценой и купонным доходом.

Здесь же можно посмотреть информацию о крупнейших странах, которые держат трежерис:

- Китай ($1140,0 млрд);

- Япония ($1036,6 млрд);

- Бразилия ($314,0 млрд);

- Ирландия ($279,6 млрд);

- Швейцария ($236,6 млрд);

- Великобритания ($227,5 млрд);

ЦБ РФ с 2021 года почти все свои запасы казначейский ценных бумаг продала и инвестировала в золото. В 2021 году процесс ухода с долгового рынка США продолжился.

История государственного долга США

Громадные кризисы не прошли бесследно, происходящее в 1929 годах нанесло должный удар по фондовому рынку. А также народу, который катился в нищенское существование. Но по злому року выйти из полного краха Америке помогли войны. Сначала Первая, а потом Вторая мировая.

Во Второй Мировой войне сильно пострадали экономики европейских стран, тогда как на территории Штатов боевые действия не разворачивались. Но все же, являясь обладателем огромного долга, накопившегося с 1930-х годов, Америка стала учредителем Всемирного банка. А также Международного валютного фонда (МВФ).

Заведения были рады предоставлять кредиты другим государством, что положительно сказалось на политическом положении США.

Рос авторитет доллара, который стал главной валютой в мире, и падение которого на сегодня приведет к краху мировой экономики. Укреплению положения Америки способствовало не только правильное использование послевоенных последствий, но и активное развитие бизнеса в 1970-х г.

Как купить государственные американские облигации

Покупка через интернет

Большая часть приобретений осуществляется через интернет, посредством брокерского счёта. Есть несколько вариантов:

- Отдельные инвесторы обращаются к российским брокерам, которые могут предоставить доступ к зарубежным инструментам. Недостаток – большой порог для входа, от нескольких миллионов рублей, также брокерские счета не подлежат страхованию.

- Зарубежные филиалы российских брокеров. Порог для входа небольшой, но возникает риск повышенного налогообложения.

- Ещё одним вариантом является вероятность открытия брокерского счёта непосредственно у американских брокеров. Купить инструменты для инвестирования можно от 300 долларов.

Покупка бумажных облигаций

Приобрести бонды возможно и в бумажной форме, для этого нужно обратиться в зарубежный банк, который предоставляет такую услугу. Владельцу выдаётся сертификат, минимальная стоимость ценной бумаги – от 50 долларов.

Существующие методы оценки безрисковой процентной ставки

Рассмотрим существующие современные подходы и методы по оценке безрисковой процентной ставки на основе:

- Доходности по банковским вкладам.

- Доходности по государственным ценным бумагам.

- Доходности по иностранным государственным ценным бумагам.

- Процентной ставки рефинансирования ЦБ РФ.

- Процентной ставки по межбанковским кредитам.

Разберем более подробно на практике, как рассчитать безрисковую процентную ставку по данным методам.

Расчет безрисковой процентной ставки по ставки рефинансирования

Следующий способ оценки безрисковой процентной ставки является сопоставление ее со ставкой рефинансирования. Ставка рефинансирования – это процентная ставка, по которой ЦБ РФ кредитует коммерческие банки. Информация по ставки рефинансирования ЦБ РФ можно получить на сайте. Для этого в главном меню сайта необходимо выбрать раздел «Статистика» и в нем «Инструменты денежно-кредитной политики Банка России и показатели ликвидности банковского сектора».

Расчет безрисковой ставки доходности по ставки рефинансирования ЦБ РФ

В появившемся окне в его верхней части будет ссылка на статистику изменения ставки рефинансирования. На текущий момент ставка рефинансирования составляет 8,25%. Данная ставка может быть использована как безрисковая процентная ставка.

Ставки рефинансирования ЦБ РФ (безрисковой ставки)

Что позволяет Америке иметь такие большие долговые обязательства?

При появлении в Америке дефицита бюджета власти сразу же пытаются перекрыть его за счет займов. Безусловно, дыру можно было заполнить благодаря снижению расходов на медицину. Кроме того, образования, повышению налогов. Но правительство не хочет гневить народ.

Встает вопрос: что позволяет Штатам набирать такие долги? Вашингтон не боится брать займы в долларах. Так как для него это приоритетная валюта, над которой установлен полный контроль.

Если не сумели вовремя выплатить, то включают станок и получают нужную сумму. Но американские власти этого не делают, чтобы исключить крах экономики и дефолт.

Дефолт может произойти и тогда, когда Америка не сможет выплачивать проценты по задолженностям. Но это случится, если никто из стран больше не даст взаймы, что полностью исключается.

Однако, что может угрожать США – это пропорции государственного долга к ВВП. Этот показатель равен 104%, что считается нормой. Государству достаточно немного пополнить рынок новой продукцией, и дефицит восполнится.

Но стоит осознавать, что средства, занимаемые Штатами у других стран, не идут в карманы чиновников. Более того, они умно инвестируются в разнообразные сферы жизни. Государство создает новые рабочие места, образуются инновационные производства.

Пока Вашингтон в состоянии выплачивать долг, серьезных проблем не возникнет. Кроме того, уязвимость заключается в увеличении процента займов по отношению к ВВП.

Таблица соотношения государственных займов США

Внешний государственный долг США — данные на август 2021 г.

| Государство | Госдолг, млрд долларов | Займ, в % |

| Китай | 1110 | 16,8 |

| Япония | 1100 | 16,7 |

| Великобритания | 640 | 9,7 |

| Бразилия | 306 | 4,6 |

| Ирландия | 271 | 4,1 |

| Швейцария | 231 | 3,5 |

| Люксембург | 230 | 3,5 |

| Каймановы острова | 216 | 3,3 |

По статистике Япония и Китай считаются крупными держателями ценных бумаг государственный долга Штатов на сумму 2 трлн. долларов. В среднем прибыль по всем облигациям равняется 2,6% в год. Русские власти снизили число американских бумаг в запасе активов, и на сегодня Россия вложила лишь 14 млрд долларов.

Свой государственный долг США обеспечивает ЦБ, которые производит казначейство страны. Их может купить каждый желающий на любом из 300 аукционов, устраиваемых каждый год.

Несмотря на то, что облигации меньше приносят дохода, они считаются самыми надежными бумагами. Так как подкрепляются активами страны и имуществом.

Доходность и инфляция

Еще один критерий для определения границы безрисковой доходности – это инфляция. Ведь цель любого инвестора – не просто получить хоть какую-то доходность, а заработать больше инфляции, т.е. преумножить свои сбережения.

Поэтому можно считать, что всё, что дает доход на уровне инфляции или немного выше-ниже нее, является безрисковым вложением. Всё, что выше инфляции в 2-3 раза, – уже высокорисковые инвестиции.

Если инфляция растет, то центробанки стран повышают ключевую ставку – кредиты становятся дороже и рост экономики замедляется, а вместе с ним – и рост инфляции. Следовательно, повышается и граница безрисковой доходности.

В 2014 году в России так и было. Чтобы спасти рубль от девальвации и замедлить инфляцию, Центральный банк повысил ставку до 17% – следом подпрыгнула доходность 1-летних ОФЗ, которая составила 14-15%, а также доходность депозитов – иногда можно было найти значение аж в 20% годовых.

Если инфляция замедляется, то Центробанк снижает ставку и вместе с ней снижается граница безрисковой доходности. В развитых странах, где экономике просто физически расти некуда, так и происходит. Инфляция в тех же США близка к нулю, и значение ставки ФРС тоже.

В Европе так вообще бушует дефляция, т.е. цены снижаются. В попытках разогнать экономику и преобразовать дефляцию в инфляцию, ЕЦБ принимает решение о снижении ставки – вполне возможно, что мы вскоре увидим ее отрицательное значение. В экономике подобных прецедентов пока не было – и экономисты просто не знают, что делать с дефляцией.