Инвестпривет, друзья! Облигации – один из самых простых инструментов на фондовом рынке, поэтому достаточно популярный. Использование облигаций позволяет получать стабильный денежный поток за счет купонов. Но, естественно, хочется максимизировать прибыль. Далее я составил список самых доходных облигаций в 2021 году. Я разделил облигации по категориям – вы сможете найти то, что подходит именно вам.

- Государственные и квазигосударственные компании

ОСНОВНЫЕ КРИТЕРИИ ВЫБОРА

Доходность

Поэтому, прежде всего, стоит исключить высокодоходные облигации, так как высокая доходность напрямую свидетельствует о высоких рисках инвестирования, исходя из концепции «Риск-доходность» (см. статью «Концепция «Риск-доходность»). Причем под риском стоит понимать как вероятность нарушения графика выплат купонного дохода, так и полную потерю вложенных средств. Поэтому сверхвысокая доходность долговых ценных бумаг может являться индикатором наличия проблем с финансовой устойчивостью эмитента, что в дальнейшем может стать причиной наступления одного из главных рисков инвестирования в облигации — риска дефолта облигации (см. статью «Дефолт облигаций»). т.е. когда эмитент неспособен платить по своим долговым обязательствам.

- На текущий момент, около 30% всех облигаций на рынке (или около 550 облигаций) имеют отрицательную, нулевую или потенциальную доходность более 20%.

Срок погашения

Также важным моментом при выборе облигаций – сроки погашения ценных бумаг. На облигационном рынке также большой выбор облигаций, в зависимости от сроков погашения облигаций, вплоть до 2057 года. Однако стоит помнить, что, во-первых, сроки гашения облигаций не должны превышать инвестиционные горизонты, так как облигации работают как инструмент с фиксированной стоимостью только к моменту погашения или оферты, так как цены являются непредсказуемыми. Во-вторых, чем выше сроки гашения, тем выше неопределенность относительно будущих периодов и, соответственно, риски инвестирования.

Исходя из этого, мы будем рассматривать наиболее привлекательные ценные бумаги на текущий момент и среднесрочные горизонты инвестирования — до 3-х лет.

- По текущим данным около 1000 облигаций имеют срок погашения до 3-х лет.

Ликвидность

Под ликвидностью стоит понимать то, насколько быстро и эффективно можно купить или реализовать тот или иной актив на фондовом рынке, т.е. чем меньше «спред» между ценами спроса и предложения, тем выше ликвидность ценной бумаги. Другими словами, данная ценная бумага вызывает интерес у большинства инвесторов. Понять то, насколько ликвиден тот или иной актив, можно по оборотам сделок в день. Конечно же, инвестиционный интерес представляют высоколиквидные инструменты, так как в случае необходимости их можно эффективно реализовать.

- На момент написания статьи около 50% облигаций на рынке имеют низкую ликвидность (обороты по сделкам равны 0). Традиционно, на долговом рынке самыми ликвидными бумагами являются государственные облигации.

На что обратить внимание при анализе эмитента

Итак, вы отобрали некий пул облигаций в соответствии с вашими критериями. Например, корпоративные облигации без оферты и без амортизации, не суборды, неконвертируемые, с постоянным доходом и хорошей ликвидностью. Как теперь выбрать, каким компаниям доверить деньги?

Для этого оцениваем сам эмитент. Для начала найдем информацию о нем. Самый простой способ сделать это – зайти на сайт компании, найти раздел «Инвесторам» или «Информация» и скачать отчет за последний год (а лучше – три, чтобы посмотреть в динамике).

Вот как этот раздел выглядит на сайте Сбербанка.

Теперь приступаем к анализу отчетности. На какие параметры нужно обратить внимание, чтобы выбрать корпоративные облигации с большим доходом и низким риском дефолта.

Динамика прибыли

Компания должна генерировать прибыль. Причем ежегодно и ежеквартально должен наблюдаться прирост. Даже если каждого последующего цикла должно быть выше предыдущего – иначе это не цикл, а порочный круг или даже воронка в ад.

Нормальным считается прирост на уровне выше ставки по купону. А лучше – раза в 2-3 выше его. Так, если компания обещает платить по 15% годовых, то ее прибыль должна расти минимум на 20-30% в год.

Но надо понимать, что бизнес у каждой компании разный. Я уже писал про цикличность. У таких компаний не стоит ожидать постоянного и равного прироста капитала. Другие компании, например, IT-сектора, могут находиться в стадии развития и пока не генерировать прибыль, а только уничтожать кэш. От крупных компаний уровня Сбербанка, ВТБ, Лукойла, Газпрома и т.д. также не всегда следует ожидать двукратного прироста доходности.

Словом, при анализе динамики прибыли нужно понимать, откуда берется прибыль и от чего зависит ее размер и прирост.

Величина долга

Это очень важный параметр. Если компания излишне закредитована, то значительную часть прибыли будут съедать проценты. Нормальным считается уровень закредитованности на уровне 50-60%. Если этот уровень выше 80%, то такую облигацию не стоит брать.

Также посмотрите на мультипликаторы. Оптимально, если соотношение net debt / EBITDA ниже 4, а долг / прибыль на уровне не более 6-7. Если значения выше этих параметров, то это значит, что компания занимает больше, чем зарабатывает.

Также смотрите на динамику и на структуру долгов. Если у компании только один источник заимствований, например, только облигации, то это служит негативным сигналом. Возможно, банки не дают ей кредиты, потому что знают что-то такое, чего не знают частные инвесторы?

А вот высокий уровень займов, предоставленных материнской компании, может быть расценен положительно, потому что в случае чего эти долги запросто реструктуризируют или спишут.

В общем, смотрите по ситуации.

Соотношение активов и пассивов

В идеале соотношение активов и пассивов должно быть примерно одинаковое, с небольшим преобладанием активов. Последнее важно, так как в случае каких-то финансовых проблем у компании должно хватить активов, чтобы полностью рассчитаться с кредиторами.

Практически полное отсутствие пассивов или наличие небольшой их части можно трактовать как минус. Ведь получается, что бизнес не использует свои возможности на полную катушку – заняв деньги, он мог бы генерировать больше прибыли.

Были ли дефолты по бондам в прошлом

При выборе, какие облигации купить, обязательно смотрите на историю эмитента. Если раньше он уже допускал дефолты (пусть и технические, когда выплата в итоге была произведена позже), то вероятность повторения подобной ситуации высока.

А вот еще интересная статья: Что такое офшор и офшорная зона

Если эмитент часто не исполняет обязательства перед инвесторами, то лучше не берите его облигации.

Количество выпусков в обращении

Это позволяет косвенно оценить долговую нагрузку (полную структуру долга можно посмотреть в отчетности). Одно дело, что у Сбербанка два десятка выпусков на миллиарды рублей. А если мелкая контора постоянно эмитирует облигации, то это повод задуматься.

Также посмотрите прошлые выпуски. Некоторые компании практикуют такую схему:

- выпускают облигацию на определенный срок, например, 3 года;

- через 2 года эмитируют второй выпуск;

- собранные за второй выпуск средства выплачивают в качестве погашения первого выпуска;

- через 2 года эмитируют третий выпуск и т.д.

Это и хорошо, и плохо. Хорошо – у компании будут деньги на погашение долга + будут постоянно деньги в оборотое. Плохо – если что-то пойдет не так, схема развалится как карточный домик. Тут опять-таки надо смотреть на размер и обороты эмитента. Если так делает Сбербанк – это одно, а если какой-нибудь деревообрабатывающий комбинат из Сосновска – это повод задуматься и более тщательно проанализировать отчетность компании.

ОСНОВНЫЕ ТИПЫ ОБЛИГАЦИЙ

Мы выделяем три основных класса инструментов, которые должны быть включены в инвестиционный портфель с целью диверсификации активов и эффективной минимизации рисков:

- Облигации федерального займа (ОФЗ) (см. статью «Как купить ОФЗ») – это облигации с максимальной степенью надежности на российском рынке, так как в качестве заемщика выступает государство в лице Министерства финансов Российской Федерации.

- На текущий момент средняя доходность по ОФЗ составляет 5-7%. Как правило, доходность ценных бумаг федерального займа принято считать ставкой безрисковой доходности или, другими словами, мерой самых надежных активов финансового рынка, по которым измеряют эффективность инвестиций других классов активов.

- Муниципальные облигации или облигации субъектов федерации (см. статью «Облигации субъектов федерации») – данный тип ценных бумаг также является одним из самых надежных на текущий момент, так же, как и государственные облигации федерального займа. Эмитентами подобных активов могут выступать различные муниципалитеты и субъекты федерации с целью привлечения инвестиций в регион и пополнения бюджета.

- Средняя доходность по облигациям субъектов федерации выше на 0,5% — 1%, чем доходность по ОФЗ, а риски находятся практически на уровне государственных бумаг. При этом, как правило, чем выше долговая нагрузка региона, тем более высокая доходность по облигациям.

- Надежные корпоративные облигации — это облигации «голубых фишек» российского рынка, это крупные и высоколиквидные компании, финансовая устойчивость и эффективность которых не вызывает сомнений.

- К «голубым фишкам» относят крупнейших российских эмитентов. К примеру, Газпром, Лукойл, Роснефть, Газпром нефть, Транснефть и др. Данные компании занимают лидирующие позиции в отрасли и являются системообразующими компаниями российской экономики, т.е. надежность данных компаний отождествляется с надежностью самого государства.

Далее, если более детально смотреть на корпоративный сектор, то можно найти компании, которые соответствуют критериям надежности и эффективности, которые имеют достаточный уровень финансовой прочности для своевременного исполнения кредитных обязательств. Для оценки уровня платежеспособности компании необходимо тщательно анализировать финансовую отчетность эмитента. Результатом тщательного анализа может быть доходность выше среднерыночных уровней и при этом приемлемый уровень надежности для разумных инвестиций.

- Корпоративные облигации — это одна из самых крупных и разнообразных групп финансовых инструментов. На Московской бирже в настоящий момент обращается около 750 облигаций, эмитентами которых являются компании из разных отраслей со специфическими особенностями, присущими той или иной сфере деятельности. Доходность по корпоративному сектору имеет широкий диапазон. По облигациям так называемых «голубых фишек» на текущий момент доходность в пределах 6-9%. Тщательный финансовый анализ активов корпоративного сектора может привести к более высоким показателям по доходности при допустимых уровнях риска.

Классификация эмитента

Классификация эмитентов, проводящих выпуски ценных бумаг, позволяет базово оценить их надежность.

В классическом формате их делят на три эшелона:

- Высоколиквидные предприятия и федеральные сети. Стабильное финансовое положение подтверждено не только имиджем, а многолетней деятельностью, доходностью, ликвидностью и экономическими мощностями. К ним относятся Сбербанк, Газпром, Ростелеком, МТС и другие предприятия, не подверженные внезапному банкротству. Корпоративные облигации компаний голубых фишек практически безрисковые.

- Представители региональных предприятий, занимающих ведущие позиции на местном рынке.

- Коммерческие фирмы и низким кредитным рейтингом, слабым финансовым и производственным планированием.

Как правило, это небольшие организации, способные задать высокий темп рынку, однако его стабильность под вопросом. Например, розничная сеть реализует востребованные товары временного спроса – появилась дешевая альтернатива и компания теряет свои позиции. За несколько месяцев не исключено и банкротство.

КАК НАЙТИ ЛУЧШИЕ ОБЛИГАЦИИ?

Итак, для быстрого и эффективного поиска лучших активов мы воспользуемся сервисом Fin-Plan Radar. Данный сервис позволяет осуществлять скрининг всего российского рынка по основным параметрам облигаций, а также по расчетным финансовым показателям эмитентов.

Как настроить основные фильтры:

В целях данного исследования в основных фильтрах мы исключим облигации, по которым нет оборотов и оставим лишь ликвидные бумаги, которые купить на практике не составит труда, так как по ним есть заявки на продажу. Далее, фильтры по срокам и доходности «выкрутим на максимум» и в расширенных фильтрах будем уточнять данные параметры с учетом особенностей каждого типа финансовых инструментов.

Лучшие информационные веб-площадки для аналитики

Найти облигации и ознакомиться с их основными параметрами можно на специализированных веб-площадках.

Вот небольшой список авторитетных ресурсов:

- rusbonds.ru. Для использования сайта нужно пройти простую регистрацию. Портал отличается удобством использования, информативностью.

- cbonds.ru. Предоставит актуальную информацию по всем видам облигаций с доходностью и котировками. Есть подробная инструкция по использованию сайта.

- moex.com. Официальный веб-сайт Мосбиржи. Здесь представлен не только индекс корпоративных облигаций, а все ценные бумаги и их котировки, курсы валюты и драгметаллов.

Для использования любой площадки необходима регистрация. Однако эта процедура очень проста и не требует предоставления персональных данных. Единственное, что нужно – мобильный телефон и e-mail.

Лучшие облигации Федерального Займа на 2021 год

ОФЗ – максимально надежные и низко рискованные бумаги на российском рынке. Поэтому при поиске лучших ОФЗ, прежде всего, следует ориентироваться на сроки погашения и параметры определения купона (фиксированный/плавающий).

Кроме того, необходимо исключить активы, доступные для приобретения только коммерческим банкам (облигации класса КОБР, эмитентом которых выступает Центральный банк РФ) или другим финансовым фондам или учреждениям.

Как настроить расширенные фильтры:

- Дата гашения облигации – до 3-х лет, т.е. до 01.01.2023г.

- Вид облигации – федеральные.

- Тип купона – все. Далее можно уточнять выборку — фиксированный и плавающий купон.

Вышеуказанным критериям отбора ценных бумаг соответствуют 11 ОФЗ российского рынка (мы исключили облигаций другого государства — Республики Беларусь).

Максимальный уровень доходности среди российских государственных бумаг имеют облигации ОФЗ 29012 и ОФЗ 25083. Рассмотрим более детально отобранные облигации.

Вопрос налогообложения

Известно, что купонный доход облигаций облагается налогом в размере 13%. Выпущенные после 1 января 2021 года корпоративные бонды освобождаются от уплаты налога в том случае, если их доходность не превышает ставку рефинансирования ЦБ на 5%. При покупке ОФЗ налог на купонный доход не начисляется.

Пример расчета выгоды по ОФЗ и корпоративным облигациям с учетом налога

Предположим, доходность ОФЗ составляет 6%, а корпоративных облигаций – 6,8%. Свободная для инвестирования сумма – 150 тыс. рублей. Какие облигации выгоднее инвестору?

Доход при ОФЗ: 150*0,06 = 9 тыс. рублей.

Доход при корпоративных облигациях: 150*0,068*0,87 = 8,874 тыс. рублей.

Таким образом, при незначительном отклонении процентной ставки по корпоративным облигациям от купонного дохода по ОФЗ выгоднее приобретать облигации государственного займа, поскольку на них не начисляется подоходный налог.

ОФЗ 29012 – плавающий купон

Данная облигация гасится в ноябре 2022 года. Облигация имеет плавающий купон, размер которого напрямую зависит от ставки РУОНИА и выплачивается 2 раза в год. На текущий момент расчетная годовая доходность по данной облигации составляет 6,45%. Уточнить доходность по данной облигации Вы можете в сервисе «Калькулятор облигаций» (см. статью «Калькулятор облигаций онлайн»).

Облигации, у которых купон зависит от конкретных экономических показателей, выполняют своего рода дополнительную защитную роль от различных рыночных и экономических рисков. Более подробно о том, как правильно использовать облигации подобного типа, вы можете прочитать в нашей статье «Облигации с переменным купоном».

Далее выделим ОФЗ уже известными купонами и максимальной потенциальной доходностью. Для этого в фильтре «Тип купона» выберем пункт – «Фиксированный».

Где открыть счет?

Я написал отдельную статью о том, где лучше открыть индивидуальный инвестиционный счет. Если кратко — или в банке, или у брокера. Начать работу с облигациями лучше в крупном банке типа ВТБ или Сбербанка — они берут комиссию за каждый чих, но у них минимальный риск наступления дефолта и длительных судебных тяжб в попытке вернуть вклад. Лично я работал через Промсвязьбанк, который и сейчас предлагает низкие комиссии и удобные условия.

Можно работать и через брокеров. Чуть больше комиссии, чуть больше способов содрать деньги с клиента — в обмен нам предлагают больше способов для заработка. Например, ИИС у ПСБ не имеет доступа к валютной секции. Также нельзя зайти на срочный рынок бумаг — опытные трейдеры скажут, что без этих высокорисковых инструментов нельзя делать деньги. Но мы пока учимся, поэтому даже отсутствие кредитного плеча пойдет нам на пользу.

Из лучших брокеров, практически лишенных недостатков, выделю:

- БКС – ограничений по торговым площадкам нет, работать можно и с российскими акциями на ММВБ и Санкт-Петербургской бирже, и с акциями зарубежных эмитентов. Если предполагается активная торговля, можно выбрать тарифный план «Трейдер» с комиссией, сниженной до 0,0155%, на тарифе «Инвестор» она доходит до 0,3%.

- Тинькофф Инвестиции – этот вариант я бы назвал идеальным для пассивных инвесторов. Здесь нет удобного терминала, зато можно купить от 1 акции и хранить их сколь угодно долго. Сам процесс не сложнее покупки товара в интернет-магазине. Здесь не нужно платить за обслуживание счета (тариф «Инвестор») и депозитарий. Комиссия на стартовом тарифном плане составляет 0,3%.

Подробное сравнение условий приведу в табличной форме.

| Компания | Тинькофф инвестиции | |

| Минимальный депозит | Не ограничен, купить можно даже 1 акцию, рекомендуют от 30 000 руб. | |

| Комиссия за сделку | 0,3% для тарифа «Инвестор» | 0,05% для тарифа «Трейдер» |

| Открытие, пополнение, закрытие счета, вывод денег, обслуживание в депозитарии и биржевая комиссия | Бесплатно | Бесплатно |

| Стоимость обслуживания счёта | Бесплатно для тарифа «Инвестор» | 0 ₽, когда не торгуете 0 ₽, если у вас есть Премиальная карта Тинькофф 0 ₽, если оборот за прошлый расчетный период превысил 5 млн ₽ 0 ₽ для портфелей от 2 млн ₽ 290 ₽ в остальных случаях |

| Кредитное плечо | Рассчитывается для разных инструментов, расчет привязан к ставке риска | |

| Маржин колл | Зависит от актива | |

| Торговые терминалы | Покупка акций реализована наподобие интернет-магазина, профессиональное ПО не используется | |

| Доступные рынки для торговли | Американский и российский фондовые рынки | |

| Лицензия | ЦБ РФ | |

| Открыть счёт Тинькофф | Открыть счёт Тинькофф | |

Лучшие облигации субъектов федерации на 2021 год

Для поиска лучших облигаций среди субъектов федерации и муниципалитетов будут использоваться практически те же критерии и фильтры, что и для выбора ОФЗ, за исключение фильтра по типам купона, так как на текущий момент на рынке нет муниципальных облигаций с плавающим купоном.

Стоит отметить, что облигации субъектов федерации – это, в основном, облигации с амортизацией номинала, которые способны генерировать дополнительный денежный поток. Поэтому, если учитывать реинвестирование купонов и амортизационных выплат, то потенциальная доходность по подобным бумагам может быть выше расчетных значений.

Как настроить расширенные фильтры:

- Дата гашения облигации – до 3-х лет, т.е. до 01.01.2023г.

- Вид облигации – муниципальные.

- Амортизация – все.

Данным критериям отбора соответствует группа из 37 муниципальных облигаций.

Мы исключаем из лидеров списка облигацию Карелия 17, так как облигация гасится в апреле текущего года, соответственно, некорректно сравнивать по годовой доходности облигацию, которая погасится через пару месяцев. На текущий момент общая доходность (т.е. доходность к погашению) по данной облигации составляет 1,62%.

Максимально доступно объясняем, что такое облигации и как на них заработать

Облигации (в иностранных источниках можно встретить термин Bonds) — консервативный инструмент, зарабатывать с которым достаточно просто и который часто сравнивают с банковским депозитом, отмечая многочисленные преимущества над последним.

На практике при работе с облигациями начинающий инвестор сталкивается с большим количеством нюансов и специфических терминов, которые существенно затрудняют процесс инвестирования, а иногда приводят к болезненным ошибкам.

Наш раздел «Обучение» содержит большое количество полезных материалов по тематике облигаций, но все они предполагают базовое понимание принципа их работы и знание терминологии. Данный обзор предназначен для тех, кому необходимо освоить этот базовый уровень. Здесь мы разберем, что такое облигации на простых и понятных примерах, а также дадим определение ключевым понятиям долгового рынка.

Что такое облигации

Облигация — долговая бумага, по которой заемщик (тот кто выпускает облигации) должен в оговоренный срок вернуть кредитору (инвестору) стоимость облигации (номинал) и процент за пользование средствами (купонный доход).

Пример. К вам пришел товарищ и просит занять ему 90 000 руб.— не хватает на покупку машины. Вернуть деньги он сможет только через год и в качестве благодарности готов отдать не 90 000, а 100 000 руб. Вы соглашаетесь, и чтобы зафиксировать договоренность составляете расписку. В этой расписке прописано, что в определенную дату ваш друг вернет вам 100 000 руб. Друг получает деньги, у вас на руках остается расписка. Эта расписка — по сути и есть облигация. А сделка, которую вы заключили, является размещением облигации.

В приведенном выше примере 100 000 руб. — это номинал облигации. Та сумма, которую друг (заемщик) вернет вам (инвестору). Дата, в которую долг будет возвращен, называется датой погашения.

Сумма 90 000, которую вы заплатили за расписку, это цена размещения облигации. Доходом по данной бумаге будет разница между ценой погашения и ценой размещения: 100 000 — 90 000= 10 000 руб. Облигации, по которым доход формируется таким образом, называются дисконтными или бескупонными.

Купон по облигации — процент от номинала, который эмитент облигации выплачивает инвестору за пользование средствами. Купон может выплачиваться на полугодовой основе, ежегодно, ежеквартально или ежемесячно.

В приведенном выше примере составим расписку немного по-другому. Через год ваш друг возвращает вам не 100 000, а 90 000, как и занимал, но раз в три месяца он будет выплачивать вам 2 500 в качестве вознаграждения за пользование средствами. То есть через 3, 6 и 9 месяцев вы получите по 2 500 руб., а через год друг вернет вам ваши 90 000 руб. и последний платеж 2 500 руб. Этот самый ежеквартальный платеж и будет называться купоном или купонным доходом.

Купон для простоты сравнения облигаций измеряется в процентах годовых. В данном примере вы получите в качестве дохода 2 500 * 4 = 10 000 руб. На вложенную сумму это составит 10 000/ 90 000 = 11,11% в год. В таком случае принято говорить, что купон по данной облигации составляет 11,11% годовых.

Почему доход по облигации называют купоном? Раньше облигации находились на руках у инвесторов в бумажном виде. Когда держатель получал выплату от эмитента, от облигации отрывался бумажный купон. Сейчас облигации в большинстве своем существуют в электронном виде, но термин купон прочно закрепился в лексиконе участников рынка. Подавляющее большинство облигаций на российском рынке — купонные. Дисконтные бумаги встречаются достаточно редко.

Таким образом мы разобрались, что по сути облигация представляет собой долговую расписку с определенными условиями, главными из которых являются дата погашения, номинал, размер и периодичность выплаты купона, и, разумеется, кто является эмитентом этой бумаги. Единственный момент — эта расписка является бездокументарной ценной бумагой.

Основные параметры облигаций в окне «Текущие торги» терминала QUIK. В первом столбце указано наименование выпуска, в котором обычно фигурирует название эмитента. Сверху-вниз: Сбербанк, Роснефть, ГК ПИК, АФК Система и т.д. «Длительность купона» — период, через который выплачивается очередной купон —, измеряется в днях. Размер купона указывается в рублях, а цена облигации — в %. В столбце «Доходность» указана эффективная доходность к погашению, смысл которой будет описан далее.

Все знакомы с простым экономическим законом: Чем выше риск, тем выше доходность, и наоборот.

Это правило применимо и к рынку облигаций. Чем надежнее эмитент облигации, тем меньшую доходность он предлагает своим инвесторам. И наоборот, если риск проблем с платежеспособностью эмитента велик, то ему приходится платить более высокий купон по своим долговым бумагам, чтобы заинтересовать участников рынка.

Надежность эмитента еще называется кредитным качеством — чем оно выше, тем ниже вероятность банкротства. В России самыми надежными бумагами считаются облигации федерального займа (ОФЗ), выпущенные государством в лице Минфина. Они являются своеобразным эталоном на долговом рынке.

Для оценки кредитного качества эмитентам и отдельным выпускам облигаций присваиваются кредитные рейтинги. Этим занимаются специальные рейтинговые агентства, которые оценивают финансовые показатели эмитентов, их долговую нагрузку, судебные риски, состояние отрасли в целом и множество других факторов.

Наиболее авторитетными в мире принято считать рейтинги трех крупнейших международных агентств: Standard & Poor’s, Moody’s и Fitch. Подробнее о рейтинговых агентствах читайте в специальном материале Что нужно знать о рейтингах и рейтинговых агентствах

Также доходность облигации зависит от срока до погашения. Чем меньше срок до погашения, тем ниже при прочих равных ее доходность*, так как риск проблем у эмитента на коротком промежутке времени ниже, чем на более длинном.

*На самом деле бывают исключительные случаи, когда это правило нарушается. Подробнее читайте в материале О чем говорит кривая доходности ОФЗ

Начать инвестировать

Особенности обращения облигаций

Облигации торгуются на биржевом и внебиржевом рынках. Если вы являетесь держателем облигации и вам понадобилось срочно вернуть вложенные средства, вы можете продать их другому инвестору и получить деньги.

Так как цены на облигации формируются посредством спроса и предложения, рыночная цена чаще всего отличается от номинала. Для удобства она измеряется в процентах от номинала. Например, если рыночная цена облигации 101,53 и номинал составляет 1000 руб., то это значит, что бумагу в настоящий момент можно купить или продать за 101,53%*1000 руб. = 1015,3 руб.

Если облигация торгуется выше номинала, то говорят, что она торгуется с премией. Если ниже, то говорят, что облигация торгуется с дисконтом. Большинство облигаций на российском рынке имеют номинал 1000 руб.

Рыночная цена облигации

Рыночная цена облигации формируется исходя из уровня требуемой рыночной доходности для эмитентов соответствующего кредитного качества.

Смысл в следующем. Инвестор не станет покупать облигации с доходностью 6%, если на рынке есть альтернативы под 8% с тем же уровнем надежности. Чтобы держателю продать такую бумагу, ему придется продавать ее с дисконтом, который компенсирует покупателю разницу в доходности 2% в год до погашения.

Пример: Облигация была выпущена в начале 2011 г. со сроком погашения в 2021 г. с купоном 8%. В начале 2015 г. уровень процентных ставок вырос и по облигациям сопоставимого кредитного качества доходность составляет 10% в год. Соответственно, чтобы облигация была интересна инвесторам, она должна обеспечивать аналогичную доходность. Но так как купон уже был ранее зафиксирован на уровне 8%, то такая доходность может быть обеспечена только за счет снижения стоимости покупки облигации.

Чтобы компенсировать 2% в год за 2015 и 2021 гг. номинал должен быть снижен примерно на 2*2%=4%. Таким образом рыночная цена будет 96% от номинала. Этот пример очень упрощен, но позволяет понять принцип ценообразования на рынке облигаций.

Подробнее об этом читайте в специальном материале Дюрация. Что это такое и почему она важна

Доходность облигации

Еще одним вопросом, который может вызвать непонимание у начинающего, является понятие доходности облигации. Существует несколько видов доходности, которые стоит знать.

Купонная доходность

По сути это просто величина купона. Если купон по облигации составляет 8%, то и купонная доходность будет аналогичная. Стоит отметить, что вне зависимости от частоты выплаты купона (ежеквартально, ежемесячно и т.д.) инвестор может получить процентный доход по облигации за каждый день удержания.

При продаже инвесторы закладывают в цену размер процента, накопленного за период владения бумагой с момента последнего купона. Для бумаг одного выпуска величина надбавки в один и тот же день всегда одинаковая, так что для удобства в современных торговых системах эта величина рассчитывается автоматически и сразу учитывается в сделках. Эта надбавка называется накопленный купонный доход (НКД), о котором подробнее вы можете прочитать в отдельном обзоре Что такое НКД, зачем он нужен и как облагается налогом.

Текущая доходность

Это упрощенный индикатор доходности, который показывает купонную доходность по отношению к конкретной текущей рыночной цене облигации. Здесь используется допущение, что цена облигации не будет изменяться со временем. Текущую доходность удобно использовать, если вы покупаете облигацию на короткий срок (до полугода) и планируете продать ее задолго до погашения

Простая (номинальная) доходность к погашению

Эта доходность включает в себя не только купонный доход, но и прибыль/убыток от разницы между ценой погашения и рыночной ценой, по которой приобретается облигация.

Эффективная доходность к погашению — YTM

Эффективная доходность к погашению является самой популярной и самой корректной для сравнения облигаций. В большинстве ресурсов под понятием доходность имеют ввиду именно ее. В отличие от предыдущего показателя она учитывает реинвестирование купонов — предполагается, что полученные купоны могут сразу инвестироваться в облигации под ту же самую доходность.

Формула эффективной доходности достаточно громоздкая, да и знать ее рядовому инвестору необязательно — ее можно посмотреть в QUIK, на сайте Мосбиржи или на специализированных ресурсах типа cbonds или rusbonds, где она рассчитывается автоматически.

Классификация облигаций

По типу эмитента облигации бывают государственные, корпоративные и муниципальные.

По сроку до погашения облигации делятся на краткосрочные (до 1 года), среднесрочные (от 1 до 5 лет) и долгосрочные (более 5 лет).

По виду дохода облигации бывают дисконтные и купонные. Также выделяют бумаги с переменным купоном, плавающим купоном, индексируемым номиналом и др.

По валюте номинала облигации могут быть рублевыми и котироваться в других валютах, чаще всего в долларах США. Облигации, которые котируются в других валютах, называются еврооблигации.

Читайте подробнее: Типы облигаций на российском рынке

Риски инвестирования в облигации

Кредитный риск — риск ухудшения платежеспособности эмитента. Если увеличивается риск того, что эмитент может не погасить свои долговые обязательства, то цена на облигации может снизиться. Если у эмитента был понижен кредитный рейтинг, то цена немного снизится, но если появится серьезный риск банкротства, то стоимость облигаций может упасть очень значительно.

Процентный риск — риск снижения стоимости облигации из-за изменения уровня процентных ставок. Чем дальше срок погашения и чем ниже купон по облигации, тем выше этот риск. Оценить его можно по показателю дюрации.

Риск ликвидности — большая часть некоторых облигационных выпусков сосредоточена в руках крупных инвесторов, которые планируют удерживать их на долгий срок. В таком случае на бирже торговый оборот этих бумаг будет очень невысокий и продать/купить более-менее крупный объем по интересующей цене может быть проблематично.

Риск исполнения встроенных опционов — подробнее читайте об этом в материале: Давайте помнить об оферте.

Инфляционный риск — при покупке облигаций с постоянным купоном есть риск, что инфляция вырастет и начнет обгонять доход по портфелю. Чтобы защититься от этого риска, можно сформировать часть портфеля из облигаций с плавающим купоном, привязанным к уровню инфляции.

На что обращать внимание в первую очередь при выборе облигации в портфель

— Оцените уровень требуемой доходности и допустимого риска. Исходя из этого уже можно рассматривать бумаги тех или иных эмитентов. Как правило, чем больше доходность облигации превышает доходность соответствующей по сроку ОФЗ, тем выше риск.

— Отдавайте предпочтения крупным эмитентам, платежеспособность которых не вызывает вопросов.

— Оцените свой инвестиционный горизонт и подбирайте бумаги, дата погашения которых примерно совпадает с вашими целями.

— Оцените ликвидность облигаций, которые рассматриваете для покупки. Достаточны ли ежедневные объемы торгов? Как часто проходят сделки? Как быстро вы сможете продать бумаги в случае необходимости без потери в цене?

— Если по вашему мнению процентные ставки на рынке будут расти, стоит отдавать предпочтение коротким выпускам или бумагам с плавающей ставкой. Если по вашему мнению процентные ставки на рынке будут падать, можно часть портфеля выделить для более долгосрочных бумаг, чтобы получить дополнительный доход из-за роста их цены.

— При торговле облигациями учитывайте, что купонный доход по корпоративным бумагам, выпущенным после 1 января 2021 г., не облагается налогом. Также не облагается налогом доход с купонного дохода по ОФЗ и муниципальным облигациям.

— Не забывайте учитывать расходы на биржевую и брокерскую комиссии.

— Для торговли облигациями не пытайтесь использовать теханализ. Здесь этот инструмент не работает.

Начать инвестировать

БКС Брокер

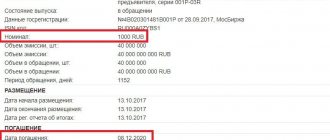

ИркОбл2016

Эмитентом данной облигации является Правительство Иркутской области. На текущий момент Иркутская область имеет профицитный бюджет и долю долга в ВРП около 1%. Среди крупнейших налогоплательщиков региона известные публичные компании — НК Роснефть, RUSAL, Транснефть, Полюс и т.д.

Данная облигация имеет срок погашения в конце 2021 года, оферта не предусмотрена. Купон выплачивается 4 раза в год, к текущим ценам это около 8,89%. До конца срока обращения облигации предусмотрены два амортизационных платежа по номиналу – в декабре 2021 и 2021 года. Таким образом, на текущий годовая доходность облигации составляет 7,03%.

Также обращаем Ваше внимание, что периодичность купонных выплат и размер амортизации номинала позволяет дополнительно увеличить эффективность инвестиций путем реинвестирования полученных выплат по данной бумаге.

Преимущества и недостатки

Плюсы корпоративных бумаг:

- Облигации обычно дают больше гарантий на прибыль, чем акции.

- Выплаты по купонам заранее известны, структурированы.

- Цены на корпоративные облигации, как правило, стабильны.

- Корпоративные облигации обычно имеют лучшую доходность, чем другие облигации.

Минусы корпоративных бумаг:

- Корпоративные облигации не обладают таким потенциалом к росту, как акции.

- Не все облигации можно свободно перепродать на бирже.

- Повышение процентных ставок может сделать корпоративные ценные бумаги менее прибыльными.

Мордовия03

Эмитентом данной облигации является Республика Мордовия в лице регионального Правительства. Согласно последним данным, регион остается дотационным и имеет бюджетный дефицит около 17%, а уровень долга составляет около 23,5% от ВРП, что несколько выше, чем средний уровень долга по регионам, однако не превышает пороговые 40%. Кроме того, в текущих политических и экономических условиях страны вероятность дефолта крайне низка.

Данная облигация гасится в сентябре 2021 года. Выпуском облигации предусмотрено 4 выплаты купона, размер купона 10,89%. На текущий момент облигация торгуется выше номинальной цены, исходя из этого, совокупная годовая доходность по данному выпуску составляет 6,46%, оферта не предусмотрена.

Также выпуском предусмотрено 2 амортизационных платежа – в сентябре 2021г. и 2021г.

Также наличие частых купонных выплат и амортизации может повысить потенциальную доходность бумаг при реинвестировании полученных платежей.

Пример расчета купонного дохода по облигации

Предположим, что инвестор приобрел облигацию с 3-летним сроком действия сразу же после размещения за 980 рублей. Номинальная стоимость облигации — 1000 рублей. Обещанный доход —9% годовых. Каким будет доход инвестора за вычетом НДФЛ?

Расчет

Купонный доход: 1000*0,09*3 = 270 рублей.

Курсовой доход при погашении облигации: 1000-980 = 20 рублей.

Общий доход: 270+20 = 290 рублей.

Доход за минусом НДФЛ = 290*0,87 = 252,3 рубля.

Таким образом, доход инвестора при длительной инвестиции в 3 года после погашения номинала составил 252,3 рубля или 8,3% в год.

Лучшие корпоративные облигации на 2021 год

Корпоративные облигации – это широкий сегмент фондового рынка, где выбор лучших облигаций несколько сложнее, чем вышеуказанные типы облигаций. Основные критерии выбора активов в этом сегменте – это финансовая устойчивость и эффективность эмитентов, а также стабильный и фиксированный денежный поток выбранных активов.

Итак, финансовое положение компании мы определяем по отчетности компании. Компании с хорошим финансовым положением имеют следующие показатели: рост выручки более 5%, наличие положительного финансового результата в виде прибыли, которая способна обеспечить уровень рентабельности собственного капитала более 8%, а также собственный капитал компании должен превышать размер совокупных долгов компании, т.е. доля собственного капитала в активах компании более 50%. Подробнее методология выбора облигаций, а также нюансы и особенности критериев мы разбираем в курсе «Школа Разумного Инвестора».

Кроме того, необходимо указать дополнительные критерии выбора выпусков активов. Прежде всего, интересуют бумаги, которые имеют минимальную степень неопределенности относительно будущих купонных платежей. Таким образом, нас интересуют выпуски с фиксированным купоном или, если бумага имеет оферту (см. статью «Оферта облигаций»), то рассматриваем бумаги со сроками гашения к оферте, так как в момент оферты эмитент может изменить текущую ставку купонной доходности, что, в свою очередь, может принципиально изменить значение текущий потенциальной доходности до конца срока облигации.

Как настроить расширенные фильтры:

- Дата гашения облигации – до 3-х лет, т.е. до 01.01.2023г.

- Вид облигации – корпоративные.

- Оферта облигаций – Нет оферты. Далее можно уточнять этот пункт.

- Финансовый анализ: Корпоративные облигации

Период: 3 квартал 2021 (последний период отчетности)

- Темп прироста выручки более: 5%

- Рентабельность собственного капитала, более: 8%

- Доля собственного капитала в активах более: 50%

Итак, данным критерием отбора на момент написания статьи соответствуют 11 облигаций на российском фондовом рынке.

Мы исключаем из списка облигации Первого коллекторского бюро из-за рисковой специфики бизнеса.

Какие облигации можно купить в РФ

Первые облигации в истории России выпустили после Крымской войны. Военные действия велись на деньги кредиторов, займы собирались отдавать с контрибуции. После мирного договора пришлось дать больше финансовой свободы предпринимателям и позволить строительство частных железных дорог. Правительство печатало государственные ЦБ (здесь и далее — Ценные Бумаги) для британских банков, железнодорожные магнаты выпускали корпоративные облигации. Через несколько лет городские власти тоже начали продавать собственные бонды — муниципальные, вырученные деньги шли на обустройство городов и развитие инфраструктуры. Сейчас в ходу такие виды:

- Государственные — выпускаются государством для покрытия дефицита бюджета. Выкуп облигаций гарантируется государством. Самый надежный вид ценных бумаг, от этого наименее доходный.

- Муниципальные — выпускаются местными властями, доход от них не облагается налогом.

- Корпоративные — выпускаются банками типа Сбербанка, ВТБ или коммерческими компаниями для финансирования проектов. Высокий риск, высокодоходные в случае успеха.

Вот неплохое видео о государственных бондах РФ.

Отличия облигаций по доходности

- Дисконтные (Zero Coupon) – в установленный срок полностью погашаются эмитентом. Продаются по стоимости ниже номинала, погашаются по номиналу. За счет разницы держатель получает прибыль.

- С фиксированной ставкой, купонная — прибыль выплачивается регулярно в виде процентов от номинальной стоимости. ЦБ не теряет номинальную стоимость.

- С плавающей ставкой — прибыль выплачивается регулярно, но процент привязан к оговоренным экономическим показателям. Чаще всего — к ставкам по кредитам.

Конкретная прибыль зависит только от условий, на которых выпущена ценная бумага. Например, государственные сроком на один год могут принести до 6% прибыли. А какой-нибудь «ЮТэйр» предложит 968% годовых. Шанс получить деньги с государственных облигаций — 99.9% против 1% у «ЮТэйр». Выбор облигаций — это поиск золотой середины с хорошей надежностью и наилучшей доходностью.

БелугаБП1

Данные облигации принадлежат ]Белуга ПАО[/anchor]. У компании фиксированные купонные платежи до конца срока погашения – до 07.06.2022, соответственно, оферта не предусмотрена. Размер купона составляет 47,37 руб. и выплачиваются 2 раза в год, что соответствует 9,01% купонной доходности на текущий момент. Совокупная годовая доходность с учетом текущей стоимости составляет 6,71%.

Далее, изменим расширенный фильтр по «Качеству облигаций» и выберем топовую надежную корпоративную облигацию, выбрав пункт в фильтре «Только голубые фишки».

Что это такое

Если использовать общепринятое понятие, то это долговое обязательство, которое коммерческая компания продает инвестору. Основа денежного обеспечения — прибыль, которая будет получена в результате будущих сделок. Во многих случаях дополнительной гарантией для инвестора является обязательство погашения вклада через продажу имущества компании в случае дефолта.

Для чего их выпускают

Корпоративные облигации — это форма долгового финансирования. Они могут стать основным источником капитала для многих предприятий, наряду с акциями или банковскими кредитами. Компания должна иметь некоторый потенциал дохода, чтобы предлагать долговые ЦБ по выгодной купонной ставке.

Чаще облигации выпускаются, когда корпорациям нужно в сжатые сроки собрать капитал на реализацию своих стратегий. В этом случае они могут продавать коммерческие бумаги со сроком погашения год и меньше.

Эмиссия

Эмиссия ЦБ выполняется в установленной законодательством форме и последовательности. Решение о выпуске корпоративных облигаций принимает и утверждает совет директоров либо орган, выполняющий его функции в соответствии с законодательством. Когда они выпущены, один или несколько поставщиков ликвидности (финансовые организации или банки-посредники) выкупают весь пул, через биржу перепродают их инвесторам.

Башнефть04

Это крупнейшая нефтегазовая компания АНК Башнефть ПАО и «голубая фишка» российского рынка.

Ценная бумага гасится через 2 года – в феврале 2022 года. Несмотря на то, что купон у данной облигации плавающий, до конца срока все купоны уже известны. Размер купона составляет 34,9 руб. и период выплат 2 раза в год. Совокупная годовая доходность по облигации составляет 6,77%.

Несмотря на то, что облигация имеет плавающий купон, до конца срока погашения все купоны уже известны, что позволяет рассчитать стабильный денежный поток по данному активу.

Налоги с прибыли от облигаций

Если у вас есть ИИС, а внесенный депозит не превышает 400 000 в год, налоги можно не платить с полученной прибыли любого размера. Открыть ИИС можно у любого брокера с лицензией на торговлю ценными бумагами. Подбираем брокера, к которому лежит душа, читаем договор об обслуживании счета, ищем любые проблемные места (вроде комиссии в 100 рублей на каждую сделку). Соглашаемся, если условия вам подходят. Читаем инструкцию для открытия счета в конкретной компании, выполняем все шаги, ждем несколько дней на обработку заявки и открытие счета. Открыли? Тогда читаем далее.

Выводы:

Облигации – это важнейшая и неотъемлемая часть сбалансированного портфеля разумного инвестора. Кроме того, при текущих уровнях доходностей на рынке, инструменты с фиксированной стоимостью должны не просто присутствовать в портфеле, а составлять ее большую часть, чтобы обеспечивать эффективную защиту от потенциальных инвестиционных рисков. Начинающему инвестору может ошибочно показаться, что облигации простой и понятный инструмент с фиксированной доходностью, однако, на практике окажется, что в облигациях множество «подводных камней» и нюансов, которые на первый взгляд не видны, но могут в значительной степени повлиять на конечную доходность Ваших инвестиций.

В нашей «Школе Разумного Инвестора» мы рассказываем, как обходить «подводные камни» в инвестировании и использовать эффективные методики выбора качественных и надежных активов. Приглашаем начать обучение инвестициям в облигации и акции с наших бесплатных вебинаров. Записаться можно по ссылке — https://mk.fin-plan.org

Ограничение ответственности:

Данная статья не является руководством к действию, а представляет собой мнение автора. Указанная в посте аналитика ценных бумаг является мнением автора и не является персональной инвестиционной рекомендацией. Прежде, чем совершать торговые сделки, всегда проводите собственный анализ.

Если статья была Вам полезной, поставьте лайк и поделитесь ей с друзьями! Прибыльных вам инвестиций!

Где смотреть список

Есть много сайтов для наблюдения, сбора аналитики, выбора корпоративных ценных бумаг. Они предоставляют:

- графики, котировки;

- финансовые новости;

- сравнение, анализ;

- расчеты, прогнозы.

Хороший вариант — черпать информацию из первоисточника (листинга Московской биржи). Там можно узнать историю котировок за произвольный период, текущие условия и другие подробности.

Я сам пользуюсь также скринерами от Rusbonds, Cbonds, Smartlab.

ИИС

Инвестировать в облигации можно через индивидуальный инвестиционный счет (ИИС). Он открывается через брокера и дает право на получение налогового вычета в размере 13% (не более 52 тыс. рублей в год). Пополнять счет и оформлять вычет можно ежегодно при условии наличия официального налогооблагаемого дохода.

Особенности ИИС:

- максимальный размер взноса – до 1 млн рублей в год;

- ежегодно при выборе вычета типа «А» можно получать вычет в размере до 52 000 рублей;

- вычет типа «Б» позволяет не платить налог на доход от инвестирования;

- минимальный срок использования ИИС – 3 года;

- гражданин может открыть только один счет.

Если вам срочно понадобятся деньги и вы захотите снять их со счета, будьте готовы к тому, что вам придется вернуть полученный налоговый вычет.