Государственный долг США в 2021 году, связан с объективными историческими причинами. Америка давным-давно стала местом наплыва переселенцев из Европы.

Туда стремились ирландцы, другие народы. Одной из причин возникновения финансового кризиса стал наплыв мигрантов. Который, в свою очередь, не прошел бесследно для экономики всей страны.

Государственный долг США связан с объективными историческими причинами

Общие сведения о госдолге США

На данный момент госдолг Соединённых Штатов превысил отметку в 22 триллион долларов. Сумма огромная и психологически сложная для восприятия обычными американцами, тем более что она постоянно и стремительно растет. Следит за изменениями госдолга министерство финансов США. Национальный долг США имеет следующую структуру:

- 27 % – внутриправительственный долг различным государственным компаниям (пенсионному фонду, например);

- 33 % – публичный долг различным физическим лицам и банкам;

- 40 % – задолженность зарубежным кредиторам.

Таблица соотношения государственных займов США (данные на август 2021 г.)

| Страна | Госзайм, млрд $ | Госзайм, % |

| Китай | 1110 | 16,8 |

| Япония | 1100 | 16,7 |

| Великобритания | 640 | 9,7 |

| Бразилия | 306 | 4,6 |

| Ирландия | 271 | 4,1 |

| Швейцария | 231 | 3,5 |

| Люксембург | 230 | 3,5 |

| Каймановы острова | 216 | 3,3 |

| Гонконг | 206 | 3,1 |

| Бельгия | 191 | 2,9 |

| Саудовская Аравия | 177 | 2,7 |

| Тайвань | 171 | 2,6 |

| Индия | 155 | 2,4 |

| Сингапур | 140 | 2,1 |

| Франция | 125 | 1,9 |

| Южная Корея | 115 | 1,8 |

| Другие страны | 1206 | 18,3 |

| Общий долг иностранным государствам | 6590 | 100 |

Китай и Япония являются самыми крупными держателями облигаций госзайма США на общую сумму в 2 триллиона 210 млрд долларов. Средняя доходность по всем принадлежащим им ценным бумагам равна 2,6% годовых. Россия сократила количество американских ценных бумаг в своих активах, и сегодня в экономику США ею вложено только 14 млрд долларов.

Свой государственный долг Соединённые Штаты обеспечивают ценными бумагами, выпускаемыми казначейством. Приобрести их может любой желающий на одном из трехсот ежегодных аукционов. Облигации хоть и наименее доходные, но самые надежные ценные бумаги, т.к. подкреплены имуществом и активами государства.

Ценные бумаги казначейства США:

- Векселя самые непопулярные, т.к. срок их действия менее года, а поэтому процент по ним самый низкий.

- Среднесрочные облигации на срок от года до 10 лет с процентной ставкой от 0,3 до 2,6 % годовых.

- Долгосрочные облигации действуют от 10 до 30 лет и имеют доходность 3,2 % годовых.

- Казначейские ценные бумаги под 3,2% годовых и на срок 30 лет самые надежные, т. к. по ним государство дополнительно выплачивает суммы, компенсирующие инфляцию.

Будет полезным!

Куда и как (успешно) инвестирует семья MoneyPap-ы (PDF). В этом документе я честно рассказываю в какие доходные инструменты инвестирует деньги моя семья. Скачайте PDF бесплатно — здесь.

——————-

Мини-курс «Как выбрать лучшие Американские ETF-ы». Получите пошаговую инструкцию с десятками скриншотов того, как я выбираю ETF-ы для себя лично (!!!) и для клиентов. ETF — это именно тот инструмент, который позволяет зарабатывать от 10-20% (и выше) в долларах в год! Цена — всего 1,200 руб.! Узнайте больше здесь.

Отношение госдолга к ВВП отдельных стран в %

| wdt_ID | Страна | Госдолг к ВВП, % |

| 1 | Япония | 235 |

| 2 | Греция | 191 |

| 3 | Судан | 176 |

| 4 | Венесуэла | 162 |

| 5 | Ливан | 161 |

| 6 | Италия | 128 |

| 7 | Барбадос | 127 |

| 8 | Португалия | 117 |

| 9 | США | 110 |

| 10 | Сингапур | 109 |

Говоря о госдолге, показательным является пересчёт внешнего долга государства на население страны. Каждый гражданин США должен более 67 470 тыс. долларов. Для сравнения: у африканцев это всего 60–100 долларов на человека, а в Швейцарии 27 тыс. в американской валюте.

Спрос не сойдется с предложением

Существенный дефицит федерального бюджета США, который в этом году может достигнуть 20% ВВП и оставаться на высоком уровне в последующие год-два, будет приводить к избыточному предложению новых государственных облигаций. Crowding out effect («эффект вытеснения» — уменьшение частных инвестиций, вызванное ростом государственных расходов и, как следствие, ростом государственных заимствований и процентной ставки) в таком случае приведет к опустошению рынка в 2021 году, исключив практически любые заимствования корпоративным сектором на рынке, что ударит по экономике. Рост ставок по первоклассным долгосрочным кредитам при этом неизбежен, так как ФРС регулирует краткосрочную ставку, а для регулирования долгосрочных ставок ФРС нужно напрямую выкупать длинные гособлигации. 8

Если ФРС не удастся выкупить достаточный объем гособлигаций, чтобы избежать сильного роста долгосрочных ставок, не раскручивая при этом инфляцию, то многолетний тренд на снижение процентных ставок сломается (см. графики 6 и 7 ниже), а это приведет к пересмотру ожиданий ключевыми участниками рынка и постепенному росту ставок по всем длинным облигациям в дальнейшем. Аналогичная ситуация складывалась в США в конце 1950-х, что привело к росту процентных ставок в 1960-х и 1970-х с одновременным раскручиванием инфляционной спирали: ставка ФРС с 0% в 1958 году за несколько экономических циклов добралась до 20–22% в 1980-м.

При этом неизвестно, как поведут себя иностранные резиденты, финансирующие дефицит бюджета США уже много лет. Китай и другие развивающиеся экономики могут по политическим причинам или из-за падения своих резервов отвернуться от США. Тогда либо пирамида госдолга начнет разваливаться, потеряв доноров, либо ФРС существенно нарастит денежную базу, создавая инфляционные риски. Все это будет давить на цены облигаций на рынке.

Изменение госдолга США в 20-м веке

Национальный долг Американского государства возник не вчера. США испытывают дефицит бюджета с 1960-х гг. и вынуждены занимать средства у частных кредиторов и иностранных государств.

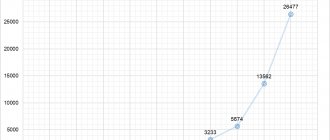

Таблица изменения госдолга США

| Год | Госдолг, млрд $ | Год | Госдолг, млрд $ |

| 1910 | 2 | 1990 | 3206 |

| 1920 | 26 | 2000 | 5628 |

| 1930 | 16 | 2010 | 13528 |

| 1940 | 50 | 2015 | 18627 |

| 1950 | 256 | 2016 | 19949 |

| 1960 | 290 | 2017 | 20164 |

| 1970 | 380 | 2018 | 21408 |

| 1980 | 909 | 2019 | 22571 |

Процентное отношение государственного долга Америки к её ВВП достигло максимального значения в 1946 г. и равнялось 121%. Такая ситуация стала следствием огромных военных расходов державы во время Второй мировой войны. Дальнейшее динамическое развитие экономики страны позволили сократить этот показатель до 36% к началу 1980-х гг. Однако затем рост госдолга уже шёл намного стремительнее, чем экономический рост. Большую роль здесь сыграли и огромные вливания в ВПК, и участие в нескольких вооруженных конфликтах (Ирак, Сирия, Йемен). Поэтому к 2012 г. объём госдолга снова превысил отметку 100% от ВВП. Сегодня этот показатель составляет 110 %.

В 2021г. тогда еще кандидат в президенты США Дональд Трамп пообещал снизить размер госдолга в течение 8 лет. Однако за время его пребывания у власти госдолг страны увеличился на 10%

Специалисты утверждают, что в дальнейшем госдолг США будет неуклонно расти. Но в Америке существует закон, по которому займы правительства страны ограничиваются так называемым потолком госдолга. Сегодня США могут делать займы на любые суммы вплоть до сентября 2021 г., показатель государственного долга на этот день и будет считаться потолком. Проблему, скорее всего, власти Соединенных Штатов будут решать традиционно – повышая потолок своего госдолга.

История долга

Правительство США впервые оказалось в долгу в 1790 году, после войны за независимость.

Если долг увеличивается, при условии, что поступления используются для стимулирования роста экономики таким образом, который приведет к долгосрочному процветанию страны — это один разговор. Ведь когда долг используется для финансирования экономического роста, нынешнее и будущие поколения могут пожинать его плоды. Однако, когда задолженность привлекается просто для финансирования общественного потребления, например, на соц. нужды, медицинские нужны, образование, оборону и транспорт — использование долга теряет большой потенциал.

На протяжении последних 60-ти лет правительство США тратит больше, чем зарабатывает на фискальных платежах. Лишь ненадолго в период расцвета экономических рынков и администрации Клинтона в конце 1990-х годов уровень задолженности США существенно снизился.

Почему Америку кредитуют?

Здесь действует совокупность факторов.

- США – самая экономически развитая держава в мире уже на протяжении столетия. Весь мир потребляет продукцию, произведённую в этой стране. Нефтепереработка, биохимия, фармацевтика, машино- и авиастроение, энергетика, сфера высоких технологий, области развлечений и обслуживания активно развиваются, а с ними растет и ВВП в среднем на 3% в год.

- Соединённые Штаты – родина множества известнейших во всем мире компаний, чья капитализация с лихвой перекрывает госдолг страны. К примеру, совокупная капитализация всего шести американских компаний Facebook, Alphabet, Microisoft, Amazon, Apple и Berkshire Hathaway составляет 3400 млрд долларов, что равно долгу США перед Японией и Китаем. А это только 6 предприятий из 30, чья капитализация превышает 100 млрд долларов.

Капитализация всего 6 американских компаний покрывает совокупный долг США Японии и Китаю.

- США – одна из самых посещаемых туристами стран. Порядка 70 млн человек в год приезжают сюда, чтобы увидеть Нью-Йорк, Вашингтон, Лас-Вегас и Диснейленд.

- Ставки по кредитам в США одни из самых низких, а показатель инфляции всего 2 %, что делает эту страну очень привлекательной для всех желающих начать своё дело за рубежом. Ежегодно население Американских Штатов увеличивается на 1,2 млн человек, и надо отметить, что едут сюда не только жители Южной Америки. Огромное количество предпринимателей переезжают в Штаты с целью инвестирования в экономику новой страны проживания.

- В Америку едут и получать образование, одно из лучших и высоко котирующихся во всех странах мира. И за это образование иностранцы готовы платить немалые деньги.

- В последнее время США активно возвращают свои производства из азиатских стран на родину. Теперь выгоднее построить высокотехнологичный завод-автомат, который будут обслуживать всего несколько инженеров, на своей территории, где и энергия недорогая, и налоговые ставки льготные, чем держать на другом конце света огромный штат работников, труд которых уже не самый дешёвый.

- Сельское хозяйство тоже довольно прибыльно в этой стране. По количеству экспорта зерновых США занимает лидирующие позиции в мире. Поставки полуфабрикатов из домашней птицы также идут во множество зарубежных стран.

- Не говоря уже о музыкальной и киноиндустрии, обогнать которые не под силу никому.

- Государственный долг США рассчитывается в валюте этой страны. Доллар – самая популярная валюта в мире, которую чаще других используют для проведения денежных операций.

По мнению различных рейтинговых агентств, Соединённые Штаты обладают самым высоким кредитным рейтингом, поэтому имеют право на пониженную процентную ставку по своим займам.

Ошибочно думать, что большой внешний долг государства – это плохо. Правила кредитования на международном уровне не отличаются от выдачи кредитов частным лицам. Получить заемные средства намного проще тем странам, у которых сильная экономика, богатые недра, высокий уровень жизни и благоприятная инвестиционная среда. Такие заемщики гарантированно вернут средства, вложенные в облигации, и все причитающиеся кредитору проценты. Чем хуже ситуация в стране, тем настороженнее и отношение к ней кредиторов. У Соединённых Штатов самые высокие показатели госдолга, однако, экономика этого государства одна из самых стабильных и сильных в мире, поэтому мало кто сомневается в том, что страна выполнит свои обязательства перед кредиторами.

Сами же жители Америки неоднозначно относятся к долгам своего правительства. Естественно, что многие из них боятся ситуации, при которой необходимость выплачивать госдолг обернётся повышением налогов и тарифов, сокращением зарплат и социальных выплат. Но есть и те, кто уверен, что долги отдавать и вовсе не придется, т.к. ни одна страна в мире не пойдет на конфликт с такой сильной военной державой.

Содержание

- 1. «Инвестиционно непривлекателен»: цена будет падать, доходность ушла в отрицательную зону

- 2. Ошибки правительства «оголили» Америку перед кризисом: дефицит бюджета и госдолг продолжают расти

- 3. Кредитная устойчивость пошатнулась

- 4. Спрос не сойдется с предложением

- 5. Политические риски выборочного дефолта или ареста активов

Антон Прокудин, ведущий методолог «Эксперт РА»

Российские банки традиционно размещали свои валютные резервы в низкорисковые активы за рубежом. В части облигаций на первом месте идут гособлигации развитых стран. Западный рынок госдолга был тихой гаванью для инвесторов на протяжении десятков лет, однако в последнее время система начала давать сбой. Резкий рост дефицита бюджетов многих западных государств пошатнул устои: инвесторы все чаще начали сомневаться в отсутствии рисков при вложениях в некогда надежные активы.

Почему инвесторы перестают доверять американским гособлигациям? Краткие выводы:

- Гособлигации США (трежерис) ранее рассматривались банками как безрисковый актив для размещения валютных запасов. Но госдолг США уже очень велик и постоянно растет, что не соответствует критерию возвратности долга, предполагаемого у наилучшего заемщика. Один из главных актуальных рисков инвестиций в трежерис — возможность дефолта в среднесрочной перспективе или возврат долга сильно обесцененными деньгами.

- Кроме того, американский госдолг имеет отрицательную реальную доходность и ожидаемо упадет в цене: гособлигации США дешевеют на фоне избыточного предложения и недостаточного спроса со стороны нерезидентов.

- Санкционная политика американского государства также вносит свои коррективы: реальным риском для российских инвесторов становится вероятность ареста актива или адресного отказа от обслуживания долга.

На что США тратят такие большие деньги?

Говоря о госдолге страны, важно учитывать, на что ее правительство тратит такие огромные средства. Главными статями расходов Америки являются:

- Медицина. Порядка 1,1 триллиона долларов уходит на различные программы в этой области:

- медобслуживание граждан с определенными заболеваниями, а также пенсионеров старше 65 лет;

- квалифицированная помощь малоимущим слоям населения.

- Финансовое обеспечение и программы социальной защиты пенсионеров и инвалидов. На подобные мероприятия выделяется порядка 1 триллиона долларов.

- Оборона. 1,3 триллиона долларов Америка тратит на защиту своей территории и участие в различных военных операциях за рубежом.

- Прочие значимые траты: общественный транспорт, образование, международная политика.

Как купить американские облигации в России

Американским гражданам, чтобы купить бумаги США, достаточно открыть брокерский счет, найти подходящий актив и оформить покупку. Россияне такой схемой воспользоваться не могут в силу того, что на Московской бирже данные инструменты не обращаются.

Чтобы купить американские облигации в России, можно пойти двумя путями:

- Открыть счет у иностранного брокера (например, у Interactive Brokers) и осуществлять инвестиции через него.

- Предложить покупку интересующих бумаг российской брокерской компании, имеющей зарубежный дочерний филиал.

Interactive Brokers, кстати, уже достаточно популярная американская брокерская компания, оказывающая услуги россиянам по выходу на международные рынки. Брокер имеет русскоязычный интерфейс и страхование активов до полумиллиона долларов.

Необходимость уведомления налоговой инспекции в РФ об открытии зарубежного счета отсутствует.

Из минусов такого сотрудничества:

- Высокий порог входа – от 10 000 долларов.

- Не подойдет для новичков: тренироваться в биржевых операциях все же стоит на российских площадках.

- Необходим валютный счет в российском банке.

- Непривлекательная налоговая политика для нерезидентов.

- Риск попасть под санкции, при которых счет могут заморозить.

Кроме самих казначейских облигаций можно инвестировать и в ETF, в которые они входят.

На Мосбирже, как я уже упомянул, есть ETF от FinEx (FXMM). Стоимость одного пая – примерно 1,5 тысячи рублей.