Приветствую! Чем опасна инфляция? Не только тем, что с каждым месяцем дорожают продукты и одежда. Инфляция по чуть-чуть съедает накопления на «длинных» сроках. Пожалуй, только это и вынуждает консервативных инвесторов вкладывать деньги в инструменты с оптимальным соотношением доходности и риска.

В кризис задача-минимум осторожного инвестора сводится к следующему: сохранить капитал, компенсировать потери от инфляции и хоть что-то заработать сверху.

По-настоящему надежных инструментов с доходностью выше уровня инфляции в России до обидного мало. И об одном из них я хочу сегодня рассказать. Прошу любить и жаловать: ОФЗ-ИН 52001 – российские «антиинфляционные» облигации!

Все ОФЗ с индексируемым номиналом

| Название | Доходность | Цена | Лет до погашения | Купон, руб | НКД, руб | Дата выплаты купона | Дата погашения |

| ОФЗ 52001 | 1.7% | 101.85 | 2.3 | 16.15 | 8.14 | 2021-08-18 | |

| ОФЗ 52002 | 2.7% | 99.19 | 6.7 | 14.28 | 7.74 | 2021-08-11 | |

| ОФЗ 52003 | 2.7% | 98.75 | 9.2 | 12.98 | 8.03 | 2021-07-28 |

В чем преимущества и когда их стоит покупать

Облигации ОФЗ-ИН не являются каким-либо социальным экспериментом, это проверенное столетиями средство защиты вкладов с отлаженным механизмом, которое совсем не напоминает «уравнение со многими неизвестными».

Плюсы, согласно отзывам держателей такого рода облигаций:

- инвесторы застрахованы от инфляционных рисков при резких изменениях покупательской способности в результате «ускорения» цен;

- облигации ОФЗ-ИН обладают большей ценовой сохранностью по сравнению с ОФЗ с неизменным купоном, их можно продавать другим инвесторам по выгодной, на данный момент, цене, не опасаясь «проигрыша»;

- держать часть накоплений именно в этих долговых бумагах выгодно с целью диверсификации (разнообразия) вкладов;

- облигации ОФЗ-ИН могут без опасений использоваться нерезидентами (курс рубля и уровень инфляции, как правило, пропорциональны).

ФАКТ. Результат покупки таких ценных бумаг предопределён их изначальным предназначением: «сохранить денежные средства», обыграв происки инфляции.

Таким образом, покупка облигаций ОФЗ-ИН наиболее целесообразна в нестабильных экономических условиях, которые, как правило, краткосрочными не бывают.

Как рассчитывается ставка

По ОФЗ-ИН предусмотрен купонный доход в размере 2,5 % годовых. Величина неизменна, базой для расчетов служит сумма номинала на определенные даты.

При росте номинала облигаций изменяется их прибыльность.

Величина номинала возрастает в случае инфляции, уменьшается во время дефляции.

Для выявления уровня изменения стоимости денег анализируется индекс потребительских цен, который публикует Росстат.

Структура

ОФЗ-ИН – Облигации Федерального Займа с Индексируемым Номиналом, у которых ставка изменятся в зависимости от уровня инфляции. Такие ОФЗ используют для защиты денег от обесценивания.

ОФЗ-ИН пользуются крайне низким интересом среди частных инвесторов, а основными держателями чаще всего являются ПИФы или компании, кто держит в таких ОФЗ малую часть свободных денег, в качестве защитной инвестиции. Количество выпусков ОФЗ-ИН, по данным сайта bonds.finam.ru, всего 3 из 54 выпусков всех ОФЗ, находящихся в обороте.

Объем денег в ОФЗ-ИН составляет 4.0% от общего объема рынка ОФЗ.

ОФЗ-ИН имеет схожую структуру с ОФЗ-АД, но в одном номинальная стоимость увеличивается, а в другом уменьшается соответственно.

С момента размещения и вплоть до погашения, купонная доходность остается неизменной, чаще всего 2,5%, а номинальная стоимость увеличивается на % инфляции. После роста номинала, купонный доход начисляется уже в большем размере, хоть и при той же процентной ставке.

рис. Изменение номинальной стоимости и купонного дохода при инфляции 5% годовых

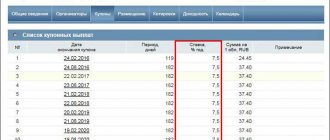

На примере ОФЗ-52001-ИН, купонные выплаты выглядят таким образом:

Пример индексации номинала

Индексация осуществляется по следующей формуле:

Ni = N * ИПЦгм/ИПЦгн, где:

- Ni – индексированный номинал на определенную дату;

- N – сумма номинала при выпуске;

- ИПЦгм – индекс потребительских цен в ценах 2000 года за месяц, в котором происходит корректировка стоимости;

- ИПЦгн – индекс потребительских цен в ценах 2000 года на день размещения.

Например, номинал на дату размещения ОФЗ-ИН составил 1000 рублей. ИПЦ в ценах 2000-го на день начала размещения – 487,8. Если индексировать номинал ценной бумаги за август 2015-го, то берем в расчет данные за май 2000-го. ИПЦ в ценах 2000 года за май 2015-го – 489,5.

Номинал ОФЗ-ИН на 01.09.2015 составит:

Ni = 1000 * 489,5/487,8 = 1003,49 рубля.

Облигации с защитой от инфляции

Самым надежным инвестиционным инструментом в каждой стране являются государственные облигации. Как правило, они же являются самым низкодоходным инструментом. И эта низкая доходность сильно снижает привлекательность таких облигаций для инвестора.

Государство выпускает облигации не для инвесторов, а для себя. Если их никто не будет покупать, то доходы бюджета сократятся. Придется сворачивать какие-то государственные программы или же поднимать налоги. И то, и другое вызывает недовольство населения.

Если государству очень нужно пополнить бюджет, а экономическая ситуация оставляет желать лучшего и инвесторы незаинтересованы в покупке низкодоходных государственных облигаций из-за будущего обесценения этих вложений, правительство может принять решение выпустить специальные облигации с защитой от инфляции.

Такие облигации гарантируют небольшую доходность сверх инфляции. Например, 1% годовых. Тогда если инфляция составит 3%, инвесторы получат 4%. При инфляции 7% доход инвестора будет 8%.

Впервые такие облигации появились в Европе в 1946 году. Пионером стала Финляндия. Экономика после войны — в разрухе, государству требуются доходы на различные выплаты пострадавшим, восстановление инфраструктуры, конверсию военной промышленности… Налогами бюджет не пополнить — доходы населения и бизнеса и так невелики. Обычные облигации тоже никто не хочет покупать в условиях повсеместного роста цен, вот и пришлось государству гарантировать защиту сбережений от инфляции.

На рубеже ХХ-XXI веков такие облигации получили всемирное признание. Их выпускают многие развитые страны (Европа, США).

В английском языке такие выпуски называются «Inflation-linked Bonds». В США аналогом таких бумаг выступают TIPS — Treasury Inflation Protected Securities. В 2015 году на фоне экономического кризиса, девальвации рубля и отсутствия доступа к дешевым западным кредитам из-за санкций Правительство России выпустило подобные облигации на нашем рынке.

Какой выпуск лучше и как его выбрать

Сейчас есть 2 выпуска ОФЗ-ИН. Их номера 52001 и 52002. По обоим выпускам номинал составляет 1000 руб. Купонный доход равен 2,5 % годовых и выплачивается с периодичностью 2 раза в год. Объемы эмиссии у них – по 150 млрд руб.

Дата начала размещения выпуска 52001 – 17.07.2015, срок его погашения – 16.08.2023.

Выпуск 52002 размещается с 21.03.2018, а дата его погашения – 02.02.2028.

Выбор выпуска зависит от срока обращения облигации и времени, которое вы собираетесь их держать. ОФЗ-ИН считаются хорошим вложением. Их следует приобрести и для диверсификации рисков. Такие облигации обеспечат неплохую отдачу при самом небольшом риске.

Если вы не планируете забрать деньги в ближайшей перспективе, то очевиден выбор – 52002. Однако, если есть неуверенность, можно купить 52001, дождаться срока погашения, а дальше решить, хотите ли вы продолжить инвестирование в подобный актив.

ОФЗ-ИН обоих выпусков можно досрочно реализовать на вторичном рынке.

Выгода

Главным параметром ОФЗ-ИН является сохранение денег от инфляции, и только после этого – доходность, но и бывает, что они обгоняют ОФЗ-ПД. По таким облигациям очень легко считать «чистую» прибыль, то есть прибыль с учетом инфляции, но невозможно её прогнозировать в долгосрочной перспективе.

Сравним ОФЗ-52001-ИН с ОФЗ-26215-ПД. Они были выпущенный с разницей в 2.2 года, и будут погашены 16.08.2023.

ОФЗ-26215 – размещена 04.09.2013, номинал 1000 и купоном 7%.

Таблица Размеры выплаты купонов

Представим, что обе бумаги были куплены в момент выпуска, и будут находиться на счету инвестора до 13.11.2020. К этому времени мы имеем:

| ОФЗ-ПД | ОФЗ-ИН | |

| Стоимость покупки, руб. | 1000 | 1000 |

| Текущая стоимость, руб. | 1059 | 1275 |

| Доходность к погашению, % | 4,73 | 1,85 |

| Сумма полученных купонов, руб. | 487,3 | 145,5 |

13.11.2020 мы решаем продать обе бумаги, и посчитать прибыль:

- Суммарная прибыль по ОФЗ-ПД за 7 лет и 2 месяца составила 546,3 что равно 7,62% годовых.

- Суммарная прибыль по ОФЗ-ИН за 5 лет и 4 месяца составила 420 что равно 7,9% годовых.

Удобство использования ОФЗ-ИН так же заключается в том, что за счет низкой купонной доходности, эти облигации имеют низкую волатильность, поэтому встретить ОФЗ-ИН, с рыночной стоимостью выше более чем на 2.5% от номинальной, почти невозможно.

ОФЗ-ИН является выгодным и для инвестора, и для эмитента. Эмитент платит 2.5% + % инфляции, ему не требуется угадывать инфляцию на 20 лет вперед, а потом платить высокие % если инфляция снизится.

Инвестору тоже не требуется переживать из-за роста инфляции, он заранее знает, что независимо от уровня инфляции, он стабильно будет получать 2,5% в год.

Плюсы и минусы

Плюсы ОФЗ-ИН:

- защита от инфляции, т. к. индексируемый номинал страхует от роста цен в будущем;

- любые ОФЗ пользуются устойчивым спросом и считаются самым надежным инструментом на рынке ценных бумаг, а с индексируемым номиналом облигации становятся еще более популярными и беспроигрышными;

- ОФЗ-ИН позволяют получить стабильный заработок независимо от инфляционных процессов, в плане надежности и ликвидности имеет преимущества перед остальными ОФЗ: с постоянным (фиксированным) доходом (ПД), переменным купоном (ПК), с амортизацией долга (АД).

Минусы ОФЗ-ИН:

- отсутствие возможности реинвестирования дохода, т. к. инфляционный доход появится только в случае продажи или погашения облигаций;

- для инвесторов, принимающих высокий риск в ожидании большого дохода (обычно присущий спекулятивным ценным бумагам), не самый лучший способ вложения.

Сравнение ОФЗ-ИН и ОФЗ-ПД

Проведем сравнительный анализ доходности по ОФЗ-ИН и ОФЗ с фиксированной номинальной стоимостью.

Номинальные ОФЗ — это все гос. облигации за исключением ОФЗ-ИН, а номинальный портфель ОФЗ – все номинальные ОФЗ в равном количестве.

Во время кризиса 2014-2015 года, инфляция составляла 11.4% и 12.9% соответственно. Это стало причиной падения в стоимости всех ОФЗ, иначе их доходность с учетом инфляции была бы отрицательной.

В это же время, держатели ОФЗ-ИН к фиксированным 2% купонного дохода, получили увеличение номинальной стоимости на % инфляции. Рыночная стоимость портфеля ОФЗ приблизилась к номинальной стоимости только спустя 3 года. Это является еще одним примером того, почему не стоит покупать долгосрочные ОФЗ-ПД на короткий срок, об этом мы рассказывали в статье.

Доходность и выгодно ли вкладываться

Доходность ОФЗ-ИН чуть выше, чем доходность банковских депозитов. Но ни банк, ни государство не обеспечат вам наибольшую доходность по вложениям. Доходность прямо пропорциональна риску, а надежность обратно пропорциональна доходности.

Для получения большей отдачи дополнительно в качестве диверсификации инвестиционного портфеля можно присмотреться к акциям. Например, набор акций биржевого фонда ETF позволит «разложить яйца» по нескольким корзинам, претендуя на более высокие дивиденды и сохранив риск в минимальных пределах.

Классические консервативные активы

Защита своих вложений подразумевает не сохранение номинальной величины капитала, а сохранение покупательской способности ваших сбережений. Что толку от миллиона через 10 лет, если купить на него можно будет столько же, сколько сейчас на 50 тысяч. Низкорисковые инструменты без доходности — верный путь к обесцениванию капитала из-за инфляции. Поэтому консервативные инвестиционные активы, как правило, приносят некоторую «гарантированную» доходность.

Иногда эта доходность обгоняет инфляцию, иногда — нет. Доходность консервативных инструментов фиксирована, а инфляция меняется из года в год. То растет большими темпами, то маленькими. В итоге у инвестора есть инфляционный риск — невозможно предсказать, обыграет ли его консервативный актив инфляцию в ближайшие годы.

Хорошо бы иметь такой инструмент, доходность которого менялась бы вслед за инфляцией. Например, акции растут в цене при высокой инфляции — повышение цен на товары приводит к росту выручки и прибыли компаний, что отражается на их стоимости. Увы, акции слишком рискованы: котировки сильно колеблются, так как помимо инфляции на стоимость компаний влияет еще множество факторов. Для защиты сбережений этот инструмент не годится. Инвестору нужно получать гарантированную доходность чуть выше инфляции.

Выходом может стать рентная недвижимость. Инфляция растет — инвестор поднимает арендную плату. Если работать с недвижимостью напрямую, а не через финансовые инструменты, типа фондов, то часто такие «защитные инвестиции» превращаются во вторую работу, причем доходность таких вложений не сильно отличается от того же банковского депозита.

Отзывы

Я собрал мнения об ОФЗ-ИН. Разброс оценок впечатляет.

Как найти бумаги самостоятельно?

Через поиск на сайте rusbonds.ru (потребуется бесплатная регистрация).

Заполняем поля:

- Сектор рынка — «Гос»;

- Состояние выпуска — «В обращение».

После установки значений, в поле поиска вносим «-ин». Либо прекрасно ищет по словам «индекс» или «номинал».

Альтернатива

Альтернативой облигациям является банковский депозит. И то и другое дает инвестору/вкладчику стабильный не самый высокий и надежный пассивный доход. Но есть нюансы:

- доходность облигаций хоть ненамного, но выше поступлений по депозитам;

- ОФЗ-ИН не облагаются налогом на доходы для физических лиц (кроме реализации);

- надежность. Облигации – разновидность госдолга, гарантом по ним является государство. Возврат депозитов на сумму до 1,4 млн руб. гарантирует Агентство по страхованию вкладов. На эту сумму можно рассчитывать при банкротстве банка. Однако в случае дефолта в стране суммы как по депозитам, так и по бондам выплачиваться не будут;

- вкладчик имеет возможность выбрать срок погашения по открываемым депозитам, дату окончания срока ОФЗ-ИН устанавливает Минфин;

- получение денег при реализации актива. По депозитам при досрочном расторжении, как правило, теряется сумма процентов. По ОФЗ накопленный купонный доход выплачивается за время нахождения облигаций у держателя. В случае с индексируемым номиналом поступления будут скорректированы на инфляцию;

- дополнительный заработок от реализации облигаций на вторичном рынке. Если начинают снижаться ставки по депозитам, набирают популярность долгосрочные облигации и увеличивается их стоимость;

- существует риск роста ключевой ставки Центрального банка. В таком случае рыночная стоимость облигаций будет ниже номинальной.

Налоги

Налог на индексацию ОФЗ-ИН не взымается, то есть купив облигацию с номинальной стоимостью 1000 и продав через год с номиналом 1100, налог взыматься не будет. Но, как и у всех других ОФЗ, налогом облагается разница между ценой покупки и продажи рыночной стоимости.

Представим, мы купили ОФЗ-ИН с номинальной стоимостью 1200 по рыночной цене 1000, а через время продали с номинальной стоимостью 1300, но по рыночной цене 1400. В такой ситуации, разница между номиналом 1300-1200=100 облагаться налогом не будет. Но прибыль, полученная в результате изменения рыночной стоимости – будет, то есть 1200-1000=200 и 1400-1300=100. Налог в размере 13% с полученной прибыли 300 руб. придется заплатить.