Давать оценку бизнес-собственности бывает необходимо по различным поводам, например, будущая продажа или анализ рисков инвестирования. Можно для определения стоимости сложить стоимость всех активов, находящихся в собственности. Но бизнес – это не только основные средства, прежде всего, это тот доход, который они приносят или могут приносить.

Мало оценить, какой финансовый поток способно дать предприятие и входящее в него имущество, нужно еще соотнести эти денежные потоки с настоящим временем, с тем, чтобы определить, целесообразна ли сегодняшняя цена, которую нужно заплатить, с прогнозируемой прибылью в будущем.

Подробно рассмотрим метод дисконтирования денежных потоков (ДДП), применяемый для оценки стоимости бизнеса.

Каковы особенности управления денежными потоками организации?

Дисконтирование денежных потоков. Определение

Дисконтирование денежных потоков (англ. Discounted cash flow, DCF, дисконтированная стоимость) – это приведение стоимости будущих (ожидаемых) денежных платежей к текущему моменту времени. Дисконтирование денежных потоков основывается на важном экономическом законе убывающей стоимости денег. Другими словами, со временем деньги теряют свою стоимость по сравнению с текущей, поэтому необходимо за точку отсчета взять текущий момент оценки и все будущие денежные поступления (прибыли/убытки) привести к настоящему времени. Для этих целей используют коэффициент дисконтирования.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Как рассчитать коэффициент дисконтирования?

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут Коэффициент дисконтирования используется для приведения будущих доходов к текущей стоимости за счет перемножения коэффициента дисконтирования и потоков платежей. Ниже показана формула расчета коэффициента дисконтирования: где: r – ставка дисконтирования, i – номер временного периода.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Дисконтирование денежных потоков. Формула расчета

где: DCF (Discounted cash flow) – дисконтированный денежный поток; CF (Cash Flow) – денежный поток в период времени I; r – ставка дисконтирования (норма дохода); n – количество временных периодов, по которым появляются денежные потоки. Ключевым элементов в формуле дисконтирования денежных потоков является ставка дисконтирования. Ставка дисконтирования показывает, какую норму прибыли следует ожидать инвестору при вложении в тот или иной инвестиционный проект. Ставка дисконтирования использует множество факторов, которые зависят от объекта оценки, и может в себя включать: инфляционную составляющую, доходность по безрисковым активам, дополнительную норму прибыли за риск, ставку рефинансирования, средневзвешенную стоимость капитала, процент по банковским вкладам и т.д.

Дисконтирование и инвестиционные проекты

Это означает, что вкладчик, инвестирующий финансовые средства в идею, получает не инженерные или человеческие запасы в виде группы первоклассных экспертов, новых офисов, баз, хай-текового оснащения и т.п., а завтрашний приток финансов. Если мы будем и дальше развивать эту тему, то выходит, различное дело «производит на рынок только один продукт – деньги.

Основное достоинство способа дисконтирования финансовых средств заключается в том, что этот способ анализа, только один из всех нынешних, нацелен на перспективы рынка, это помогает развитию инвестирования.

Расчет нормы дохода (r) для дисконтирования денежных потоков

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Существует достаточно много различных способов и методов оценки ставки дисконтирования (нормы дохода) в инвестиционном анализе. Рассмотрим более подробно достоинства и недостатки некоторых методов расчета нормы доходности. Данный анализ представлен в таблице ниже.

| Методы оценки ставки дисконтирования | Достоинства | Недостатки |

| Модели CAPM | Возможность учета рыночного риска | Однофакторность, необходимость наличия обыкновенных акций на фондовом рынке |

| Модель Гордона | Простота расчета | Необходимость наличия обыкновенных акций и постоянных дивидендных выплат |

| Модель средневзвешенной стоимости капитала (WACC) | Учет нормы дохода как собственного, так и заемного капитала | Сложность оценки доходности собственного капитала |

| Модель ROA, ROE, ROCE, ROACE | Возможность учета рентабельности капиталов проекта | Не учет дополнительных макро, микро факторов риска |

| Метод E/P | Учет рыночного риска проекта | Наличие котировок на фондовом рынке |

| Метод оценки премий на риск | Использование дополнительных критериев риска в оценке ставки дисконтирования | Субъективность оценки премии за риск |

| Метод оценки на основе экспертных заключений | Возможность учесть слабоформализуемые факторы риска проекта | Субъективность экспертной оценки |

Вы можете более подробно узнать про подходы в расчете ставки дисконтирования в статье «Ставка дисконтирования.10 современных методов оценки».

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Внутренняя норма доходности (IRR)

IRR — это еще один метод оценки проекта с использованием методов DCF.

IRR представляет собой ставку дисконтирования, при которой NPV инвестиций равна нулю. Таким образом, он представляет собой безубыточную стоимость капитала.

Вычисление IRR с использованием линейной интерполяции

Шаги в линейной интерполяции:

- Рассчитать две NPV для проекта при двух разных затратах капитала

- Используйте следующую формулу, чтобы найти IRR:

где:

L = более низкая процентная ставка H = более высокая процентная ставка NL = NPV при более низкой процентной ставке NH = NPV при более высокой процентной ставке.

На приведенной ниже диаграмме показан IRR, оцененный по формуле.

Правило принятия решений:

- проекты должны приниматься, если их IRR больше, чем стоимость капитала.

Пример использования IRR

Прогнозируемые денежные потоки потенциального проекта дают NPV в размере 50 000 долларов США при ставке дисконтирования 10% и NPV в размере 10 000 долларов США по ставке 15%.

Рассчитайте IRR.

Решение:

IRR = 14,17%

Преимущества и недостатки IRR

Преимущества

IRR имеет ряд преимуществ, например. Это:

- учитывает временную стоимость денег

- является процентным и, следовательно, легко понятным

- использует денежные потоки без прибыли

- рассматривает всю жизнь проекта

- означает, что фирма выбирает проекты, в которых IRR превышает стоимость капитала, должен увеличить богатство акционеров.

Недостатки

- Это не показатель абсолютной доходности.

- Интерполяция дает только оценку, и для точной оценки требуется использование программы для работы с электронными таблицами.

- Это довольно сложно рассчитать.

- Нетрадиционные денежные потоки могут приводить к множественным IRR, что означает, что метод интерполяции не может быть использован.

Трудности с подходом IRR

Интерполяция дает только оценку (и для точной оценки требуется использование программы для работы с электронными таблицами). Сама стоимость расчета капитала также является лишь приблизительной оценкой, и если разница между требуемым возвратом и IRR мала, то это отсутствие точности может фактически означать, что принимается неправильное решение.

Другим недостатком IRR является то, что нетрадиционные денежные потоки могут привести к отсутствию IRR или нескольких IRR. Например, проект с оттоком в T0 и T2, но доход в T1 может, в зависимости от размера денежных потоков, иметь на разных графиках несколько разных профилей (см. Ниже). Даже там, где проект имеет один IRR, из графика видно, что правило принятия приведет к неправильному результату, поскольку проект не получает положительную NPV любой ценой за капитал.

Пример расчета дисконтированного денежного потока в Excel

Для того чтобы рассчитать дисконтированные денежные потоки необходимо по выбранному временному периоду (в нашем случае годовые интервалы) расписать подробно все ожидаемые положительные и отрицательные денежные платежи (CI – Cash Inflow, CO – Cash Outflow). За денежные потоки в оценочной практике берут следующие платежи:

- Чистый операционный доход;

- Чистый поток наличности за исключением затрат на эксплуатацию, земельного налога и реконструирования объекта;

- Облагаемая налогом прибыль.

В отечественной практике, как правило, используют период 3-5 лет, в иностранной практике период оценки составляет 5-10 лет. Введенные данные являются базой для дальнейшего расчета. На рисунке ниже показан пример ввода первоначальных данных в Excel.

Дисконтированный денежный поток (DCF) расчет в Excel

На следующем этапе рассчитывается денежный поток по каждому из временных периодов (колонка D). Одной из ключевых задач оценки денежных потоков является расчет ставки дисконтирования, в нашем случае она составляет 25%. И была получена по следующей формуле: Ставка дисконтирования = Безрисковая ставка + Премия за риск За безрисковую ставку была взята ключевая ставка ЦБ РФ. Ключевая ставка ЦБ РФ на настоящий момент составляет 15% и премия за риски (производственные, технологические, инновационные и др.) была рассчитана экспертно на уровне 10%. Ключевая ставка отражает доходность по безрисковому активу, а премия за риск показывает дополнительную норму прибыли на существующие риски проекта. Более подробно узнать про расчет безрисковой ставки можно в следующей статье: «Безрисковая ставка доходности. 5 современных методов расчета» После необходимо привести полученные денежные потоки к первоначальному периоду, то есть умножить их на коэффициент дисконтирования. В результате сумма всех дисконтированных денежных потоков даст дисконтированную стоимость инвестиционного объекта. Формулы расчета будут следующие: Денежный поток (CF) = B6-C6 Дисконтированный денежный поток (DCF) = D6/(1+$C$3)^A6 Суммарный дисконтированный денежный поток (DCF) = СУММ(E6:E14)

Дисконтирование денежных потоков, пример оценки в Excel

В результате расчета мы получили дисконтированную стоимость всех денежных потоков (DCF) равную 150 981 руб. Данный денежный поток имеет положительное значение, это свидетельствует о возможности дальнейшего анализа. При проведении инвестиционного анализа необходимо сопоставить итоговые значения дисконтированного денежного потока по различным альтернативным проектам, это позволит проранжировать их по степени привлекательности и эффективности в создании стоимости.

МСФО, Дипифр

Знаете ли вы, что означает дисконтирование? Если вы читаете эту статью, значит, вы уже слышали это слово. И если вы пока не поняли до конца, что это такое, то эта статья для вас. Даже если вы не собираетесь сдавать экзамен Дипифр, а просто хотите разобраться в этом вопросе, прочитав эту статью, вы сможете прояснить для себя понятие дисконтирования.

Данная статья доступным языком рассказывает о том, что такое дисконтирование. На простых примерах в ней показана техника расчета дисконтированной стоимости. Вы узнаете, что такое фактор дисконтирования и научитесь пользоваться таблицами коэффициентов дисконтирования.

Понятие и формула дисконтирования доступным языком

Чтобы проще было объяснить понятие дисконтирования, начнём с другого конца. А точнее, возьмем пример из жизни, знакомый каждому.

Пример 1.

Представьте, что вы пришли в банк и решили сделать вклад в размере 1000 долларов. Ваши 1000 долларов, положенные в банк сегодня, при банковской ставке 10% будут стоить 1100 долларов завтра: нынешние 1000 долларов + проценты по вкладу 100 (=1000*10%). Итого через год вы сможете снять 1100 долларов. Если выразить этот результат через простую математическую формулу, то получим: $1000*(1+10%) или $1000*(1,10) = $1100.

Через два года нынешние 1000 долларов превратятся в $1210 ($1000 плюс проценты за первый год $100 плюс проценты за второй год $110=1100*10%). Общая формула приращения вклада за два года: (1000*1,10)*1,10 = 1210

С течением времени величина вклада будет расти и дальше. Чтобы узнать, какая сумма вам причитается от банка через год, два и т.д., надо сумму вклада умножить на множитель: (1+R)n

- где R – ставка процента, выраженная в долях от единицы (10% = 0,1)

- N – число лет

В данном примере 1000*(1,10)2 = 1210. Из формулы очевидно (да и из жизни тоже), что сумма вклада через два года зависит от банковской ставки процента. Чем она больше, тем быстрее растет вклад. Если бы ставка банковского процента была другой, например, 12%, то через два года вы бы смогли снять с вклада примерно 1250 долларов, а если считать более точно 1000*(1,12)2 = 1254.4

Таким способом можно рассчитать величину вашего вклада в любой момент времени в будущем. Расчет будущей стоимости денег в английском языке называется «compounding». Данный термин на русский язык переводят как «наращение» или калькой с английского как «компаундирование». Лично мне больше нравится перевод данного слова как «приращение» или «прирост».

Смысл понятен – с течением времени денежный вклад увеличивается за счет приращения (прироста) ежегодными процентами. На этом, собственно говоря, построена вся банковская система современной (капиталистической) модели мироустройства, в которой время – это деньги.

Теперь давайте посмотрим на данный пример с другого конца. Допустим, вам нужно отдать долг своему приятелю, а именно: через два года заплатить ему $1210. Вместо этого вы можете отдать ему $1000 сегодня, а ваш приятель положит эту сумму в банк под годовую ставку 10% и через два года снимет с банковского вклада ровно необходимую сумму $1210. То есть эти два денежных потока: $1000 сегодня и $1210 через два года — эквивалентны

друг другу. Не важно, что выберет ваш приятель – это две равноценные возможности.

ПРИМЕР 2.

Допустим, через два года вам надо сделать платёж в сумме $1500. Чему эта сумма будет равноценна сегодня?

Чтобы рассчитать сегодняшнюю стоимость, нужно идти от обратного: 1500 долларов разделить на (1,10)2 , что будет равно примерно 1240 долларам. Этот процесс и называется дисконтированием.

Если говорить простым языком, то дисконтирование – это определение сегодняшней стоимости будущей денежной суммы (или если говорить более правильно, будущего денежного потока).

Если вы хотите выяснить, сколько будет стоить сегодня сумма денег, которую вы или получите, или планируете потратить в будущем, то вам надо продисконтировать эту будущую сумму по заданной ставке процента. Эта ставка называется «ставкой дисконтирования».

В последнем примере ставка дисконтирования равна 10%, 1500 долларов – это сумма платежа (денежного оттока) через 2 года, а 1240 долларов – это и есть так называемая

дисконтированная стоимость будущего денежного потока. В английском языке существуют специальные термины для обозначения сегодняшней (дисконтированной) и будущей стоимости: future value (FV) и present value (PV). В примере выше $1500 — это будущая стоимость FV, а $1240 – это текущая стоимость PV.

Когда мы дисконтируем — мы идём от будущего к сегодняшнему дню.

Дисконтирование

Когда мы наращиваем — мы идём от сегодняшнего дня в будущее.

Наращение

Формула для расчета дисконтированной стоимости или формула дисконтирования для данного примера имеет вид: 1500 * 1/(1+R)n = 1240.

Математическая формула дисконтирования в общем случае будет такая: FV * 1/(1+R)n = PV. Обычно её записывают в таком виде:

PV = FV * 1/(1+R)n

Коэффициент, на который умножается будущая стоимость 1/(1+R)n

называется фактором дисконтирования от английского слова factor в значении «коэффициент, множитель».

В данной формуле дисконтирования: R – ставка процента, N – число лет от даты в будущем до текущего момента.

Таким образом:

- Compounding или Приращение – это, когда вы идете от сегодняшней даты в будущее.

- Discounting или Дисконтирование – это, когда вы идете из будущего к сегодняшнему дню.

Обе «процедуры» позволяют учесть эффект изменения стоимости денег с течением времени.

Конечно, все эти математические формулы сразу наводят тоску на обычного человека, но главное, запомнить суть. Дисконтирование – это когда вы хотите узнать сегодняшнюю стоимость будущей суммы денег (которую вам надо будет потратить или получить).

Надеюсь, что теперь, услышав фразу «понятие дисконтирования», вы сможете объяснить любому, что подразумевается под этим термином.

Приведенная стоимость – это дисконтированная стоимость?

В предыдущем разделе мы выяснили, что

Дисконтирование– это определение текущей стоимости будущих денежных потоков.

Не правда ли, в слове «дисконтирование» слышится слово «дисконт» или по-русски скидка? И действительно, если посмотреть на этимологию слова discount, то уже в 17 веке оно использовалось в значении «deduction for early payment», что означает «скидка за раннюю оплату». Уже тогда много лет назад люди учитывали временную стоимость денег. Таким образом, можно дать еще одно определение: дисконтирование – это расчет скидки за быструю оплату счетов. Эта «скидка» и является мерилом временной стоимости денег или time value of money.

Дисконтированная стоимость – это текущая стоимость будущего денежного потока (т.е. будущий платеж за вычетом «скидки» за быструю оплату). Ее еще называют приведенной стоимостью, от глагола «приводить». Говоря простыми словами, приведенная стоимость – это будущая денежная сумма, приведенная

к текущему моменту.

Если быть точным, то дисконтированная и приведенная стоимость – это не абсолютные синонимы. Потому что приводить можно не только будущую стоимость к текущему моменту, но и текущую стоимость к какому-то моменту в будущем. Например, в самом первом примере можно сказать, что 1000 долларов, приведенные к будущему моменту (через два года) при ставке 10% равны 1210 долларов. То есть, я хочу сказать, что приведенная стоимость – это более широкое понятие, чем дисконтированная стоимость.

Кстати, в английском языке такого термина (приведенная стоимость) нет. Это наше, чисто русское изобретение. В английском языке есть термин present value (текущая стоимость) и discounted cash flows (дисконтированные денежные потоки). А у нас есть термин приведенная стоимость, и он чаще всего используется именно в значении «дисконтированная» стоимость.

Таблица дисконтирования

Чуть выше я уже приводила формулу дисконтирования PV = FV * 1/(1+R)n, которую можно описать словами как:

Дисконтированная стоимость равна будущая стоимость, умноженная на некий множитель, который называется фактором дисконтирования.

Коэффициент дисконтирования 1/(1+R)n, как видно из самой формулы, зависит от ставки процента и количества периодов времени. Чтобы не вычислять его каждый раз по формуле дисконтирования, пользуются таблицей, показывающей значения коэффициента в зависимости от % ставки и количества периодов времени. Иногда она называется «таблица дисконтирования», хотя это не совсем правильный термин. Это таблица коэффициентов дисконтирования, которые рассчитываются, как правило, с точностью до четвертого знака после запятой.

Пользоваться данной таблицей коэффициентов дисконтирования очень просто: если вы знаете ставку дисконтирования и число периодов, например, 10% и 5 лет, то на пересечении соответствующих столбцов находится нужный вам коэффициент.

Пример 3.

Давайте разберем простой пример. Допустим, вам нужно выбрать между двумя вариантами:

- А) получить 100,000 долларов сегодня

- Б) или 150,000 долларов одной суммой ровно через 5 лет

Что выбрать?

Если вы знаете, что банковская ставка по 5-летним депозитам составляет 10%, то вы легко можете посчитать, чему равна сумма 150,000 долларов к получению через 5 лет, приведенная к текущему моменту.

Соответствующий коэффициент дисконтирования в таблице равен 0,6209 (ячейка на пересечении строки 5 лет и столбца 10%). 0,6209 означает, что 62,09 цента, полученные сегодня, равны 1 доллару к получению через 5 лет (при ставке 10%). Простая пропорция:

| сегодня | через 5 лет |

| 62,09 цента | $1 |

| X? | 150,000 |

Таким образом, $150,000*0,6209 = 93,135.

93,135

— это дисконтированная (приведенная) стоимость суммы $150,000 к получению через 5 лет.

Она меньше, чем 100,000 долларов сегодня. В данном случае, синица в руках действительно лучше, чем журавль в небе. Если мы возьмем 100,000 долларов сегодня, положим их на депозит в банке по 10% годовых, то через 5 лет мы получим: 100,000*1,10*1,10*1,10*1,10*1,10 = 100,000*(1,10)5 = 161,050 долларов. Это более выгодный вариант.

Чтобы упростить это вычисление (вычисление будущей стоимости при заданной сегодняшней стоимости), можно также воспользоваться таблицей коэффициентов. По аналогии с таблицей дисконтирования эту таблицу можно назвать таблицей коэффициентов приращения (наращения). Вы можете построить такую таблицу самостоятельно в Excele, если используете формулу для расчета коэффициента приращения:(1+R)n

.

Из этой таблицы видно, что 1 доллар сегодня при ставке 10% через 5 лет будет стоить 1,6105 долларов.

С помощью такой таблицы легко будет посчитать, сколько денег нужно положить в банк сегодня, если вы хотите получить определенную сумму в будущем (не пополняя вклад). Чуть более сложная ситуация возникает, когда вы хотите не только положить деньги на депозит сегодня, но и собираетесь каждый год добавлять определенную сумму к своему вкладу. Как это рассчитать, читайте в следующей статье. Она называется формула аннуитета.

Философское отступление для тех, кто дочитал до этого места

Дисконтирование базируется на знаменитом постулате «время — деньги»

. Если задуматься, то эта иллюстрация имеет очень глубокий смысл. Посадите яблоню сегодня, и через несколько лет ваша яблоня вырастет, и вы будете собирать яблоки в течение многих лет. А если сегодня вы не посадите яблоню, то в будущем яблок вы так и не попробуете.

Всё, что нам нужно – это решиться: посадить дерево, начать свое дело, стать на путь, ведущий к исполнению мечты. Чем раньше мы начнем действовать, тем больший урожай мы получим в конце пути. Нужно превращать время, отпущенное нам в нашей жизни, в результаты.

«Семена цветов, которые распустятся завтра, сажают сегодня».

Так говорят китайцы.

Если вы мечтаете о чем-то, не слушайте тех, кто вас отговаривает или подвергает сомнению ваш будущий успех. Не ждите удачного стечения обстоятельств, начинайте как можно раньше. Превращайте время вашей жизни в результаты.

Большая таблица коэффициентов дисконтирования (открывается в новом окне):

Вы можете прочитать другие статьи по теме Финансы:

1. Капитализация вклада — что это? Формула капитализации процентов: ежемесячно, ежедневно, непрерывно. Рассчитать свой потенциальный доход по вкладу можно самостоятельно, не полагаясь на калькуляторы дохода, которые размещены на сайтах банковских учреждений. В этой статье на конкретных примерах показано, как рассчитать доход по вкладу с капитализацией процентов (ежеквартальной, ежемесячной) и как рассчитать эффективную ставку по вкладам с капитализацией.

2. Формула аннуитета. Вечная рента. Это надо знать каждому! (не для банкиров) Вечная рента — это серия одинаковых платежей, которые продолжаются вечно. Такой вариант возможен, если, например, у вас есть вклад в банке, вы снимаете только ежегодные проценты, а основная сумма вклада остается нетронутой. Тогда, если ставка процента по вкладу не меняется, у вас будет так называемая вечная рента.

3. Формула расчета NPV инвестиционного проекта. Это просто.

Инвестировать — это значит вложить свободные финансовые ресурсы сегодня с целью получения стабильных денежных потоков в будущем. Как не ошибиться и не только вернуть вложенные средства, но еще и получить прибыль от инвестиций?

4. Внутренняя норма доходности. Формула расчета IRR инвестиционного проекта

В данной статье приведены не только формула и определение IRR, но есть примеры расчетов этого показателя (в Excel, графический) и интерпретации полученных результатов. Два примера из жизни, с которыми сталкивается каждый человек

5. Ставка дисконтирования для инвестиционного проекта. Это WACC — средневзвешенная стоимость капитала.

По своей сути ставка дисконтирования при анализе инвестиционных проектов — это ставка процента, по которой инвестор привлекает финансирование. Как ее рассчитать?

Самые интересные статьи по теме МСФО и Дипифр:

1. Консолидация — это контроль. МСФО IFRS 10 — это единая концепция контроля для любых объединений бизнеса

2. Как сдать экзамен Дипифр со второго раза?

Перейти на главную страницу

Методы инвестиционного анализа, использующие дисконтированные денежные потоки

Следует заметить, что дисконтированный денежный поток (DCF) в своей формуле расчета сильно походит на чистый дисконтированный доход (NPV). Главное отличие заключается во включении первоначальных инвестиционных затрат в формулу NPV. Дисконтированный денежный поток (DCF) используется во многих методах оценки эффективности инвестиционных проектов. Из-за того, что данные методы используют дисконтирование денежных потоков, их называют динамическими.

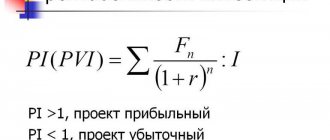

- Динамические методы оценки инвестиционных проектов Чистый дисконтированный доход (NPV, Net Present Value)

- Внутренняя норма прибыли (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Эквивалент ежегодной ренты (NUS, Net Uniform Series)

- Чистая норма доходности (NRR, Net Rate of Return)

- Чистая будущая стоимость (NFV, Net Future Value)

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

Более подробно узнать про методы расчета эффективности инвестиционных проектов вы можете в статье «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI». Помимо только дисконтирования денежных потоков существую более сложные методы, которые в дополнение учитывают реинвестирование денежных платежей.

- Модифицированная чистая норма рентабельности (MNPV, Modified Net Rate of Return)

- Модифицированная норма прибыли (MIRR, Modified Internal Rate of Return)

- Модифицированный чистый дисконтированный доход (MNPV, Modified Present Value)

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Достоинства и недостатки показателя DCF дисконтирования денежных потоков

+) Использование ставки дисконтирования является несомненным достоинством данного метода, так как позволяет привести будущие платежи к текущей стоимости и учесть возможные факторы риска при оценке инвестиционной привлекательности проекта. -) К недостаткам можно отнести сложность прогнозирования будущих денежных потоков по инвестиционному проекту. К тому же трудно отразить в ставке дисконтирования изменения внешней среды. Резюме Дисконтирование денежных потоков является основой для расчета многих коэффициентов оценки инвестиционной привлекательности проекта. Мы разобрали на примере алгоритм расчета дисконтированных денежных потоков в Excel, их существующие достоинства и недостатки. С вами был Иван Жданов, спасибо за внимание.

Автор: к.э.н. Жданов Иван Юрьевич

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Чистая приведенная стоимость (NPV)

Для оценки общего воздействия проекта с использованием методов DCF включает дисконтирование всех соответствующих потоков денежных средств, связанных с проектом, до их текущей стоимости (PV).

Если рассматривать отток проекта как отрицательный и приток как положительный, NPV проекта представляет собой сумму приведённых стоимостей (PV) всех потоков, возникающих в результате выполнения проекта.

Правило принятия решений:

NPV представляет собой излишки средств (после финансирования инвестиций), заработанные по проекту, поэтому:

- если NPV положителен — проект является финансово жизнеспособным

- если NPV равен нулю — проект ломается даже

- если NPV отрицательный — проект не является финансово жизнеспособным

- если у компании есть два или более взаимоисключающих проекта, они должны выбрать тот, у которого самая высокая NPV

Предположения при расчете чистой приведенной стоимости

При расчете чистой приведенной стоимости сделаны следующие предположения о движении денежных средств:

- все денежные потоки происходят в начале или конце года

- начальные инвестиции происходят T0

- другие денежные потоки начинаются через год после этого (T1).

Также процентные платежи никогда не включаются в расчет NPV, поскольку они учитываются по стоимости капитала.

Пример использования NPV

Организация рассматривает капиталовложения в новое оборудование. Расчетные денежные потоки следующие.

Стоимость капитала компании составляет 9%.

Рассчитайте NPV проекта, чтобы оценить, следует ли его выполнять. Решение:

PV притока денежных средств превышает PV оттока денежных средств на 29 760 долларов США, а это означает, что проект получит доход DCF более 9%, т. е. он будет получать профицит в размере 29 760 долл. США после уплаты стоимости финансирования. Поэтому его следует проводить.