Биржевые спекуляции различными торговыми инструментами позволяют новичкам и опытным торговцам получить неплохой доход. Но прежде, чем работать, рейдеру необходимо получить качественные знания в области технического и фундаментального анализа и эффективно применять их на практике.

Что такое спекуляция. Откуда доход

Под спекуляцией понимается заработок на движении цены актива в выгодную для спекулянта сторону. То есть задача – купить дешевле и затем продать дороже. Разница купли-продажи и составляет доход спекулянта.

Хотя зарабатывать можно и на разнице продажи-покупки. Это позволяет делать так называемая короткая позиция или шорт. Вставая в шорт, спекулянт вначале берет у биржи актив (акции, валюту) в натуральной форме. Этот актив ему придется вернуть бирже. Затем спекулянт продает актив на рынке по определенной цене. Если в дальнейшем цена падает – то спекулянт выкупает этот же актив по более низкой цене и возвращает его бирже. А разницу между продажей и выкупом оставляет себе. Таким образом можно зарабатывать на движении котировок вниз.

Возникает резонный вопрос – кто платит? Платят другие участники рынка, которые готовы купить актив по новой цене.

Цена на актив формируется в соответствии со спросом. Если компания перспективная и показывает прибыль – то спрос на ее бумаги растет. Подобно этому и спрос на национальную валюту отдельной страны повышает ее курс. Здесь уже ключевую роль играет состояние экономики государства, привлекательность активов для иностранных инвесторов, а также имеет значение объем валюты на рынке. То есть в основе биржевых спекуляций всегда лежит экономика.

Однако довольно часто можно услышать о неожиданных обвалах на бирже или надувании пузырей. Это действительно бывает. На рынке нередко происходит паника или ажиотаж. В выигрыше в этом случае остается тот, кто сумел лучше и правильнее других оценить реальную стоимость актива, а также предсказать поведение основной части игроков.

С чего следует начать

Залогом эффективности процесса спекуляции на фондовом рынке является правильный выбор финансового актива. Одним из основных критериев выступает стоимость последнего. Чем дешевле трейдер сможет его приобрести и дороже продать, тем выше будет показатель полученной прибыли. В силу того, что доход спекулянта зависит от колебаний рыночной цены, необходимо выбирать торговые инструменты с высоким уровнем волатильности.

На следующем этапе нужно определиться с видом осуществляемых сделок. Биржевые спекулянты отдают предпочтение операциям с отложенным сроком исполнения.

Кассовые сделки пользуются меньшей востребованностью у трейдеров. Это связано с отсутствием возможности заключения большего количества контрактов, чем есть в наличии. Торговля «на понижение» в этом случае исключена.

Одной из составляющих эффективной работы на фондовой бирже является выбор надежного брокера. Минимальная сумма, необходимая для открытия брокерского счета, варьируется в широком диапазоне. Некоторые брокерские компании устанавливают ее в пределах 1-5 $. Трейдер также оплачивает комиссии за совершение операций на бирже и ведение брокерского счета.

На следующем этапе осуществляется сделка по покупке (продаже) выбранного фондового инструмента. Существуют следующие варианты подачи заявки:

- по телефону;

- через интернет.

Второй способ является более предпочтительным, т.к. позволяет минимизировать затраты времени на обработку заявки. Наличие у трейдера предварительно составленного торгового прогноза, включающего в себя стиль торговли, используемые методы анализа ситуации на бирже, способы управления рисками, позволит избежать заключения «необдуманных» сделок, вероятность убыточности которых высока.

Как правильно выбрать брокера?

В первую очередь нужно смотреть на то, какую репутацию он имеет на рынке, какую долю занимает. Чтобы не рисковать, можно воспользоваться услугами государственных банков – Сбербанк, ВТБ, Газпромбанк и др. Они практически лишены риска банкротства, поэтому являются самыми надежными. Во второй строчке по этому критерию стоят крупнейшие частные банки – Альфа-Банк, “Открытие”, “МДМ”. Среди специализированных брокерских компаний крупными и старейшими являются – БКС, “Финам”, “Атон”. Но вероятность отзыва у них лицензии выше, чем у крупных банков. В то же время госбанки при всей своей устойчивости предоставляют не самые выгодные тарифы. В любом случае не рекомендуется обращаться к малоизвестным брокерам, даже если комиссии в них очень привлекательные.

Работа с конкретным инструментом

Акции.

Справедливая стоимость акций определяется финансовыми показателями компании эмитента. Котировки сильно зависят от выхода тех или иных корпоративных новостей, а также от событий в отрасли. Серьезные движения наблюдаются и в периоды публикации отчетностей.

Цена акций на рынке постоянно колеблется. Потенциальный заработок на спекуляциях по ним – высокий, как и потенциальный убыток. Чтобы правильно предугадывать движение котировок, придется изучать основы финансового анализа. По каждой бумаге оцениваются производственные показатели эмитента, перспективы развития. Также нужно будет внимательно следить за новостным фоном.

Топ-7 акций для заработка на волатильности

Акции, подверженные волатильности, могут приносить инвесторам значительную доходность. Для этого вкладчику нужно обладать смелостью и умением не идти на поводу у эмоций, когда рынок начинает двигаться.

Со статистической точки зрения, бета-коэффициент – это единица измерения, которая дает количественное соотношение между движением курса отдельной акции и движением рынка акций в целом. А с практической – это просто показатель того, какую динамику показывает акция в отдельно взятый торговый день относительно рынка.

Далее расскажем о семи компаниях, бета-коэффициент акций которых равен не менее 1,7, а средний объем торгов за одну сессию составляет не меньше 1 млн.

1. California Resources

California Resources – компания, занимающаяся разведкой и добычей нефти и газа. Чтобы продемонстрировать, насколько ее акции склонны к волатильности, приведем следующий пример: на следующий день после того, как финансовые результаты данной фирмы оказались лучше прогнозов, стоимость бумаг взлетела более чем на 50%. Аналитик Дэйв Митс считает, что руководство California Resources добилось значительных успехов в улучшении баланса.

Кроме того, компании удалось сгенерировать внушительный свободный денежный поток в третьем квартале в размере $151 млн. Бета-коэффициент California Resources составляет 2,8, что делает ее самой нестабильной компанией в нашем списке. Аналитики Morningstar установили для акций , а также оценку справедливой стоимости в $16 за одну ценную бумагу.

2. Laredo Petroleum

Laredo Petroleum – производитель нефти и природного газа, работающий в основном в пермском бассейне в Техасе. За последние три года акции Laredo упали почти на 80%, поскольку рынок нефти изо всех сил пытался набрать обороты. Однако Митс отмечает, что на данный момент акции сильно недооценены – бумаги торгуются на уровне менее $3 за штуку, учитывая, что компания наконец-то начала демонстрировать признаки существенных изменений в лучшую сторону.

Читайте:

Автор книги «Богатый папа, бедный папа» предупредил об угрозе системы на фальшивых деньгах

Эксперт считает, что Laredo – очень эффективная компания с приличным балансом. Бета-коэффициент компании равен 1,7. Аналитики Morningstar установили для акций Laredo рекомендацию «покупать». Справедливая цена бумаг составляет $5 за одну ценную бумагу.

3. ON Semiconductor

ON Semiconductor является одним из крупнейших мировых производителей электронных компонентов, применяемых в различных сферах. Как и у многих других компаний из данного сектора, ON пришлось пережить сложный год из-за циклического спада на рынке. Операционная прибыль компании снизилась более

чем на 50% с начала года. Тем не менее аналитик Сет Шервуд считает, что прибыль ON в третьем квартале и прогноз на четвертый квартал свидетельствуют о стабилизации бизнеса. По мнению эксперта, в ближайшем будущем торговая война и макроэкономическая ситуация в целом будут продолжать увеличивать волатильность акций данного производителя. Бета-коэффициент ON составляет 1,8. Аналитики Morningstar рекомендуют покупать акции компании, справедливая цена равна при этом $26 за штуку.

4. Twilio

Twilio работает в области коммуникационных услуг и специализируюется на голосовой связи, обмене сообщениями, видео и других приложениях для разработчиков программного обеспечения. Акции выросли на 30% в прошлом году, но снизились на 26% за последние шесть месяцев. Изначально стоимость бумаг компании упала более чем на 12% после того, как ее финансовые результаты разочаровали рынок. Тем не менее аналитик Джон Барретт считает, что проблемы Twilio временны и никак не повлияют на долгосрочные перспективы роста. Бета-коэффициент Twilio равен 2. Аналитики Morningstar рекомендуют покупать бумаги, а справедливая цена находится на уровне $132 за акцию.

5. Uber Technologies

Примерно через шесть месяцев после первичного размещения акций на бирже гигант Uber по-прежнему пытается привыкнуть к морской болезни. Акции остаются ниже 30% от цены IPO в $45 долларов. Но несмотря на всю нестабильность Али Могараби отмечает, что Uber находится на пути к тому, чтобы стать прибыльной компанией. А произойдет это, по мнению аналитик, где-то в 2024 году.

Компания успешно расширила сферу своего бизнеса за счет доставки еды с Uber Eats, так что рост заказов вполне может способствовать увеличению ее выручки во второй половине 2021 года. Бета-коэффициент Uber составляет 1,8. Аналитики Morningstar рекомендуют покупать акции, а справедливая оценка стоимости равна $58 за штуку.

6. United Rentals

United Rentals – крупнейшая в мире компания, предлагающая в аренду более 3300 классов оборудования. За последний месяц ее акции выросли на 22%, но аналитик Скотт Поуп считает, что впереди у фирмы большие перспективы благодаря ведущей в отрасли логистике и технологиям. United расширила свой парк оборудования, и теперь компания может предложить гораздо более широкий спектр решений.

Поуп отмечает, что аренда оборудования является экономически выгодной альтернативой покупке. Бета-коэффициент United Rentals имеет равен 1,8. Аналитики Morningstar рекомендуют покупать бумаги, оценка справедливой стоимости равна при этом $185 за акцию.

7. Weibo

Weibo – это китайский сервис микроблогов, который часто сравнивают с американской социальной сетью Twitter. На данный момент у Weibo около 500 млн пользователей. Аналитик Челси Тэм считает, что во втором квартале рост как

месячных активных пользователей (4,5%), так и ежедневных активных пользователей (3,9%) компании был вполне обнадеживающим. За последние шесть месяцев акции Weibo упали на 24%, поскольку торговая война между США и Китаем затянулась.

По мнению Тэма, бумаги Weibo выглядят недооцененными, но перспективы компании выглядят неопределенно. Бета-коэффициент Weibo составляет 1,8. Аналитики Morningstar установили для акций , а также оценку справедливой стоимости в $66 за одну ценную бумагу

Облигации.

По своей сути представляют законно оформленный долг. То есть эмитент берет у инвесторов заём. И по прошествии какого-то времени его возвращает, выплачивая проценты. Этот долг может быть – государственный, муниципальный или корпоративный. Данный инструмент является более надежным, чем акции. Ведь в случае банкротства компании деньги выплачиваются прежде всего держателям облигаций (держателям долга). А банкротства государств или субъектов муниципальной власти происходят редко.

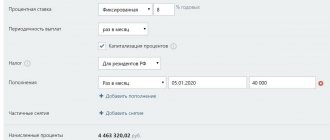

Также по облигациям существует процентный доход – купон, он выплачивается в момент погашения. Но, кроме дохода по купону, есть возможность получить доход и от разницы купли-продажи. Дело в том, что облигации всегда погашаются по номиналу. Скажем, если номинал облигации 1000 рублей, а купон составляет 10%, то при погашении инвестор получит 1100 рублей. Однако если инвестору удалось купить на рынке облигации по цене ниже номинала (например, 990 рублей) – то он помимо купонного дохода в 10% получает еще и выгоду в 10 рублей.

В то же время спекулировать облигациями сложнее, чем акциями, т. к. колебания их стоимости небольшие. И не всегда получается купить на рынке облигацию по цене ниже номинала.

Классические торговые стратегии

Классикой спекулятивного жанра являются краткосрочные торговые стратегии:

- Скальпинг.

- Интрадей или дейтрейдинг.

- Свинг-трейдинг

Скальпинг

Это краткосрочные сделки с открытием позиции до 1-5 минут, иногда время исчисляется секундами. Цель – заработать на колебаниях цен, поэтому выбираются высоколиквидные бумаги. Часто эта стратегия используется на Форекс, где ниже комиссии. Новички трейдинга, как правило, начинают именно с этой схемы торгов. Доход с одной успешной операции очень маленький, поэтому за одну торговую сессию скальпер совершает сотни сделок.

Диверсификация

Чтобы застраховать риски, нередко используется диверсификация – то есть вложение не в один актив, а в несколько. Это разумно. Но не стоит сильно разбрасываться по множеству активов, т. к. тщательно следить за всеми ими будет довольно тяжело.

Лучше проводить диверсификацию в рамках одного инструмента – например, покупать акции разных компаний. Либо рискованные спекуляции в валюте и акциях компенсировать консервативными вложениями в надежные облигации.

Автор статьи, эксперт по финансам

Дмитрий Тачков

Привет, я автор этой статьи. Имею высшее образование. Специалист по финансам и банкам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Всегда в теме по лучшим вкладам и картам. Делаю выгодные вклады и получаю высокий кешбек по картам. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Об авторе

Бесполезно

60

Занятно

112

Помогло

52