Характеристика депозитарных операций предполагает набор финансовых процедур, направленных на удержание, управление и передачу прав собственности, имеющих отношение к сертификатам ценных документов.

В то же время участник рынка, производящий упомянутые процессы на квалифицированном уровне, получает статус депозитария, а люди, постоянно применяющие данные услуги, выступают депонентами. Условия осуществления депозитарной деятельности требуют непременного соглашения для участников, называемого депозитарным соглашением или актом депо-счета.

Виды депозитария

Различают 5 видов депозитария:

- Профессиональный участник рынка ценных бумаг, который предоставляет услуги по хранению сертификатов этих бумаг, а также ведет учет перехода прав собственности на них;

- Специальное помещение в банке, где хранятся депозитарные ячейки;

- Депозитарий международного договора – государство либо международная организация, которые берут на себя обязательства по хранению текста международного договора, документы о ратификации такого соглашения и прочие подобные бумаги;

- Центральный депозитарий – финансовый институт рынка ценных бумаг, выполняющий функции расчетов по ценным бумагам;

- Депозитарный банк – банковское учреждение, которое осуществляет хранение ценных бумаг, других финансовых активов, принадлежащих клиентам, а также предоставляющее услугу управления такими ценными бумагами.

Что это такое

Большая часть ценных бумаг (ЦБ) на фондовой бирже находятся в обороте в электронной форме. При покупке акций или облигаций вы получаете не сами бумаги, а право на них, что фиксируется цифровым кодом.

Депозитарий – это хранилища, в которых находятся физические сертификаты на ЦБ, при этом их владельцы постоянно меняются. Достаточно просто внести на депозитный счет электронную запись.

Виды деятельности депозитария

Депозитарий выполняет различные функции, включая:

- Хранение сертификатов ценных бумаг – для этого используется хранилище депозитария. Помимо этого, учет ценных бумаг может вестись в нематериальной форме с помощью записей, которые вносятся в электронные реестры;

- Учет прав на ценные бумаги – передача на хранение депозитарию ценных бумаг не означает, что права собственности на такие активы переходит к депозитарию;

- Расчеты по сделкам, осуществляемым с ценными бумагами – проведение операций на биржевом и внебиржевом рынке;

- Выплата дивидендов – начисление дивидендов, их фактическая выплата с уплатой налога с доходов.

Депозитарии оказывают и некоторые другие услуги, например, проведение сделок РЕПО, кредитование ценными бумагами, предоставление информации и другие.

Одной из ключевых обязанностей депозитария является обеспечение сохранности ценных бумаг или прав на них, а также осуществление любых действий исключительно в интересах депонента. Депозитарию не предоставляется право распоряжаться, управлять ценными бумагами, совершать операции с ними. Ценные бумаги просто находятся на хранении у депозитария, но не являются его собственностью, поэтому взыскание по его обязательствам на эти активы не распространяется.

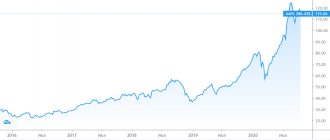

Трейдеры и инвесторы получают доход (профит) на изменениях цены (котировок — корреляции и волатильности) финансовых инструментов – фьючерсов на индексы, обыкновенных и привилегированных акций, валютных пар, CFD, опционов, цифровых валют и т.д.

Депозитарию разрешается осуществлять свои функции одновременно с ведением других видов деятельности:

- Брокерской;

- Дилерской;

- Управлением ценными бумагами;

- Клирингу (определению взаимных обязательств).

Преимущества депозитария Сбербанка

Сбербанковский депозитарий начал оказывать услуги с 1997 года. На 2021 год здесь в управлении находится 50 программ на акции, а также 29 эмитентов базового актива РФ. На обслуживании находится сверх 1,7 млн. счетов типа депо. Для передачи данных и дистанционного проведения операций банк использует защищенные каналы SWIFT или Онлайн-Сбербанк.

Система Депозитарий Сбербанка соответствует нормативам РФ. Она доказала высокую степень защиты и отказоустойчивости. Ее деятельность контролируется напрямую Банком России. Входит в ТОП мировых банков-кастодианов РФ и мира. За достижения в сфере депозитарных услуг 5 раз подряд награждалась кубком Global Custodian с 2014 по 2021 год.

Дистанционное управление

Депозитарий работает напрямую с клиентами при посещении офисов и посредством дистанционного управления. Второй способ предпочтительнее, когда неудобно каждый раз приходить для проведения операций лично. Клиенты пользуются системой SWIFT Connectivity, которая позволяет работать одновременно с несколькими депо-счетами. Передача данных происходит по стандарту ISO020022, который утвержден во всем мире.

Весь документооборот происходит также в электронном виде, на базе системы ЭДО. Все электронные версии хранимых документов соответствуют оригиналам и позволяют проводить сделки в режиме онлайн. Клиенты могут создавать электронную подпись, которая хранится на флэш-накопителе или в специальном хранилище.

Российским эмитентам можно заказать в банке услугу Сбербанк-Бизнес и проводить операции с отечественными ЦБ по счетам депо через систему Клиент-Банк. Получить к нему доуступ можно тремя способами:

- С официального сайта Сбербанка по своему логину и паролю.

- Через персональный компьютер или ноутбук, на котором установлено специальное программное обеспечение от Сбербанка.

- С мобильного устройства, после установки приложения.

Онлайн-системы управления депо-счетам Сбербанка не раз завоевывали отечественные и международные награды за внедрение передовых технологий. Есть программы, которые подойдут только для работы с российскими ценными бумагами или только с иностранными. Но для клиентов, которые проводят операции с ЦБ в разных валютах предусмотрено программное обеспечение для универсалов.

Безопасность данных

Депозитарий Сбербанка занимает первое место среди подобных организаций на российском рынке депозитарных услуг. Конфиденциальность данных находится на высочайшем уровне. Данные об операциях с ЦБ и заключенных сделках недоступны никому, кроме владельца счета.

Протоколы шифрования отвечают последним достижениям в этой области. Крупнейшие компании России доверяют работу со своими ценными бумагами ПАО Сбербанк. В их числе Магнит, МТС, Ростелеком, Тафтнефть, Мегафон, Лукойл, Газпром Нефть.

Универсальность

На обслуживании в Депозитарии Сбербанка находятся резиденты и нерезиденты РФ, как физические, так и юридические лица. Система работает со счетами депо в российских рублях и иностранной валюте.

Для физических лиц доступны простейшие операции по покупке и погашению ЦБ. А для корпоративных клиентов возможно проведение дробления, консолидации или других сложных процедур с ценными бумагами.

Регулирование депозитариев в России

Для ведения депозитарной деятельности в РФ необходимо создание юридического лица, которое должно получить лицензию Банка России. Лицензия профессиональным участникам рынка бумаг на осуществление депозитарной деятельности не имеет срока действия.

Для получения лицензии необходимо соблюдение нескольких условий. Например, величина собственных средств компании должна составлять как минимум 20 млн рублей. Помимо финансовых требований, нужно соответствующее техническое обеспечение, наличие системы учета, квалифицированного персонала, для которого предусмотрена сдача специального экзамена.

Деятельность депозитариев в РФ регулируется:

- Федеральным законом от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг»;

- Положением Банка России 13.05.2016 N 542-П «Положение о требованиях к осуществлению депозитарной деятельности при формировании записей на основании документов, относящихся к ведению депозитарного учета, а также документов, связанных с учетом и переходом прав на ценные бумаги, и при хранении указанных документов»;

- Положением Банка России 10.06.2015 N 474-П «Положение о деятельности специализированных депозитариев».

Перспективы развития депозитарной деятельности в России

Рассмотрим перспективы развития депозитарной системы с точки зрения выполнения функциональных обязанностей депозитариев в условиях перехода к централизованно-распределенной структуре. Основу нормативно-правового регулирования депозитарной деятельности в России составляют Федеральный Закон «О рынке ценных бумаг», Положение о депозитарной деятельности в РФ, утвержденное Постановлением ФКЦБ РФ № 36 от 16 октября 1997 года и инструкция Центрального Банка РФ от 25 июля 1996 года № 44, определяющая особенности работы депозитариев кредитных организаций. Основные направления и подходы к развитию российской депозитарной системы сформулированы в «Докладе о концептуальных подходах к месту и роли депозитарной деятельности на современном рынке ценных бумаг», утвержденном Правительством РФ ( решение № БН-П13-21918 от 9.07.97 г. ), Указе Президента РФ от 16 сентября 1997 года № 1034 «Об обеспечении прав инвесторов и акционеров на ценные бумаги в Российской Федерации», Государственной программе защиты инвесторов на 1998-1999г., утвержденной Постановлением Правительства РФ от 17.06.98 № 785 и Постановлением Правительства № 741 от 10 июля 1998 года «О мерах по созданию национальной депозитарной системы». Из вышеуказанных документов вытекает, что пути дальнейшего развития необходимо рассматривать с точки зрения выполняемых им функций: расчетной или кастодиальной.

Расчетный депозитарий — организация централизованного депозитарного обслуживания сделок с ценными бумагами, заключаемых между профессиональными участниками рынка ценных бумаг на фондовых биржах или у других организаторов торговли на рынке ценных бумаг, осуществляющая переводы ценных бумаг по депозитарным счетам профессиональных участников рынка ценных бумаг по итогам таких сделок.

Основным направлением функционального развития расчетных депозитариев является их объединение в единое информационно-технологическое пространство для оперативного осуществления трансфертов и возможности для клиента одного из расчетных депозитариев быть членом торговой системы, обслуживаемой другим расчетным депозитарием. Для этого необходимо совершенствование механизмов клиринга, неттинга и расчетов. Важное значение для эффективного функционирования депозитарной системы имеет совершенствование взаимодействия расчетных депозитариев с контрагентами, например с кастодиальными депозитариями. В рамках этого направления необходимо введение единых форм и форматов передачи данных и документооборота. С другой стороны, так как создание расчетных на повышение уровня обслуживания профессиональных участников рынка ценных бумаг и максимальное удовлетворение их потребностей, одним из направлений развития должно являться расширение возможностей удаленного доступа с использованием различных способов защиты информации. Вопрос удаленного доступа актуален прежде всего с точки зрения предоставления возможности для региональных участников рынка оперативно и гарантированно проводить сделки с расчетными депозитариями.

В отличие от расчетных, кастодиальные депозитарии специализируются на оказании дополнительных услуг для владельцев ценных бумаг. В основном, они ориентированы на частных и институциональных инвесторов, не являющихся профессиональными участниками рынка ценных бумаг.

Перспективы функционального развития кастодиальных депозитариев направлены, прежде всего, на расширение круга персонифицированных услуг, индивидуальный подход к обслуживанию депонентов и оказание полного комплекса услуг. Одновременно с совершенствованием функций хранения и учета ценных бумаг кастодиальные депозитарии должны обеспечивать денежные расчеты по операциям с ценными бумагами. Для своих клиентов им необходимо обеспечивать дополнительные гарантии права собственности. Важной оставляющей должно стать обеспечение кредитования по ценным бумагам. Отдельным направлением развития кастодиальных депозитариев является гарантированное предоставление клиентам всего комплекса услуг не зависимо от региона и филиала, который обслуживает депонента (глобализация доступа). Для решения этой задачи депозитарий должен обеспечить сбор, хранение и обмен информации, поступающей от филиалов и контрагентов. Предлагаемый подход единого пространства счетов Депо значительно упрощает оказание такой услуги как перерегистрация прав собственности. Регистраторы, осуществляющие ведение Реестров зачастую располагаются далеко от места проведения сделки, у них разные требования к составу документов для открытия лицевого счета и перерегистрации ЦБ, зачастую требуется предоплата их услуг. Таким образом, работать непосредственно с Регистраторами достаточно сложно. Поэтому задача депозитария — обеспечить решение такого рода проблем. При рассматриваемой схеме работы — за счет единого пространства счетов Депо клиент имеет дело только со своим Депозитарием, работающим по единым правилам. Один раз заключает с ним договор, предоставляет документы для открытия счета, и отдает распоряжения в виде установленных форм депозитария.

Учитывая необходимость интеграции России в мировую финансовую систему, привлечения иностранных инвестиций, кастодиальный депозитарий должен предоставлять своим клиентам возможность работы в мировой депозитарной системе Global Custody. Для обеспечения этого требования депозитарная система учета и обеспечения прав инвесторов должна соответствовать не только требованиям российского законодательства, но и западным формальным и неформальным стандартам.

Кроме совершенствования функциональных возможностей, существует объективная необходимость совершенствования технологий деятельности депозитариев и изменения, соответствующих правил и стандартов. Российские депозитарии должны иметь возможность работать в соответствии со стандартами Международной Организации по Стандартизации (ISO) для документооборота по операциям с ценными бумагами (стандарт ISO 7775) и использовать систему нумерации ценных бумаг ISIN, в соответствии со стандартом ISO 6166. Характеристики фондовых рынков, особенно системы заключения, клиринга и исполнения сделок в разных странах различны, так как в них отражаются исторические традиции и национальное законодательство. Поэтому представляется целесообразным дальнейшее развитие взаимодействия в разработке единых стандартов и процедур, приемлемых для всех депозитариев, работающих на рынке. При этом необходимо достижение следующих целей: сверка сделок на следующий день после заключения (день Т+1); исполнение сделки на непрерывной и каждодневной основе в день Т+3; осуществление расчетов на единых принципах и повышение эффективности путем возможно более широкого использования депозитариев, механизмов зачета и стандартной нумерации ценных бумаг.

Основные проблемы которые требуют решения для минимизации рисков, связанных с недостатками в системах клиринга и расчетов по сделкам с ценными бумагами следующие:

отсутствие унифицированных систем сверки условий заключенных сделок;

различные сроки исполнения сделок;

несоблюдение принципа поставки ценных бумаг против платежа;

отсутствие стандартизированных гарантий исполнения сделки;

отсутствие на многих рынках системы безналичных счетов для исполнения сделок по ценным бумагам.

Для их решения необходимо исполнение следующих условий:

Сверка параметров сделок между всеми непосредственными участниками рынка ценных бумаг (брокерами, дилерами и другими членами биржи) должна производиться не позднее, чем на следующий рабочий день после заключения сделки, т.е. на день Т+1. Возможна реализация двух основных типов систем сверки: двусторонняя и односторонняя. Основным различием между ними является то, что в двусторонней системе обе стороны сделки вводят информацию о сделке в систему, а в односторонней этот ввод осуществляет только одна сторона. Сверка в день Т+1 предоставляет сторонам возможность устранить все расхождения или конфликты, что уменьшает риск неисполнения сделки и помогает обеспечить своевременное исполнение сделки. Институциональные инвесторы или иные участники сделок, не являющиеся брокерами или дилерами также должны стать членами системы сверки сделок.

На всех рынках должна быть принята система каждодневного исполнения сделок, то есть исполнение сделок должно происходить через два рабочих дня после заключения, в день Т+3. В системе каждодневного исполнения окончательные расчеты по сделкам происходят во все рабочие дни недели. Этот процесс служит для сокращения числа заключенных, но не исполненных сделок, уменьшая тем самым уязвимость рынка.

Введение системы зачета сделок и клиринга. Особую актуальность этот вопрос приобретает в условиях возрастания объемов сделок и повышением интенсивности взаимодействия между участниками. Существует три основных варианта систем зачета сделок для клиринга: двусторонний зачет, многосторонний зачет и непрерывное зачетное исполнение. Для каждой из этих альтернатив должно быть проанализировано соотношение между стоимостью создания и поддержки системы зачета и издержками на исполнение сделок без такой системы.

Использование в расчетно-депозитарных системах принципа «поставки против платежа» (ППП). Существенный риск при исполнении сделок по ценным бумагам возникает в тех случаях, когда поставка ценных бумаг происходит без одновременного получения поставляющей стороной соответствующей денежной суммы. Одновременный обмен ценностей позволяет избежать риска, связанного с изменением цены и с невозможностью действовать в соответствии с обязательствами. Выполнение принципа ППП может быть обеспечено путем присоединения к системе денежной оплаты, к системе банковских гарантий или к системе финансовых гарантий.

Осуществление денежных платежей, связанных с исполнением сделок по ценным бумагам, должно осуществляться по единой технологии для всех финансовых инструментов и рынков на основе соглашения о зачислении « день в день» при условии автоматизации системы платежей.

Реализация вышеуказанных мер будет способствовать снижению рисков на рынке ценных бумаг, повышению гарантий прав собственности и интеграции России в международные клиринговые, расчетные и кастодиальные системы. Исходя из этого, дальнейшее развитие депозитарной системы в нашей стране должно проходить в тесном взаимодействии и расширении контактов с депозитарными организациями других стран, их международными объединениями и другими международными инфраструктурными организациями.

Заключение.

Депозитарии могут существовать как самостоятельные организации, так и в качестве структурных подразделений банков. Банковские депозитарии в России не являются крупнейшими, большая часть ценных бумаг учитывается в специализированных депозитариях. Однако и банковские депозитарии, деятельность которых представляют собой важную часть рынка, при этом клиенты, особенно в регионах, чаще имеют дело при торговле ценными бумагами со своим банком, чем со специализированными депозитариями.

В результате деятельности любого депозитария образуется некоторый массив информации, который должен обрабатываться и храниться по определенным правилам.

Перед клиентами того или иного банка хотя бы один раз возникает проблема выбора депозитария, в котором он будет хранить и учитывать свои бумаги.

Дальнейшее развитие депозитарной системы в нашей стране должно проходить в тесном взаимодействии и расширении контактов с депозитарными организациями других стран, их международными объединениями и другими международными инфраструктурными организациями.

Можно назвать следующие основные направления развития депозитарной системы с точки зрения гарантии прав собственников ценных бумаг.

Развитие каждого звена депозитарной системы согласно своим индивидуальным особенностям, но с учетом взаимодействия с другими элементами системы и имея целью повышение гарантий прав собственности инвесторов на ценные бумаги.

Уменьшение рисков депозитарной деятельности за счет налаживания эффективной политики риск-менеджмента.

Создание страховых, гарантийных фондов, страхование компаний-депозитариев.

Интеграция в мировые платежные и депозитарные системы.

Совершенствование нормативно-правовой базы депозитарной деятельности.

Повышение уровня контроля и надзора, требований к отчетности на уровне депозитарной системы в целом.

Таким образом, на лицо необходимость совершенствования института депозитариев прежде всего с точки зрения повышения гарантий прав инвесторов. Наиболее актуальными для России являются:

переход на новый уровень функционирования депозитариев в рамках централизованно-распределенной системы с единым пространством ДЕПО-счетов;

минимизация рисков за счет использования дополнительных технологических возможностей системы;

оптимизация административно – правовой базы.

Развитие депозитарной системы как системы учета прав на ценные бумаги в этих направлениях будет способствовать повышению надежности и ликвидности в целом.

Что же касается учетной системы, то она должна стремиться к обслуживанию максимально разнообразных ценных бумаг, обращающихся на рынке: акций, облигаций, векселей, складских свидетельств и т.п. Перевод обращения максимально возможного числа ценных бумаг из наличной в безналичную форму позволит значительно снизить издержки на обеспечение оборота, уменьшить риски фальсификации, утраты и, в итоге, повысить эффективность рынка. Эти цели недостижимы без развитой Учетной системы и и без развития депозитарной системы.

В данной курсовой работе была рассмотрена работа депозитария, отношение российских банков к системе депозитария и учетной системе . Дело в том, что в России большинство ценных бумаг выпущены именно в бездокументарной форме, поэтому столь велика роль депозитариев в организации торговли ценными бумагами. От эффективности деятельности депозитариев сильно зависит функционирование фондового рынка и издержки владельцев ценных бумаг при совершении операций с ними.

Список использованной литературы.

I. Нормативные акты:

1.Федеральный закон Российской Федерации «О рынке ценных бумаг» от 22 апреля 1996 года №39-ФЗ.

2. Временное положение о депозитарной деятельности на рынке ценных бумаг Российской Федерации и порядке ее лицензирования. Утверждено ФКЦБ от 02.10.1996 года.

3. Инструкция Центрального Банка РФ от 25 июля 1996 года № 44 « О особенностях работы депозитариев кредитных организаций»

4. Указ Президента РФ от 16 сентября 1997 года № 1034 « Об обеспечении прав инвесторов и акционеров на ценные бумаги в РФ».

5. Государственная программа защиты инвесторов на 1998- 1999 г., утвержденная Постановлением Правительства РФ от 17.06.98 № 785.

6. Постановление Правительства № 741 от 10 июля 1998 года « О мерах по созданию национальной депозитарной системы».

7. Указание № 292 –У от 15.07.1998 г. « О временном порядке ведения депозитарных операций с неэмисионными ценными бумагами»

II. Статьи :

1.Н.Г. Волков. Новые правила учета ценных бумаг./Главбух.1998. №№2,3

2.О.В. Гутников. «Гражданско-правовая ответственность бухгалтера. /Главбух.1998. №4

3.О.К. Колесникова, Г.А. Безрученко. Учет ценных бумаг профессиональными участниками рынка ценных бумаг/Главбух.1998. №14.

III Сайты и статьи в Internet :

1. К. Иванова « Жареный лед или к вопросу о депозитарном учете векселей» -www. bankir.ru/analytics 25.09.2002

2. Е. Демушкина –совсетник АКБ « Инвестиционная банковская корпорация», Б. Черкасский- Национальный Депозитарный Центр- вопросы и ответы на www. bankir.ru/analytics 25.09.2002

3. М. Матовников « Московская правда»-Крупнейшие депозитарии российских банков-https:// matov.narod.ru/publ/ 20/08/2002

4. К. Лысак-ведущий экономист Управления ценных бумаг ГУ ЦБ РФ по Москве , Б. Черкасский — Национальный Депозитарный Центр –Учет депозитарных операций –www.bdm.ru/arhiv/1998/01/50-53.html

5. Б. Черкасский — Национальный Депозитарный –www.bankir.ru/analytics/classic 24.09.2002

6. Б. Черкасский — Национальный Депозитарный Центр-Доклад о построении Учетной системы- www.bankir.ru/analytics/classic 24.09.2002

7. А. Барщевский- начальник депозитария ОПЕРУ-1 при ЦБ РФ , М. Хабибулин –экономист 1 категории ОПЕРУ – 1 при ЦБ РФ « Депозитариум» №1( 20)- «Проблема обработки и интерпритации данных депозитарного учета»- www.bankir.ru/ analytics/classic 24.09.2002

Н. Мазурин «Ведомости»- «Депозитарии для своих»-https://matov.narod.ru/cite/ved200701.htm 20.07.2001

Приложение № 1.

Сравнительный анализ депозитарных систем

| Централизованная депозитарная система | Децентрализованная депозитарная система | Централизованно-распределенная депозитарная система | |

| Особенности построения | Представляет собой единственный депозитарий. Back-office депозитария размещается в центральном офисе ( центральном узле сети), осуществляет ведение счетов депо, хранение первичных документов, выполняет весь спектр расчетных ,клиринговых, депозитарных, кастодиальных услуг. В филиалах депозитария размещается front-office депозитария, выполняющий функции приема первичных документов от депонентов и выдачи им отчетных документов, подготовленных back-office депозитария. При этом депозитарий может также выполнять функции по обслуживанию эмитентов. Второй вариант — эти функции передаются регистраторам (также максимально централизованным ). Единое управление и контроль. | Существует сеть самостоятельных депозитариев. Набор предоставляемых услуг -индивидуальный для каждого депозитария. Между отдельными депозитариями возможно установление отношений корреспондентских отношений или отношений типа депозитарий –субдепозитарий ( связь типа « один с одним»). Каждый депозитарий имеет собственную внутреннюю структуру в зависимости от объема операций, числа клиентов и набора предоставляемых услуг. Существует система лицензирования, государственного регулирования и контроля, но вследствие децентрализации полномасштабный контроль депозитарной системы затруднен. | Может иметь наибольшее по сравнению с централизованной и децентрализованной число возможных вариантов схем построения системы; Существует центральный депозитарий и сеть подчинённых ему депозитариев, связанных с центральным договорными отношениями и единой технологией (связь типа «один ее всеми»). Как вариант возможен какой- либо тип связи между равноподчиненными депозитариями ,а также несколько уровней подчиненности (региональные центры) и т.д. Полномочия и функции центрального депозитария могут варьироваться в зависимости от уровня развития фондового рынка и множества других условий. В депозитарной системе может осуществляться неттинг ценных бумаг, в случае совмещения депозитарных функций с клиринговыми –клиринг денежных средств. Как минимум двухуровневая система руководства, достаточно высокая степень унификации стандартов и требований. Гибкая система контроля. Существует система лицензирования. Государственного регулирования и контроля, при наличии центрального депозитария возможен эффективный контроль , оперативный сбор консолидированной отчетности , достаточно высокий уровень централизации способствует координации действий. |

| Документооборот | Высокий уровень унификации. Единые правила и порядок документооборота, единые формы бумажных документов, единые форматы электронных документов. Высокий уровень централизации требует максимального использования электронного документооборота ( не должно противоречить законодательству). При электронном документообороте необходим высокий уровень защиты информации ( электронная подпись, криптографическая защита и т. д. ), а также возможность авторизации клиента депозитария. Очень большой обьем информации и высокая сложность внутреннего документооборота депозитария, минимальный внешний документооборот. | Низкий уровень унификации. Различные у каждого депозитария правила и порядок документооборота, различные формы бумажных документов( минимальные единые требования) . Электронный документооборот практически не используется, так как отсутствует объективная необходимость его широкого использования. Большой внешний документооборот депозитариев при взаимодействии с контрагентами ( дополнительные сложности возникают при низкой унификации), сложность внутреннего документооборота невысокая, объем зависит от объема и структуры клиентской базы. | Возможны два варианта организации документооборота ( бумажный, электронный) или их сочетание в зависимости от конкретной используемой структуры. Единый порядок и форматы взаимодействия с центральным депозитарием. Внешний и внутренний документооборот депозитариев сравним по объему и сложности. При этом наибольшая эффективность достигается при максимальной унификации. |

| Особенности технологии | Единая база данных ,единое хранилище, работа в режиме реально времени. Для клиента возможно проведение операций из любого front- office. Самая оптимальная схема для решения таких задач как дематириализация и обездвиживание ценных бумаг. Фактически это моноструктура депозитария и в технологическом плане особенностей нет, поскольку это депозитарий с удаленным front- office. Реализация любых схем поставки ценных бумаг. Необходима реализация систем удаленного доступа, сложные телекоммуникационные системы. | Распределенные ,не связанные друг с другом базы данных , индивидуальные хранилища у каждого депозитария, внутридепозитарные технологии работы могут быть простейшими. Усложнение происходит за счет необходимости реализации цепочек междепозитарных переводов, перерегистраций в реестрах. Большой срок проведения операций. | В зависимости от реализуемой схемы может быть реализовано множество вариантов технологий, сочетающих в себе черты централизованной и децентрализованной системы, а также индивидуальные особенности. |

| Степень обеспечения гарантий прав владельцев ценных бумаг | Высокая. Ценные бумаги всех депонентов хранятся и учитываются в едином депозитарии. Централизованная система мониторинга рисков и контроля, использование единой технологии позволяет снизить операционный и технологический риски. Невысокая степень риска взаимодействия с третьими лицами. Вследствие широкого использования удаленного доступа и телекоммуникационных систем требует особого внимания вопрос сохранности информации . Вследствие существования единой клиентской базы значительно снижается клиентский риск. Невысокая сложность организации государственного регулирования. | Низкая. В большей степени влияет высокий уровень операционного и технического риска, высокая доля бумажного документооборота. Высокий риск при взаимодействии депозитария с третьими лицами. Сложность в организации полномасштабного контроля и обеспечении прозрачности деятельности всех компаний. Сложность государственного регулирования множества самостоятельных и разнообразных по специализации и другим параметрам депозитариев. | При наличии всех возможных рисков, связанных с депозитарной деятельностью и рисков, возникающих при реализации особенностей технологии существует множество возможных путей повышения надежности депозитарной компании. Степень гарантии прав собственности особенно зависит от полноты, системности и проработанности законодательства в этой области. |

| Стоимость обслуживания | Высокая. Высокая себестоимость обусловлена сложным программным, техническим обеспечением, необходимостью обслуживания, сопровождения телекоммуникационных систем, систем защиты информации. Единая тарифная политика, практически монопольное установление цен. В случае отсутствия регистраторов исчезает необходимость оплаты услуг по перерегистрации ,трансфер- агентских услуг, снижаются накладные расходы. В случае присутствия в системе учета прав регистраторов , за счет увеличения числа клиентов снижается стоимость трансфер- агентских услуг. | Достаточно низкая себестоимость непосредственно услуг по хранению и учету прав собственности . Но стоимость обслуживания возрастает за счет дополнительных расходов на перерегистрацию , за трансфер- агентские услуги и т. д. Возможна реализация гибкой системы оплаты услуг. Стоимость услуг отдельного депозитария может колебаться в широких пределах. | Стоимость услуг зависит от реализуемой схемы, от степени персонификации услуг. |

[1] В Российских банках около 10 процентов приходится на бумаги самого депозитария, а немногим менее 30 процентов — на средства клиентов депозитариев-корреспондентов. Еще 6-7 процентов дают ценные бумаги, обремененные обязательствами. С одной стороны, на ценные бумаги в ведущем депозитарии приходится доминирующая часть учитываемых ценных бумаг более 97 процентов. С другой — физически в депозитариях банков хранится всего 1,4 процентов общего объема учитываемых ценных бумаг.

[2] НДЦ — расчетный депозитарий Московской межбанковской валютной биржи

2 Предполагается, что документооборот будет электронным, но на жаргоне разработчиков такое поручение называется «поручением с красной полосой.

3 Именно это является недостатком используемой сейчас некоторыми банками схемы, когда ценные бумаги заемщика находятся в депозитарии банка-кредитора.

Обязанности депозитария

Закон возлагает на депозитария ряд обязанностей:

- Ведение клиентских счетов, отображение сведений по каждой операции, включая дату и время ее проведения;

- Регистрацию ценных бумаг клиента, их обременения, обязательств;

- Информирование клиентов о ценных бумагах, полученных от эмитентов либо бывших владельцев;

- Проведение операций с ценными бумагами по просьбе и от имени клиента;

- Соблюдение конфиденциальности – при заключении держателем акций депо-договора остальным акционерам не предоставляются сведения о том, кто владеет акциями. Все необходимые операции с бумагами сможет проводить депозитарий по поручению клиента. При этом депозитарий несет ответственность за совершаемые действия, а в случае существенных нарушений его лицензия может быть аннулирована, а персонал – дисквалифицирован.

Депозитарий также предоставляет консультации по правовым вопросам, делает выписки по депо-счетам, накладывает и снимает обременение. Клиенты могут поручить депозитарию выплатить доход от владения ценными бумагами, обменять одни бумаги на другие, продать или выкупить ценности, объединить несколько выпусков.

Тарифы на пользование

Тарифы для юридических и физических лиц на услуги депозитария в Сбербанке отличаются. Часть операций клиентам банк проводит бесплатно в рамках договоров на обслуживание.

Тарифы для физических лиц

| № п/п | Услуга | Тариф в рублях РФ |

| 1 | Открытие, закрытие, переоформление счета в связи с изменением паспортных или других персональных данных по счету депо | Бесплатно |

| 2 | Оформление счета номинального держателя в реестре держателей ЦБ | 10 000 рублей |

| 3 | Хранение и учет эмиссионных ЦБ | Бесплатно |

| 4 | Учет и хранение неэмиссионных ЦБ | 0,12 % годовых, но минимально 10 рублей в день |

| 5 | Хранение целого числа паев инвестиционного фонда | Бесплатно |

| 6 | Обременение и снятие обременений с векселей, эмитированных Сбербанком | 0,05 % от суммы сделки, но минимум 400 рублей, максимум 15 000 рублей |

| 7 | Исполнение поручения, действующего на постоянной основе | 150 рублей + корреспондентская ставка по каждой операции |

Тарифы для юридических лиц и индивидуальных предпринимателей

| № п/п | Услуга | Тариф в рублях РФ |

| 1 | Открытие депо счета | 3 000 рублей единовременно |

| 2 | Закрытие | Бесплатно |

| 3 | Учет акций и их хранение на эмиссионном счете | 1 000 руб. в месяц за каждый выпуск |

| 4 | Учет и хранение облигаций | До 50 млн. 0,04 %, но минимум 700 рублей Сверх 50 млн. на договорной основе |

| 5 | Хранение целого числа паев инвестиционного фонда | 0,8 % от годовых, но минимум 100 рублей в месяц |

| 6 | Поддержание электронного документооборота | 1 000 рублей в месяц |

| 7 | Исполнение поручения, действующего на постоянной основе | 200 рублей + ставка корреспондента |

| 8 | Открытие счета номинального держателя в реестре держателей ЦБ | 10 000 рублей |

Начиная с апреля 2021 года, тарифы для предпринимателей сравнялись с тарифами для юридических лиц.

Все клиенты банка, которые работают с ПИФами или другими инвестиционными программами сотрудничают с Депозитарием Сбербанка. О том, как зарабатывать на инвестировании Бробанк рассказывает в своих статьях. Здесь также можно ознакомиться с рейтингом ПИФов и на что следует опираться при выборе фонда.

Об авторе

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

Сайты крупнейших депозитариев России и мира

В России более 400 депозитариев. Они делятся на 4 группы: брокерские, специализированные, кастодианы и централизованные.

В торгах на Московской бирже участвуют не только депозитарии, брокеры, управляющие компании и клиенты, но и Национальный расчетный депозитарий, который обслуживает всех процессиональных участников рынка ценных бумаг.

НРД осуществляет хранение глобальных сертификатов, депозитарный учет облигаций федерального займа, 99% выпуска корпоративных и региональных облигаций. В хранителе находится свыше 15 тысяч выпусков бумаг совокупной стоимостью порядка 40 трлн рублей. Собственник НРД – Московская биржа, в корреспондентскую сеть входят Центральные депозитарии государств СНГ и крупнейшие централизованные структуры Европы.

В число крупнейших депозитариев России входят:

- ИНГ-банк (Евразия) — www.ing.ru/ru/home

- Национальный депозитарный центр (НДЦ) — www.nsd.ru/

- Газпромбанк — www.gazprombank.ru/

- Депозитарно-клиринговая компания (ДКК) — www.dcc.ru/

- Внешэкономбанк — https://вэб.рф/

- Расчетно-депозитарная компания — sdco.ru/

- «Гарант СДК» — www.sdkgarant.ru/index.php/ru/

- Сбербанк России — www.sberbank.ru/ru/person/investments/depository

- «Уралсиб» (депозитарная ) — depository.uralsib.ru/article.wbp?id=821c6d55-df74-4138-a109-3138dbca6e06

- Ситибанк — www.citibank.ru/russia/main/rus/home.htm

- Центральный московский депозитарий (ООО) — www.mcd.ru/

В большинстве стран мира существуют Центральные депозитарии – коммерческие организации, которые создаются крупными участниками торгов. Некоторые из них осуществляют расчеты по сделкам с международными ценными бумагами, включая еврооблигации. Многие работают с внутренними активами.

Крупнейшими мировыми депозитариями являются:

- Euroclear Bank — www.euroclear.com/en.html

- Clearstream Banking Luxembourg, CBL — www.clearstream.com/clearstream-en/

- SIX SIS — www.six-group.com/en/products-services/the-swiss-stock-exchange/post-trade.html

- globeSettle — www.lseg.com/markets-products-and-services/post-trade-services/monte-titoli

- Asia Pacific Central Securities Depository Group — www.acgcsd.org/

- European Central Securities Depositories Association — ecsda.eu/

- America’s Central Securities Depositories Association — www.acsda.org/en/

- Association of Eurasian Central Securities Depositories — www.aecsd.com/

- Africa & Middle East Depositories Association — www.ameda.org/

- Australian CSD for equities and corporate bonds — www.asx.com.au/

- Austrian CSD — www.oekb-csd.at/en/

- Belgian CSD — www.euroclear.com/en.html

- Canadian CSD — www.cds.ca/

- Chinese CSD — www.chinaclear.cn/

- French CSD — www.euroclear.com/site/public/ef

- German CSD — www.clearstream.com/

- New Zealand CSD — www.vps.no/

- South African CSD (GraniteCSD) — www.granitecsd.co.za/

- Swiss CSD — www.six-securities-services.com/

- UK CSD — www.euroclear.com/site/public/eui

- US CSD — www.dtcc.com/

- Japanese CSD — www.jasdec.com/en/

Обратный выкуп акций

Эмитент может объявить об обратном выкупе акций – buyback. У акционера есть право принять предложение либо отказаться от него. Для продажи акций компании клиент обращается в свой депозитарий, передает онлайн-заявку на выкуп. Бумаги автоматически списываются с его счета в обмен на деньги, но иногда требуется и бумажное заявление. Как правило, выкуп производится по среднерыночным ценам.

Можно продать ценные бумаги напрямую покупателю, но для этого их нужно перевести со счета депозитария на счет нового владельца. Стоимость перевода составляет около 2000 руб.

Плюсы и минусы депозитарных банков

Из минусов стоит отметить отсутствие гибкости в работе, так как они строго следуют правилам, установленным законом. Из плюсов:

- работает напрямую с держателем акций;

- компания обеспечивает и защищает права акционеров;

- контролируют получение дивидендов по ЦБ согласно долевому участию.

За счет ведения деятельности конкретно с владельцами ЦБ депозитарий не только подтверждает права держателей, но и учитывает их. Кроме того, клиентам обеспечивается защита от неправомерных действий организаций, выпускающих акции и реестродержателей.

Сдача ценных бумаг в аренду

Депозитарий вправе сдать ценные бумаги клиента брокеру. Последний зарабатывает на курсовой разнице либо на передаче активов инвестиционным компаниям. Банкам и прочим участникам торгов. В последнее время многие брокеры отменили комиссию за сделку, и доход от кредитования ценными бумагами играет важную роль в плане получения прибыли.

Гарантией возврата бумаг на счет служит заключение брокером внебиржевой сделки РЕПО, т.е. проводит операцию по продаже ценной бумаги с обязательством по ее обратному выкупу. Сделки РЕПО фиксируются репозиторием – профессиональным участником рынка ценных бумаг.

Как уменьшить комиссию?

Теперь переходим к самому интересному: как уменьшить брокерскую комиссию, не снижая объем торгов и, таким образом, не уменьшая свои возможности? Очень просто — можно вернуть часть комиссии через специальные рибейт-сервисы. Сколько можно вернуть комиссии? Обычно сервис позволяет вернуть от 7 до 50% комиссии от оборота, в зависимости от брокера. Давайте посчитаем сколько это выходит. Вернемся к примеру, который мы рассматривали выше. Например, возмещение одним из сервисом по Алор+ составляет 15% комиссии от оборота. Чуть выше мы насчитали комиссию брокера в 9240 рублей в месяц. 15 процентов от этой суммы — 1386 рублей в месяц или 16632 рубля в год. Т.е. от начального депозита в 100 тысяч – это более 16,5% годовых! А теперь попробуйте найти акции, которые стабильно выплачивают 16,5%. А ведь можно найти брокера с большим процентом возмещения, например, 25 или даже 50%! То есть, каждая четвертая или даже вторая сделка для Вас будет бесплатной

Как выбрать депозитарий

Практика последних лет подтверждает, что брокеры выигрывают по надежности по сравнению с банками, банкротства которых перестали быть редкостью. Вместе с тем с 2000 года обанкротилось всего несколько брокеров. Это связано с особенностями хранения ценных бумаг: продать их без ведома клиента и вывести деньги очень сложно, в том числе благодаря работе депозитариев.

На данный момент наименьшие риски банкротства – у Финам, БКС и Сбербанк брокер. Список всех операторов размещен на сайте Московской биржи. Однако если ЦБ отзывает у брокера лицензию, следует сразу же обратиться к его депозитарию с заявлением на перевод своих бумаг в депозитарий другой компании. Список депозитариев есть на сайте Банка России.

Другие профессиональные участники рынка ценных бумаг

Основная статья: Профессиональные участники рынка ценных бумаг — это… мнение Masterforex-V

Депозитарии — профессиональные участники рынка ценных бумаг, наряду с:

- Брокерами – посредники при заключении сделок с ценными бумагами;

- Андеррайтерами – крупные маркетмейкеры, специализирующиеся на проведении IPO, помощи новым эмитентам ценных бумаг в плане попадания в листинг акций на бирже;

- Дилерами и маркет-мейкерами – это крупные банки брокеры, которые покупают и продают исключительно за свой счет ценные бумаги и деривативы биржи (акции — голубые фишки, обыкновенные акции, облигации, опционы, привилегированные акции, варранты, фондовые (биржевые) индексы, форвардные контракты, депозитарные расписки, индексные фьючерсы и др.;

- Частными трейдерами и инвесторами, которые торгуют финансовыми инструментами исключительно за свой счет через одного из лицензионных брокеров биржи, который предоставляет им кредитное плечо (леверидж) и обеспечивает маржинальную торговлю для трейдинга большими лотами на рынке;

- Инвестиционными фондами — крупные инвесторы, управляющие чужими финансовыми средствами (деньгами банков, корпораций и частных лиц). Это фонды доверительного управления (ДУ), биржевые фонды (ETF), ИФы, ПАММ-счета, хедж фонды и т.д.;

- Клиринговыми компаниямии обеспечивают взаиморасчеты между профессиональными участниками рынка ценных бумаг;

- Регистраторами, специализирующиеся на ведении реестров именных ценных бумаг;

- Организаторами фондовой биржи (владельцы — крупные акционеры и их исполнительная дирекция), которые предоставляют помещение (торговый зал на время торговой сессии) и электронную торговую платформу для обеспечения бесперебойных операций продажи или покупки ценных бумаг.

С уважением, wiki Masterforex-V, курсы бесплатного (школьного) и профессионального обучения Masterforex-V.

Комментарии: 34

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Клавдия Трескова

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга

- Александр

13.05.2021 в 17:44 Я прочитал сттью и все комментарии, но так и не понял. Если я на брокерский счет покупаю акции в долгую, нужно ли оформлять счет номинального держателя в реестре держателей ЦБ?

Ответить ↓ Анна Попович

14.05.2021 в 01:35Уважаемый Александр, нет, если на лицевом счете (счете депо) не учитываются права на ценные бумаги, принадлежащие другим лицам.

Ответить ↓

03.03.2021 в 21:38

Здравствуйте! Мне нужно известить налоговую о доходах от инвестиций, с которых надо уплатить налог. Какие справки от депозитария мне нужно запросить?

Ответить ↓

- Анна Попович

03.03.2021 в 23:55

Уважаемая Татьяна, отчитаться самостоятельно и уплатить налог необходимо на основании подтвержденного дохода от операций.

Ответить ↓

27.01.2021 в 07:20

частной организацией была приобретена акция сбербанка за 50000 советских рублей, при закрытии предприятия я (владелец предприятия) переоформил акцию на себя. стоимость ее на тот момент составляла 50 руб. К сожалению- дат не помню. После этого судьбой акции не интересовался. Сегодня решил выяснит где моя акция, дивиденды? У АО статус выяснил,что у меня был счет последние ….734816 на который перечислялись дивиденды, но сегодня он закрыт. Депозитарий 8(495)6655600-1-10717 решетка , сообщил, что дивиденды за весь период включая 2021г.перечислены на счет …..4816 . Такого счета в местном отделении сбербанка не оказалось. Как мне найти акцию и дивиденды? Куда еще обратиться?

Ответить ↓

- Анна Попович

27.01.2021 в 22:15

Уважаемый клиент, обратитесь на горячую линию банка по номеру 900. Специалист подскажет вам как и куда направить заявление с требованием найти счет.

Ответить ↓

12.01.2021 в 12:02

Добрый день! Пришло сообщение о начислении дивидендов по сбербанку, отправлены на депозитарий. Где это посмотреть, счет депозитный не открывала.

Ответить ↓

- Анна Попович

12.01.2021 в 14:46

Уважаемая Наталья, обратитесь в службу поддержки банка по номеру 900 с мобильного телефона: бесплатно, доступно на территории России для абонентов МТС, Билайн, Мегафон, Tele2, Yota, Мотив. Вас проконсультирует оператор.

Ответить ↓

25.11.2020 в 15:57

добрый день!

при открытии брокерского счета в сбербанке нужно ли открывать счет депо за 10000 тысяч если покупать акции не планируем

Ответить ↓

- Анна Попович

25.11.2020 в 23:39

Уважаемая Елена, вам необходимо уточнить у специалиста банка, открывается ли счет депо на клиента автоматически. Сделать это можно по короткому номеру 900 с мобильного телефона: бесплатно, доступно на территории России для абонентов МТС, Билайн, Мегафон, Tele2, Yota, Мотив.

Ответить ↓

23.10.2020 в 15:44

Здравствуйте,через какое время после покупки ценных бумаг,появляется информация на депозитарии ?

Ответить ↓

- Анна Попович

03.11.2020 в 15:20

Уважаемый Денис, обычно в течение трех рабочих дней.

Ответить ↓

23.10.2020 в 10:19

Здравствуйте,я покупаю акции через сбер инвест,у меня автоматически открыт депозитарии,или нет?если нет то акции тогда оде хранятся?

Ответить ↓

- Анна Попович

23.10.2020 в 11:25

Уважаемый Денис, нет, вы работаете с брокерским счетом.

Ответить ↓

Аноним

18.03.2021 в 03:46

Совершенно не отвечаете на вопросы.

Ответить ↓

Анна Попович

18.03.2021 в 17:17

Уважаемый клиент, пожалуйста, продублируйте вопрос, мы стараемся обрабатывать поступающие комментарии оперативно.

Ответить ↓

22.10.2020 в 23:16

Здравствуйте,а если я не открою депозетарии могу ли я так же покупать и продавать ценные бумаги?Или он как бы для безопа ности нужен,и сам решаю надо мне его или нет?

Ответить ↓

- Анна Попович

23.10.2020 в 11:33

Уважаемый Денис, да, вы можете работать через приложение и при наличии брокерского счета.

Ответить ↓

13.10.2020 в 09:10

Зравствуйте! Отличная статья, многое узнала из нее. У меня по депозитарию другой вопрос: в 1994 были приобретены акции и наследовались мне, как можно узнать о их существовании, есть депозитарное свидетельство счет депо?

Ответить ↓

- Анна Попович

13.10.2020 в 13:21

Уважаемая Майя, вам стоит обратиться в Федеральный фонд по защите прав вкладчиков и акционеров, который является государственной структурой. Там предоставят полную информацию о том, есть ли у вас акции и положена ли вам по ним компенсация.

Ответить ↓

03.10.2020 в 18:11

Обязательно ли подключать депозитарий? У меня он не подключен, но акции в Сбере я имею на небольшую сумму нужен ли он мне?

Ответить ↓

- Анна Попович

03.10.2020 в 22:02

Уважаемый Руслан, если вы планируете совершать сделки с ценными бумагами, то такой счет вам необходим.

Ответить ↓

29.09.2020 в 19:19

что такое счет номинального держателя? для чего он нужен?

Ответить ↓

- Анна Попович

29.09.2020 в 20:01

Уважаемый Павел, счет номинального держателя — это счет субъекта, который держит ценные бумаги от своего имени и по поручению иных лиц, но не является их собственником. Он нужен для представительства интересов владельцев ценных бумаг.

Ответить ↓

16.09.2020 в 11:45

Здравствуйте.У Меня вопрос:нужно ли оформлять счёт депо для перевода денег из банка за границей РФ и оплаты налога с этого перевода?

Ответить ↓

- Анна Попович

16.09.2020 в 15:57

Уважаемая Людмила, счет депо открывается в Депозитарии Сбербанка для учета ценных бумаг, чтобы перевести средства из иностранного банка его открытие не обязательно.

Ответить ↓

21.05.2020 в 08:59

Здравствуйте,депозитарий относится к снятию обременения недвижимости купленной за счёт банка( ипотека).У меня вопрос,снимет ли депозитарий обременение с недвижимости,если я сделаю рефинансирование ипотеки потребительским кредитом внутри одного банка??

Ответить ↓

- Анна Попович

21.05.2020 в 20:48

Уважаемый Александр, вам не может быть предоставлено согласие на распоряжение имуществом, составляющим ипотечное покрытие. Если планируете рефинансироваться в том же банке, то рекомендуем вам уточнить этот вопрос непосредственно со специалистом по кредитованию, поскольку практика банка может предполагать дополнительные варианты перекредитования или их отсутствие в принципе.

Ответить ↓

13.05.2020 в 13:05

В поручении имеется пункт: «учитываемыми на Счете депо № по состоянию на Дату фиксации». Как определяется дата фиксации например по Роснефти? Почему оплата услуги составляет 1500 рублей, а не зависит от количества акций. При небольшом количестве акций это лишком большая сумма!

Ответить ↓

- Анна Попович

13.05.2020 в 13:37

Уважаемый Артемий, дата фиксации определяется заранее. В отечественных компаниях это, как правило, промежуток с марта по июль. Этот календарь находится в общем доступе в форме таблицы с датами, экс-дивидендном сроке и данными по планируемому объему выплат. В частности, он есть сайте Московской биржи и аналогичных финпорталах, в том числе и на сайтах брокеров.

Ответить ↓

27.04.2020 в 12:40

И все таки оформление счета номинального держателя в реестре держателей ЦБ является обязательным при покупке акций через приложение сбербанк инвестор? Этот счет открывается отдельно на акции каждого предприятия? например, на Роснефть один счет номинального держателя в реестре держателей ЦБ, на Лукойл второй счет?

Ответить ↓

- Анна Попович

27.04.2020 в 14:02

Уважаемая Ольга, по сути, брокерский счет, с которого вы планируете вести инвестиционную деятельность и вкладывать средства в ценные бумаги и другие фининструменты, в целом, является кошельком, где находятся ваши финансы и приобретенные активы. Он может быть один, но законодатель не запрещает инвестору открыть несколько брокерских счетов — поэтому, их количество зависит от вашего желания и удобства.

Ответить ↓

09.03.2020 в 21:06

«Оформление счета номинального держателя в реестре держателей ЦБ 10 000 рублей» можно этот момент осветить? Что это значит?

Ответить ↓

- Анна Попович

10.03.2020 в 14:54

Уважаемый Константин, услуги депозитария в Сбербанке являются платными и стоимость оформления счета составляет 10 000 рублей.

Ответить ↓