______

______

План:

— Что такое Индекс непостоянства? — Как рассчитывается Значение волатильности (VIX) — Как торговать индексом изменчивости? — Как читать значение индекса?

Индекс волатильности — англ. Volatility Index (VIX), создан Чикагской биржей опционов в 1993 и торгуется под тикером VIX. Он измеряет ожидание рынка относительно краткосрочной волатильности на основе изменения цен на опционы на фондовый индекс S&P 500.

Индекс волатильности VIX – это оценка предположений инвесторов по поводу волатильности или размаха движения фондового рынка. Проще говоря, значение индекса отражает уровень страха инвесторов по поводу динамики рыночных цен и помогает оценить панику либо излишний оптимизм толпы в отношении фондового рынка.

Образно индекс волатильности VIX можно представить в виде страховки – чем сильнее страх трейдеров, тем дороже они готовы платить за страховку (а значит VIX будет дорожать). Если участники рынка практически не испытывают страха по поводу будущего движения цен, то индикатор будет дешеветь.

Подразумеваемая волатильность является оценкой того, насколько измениться стоимость ценной бумаги за определенный период времени. Индекс волатильности VIX сконструирован на основе использования модели ценообразования опционов Блэка-Шоулза, чтобы вычислить подразумеваемую волатильность для ряда опционов на фондовый индекс.

Эти данные объединяются, чтобы дать полную оценку ожиданий рынка относительно волатильности в краткосрочной перспективе. Изначально VIX был сконструирован на базе индекса S&P 100, но в 2004 CBOE переключилась на индекс S&P 500, чтобы охватить более широкий сегмент всего рынка. Чтобы не нарушать принцип непрерывности, более старые расчеты (на базе индекса S&P 100) продолжают публиковаться под названием VXO.

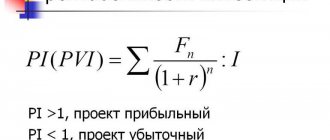

Формула расчета

Ниже рассмотрена формула расчета индекса:

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

DSI = (Y+G)/14

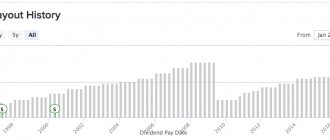

где:

Y – количество лет в течение 7 лет, когда компания платила дивиденды в течение года. Максимальное значение 7;

G – количество лет в течение 7 лет, когда дивиденды были больше чем максимальный размер за предыдущие периоды.

*период 7 лет был взят вследствие того, что российские компании и так нерегулярно и достаточно недавно стали выплачивать дивиденды. Формула была предложена УК ДОХОД.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Биржевые индексы

Чтобы определить, что представляет собой индекс MSCI Russia, сперва разберемся в таком понятии как «индекс».

Биржевой индекс — показатель, рассчитываемый на основе котировок выбранных акций. Бумаги подбираются по самым разным признакам: территория, сектор и пр. Например, в индекс Московской биржи (iMOEX) входят акции 50 крупнейших компаний, представленных на одноименной торговой площадке.

Начальное значение индекса берется за условное число, например, 100 или 1000. Чтобы цены акций, которые входят в индекс были сопоставимы, их умножают на специальный коэффициент, например, рассчитанный на основе капитализации, таким образом компания с наибольшей капитализацией будет иметь большее влияние на изменение всего индекса.

Биржевые или фондовые индексы позволяют оценивать общее направление движения цен акций, входящих в индекс, поэтому абсолютные значения индекса не имеют особого значения, а важна именно динамика изменения. Индексы могут быть полезны, например, в качестве ориентира (бенчмарка).

Применение DSI

В таблице ниже рассмотрены нормативные значения для оценки индекса стабильности дивидендов.

| Значение DSI | Пояснение |

| DSI = 1 | Компания выплачивает регулярно (ежегодно) дивиденды с постоянным ростом в течение 7 лет. Высокая вероятность продолжения такой тенденции |

| DSI > 0,6 | Компания выплачивала дивиденды более 6 лет подряд, с тенденцией к росту. Вероятность выплат высокая. |

| 0,4 < 0,6 | Компания выплачивала более 4 лет подряд дивиденды. Вероятность дальнейших выплат умеренная |

| DSI< 0,4 | Компания выплачивала дивиденды не регулярно или без повышения. |

| DSI = 0 | Нельзя провести оценку о регулярности выплат и роста размера дивидендов |

Налогообложение

При инвестировании через брокерский счет все вопросы, связанные с налогообложением, на себя возьмет брокер. Инвестор будет получать на свой счет уже очищенную от налоговых издержек сумму дивидендных выплат.

Если акции были приобретены без участия финансового посредника, то налоговую декларацию придется заполнять самостоятельно. На дивиденды начисляется НФДЛ, его размер равен 13 % от суммы выплаты.

ТОП 10 российских компаний стабильных дивидендов

В таблице ниже выбраны те компании, которые платят дивиденды регулярно и с постоянным повышением ↓

| Название | Отрасль | Доходность* | Капитализация | DSI |

| НЛМК | Металлы и добыча | 9.57% | 14213.84 | 1 |

| МТС | Телекомы | 8.86% | 7956.61 | 1 |

| НОВАТЭК | Нефть/Газ | 3.03% | 39257.63 | 1 |

| ЛУКОЙЛ | Нефть/Газ | 7.56% | 36339.79 | 0.93 |

| Норильский никель | Металлы и добыча | 15.11% | 38555.31 | 0.64 |

| Полиметалл | Металлы и добыча | 6.9% | 10315.71 | 0.64 |

| Роснефть | Нефть/Газ | 6.51% | 47973.20 | 0.64 |

| Татнефть-п | Нефть/Газ | 11.14% | 12264.49 | 0.57 |

| Татнефть-ао | Нефть/Газ | 10.75% | 12264.49 | 0.57 |

*данные по таблице могут меняться, актуальные данные можно посмотреть в аналитической сводке → индекс стабильности дивидендов

Индекс MSCI Russia

Индекс MSCI Russia рассчитывается американской аналитической компанией MSCI Inc. (Morgan Stanley Capital International), которая является одним из самых крупных в мире провайдеров биржевых индексов для различных фондов и крупных инвесторов. Помимо MSCI Russia, компания ведет расчет более 225 000 различных индексов.

MSCI Russia представляет собой взвешенный по рыночной капитализации и free-float индекс, предназначенный для отслеживания динамики российского фондового рынка.

Значение индекса доступно в биржевых терминалах Bloomberg под тикером MXRU и Reuters под тикером .MIRU00000PUS.

Состав и структура индекса

На 17.02.2021 состав индекса MSCI Russia выглядит следующим образом:

Источник: https://app2.msci.com/eqb/custom_indexes/russia_performance.html

Состав индекса немногочисленный: всего 23 бумаги, причем почти половину занимают такие тяжеловесы как Сбербанк, «Газпром» и «Лукойл». На вес влияют такие параметры как капитализация, free-float и возможность покупки иностранными инвесторами.

Расчет индекса производится в американских долларах, часть бумаг включена в виде GDR («Новатэк», «Магнит», «Фосагро») и ADR (МТС), а по всем остальным — в рублях. Использовать депозитарные расписки было принято в связи с большей ликвидностью на зарубежных площадках.

Структура индекса по секторам на 17.02.2021 представлена на диаграмме:

Источник: https://app2.msci.com/eqb/custom_indexes/russia_performance.html

Отраслевая диверсификация довольно скудная и является наглядным отражением реалий российской экономики. 82% составляют 3 сектора: энергетика (46%), сырье (19%) и банки (17%). В сектор энергетики (Energy) входят такие , «Лукойл», «Новатэк», «Татнефть», «Роснефть», «Сургутнефтегаз». Сырьевые компании (Materials) — «Норильский никель», «Полюс», «Полиметалл», «Северсталь», «Алроса», НЛМК и «Фосагро». Банковский сектор представлен в основном Сбербанком, небольшую долю составляет ВТБ.

Условия включения бумаги в индекс

MSCI Russia считается в торговое время с интервалом в 15 секунд и базируется на методологии MSCI Global Investable Market Indexes.

Согласно данной методологии минимальные требования к акциям для вхождения в индекс:

- Стоимость компании (полная капитализация) > $1,4 млрд;

- Капитализация free-float > $0,7 млрд;

- Показатель ликвидности ATVR (Annualized Traded Value Ratio) более 15% (отношение оборота за год к free-float) .

Принцип отбора следующий: сначала оценивается общая капитализация российского фондового рынка, а также капитализация акций, находящихся в свободном обращении (free-float). Далее компании сортируются по размеру капитализации и отбираются самые крупные, пока рыночная капитализация не достигнет показателя 85%.

Так как российский рынок сильно сконцентрирован у крупных компаний, условия входа в индекс становятся немного жестче и необходимый уровень капитализации free-float становится не ниже $1,5 млрд.

Компания MSCI производит пересмотр индекса на предмет изменения состава, а также пересмотр весов каждый квартал в 2 этапа: анонс изменений и вступление изменений в силу, когда индексные фонды будут производить фактические сделки по покупке/продаже бумаг.

Календарь ближайших пересмотров индекса MSCI Russia:

- Февраль 2021 квартальная ребалансировка (9.02.2021 — анонс, 01.03.2021 — вступление в силу);

- Май 2021 полугодовая ребалансировка (11.05.2021 — анонс, 28.05.2021 — вступление в силу);

- Август 2021 квартальная ребалансировка (11.08.2021 — анонс, 01.09.2021 — вступление в силу);

- Ноябрь 2021 полугодовая ребалансировка (11.11.2021 — анонс, 01.12.2021 — вступление в силу);

- Февраль 2022 квартальная ребалансировка (9.02.2022 — анонс, 01.03.2022 — вступление в силу);

- Май 2022 полугодовая ребалансировка (12.05.2022 — анонс, 01.06.2022 — вступление в силу);

- Август 2022 квартальная ребалансировка (11.08.2022 — анонс, 01.09.2022 — вступление в силу);

- Ноябрь 2022 полугодовая ребалансировка (10.11.2022 — анонс, 01.12.2022 — вступление в силу);

- Февраль 2023 квартальная ребалансировка (09.02.2023 — анонс, 01.03.2023 — вступление в силу).

Чем интересен индекс для торговли?

Вы, конечно, можете ориентироваться на индекс MSCI Russia в собственной торговле, но ваши результаты будут сильно отличаться от эталонных, т.к. каждую секунду следить за изменениями индекса и своевременно проводить ребалансировки довольно проблематично. В таком случае лучше будет просто приобрести ETF iShares MSCI Russia от компании Blackrock. Но индекс MSCI Russia примечателен не этим.

Дело в том, что индексом MSCI Russia пользуются множество различных фондов (индексные, пенсионные, хедж), крупные зарубежные инвесторы, заинтересованные в российских активах. Какие-то фонды строго следует индексу, а некоторые разрабатывают свои новые продукты на его основе. Например, у фондов ориентированных на индекс MSCI Emerging Markets, куда собственно и входит индекс MSCI Russia, под управлением находится более $1,3 трлн, конечно, только небольшая часть приходится на Россию, как одну из 26 развивающихся стран, у уже упомянутого фонда ETF iShares MSCI Russia (ERUS) под управлением находится $470 млн. Таких фондов несколько и всего под их управлением находятся миллиарды долларов.

Когда какая-то акция включается в состав индекса, то на нее растет спрос фондов и значительно повышается ликвидность, и наоборот, если бумага исключается. О том, какое влияние на котировки акций оказывают новости о включении/исключении из индекса MSCI Russia рассмотрим на наглядных примерах.

Красными точками на графиках показаны моменты анонса изменений индекса MSCI Russia и фактической ребалансировки фондами.

TCS Group (Тинькофф)

Источник: https://www.tradingview.com/

9 февраля 2021 года MSCI анонсировали включение GRD TCS Group в индекс MSCI Russia по итогам квартального пересмотра. Индексные фонды начнут проводить ребалансировки и покупку бумаг 1 марта 2021 года.

Яндекс

Источник: https://www.tradingview.com/

Анонс включения акций Яндекс в индекс MSCI Russia был 13 августа 2020 года, а непосредственные покупки индексными фондами — 1 сентября.

Mail.Ru Group

Источник: https://www.tradingview.com/

О включении депозитарных расписок Mail.Ru Group было объявлено 10 ноября 2021, а покупки произошли 1 декабря 2021.

Что общего можно заметить у акций, включающихся в индекс MSCI Russia. Новости о включении не являются неожиданными для участника рынка, обычно крупные игроки заранее покупают акции кандидатов, что приводит к росту на ожиданиях. В момент фактических квартальных ребалансировок фондами наблюдается существенное увеличение объемов торгов, что наглядно видно на графиках и является прекрасной возможностью для крупных держателей акций реализовать продажи без существенного давления на рынок.

Поэтому в качестве своеобразной торговой идеи можно использовать рост котировок на ожиданиях о включении акций в индекс MSCI Russia. Также в дни анонса и фактических ребалансировок наблюдается высокая волатильность и увеличение объемов торгов.

Американские компании регулярно платящие дивиденды

Многие американские компании регулярно выплачивают дивиденды и размер у некоторых даже больше, чем у отечественных (например: ABBV доходность 5,6%, PBCT 4,48%, XOM 5,25% выплаты более 37 лет). Такие – они осуществляют постоянные выплаты более 25 лет с постоянным ростом размера дивиденда. Более подробно про дивидендных аристократов читайте в статье: → ТОП дивидендных аристократов США с доходностью.

Вывод

Применение DSI позволяет быстро выбрать те компании, которые выплачивают дивиденды постоянно и с повышением. Фокусировка на дивидендных компаниях, которые обещают максимальные дивиденды в будущих периодах может не повториться. Поэтому рекомендуется вкладываться в те компании, политика которых направлена на рост и регулярность (см. → типы и виды дивидендной политики).

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Что такое дивиденды?

Дивиденды – это часть прибыли компании, которая подлежит распределению между ее акционерами. Это может быть как чистая прибыль текущего периода, так и нераспределенные доходы прошлых лет. Но если говорить простыми словами, то это фиксированные выплаты, которые начисляются по акциям компании в равных пропорциях.

Сразу приведу пример. В обращении эмитента находится 10 акций. Компания принимает решение выплатить 10 руб. Значит, на каждую бумагу придется 10/10 = по 1 рублю дивидендов.

Сколько можно зарабатывать на них?

Дивидендные доходности могут быть разными. Сейчас, например, усредненная доходность по российскому рынку акций составляет порядка 6,9 % годовых.

При оценке дивидендной доходности важно учитывать сразу несколько параметров:

- величину направляемых на дивиденды средств;

- общее количество акций в обращении;

- рыночную стоимость ценных бумаг.

Дополним немного начальный пример, используя все представленные метрики.

В обращении компании находится 10 акций. Эмитент хочет выплатить 10 руб. На рынке бумаги оцениваются по 10 руб. за штуку. Из прошлых данных я знаю, что на одну акцию выплачивается 1 руб., значит, дивидендная доходность будет 1/10 = 0,1, или 10 %.

Теперь я немного изменю ситуацию и предположу, что на рынке инструмент торгуется по 20 руб., тогда дивдоходность составит 1/20 = 0,05, или 5 %.

Можно ли на них жить?

Чтобы это понять, надо опять обратиться к царице наук и немного поиграть с цифрами. Допустим, я выбрал хорошие акции со стабильными дивидендами в 10 % к цене моей покупки. Я думаю, что в месяц минимально мне необходимо около 30 тыс. руб. Значит, мой годовой доход должен быть в районе 30 * 12 = 360 тыс. руб.

Соответственно, чтобы получать такие дивиденды, предполагается, что моя изначальная сумма инвестиционных вложений будет 360 / 0,1 = 3,6 млн руб. Дальше каждый может ответить для себя на вопрос сам.

Сравнительный анализ состояния посевов в одно и то же время по NDVI

В начале вегетации возрастающий индекс показывает то, насколько дружные были всходы, а если культура озимая, то степень благоприятности ее перезимовки:

- если значение ниже 0,15, то всходы разреженные или погибли. Такая цифра соответствует черному пару;

- 0,15-0,2 – растения ушли в зимовку недоразвитыми, то есть не сформировавшими узел кущения;

- 0,2-0,5 – растение ушли «под снег» в фазу кущения.

- от 0,5 – аномально высокий показатель после выхода из зимовки. Требуется проверка участка по другим параметрам.

В середине вегетации, индекс NDVI может быть 0,5-0,8. Значение в таком пределе говорит о том, что на поле или отдельном его участке все хорошо. Однако это может указывать на наличие сорной растительности. Но это отдельная тема для рассмотрения.

В целом, по данным индекса можно сделать достаточно точный прогноз урожайности. Так, потенциально максимальный урожай предполагается, если пиковое значение NDVI достигает 0,8 (в период фазы колошения или формирования початка/корзинки).

Это значит, что биомасса по умолчанию влияет на урожайность. В конце созревания индекс понижается и чем ниже его значение, тем скорее можно приступать к уборке урожая. В этот период он не превышает 0,35.

Дивидендная доходность и политика

Я уже говорил о том, как в экономике рассчитывается доходность. Напомню: учитывается размер выплаты и рыночная стоимость акций.

Многие компании в рамках корпоративной культуры фиксируют в своем уставе дивидендную политику. Она может выглядеть по-разному. Некоторые устанавливают процент от прибыли за период, кто-то фиксирует конкретную величину, третьи апеллируют мультипликаторами оценки.

Примеры

Сейчас покажу несколько примеров разных корпоративных политик по вопросу выплаты дивидендов:

- Дивидендная политика предполагает направление минимум 20 % от чистой прибыли по МСФО на свои привилегированные акции.

- ГМК «Норильский никель» устанавливает прогрессивную линейку выплат, которая рассчитывает дивиденд как определенный процент от EBITDA эмитента, зависящий, в свою очередь, от мультипликатора net debt/ EBITDA.

- Дивидендная политика холдинга «Система» ранее предполагала фиксированную выплату в 1,19 руб. на акцию с оговоркой, что ставка дивдоходности за год должна быть выше 6 %.

Как заработать на дивидендах по акциям?

Стратегии могут отличаться, все зависит от аппетита инвесторов к риску и желаемой доходности.

Если инвестиционный профиль достаточно консервативен, то можно выбирать надежные акции с приемлемыми дивидендами, которые с высокой степенью вероятности будут воспроизводиться или повышаться в будущем.

Есть стратегии, когда дивиденды не конечная цель, а драйвер к переоценке стоимости акций. И опять немного простой математики. Предположим, что норма доходности по рынку условно находится на уровне 10 %. Т.е. акция, которая приносит 10 руб. дивидендами, будет стоить 100 руб.

Но если дивиденд в этой акции вырастет до 20 руб., то сколько, предположительно, может стоить актив после корректировки его стоимости к 10 % доходности? Конечно, это просто пример, но принцип здесь именно такой.

Чего точно не стоит делать инвестору, – это покупать разовые дивидендные истории. К примеру, префы Сургутнефтегаза дают высокую доходность только в те годы, когда происходит сильная девальвация рубля.

Это связано с тем, что у компании есть много кеша, который консолидируется на долларовых депозитах. Поэтому доходность по таким бумагам может доходить до 20 % в отдельные годы, но акция при этом переоцениваться не будет, а после гэпа может даже снижаться.

Какое оборудование используется для съемки поверхности

Для проведения качественного исследования используется следующее оборудование (которое устанавливается на беспилотник):

- RGB камеры (позволяют вести съемку в видимом световом диапазоне и могут быть установлены на большинство беспилотников);

- Тепловизионные камеры (способны улавливать тепловое излучение поверхности). Тепловизионные камеры позволяют определить заболевания на относительно ранних стадиях. Вы сможете увидеть сильно увлажненные или же достаточно сухие участки.

- Мультиспектральные камеры (позволяют работать как в видимом так и не видимом диапазонах). Съемка с помощью этой камеры позволяет увидеть содержание хлорофилла и азота в тканях растений.

Беспилотники используются как носитель оборудования, для сбора данных и расчета карт NDVI для сельского хозяйства, для сбора данных подходят разные модели, но так же есть и готовые решения, одним из которых является DJI Phantom 4 Multispectral. Подробнее о котором Вы можете прочитать Здесь.

- MicaSense RedEdge-MX Dual двойная мультиспектральная камера

1,075,000.00 ₽

В корзину

- Мультиспектральная камера MicaSense Altum

990,000.00 ₽

Предзаказ (Aeromotus)

- Parrot SEQUOIA+ Мультиспектральный сенсор

379,000.00 ₽

В корзину

- DJI Phantom 4 Multispectral

604,920.00 ₽

В корзину

Как купить акции частному лицу и получать дивиденды?

Если это биржевые акции, то лучше всего воспользоваться услугами брокерской компании. В этом случае будет открыт счет и предоставлен торговый терминал, в котором инвестор сможет покупать и продавать бумаги.

Можно воспользоваться услугами инвестиционного отдела в банке. Здесь тоже будет открываться брокерский счет, но сотрудники кредитной организации возьмут на себя большинство технических вопросов.

Еще один способ приобретения финансовых инструментов предполагает прямые сделки. Для этого участники транзакции должны заполнить договор и обратиться в регистрирующие органы.

Акции каких компаний позволяют получать самые высокие дивиденды?

В 2021 году топ самых дивидендных историй составляют бумаги таких эмитентов:

- НКНХ;

- Сургутнефтегаз (привилегированные акции);

- НМТП;

- НЛМК;

- Северсталь.

Однако факт, что эти акции сегодня показывают высокую доходность, не означает, что в будущем она сохранится.

Урожай и NDVI

Индикатор NDVI – комплексный и качественный показатель. Он позволяет оценить потенциальный урожай на поле, но совершенно не объясняет причины, из-за которых тот может снизиться.

Это общая картина происходящего, на основании которой специалисты решают ряд возникающих перед ними задач.

NDVI-анализ актуален в любой фазе развития растений, при этом нужно осознавать закономерности изменения значений индекса:

- в начале вегетации, когда растения набирают массу – он растет,

- в момент цветения/формирования зерна – приостанавливается

- по мере созревания урожая – снижается

Следовательно, по NDVI можно произвести сравнительный анализ состояния посевов в одно и то же время.

Рассмотрим эти зависимости подробнее:

Основные преимущества использования индекса NDVI

Давайте рассмотрим основные преимущества данного метода прогнозирования урожайности:

- Позволяют выявить заболевания растений на ранней стадии (пока еще есть шансы спасти урожай):

- Возможность исследовать большие территории за максимально короткое время;

- Возможность получить максимально подробные данные в высоком разрешении;

- Позволяют работать в любую погоду (если использовать беспилотник с высоким IP индексом);

- Позволяет определить порог развития растений на полях;

- Возможность найти переувлажненные или же наоборот, очень сухие участки;

- Фермеры могут рассчитать точное количество внесения удобрений;

- Возможность определить объем выпадающих осадков;

- Точное прогнозирование урожайности, биологического разнообразия;

- Возможность определить степень ущерба;

- Легкость получения данных;

- Данные этого индекса используются для вычисления LAI (индекс листовой поверхности) и FPAR (индекс фотосинтетической активной радиации).

Материал взят с сайта www.rus-aero.com

Что такое индекс Хирша и как он вычисляется?

Индекс Хирша (h-index, h-индекс, или в простонародье просто – «Хирш») был предложен в 2005 году американским профессором Хорхе Хиршем (Jorge Hirsch) в качестве индекса для количественной оценки публикационной производительности ученого.

Этот индекс одновременно сочетает в себе как количество статей, опубликованных данным конкретным ученым, так и число цитирований этих статей, и в последнее время стал популярным наукометрическим показателем, сведения о котором запрашиваются и учитываются при подаче заявок на гранты и премии, прохождении конкурсов на научные должности и т. д.

Индекс также может быть применен к оценке деятельности не только отдельного ученого, но и группы ученых (института, университета), а также целой страны.

Чем выше индекс Хирша, тем более высококвалифицированным считается ученый (научный сотрудник).