Инвестпривет, друзья! Поговорим сегодня о том, что такое обезличенный металлический счет, каковы его плюсы и минусы, как открыть и как закрыть ОМС и как вообще на нем заработать. Частично я уже затрагивал этот вопрос в статье об инвестициях в золото. Но решил подробнее рассмотреть именно аспект открытия счета для покупки и продажи «бумажного» золота, поскольку ОМС более востребованы, чем слитки или монеты.

Каким образом можно вкладываться в драгметаллы

Есть три основных способа вложиться в драгоценные металлы, в том числе в золото. Первый – просто пойти и купить слиток. В Сбербанке, например, это можно сделать без проблем. Любой каприз слиток за ваши деньги.

Звучит просто, но тут начинаются проблемы. Во-первых, ликвидность. Слиток продать сложновато, банки часто занижают стоимость покупки, а в ювелирку его примут только как лом по соответствующей цене. Во-вторых, слиток придется где-то хранить. Где-то – это в сейфе дома или в банке. А это расходы. Ну и в-третьих, при покупке золота вам придется уплатить НДС 20%. То есть доходность такой «инвестиции» уже на старте минус 20%.

Отмены НДС на золото в 2021 году вроде как не планируется, так что…

Второй способ покупки драгметаллов – покупка инвестиционных монет. Тут много есть подводных камней, и новичкам в это дело лучше не лезть. Но в принципе можно не кисло навариться. Однако монеты придется где-то хранить, а между покупкой и продажей может пройти порядочно времени.

Третий способ, на мой взгляд, более оптимальный, открыть ОМС – обезличенный металлический счет. Это как вклад в банке, только в золоте, серебре, платине или палладии. И без процентов, но со своими моментами.

Открытие ОМС практичней, чем покупка слитков. Не нужно тратиться на сейф, трястись над сохранностью слитка. Да и продать ОМС (закрыть счет) намного проще. Меньше спрэд. И не нужно платить НДС.

Операции с золотом в Сбербанке

Крупнейшее в стране финансовое учреждение создает своим клиентам максимально удобные условия для покупки золота во всех его формах: монетах, слитках и ОМС. Совершать операции с драгметаллом просто: были бы деньги.

Как купить

Чтобы открыть вклад, нужно прийти в отделение Сбербанка с паспортом и сообщить менеджеру о своем желании. Клиенту будет предоставлен для ознакомления типовой договор. Его нужно внимательно прочитать, чтобы потом не было неожиданностей. Вот на какие нюансы следует обратить особое внимание:

- Покупка золота производится по завышенной цене.

- Возраст владельца счета должен быть не менее 14 лет, но распоряжаться активом лицо получит право в день своего совершеннолетия.

- Возможно оформление металлического вклада на другое лицо (сына, дочь, внука и т. д.)

- Допускается наличие нескольких золотых счетов, открытых на одного человека.

- Правилами предусмотрена возможность передачи ОМС другому лицу.

Еще проще покупать монеты и слитки. Для этого нужно взять с собой паспорт (удостоверение личности) и иметь достаточную сумму на счете или наличными. Приобретенный физический металл гражданин имеет возможность на свое усмотрение оставить в банке на хранение или забрать с собой. Да, монету лучше выбрать заранее и выяснить, есть ли такая в наличии.

К изделию из драгметалла прилагается товарный чек и сертификат. Эти документы настоятельно рекомендуется сохранить. Во-первых, они понадобятся при продаже слитка или монеты. Во-вторых, номера и другие характеристики дублируются в сопроводительных бумагах, что упрощает их идентификацию в случае хищения. Хранить сертификаты дома лучше отдельно от физического золота.

Как продать

Один литературный персонаж говорил, перед тем, как куда-то залезть, полезно продумать пути отхода. О том, как можно продать Сбербанку золото, написано на официальном сайте финучреждения. Держатель драгметалла должен:

- убедиться в отсутствии повреждений, способных влиять на массу изделия;

- приложить сертификат изготовителя;

- взять с собой паспорт.

О том, по какой цене банк покупает золото (в данном случае слитки) можно узнать заранее, наведя справки по этой ссылке.

С монетами дело обстоит одновременно и сложнее, и проще. Прием их финучреждением осуществляется по стоимости, указанной в каталоге, в котором теоретически учитывается и нумизматическая ценность экземпляра. При этом российским законодательством оборот между коллекционерами никак не регулируется, а они иногда могут заплатить дороже. В отличие от торговли слитками, эти операции не преследуются по УК РФ, но сопряжены с другими рисками. Например, покупатель может оказаться мошенником.

Надежнее сдать золотую монету на условиях, по которым их принимает Сбербанк, приложив чек и сертификат.

Снять с золотого ОМС средства можно частично, или полностью закрыть счет. На полученные деньги клиент имеет право приобрести металлическое изделие или взять сумму рублями в любой момент.

Как работает ОМС

Теперь подробнее о том, что представляет собой ОМС. Технически это такой же вклад, как депозит в долларах или рублях. Но фактически это инвестиционный инструмент. Вы покупаете «бумажное» золото (или серебро), ждете, пока оно подрастет, а затем продаете его с прибылью.

ОМС можно открыть практически в любом банке. Можно даже онлайн, например, в Сбербанке. Вы подписываете дистанционно договор обезличенного металлического счета, выбираете «валюту» – золото / серебро / платина / палладий – и становите обладателем драгоценных металлов.

Вы в любой момент можете докупить нужное количество металла, организовать продажу с обезличенного металлического счета активов любого объема (в пределах суммы накоплений, естественно). Покупка возможна буквально с 1 грамма.

Но есть свои особенности, которые не стоит забывать.

Как инвестировать в серебро

Один из наиболее распространенных способов покупки серебра — через дилеров монет и брокеров слитков. Эти люди и компании продают серебряные монеты, раунды и слитки как в обычных магазинах, так и в Интернете, что позволяет легко покупать драгметалл независимо от того, как вы предпочитаете это делать.

Большинство торговцев серебром принимают наличные, чеки, кредитные карты, переводы и криптовалюту. Это дает инвесторам множество возможностей платить наиболее подходящим для них способом. Вы просто выбираете нужный товар, оплачиваете его и либо забираете с собой, либо получаете по почте, если покупаете в интернете.

Если вы покупаете драгметалл как часть индивидуального пенсионного счета (IRA) или предпочитаете хранить серебро в другом месте, лучше посоветоваться с дилером. Некоторые из них имеют квалифицированные депозитарии (хранилища), с которыми работают напрямую.

Налогообложение

НДС 20% при покупке / продаже ОМС платить не нужно. Однако с прибыли, полученной на металлическом счете, нужно будет уплатить НФДЛ. Например, вы купили золото на 600 тысяч рублей, продали за 700 тысяч. Со 100 тысяч платите 13% – 13000 рублей.

А вот еще интересная статья: Куда можно инвестировать онлайн: полный обзор способов

Большинство банков являются налоговыми агентами – они сами исчисляют НДФЛ и переводят его куда надо. Но некоторые – нет, и тогда вам сам нужно будет заполнить декларацию, рассчитать налог и перечислить его в ФНС.

Обязанности уплачивать подоходный налог не возникает в двух случаях:

- если ОМС был активен более 3 лет вне зависимости от типа металла и его суммы;

- если в течение года вы продали металла на сумму меньше 250 тысяч рублей.

При этом заполнять декларацию и подавать ее в ФНС всё равно надо. Крайний срок – 31 апреля следующего года. Например, вы продали серебра с обезличенного металлического счета 21 ноября 2018 года на сумму 300 тысяч рублей, из которой 50 тысяч рублей – это чистая прибыль. Значит, до 31 апреля 2021 года нужно подать декларацию 2-НДФЛ в ФНС и уплатить в виде налога 6500 рублей.

Разновидности металлических счетов

Чаще всего, говоря об обезличенных металлических счетах подразумевают золото (Au). Действительно, «бумажное» золото (причем 999 пробы!) – это основной актив, который, если суди по отзывам, покупают на ОМС.

Но в то же время большинство банков, предлагающих услугу по открытию ОМС, позволяют покупать:

- Серебро (Ag) – динамика цен на него более подвержена изменениям, чем на золото, поэтому его больше любят спекулянты, чем традиционные инвесторы. В то же время минимальная цена покупки серебра намного ниже, чем того же золота, поэтому многие начинающие инвесторы в ОМС предпочитают начинать скупку металлов именно с серебра.

- Платина (Pt) – среди инвесторов платина не пользуется особой популярностью. Как, впрочем, и среди ювелиров. Этот металл практически не используется для украшений, а находит применение в промышленности. И цены на него формируются, соответственно, в связи с промышленными потребностями.

- Палладий (Pd) – аналогично платине, редко используется в ювелирке, но в промышленности на него большой спрос. Особенно в ракетостроении, разработке микропроцессоров и производстве машин Tesla. Сейчас цены на палладий на максимумах и падать, судя по всему, не собираются.

При выборе подходящего вида обезличенных металлических счетов обязательно учитывайте ситуацию на рынке, чтобы не купить драгметалл по завышенной цене. Да и стоит нацелится на долгосрочные вложения – как показывает практика, иногда проходит несколько лет, прежде чем цена достигнет нужного значения, чтобы инвестор мог получить прибыль.

Как устанавливаются цены на ОМС

Каждый банк сам устанавливает котировки обезличенных металлических счетов, исходя из коэффициента жадности динамики спроса и предложения. При выставлении цен они исходят из данных Центробанка – также, как и при валютных операциях.

Сам Центробанк тоже не берет цены с потолка. Стоимость драгметалла определяет Лондонская биржа каждое утро по итогам торгов. Измеряется она в долларах за тройскую унцию. Одна тройская унция – это 31,1 грамм. Исторически так сложилось, что именно унции используются ювелирами для измерений веса драгоценных металлов.

Центробанк берет цену золота в долларах, определенную Лондонской биржей, затем делит ее на 31,1 и переводит в рубли по актуальному курсу. Так и образуется рублевая цена за 1 грамм металла.

Посмотреть актуальный курс можно здесь: https://www.cbr.ru/hd_base/metall/metall_base_new.

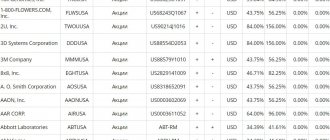

Затем уже каждый банк, опираясь на цену ЦБ РФ, выставляет свои котировки. Вот, к примеру, курс ОМС в Сбербанке на ту же дату (6 мая 2021 года).

А вот еще интересная статья: Куда инвестировать в 2021 году: полный обзор вариантов вложения средств

Также учтите, что банк назначает спрэд – разницу между ценой покупки и продажи. Чем больше спрэд, тем менее выгодна сделка и тем дольше придется ждать, пока цена повысится. Поэтому лучше сравнить предложения в нескольких банковских организация и открыть ОМС там, где спрэд меньше всего.

Необходимые документы

Для открытия ОМС в отделении от вкладчика потребуется предоставить общегражданский паспорт. Иные документы не потребуются.

В процессе оформления между сторонами будет заключен договор ведения и обслуживания металлического счета. С типовой формой такого договора можно ознакомиться здесь.

Перед открытием ОМС также рекомендуется ознакомиться с полными условиями по размещению вкладов драгоценных металлов (скачать можно здесь).

Также Сбербанк дает возможность оформления ОМС на несовершеннолетнего гражданина.

Осуществить данную операцию могут:

- родитель, предъявив: свой паспорт;

- свидетельство о рождении несовершеннолетнего.

- свой паспорт;

Отзывы о вкладе Сбербанка Сохраняй вы можете посмотреть в статье: Сбербанк вклад Сохраняй. Как открыть вклад Добрый год в Сбербанке, описывается в этой статье.

Можно ли обменять ОМС на реальное золото

ОМС – это «бумажный» металл. Если вы купите золото на ОМС, то оно вроде как у вас есть – но его пощупать и забрать нельзя, как и продать в другой банк. И если вы внезапно решите, что неплохо было бы обратить свое бумажное золото в реальное, то вы сможете это сделать.

Правда, с несколькими оговорками:

- вам придется выкупать золото по рыночной цене, которая может отличаться от стоимости ОМС;

- придется уплатить НДС при покупке (+20% к цене);

- нужно будет оплатить транспортировку золота до отделения.

Плюс полученные слитки нужно будет где-то хранить. Дома под подушкой – не вариант. Одна царапина – и слиток теряет полцены. Поэтому нужен сейф.

Короче, не нужно вам слитковое золото или серебро, а тем более палладий или платина, если вы решили открыть ОМС. Металлический счет как раз и призван устранить те недостатки, которые присущи слиткам, в то время позволяет заработать так, как будто вы ими владеете.

Открыть ОМС со своим слитком драгметалла

При открытии счета с собственными слитками необходимо иметь всю документацию (сертификаты от производителя слитков, на которых будет указан серийный номер и проба). Если металл соответствует всем стандартам и нормативам страны, вкладчик заполняет письменное поручение о передачи слитков в хранилище Сбербанка. Во время оформления слитки проходят контроль, их осматривают специалисты (как визуально, так и при помощи технических средств). С вкладчиком подписывается юридическое соглашение приема-передачи в двух экземплярах. Один из экземпляров выдается клиенту.

Если слитки не соответствуют установленным критериям, Сбербанк имеет право отказать вкладчику.

По истечению срока, указанного в договоре, клиенту возвращают тот слиток, который оставлялся на хранение.

Как заработать на ОМС

Не, ну понятно: чтобы заработать на обезличенных металлических счетах в банке, нужно покупать дешевле и продавать дороже. Но как понять, когда удачный момент для входа на рынок и выход из него и куда вообще пойдет цена золота или серебра?

Конечно, предсказывать курсы драгметаллов – целое искусство, и точный прогноз вам никто не даст. Однако можно знать некоторые закономерности и руководствоваться ими.

Так, золото используют для защиты от падения рубля. Почему так? Я писал выше, что цены на золото устанавливаются на Лондонской биржи в долларах. Если цена тройской унции останется той же, но доллар относительно рубля вырастет, то, следовательно, цена золота относительно рубля тоже вырастет.

Если же рубль укрепляется, то при прочих равных условиях цены на золото падают.

А вот еще интересная статья: Что такое диверсификация: основные правила распределения активов в портфеле

Кроме того, золото – это защитный актив, и когда рынок акций «штормит», то инвесторы ищут убежища в стабильных облигациях или же в золоте. Государства скупают золото перед угрозой кризиса, что тоже двигает цену вверх.

В принципе, это же справедливо для серебра, которое в целом повторяет кульбиты курса золота. Но, так как оно активно используется в промышленности, то при дефиците его цена начинает расти. Следите за добывающими предприятиями – если у них не всё хорошо с добычей, то это может свидетельствовать о приближающемся дефиците.

Но серебра много. А вот платины и палладия не очень. Поэтому, когда их потребность в промышленности растет, то и цены растут. Если предприятия сокращают добычу – цены растут. Если кто-то запускает новое высокотехнологичное производство или если Apple с Теслой открывают завод в Китае – цены растут.

Но это не точно.

Другие формы инвестирования в серебро

Помимо инвестирования в физическое серебро, инвесторы также могут выбрать акции компаний, добывающих серебро, или серебряные ETF (биржевые фонды). Последние представляют собой производные инструменты — финансовые инструменты, отслеживающие рынок серебра. Паевые инвестиционные фонды и управляющие активами часто держат акции ETF как удобный способ получить доступ к драгметаллу без необходимости хранить его. IShares Silver Trust (SLV) — самый известный серебряный ETF.

Акции серебродобытчиков (или «серебряные акции») — это акции компаний, занимающихся добычей этого драгметалла. Большая часть серебра является побочным продуктом добычи золота или меди. Тем не менее по-прежнему существует несколько фирм, которые занимаются только разработкой серебряных месторождений. Кроме того, существуют ETF, которые объединяют акции многих горнодобывающих компаний. Некоторые из ведущих серебродобывающих предприятий — это First Majestic Silver и компания по потоковой передаче серебра Wheaton Precious Metals.

Другой вариант — фьючерсные контракты на серебро. Они в основном принадлежат крупным организациям и работают как фондовый рынок. Покупка серебряного фьючерса подразумевает физическую поставку, по этой причине расчеты по большинству контрактов на «бумажное серебро» заключаются наличными, а не фактической поставкой. Розничные инвесторы обычно имеют большую гибкость, покупая монеты из чистого серебра, такие как Американский Серебряный Орел весом в одну унцию.

Плюсы и минусы ОМС

Итак, выделим основные плюсы и минусы обезличенных металлических счетов. Преимущества:

- инвестиции доступны от небольших сумм – можно купить минимум 1 грамм золота или 5 грамм серебра;

- доход фактически ничем не ограничен – только ростом курса купленного драгметалла;

- отсутствует НДС 20%, как при покупке слитка;

- ОМС не надо нигде хранить – он находится в банке;

- за обслуживание металлического счета комиссия не взимается;

- можно в любой момент купить металл по низкой цене и продать его (частично или полностью);

- есть налоговые льготы;

- можно открыть ОМС онлайн;

- при желании можно поменять бумажное золото на реальное (правда, дорого это очень).

Но отмечу и минусы обезличенных металлических счетов, которые тоже нужно учитывать:

- на ОМС не начисляются проценты;

- такие счета не подпадают под страховую программу ОМС;

- ограниченная ликвидность – вы можете продать бумажные металлы только в тот банк, где открыли счет;

- большие спрэды – иногда приходится годами ждать, чтобы цена «отработала» хотя бы спрэд;

- банк произвольно устанавливает спрэды, и иногда они ой как не справедливы;

- не во всех банках с хорошим курсом доступны операции онлайн;

- налоги иногда платить всё же придется.

Ну и самый главный минус – тут вам доход никто не гарантирует. Цена на драгметалл может как вырасти, так и упасть. Поэтому на инвестициях в ОМС можно как заработать, так и потерять деньги. К этому нужно быть готовым.

А что вы думаете об обезличенных металлических счетах как инвестиционном инструменте? Мой отзыв: заработать можно, но надо знать как и следует готовиться к долгосрочным вложениям. Не на неделю, а на месяцы и годы. Может быть, выгоднее инвестировать в ETF на золото или в акции золотодобывающих компаний? Как вы думаете? Удачи, и да пребудет с вами золото!

Оцените статью

[Общее число голосов: 2 Средняя оценка: 5]

Стоит ли вкладывать деньги в металлический счет

Металлические вклады – это своеобразные вложения на будущее. Вложение в ценные металлы для физических лиц не имеет процентной ставки для выплаты банку, но и реальную выгоду вы можете получить только при наличии серьезных повышений цены на драгоценный металл. Сбербанк, как и другие банки, зависит от установленных курсов на золото по ежедневным критериям от ЦБ (с ними можно ознакомиться на официальном сайте).

Сбербанк, в свою очередь, налаживает свои корректировки на открытие ОМС: цена продажи завышена по отношению к курсу ЦБ, цена покупки – занижена. В теории это выглядит так: если курс ЦБ на грамм золота составляет 1600 рублей, вы купите один грамм в Сбербанке за 1700 рублей. Решите продать его в тот же день уже за 1500 рублей, и потеряете 200. Но если через неделю или месяц цена на грамм золота по данным ЦБ возрастет до 1900, вы начнете получать прибыль.

Мировой запас драгоценных металлов ограничен, так что согласно логике со временем цена на них будет только расти. Добавьте к этому более стабильное положение по отношению к национальным валютам, и получите вполне надежное средство для долгосрочной прибыли. Только за последние 10 лет, принимая во внимания все нюансы, цена на грамм золота выросла с 500 до 2300 рублей.

В то же время, постоянно получать прибыль при помощи ОМС вряд-ли получится. Цены на драгоценные металлы колеблются на протяжении всего года, и если в одном месяце вы получите неплохую прибыль, в следующем вполне можете ее потерять.

К открытию ОМС стоит подходить грамотно, стараясь предугадать ценовую политику ЦБ. По возможности внимательно отслеживайте процессы инфляции.