Финансовая грамотность

Драгоценные металлы на протяжении многих веков служат средством инвестиций. Еще в 564 году до н.э золото стало первой международной валютой. С этого момента начал формироваться рынок драгоценных металлов, а золото — его неизменный лидер.

Инвестиционная привлекательность золота долгое время была связана с существованием денежной системы, основанной на золотом стандарте. Любая денежная единица была обеспечена определенным количеством золота. Сейчас привязка валюты к золоту осталась в прошлом, и рынок драгметаллов существует независимо от валютного рынка.

В долгосрочной перспективе золото всегда растет в цене, хотя в определенные периоды его цена может падать. По этой причине золото не всегда подходит для краткосрочных инвестиций. Обычно его выбирают инвесторы, которые планируют держать вложения не менее 10 лет и не гонятся за сверхприбылью. Также золото любят консервативные инвесторы, предпочитающие вкладывать деньги в осязаемый физический объект, обладающий реальной стоимостью, а не в бумагу (фиатные деньги, акции и облигации) или виртуальные цифровые активы. Многие рассматривают золото как спасательный инструмент, который можно использовать для защиты своего капитала — ведь его стоимость никогда не упадет “в ноль”.

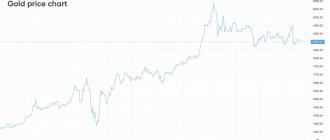

Рассмотрим динамику изменения цен золота и прогноз на будущее.

Сколько стоило золото: динамика изменения цен

Цена золота на мировом рынке чаще всего измеряется в долларах за тройскую унцию (31,1г). В 1717 году Исаак Ньютон установил цену на тройскую унцию золота: она составила 4,24 фунта стерлингов. После этого почти 200 лет стоимость золота не менялась.

Первый серьезный рост цены золота произошел после 1932 года в связи с военными событиями. После этого курс золота держался приблизительно на этой же отметке до 1971 года — до о. С 1971 года статистика по золоту отличается той же цикличностью, как и динамика цен цветных металлов.

В 2001 году за унция золота стоила 272 доллара, а в 2011 году стоимость повысилась до 1600$. С 1967 года до 2011 год золото выросло в цене с 35 до 1600 долларов (за 44 года подорожало почти в 50 раз). После 2011 года серьезных изменений цен на золото пока не было — в последние годы цена за унцию составляет примерно 1350 долларов.

Влияние внешних факторов

Простая экономическая заповедь про спрос, рождающий предложение, известна многим. Те, кто чуть более осведомлен в экономических нюансах знает, что выраженный спрос автоматически повышает цену при отсутствии неограниченного предложения. Золото — это не тот металл, который валяется на дороге, поэтому его предложение не такое уж свободное. Безусловно, купить свою «крошку» или даже целый слиток можно почти в любом банке страны, но при скачках спроса наблюдается и рост стоимости. В период непонятных и тревожных явление в мировой экономике традиционно происходит рост стоимости этого металла. Логика рядовых покупателей и крупных инвесторов проста — золото имеет физическую форму и вряд ли полностью обесценится, как это может произойти с валютой любой страны. Размер скачка стоимости связан и с «глубиной» кризиса — при длительных негативных периодах в экономике цена золота постоянно растет. Причем острота негативных явлений или просто стагнация мировой экономики по разному влияют на стоимость этого драгметалла. В первом случае возможны активные взлеты цен, а при застоях довольно медленное, но постоянное повышение стоимости.

Некоторые авторитетные издания и информагенства пишут о прямом влиянии индекса доллара (DXY) на котировки золота. Получается что в паре XAUUSD именно слабый доллар является причиной ее роста. Цена котируется под сопротивлением и пока еще рано констатировать разворот Индекса.

Если же цена DXY преодолеет уровень в $91.00, тогда у золота будут причины вернуться к «боковому» движению. Если же сопротивление устоит, и цена Индекса продолжит падение, то у желтого металла есть все шансы вырваться из 4 летнего «плена», или хотя бы попытаться это сделать в виде ложного пробоя.

Почему золото не растет в цене в последние 3 года

Уже многие годы фондовый рынок находится в «бычьем» тренде и пока это так, инвесторы вкладывают деньги именно в акции, а не в драгоценные металлы. Многие из тех, кто покупал золото в 2008-2011 годах, сейчас продали свои запасы драгоценного металла и инвестировали в рынок акций.

Если смотреть только на фондовый рынок (без производных финансовых инструментов), то он примерно в 20 раз больше рынка физического золота. Эксперты считают также, что отток капиталов с рынка золота на рынок криптовалют, который находится на уровне 500 миллиардов долларов, не оказал серьёзного влияния на рынок золота.

Следует принять во внимание, что на фондовом рынке достаточно много трейдеров и инвесторов старой закалки, которые с трудом понимают, что такое криптовалюты и по этой причине не инвестируют туда деньги. Ярким примером такого инвестора является легендарный Уоррен Баффет. Эти инвесторы предпочитают деньги с рынка золота реинвестировать в фондовый рынок, который им знаком и понятен. Такие перетекания капитала происходили и раньше. Рос рынок акций — падал рынок драгметаллов, падал фондовый рынок — трейдеры и инвесторы перекладывались в золото и другие драгметаллы.

Сколько стоит золото в 2018 году

В первом квартале 2021 года цена золота медленно растет и приближается к уровню 1350 долларов за унцию. Очередным фактором для роста цены золота стали данные об инфляции в США, которые оказались выше, чем ожидали эксперты-экономисты. С момента, когда ФРС в последний раз повысила процентную ставку (13 декабря 2017 года), золото выросло в цене на 8%.

Главным фактором, толкающим цену золота вверх, является проводимая Президентом Трампом денежная политика. Новая налоговая реформа приведёт в ближайшие 10 лет к увеличению госдолга США ещё на 1,5 триллионов долларов. И хотя уже сейчас госдолг превышает 20,7 триллионов долларов, в начале февраля конгрессмены проголосовали за новый бюджет на ближайшие два года, который увеличит долговую нагрузку ещё на 300-400 миллиардов долларов.

К тому же рейтинговое агентство Moody’s предупредило, что может понизить рейтинг США с максимального уровня ААА. Проводимая Президентом США денежная политика приведёт к ослаблению доллара США, а это окажет поддержку золоту. Ожидается увеличение инфляции, иностранные товары будут обходиться дороже. Это также окажет поддержку золоту в условиях, когда нужно сберечь накопления.

В пользу золота говорит и тот факт, что инвестиционные фонды снова интересуются вложениями в золото. Об этом сообщает агентство Bloomberg, ссылаясь на John Ciampaglia. Интерес к золоту возникает на фоне ослабления американского доллара и продолжающегося ралли на американском фондовом рынке. Крупные инвесторы, которые не первый год на рынке, опасаются, что длительное ралли может смениться резкой коррекцией и в этих условиях стремятся сохранить свои сбережения.

О рубле…

- Необходимо понимать, что — вопреки всем официальным заверениям — у рубля есть очень веские фундаментальные причины падать дальше

. Причины эти — в слабости российской экономики, тотально и хронически зависящей от импорта всего. Есть большое количество причин, по которым в России невыгодно производить, и поэтому 95% потребительских товаров импортировать из-за рубежа, обменивая их на необработанное сырье. - Основные причины: неблагоприятный деловой климат, высокие налоги, недоступное кредитование, высокое административное давление, как следствие — тотальный монополизм / олигополии, и т.д. Там, где сильное административное давление — постоянно вводятся новые поборы, там, где монополии / олигополии — быстро растут цены и тарифы, разгоняется инфляция. А инфляция всегда давит на курс обмена национальной валюты.

- Если какой-то товар / услуга в России стоит дороже (из-за разогнавшейся инфляции), чем за рубежом, эту услугу становится выгоднее импортировать. Для импорта надо закупать валюту. Таким образом, рост цен в России повышает спрос на валюту, а последнее — давит вверх на курс валюты к рублю. Законы экономики, ничего более.

- В монополизированной экономике быстрее растут цены —> валюта страны с монополизированной экономикой должна постоянно девальвироваться к валютам тех стран, где инфляция ниже.

- У нас есть все основания предполагать, что в апреле 2021 г. завершилась полуторагодичная консолидация курса рубля к доллару на уровне 58 +/- 3 рубля, и началась новая долгосрочная фаза девальвации рубля, которая выведет курс доллара к рублю на уровни выше 100 рублей за доллар не позднее 2021 г. (а возможно, и сильно раньше). Вам надо обезопасить свои сбережения

/ накопления от очередной волны девальвации рубля.

Что ждет золото и серебро на фоне возможной торговой войны между США и ЕС

Президент Трамп ввёл таможенные пошлины на некоторые товары из других стран. В ответ на это страны ЕС подготовили список товаров, на которые будут введены ответные пошлины в случае, если торговая война будет усиливаться. Эти новости почти не повлияли на цену золота, увеличив его цену лишь на 0,45%. Но если начнётся торговая война между США и Китаем, это поддержит цену золота.

Многие эксперты считают, что Президент США Трамп затеял опасную игру, начав вводить пошлины на импорт продукции других стран, в первую очередь, Китая. Также он потребовал от Китая предпринять как можно скорее решительные меры по снижению торгового профицита Китая по отношению к США в размере 1 триллиона долларов. В прошлом году торговый дефицит США в торговле с Китаем достиг рекордного показателя 375,2 миллиардов долларов. Теперь же Трамп хочет не просто свести этот дефицит к нулю, но и получит профицит в торговле с Китаем в размере 600 миллиардов долларов. Многими специалистами такие пожелания рассматриваются, как фантастика.

Китайское правительство ни за что не скажет своим компаниям продавать в США меньше товаров, или чтобы импортёры покупали больше американских товаров. В течение последних десятилетий процветание Китая строилось на массовом производстве товаров и продаже их в США. Отказ от такой политики приведёт к высвобождению сотен миллионов рабочих мест и массовой безработице, что совершенно неприемлемо для китайского руководства. Скорее всего оно введёт ответные пошлины против американских товаров. Таким образом между двумя странами может начаться торговая война, которая погрузит мировую экономику в хаос и неопределённость. Американский фондовый рынок будет лихорадить, как и китайский.

Победителем в подобной ситуации выйдут драгоценные металлы, в первую очередь — золото, как безопасные убежища в случае очевидной мировой нестабильности.

Прогноз цены на золото в 2021 году

По мнению многих экспертов, к концу 2021 года золото будет стоить 1500 долларов. Такой прогноз дают аналитические компании Incrementum и GFMS Thomson Reuters.

Управляющий менеджер Ronald-Peter Stoeferle из инвестиционной компании Incrementum AG считает, что в этом году золото должно оставаться обязательным активом для тех инвесторов, которые хотят сохранить свои капиталы. К концу года цена золота может достичь отметки 1,5 тысячи долларов.

Золото получает поддержку от увеличивающейся инфляции в США, слабых данных по росту экономики и от ослабления американского доллара.

«Я не знаю точно, до какой отметки может вырасти золото, но могу с уверенностью сказать, что мы находимся в начале восходящего бычьего тренда. Это значит, что к концу текущего 2021 г. стоимость драгметалла может составить 1500 долларов за унцию», — сообщил эксперт. «Мировая экономика, и в частности США, не настолько сильны, как об этом думают многие люди. Рост инфляции по всему миру будет главной проблемой, а это в свою очередь будет негативно влиять на экономический рост», — добавил он.

Сотрудники аналитического агентства GFMS Thomson Reuters также ожидают, что рост, который золото показало в начале года, продлится и дальше. Аналитики повысили свой предыдущий прогноз и считают, что золото достигнет в этом году отметки 1500 долларов, а средняя его цена в течение года составит 1360 долларов за унцию.

Факторами, которые будут способствовать росту золота, эксперты называют потенциальные проблемы на мировых финансовых рынках и сохраняющаяся геополитическая напряжённость в мире. Планируемые три повышения процентных ставок в этом году в США по мнению экспертов уже заложены в цену золота. Результаты налоговой реформы Президента Трампа могут привести к перегреву американской экономики и ужесточению кредитно-денежной политики в США.

А вот аналитики компании Heraeus дают более скромный прогноз. По их мнению, в этом году золото будет торговаться в диапазоне 1175-1375 долларов за унцию. В первой половине года можно ожидать бОльшую стоимость золота, чем во второй половине этого года при спокойном развитии событий. Если же геополитическая обстановка в мире будет накаляться, золото может стать безопасным активом, «тихой гаванью» для сохранения сбережений инвесторов.

Наш осенний золотой прогноз

Наши предположения насчет осенних 2021 золотых котировок основаны, на всем том, что мы изложили ранее. И поэтому считаем, наиболее вероятным сценарием поведения торгов драгметаллами вообще и золота в частности, исходя из неопределенностей взаимоотношений китайской и американских экономик, которые влияют коренным образом вместе с экономикой Евросоюза, которая также, кстати, в той или иной мере находится в конфликте с американскими экономическими интересами – это в условиях всех этих конфликтов повышение спроса на драгметаллы.

Таким образом, мы стоим на пороге значительных бычьих котировок золота. Правда, процесс этот будет идти по такой схеме, что в летние месяцы останется теперешняя динамика. А, начиная с сентября, когда появится озабоченность у держателей крупных финансовых капиталов, что доллар проявляет слабость, вот тогда они и примутся за скупку золота:

- в сентябре золото на биржах уже будет стоить от $1500 до $1550;

- что касается октября, то в этом месяце за него уже будут давать в диапазоне от $1550 до $1650:

- в ноябре 2021 следует привыкать к цене в диапазоне от 1650 до 1750 американских денег.

Другие драйверы влияния на осенние 2021 котировки золота, которые мы оставили за скобками.

Прогноз цен на серебро, платину, палладий

Серебро чувствует себя неплохо, но сейчас нет никаких факторов, которые привели бы к его резкому росту. При росте мировой экономики серебро может получить поддержку со стороны промышленного спроса, поскольку оно используется во многих отраслях промышленности, в том числе, в альтернативной энергетике при производстве солнечных панелей. Серебру сейчас не хватает инвестиционного спроса.

Таким образом, оба драгметалла находятся в затяжном боковом движении, для выхода из которого требуются серьёзные фундаментальные факторы, которых сейчас не наблюдается. Цены на серебро следуют тенденциям цен на золото. Соотношение золота к серебру составляет 80,51, что выше среднестатистического уровня 50 и даёт надежду на более быстрый рост серебра в будущем.

Платина также может вырасти в цене в этом году. Этому будет способствовать увеличение промышленного спроса на платину и потребности ювелирных предприятий. Росту цен будет способствовать и снижение мировой добычи платины.

Палладий также может вырасти в цене. Дефицит драгоценного металла, наблюдавшийся в прошлом году, в 2021 году может составить 1 миллион унций.

Прогноз добычи золота основных стран-продуцентов до 2030 года

Л.А. Дорожкина

— ФГБУ «Всероссийский научно-исследовательский институт минерального сырья им. Н.М. Федоровского» Сюда вошла подавляющая часть собственно золоторудных месторождений мира, в том числе практически все гигантские, крупные и большая часть средних по масштабу объектов, а также значительная часть комплексных месторождений с попутным золотом. Россыпные месторождения золота, в том числе российские, не рассматривались, так как их отработка, как правило, ведется старательским способом или мелкими непубличными компаниями, информация о деятельности которых недоступна.

В обзоре использованы данные о месторождениях, дающих более 70 % мировой добычи. Некоторая неполнота данных связана с отсутствием достаточной количественной информации о запасах, ресурсах и добыче на месторождениях Китая, обеспечивающего около 12 % мировой добычи золота, а также о проектах освоения месторождений в этой стране. Значительная часть добычи и производства золота в Китае контролируется государственной компанией China National Gold Group Corporation (CNGGC), не публикующей данные о своей деятельности в открытом доступе. Месторождения, по которым имеются достоверные данные, производят менее четверти золота Китая. В связи с этим в ряде случаев для анализа использованы статистические данные по запасам, ресурсам и добыче золота в стране в целом.

Запасами и ресурсами золота обладают свыше ста стран мира. На сегодняшний день промышленные запасы золота, по нашей оценке, достигают 63 тыс. т золота, а его суммарные ресурсы превышают 120 тыс. т.

Добыча драгоценного металла растет и в 2021 г. достигла 3332,2 т [5]. Однако уже с середины следующего десятилетия прогнозируется ее устойчивый спад (рис. 1).

Рис. 1.

Прогноз добычи золота на основе ресурсов ведущих стран-продуцентов в 2017–2030 гг., т (по Китаю — на основе статистических данных в целом по стране)

Добыча золота ведется более чем в 80 странах мира. Крупными продуцентами золота являются: Китай, Австралия, Россия, США, Канада, Индонезия, Перу, ЮАР, Мексика и Гана; ежегодно они добывают более 100 т золота каждая. На их долю приходится почти две трети мировой золотодобычи (табл. 1).

Китай сохраняет за собой позицию мирового лидера в производстве золота. Однако с 2015 г., после десяти лет непрерывного роста, производство золота в стране снижается, составив в 2021 г. около 400 т, на 6 % ниже, чем годом ранее [5]. На снижение добычи повлияло закрытие ряда мелких и средних рудников, не отвечающих экологическим требованиям, в связи с ужесточением государственного регулирования в сфере экологической безопасности. Надежных данных об объеме сырьевой базы золота Китая нет. Достоверная информация имеется лишь о месторождениях, разрабатываемых крупнейшими китайскими компаниями, либо компаниями с участием иностранного капитала. Суммарно на этих объектах добывается почти 100 т золота, а их совокупная ресурсная база оценивается нами в 3232 т золота. В то же время, по данным Mininstry of Natural Resources of the People’s of China, ресурсы страны достигают 13196 т драгоценного металла [7]. Это позволит стране поддерживать текущий уровень добычи металла в течение значительного времени и сохранить за собой позицию мирового лидера.

Табл. 1.

Запасы золота и объемы его производства в ведущих странах ([1, 2, 5, 10], оценка)

В Австралии производство золота, наоборот, планомерно растет. Более 60 % добываемого драгоценного металла в стране приходится на уникальные и крупные месторождения золото-сульфидно-кварцевых руд архейских зеленокаменных поясов (Калгурли (Kalgoorlie), Санрайз-Дам (Sanrise Dam) и др.). Еще треть приходится на медно-порфировые месторождения (Кейдия-Валли (Cadia Valley) и др.). До конца текущего десятилетия объем добываемого золота будет постепенно наращиваться благодаря реализации проектов, которые находятся на стадии высокой степени готовности (Груйер (Gruyere), Батман (Batman), Буллабуллинг (Bullabulling) и др.), а также увеличению добычи на разрабатываемых месторождениях, обладающих значительной ресурсной базой (Калгурли, Боддингтон (Boddington) и др.). Однако позже добыча золота начнет снижаться из-за исчерпания сырьевой базы отдельных среднемасштабных эксплуатируемых месторождений, среди которых Агнью (Agnew), Кракоу (Cracow), Сент-Ивс (Saint-Ives), и некоторых мелких объектов.

Сырьевая база золота России превышает 14 тыс. т, что дает возможность наращивания добычи драгоценного металла. Почти половина его запасов сконцентрирована в золото-сульфидно-кварцевых (Благодатное, Сухой Лог, Наталкинское) и золотосульфидных (Олимпиадинское, Нежданинское) месторождениях в черносланцевых терригенных толщах. Руды уникального по запасам (1943 т в категориях А+В+С1+C2) месторождения Сухой Лог в Иркутской области богаче, чем в зарубежных аналогах, среднее содержание золота в его руде — 2,1 г/т. В районе месторождения разведаны другие крупные объекты, вместе они образуют компактный район развития золотодобычи. Рядом с еще одним уникальным (1507 т) золото-кварцевым месторождением Наталкинское в Магаданской области также разведаны объекты аналогичного типа, но уступающие по свои запасам — Павлик и др.

Существенную роль в российской добыче золота играют эпитермальные золото-серебряные месторождения (Купол, Многовершинное, Джульетта, Аметистовое и др.), которые тоже часто сложены более богатыми рудами (от 6 до 20 г/т и больше), чем зарубежные объекты того же типа (Янакоча, Пьерина (Перу), Лагунас-Норте (Доминиканская Республика) — 0,7– 1,2 г/т).

Россия — одна из немногих стран мира, где существенную роль продолжают играть россыпи, которые дают до четверти добываемого драгоценного металла. Практически все они сосредоточены в восточных регионах.

В России в последние годы наблюдается рост добычи золота из недр; она превысила отметку в 350 т в 2021 г. Однако, по нашим прогнозам, уже с 2025 г. возможно снижение добычи драгоценного металла, прежде всего, за счет исчерпания запасов месторождений Купол и Двойное, Благодатное, а также ряда средних и мелких объектов. Оно может быть компенсировано вводом в эксплуатацию ряда осваиваемых крупных и средних месторождений. Так, в 2021 г. получила первое золото на месторождении Наталкинское и планирует выйти на проектируемую мощность 10 млн т руды в год [9]. начала промышленную разработку золото-кварцевого месторождения Гросс в Республике Саха (Якутия); в 2021 г. добыто 4,8 т золота.

С 2021 г. ведет масштабную программу бурения для заверки исторических данных на крупнейшем золото-сульфидно-кварцевом месторождении Сухой Лог в Иркутской области. Компания планирует продолжить геологоразведочные работы до конца 2021 г. и в 2021 г. представить новую оценку запасов месторождения [8]. Сухой Лог является крупнейшим неосвоенным месторождением в России; на его базе планируется построить золотодобывающее предприятие мощностью 31 млн т руды в год. При выходе предприятия на полную производственную мощность будет производится более 40 т золота в год. На ЗИФ Сухого Лога реализуется стандартная схема гравитация/флотация; коэффициент извлечения золота 88–90 %. Производство планируется начать в 2026 г. при условии получения положительного инвестиционного решения. Подготавливается к эксплуатации еще ряд крупных объектов — Нежданинское (Республика Саха (Якутия), Кекура, Клен (Чукотский АО) и др.

В США добыча золота находится на очередном витке роста, увеличиваясь на 2–3 % в год [5, 6]. Однако с 2026 г. в стране возможно постепенное снижение добычи из-за истощения запасов объектов «карлинского типа» — ведущего геолого-промышленного типа в стране. На каждом из месторождений «карлинского» типа — Голдстрайк (Goldstrike), Кортез (Kortez) и Карлин (Karlin) в США добывается около 30 т драгоценного металла в год; они обеспечивают более 40 % золотодобычи страны. Сырьевая база двух первых близка к истощению: в 2025 г. будут исчерпаны ресурсы месторождения Голдстрайк, а к 2030 г. такая же участь постигнет Кортез. И только Карлин обладает значительными запасами и ресурсами, что позволит поддерживать производство золота на текущем уровне в течение 15 лет и более. Исчерпание ресурсов месторождений Голдстрайк и Кортез частично может быть компенсировано вводом в эксплуатацию месторождения Голдраш (Goldrush); его ресурсы оцениваются почти в 500 т золота при содержании в руде 4,8 г/т. Освоение уникальных по масштабу месторождений штата Аляска (Донлин-Крик (Donlin Creek), Ливенгуд (Livengood), Пеббл (Pebble)) могло бы компенсировать спад добычи в стране, но ввод их в эксплуатацию задерживается из-за экологических и финансовых проблем.

Канада в ближайшие годы сможет увеличить добычу золота благодаря освоению значительного числа новых, в том числе крупных месторождений.

В 2021 г. введены в эксплуатацию месторождения Брюсджек (Brucejack) и Рейни-Ривер (Rainy River); суммарная добыча на них составила 18 т золота. В 2021 г. ожидается ввод в строй крупного золото-серебряного месторождения Блэкуотер (Blackwater), с проектной мощностью по производству золота около 16 т в год. Осваивается группа золото-меднопорфировых месторождений Керр-Сулфуретс-Митчелл (Kerr Sulphurets Mitchell) в провинции Британская Колумбия, где ежегодно будет извлекаться около 23 т металла [11]. На разрабатываемом золотосульфидно-кварцевом месторождении Детур-Лейк (Detur Lake) после планируемого расширения мощностей в 2021 г. будет добываться около 20 т золота в год. Таким образом, страна после 2021 г. может увеличить добычу на 30 % и стать одним из лидеров отрасли.

Индонезия может сохранить свою позицию крупного продуцента в течение длительного времени благодаря мощной сырьевой базе уникального месторождения Грасберг (Grasberg) и ряда эксплуатируемых золото-серебряных месторождений. На месторождении Грасберг ежегодно добывается более 35 т драгоценного металла (в 2018 г. — 74,6 т); показатели добычи варьируют в зависимости от содержания золота в руде [4].

В Перу спад добычи продолжится в связи с исчерпанием запасов крупнейших золото-серебряных месторождений страны, Янакоча и Лагунас-Норте; новых крупных объектов здесь не разведано, за исключением золото-меднопорфирового месторождения Конга (Conga), запасы (proved+probable reserves) которого составляют 368 т. Однако против его освоения активно выступают экологи и местные жители, поэтому об эксплуатации этого объекта речь пока не идет.

В ЮАР значительный ресурсный потенциал месторождений золотоносных конгломератов позволяет вести добычу драгоценного металла на уровне 2021 г. и выше в течение длительного времени. Тем не менее не исключено падение его производства. Большая глубина отработки (более 3900 м) и усложнение горнотехнических условий эксплуатации давно эксплуатируемых объектов обуславливают высокую себестоимость добычи золота. В условиях низких цен на золото на мировом рынке это может привести к закрытию некоторых рудников и, как следствие, сокращению добычи.

В Мексике в ближайшие три года ожидается рост добычи золота примерно на 10 %, обусловленный освоением ряда крупных и средних месторождений золото-серебряных руд — Метатес (Metates), Камино-Рохо (Camino Rojo), Эль-Арко (El Arko) и др. Однако затем объем добываемого металла может начать сокращаться из-за исчерпания сырьевых баз некоторых мелких и средних эксплуатируемых объектов, в том числе Крестон-Маскота (Kreston Mascota), Пинос-Альтос (Pinos Altos), Сан-Димас (San Dimas). А к 2030 г. будут истощены ресурсы крупного золотосеребряного месторождения Пенаскито.

В последнее десятилетие в мире возникла тенденция некоторого смещения внимания золотодобывающих компаний с традиционных регионов золотодобычи (Северная Америка, Южная Африка, Австралия) на страны Южной Америки, Западной и Центральной Африки, Азии и Океании. Сохранение тенденции будет способствовать появлению новых продуцентов или усилению роли стран, где добыча ранее велась в незначительном объеме.

Так, Доминиканская Республика стала заметным продуцентом золота благодаря старту в 2012 г. добычи на золото-серебряном месторождении Пуэбло-Вьехо; в 2021 г. на нем извлечено 45 т золота [3]. Практически двукратное увеличение производства драгоценного металла в Чили будет обеспечено вводом в строй таких гигантов, как золото-меднопорфировое месторождение Серро-Касале и золото-серебряное ПаскуаЛама, суммарная ежегодная добыча на которых может достичь 50 т золота. К 2021 г. возможно увеличение производства на 20 % на Филиппинах и в Казахстане, где осваиваются месторождения золото-серебряных и золото-сульфидно-кварцевых руд в терригенных толщах. Может вырасти добыча в Колумбии, где осваивается месторождение Буритика (Buritica), на Филиппинах (Кингкинг), Буркина-Фасо (Киака).

Однако после 2025 г. прогнозируется устойчивый спад мировой добычи золота, и к 2030 г. она может оказаться примерно на 20 % ниже, чем в 2021 г. Существенный вклад в это внесет истощение месторождений «карлинского» типа в США и крупнейших золото-серебряных объектов Перу. Кроме того, резкое снижение количества извлекаемого металла ожидается в Аргентине, Танзании и Гане. Ресурсы главного месторождения Аргентины Веладеро, которое ежегодно поставляет около трети золота, добываемого в стране (в 2018 г. — 17,2 т) [3], могут быть исчерпаны к 2028 г. Кроме того, в период до 2030 г. ожидается истощение сырьевой базы ряда крупных золото-серебряных и золото-порфировых месторождений: Алумбрера (Alumbrera), Серро-Вангвардия (Cerro Vanguardia) и др. В результате к 2030 г. добыча золота может сократиться до 10–20 т. В Танзании в 2022 г. могут быть отработаны ресурсы месторождения Гейта, ежегодно поставляющего 15 т драгоценного металла, или 35 % суммарной добычи в стране. В Гане к 2026 г. возможно истощение ресурсной базы месторождений Акайем и Чирано (Chirano), суммарно дающих почти четверть золота страны.

Следует, однако, оговорится, что имеющаяся на сегодняшний день мировая база золота достаточна, чтобы обеспечить текущий уровень добычи и даже рост на ближайшие годы. И прогнозируемый дальнейший спад возможен только, если не появятся новые проекты освоения, которые сейчас находятся на ранних стадиях геологоразведочных работ.

Опубликовано в журнале “Золото и технологии”, № 3(45)/сентябрь 2021 г.

1.

Минфин РФ. Информационное сообщение. О добыче и производстве золота и серебра за 2021 г.

2.

Australian Government, Geoscience Australia. Australia’s Identified Mineral Resources 2021.

3.

Barrick Gold Inc. Annual Report 2021.

4.

Freeport-McMoRan. Annual Report 2021.

5.

Gold Fields Mineral Services (GFMS) 2021.

6.

Metal Focus. Золото 2021.

7.

Mininstry of Natural Resources of the People’s of China. China Mineral Resources 2021.

8.

PJSC Polyus. Press Releases. Exploration drilling programme completed at Sukhoi Log.

9.

PJSC Polyus. Annual Report 2021.

10.

Polimetal International Plc. Annual Report 2021.

11.

Seabridge Gold Inc. Projects. KSM.

12.

United States Geological Survey 2021.