Последние изменения: 23 апреля 2021

Сегодня на фоне снижающихся ставок по вкладам, падения цен на нефть и роста стоимости недвижимости граждане России ищут различные пути инвестирования своих денежных средств для их сохранности от инфляции и получения дополнительного дохода. Многие, наверное, слышали об инвестиционном страховании жизни (ИСЖ). Но мало кто знает, что это такое и можно ли вообще на нем заработать? Давайте разберемся.

Накопительное страхование: основные моменты

В классическом понимании, накопительное страхование является долгосрочной программой, по условиям которой клиенты регулярно пополняют свой страховой счет ранее оговоренной в договоре суммой. Как правило, взносы делаются раз в год, однако возможны варианты – ежемесячное или ежеквартальное пополнение счета.

В течение всего срока действия договора клиент находится под защитой страховой компании. Именно она в случае наступления страхового случая – смерти или травмы клиента, обязуется выплатить родственникам денежную сумму в прописанном в полисе размере. В зависимости от того, на каких условиях заключался договор, выплачивается либо сумма, которую клиент накопил бы к моменту окончания срока действия полиса, либо сумма уже уплаченных взносов.

Некоторые страховые компании предлагают своим клиентам программы, по условиям которых сумма выплат увеличивается в 2-3 раза, если страховой случай произошел в результате несчастного случая, ДТП. Кроме того, вкладчики имеют возможность подключить к программе ряд дополнительных рисков – болезни, инвалидности или травмы.

Аргументы “за”

Стать участником программы страхования жизни и здоровья стоит по ряду причин:

- Накапливаемый капитал способен решать долгосрочные задачи – помочь с приобретением жилья, оплатой образования ребенка.

- Страховка защищает семью от непредвиденных обстоятельств, которые связаны с жизнью и работоспособностью главного кормильца и добытчика семейства.

- Накопленный капитал может быть использован в качестве дополнительной пенсии.

- Клиенты страховых компаний получают ряд привилегий в юридической и налоговой сфере.

Многие вкладчики выбирают программу накопительного страхования из-за факта того, что все уплаченные взносы после окончания срока действия полиса будут возвращены. К тому же договорами нередко предусматривается еще и базовая доходность на уровне 3-4%, позволяющая не только накопить деньги, но и частично сохранить их от инфляции.

Нужно обратить внимание

В последнее время все больше и больше клиентов банка говорят о том, что им договоры инвестиционного страхования жизни были представлены как полные аналоги классических депозитов, но с несколько большей доходностью. Человек, понимающий разницу между двумя этими инструментам накопления денежных средств, готов трезво оценить вариант инвестирования в ИСЖ. Если же для вас такой способ инвестирования — открытие, но вы все же готовы рассмотреть его возможности, тогда вам нужно обратить внимание на ряд нюансов.

Дело в том, что большая доходность программ ИСЖ достигается за счет инвестирования вкладов застрахованных лиц. К сожалению, далеко не все инвестиционные стратегии, которые предлагают страховщики, являются прозрачными. У страхователей нет возможности самостоятельно отследить динамику тренда того или иного фонда, поэтому приходится верить «честному слову» страховщиков. Как правило, показывают компании только часть показателей, а потому быть уверенным на 100%, что выбранная стратегия инвестирования окажется успешной, нельзя.

У страхователей в данном случае есть всего два варианта действий:

- Заняться поиском продуктов, привязанных к стоимости конкретных товаров или фондов, самостоятельно в общедоступных источниках.

- Довериться специалистам страховой компании.

Ключевые моменты

Главный показатель, на который следует обращать внимание при выборе инвестиционной стратегии, — коэффициент участия, который показывает долю роста стратегии, которую может получить страхователь. Показатель этот может значительно варьироваться. К примеру, если коэффициент равен 100%, это значит, что доход страхователя равняется доходности выбранного фонда. Обратите внимание, будет ли процент доходности, умноженный на коэффициент участия, применяться только к части средств, направленной на инвестирование, или ко всему взносу.

Во многих страховых компаниях клиентам предоставляется опция смены инвестиционной стратегии в течение срока действия договора или фиксация заработанных средств. Чаще всего воспользоваться этими услугами можно всего раз в год. Должен признать, что это очень удобно, ведь у вас всегда будет возможность изменить фонд инвестирования, если первоначальная стратегия окажется не слишком результативной. А вот к фиксации инвестиционных доходов имеет смысл прибегать, когда текущая доходность фондов высока, но в ближайшем будущем прогнозируется ее снижение.

Выбирайте страховые программы у тех агентств, сайт которых предусматривает возможность создания личного кабинета. Это не только упростит контроль за динамикой фондов, поможет своевременно отреагировать на изменения тренда, но и даст возможность скорректировать первоначальный договор (увеличить сумму вклада или изменить текущую стратегию).

Накопительное и инвестиционное страхование: сравнительный анализ достоинств

При выборе накопительного страхования жизни вам на протяжении нескольких лет придется с завидной регулярностью вносить свои деньги на счет, открытый в страховой компании. После окончания срока действия полиса вы сможете вернуть сумму уплаченных взносов, если страховой случай так и не наступил. Обращаю ваше внимание, что некоторые компании возвращают не всю сумму взносов, а лишь ее часть. Чтобы реальность соответствовала вашим ожиданиям, внимательно читайте условия договора.

Все дело в том, что чем больше рисков покрывает ваша страховка, тем выше ее стоимость. Разница уплаченной вами суммы и возвращенной как раз-таки и уходит на мероприятия, связанные с вашим страхованием.

Если, предположим, клиент компании был застрахован на случай смерти, и этот страховой случай наступил, то это значит, что выгодоприобретателю (лицу, получающему страховку) можно получить всю накопленную сумму средств сразу, а не ждать окончания срока договора НСЖ.

Полис НСЖ

Является целевым страховым взносом. То есть, попадает под действие статьи Налогового Кодекса «О социальных вычетах», в соответствии с которой вкладчик имеет право вернуть 13% от общей суммы годичного взноса. Однако здесь нужно учесть ряд нюансов:

- оформить возврат имеет право лишь официально трудоустроенный клиент (поскольку в Налоговую нужно предоставить справку 2-НДФЛ);

- сумма налогового вычета не берется с суммы больше 120 000 рублей (даже если по факту было уплачено больше);

- сумма вычета не может превосходить сумму налога, удержанного с зарплаты.

Получается, что максимальный вычет по НСЖ не может превышать 15 600 рублей (13% от 120 тысяч рублей). Вернуть налоги можно за 1, 2 или сразу за 3 года. Обратите внимание, что при расторжении договора страхования жизни налоговые льготы придется вернуть в государственную казну.

Юридические аспекты накопительного страхования

Не лишен договор и ряда юридических преимуществ. Так, средства, которые размещены в НСЖ, не:

- могут быть конфискованы;

- подлежат аресту;

- декларируются;

- считаются имуществом, которое делится при бракоразводном процессе.

Несомненным достоинством полиса можно считать возможность указания выгодоприобретателя, который станет владельцем страховой суммы, если вкладчик внезапно скончается. Первому не нужно будет ждать вступления в право собственности и делить полученные страховые средства с другими наследниками – все выплаты производятся адресно в течение 2 недель с момента обращения за компенсацией. Кстати, вкладчику предоставляется право указать сразу нескольких выгодоприобретателей и в любое удобное время изменить их количество и состав.

Инвестиционное страхование

Предпочитая накопительному страхованию инвестиционное, вы также становитесь владельцем долгосрочного страхового счета, который пополняется либо всей суммой сразу, либо несколькими равными взносами. Однако в данном случае вас не только страхуют от несчастных случаев, но и гарантируют возврат вложенной вами суммы денежных средств в 100% объеме, а также доходность от инвестиционной деятельности.

Все деньги, внесенные на счет, разбиваются на 2 части: гарантированную и инвестиционную. Первая вкладывается в финансовые инструменты, которые гарантируют получение дополнительного дохода (например, банковский депозит). Вторая же, инвестиционная, превращается в относительно рискованные вложения. Если выбранная компанией стратегия инвестирования окажется успешной, то вы, кроме вложенных средств, получите еще и дополнительный доход.

Преимущества ИСЖ

Чтобы вы могли решить, становиться участником программы инвестиционного страхования жизни или попытаться заработать на вложении средств в другие финансовые инструменты, предлагаю вам оценить достоинства и недостатки ИСЖ. Кстати, если, дойдя до этого пункта статьи, вы успели понять, что инвестиционное страхование вас не привлекает, возможно, вас заинтересует моя статья «Где лучше открыть индивидуальный инвестиционный счет». Ну а пока мы разберемся с преимуществами ИСЖ:

- Страховые выплаты при наступлении рисковых событий не облагаются налогами.

- Взносы за полис не могут быть арестованы, конфискованы или разделены, поскольку не являются имуществом.

- Страховые выплаты не передаются по наследству, а производятся адресно.

- Участие в программе ИСЖ предоставляет право на получение страхового вычета в объеме 13% от взносов на 120 000 рублей, внесенных на страховой счет.

- Договоры ИСЖ заключаются на длительный период, а стоимость взносов остается фиксированной даже в случаях, когда здоровье страхователя падает.

- Необходимость регулярно пополнять страховой счет, невозможность потратить накопленные деньги раньше срока развивают в клиентах страховых компаний финансовую дисциплинированность.

«Слабые стороны» накопительного страхования

Говоря о недостатках НСЖ, хочется отметить несколько моментов:

- Денежные средства, которые размещаются вкладчиками на страховых счетах, не защищаются системой страхования вкладов. Это значит, что, если страховая компания потеряет лицензию, всеми ее обязательствами будут заниматься перестраховщики – фирмы (чаще всего, зарубежные), которые заключили с компанией договор о защите финансовых рисков.

- Страховой договор заключается в среднем на 5-40 лет. К сожалению, далеко не у всех вкладчиков есть возможность составить точный прогноз касательно своего финансового благосостояния на несколько лет вперед.

- Если у клиента не будет возможности внести очередной обязательный взнос, страховая сперва предоставит ему «отсрочку» на 30-90 дней. В случае, если в течение этого периода платеж не последует, произойдет расторжение полиса, а вкладчик получит лишь выкупную сумму договора страхования жизни.

В случае расторжения действия программы до ее официального окончания, клиент получит выкупную сумму. Она представляет собой процент от общей суммы фактически внесенных на счет страховой компании средств. Нередко в течение первых двух лет выкупная сумма составляет 0 рублей. В последующие же годы она может варьироваться в пределах 10-40% (в данном случае все зависит от условий конкретной страховой компании).

Для наглядности давайте представим себе следующий пример:

- Вы заключили договор сроком на 10 лет, в соответствии с которым ежегодно должны делать взнос в размере 100 тысяч рублей;

- За 5 лет на счету скопилось 500 тысяч рублей;

- В соответствии с условиями договора, на 6-й год размер выкупной суммы составляет 40%;

- Вы принимаете решение расторгнуть договор НСЖ.

Считаем: 500 000*0,4=200 000 рублей. Таким образом, в случае расторжения договора вам вернут только 200 тысяч рублей и заработанный инвестиционный доход, если таковой предусматривался вашей программой.

Как получить выплаты по НСЖ?

При наступлении страхового случая застрахованное лицо или выбранный им выгодополучатель должны обратиться с требованием о выплате средств в страховую компанию. Свое прошение необходимо подкрепить таким пакетом документов:

- заявлением о факте наступления страхового случая;

- справкой из медучреждения, подтверждающей факт причинения вреда здоровью вкладчика;

- свидетельство о смерти вкладчика (в данном случае предоставляется выгодополучателем);

- оригинал договора между вкладчиком и страховой компанией, полис.

Чаще всего в договоре прописывается срок, в течение которого страховая компания должна проверить полученные документы и принять решение относительно будущих выплат. Договорами предусматриваются как единоразовые, так и выплаты в рассрочку, в виде пенсии; безотлагательные или с отсроченными платежами.

Что сегодня предлагают страховые компании?

Подыскать надёжного страховщика с по-настоящему выгодным предложением – дело непростое и не менее ответственное, чем выбор банка для открытия депозитного счета. Кстати, для тех, кто как раз ищет наиболее выгодные условия для вложения свободных средств, у меня есть статья «Как выбрать надежный банк для вкладов».

Что же касается НСЖ, то крупные страховщики предлагают своим клиентам множество всевозможных программ с различными условиями. Размеры минимальных вкладов напрямую зависят от степени надежности компании, региона, в котором заключается договор, и данных страхователя. Чтобы разобраться с ценовой политикой агентств, выстроить собственный рейтинг компаний, которым можно доверить свое будущее, предлагаю вашему вниманию следующую сравнительную таблицу.

| Страховая компания | Стоимость услуги | Размер выплаты | Особенности |

| Сбербанк | От 900 до 4 500 рублей | От 100 до 500 тысяч рублей, в зависимости от выбранной программы |

|

| Росгосстрах | Стартует с отметки в 5 тысяч рублей в год. На официальном сайте компании представлен специальный страховой калькулятор, позволяющий подобрать оптимальную программу страхования | Варьируются в пределах 500-1000 тысяч рублей |

|

| Ингосстрах | Стоимость зависит от выбора страхователя и рассчитывается для каждого клиента в индивидуальном порядке | Свыше 1 миллиона рублей |

|

| Альфа Страхование | От 30 тысяч рублей в год или в полгода | До 12% годовых |

|

| Согаз | От 5 тысяч рублей в год | До 1 миллиона рублей |

|

| РЕСО-Гарантия | От 3 тысяч рублей в год | Свыше 1 миллиона рублей |

|

Отдельно выделю предложение от БКС:

- инвестировать можно как в рублях, так и в долларах;

- счет пополняется раз в полгода, год либо вся сумма вносится одним платежом;

- есть 4 типа инвестиционных программ – взрослая, детская, пенсионная (на 5-30 лет) и грани здоровья. В последней помимо непосредственно инвестиций предлагается еще и комплексное медобследование, что позволяет выявить заболевания на ранней стадии;

- в течение 14 дней после заключения договора можно расторгнуть его и получить деньги обратно.

На фоне аналогов НСЖ от БКС выделяется гибкими сроками инвестирования (5-30 лет), возможность работать не только с рублями, но и с долларами, а также дополнительными сервисами. Отдельно выделю предложение health-check – фактически клиент получает медобследование высшего уровня и возможность диагностировать проблемы со здоровьем на ранней стадии, когда заболевания легче поддаются лечению.

В остальном предложение БКС на уровне остальных игроков на рынке накопительного страхования жизни.

Ответы на неудобные вопросы или о чем молчат в банках

Все что было написано выше — так преподносят клиентам информацию менеджеры. Восхваляя и воспевая этот чудесный сказочный продукт. И немного умалчивая о некоторых нюансах.

А на практике совсем запутывая клиента. И даже сознательно вводят в заблуждение.

Поехали искать, где собака зарыта.

Это не вклад

Подавляющее большинство открываемых ИСЖ приходится на банки. Менеджеры всеми правдами и неправдами «убалтывают» клиентов. Расписывая все прелести. Преподносят как альтернативу банковскому вкладу, но с более высокой доходностью.

Но….открывая ИСЖ вы заключаете договор не с банком. А непосредственно со страховой компанией.

И что мы имеем? Сохранность вкладов в банках гарантирована государством в лице АСВ. Суммы до 1,4 млн. застрахованы.

В случае с ИСЖ вы остаетесь один на один со страховой компанией. Чем это может грозить? Договора могут заключаться на десятки лет. И что будет при банкротстве компании?

Вы остаетесь один на один со своими проблемами и претензиями. И встаете в очередь, для получения положенных вам средств.

Досрочное расторжение или выкупная сумма

Что будет с вашими деньгами, если вы вдруг захотите расторгнуть договор и забрать все обратно?

Открывая банковский вклад, сгорели бы все начисленные проценты. Но вложенную сумму вы гарантированно получите в полном объеме.

В любом ИСЖ есть прописанные условия досрочного расторжения. Клиент получит только часть средств (выкупная сумма), остальное остается в страховой в виде штрафа.

Самые большие штрафы действуют в первые 3 года, с момента заключения договора.

В среднем, при досрочном изъятии средств клиент получает:

- через 1 год — 50-70%;

- 2 год — 70-80%;

- 3 год — 80-90%.

И так далее. Страховая компания всегда устанавливает различные препятствия, для изъятия средств со счетов. И большинство, кто умеет считать, не захотят терять лишние деньги (хотя деньги никогда не бывают лишними).

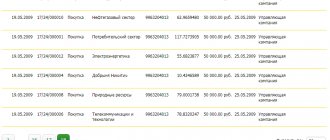

Пример выкупных сумму с договора ИСЖ одной известной страховой компании.

Может это и хорошо. Оставляем капитал, пусть работает и приносит прибыль. Но и здесь есть уловка.

Называется она…..

Коэффициент участия

Деньги направляемые на инвестиционную часть и вкладываемые в ценные бумаги полностью ваши. А доход (если он будет) будет принадлежать вам только частично. Определенную долю забирает себе страховая компания.

Это называется коэффициент участия. Какая доля от общей прибыли попадет непосредственно вам.

Сколько думаете забирает себе страховая компания?

5, 10-15%, а может быть 20%?

От 30% (и это в лучшем случае) до 50%.

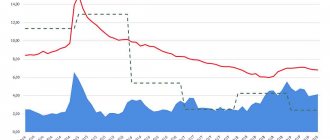

Например, на вложенные средства получен доход 30%. При коэффициенте участия 50% — вы получите только половину прибыли — 15%. А учитывая, что на инвестиционную часть направляется только малая часть вашего капитала, по отношению ко всей сумме — реальная дополнительная доходность составит 2-3%.

У ведущих страховых компаний коэффициент участия составляет:

- ВТБ — 51%;

- Альфа — 50,13%;

- Ренессанс — 78%.

Реальный пример

Представим себе следующую ситуацию. Мать желает скопить для своего ребенка 10 000 000 рублей до наступления его совершеннолетия, которое состоится лишь через 15 лет. Получается, что ежегодно размер ее страхового взноса должен равняться 637 315 рублям. По прошествии 7 лет регулярных платежей женщина неожиданно попадает в автокатастрофу, в результате которой становится инвалидом 1 группы.

В соответствии с условиями страхового договора компания обязана совершать страховые взносы вместо своей клиентки до тех пор, пока не закончится срок действия полиса. Получается, что к 18-летию ребенка на его счету будет лежать 13 310 000 рублей, с учетом полученного от инвестиционной деятельности дохода.

Деньги точно вернут?

Сумма страхового взноса состоит из двух частей:

- Рисковая часть. Это так называемая плата за риск, составляющая меньшую долю в общей сумме взноса. Именно рисковая часть удерживается с клиента при досрочном расторжении договора.

- Накопительная часть. Это основная часть взноса, подлежащая возврату в полном объеме по истечении действия полиса.

При условии, если вы вносили платежи своевременно и в полном объеме, вам гарантированно выплачивается вся часть страховой премии. При этом рисковая часть покрывается за счет гарантированного инвестиционного дохода.

Кому стоит открыть НСЖ?

Если быть предельно откровенным, то я считаю, что накопительное страхование жизни – программа, необходимая всем, в частности:

- Главным кормильцам семьи, доходы которых формируют основу семейного бюджета;

- Новоиспеченным родителям, которые стремятся создать капитал для своего ребенка, обеспечив тем самым его будущее и защитив в финансовом плане;

- Людям среднего возраста, подумывающим о грядущей пенсии, но не имеющим возможности заниматься инвестированием больших денежных сумм;

- Тем, кто придерживается консервативной стратегии инвестирования и стремится, в первую очередь, защитить свои сбережения на длительный период. Кстати, этой категории вкладчиков я настоятельно рекомендую подумать об открытии ИИС. О том, где лучше открыть индивидуальный инвестиционный счет, можно прочесть в одной из моих прошлых статей.

- Желающим получить «два по цене одного»: и страховку, и накопления.

Зачем вам страховка жизни

Наши планы на будущее, благополучие наших семей – строится в предположении, что мы будем живы и здоровы. И сможем заработать достаточно денег, чтобы обеспечить семью.

Но вспомните мою историю. Случай может внезапно помешать нашим планам.

Есть события, которые мы не можем контролировать. Например, болезнь или несчастный случай. Внезапно они могут перечеркнуть все планы, и поставить семью на грань нищеты.

Страхование жизни исключает из жизни эти тяжёлые риски. Так мы гарантируем близким финансовую безопасность. Включите моё видео с рассказом об этом:

Кому не подходит НСЖ?

Не стоит тратить свое время и деньги на НСЖ:

- Инвесторам, которые стремятся в кратчайшие сроки получить максимальный доход и готовы ради этого идти на любые риски. Таким капиталовкладчикам больше подойдет инвестирование в ценные бумаги или игра на валютной бирже. О том, чем отличается акция от облигации, и как начать зарабатывать на операциях купли-продажи этих ценных бумаг, можете узнать из моей отдельной статьи.

- Тем, чей инвестиционный горизонт ограничивается сроком в 5 лет, поскольку НСЖ является одним из наиболее долгосрочных инструментов.

Делаем выводы

В целом, могу сказать, что НСЖ – неплохой вариант накопления денежных средств в долгосрочном периоде. Однако лично я больше склоняюсь к варианту накопления посредством депозитного счета. Такой вариант инвестирования не только гарантирует вам доходность, но и защищен государством. К тому же, вы в любой момент можете забрать свои деньги, не переживая о потерях. Ранее я писал статью про дебетовые карты с начислением процентов на остаток. Так вот, заведя такого пластикового помощника, вы сможете протестировать возможности депозитного счета, поскольку и карты, и счета работают примерно по одному и тому же принципу. Ну и, конечно же, не гонитесь за восхитительными цифрами, которые вам показывают страховщики. Помните, что вкладываться можно только в то, что вы знаете и понимаете на 100%. На этом у меня все, до скорых встреч!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!