Инвестирование в различные фондовые активы является одним из самых прибыльных бизнес-проектов. Все больше вкладчиков приходят на российский рынок ценных бумаг за быстрой прибылью.

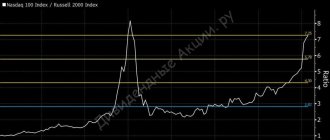

Некоторые инвесторы предпочитают вливать капитал в бонды и векселя, а другие стремятся заполучить сверхприбыльные активы IT компаний. Все виды вкладчиков можно условно разделить на три основные группы: консервативные, умеренные и агрессивные. В общем случае, агрессивный инвестор – это лицо, использующее рисковые стратегии для получения максимальной прибыли.

Кто такой инвестор?

Простыми словами, инвестор – это физическое или юридическое лицо, которое вкладывает деньги в какой-либо проект для того, чтобы в дальнейшем получать прибыль. Основной смысл инвестиции заключается как раз в доходе, если вложение не подразумевает финансовой отдачи, то это уже можно отнести к благотворительности или иной деятельности.

Итак, человек или организация участвует во вложении, это может быть одним из следующих типов:

- Единоличная инвестиция. Инвестор получает деньги от дела, в которое он вложился полностью сам, то есть иных компаньонов не имеется.

- Коллективная инвестиция. В этой ситуации есть несколько инвесторов и доход распределяется в зависимости от доли или иных договорённостей.

Теперь рассмотрим кто такой инвестор на простейшем примере, который многим знаком в повседневной жизни – долевом строительстве.

Пример

Компания-застройщик вкладывает деньги в стройку, но не в полном объёме. У неё может не быть нужной суммы, или же она ведёт сразу несколько строек и все свободные средства направляет на новые объекты. Будущим покупателям квартир предлагают поучаствовать в стройке, то есть оплатить стоимость будущего жилья целиком или же частично. Разумеется, конечная цена будет меньше той, которую заплатят остальные, не участвующие в строительстве.

Получается, что вкладывая деньги прямо сейчас, человек (инвестор) получает прибыль в виде уменьшения цены, то есть скидки. В случае, когда строительная компания известна и имеет хорошую репутацию, проблем с желающими поучаствовать не возникает. И так может быть абсолютно в любой отрасли.

Основная идея – затраты на инвестицию впоследствии отбиваются и приносят прибыль. Изначально это были несложные проекты наподобие покупки земли и предоставления участков для ведения хозяйства в Древней Греции. Там же зародилась ипотека и кредитование с оговоренной выплатой.

Следующий большой шаг, который раздвинул горизонты инвестирования – покупка и предоставление оборудования для опытных профессионалов. Например, оснащение торговых судов, на которых можно было ходить в экзотические страны и совершать торговые операции с туземцами. Сама по себе команда не могла купить корабль, зато могла ходить на выданном купцом судне и делиться прибылью. Каждой стороне это было выгодно. Моряки зарабатывают конкретными действиями, а купцы получают пассивный доход от простой передачи в пользование корабля.

В истории России можно выделить три периода инвестиционного климата:

- Царское время до образования Советского Союза. Параллельно с развитием экономики в Европе, Россия также следовала всем современным тенденциям. Это было здоровое, полноценно функционирующее финансовое пространство, где почти каждый мог зарабатывать деньги, становясь инвестором.

- Советское время. Практически нулевая инвестиционная активность, инвесторов как таковых практически не было. Все предприятия находятся в государственной собственности, инвестировать попросту не во что, а если и есть во что, то могут наказать. В общем, полная деградация.

- Постсоветское время. Возрождение капитализма, практически безграничные возможности для вложения средств. Поначалу, правда, всё решалось криминальным путём, но даже этих людей вполне можно отнести к категории инвесторов. Но обстановка нормализовалась и на данный момент инвестором может стать каждый желающий.

Рекомендую прочитать также:

Как сдать квартиру в аренду и заработать?

Наряду с банковскими депозитами сдача недвижимости в аренду является одним из самых простых и удобных способов зарабатывать. В общей […]

Лучшие и проверенные варианты для инвестирования

Проверенный вариант для инвестора – поиск недооцененных активов (на финансовом жаргоне – «окурки»). Покупка и последующая продажа приносят неплохой доход. Второй вариант – покупка по справедливой стоимости с дальнейшим наращиванием стоимости.

Выбирайте, к примеру:

- покупку недвижимости при реализации залогового имущества;

- инвестиционный портфель с первой десяткой отечественных компаний в различных отраслях экономики;

- недооцененную коллекцию вин, картин, золотых монет и др.

Как стать инвестором?

Каждый из нас видел рекламу в интернете или же где-нибудь ещё, которая призывает начать торговать на форекс, и заработать буквально после 2-3 сделок. Такие обещания очень далеки от реальности, для того, чтобы зарабатывать на разнице курсов, нужно долго учиться, много знать и быть дисциплинированным человеком.

В случае же с инвестированием всё гораздо проще. Есть множество готовых решений, о которых мы поговорим позже.

Изначально для того чтобы стать инвестором потребуется следующее:

- Желание получать доход от своих вложений. То есть необходимо принять тот факт, что просто лежащие в тумбочке деньги не приносят никакой финансовой пользы. Это может показаться странным, но множество людей действительно чувствует себя намного спокойнее, имея такой вид сбережений. Как бы всегда под рукой, дома надёжнее и так далее. Но это скорее финансовая подушка безопасности. Инвестор — это человек, который должен выделять на такую подушку определенную часть своего капитала, а остальное пускать в работу.

- Наличие свободных средств. Это должны быть деньги, которые не потребуются в ближайшем будущем. Суть инвестирования, как мы уже говорили, в том, чтобы деньги работали. Никто не говорит, что уже через неделю будет доход. Иногда могут пройти годы, в зависимости от того, как и куда инвестируем. Поэтому сюда же можно добавить наличие терпения и стабильного финансового положения у потенциального инвестора.

- Инвестиционный план. Перед тем как куда-то инвестировать, нужно понимать, на что можно рассчитывать, в какие сроки и оценивать дальнейшие перспективы. Стратегию инвестор должен продумывать заранее, а не по ходу дела, иначе впоследствии могут возникнуть простои. Инвестирование предполагает доход, поэтому разумно сделать его максимально большим и в то же время непрерывным.

Казалось бы, описанное выше и так вполне логично, как без этого. Но по какой-то необъяснимой причине многие вкладывают деньги совершенно не задумываясь о том, что будут делать дальше. Чтобы избежать таких ситуаций, будущий инвестор должен хорошо всё спланировать, при чём это относится к любой стадии – если есть деньги, то куда вкладываться, а если их нет, то откуда взять и куда инвестировать.

Преимущества и риски

Преимущества инвестирования в бизнес одновременно сопряжены с рисками:

- вы можете получить неограниченную доходность, но расплачиваетесь высоким риском потерять все свои сбережения;

- вы можете нехило заработать на процентах в случае выдачи кредита, но присутствует риск невозврата денежных средств в срок или вообще… невозврата;

- владелец бизнеса получает полную свободу в работе для извлечения прибыли (в рамками закона, конечно), но вы не сможете в большинстве случаев контролировать его деятельность;

- вы получаете долю в действующем бизнесе вместе со всеми дивидендам, но ее зачастую сложно продать.

Вложения в бизнес – самые перспективные вложения. Но они требуют специальных знаний и умений, а также крепких нервов, чтобы терпеть потери и удержаться от соблазна вывести инвестиции перед самым взлетом компании!

Вообще, этот вид инвестиций очень интересный и перспективный, подписывайтесь и ждите новых статей, я еще немало напишу полезного и информативного. Удачи и да пребудут с вами деньги!

Оцените статью

[Общее число голосов: Средняя оценка: ]

Основные направления инвестиций

Твёрдо решивший не держать свой капитал просто так человек (а если он так решил, значить он становится на путь инвестора), далее переходит к выбору направления инвестирования, то есть, простыми словами, инвестор решает куда вложить деньги. Вариантов огромное количество, везде есть свои тонкости, нюансы, сильные и слабые стороны.

Рекомендую прочитать также:

Что такое дефолт простыми словами? Причины и последствия. Как уберечь накопления от дефолта?

Дефолт (банкротство) — простыми словами, это неисполнение должником своих обязательств по займу. Под неисполнением понимается невыплата процентов, тела самого займа […]

Простые варианты

Рассмотрим сначала те виды, которые доступны любому желающему, не требуют особых познаний и которые могут выбрать, скажем, даже пенсионеры:

- Валюта, драгоценные металлы. Здесь всё очень просто. Рубль имеет свойство обесцениваться, это заметили, наверное, все. Поэтому, покупая евро и доллары, всегда можно через некоторое время получить прибыль. Раньше это назвали бы спекуляцией. Если речь не идёт о сотнях тысяч рублей, то и со стороны налоговой службы не будет никаких вопросов. Потихоньку покупать и складывать валюту можно совершенно не привлекая внимания.

валюта Чуть сложнее с инвестициями в драгоценные металлы – они продаются в виде слитков с сопутствующим сертификатом. В данный момент прорабатывается инициатива с освобождением от уплаты НДС при операциях с драгметаллами, что должно значительно облегчить жизнь подобным инвесторам-спекулянтам.

драгметаллы - Ценные бумаги. Тоже не очень сложно, самым трудным этапом можно назвать регистрацию у брокера (достаточно быстро, просто и удобно это можно сделать в Тинькофф Инвестиции). После этого выбирается наиболее интересная и перспективная бумага, после чего она покупается на необходимую сумму. Вообще, инвестиции на фондовом рынке – большая отдельная тема, поэтому просто скажем, что можно покупать разные акции и государственные облигации. Хороший консервативный вид инвестирования, подойдёт тем инвесторам, кто хочет спокойно получать небольшую прибыль.

- Инвестирование в жильё и недвижимость. Проще говоря, купить и сдавать в аренду. Появляется налоговая нагрузка, но при некоторых условиях можно её обойти. Отдельно стоит отметить такой вариант – человек делает первый взнос по ипотеке, а квартиру сдаёт. Деньги, которые он получает от аренды, направляются на погашение ежемесячных платежей. Такой тип инвестиции даёт постоянный результат, но очевидным он становится после того, как вся ипотека выплачена. Чем больше денег есть изначально, тем быстрее такой процесс может двигаться. Затем берётся вторая квартира (или коммерческая недвижимость, помещение), так же выплачивается, потом третья и так далее.

Варианты посложнее

На этом простые схемы заканчиваются. Дальше у нас идут варианты, которые потребуют от любого инвестора некоторых знаний, внимания, поиска информации. Это не значит, что они не подходят широким слоям населения, просто субъективно будет немного сложнее. Трудно представить себе пенсионера, изучающего и оценивающего потенциал ICO новой криптовалюты. Однако, бывает всякое.

- Бизнес-проекты. Это может быть открытие забегаловки с шавермой, а может быть небольшая торговая точка. Многие, наверное, задавались вопросом – а почему народ заходит в небольшие продуктовые магазинчики вместо того, чтобы пойти в какой-нибудь сетевой? Ответить сложно, у всех свои причины. Среди популярных направлений для начинающих инвесторов также можно выделить автомастерские, автомойки, продуктовые точки и ещё множество разных вариантов. Они привлекательны тем, что не нужно быть мастером в маркетинге, простая вывеска нередко бывает лучшей рекламой. Если смотреть именно как на инвестицию, то проще всего войти долей средств в чей-либо проект, то есть по сути ничего не делать для развития дела, только вкладывать и получать свою долю прибыли.

- Уже упомянутые ранее ICO, интернет-проекты и прочая высокорискованная отрасль. Основная сложность заключается в сборе информации, которую ещё нужно проверить на достоверность. Вместе с этим, первые успевшие вложиться в подобные проекты обычно получают огромную прибыль (в процентном отношении к вложенной сумме). Такой вид инвестирования привлекателен тем, что опытный инвестор может распределить некоторую сумму денег между разными наиболее перспективными проектами, какой-нибудь точно даст хороший результат. Здесь максимально проявляется линейная зависимость между риском и потенциальной доходностью. От консервативного до агрессивного, вариантов масса.

Что мы имеем в конечном счёте – возможность получать 3-5% годовых при инвестировании в банковские депозиты с одной стороны параметра риска, до тысяч процентов возможного дохода в год с другой стороны параметра риска. А между ними находится множество вариантов, из которых выбирается приемлемый. Как показывает практика – сложно решиться, а вот выбрать уже значительно проще.

«Долёвка» или кредит?

Все частные инвестиции в бизнес можно разделить на два крупные категории:

- с приобретением доли;

- без приобретения доли (неожиданно, да?).

В первом случае цель инвестиций для малого бизнеса такова. Инвестор намерен на получение доходов от бизнеса. При этом уровень его прибыли напрямую зависит от уровня доходов владельца бизнеса. В этой ситуации инвестор зачастую становится совладельцем бизнеса, ведь он заинтересован, чтобы предприятие приносило как можно больше денег. Инвесторы могут привлекать и собственные ресурсы для успешного запуска нового старт-апа или расширения уже имеющегося бизнеса. Это не обязательно деньги. Инвестор может поделиться связями со знакомыми поставщиками, уладить сложности с контролирующими органами, используя свое имя, провести переговоры с «нужными людьми» и так далее.

Во втором случае инвестор просто выдает деньги бизнесмену с условием возврата, естественно, под проценты. Иными словами, частный инвестор выступает в качестве кредитора, как банк. Условия выдачи и возврата средств прописываются в специальном договоре. С одной стороны, такая форма инвестирования выгодна: инвестор не имеет права вмешиваться в дела владельца бизнеса, тот распоряжается его средствами как своими и выплачивает полученную прибыль. С другой стороны, инвестор слабо заинтересован в прибыльности предприятия: ему важнее, чтобы вернули деньги, а не чтобы бизнес нарастил обороты.

Интересный вариант предлагает Альфа-Банк. 3 года назад он запустил сервис коллективных инвестиций Альфа.Поток. Суть заключается в следующем:

- предприниматели обращаются в банк, и их регистрируют на данной площадке;

- менеджеры Альфа.Потока, анализируя состояние фирм и их риск-профиль, составляют сбалансированный портфель из паев компаний;

- частные инвесторы могут вложить средства в любой выбранный портфель;

- получившие финансирование предприниматели раз в месяц платят проценты по кредиту;

Альфа-Банк вместе с частными кредиторами делит прибыль в определенной пропорции.

В итоге частный инвестор может заработать до 30% годовых. Предпринимателя кредитуют под 45%, следовательно, банк получает 15%. Реальная доходность за вычетом комиссионных и убытков от дефолтов (да, некоторые компании разоряются и выбывают из «игры») составляет порядка 22-25%. Это выгодно – при достаточно умеренных рисках.

А вот еще интересная статья: Как инвестировать в стартапы: полный гайд для начинающих

Виды и типы инвесторов

Из вышесказанного следует простой вывод – инвесторы бывают разными. В качестве двух полярных примеров можно привести Уоррена Баффетта как человека спокойного и уравновешенного, а также Джорджа Сороса, который скорее спекулянт, чем инвестор, но очень активный и получающий максимальную отдачу в кратчайшие сроки от своих финансовых действий.

Рассмотрим основные виды инвесторов, эта классификация должна помочь потенциальному инвестору понять, к какому типу он относится и в каком направлении следует двигаться, чтобы достичь желаемого. В некоторой степени это зависит от склада ума, характера, психотипа инвестора, так как одни склонны к риску, а другие являются сторонниками стабильности, устойчивости и планомерного роста. Итак:

- Пассивный инвестор. Это как раз пример выше с вложением в недвижимость. Вложил деньги и забыл про инвестицию. Пока действует срок арендного соглашения, пассивному инвестору не о чем беспокоиться. То же относится и к участию в чьём-либо бизнесе. Решать ничего не нужно, просто получаем доход, развитие бизнеса – задача его основателя. Как правило, крупные инвесторы имеют хотя бы некоторую часть своих вложений в виде пассивных инвестиций. Это удобно в первую очередь тем, что нет необходимости уделять время этому делу. Отраслей с пассивным доходом достаточно много.

Пассивный инвестор - Активный инвестор. Это противоположность первому типу. Работает по принципу “хочешь сделать хорошо – сделай сам”. Как правило, тот кто просто вкладывается, получает меньший доход при распределении прибыли. А тот, кто активно принимает участие в деле, получает больший. В принципе, всё логично, каждое действие должно оплачиваться. Просто выбираем, что больше по душе, иногда проще вложиться как пассивный инвестор и параллельно заниматься другими делами. В других случаях, особенно, если инвестор хорошо разбирается в вопросе, можно, наоборот, быть активным инвестором и, например, работать с пассивными.

Активный инвестор - Частный инвестор. Это практически 100% от общего числа инвесторов. Частные инвесторы простыми словами – мы с вами, обычные люди, разного финансового достатка, которые решили вложить имеющиеся средства для получения дохода. По сути такой вид можно выделить исходя из размера капитала. Люди имеющие солидный капитал нередко становятся частными инвесторами в разных проектах. У создателя идеи есть разные варианты действий – можно взять кредит в банке, можно оформить юридическое лицо и взять кредит уже на него, а можно обратиться к желающему инвестировать человеку, который и выступит в роли частного инвестора вашего бизнеса.

Частный инвестор - Институциональный инвестор. Как правило, такой инвестор — это масштабная организация (инвестиционный банк, фонд), которая в качестве объектов инвестирования рассматривает множество разных отраслей. По большей части это финансовый сектор. Огромный штат сотрудников изучает перспективные направления, оценивает показатели среды, прогнозирует риски и потенциальную прибыль, в общем, со всех сторон изучает рынки. После этого принимается решение о вложении в наиболее привлекательные проекты, финансовые инструменты и даже целые отрасли. Мы, как частные инвесторы, можем вкладывать деньги в такие фонды, а они уже как институциональные инвесторы, занимаются доверительным управлением средств. Правда, не всегда эффективно.

- Скрытый инвестор. Каждый, наверное, слышал про санкции и меры, направленные на противодействие финансирования некоторых стран, компаний, частных лиц. То есть открыто нельзя вкладывать деньги в проекты. Но если они привлекательны и перспективны, то никакие ограничения не смогут удержать желающих инвестировать деньги. Так проявляется скрытое инвестирование. В этом случае создаются подставные фирмы, внедряются посредники, в общем, разного рода ухищрения позволяют всё-таки направить деньги туда, куда нужно. Или разглашение имён инвесторов по какой-либо другой причине является нежелательным. Суть в сохранении анонимности.

Типы инвесторов

Мы рассмотрели общую классификацию, которая определяет всю структуру инвестирования. Теперь рассмотрим отдельные категории, которые как раз помогут понять, какое направление для инвестирования лучше выбрать конкретно частному инвестору. Оно зависит от собственных предпочтений и характера:

Доходность в зависимости от типа инвестора

- Консервативный инвестор. Простыми словами – это инвестор, для которого на первом месте стоит надёжность вложений. Он не будет вкладывать деньги в хайпы и прочие рискованные затеи. Обычно в качестве объекта инвестиций выбираются хорошо изученные, проверенные годами отрасли. Одним из лучших примеров можно назвать банковские депозиты, покупку государственных облигаций. Риски практически нулевые, доходность не очень высокая, зачастую чуть выше инфляции. Однако, квалифицированный инвестор всё это понимает и выбирает оптимальное время для вложений, перераспределяя финансовые потоки в зависимости от того, как меняется ситуация. Сегодня наиболее выгодно одно, а завтра уже другое.

- Агрессивный инвестор. Это склонный к риску и желающий большой доходности человек (организация). Всё, что сулит десятки, а то и сотни процентов прибыли, привлекает внимание агрессивного инвестора. Кто-то скажет, что благоразумие и такая деятельность не имеют ничего общего. Но первые инвесторы в биткоин лишь посмеются над такими заявлениями. Чтобы быть успешным, нужно либо иметь природное чутьё к таким делам, либо же постоянно мониторить ситуацию, искать возможности. В общем, потребуется много времени, крепкие нервы. Подходит, однозначно, не всем. Успех агрессивному инвестору сопутствует далеко не всегда, но зато самые громкие взлёты происходят именно у них.

Рекомендую прочитать также:Индекс DAX – обзор и методы работы с основным индексом Германии

Индекс DAX входит в число основных биржевых индексов Евросоюза, котировки Дакс рассчитываются по ценам 30 крупнейших голубых фишек Германии. […]

- Умеренный инвестор. Соблюдает баланс между риском и возможной доходностью. Простыми словами, умеренный инвестор — это нечто среднее между консервативным и агрессивным инвесторами. Такой подход может выражаться как в поиске проектов и вариантов одновременно доходных и с малыми рисками, так и в виде разделения капитала между разными вариантами. То есть такой инвестор может, например, положить половину своих свободных средств на валютный депозит с низкой ставкой, а оставшуюся половину распределить между хайпами, криптовалютой, акциями перспективных компаний, вложениями в ETF и так далее. То есть слово “умеренный” в полной мере отражает суть, это некоторая золотая середина между первыми двумя типами.

Классификация по основным признакам

И так, начнем. И пойдем мы от простого к сложному.

В первую очередь инвесторов можно классифицировать согласно их профессиональному уровню:

- непрофессионалы. Одно либо группа лиц, не имеющая четкой инвестиционной стратегии и порядка принятия инвестиционных решений. Характеризуются отсутствием контроля над рисками, четкой стратегии и плана получения прибыли. Они зачастую не инвестируют самостоятельно, а прибегают к помощи компетентных в этом деле профессионалов, управляющих компаний и трейдеров и т.п.

- профессионалы. Как частные, так и юридические лица обладающие знаниями и опытом в принятии инвестиционных решений. Такие инвесторы обладают достаточной квалификацией в области управления инвестициям. Также они характерны тем, что вкладывают и управляют средствами других участников сделки

- мародёры. «Серые» инвесторы, которые распространены в странах со слабым законодательством. Их целью является вывод активов компании через процедуру банкротства.

С самым простым разобрались, пойдем к более сложному.

Классификация по организационно правовой форме:

- государство, а также органы местного самоуправления и субъектов федеральной власти

- объединения групп юридических лиц в крупные концерны, холдингы и т.п.

- объединения юридических и физических лиц на основе договора совместной деятельности

- коммерческие и некоммерческие юридические лица

- физические лица.

На основе инвестиционных целей:

- индивидуальные инвесторы (лица, распоряжающиеся собственным капиталом и решающие личные задачи)

- институциональные инвесторы (являются агрегатором средств индивидуальных и частных инвесторов, и от своего лица занимаются крупными инвестициями)

- финансовые (портфельные) инвесторы (цели исключительно получение прибыли и снижение уровня рисков собственных вложений)

- стратегические инвесторы (их задача заключается в получении контроля и управлении над сторонней компанией, поглощение и устранение конкурента путем его покупки и т.д.)

- венчурные инвесторы (приоритетом выступает развитие нового инновационного бизнеса или оригинальной инвестиционной идеи. Запуск производства нового товара и либо услуги, разработка новых методов организации труда)

Общая информация об инвестировании в мире

Учесть каждого сдающего квартиру или покупающего валюту с целью приумножить своё состояние попросту не представляется возможным. Кто-то скрывает, кто-то просто не попадает в такую статистику. В связи с этим интерес населения к инвестированию обычно оценивается через показатели участия на фондовом рынке. И действительно, это максимально точно отображает склонность к сложениям, интересу к заработку в финансовой среде.

Рассмотрим несколько примеров по странам, среди которых есть как развитые, так и развивающиеся:

- США. В Штатах вложения в ценные бумаги является совершенно обычным делом. По статистике более половины американцев старше 18 лет так или иначе вкладываются в ценные бумаги. Деньги должны работать – по такому принципу живёт обычный американец.

- Япония. Ещё одна развитая страна с достаточно большим населением. Здесь процент меньше, около 40%, но всё равно это очень высокий показатель. Учитывая, что центральный банк страны активно поддерживает рынок, риски вложений в акции минимизируются.

Показатели на самой популярной в Японии бирже — токийской - Россия. В нашей стране меньше процента участвующих в торговле на фондовом рынке. Спишем это на советское прошлое. Динамика количества участников показывает, что интерес к акциям и облигациям растёт, также немало тех, кто торгует на форексе. Одной из самых популярных бумаг можно назвать акции Газпром. Программа налоговых льгот способствует привлечению клиентов (индивидуальный инвестиционный счёт).

- Индия. Пример страны с огромным населением, огромным ВВП и низким уровнем жизни. Показатель участников торгов сопоставим с российским – около 1,5% населения.

Книги по инвестированию для начинающих

Учебники по инвестированию написаны скучным языком, с правильными ситуациями (как должно быть). Реальность отличается, порой существенно. Начинающим я рекомендую:

- «Торговлю акциями для “чайников”», авторы М. Гриффис, Л. Эпштейн. Даны основные сведения, кратко и без зауми;

- «Метод Питера Линча. Стратегия и тактика индивидуального инвестора». Автор, разумеется, финансовый менеджер П. Линч с тонким юмором подводит к умению мыслить как инвестор;

- «Путеводитель инвестора в России». Автор Шляев А.В. рекомендует книгу для жителей регионов, где возможностей меньше;

- «Принципы пассивного инвестирования, или 5 простых правил для тех, кто хочет начать инвестировать, но не знает, с чего начать». Роман Акентьев предлагает понятные стратегии для долгосрочных вложений.

Примеры удачного вложения средств

Как пример удачного вложения хочу привести Google. В 2004 году акции компании стоили 85 долларов. За несколько лет инвесторы компании стали миллионерами, а акции в пиковых позициях достигали 700 долларов.

С развитием мобильной связи малоизвестная финская компания Nokia вышла в лидеры рынка по производству мобильных телефонов, и те, кто инвестировал в компанию в далеком 1992 году, стали миллионерами.

Реальные провалы вложенных средств

Самое характерное провальное вложение средств в нашей стране – история вкладчиков МММ. Финансовая пирамида, позиционируемая как инвестиционный фонд, созданная Сергеем Мавроди, имела филиалы практически во всех крупных городах России.

Вкладчики несли в компанию практически последние деньги. В обнищавшей стране это было скорее жестом отчаяния. Большое значение в раскрутке МММ имела реклама. Участие в рекламных роликах известных актеров и людей, которым народ доверял, сыграло свою роль. Даже после краха МММ и осуждения Мавроди оставались тысячи сторонников, которые считали, что в крахе пирамиды виновато государство.

Что означает статус квалифицированного инвестора

К категории квалифицированных инвесторов могут относиться как физические, так и юридические лица, отвечающие определённым требованиям и прошедшие соответствующую сертификацию. Признание статуса квалифицированного инвестора может осуществляться брокерами, управляющими фондов и другими уполномоченными лицами (согласно Федеральному законодательству о рынке ценных бумаг) по письменному заявлению лица на этот статус претендующего.

Основным отличием квалифицированного инвестора от частного, является то, что ему доступна работа с большим количеством финансовых инструментов (ФИ). Дело в том, что далеко не все ФИ доступны для торговли широкому кругу лиц, среди них существуют отдельные категории доступные только лицам обладающим статусом квалифицированных инвесторов. К таковым можно отнести, например: паи фондов венчурных инвестиций или паи некоторых типов закрытых ПИФов.

Помимо этого, иногда исходя именно из этого критерия (наличия статуса квалифицированного инвестора), брокеры предоставляют клиенту разного рода дополнительные услуги, к примеру, доступ к торговле на международных торговых площадках.

Что касается торговли на фондовом рынке, то в данном случае статус квалифицированного инвестора не даёт практически никаких особых преимуществ. Взять, к примеру, Московскую биржу, там из более чем полутора тысяч доступных для торговли ценных бумаг, только три предназначены для квалифицированных инвесторов, остальными же может торговать любой частный инвестор открывший счёт у одного из многочисленных брокеров имеющих аттестацию на Мосбирже.

Требования к физическому лицу для получения статуса квалифицированного инвестора

- Необходимо иметь соответствующий уровень теоретических знаний, подтверждённый документом государственного образца, то есть, нужно обладать дипломом, свидетельствующим о высшем экономическом образовании либо одним из нижеперечисленных документов:

- Квалификационный аттестат специалиста финансового рынка, аудитора или страхового актуария;

- Сертификат CFA (финансового аналитика);

- Сертификат CIIA (международного инвестиционного аналитика);

- Сертификат FRM (менеджера по финансовым рискам).

- Необходимо иметь определённый опыт практической работы в данной сфере, а именно:

- Опыт совершения сделок с ценными бумагами или с производными финансовыми инструментами за последний год, с условием заключения сделок не реже 10 раз в квартал и на общую сумму не менее шести миллионов рублей;

- Либо нужно иметь опыт работы не менее трех лет в организации, основным профилем деятельности которой является заключение сделок с ценными бумагами и производными финансовыми инструментами. При этом если данная организация имеет статус квалифицированного инвестора, то достаточно будет и двух лет работы в ней.

- Должны выполняться следующие требования к имуществу и активам, которыми обладает физическое лицо, претендующее на получение статуса квалифицированного инвестора:

- Во владении физического лица должны находиться ценные бумаги или контракты на деривативы, общей стоимостью не менее шести миллионов рублей;

- Кроме этого могут учитываться денежные средства, находящиеся на банковских счетах принадлежащих инвестору.

Требования к юридическому лицу для получения статуса квалифицированного инвестора

Юридическому лицу для получения статуса квалифицированного инвестора достаточно удовлетворять одному из нижеперечисленных критериев:

- Обладание собственным капиталом в размере не менее двухсот миллионов рублей;

- Наличие проведённых сделок на общую сумму не менее трёх миллионов рублей за последний год (при условии заключения не менее пяти сделок в квартал);

- Размер активов на сумму не менее двух миллиардов рублей;

- Оборот, за последний год работы, на сумму не менее одного миллиарда рублей.