Экономический анализ позволяет обеспечить выявление экономических закономерностей из фактов экономической действительности. Экономический анализ подразумевает раскладку экономики на раздельные компоненты (экономические категории) и сопряжен:

- с изучением экономических процессов в их связи между собой;

- с академическим обоснованием бизнес-планов, с объективной оценкой их исполнения;

- с раскрытием положительных и негативных факторов и количественным измерением их воздействия;

- с выявлением тенденций и соотношений хозяйственного развития, с определением неиспользованных внутрихозяйственных резервов;

- с обобщением передового опыта, с принятием оптимальных управленческих решений.

Экономический анализ представляет собой систему специальных знаний, базирующихся на законах развития и функционирования систем и направленных на познание методологии оценки, диагностики и прогнозирования финансово-хозяйственной деятельности предприятия.

Экономический анализ – признанный во всем мире инструмент обоснования хозяйственных решений – широко применяется для оценки финансовой деятельности предприятия современных условиях.

Главная цель аналитической обработки – раскрыть причинную связь и измерить влияние факторов на тот или иной показатель. Аналитическая обработка экономических показателей производится с помощью математических, статистических и других методов. Обобщение результатов анализа производится для оценки деятельности предприятия за отчетный период и выявления причин, как положительных, так и отрицательных, влияющих на общие результаты.

Предмет экономического анализа – хозяйственные процессы компаний, обществ, ассоциаций, социально-экономическая отдача и окончательные финансовые итоги их деятельности, складывающиеся под действием объективных и необъективных факторов, получающие отображение через систему экономической сведений, хозяйственная деятельность компаний, их структурных подразделений, объединений, ассоциаций и эффективность их деятельности, отражаемая в системе показателей плана, учета и отчетности.

Классификация видов экономического анализа

Классификация имеет важное значение для правильного понимания его содержания и задач. В основе любой классификации видов экономического анализа лежит классификация функций управления, поскольку экономический анализ является необходимым элементом выполнения каждой функции.

Таблица 1. Классификация видов экономического анализа

| Группировочные признаки | Виды анализа |

| Роль в управлении | 1.управленческий; 2.финансовый |

| Объект управления | 1.функционально-экономический; 2.технико-экономический; 3.социально-экономический; 4.финансово-экономический |

| Пользователи анализа | 1.внутренний; 2.внешний |

| Время анализируемого периода | 1.оперативный; 2.текущий; 3.перспективный (прогнозный) |

| Временя принятия управленческого решения | 1.стратегический; 2.тактический |

| Объем анализа | 1.тематический; 2.по участкам; 3.комплексный анализ |

| Пространственный признак | 1.внутрихозяйственный; 2.межхозяйственный |

| Методика изучения объектов | 1.сравнительный; 2.диагностический; 3.факторный; 4.маржинальный |

| Назначение анализа | 1.выявления резервов увеличения объемов производства; 2.анализ повышения качества продукции; 3.снижения издержек производства и экономии капитальных затрат и др. |

| Способы сравнения данных | 1.сравнение с плановыми показателями; 2.с результатами работы передовых отечественных и развитых зарубежных предприятий; 3.с показателями работы анализируемого объекта за соответствующий предшествующий период |

| Периодичность анализа | 1.периодический; 2.разовый |

| Содержание анализа | 1.полный (или комплексный); 2. тематический (или локальный) |

| Степень охвата анализируемого объекта | 1.сплошной; 2.выборочный |

| Степень механизации или автоматизации работ по экономическому анализу | 1.автоматизированный; 2.механизированный; 3.ручной |

Существуют различные классификации способов и приемов экономического анализа, одна из которых представлена вашему вниманию.

1. Элементарные методы микроэкономического анализа:

- балансовый метод;

- прием цепных подстановок и арифметических разниц (детерминированный факторный анализ);

- интегральный метод (подробнее тут).

2. Традиционные методы экономической статистики:

- метод группировок и сравнения;

- индексный метод.

3. Математико-статистические методы изучения связей (стохастическое моделирование): корреляционно-регрессионный анализ.

В основе перечисленных приемов и методов лежат достаточно строгие формализованные аналитические зависимости. Более подробное их описание, а также примеры использования можно найти в специальной литературе, в частности в пособиях по математической статистике, общей теории статистики, теории экономического анализа, в монографической литературе по отдельным разделам экономических исследований.

Динамическая оценка инвестиционных проектов

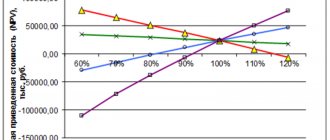

Основными показателями динамической оценки являются:

- Чистая приведенная стоимость инвестиций NPV.

- Индекс рентабельности инвестиций PI.

- Внутренняя норма доходности инвестиционного проекта IRR.

- Дисконтированный срок окупаемости DPP.

Анализ инвестиционных проектов проводят именно по этим показателям.

Чистая приведенная стоимость инвестиций показывает доход от инвестиций, приведенный к конкретной дате его расчета, за минусом инвестиций в этот проект.

Если инвестиции произведены не единовременно, то к расчетной дате приводятся и инвестиции. Приведение денежных потоков к конкретной дате осуществляется по ставке дисконтирования.

Ставка дисконтирования определяется как ставка гипотетического размещения инвестиций в другие проекты на дату расчета, такие как депозитная ставка банка, кредитная ставка банка, стоимость капитала инвестируемого объекта, средняя ставка финансового рынка. Все они сравниваются, и выбирается максимальная ставка. Чаще всего базой для определения ставки дисконтирования является стоимость капитала инвестируемого объекта, т.е. доходность его капитала. Она, как правило, выше остальных ставок и на нее ориентируется и инвестор и потребитель инвестиций, так как главным критерием у них является рост стоимости капитала. Но может случиться она будет ниже, тогда инвестор ориентируется на ставку финансового рынка, а потребитель инвестиций на кредитную ставку банков.

Формула расчета NPV выглядит следующим образом:

здесь:

- Io — первоначальные инвестиции;

- CFt – поток доходов от инвестиций в t-год;

- r – ставка дисконтирования:

- n – жизненный цикл инвестиционного проекта.

Если инвестиции осуществлялись в несколько периодов, формула приобретает следующий вид:

Где:

- It-год;

- Т — период инвестиционных вложений.

Для участников инвестиционного проекта максимизация этого показателя является главной целью, по этому показателю ими оценивается экономическая эффективность инвестиционного проекта. Поэтому если NPV <= 0, проект снимается инвестором с рассмотрения.

Другой показатель динамической оценки индекс рентабельности инвестиций PI отражает доходность единицы вложений в процентном исчислении и определяется по формуле:

Данный показатель особенно полезен при сравнении вариантов инвестирования с одинаковыми или близкими по значению показателями NPV. Вариант с более высоким индексом рентабельности будет предпочтителен. При обязательном условии PI>=0.

Внутренняя норма доходности инвестиционного проекта IRR очень важный показатель при оценке и анализе инвестиций. Она показывает предельно допустимую норму доходности проекта по ее нижней границе, поэтому ее используют при оценке как норму дисконтирования и иногда называют барьерной ставкой. По данному показателю оценивают ожидаемую норму доходности за весь жизненный цикл проекта. Например, если IRR

Определяется внутренняя норма доходности методами итеративного исчисления, подбора такой ставки при которой сумма поступающих денежных потоков и денежных оттоков равна нулю. В математическом виде это выглядит следующим образом:

Где,

NPVirr – чистая приведенная стоимость инвестиций, рассчитанных по ставке IRR.

Данный показатель широко используется при сравнении эффективности различных по масштабу и длительности реализации инвестиционных проектах.

Недостаткам данного показателя следует отнести то, что при разно переменных денежных потоках он дает некорректную оценку доходности.

Чтобы устранить этот недостаток необходимо определять его по отдельным отрезкам времени, где нет изменений знаков в денежных потоках.

Дисконтированный срок окупаемости DPP служит заменой РР срока окупаемости в динамических оценках инвестиционных проектов.

Если инвестиции носят длительный характер, формула преобразуется в:

В данной формуле дисконтируются не только приходящие денежные потоки, но и инвестиционные вложения в него.

Если сравнить PP и DPP для одного варианта, то DPP всегда будет больше PP.

Этот показатель более точно отражает финансовый риск инвестора, благодаря дисконтированию денежных потоков. Главное здесь правильно определить норму дисконтирования.

Задачи экономического анализа

Основные задачи экономического анализа:

- Повышение научно-экономической обоснованности бизнес-планов и нормативов в процессе их разработки (реализуется в ходе осуществления ретроспективного анализа хозяйственной деятельности).

- Объективное и всестороннее исследование выполнения бизнес-планов и соблюдения нормативов по количеству, качеству и ассортименту продукции, работ, услуг реализуется по данным учета и отчетности.

- Определение экономической эффективности использования трудовых, материальных и финансовых ресурсов определяется экономическая эффективность использования трудовых, материальных и финансовых ресурсов, использования средств и предметов труда. Анализ использования материальных, трудовых и финансовых ресурсов непосредственно увязывается с анализом использования природных богатств, со строгим соблюдением определенных экологических требований.

- Контроль за осуществлением требований коммерческого расчета и оценка конечных финансовых результатов. Весь цикл производственной деятельности и конечные финансовые результаты зависят прежде всего от соблюдения принципов коммерческого расчета.

- Выявление и измерение внутренних резервов (на всех стадиях производственного процесса). Резервы могут быть выявлены путем сравнительного изучения выполнения плана внутренними подразделениями предприятия.

- Испытание оптимальности управленческих решений (на всех ступенях иерархической лестницы).

Экономический анализ – это деление изучаемых экономических явлений на экономические категории (отдельные их части), изучение этих категорий, причин и факторов, повлиявших на их изменение, определение соответствия этих изменений экономическим закономерностям, а также на основе всего этого разработка рекомендаций для принятия управленческих решений по устранению выявленных недостатков и повышению эффективности.

Инвестиционный проект пример с расчетами МиниТЭС на торфе

Создание МиниТЭС возможно и в отсутствии магистрального газа. Один из инвестиционных проектов малой энергетике предлагает создать такую электростанцию на торфяных разработках для обеспечения электрической энергией разработку торфяных залежей и обеспечения поселения электроэнергией. Электростанция базируется на четырех генераторах компании Jenbacher GE типа 620, работающей на газе от пережига торфа на УСТАНОВКЕ ТОРФ. Электростанция вырабатывает 13 Мвт электроэнергии в год, этого достаточно для работы промышленных агрегатов на торфоразработках и обеспечения электроэнергией поселка торфяников. Расчет сделан в евро, так как импортное оборудование приобретается за эту валюту.

Исходные данные Проект «МиниТЭС на торфе»

Расчет экономической эффективности проекта «МиниТЭС на торфе»

Оценка инвестиционного проекта на примере МиниТЭС на торфе показывает, что экономическая эффективность инвестиционного проекта приемлема, особенно в изолированных территориях, куда доставка электроэнергии затруднительна, также как и доставка других энергоносителей. В этом заключаются особенности оценки инвестиционных проектов, когда проект признается эффективным при относительно низких показателях его эффективности. На передний план выходят другие критерии эффективности, такие как социальная эффективность, необходимость использования в качестве энергоносителей местные ресурсы и т.п. факторы. При этом, в данном проекте внутренняя норма доходности выше уровня кредитной ставки, а срок окупаемости для данных условий реализации проекта вполне подходит. NPV за жизненный цикл проекта составит 32, 62 млн. евро.

Этапы экономического анализа

В наиболее общем случае процесс прикладного экономического анализа включает следующие этапы и процедуры:

- определение проблемы и целей анализа, в том числе определение потребностей в выполнении анализа, определение проблемы и формулирование целей анализа;

- разработка планов проведения анализа, в том числе выбор методов анализа, определение типа требуемой информации и источников ее получения, определение методов сбора необходимых данных, разработка или выбор форм для сбора и предоставления данных, разработка выборочного плана и определение объемов выборок;

- реализация плана выполнения анализа, в том числе сбор необходимых данных и анализ данных;

- интерпретация результатов анализа и представление пользователям: подготовка и презентация заключительного отчета перед заинтересованным лицом, принимающим решение на основе результатов анализа.

Таблица 2. Алгоритм экономического исследования

| Подготовительная работа | Мониторинг | Диагностика |

| Анализ изучаемого объекта | ||

| 1. Определение цели и задачи исследования | 6. Проверка правильности и реальности информации | 11. Сравнение результативных и оценочных показателей деятельности изучаемого объекта с данными плана и прошлого периода (года) |

| 2. Изучение методикии нормативных документов, связанных с изучаемым объектом | 7. Подготовка материалов и нформации к изучению | 12. Определение динамики результативных и оценочных показателей за ряд лет, выявление закономерности изменения |

| 3. Определение экономических категорий, методов их оценки, существующей методики по исследуемому объекту | 8. Оценка качественных и результативных показателей изучаемого объекта | 13. Определение влияния факторов и причин внутренней и внешней среды на результативные и оценочные показатели деятельности изучаемого объекта |

| 4. Разработка плана и программы исследования | 9. Сравнение оценочных показателей с данными плана, нормативов и предыдущего периода | 14. Расчет влияния факторов на результативные и оценочные показатели деятельности изучаемого объекта |

| 10. Установление диагноза изучаемого объекта (заключение по результатам мониторинга) | 15. Группировка факторов и причин по их положительному и отрицательному влиянию на результативные и оценочные показатели деятельности изучаемого объекта | |

| 16. Изучение каждого из факторов и причин | ||

| 17. Группировка факторов и причин, зависящих и не зависящих от деятельности руководства предприятия | ||

| 18. Разработка рекомендаций по принятию управленческих решений (заключение по результатам анализа) | ||

Статические методы оценки инвестиционных проектов

Статические методы оценки инвестиционных проектов отличаются простотой расчетов, поэтому достаточно часто используются для предварительной оценки. Наглядность показателей также добавляет им привлекательности. Однако их оценка носит вспомогательный характер.

Наиболее популярным признается показатель окупаемости инвестиций или их срок окупаемости. Последний определяется в случае, если несколько инвесторов, и каждый из них определят эффективность собственных вложений.

Данный показатель демонстрирует инвестору, через какой промежуток времени вложенные им средства вернутся к нему в виде чистой прибыли. Рассчитать его можно двумя способами. Если денежные потоки в виде чистой прибыли носят регулярный характер и их колебания в течение анализируемых периодов предполагают незначительными, то расчет показателя выглядит как частное от деления первоначальных инвестиций на среднемесячную или среднегодовую чистую прибыль от реализации. Или в виде формулы:

Где:

- РР- срок окупаемости в годах (месяцах);

- Io– начальные инвестиции;

- CFcr – среднегодовой (среднемесячный) чистый доход.

Это предположение часто не выполняется, поэтому общая формула расчета выглядит так:

PP = min t при котором

Иными словами, когда накопленная прибыль от инвестиций сравняется с суммой первоначальных инвестиций — этот момент является его сроком окупаемости.

Пример расчета срока окупаемости

На прокатном стане предполагается внедрение автоматизированной системы управления качеством, которая снизит выход бракованной продукции и увеличит выручку на 5%.

Среднемесячная выручка от реализации проката составляет 100 млн. рублей. Инвестиционный проект оценивается в 24 млн. рублей. Дополнительная выручка составит 5 млн. рублей в месяц. Чистая прибыль от данной выручки 1,2 млн. рублей.

Срок окупаемости вложений определяется как частное от деления инвестиций на среднемесячную чистую прибыль от данного мероприятия, а именно:

PP = 24/1,2 = 20 месяцев.

Общий метод расчета используется у предприятий, продукция которых носит нерегулярный характер, например сезонный, как у теплоэлектростанции производящей электрическую и тепловую энергию, у которых отопительный сезон приходится на холодные периоды года.

Обратный сроку окупаемости показатель, носит название коэффициента эффективности или иногда рентабельности инвестиций.

Коэффициент эффективности инвестиций ARR рассчитывается как отношение среднегодовой чистой прибыли к объему первоначальных инвестиций:

Этот показатель чаще называют рентабельность инвестиций. А показатель, определяемый по формуле:

коэффициентом эффективности, здесь If остаточная стоимость инвестиционного проекта по окончанию его жизненного цикла или при остановке его реализации.

Так если возьмем ранее рассматриваемый пример инвестиций, то ARR для него будет равен:

ARR =1,2*12/24=0,6 или в процентах 60%. Рентабельность инвестиций составляет 60%. Если предположить, что остаточная стоимость проекта равна 0,5 млн рублей то эффективность инвестиций равняется:

ARR = 1,2*12/(24+0,5)/2=0,293 или в процентах 29,3%.

Эти показатели (PP и ARR) помимо преимуществ наглядности и простоты расчетов имеют существенные недостатки, сужающие сферу их использования, особенно при анализе эффективности инвестиций.

Во-первых, они не учитывают фактор времени в стоимости денег, для их расчета все равно когда потрачен рубль, в этом году или в будущем. Соответственно и денежные потоки прибыли также не учитывают этот фактор. Хотя общеизвестно, что стоимость денег во времени изменяется, и каждый, у кого зарплата стабильна, ощущает это. Можете сказать, что это инфляция меняет стоимость денег, да она, и не только она. Инфляцию учитывают расчетными методами, а стоимость денег учитывают дисконтированием денежных потоков.

Вторым недостатком срока окупаемости является ограничение его действия расчетным периодом. Все что происходит после определения срока окупаемости, не описывается показателем. При сравнении нескольких проектов вложений при равных сроках окупаемости, невозможно определить какой более эффективный из них. Сумма накопленной прибыли за жизненный цикл инвестиций может при этом существенно отличаться. Коэффициент эффективности не может дать об этом ответ тоже, так как среднегодовая прибыль определяется не за весь жизненный цикл, а только за период окупаемости вложений.

Поэтому эти показатели в значительной мере являются дополнением динамической оценки эффективности инвестиций.