Даже самая удачная идея вложения денежных средств требует подтверждения своей надежности и рентабельности. Для заказчика проект может быть жизненно важным, но инвестору стоит провести подробный анализ инвестиционного проекта, чтобы уберечь себя от потерь и спрогнозировать возможную выгоду. Ниже мы рассмотрим, как проводить анализ эффективности инвестиционного проекта и какие факторы при этом учитываются.

Что такое инвестиционный анализ

Чтобы проще было разобраться в тонкостях инвестирования, нужно сначала узнать основное определение.

Итак, комплексное применение способов и приемов оценивания экономической целесообразности финансирования каких-либо проектов, на которые опираются инвесторы для принятия верного решения, называется инвестиционным анализом.

Процесс такого анализа всегда происходит динамично и имеет два направления: предметное и временное. Предметное осуществляет проведение анализа для того, чтобы определиться с базовыми решениями по инвестициям с учетом различных факторов.

К этим факторам относятся:

- экономическая среда;

- цели и задачи, поставленные для инвестирования;

- экологическая безопасность;

- значение и влияние проекта на социальную инфраструктуру региона;

- определение наличия финансовых рисков;

- планы инвесторов по вопросам финансирования, организации, маркетинга и др.

Вышеуказанные аспекты прорабатываются еще в процессе подготовки самого проекта, а потом, во время анализа, они учитываются для принятия решений и внесения корректирующих мероприятий.

По временному направлению рассматриваются работы, которые начинаются с момента возникновения идеи и длятся на протяжении существования всего проекта, потому что обеспечивают его непрерывное развитие, чтобы по его завершении инвесторы получили прибыль не ниже ожидаемого уровня.

Сущность

Инвестиционный анализ вполне самостоятельная область анализа со своими методами и инструментами, методиками и приемами. Конечно, некоторые его элементы заимствованы из финансового анализа, некоторые из анализа хозяйственной деятельности предприятий и организаций, но в целом инвестиционный анализ самостоятельный раздел теории инвестирования.

Главной задачей любого бизнеса является задача стабильного получения прибыли, которое возможно при одном непременном условии – постоянном обновлении производственного аппарата, если речь идет о реальном производстве продукции, а не о финансовых спекуляциях.

Вложения средств в развитие производственного капитала, увеличивающего массу прибыли и есть инвестиции в реальный сектор экономики. Этот процесс носит дискретный характер, поскольку каждый инвестиционный проект имеет свой жизненный цикл, после окончания которого, происходит обновление производства с помощью нового инвестиционного проекта. Инвестиционные проекты могут накладываться друг на друга, создавая более длительные жизненные циклы, но дискретность инноваций сохраняется.

Функции

Основными функциями инвестиционного анализа являются:

- Создание уполномоченной организации, которая будет заниматься сбором информации и координировать процесс реализации целей инвестиционного проекта.

- Чтобы сделать выбор наиболее подходящих систем инвестирования, организация принимает решение на основании предварительных анализов с учетом альтернативных вариантов и определяет очередность проведения необходимых мероприятий.

- Своевременное выявление и решение проблем, связанных с технологией, финансированием, экологией или социальной сферой, которые могут возникнуть в процессе реализации проекта.

Зачем анализировать проект

Анализ эффективности инвестиционного проекта позволяет получить результаты, которые можно оценить и сравнить с другими аналогичными. Эти результаты помогут определить:

- Целесообразность вложения средств именно в этот проект.

- Наиболее выгодный вариант вложений при наличии нескольких объектов инвестирования.

- Степень значимости проекта по сравнению с другими.

- Потенциальную доходность.

- Допустимые риски.

Анализ проекта затрагивает не только финансовую сторону. В этом процессе учитываются:

- Эффективность и способы реализации проекта.

- Расчет экономических преимуществ.

- Соотношение необходимых затрат на осуществление проекта к полученной прибыли.

- Социальная значимость.

- Экологическая безопасность.

Для инвестора наиболее важными показателями являются именно цифры, которыми выражается эффективность и прибыльность проекта. При этом, эффективность – это не только размер полученных доходов, а именно соотношение доходность/риск. Чем выше такой показатель, тем более привлекательным будет проект для инвестора. При равных показателях такого соотношения у нескольких проектов, инвесторы отдадут предпочтение проекту с минимальным уровнем риска.

Заказчик, как правило, обращает внимание и на другие составляющие – социальную значимость и экологическую безопасность. Игнорирование возможных проблем в этих областях может привести к форс-мажорным обстоятельствам или внезапному закрытию проекта.

Похожие статьи:

- где и как найти инвестора для бизнеса

- как стать инвестором

- виды инвестиций в бизнес

Задачи

Анализ инвестиционной деятельности направлен на поиск решения следующих задач:

- комплексная оценка необходимых условий для инвестирования;

- обоснование цен на необходимые мероприятия и выбор источника финансирования;

- точное определение внешних и внутренних объективных и субъективных аспектов, которые могут повлечь за собой негативные изменения результатов вложения средств;

- сопоставление приемлемых для инвесторов потерь от возможных рисков с ожидаемыми доходами;

- обязательный итоговый мониторинг проекта для внесения мероприятий, улучшающих результаты дальнейшего инвестирования.

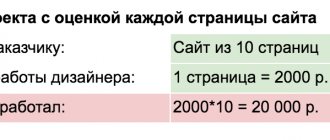

Этап прогнозирования объемов производства и прибыли

На этом этапе разработчик проекта исходя из возможного объема реализации определяет размер и технологический уровень предприятия. При этом следует иметь в виду масштаб доступных источников финансирования. Затем анализируются цены и условия оплаты оборудования; сравниваются альтернативные варианты (выкуп оборудования или лизинг); анализируется рынок аренды (покупки) требуемых помещений; количество, квалификация и оплата привлекаемого персонала и т.д.

Если все предыдущие работы может проделать, например, маркетинговая служба предприятия, то на данном этапе к разработке проекта должен подключиться бухгалтер-аналитик. Получив информацию о всех возможных издержках, он(а), проведя их классификацию, калькулирует плановую себестоимость продукции. Информация о прогнозируемых ценах реализации и объемах производства позволяет рассчитать плановую прибыль. Необходимым инструментом на данном этапе является анализ безубыточности.

ЕЩЕ СМОТРИТЕ: Стоимость денег в наглядных примерах

Итак, результатом работ на данном этапе является прогноз объемов продаж, их себестоимости и прибыли. Если размер планируемой прибыли меньше некоторого порогового значения, установленного фирмой, то проект может быть отвергнут уже на этой стадии разработки. Если же размер прибыли будет признан приемлемым, то целесообразно проведение дальнейшего анализа.

Методы инвестиционного анализа

Теперь надо подробно рассмотреть, как именно инвесторы приумножают свой капитал.

Анализ инвестиционной привлекательности необходим руководителям корпораций для предоставления достоверной информации об объектах, в которые планируют вкладывать средства. Так как существует огромное количество способов проведения этих мероприятий, то лучше подробно рассмотреть все варианты согласно их популярности и частоте использования.

Если корпорация хочет приобрести акции других компаний, то будут использоваться такие методы инвестиционного анализа:

- Анализ стоимости с помощью замены учитывает капитальное строительство объекта с нуля по нынешним ценам, но применяются скидки (чаще всего 10-20%) от стоимости нового для ориентировочного расчета стоимости ныне действующего предприятия.

- Относительный анализ операции поглощения, когда одна корпорация покупает другую компанию, при этом учитывается балансовая стоимость активов и цены на акции.

- Сравнительный анализ компаний – процесс сравнения экономических показателей одной компании с аналогичными предприятиями.

- Анализ дисконтных потоков средств – процедура оценки компании, когда определяют ориентировочный доход от приобретения ценных бумаг, которые подтверждают право собственности на часть компании.

Оценка дисконтных потоков средств (ДПС)

Данная оценочная процедура является общей методологией, используемой при оценке компаний. При наличии соответствующего качества информации рассматриваемый метод обычно является приоритетным для использования корпорацией как потенциальным покупателем.

Рассмотрим кратко некоторые основные шаги этого алгоритма. Определение дисконтной ставки. Прибыль, получаемая держателями акций и долговых обязательств, представляет собой стоимость долгового обязательства, зависящую от рыночной стоимости этого обязательства, а также стоимость акции, зависящую от рыночной стоимости этих акций. Среднее значение, определенное в соответствии с рыночной стоимостью, называется средневзвешенной стоимостью капитала (ССК). Прогнозируемые свободные потоки средств дисконтируются в соответствии с ССК.

Факторный анализ

Так как на доходность инвестиционных проектов влияет ряд факторов (прибыли от продаж, финансовые рычаги, оборачиваемость капитала), то они обязательно учитываются при проведении факторного анализа. Именно так он и определяется: какие конкретно изменения в одних показателях приводят к изменениям в других аспектах проекта. Тогда можно выяснить, какие факторы имеют наибольшее влияние на доход от инвестирования в проект.

Этап оценки видов и уровней рисков

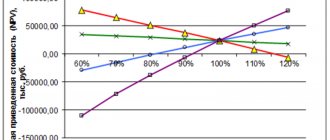

На этом этапе подвергаются критическому анализу все ранее полученные сведения в части достижимых объемов реализации и производства, отпускных цен на продукцию, уровня издержек и т.д. и сделанные на их основе выводы. Рассматриваются различные варианты ухудшения конъюнктуры. Это достигается посредством анализа чувствительности в рамках анализа безубыточности.

Для получения полной и объективной картины также анализируются различные возможные варианты изменения конъюнктуры в сторону улучшения. Существуют методики (их содержание раскрывается ниже), позволяющие судить на основе анализа чувствительности о том, насколько рискованным является инвестирование средств в данный проект.

В результате разработчик получает ответ на вопрос, является ли уровень риска, сопряженный с данным проектом, приемлемым. Если нет — проект отвергается, если да — подвергается дальнейшему анализу.

Метод экспертных оценок

Анализ инвестиционных проектов не может обойти стороной или пренебречь такими важными моментами, как определение и оценка факторов риска финансовых потерь. Но выполнить эту процедуру непросто из-за большого разнообразия факторов риска, поэтому справиться с поставленными задачами помогает метод экспертных оценок. Именно в нем учитываются многочисленные критерии и возможные варианты, когда финансовые риски влияют на ценность инвестиций.

Комплекс математических и логических расчётов используется в методе экспертных оценок и служит для получения необходимой информации, подготовительного анализа, обобщения, после чего специалисты смогут принять рациональные и эффективные решения. Сама суть такого способа сводится к тому, что квалифицированные специалисты выполняют интуитивно-логический анализ возможных проблем и на основании обработанных результатов формируют собственную качественную и количественную оценку.

Чтобы справляться с поставленными задачами и добиться верного решения, эксперты применяют математические алгоритмы в комплексе с логическим мышлением и интуицией. Чтобы было удобно проводить инвестиционный анализ предприятия и легче оценивать риски для ценности инвестиционного проекта, руководители составляют анкету, которая имеет универсальный вид.

После тщательной обработки полученной информации и решения многочисленных задач по оптимизации эксперты непосредственно выявляют и оценивают конкретные виды финансовых рисков проекта, а также составляют необходимый перечень мероприятий, чтобы свести к минимуму возможные потери и корректируют структуру инвестиционного портфеля.

Именно в процессе исследований в области прогнозирования было разработано большинство методов экспертных оценок. Наиболее известными среди них являются метод Дельфи и метод работы с матрицами балльных оценок, которые сворачиваются благодаря применению линейных коэффициентов весомости в каждом отдельном варианте. Однако всегда остается одна главная проблема, с которой очень тяжело справиться: каждый из экспертов инвестиционного анализа высказывается на основании своего личного опыта, поэтому все принятые решения довольно субъективны.

Подобные недостатки встречаются в методе попарных сравнений. Для начала формулируют критерии, а затем придают им определенный вес влияния на инвестиционный проект, чтобы в дальнейшем можно было упорядочить все важные факторы финансовых рисков.

Специфика оценки пакетов акций

Учитывая же специфику российского рынка, можно предложить еще два метода, позволяющих существенно приблизить начальную цену пакета акций к рыночным котировкам:

- Метод расчетной капитализации.

- Метод группировок.

Суть методов следующая: Если акции поглощаемой компании не котируются на фондовом рынке, то определение рыночной стоимости можно проводить с использованием следующих исходных данных:

- бухгалтерская отчетность анализируемой компании;

- бухгалтерская отчетность компаний отрасли, акции которых имеют рыночную стоимость (котируются на рынке);

- значения рыночных котировок по акциям этих компаний.

Субъекты и объекты ИА

Содержание и структура инвестиционного анализа во многом определяется его субъектами, предметом и объектами. Под субъектами ИА мы будем понимать лиц, которые непосредственно делают анализ, и круг участников, в интересах которых он выполняется. При этом исполнителей разделим на лиц, участвующих в стратегическом ИА, и лиц, выполняющих инвестиционный анализ, связанный с проектным выбором и осуществлением реальных инвестиций. В анализе, предваряющем разработку инвестиционной стратегии, участвуют:

- директор по развитию;

- финансовый директор;

- коммерческий директор;

- главный инженер;

- руководители, представляющие центры инвестиций в компании.

В ИА, выполняемых на проектном уровне, названным руководителям отводится больше курирующая функция, а непосредственное исполнение анализа осуществляют:

- финансово-экономическая служба;

- бухгалтерия;

- служба маркетинга;

- служба главного технолога;

- отдел капитального строительства;

- другие службы, имеющие отношение к проекту.

Структура служб, участвующих в ИА проектов, может быть универсальной и формироваться под кампанию отбора и выбора проектов в портфель, а может создаваться под каждый проект в уникальном формате. ИА выполняют также и специализированные подразделения внешних заинтересованных лиц: банков, консалтинговых и страховых компаний. Субъекты, принимающие решения по итогам выполненного ИА, в своем составе имеют:

- инвесторов;

- руководителя компании;

- группу сессии стратегического планирования;

- кредитные комитеты банков;

- поставщиков и покупателей (в некоторых случаях);

- представителей других заинтересованных организаций и органов власти.

Предмет ИА определяется причинно-следственными связями финансовых процессов, протекающих в результате инвестиционной деятельности компании, параметрами сопутствующей социально-экономической эффективности. Итоги проведенных исследований дают возможность правильно оценить направления и размеры вложений, обосновать планы бизнеса, изыскать резервы улучшения процессов. Объектами ИА являются результаты действий соответствующего уровня.

- Модель стратегической инвестиционной позиции компании.

- План стратегических инвестиционных мероприятий.

- Структура и состав инвестиционного портфеля предприятия.

- Программы проектов.

- Локальные проекты.

- Отдельные инвестиционные операции, например, в финансовом секторе.

Структура вариантов системы ИА в компании зависит от отрасли деятельности, масштабов предприятия, уровня развития регулярного менеджмента. Как правило, она выстраивается сверху вниз от стратегии и от текущего момента к будущему, в котором по факту реализации проектных задач реализуется ретроспективный анализ. Пример состава и взаимосвязей ИА показан ниже.

Вариант состава и взаимосвязей ИА компании среднего уровня

Показатели эффективности инвестиционных вложений более подробно

Период окупаемости первоначальных инвестиций

(payback period) – это временной отрезок, который необходим для поступления финансов от вложенных денежных средств в объеме, который позволяет возместить первоначальные расходы.

При достаточной эффективности инвестиционных вложений момент окупаемости проекта (точка отсчета, с которой чистый доход начинает быть положительным) наступает быстрее.

Метод анализа эффективности инвестиционных вложений с помощью показателя периода окупаемости достаточно прост и поэтому часто используется. Схема его расчета зависит от того, насколько равномерно распределены прогнозируемые доходы от инвестиционных вложений. Например, если вы распределили предполагаемый доход по годам, то расчет окупаемости будет выглядеть следующим образом:

Показатель окупаемости (PP) равен отношению исходных инвестиций (IC) к величине годового притока (CFt) наличности за период возмещения t.

Существует определенное правило, согласно которому решается, стоит ли претворять проект в жизнь: если период окупаемости, который вы рассчитали, оказался меньше, чем максимально приемлемый – проект принимается, при другом раскладе – отвергается.

В случае, когда поступления финансовых средств различны по годам, срок окупаемости определяется с помощью прямого подсчета лет, за которые общий доход станет равен объему начальных вложений.

Данный показатель оценки эффективности не учитывает при расчете фактор времени, что является существенным недостатком. Однако есть альтернативный способ расчета, который его исключает – дисконтированный период окупаемости.

Дисконтированный период окупаемости

(Discounted Payback Period, DPP) – временной период, который необходим для того, чтобы возместить дисконтированную стоимость инвестиций с помощью настоящей стоимости будущих финансовых поступлений. Этот показатель можно определить с помощью деления величины инвестиций на чистый дисконтированный поток финансов.

Когда вы используете дисконтирование, срок окупаемости проекта увеличивается, иначе говоря, соотношение всегда выглядит как DPP > PP. В конечном счете, инвестиционный проект может удовлетворить критерий PP, но при этом с точки зрения критерия DPP – быть неэффективным.

Оба вышеописанных критерия используются при оценке эффективности инвестиционных вложений в случаях, когда:

- Имеет место окупаемость проекта, и он принимается;

- Период окупаемости инвестиций по расчетам меньше, чем его максимальный порог (по мнению организации), проект принимается;

- Существует несколько вариантов проектов для инвестиций, принимается проект, срок окупаемости которого максимально короткий.

Именно критерии DPP и РР (в отличие от показателей NPV, IRR и PI) могут помочь примерно оценить проект с точки зрения ликвидности и возможных рисков.

Чистая приведенная стоимость

(NPV) может быть определена разными способами:

- Путем вычета из текущей стоимости инвестиционного проекта текущей стоимости затрат, которые дисконтированы за счет использования средневзвешенной цены всего капитала компании (то есть, заемного и собственного);

- Путем вычета из текущей стоимости финансовых притоков текущей стоимости оттоков от акционеров, дисконтированных по ставке, которая равна денежным издержкам упущенных возможностей;

- Путем расчета текущей стоимости экономической прибыли, которая дисконтирована по ставке, равной упущенным возможностям (то есть издержкам, связанным с упущенными возможностями).

Все вышеперечисленные способы помогут раскрыть суть чистой текущей стоимости с точки зрения экономической выгоды. При этом показатель чистой приведенной стоимости можно рассчитать с помощью следующей формулы:

где CF– дисконтированный поток денежных средств; IC – первоначальные инвестиции (в нулевой период); t – год расчета; r – ставка дисконтирования, равная средневзвешенной стоимости капитала (WACC); n – период дисконтирования.

Читайте статью: Встречная торговля и ее особенности

Для того чтобы эта модель была действенной и успешно применялась, должны быть соблюдены следующие условия:

- Весь объем инвестиций принимается завершенным;

- Вся сумма вложений засчитывается для оценки в момент проведения анализа;

- После завершения вклада начинается процесс отдачи.

- Для определения ставки дисконтирования (r) можно использовать:

- Ставку банка по кредиту;

- Стоимость капитала (средневзвешенную);

- Альтернативную стоимость капитала;

- Внутреннюю норму организации по доходности.

Таким образом, показатель NPV позволяет определить отдачу от реализации инвестиционного проекта с точки зрения экономики. То есть, если его цель – получение прибыли, а значение данного показателя при расчетах оказывается отрицательным, то уже на этой стадии анализа вы можете окончательно отвергнуть проект.

Внутренняя норма доходности

(IRR) характеризует максимальную стоимость капитала для финансирования инвестиционного проекта.

Так как уравнение для определения критерия IRR не является линейным, существует несколько значений данного показателя. Эффективность инвестиций в процессе рассмотрения может быть исследована с точки зрения ожидаемого дохода от проекта именно с помощью этого признака. Поэтому IRR – очень ценный критерий в рамках анализа инвестиционных вложений и их эффективности и может быть интерпретирован по-разному (в зависимости от точки зрения).

Существует определенное правило, на котором основано принятие решений относительно проекта инвестиций согласно критерию IRR: если его значение меньше ставки финансирования инвестиционного проекта, то принимать его не стоит, а если больше – проект достоин внимания и его можно рассмотреть.

Модифицированная внутренняя норма прибыли

(MIRR) представляет собой ставку дисконтирования, которая приравнивает стоимость будущих денежных потоков за время реализации проекта и рассчитывается по цене капитала (ставки финансирования) по отношению к текущей стоимости инвестиций в рамках проекта (которая, в свою очередь, тоже вычислена по цене капитала).

где OFt – отток средств в периоде t; IFt – приток средств в периоде t; r – ставка финансирования; n – продолжительность проекта.

Для того чтобы оценить инвестиционный проект с точки зрения реальной доходности, лучше использовать MIRR. Но при этом показатель NPV будет более корректным для того, чтобы проанализировать альтернативные проекты, которые будут различаться по масштабу. Это связано с тем, что NPV может продемонстрировать, насколько максимально оптимальный проект сможет увеличить общую стоимость организации.

Понятие рентабельности инвестиций

P

напрямую связано с

индексом рентабельностиPI

.

Индекс доходности инвестиций

представляет собой доход, который приходится на единицу средств, вложенных компанией. Его можно определить по следующей формуле:

При этом важно понимать, что индекс рентабельности – показатель относительный. Иначе говоря, он лишь характеризует доходность проекта на единицу затрат. Таким образом, чем выше значение индекса, тем больше отдача каждой затратной единицы, которая была инвестирована в конкретный проект.

Именно поэтому для выбора одного из нескольких альтернативных проектов для инвестиций очень удобен критерий PI (когда эти проекты имеют примерно одинаковые показатели NPV). Также PI удобно использовать, когда комплектуется портфель инвестиций для достижения максимального суммарного значения критерия NPV.

Для понимания рентабельности проекта инвестиций существует простое правило: чем выше доходность, тем лучше проект. При этом минимальная ставка доходности должна быть показана индексом, который больше единицы. Если индекс равен единице, то чистая текущая стоимость нулевая. Если показатель ниже этого показателя, то вовсе не отвечает минимальной ставке доходности.

Читайте статью: Анализ рынка сбыта товаров – первый шаг к эффективной маркетинговой стратегии