Анализ цены золота в 2021: времена неопределенности способствуют звездному росту

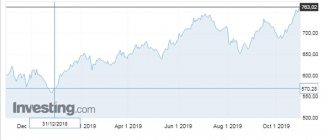

Потеряв большую часть своего блеска и упав ниже $1.200 долларов за унцию в 2021 году, золото резко восстановилось в 2021 году, поднявшись почти на 20 процентов и завершив год на уровне $1.519 USD. Рост продолжился и в этом году, и к 24 февраля цена на золото выросла до $1.672 USD / OZ.

В середине марта в результате распродажи на более широком рынке цена на золото упала до $1.477 долларов за унцию. Затем цена на металл быстро поднялась над отметкой в $1.700 долларов ввиду того, что низкие процентные ставки и беспрецедентные экономические стимулы повысили интерес инвесторов к активам-убежищам.

Рынок золота просел в начале июня, но этим летом пробил и достиг рекордных максимумов. 6 августа цена на металл составила $2.070 долларов за унцию, взлетев на 35% с начала 2021 года и на 40% с мартовских минимумов. Рост был вызван ослаблением доллара США и рядом значительных геополитических и экономических событий на мировой арене, таких как соглашение ЕС о фонде восстановления в размере 750 млрд евро (670 млрд фунтов стерлингов, $890 млрд долларов США) от ущерба, нанесенного коронавирусом, и закрытие консульства Китая в Хьюстон, США.

Когда доллар начал расти, цена на металл в сентябре упала до $1.900–$1.950 долларов за унцию. После падения до уровня $1.865 долларов за унцию в последние дни октября на фоне беспорядков на президентских выборах в США последовал устойчивый рост цен на золото. Пик цен составил $1.960 долларов на 9 ноября. Однако последовавшее вскоре за этим объявление Pfizer о вакцине против Covid-19 снизило рынок сначала до отметки $1.900, а к концу ноября цена золота рухнула ниже уровня $1.800 долларов за унцию.

На момент написания прогноза, драгоценный металл торговался по цене $1.879 долларов за унцию, что означает рост почти на 25% с начала года. Но вырастет ли цена золото до конца этого года? И что будет определять направление цен на золото?

Когда ждать снижения цен на металлопрокат?

Цены на металлопрокат постепенно повышались в течение всего 2020 года, а своего пика рост достиг в октябре-декабре. По сравнению с началом года, стоимость почти всего сортового проката, трубного проката, листового проката, а также большей части фасонного проката поднялась на 30-65%. Такого резкого подъёма цен не было, пожалуй, никогда. И, естественно, он никого не может радовать, даже производителей, ведь спрос на металл по таким ценам априори не может быть высоким. Но концом года повышение цен не ограничилось, очередной рост произошел и в начале января 2021 года. Так что же ждать в дальнейшем? Будет ли снижение стоимости на весь сортамент металлопроката, или пора привыкать к таким ценам? Давайте, попробуем разобраться.

В первую очередь, в очередной раз, напомним, что само повышение цен на внутреннем российском рынке (а важен нам сейчас именно он) произошло благодаря росту цен на зарубежных рынках, что, в свою очередь во многом вызвано дефицитом производства полуфабрикатов, а также ростом спроса и повышением цен на металлолом. В итоге получаем, что отечественным производителям стало гораздо выгоднее продавать металлические полуфабрикаты на зарубежных рынках, чем внутреннему потребителю. Дабы уровнять прибыльность, производители подняли цены. В свою очередь дистрибьюторы также начали поднимать цены, а конечные потребители закупили столько металлопроката, сколько смогли, по ещё не максимальным ценам, организовав некоторый локальный дефицит самых ходовых позиций сортового, листового и трубного проката.

Из вышесказанного можно сделать вывод, что отпускные цены на внутреннем рынке металлопроката в начале 2021 года сильно зависят от цен на зарубежных рынках, в частности, китайском, европейском и турецком, а также от наличия полуфабрикатов на складах дистрибьюторов в разных регионах России.

Некоторые аналитики ещё в конце 2021 года предрекали скорое снижение цен на металлопрокат за рубежом. Кое-кто даже говорил о резком обвале цен в феврале 2021 года, в крайнем случае, в марте. И некоторые предпосылки к этому есть: в последнюю неделю (в начале 20-ых чисел января) цены на арматуру и листовой прокат начали снижаться на китайском, турецком и американском рынках. Но для отечественного потребителя пока никаких позитивных тенденций не заметно: курс рубля медленно снижается и нивелирует всю разницу в стоимости металлопроката. Тем не менее, отдельные позиции сортамента черного металлопроката начали терять в цене и на внутреннем рынке.

Но главный вопрос в том, продолжится ли тенденция на снижение стоимости металлопроката на зарубежных рынках и в дальнейшем? Есть вероятность, что нет. И нынешнее понижение – лишь временный спад, обусловленный снижением спроса. Дело в том, что добыча сырья в Китае будет снижаться в 2021 году по сравнению с 2021. А спрос – увеличиваться за счёт наращивания темпов производства в самом Китае и большей открытости американского рынка (что тоже ожидается в ближайшие месяцы). Всё это должно привести к дефициту металлических полуфабрикатов уже в мировых масштабах и к продолжению удорожания, как минимум, сортового и листового металлопроката.

С другой стороны, ситуация на внутреннем российском рынке может быть чуть более позитивной: металлурги не скрывают, что стоимость сырья несколько снизилась, а правительство пытается взять ситуацию под свой контроль и заставить производителей создать квоты для внутреннего рынка по ценам, более низким, чем на мировой арене. Вопрос только в том, насколько эти квоты смогут удовлетворить интерес внутреннего рынка.

Попробуем подвести итог. Делать сейчас прогнозы на ситуацию на внутреннем, да и мировом, рынке металлопроката — занятие неблагодарное. Но некоторые вещи можно сказать точно:

- цены на разных мировых рынках будут сильно разниться в ближайшие 2-3 месяца;

- предварительные февральские отпускные цены отечественных заводов-производителей на 5-10% выше январских;

- стоимость российского проката за рубежом чуть снизилась во второй половине января.

Это может означать, что реальное, чувствительное, снижение цен на все основные виды металлопроката не стоит ждать раньше марта 2021 года. Но и серьезного повышения цен в ближайшее время не ожидается.

Почему золото перспективнее других металлов: анализ

Покупка золота была перспективным направлением для вложения денег на протяжении многих лет. Оно не теряет своей актуальности и сегодня. Как бы ни складывалась экономическая и политическая обстановка в мире, в золото продолжают вкладываться целые государства. Естественно, это положительным образом сказывается на его котировках и показателях спроса на этот металл.

Конечно, когда пандемия только началась, многие инвесторы, испугавшись потерять деньги, начали его усиленно продавать. Но постепенно курс выровнялся и сейчас также обещает стать очень выгодным.

На заметку! Выплаты по беременности и родам в 2021 году

Важное свойство золота в том, что оно не зависит от промышленного спроса на него. В этом его преимущество перед остальными металлами, о которых такого не скажешь. Невероятно перспективные когда-то платина и палладий чересчур зависят от автомобильной промышленности.

Ранее отмечался небывалый спрос на палладий, и объяснялось это тем, что по всему миру закупали катализаторы для дизелей. После этого автомобильная промышленность стала избавляться от такого компонента. Дизельные двигатели стали непопулярными. Поэтому сейчас отмечается падение продаж по всему миру этого драгоценного металла.

Платина также уже пережила период своей востребованности. Возможно, когда-нибудь она покажет хорошие показатели роста, но пока не демонстрирует существенного продвижения.

Это интересно! Профессионалы фондового рынка настаивают на необходимости инвестиций в золото сегодня. Эксперты рассчитывают на показатели доходности в пределах 20-100 % в 2021 году.

LBMA. Прогнозы цен на драгоценные металлы на 2021 год

Источник: MSK.MONETAINVEST.RU

Автор: Роман Отливанчик

В январе этого года LBMA опросила 38 аналитиков из 21 финансовых центров мира касательно средних цен на драгоценные металлы в 2021 году.

Настроение в целом спокойное, предвыборный ажиотаж и ковидная депрессия прошли.

В отличие от прошлого года, многие сейчас ставят на серебро (+8% к январю, 28,5 $/oz), только потом на золото (+4,6%, 1973,8 $/oz), далее на платину (+4,1%, 1131,5 $/oz) и в конце списка — на палладий (+1,4%, 2439,1 $/oz).

При этом разброс цен от минимума до максимума у разных аналитиков зашкаливает:

— в золоте от 1488 до 2680 $/oz (или диапазон цен в 1192 $/oz),

— в серебре от 16,51 до 55 $/oz (или — 38,49 $/oz),

— в платине от 774 до 1827 $/oz (или — 1053 $/oz),

— в палладии от 1500 до 3000 $/oz (или — 1500 $/oz).

В своих оценках роста котировок аналитики ссылаются на отрицательные или падающие процентные ставки, монетарную и фискальную политику в США и слабость доллара.

В свою очередь, большой разброс прогнозных цен связан с разной оценкой геополитических факторов, COVID-19 и темпами восстановления мировой экономики.

Чтобы прояснить картину будущего, узнаем мнение победителей LBMA за 2021 год. Каждый из них получили от спонсора MKS PAMP Group по 1 кг золота за лучший прогноз по золоту, серебру, платине и палладию соответственно.

Вот что пишет независимый аналитик Ross Norman (Metals Daily), победитель прошлого года сразу в двух номинациях, по золоту и серебру.

О золоте

Мы ждем от золота, что оно неплохо себя покажет в 2021 году, хотя немного скромнее, чем в прошлом.

Скажем сразу, мы видим продолжение темы слабого доллара, более низкие отрицательные ставки на рынке госдолга США и существенный рост плохих долгов, так как Демократы планируют залить экономику бюджетными деньгами. С учетом падения ВВП в 1 кв., мы ожидаем рост экономики во втором полугодии, благодаря программе вакцинации, что нормализует деловые отношения. Восстановление экономики сопровождается подстегиванием спроса, ростом себестоимости и увеличением скорости обращения денег, отсюда, ожидание более высокой инфляции, несмотря на слабость рынка труда.

Как и в 2008 году, центральные банки делают сейчас все от них зависящее для спасения своих экономик, но последствия такой политики довлеют над рынком. А раз так, то взгляд инвесторов перейдет от проблем с COVID-19 к платежеспособности государств, как надежных заемщиков.

Финансовые рынки по-прежнему очень опасны и мы полагаем, что инвесторы продолжат видеть в золоте подручный спасательный инструмент. Если кратко, то бычий тренд (с середины 2018) все еще в силе и мы видим хорошие шансы еще порасти, но более спокойными темпами, чем в 2021 году.

О серебре

Как один из лучших активов 2021 года, мы ожидаем тех же успехов от серебра и в наступившем 2021 году.

Инвестиционный спрос на монеты и слитки, а также акции фондов серебра (уже более 1 млрд. унций) скорее всего продолжит прирастать схожими темпами, что означает сильный спрос на безопасные активы в такие тревожные времена. С продолжением бычьего тренда в серебре, мы видим дальнейшее снижение индекса GSR, что отражает более высокие темпы прироста серебра в отношении к золоту. Спрос на серебро в основном будет сконцентрирован в США и Германии с падением интереса в Индии (из-за ценового фактора).

Улучшение инвестиционного спроса будет однако сопровождаться снижением потребления в промышленности из-за внедрения более высоких технологий в автопроме и фотогальванике.

Kieran Clancy (Capital Economics) победитель в номинации платина не выдал свой прогноз на 2021 год. В связи с этим мы вновь обратимся к мнению Ross Norman (Metals Daily).

О платине

Мы прогнозируем хорошие шансы прироста цен по всем сырьевым товарам в 2021 году, но особо выделяем платину.

В послековидной экономике мы прогнозируем сильный спрос на авторынке. С учетом внедрения более строгих норм по выбросу углекислого газа в Европе и Китая для легких грузовиков мы видим прирост спроса в Китае на 23% до 27 млн. машин и в США на 14% до 16,3 млн. шт.

Кроме этого особенно важно отметить импульс, сформированный инвесторами фондов платины, рынка монет и слитков (особенно в Японии) и связанный с осознанием ключевой роли платины в водородной экономике.

В 2021 году на рынке платины сохранится дефицит и это уже третий год подряд, при котором спрос превысит предложение на 240 тыс унций. Несмотря на то, что дефицит будет меньше, чем в 2021 году, кумулятивный эффект сыграет свою роль. Общий подъем на рынках сырья подстегнет спрос и на платину, как и на схожие металлы, типа родий.

И в завершении узнаем позицию последнего призера LBMA Zhexing Wang (Bank of China), который представил самый пессимистичный прогноз по рынку палладия на 2021 год.

О палладии

Палладий по-прежнему выглядит очень неопределенно. Он более дорогой, чем платина. Вероятно, что палладий будет замещен платиной в промышленности и цены таким образом продолжат сближаться.

В дополнении скажу следующее. Восстановление спроса на автомашины поддержит спрос на палладий и связано это с успехами в борьбе с пандемией, ростом занятости и потребления.

Цены на палладий скорее всего упадут в начале, а потом пойдут вверх, но фактор платины нельзя сбрасывать.

Прогноз цены на золото на завтра, неделю и месяц.

| Дата | День недели | Мин. | Макс. | Цена |

| 16.03 | вторник | 1698 | 1750 | 1724 |

| 17.03 | среда | 1694 | 1746 | 1720 |

| 18.03 | четверг | 1704 | 1756 | 1730 |

| 19.03 | пятница | 1740 | 1794 | 1767 |

| 22.03 | понедельник | 1723 | 1775 | 1749 |

| 23.03 | вторник | 1702 | 1754 | 1728 |

| 24.03 | среда | 1701 | 1753 | 1727 |

| 25.03 | четверг | 1687 | 1739 | 1713 |

| 26.03 | пятница | 1698 | 1750 | 1724 |

| 29.03 | понедельник | 1692 | 1744 | 1718 |

| 30.03 | вторник | 1652 | 1702 | 1677 |

| 31.03 | среда | 1625 | 1675 | 1650 |

| 01.04 | четверг | 1619 | 1669 | 1644 |

| 02.04 | пятница | 1619 | 1669 | 1644 |

| 05.04 | понедельник | 1646 | 1696 | 1671 |

| 06.04 | вторник | 1652 | 1702 | 1677 |

| 07.04 | среда | 1653 | 1703 | 1678 |

| 08.04 | четверг | 1633 | 1683 | 1658 |

| 09.04 | пятница | 1610 | 1660 | 1635 |

| 12.04 | понедельник | 1606 | 1654 | 1630 |

| 13.04 | вторник | 1605 | 1653 | 1629 |

| 14.04 | среда | 1591 | 1639 | 1615 |

| 15.04 | четверг | 1596 | 1644 | 1620 |

| 16.04 | пятница | 1601 | 1649 | 1625 |

Прогноз цены на золото на вторник, 16-е марта: 1724 долларов, максимум 1750, минимум 1698. Цена на золото на среду, 17-е марта: 1720 долларов, максимум 1746, минимум 1694. Прогноз цены на золото на четверг, 18-е марта: 1730 долларов, максимум 1756, минимум 1704. Цена на золото на пятницу, 19-е марта: 1767 долларов, максимум 1794, минимум 1740.

Через неделю. Прогноз цены на золото на понедельник, 22-е марта: 1749 долларов, максимум 1775, минимум 1723. Цена на золото на вторник, 23-е марта: 1728 долларов, максимум 1754, минимум 1702. Прогноз цены на золото на среду, 24-е марта: 1727 долларов, максимум 1753, минимум 1701. Цена на золото на четверг, 25-е марта: 1713 долларов, максимум 1739, минимум 1687. Прогноз цены на золото на пятницу, 26-е марта: 1724 долларов, максимум 1750, минимум 1698.

Прогноз цены на серебро на 2021-2024 годы.

Через 2 недели. Цена на золото на понедельник, 29-е марта: 1718 долларов, максимум 1744, минимум 1692. Прогноз цены на золото на вторник, 30-е марта: 1677 долларов, максимум 1702, минимум 1652. Цена на золото на среду, 31-е марта: 1650 долларов, максимум 1675, минимум 1625. Прогноз цены на золото на четверг, 1-е апреля: 1644 долларов, максимум 1669, минимум 1619. Цена на золото на пятницу, 2-е апреля: 1644 долларов, максимум 1669, минимум 1619.

Через 3 недели. Прогноз цены на золото на понедельник, 5-е апреля: 1671 долларов, максимум 1696, минимум 1646. Цена на золото на вторник, 6-е апреля: 1677 долларов, максимум 1702, минимум 1652. Прогноз цены на золото на среду, 7-е апреля: 1678 долларов, максимум 1703, минимум 1653. Цена на золото на четверг, 8-е апреля: 1658 долларов, максимум 1683, минимум 1633. Прогноз цены на золото на пятницу, 9-е апреля: 1635 долларов, максимум 1660, минимум 1610.

Через месяц. Цена на золото на понедельник, 12-е апреля: 1630 долларов, максимум 1654, минимум 1606. Прогноз цены на золото на вторник, 13-е апреля: 1629 долларов, максимум 1653, минимум 1605. Цена на золото на среду, 14-е апреля: 1615 долларов, максимум 1639, минимум 1591.

Важность драгоценных металлов в мировой экономики

Исторически развитие торговых отношений стихийно закрепило функцию мировых денег за золотом и серебром. Парижская валютная система, сложившаяся в 1867 году, возвысила первый указанный металл над вторым. Золотые запасы стали единственной мировой валютой вплоть до 70-х гг. 20 века.

Первая мировая война перенесла финансовый центр из Европы в США. После Второй мировой войны Соединенные Штаты развернули демонетизацию золотой валюты под лозунгом «доллар лучше золота» и постепенно вытеснили драгоценный металл с лидирующей позиции.

В 1949 году Штаты использовали 75% официальных золотых резервов для поддержки доллара.

Утратив функцию мировых денег, золото остается важнейшим драгоценным металлом и выполняет новые задачи:

- Чрезвычайных мировых денег, которые необходимы во время экономических кризисов.

- Своеобразного страхового фонда государства — объем золотого запаса страны отражает валютно-финансовые позиции и служит одним из главных показателей кредитоспособности.

- Золотой резерв — материализация общественного богатства.

Подчеркивает важность драгметалла то, что за изменением курса стоимости следят во всем мире. Цена волатильна, она зависит от ряда факторов, как прогнозируемых, так и совершенно неожиданных.

Факторы и события, влияющие на курс золота

Динамика стоимости золота — важнейший экономический индикатор. Первые торги на Американской фондовой бирже начались в 1972 году, за унцию давали 19,35 долл.

В современном мире международные рынки золота находятся в Цюрихе, Гонконге, Лондоне, Нью-Иорке и Дубаи. Самые большие золотовалютные обороты в Лондоне и Цюрихе.

В таблице показаны изменения золотых котировок за последние 10 лет (данные Лондонской биржи):

| Год | Минимальная цена / $ | Средняя цена / $ | Максимальная цена / $ |

| 2010 | 1058 | 1224,53 | 1421 |

| 2011 | 1319 | 1571,52 | 1920 |

| 2012 | 1540 | 1668,98 | 1791,75 |

| 2013 | 1192 | 1409,24 | 1693,75 |

| 2014 | 1142 | 1266,40 | 1385 |

| 2015 | 1050,60 | 1158,66 | 1301,55 |

| 2016 | 1062,07 | 1253,51 | 1374,10 |

| 2017 | 1151,05 | 1257,53 | 1356,26 |

| 2018 | 1164,30 | 1262,43 | 1364,20 |

| 2019 | 1266,30 | 1383,40 | 1555,20 |

Максимальное значение стоимость в 1920 доллара за тройскую унцию достигла в 2011 году из-за увеличения спроса, рекордных покупок Китая и страха перед долговым кризисом в еврозоне, как сказано в отчете Всемирного совета по золоту.

В 2021 году основными драйверами роста золотовалютных котировок стали следующие события:

- замедление мировой экономики;

- торговый конфликт США и Китая;

- трудности Великобритании с Brexit.

Таким образом, на стоимость оказывают влияние рыночные факторы и события, происходящие в мире:

- золотовалютные операции стран;

- спекуляции участников валютных рынков;

- изменение стоимости акций золотодобывающих предприятий;

- ожидания инвесторов;

- цена американского доллара;

- объемы добычи драгметалла;

- себестоимость добычи;

- количество потребления;

- заинтересованность ювелирной промышленности;

- природные катаклизмы;

- политические кризисы;

- сезонность.

Все вышеописанное учитывается аналитиками при построении прогноза по цене на золото.

Месячный график по золоту согласно ADL предполагает диапазон от $ 2250 до $2350

Давайте начнем с месячного графика по золоту согласно системе ADL ниже. Он показывает широкий восходящий ценовой тренд, начинающийся в конце 2021 или начале 2021 года. Весьма вероятно, что в декабре цена на золото останется без изменений, после чего попытается выйти на $2 250 или выше к апрелю или маю 2021 года (возможно, раньше). Похоже, что настоящий восходящий тренд начнется в начале 2021 года и продолжится до июля 2021 года.

Месячный график по золоту согласно ADL

Обратите внимание, что, согласно системе ADL, цены на золото после июля 2021 года остановятся около или выше отметки $2 100. Весьма вероятно, что в течение этого периода стоит ожидать некоторый экономический подъем, который отвлечет внимание от металлов. ДНК-маркер системы ADL для этого прогноза будущей цены составлен из 17 уникальных ДНК-маркеров, в результате чего был получен диапазон уровней цен с вероятностью от 92% до 99%. Учитывая высокую вероятность на основании 17 уникальных результатов картирования ДНК по системе ADL, мы придерживаемся мнения, что движение золота будет соответствовать этому ценовому прогнозу в течение следующих 12+ месяцев.

XAU USD прогноз по Золоту

В нашем разделе XAU USD прогноз по Золоту мы предлагает для трейдеров актуальный торговый прогноз XAU/USD, своеобразный анализ и прогноз цен Золота на сегодня в рамках анализа текущей ситуации на рынке FOREX с помощью простых инструментов. Раздел прогноз XAU/USD обновляется каждый день.

Прогноз цен на Золото на сегодня

Торговый инструмент XAU/USD представляет собой стоимость унции Золота, выраженную через стоимость американского доллара на FOREX. Финансовый инструмент XAU/USD – очень популярный и вызывает интерес среди трейдеров и инвесторов по всему миру за счет своей техники, считается один из самых волатильных инструментов на Форекс.

Технический анализ XAU/USD

В рамках прогноза цен на Золото мы предлагаем ежедневный бесплатный технический анализ XAU/USD на FOREX. Здесь используются самые просто инструменты технического анализа: линии тренда, графические модели, а также современные подходы в виде паттернов, за счет этого получаем качественный технический анализ XAU /USD.

XAU/USD прогноз на сегодня

В рамках публикации прогнозов XAU/USD мы также предлагаем трейдерам торговые рекомендации и сигналы по Золоту от экспертов нашего портала, если вы постоянно следите за обновлениями раздела прогноз XAU/USD на сегодня, то уже заметили, что часто движения происходят сразу после публикации прогнозов по паре XAU/USD.

Прогноз XAU/USD на завтра

Благодаря анализу четырехчасового графика стоимости Золота к доллару США, мы составляем прогноз курса XAU/USD на завтра, который также актуальный и на данный момент времени. Как правило, прогноз XAU/USD на завтра публикуется после обеда с учетом утренней торговой сессией и прямо перед самой агрессивной американской.

Что делать, если нужны материалы?

Если вам нужны строительные материалы из тонколистовой стали (металлочерепица, профнастил, водосток и т.д.) по адекватным ценам, то есть несколько выходов:

- Подбирать оптимальные изделия. Если вам нужен материал, который прослужит максимально долго, лучше всего не экономить на качестве. Но если вам необходимо бюджетное решение вроде временного забора, то нет смысла переплачивать. Так, например, у есть изделия из стали в покрытиях класса «Премиум», «Премьер», «Стандарт» и просто оцинкованные (без покрытия). Их толщина варьируется от 0,4 мм до 1 мм. Нередко проходят выгодные акции.

- Доверять крупным компаниям. Возможно, какие-то небольшие компании попытаются поставить на рынок товары из дешёвого сырья невысокого качества в стремлении сэкономить. Поэтому можно сказать наверняка: приобретать продукцию вроде металлочерепицы и профнастила следует только у проверенных крупных компаний. Только такие производители смогут обеспечить постоянный контроль качества материалов. Не говоря уже об обученном персонале, который помогает клиенту разобраться в подборе правильного материала из большого ассортимента.

Прогноз по золоту: факторы, которые будут двигать рынком в ближайшие недели

Прежде чем углубиться в прогноз по золоту на 2021 год, мы хотим быстро обобщить последние тенденции, которые могут повлиять на стоимость металла в будущем.

Не секрет, что цены на золото, как правило, выигрывают от растущей неопределенности, будь то на экономической или политической арене. Этот год не стал исключением. Чтобы застраховать свои портфели, инвесторы прибегли к металлу, добавляя его к своим активам во всех видах и формах, от золотых монет и слитков до золотых акций и биржевых фондов, поднимая стоимость все выше и выше.

Среди многих проблем инфляция стала одним из худших опасений рынка в 2021 году. Поскольку правительства всего мира пытались компенсировать ущерб, нанесенный Covid-19, триллионы долларов были закачаны в мировую экономику за счет фискального стимулирования и количественного смягчения. Согласно исследованию McKinsey

, в этом году стимулы уже превысили меры, принятые во время глобального кризиса 2008-2009 годов.

Во время смягчения денежно-кредитной политики инвесторы, как правило, переключаются с доллара США на золото в качестве защиты от инфляции, что также увеличивает стоимость драгоценного металла.

Еще одним важным фактором, который будет определять цены на золото в будущем, по крайней мере, в ближайшей перспективе, является сам коронавирус. Вторая волна уже обрушилась на мир, число заболевших растет с каждым днем, и многие страны восстанавливают карантин; это, в свою очередь, отрицательно сказывается на экономике и без того испытывающих трудности. Если правительства примут решение о новой дозе фискальных и монетарных стимулов, желтый металл может по-прежнему оставаться крупным бенефициаром кризиса Covid-19.

Итак, будет ли золото расти? Что ж, если мировая экономика продолжит стагнировать из-за пандемии, а растущая геополитическая напряженность уже подорвала международную торговлю, мы можем увидеть, как цена на золото поднимется выше и даже побьет свои предыдущие рекорды.

Теперь перейдем к прогнозам аналитиков на 2021 год.

Прогноз курса золота на 2021 год от аналитиков крупнейшего в мире золотого биржевого фонда

Джордж Миллинг-Стэнли, ведущий аналитик золотого биржевого фонда «SPDR», вместе со старшими аналитиками Максвеллом Голдом и Диего Андраде, представили собственное видение перспектив желтого металла в следующем году.

Пандемия коронавируса была в центре внимания на протяжении 2020 года. Она стала главным фактором роста курса золота до рекордного уровня – 2067 долларов за унцию. На это также повлиял рост неопределенности и рисков, как экономических, так и геополитических, в условиях низкого уровня процентных ставок. Неудивительно, что в течение большей части 2021 года приток паев в золотые биржевые фонды увеличивался. Драгметалл предоставляет инвесторам возможность диверсифицировать портфель, помогая сохранить капитал в условиях волатильности на рынках и удовлетворяя потребность в ликвидных активах. Предстоящий год окажется не менее успешным для драгметалла.

Разрешение политического кризиса в США благодаря победе Джо Байдена на президентских выборах отчасти снизило градус политической нестабильности, с которым вынуждены были считаться инвесторы на протяжении 2021 года. В то же время новости о создании вакцин против коронавируса повысили популярность рискованных активов, вселив надежду на рынках относительно скорого восстановления экономики. Хватит ли этих новостей, чтобы полностью успокоить инвесторов? Как фондовые рынки отреагируют на другие риски?

Источники нестабильности в 2021 году и динамика курса золота

В преддверии президентских выборов в США некоторые спекулянты заняли длинные позиции во фьючерсах на золото, опасаясь, что победа демократов в президентской гонке и завоевание большинства в сенате и палате представителей, приведет к развертыванию крупномасштабных прогрессивных реформ. Инвесторы прибегли к упреждающим действиям, чтобы защитить портфели в преддверии выборов. Они вложили 1,4 млрд долларов в золотые биржевые фонды в октябре, доведя совокупный объем инвестиций в 2021 году до 57,1 млрд долларов.

Когда же появились новости об эффективности вакцин против коронавируса, а также стали известны результаты выборов, стало очевидно, что демократы не окажутся в палате представителей в большинстве. Это привело к ликвидации 6,8 млрд долларов в паях золотых биржевых фондов в ноябре. Отток паев из этих фондов после выборов оказался самым значительным после апрельского максимума 2013 года с 8 млрд долларов. Изменение настроений инвесторов на рынке привело к тому, что курс золота к концу ноября ненадолго упал ниже уровня 1800 долларов.

Впрочем, львиная доля источников нестабильности никуда не исчезла. Поэтому у золота есть все шансы пойти снова в рост. Не стоит забывать, что именно в общей атмосфере политической и экономической нестабильности летом 2021 года курс золота преодолел верхнюю границу торгового диапазона, бывшего в силе на протяжении предыдущих шести лет, ограничивая продвижение курса выше 1350 долларов за унцию.

Напомним, что в феврале 2021 года курс золота превысил отметку в 1600 долларов за унцию. В то время еще никто не мог и предвидеть мирового карантина и грандиозного экономического ущерба из-за пандемии.

Как известно, администрация Байдена пообещала сосредоточить свою деятельность на четырех основных задачах. Очевидно, что борьба с пандемией и экономические стимулы, нацеленные на инфраструктурные проекты, это первостепенные задачи. Кроме того, будет осуществлена реформа в сфере здравоохранения и сделаны важные шаги для предотвращения изменений климата. Решение всех этих проблем – дело дорогостоящее. Скорее всего, в итоге увеличится дефицит, курс доллара упадет, а уровень инфляции подскочит.

Место и роль золота в новом мире

Администрация Байдена начнет свою деятельность в сложных условиях: количество ежедневных случаев заболеваний и смертей от коронавируса растет с каждым днем; возникает необходимость новых карантинных ограничений на юго-западе и существует высокая вероятность возобновления локдауна на северо-востоке. Оправдаются ли надежды на вакцину? Справятся ли производители с логистическими проблемами, чтобы сформировать как можно скорее коллективный иммунитет? Одним словом, ситуация с пандемией крайне неопределенная, если не сказать больше.

Помимо этого, экономика еще далеко не оправилась от пандемического шока, несмотря на некоторые обнадеживающие статистические данные за третий квартал. Вторая волна карантина может задержать процесс восстановления, усилив рецессию. Так, в «Moody’s Analytics» прогнозируют углубление рецессии в первом и втором кварталах 2021 года, а уровень безработицы в США вырастет с текущих 6,9% до 10% к лету следующего года. В таких условиях усилится волатильность на финансовых рынках и даже возможен второй обвал на них. В течение следующих двух лет, как минимум, процентные ставки останутся на уровне около нуля. Инвесторы готовятся к тому, что ФРС низведет доходность казначейских облигаций к отрицательному уровню. Курс золота извлечет пользу от низких процентных ставок. Объем глобального долга с отрицательной доходностью вырастет до рекордных максимумов и приведет к дальнейшему снижению альтернативных издержек владения драгметаллом по сравнению с классами активов с фиксированной (теперь уже низкой) доходностью.

Новой президентской администрации придется еще решать торговые и социальные проблемы. Потребность в увеличении государственных расходов не уменьшится, учитывая нестабильную экономическую ситуацию. Джанет Йеллен займет пост министра финансов, а Джером Пауэлл будет и дальше заведовать ФРС. Это значит, что два сторонника идеи роста дефицита получат возможность сделать все необходимое для реализации своих взглядов.

Мы создали три гипотетических сценария и соответствующее количество прогнозов курса золота на 2021 год, принимая во внимание указанные источники нестабильности. Мы указали на торговые диапазоны, вероятность реализации сценариев и релевантные факторы для каждого из них. Прогнозы представляют собой возможные торговые диапазоны курса золота на весь период, а не к концу года.

Сценарий первый: пессимистический. Торговый диапазон: 1600-1800 долларов за унцию. Вероятность: 20%.

Что должно произойти для воплощения данного сценария в жизнь? Этот гипотетический сценарий предполагает внезапное изменение положительных тенденций в экономике Китае и в остальных развивающихся странах. На них могут обрушиться новые волны пандемии, поэтому властям придется вводить масштабные карантинные ограничения. Восстановление экономики застопорится. Ювелирный спрос на золото не пойдет в рост.

При этом в США и Западной Европе ускорится разработка безопасных и действенных вакцин. Появятся эффективные механизмы их распределения. Вакцины станут доступными в промышленно-развитых странах, что приведет к быстрому созданию коллективного иммунитета. В этих регионах откажутся от карантинных ограничений, а экономическая активность восстановится. Индексы фондовых рынков дойдут до новых рекордных максимумов в условиях ускоренного восстановления экономики в развитых странах. Произойдет резкое повышение кривой доходности в сочетании с возобновлением роста курса доллара.

В условиях пессимистического сценария курс золота может снизиться из-за уменьшения инвестиционного спроса и востребованности защитных активов на Западе. В Азии и на других развивающихся рынках ювелирный спрос не восстановится. Устойчивый рост ВВП на Западе компенсирует уменьшение инвестиционного спроса благодаря росту продаж ювелирных изделий. Однако без восстановления ювелирного спроса в развивающихся странах, его мировой объем окажется на уровне ниже среднего, что уменьшит курс золота.

Сценарий второй: базовый. Торговый диапазон: 1800-2000 долларов за унцию. Вероятность: 40%.

Этот сценарий не предполагает существенных изменений по сравнению с текущими условиями и трендами. Темпы восстановления экономики развивающихся стран будут медленными. Ювелирный спрос на золото окажется низким. Центральные банки развивающихся стран могут прекратить 10-летний тренд покупки драгметалла, поскольку вероятность обесценивания американской валюты снизится.

Карантин и масочный режим только отчасти помогут приостановить распространение коронавируса в США и Западной Европе. Согласно недавнему опросу «Pew Research», почти половина респондентов из США воздержится от вакцинации даже при доступности вакцин. Следовательно, коллективный иммунитет быстро не появится.

Таким образом, восстановление экономики в промышленно-развитых странах, признаки которого появились в третьем квартале, будет медленным. Следовательно, значительный рост ювелирного спроса не предвидится. Американская валюта останется на прежнем уровне или немного ослабеет. Реальная доходность казначейских облигаций окажется отрицательной, поскольку уровень инфляции превысит показатель их номинальной доходности. Инвестиционный спрос на золото может пострадать по причине восстановления экономики.

Сценарий третий: оптимистический. Торговый диапазон: 2000-2300 долларов за унцию. Вероятность: 40%

Данный гипотетический сценарий подразумевает географическую неравномерность восстановления мировой экономики. Продолжение текущих положительных тенденций в развивающихся странах может привести к значительному восстановлению экономической активности в нескольких регионах, причем Китай будет лидировать в этом отношении. В результате роста благосостояния увеличится ювелирный спрос. Центральные банки развивающихся стран могут возобновить 10-летний тренд купли драгметалла, несмотря на нетто-продажи в третьем квартале 2021 года.

Предполагается, что в США и Западной Европе будут проблемы с возобновлением экономической активности из-за необходимости введения новых карантинных ограничений. Политика администрации Байдена (более эффективная борьба с пандемией, экономические стимулы, всеобщее здравоохранение, борьба с изменением климата) приведет к увеличению бюджетного дефицита, ослабит доллар и усилит опасения относительно быстрого роста инфляции. Спрос на золото увеличится в условиях данного сценария.

Прогноз на 2021 год

Вероятность реализации пессимистического сценария мала, если учитывать сложившиеся к текущему моменту обстоятельства. Скорее всего, надо ожидать чего-то среднего между базовым и оптимистическим сценариями. Экономика будет потихоньку восстанавливаться, но в то же время возникнет «новая норма» с большей волатильностью на всех финансовых рынках. Желтый металл функционирует как инструмент диверсификации, а значит, поможет инвесторам сохранить капитал в нестабильных условиях.

Итак, исходя из вышеуказанных показателей вероятности, у золота больше шансов подорожать.

Мнения различных экспертов

Джейсон Хэмлин, аналитик, представляющий Goldstockbull, считает, что курс золота в 2021 году может добраться до отметки в 3 000 долл. Эксперт уверен, что это вполне ожидаемое и здоровое движение. В своих расчетах аналитик приводит графики роста цен на золото за минувшие годы.

Если обратиться к ним, можно увидеть, что в период с 2006 года, всего за каких-то 10 лет, стоимость золота смогла вырасти с 250 до 1 920 долл. Таким образом, прирост цен составил целых 660 %. Увеличение котировок происходило, несмотря на не самые благоприятные события в России и по всему миру за эти годы. Кризисы также не оказали существенного влияния на цену драгоценного металла.

Аналитики портала «Золотой Запас» считают прогноз Хэмлина несколько агрессивным и чересчур оптимистичным. Но они также настроены позитивно и рассчитывают на уровень в 1 900 долларов в 2021 году.

Аналитики Citi Research уверены, что золото может превысить за ближайшие полтора года свой максимум. Они считают такой сценарий возможным, так как инвесторы будут всячески стараться перестраховаться от рисков. Укреплению цены золота будут способствовать и действия, предпринимаемые центральными банками. Эксперты называют цену в 2 000 долларов за унцию в 2021 году.

На заметку! Пособие на рождение ребенка в 2021 году

Ключевые основания для оптимистического прогноза

Финансовые рынки сейчас испытывают не самые лучшие времена. Пока непонятно, какими будут перспективы мировой экономики, но Центробанки многих стран уже понизили ключевые ставки по вкладам. Это заставляет инвесторов искать более безопасные активы, при этом они обращают внимание, в первую очередь, именно на золото. Все происходящие сегодня в мировой экономике события обещают рост цен на золото и в дальнейшем.

На заметку! В период экономических потрясений золото практически всегда воспринимается как наиболее надежное средство сберечь имеющиеся деньги.

Доходность по облигациям уже сократилась, так как снизились процентные ставки. Все это заставляет размышлять о том, не увеличится ли инфляция в обозримой перспективе. Если это произойдет, что вполне вероятно, что стоимость всех прочих активов будет понижаться, тогда как золото станет привлекательным для покупки.

Основание для укрепления потенциала золота — и финансовая политика ФРС. Уже опубликованы данные, в соответствии с которыми озвучены поддерживающие мероприятия в отношении драгоценного металла.

Средняя цена на золото, по мнению экспертов Citi Research, может составить в 2021 году 1 640-1 660 долл. за унцию. В 2021 году средние котировки золота могут достичь 1 925 долл. за унцию. Получается, что драгоценный металл может пробить свой исторический максимум, зафиксированный в 2011 году. Все эти сведения отражены в таблице:

| Прогноз в 2021 году | Стоимость золота за унцию, в долларах |

| Оптимистический | 3 000 и более |

| Нейтральный | 2 000 |

| Средние расценки | 1 925 |

Цена на золото прогноз на 2021, 2022, 2023, 2024 и 2025

| Месяц | Начало | Мин-Макс | Конец | Мес.,% | Всего,% |

| 2021 | |||||

| Мар | 1722 | 1625-1738 | 1650 | -4.2% | -4.2% |

| Апр | 1650 | 1557-1650 | 1581 | -4.2% | -8.2% |

| Май | 1581 | 1461-1581 | 1483 | -6.2% | -13.9% |

| Июн | 1483 | 1438-1483 | 1460 | -1.6% | -15.2% |

| Июл | 1460 | 1460-1546 | 1523 | 4.3% | -11.6% |

| Авг | 1523 | 1448-1523 | 1470 | -3.5% | -14.6% |

| Сен | 1470 | 1427-1471 | 1449 | -1.4% | -15.9% |

| Окт | 1449 | 1380-1449 | 1401 | -3.3% | -18.6% |

| Ноя | 1401 | 1379-1421 | 1400 | -0.1% | -18.7% |

| Дек | 1400 | 1400-1509 | 1487 | 6.2% | -13.6% |

| 2022 | |||||

| Янв | 1487 | 1487-1546 | 1523 | 2.4% | -11.6% |

| Фев | 1523 | 1523-1581 | 1558 | 2.3% | -9.5% |

| Мар | 1558 | 1558-1680 | 1655 | 6.2% | -3.9% |

| Апр | 1655 | 1632-1682 | 1657 | 0.1% | -3.8% |

| Май | 1657 | 1631-1681 | 1656 | -0.1% | -3.8% |

| Июн | 1656 | 1656-1760 | 1734 | 4.7% | 0.7% |

| Июл | 1734 | 1734-1813 | 1786 | 3.0% | 3.7% |

| Авг | 1786 | 1702-1786 | 1728 | -3.2% | 0.3% |

| Сен | 1728 | 1728-1804 | 1777 | 2.8% | 3.2% |

| Окт | 1777 | 1702-1777 | 1728 | -2.8% | 0.3% |

| Ноя | 1728 | 1728-1863 | 1835 | 6.2% | 6.6% |

| Дек | 1835 | 1835-1914 | 1886 | 2.8% | 9.5% |

| 2023 | |||||

| Янв | 1886 | 1886-2030 | 2000 | 6.0% | 16.1% |

| Фев | 2000 | 2000-2066 | 2035 | 1.8% | 18.2% |

| Мар | 2035 | 2001-2061 | 2031 | -0.2% | 17.9% |

| Месяц | Начало | Мин-Макс | Конец | Мес.,% | Всего,% |

| 2023 Продолжение | |||||

| Апр | 2031 | 1992-2052 | 2022 | -0.4% | 17.4% |

| Май | 2022 | 1952-2022 | 1982 | -2.0% | 15.1% |

| Июн | 1982 | 1982-2072 | 2041 | 3.0% | 18.5% |

| Июл | 2041 | 2041-2169 | 2137 | 4.7% | 24.1% |

| Авг | 2137 | 2089-2153 | 2121 | -0.7% | 23.2% |

| Сен | 2121 | 2121-2233 | 2200 | 3.7% | 27.8% |

| Окт | 2200 | 2143-2209 | 2176 | -1.1% | 26.4% |

| Ноя | 2176 | 2055-2176 | 2086 | -4.1% | 21.1% |

| Дек | 2086 | 1969-2086 | 1999 | -4.2% | 16.1% |

| 2024 | |||||

| Янв | 1999 | 1940-2000 | 1970 | -1.5% | 14.4% |

| Фев | 1970 | 1931-1989 | 1960 | -0.5% | 13.8% |

| Мар | 1960 | 1918-1976 | 1947 | -0.7% | 13.1% |

| Апр | 1947 | 1947-2035 | 2005 | 3.0% | 16.4% |

| Май | 2005 | 2005-2084 | 2053 | 2.4% | 19.2% |

| Июн | 2053 | 2012-2074 | 2043 | -0.5% | 18.6% |

| Июл | 2043 | 2016-2078 | 2047 | 0.2% | 18.9% |

| Авг | 2047 | 1941-2047 | 1971 | -3.7% | 14.5% |

| Сен | 1971 | 1971-2091 | 2060 | 4.5% | 19.6% |

| Окт | 2060 | 2060-2139 | 2107 | 2.3% | 22.4% |

| Ноя | 2107 | 2033-2107 | 2064 | -2.0% | 19.9% |

| Дек | 2064 | 2047-2109 | 2078 | 0.7% | 20.7% |

| 2025 | |||||

| Янв | 2078 | 2064-2126 | 2095 | 0.8% | 21.7% |

| Фев | 2095 | 2064-2126 | 2095 | 0.0% | 21.7% |

| Мар | 2095 | 2095-2187 | 2155 | 2.9% | 25.1% |

| Апр | 2155 | 2155-2303 | 2269 | 5.3% | 31.8% |

Цена на золото на Март 2021. В начале месяца 1722 долларов. Максимальная цена 1738, минимальная 1625. Средняя цена за месяц 1684. Цена на золото прогноз на конец месяца 1650, изменение за Март -4.2%.

Прогноз цены на золото на Апрель 2021. В начале месяца 1650 долларов. Максимальная цена 1650, минимальная 1557. Средняя цена за месяц 1610. Цена на золото прогноз на конец месяца 1581, изменение за Апрель -4.2%.

Цена на золото на Май 2021. В начале месяца 1581 долларов. Максимальная цена 1581, минимальная 1461. Средняя цена за месяц 1527. Цена на золото прогноз на конец месяца 1483, изменение за Май -6.2%.

Прогноз цены на золото на Июнь 2021. В начале месяца 1483 долларов. Максимальная цена 1483, минимальная 1438. Средняя цена за месяц 1466. Цена на золото прогноз на конец месяца 1460, изменение за Июнь -1.6%.

Цена на золото на Июль 2021. В начале месяца 1460 долларов. Максимальная цена 1546, минимальная 1460. Средняя цена за месяц 1497. Цена на золото прогноз на конец месяца 1523, изменение за Июль 4.3%.

Прогноз курса евро на месяц и 2021-2024 гг.

Прогноз цены на золото на Август 2021. В начале месяца 1523 долларов. Максимальная цена 1523, минимальная 1448. Средняя цена за месяц 1491. Цена на золото прогноз на конец месяца 1470, изменение за Август -3.5%.

Цена на золото на Сентябрь 2021. В начале месяца 1470 долларов. Максимальная цена 1471, минимальная 1427. Средняя цена за месяц 1454. Цена на золото прогноз на конец месяца 1449, изменение за Сентябрь -1.4%.

Прогноз цены на золото на Октябрь 2021. В начале месяца 1449 долларов. Максимальная цена 1449, минимальная 1380. Средняя цена за месяц 1420. Цена на золото прогноз на конец месяца 1401, изменение за Октябрь -3.3%.

Цена на золото на Ноябрь 2021. В начале месяца 1401 долларов. Максимальная цена 1421, минимальная 1379. Средняя цена за месяц 1400. Цена на золото прогноз на конец месяца 1400, изменение за Ноябрь -0.1%.

Прогноз цены на золото на Декабрь 2021. В начале месяца 1400 долларов. Максимальная цена 1509, минимальная 1400. Средняя цена за месяц 1449. Цена на золото прогноз на конец месяца 1487, изменение за Декабрь 6.2%.

Цена на золото на Январь 2022. В начале месяца 1487 долларов. Максимальная цена 1546, минимальная 1487. Средняя цена за месяц 1511. Цена на золото прогноз на конец месяца 1523, изменение за Январь 2.4%.

Прогноз цены на золото на Февраль 2022. В начале месяца 1523 долларов. Максимальная цена 1581, минимальная 1523. Средняя цена за месяц 1546. Цена на золото прогноз на конец месяца 1558, изменение за Февраль 2.3%.

Цена на золото на Март 2022. В начале месяца 1558 долларов. Максимальная цена 1680, минимальная 1558. Средняя цена за месяц 1613. Цена на золото прогноз на конец месяца 1655, изменение за Март 6.2%.

Прогноз цены на золото до 2025 года

Золотые котировки растут в стоимости не только из-за слабости экономической обстановки в мире и геополитических событий, считают в аналитической компании SNL Metals & Mining. В 2021 году, по их мнению, достигнут пик открытия новых месторождений. С этого времени мировая добыча пойдет на спад. Аналитики SNL Metals & Mining уверены, что производство драгметалла снизится в 1/3 раза до 2025 года. Это несомненно поднимет цену золота.

Крупнейшая в России золотодобывающая . Дивиденды за первое полугодие 2021 года составили 21,7 млрд рублей или 163,55 руб. за обычную акцию, следует из финансового отчета организации.

Спровоцировать следующий кризис может высокий уровень корпоративного долга и латентные торговые конфликты, перешедшие в открытую форму, говорит Джейсон Хэмлин. Эксперт полагает, что если бычий цикл принесет золоту такой же рост, как с минимума в 2015 году, то к 2025 за тройскую унцию будут давать 7980 $.

Даже если мы только оценим движение, которое составляет половину величины последнего крупного цикла, то нацеливаемся на цену в 4000 $ к концу 2025 года.

Джейсон Хэмлин

Ведущие специалисты золотовалютного рынка считают, что пришло время инвестирования в золото. Это касается не только крупных игроков, но и простых людей.

Какие еще события могут повлиять на драгметалл

Компенсация увеличения спроса на золото в качестве защитного актива может произойти за счет укрепления позиций доллара. В итоге драгоценный металл станет более дорогим для покупателей, которые располагают другими национальными валютами. При этом может понизиться спрос на ювелирные украшения и металл. В первую очередь, это коснется каких стран, как Китай и Индия, где наблюдаются наиболее жесткие карантинные меры.

В случае очередного падения финансовых рынков может наблюдаться снижение цен. Это заставит инвесторов по-новой продавать самые ликвидные активы, такие как золото, чтобы не остаться без денег. Если такое случится, то может наблюдаться кратковременное понижение котировок на золото до 1 500 долларов за унцию. Но если такое явление и будет иметь место, то не более чем на протяжении нескольких кварталов. Далее драгоценные металлы будут снова расти в цене даже при таком раскладе.

Если изучить последние новости с рынка драгоценных металлов, то сейчас золото находится на стадии незначительного снижения, которое меняется на период выравнивания и небольшого роста. Между тем, по всему миру отмечается бешеный рост покупок золотых монет, хоть они и стоят сейчас далеко недешево.

Тем не менее, эксперты рекомендуют обратить внимание именно на слитки и обезличенные металлические счета, т. к. находят их универсальным инвестиционным инструментом.

Эксперт TIAA Bank К. Гаффни заявляет, что независимо от темпов восстановления экономики после кризиса, он уверен в росте цен на золото. Спрос на этот драгоценный металл будет сохраняться и в те периоды, когда можно будет говорить о постепенном восстановлении экономики государств.

Итоги

- Большинство экспертов и финансовых аналитиков дружно заявляют, что цены на золото будут расти.

- Они находят в сложившихся условиях кризиса национальные валюты государств более уязвимым активом, нежели драгоценный металл.

- Экспертами обозначаются различные отметки стоимости золота за унцию, но усредненный показатель составляет порядка 1 900-2 000 долл. за унцию.

Драгоценность металла: ждет ли нас «вечный» рост цен на сырье

Повышение цен на мировом рынке на все виды сырьевых товаров, включая нефть, металлы и продовольствие, стало невозможно игнорировать. Аналитики по всему миру предупреждают о наступлении «суперцикла», когда сырье почти всех наименований будет дорожать долгие годы, возможно даже десятилетия. Для России это означает ускорение экономического роста и увеличение доходов бюджета — но и проблему инфляции, которая становится всё более заметной. С другой стороны, есть подозрения, что на сей раз за подъемом цен на всё сырье не стоит никаких фундаментальных факторов и скоро они начнут обваливаться. Ждет ли нас период сырьевого роста — в материале «Известий».

На этой неделе стало известно, что инфляция в США достигла рекордного за почти полтора десятилетия уровня — 4,2% в годовом исчислении. Причины у повышения цен были самые разнообразные, от «бутылочных горлышек», возникших в производстве ряда товаров, до отскока некоторых отраслей (например, авиаперевозок) после падения во время коронавирусного кризиса и соответствующего падения цен. Однако потребительская инфляция была в числе прочего напрямую связана и с куда более быстрым ростом цен на сырьевые товары, который затронул все сектора экономики. Что в очередной раз подтвердило гипотезу о складывании в начале 2020-х нового сырьевого суперцикла.

Что представляет собой суперцикл? Термин был изобретен в конце позапрошлого десятилетия исследователями Бильге Эртеном и Хосе Антонио Окампо, которые отслеживали феномен продолжительного и мощного роста цен на металлы в 1990–2000-е годы. Они пришли к выводу, что такие периоды уже случались в прошлом и они подчиняются неким общим закономерностям. Как правило, суперциклы запускались в период стремительного экономического роста, когда крепнущая промышленность и потребительский сектор требовали всё больше ресурсов.

Драгоценность

Фото: ИЗВЕСТИЯ/Константин Кокошкин

Слив почти засчитан: США готовы уступить Китаю глобальное лидерство

Сможет ли администрация Байдена остановить кризис в экономике

Первый такой период начался в 1890-х годах вслед за широкой индустриализацией в США. В течение нескольких лет сырьевые товары дорожали более чем на 10% ежегодно. Пик наступил в 1917 году на фоне предельного расширения военных заказов. Второй и третий периоды были связаны с Второй мировой войной, послевоенным восстановлением экономики и бурным экономическим ростом 1960–1970-х годов. В конце этого периода на общий рост спроса наложился еще и нефтяной кризис, связанный с эмбарго ОПЕК 1973 года.

Наконец, последний период стартовал ближе к концу 1990-х годов. Главный импульс ему придали экономический рост Китая, а затем и Индии и прочих развивающихся стран. К 2008 году были обновлены рекорды цен на нефть, природный газ, железную руду, алюминий, пшеницу и множество других товарных позиций. Тогдашний кризис лишь временно обрушил все эти цены, после чего они еще несколько лет держались на очень высоких уровнях. Черту под четвертым суперциклом подвели обвал цен на нефть и общая стагнация, наступившие в 2014 году.

В начале 2021 года цены в мире обрушились на всё: почти все виды ценных бумаг, недвижимость и любые другие активы. Разумеется, этот коллапс не обошел стороной и сырье. Цены на нефть в прошлом апреле в определенных регионах достигали отрицательных значений. Стремительно подешевели практически все металлы: алюминий с декабря 2019-го по май 2021 года потерял более 20% стоимости. Инвесторы распродавали всё, готовясь к затяжной депрессии.

Урожаям вопреки: почему рост цен на продовольствие охватил весь мир

Избыток ликвидности и чрезмерная запасливость стали главными причинами продовольственного кризиса

Но вскоре выяснилось, что падение в экономике было хоть и исключительно глубоким, но не слишком долгим. Первым к середине года из «комы» вышел Китай, а к осени начали подтягиваться и другие крупнейшие экономики. Оказалось, что триллионы вертолетных долларов, вброшенных в финансовую систему и реальный сектор, вполне могут смягчить даже самый тяжелый обвал. К чему в начале 2021-го добавилась еще и относительно успешная программа вакцинации.

В итоге цены взлетели по всему сырьевому рынку. Нефть подорожала в два с половиной раза, коснувшись отметки в $70, о чем год назад никто и помыслить не смог бы. Железная руда поднялась почти втрое, намного превзойдя докризисный уровень и побив даже казавшийся вечным рекорд 2008 года ($230 за т против 195). Алюминий с мая прошлого года вырос с 1400 до 2600 долларов, установив максимум за 10 лет.

Еще круче ситуация на продовольственном рынке. Пшеница за год подорожала на 50%, кукуруза — на 130% (в 2,3 раза), свинина и мясо птицы — на 60–70%. Отметим, что продукты питания и в разгар кризиса не очень-то дешевели (ковид ковидом, но кушать хочется всегда), так что говорить об эффекте низкой базы не приходится. Значительно подорожали кофе, пальмовое масло, сахар — крайне трудно найти наименование, где не случилось бы колоссального роста цен.

Подарок из-за океана: как триллионы Байдена помогут мировой экономике

Краткосрочный выигрыш, однако, грозит обернуться тяжелым похмельем как для США, так и для всего глобального рынка

Таким образом, речь не идет о подорожании в каком-то отдельном секторе, что могло бы быть вызвано отраслевой конъюнктурой. Дорожает всё. Именно это дало повод некоторым аналитикам, например, в крупнейшем инвестиционном банке мира Goldman Sachs, говорить о начале нового суперцикла.

Аргументы в пользу такого варианта развития событий следующие. Во-первых, многочисленные программы стимулирования экономики предполагают еще и рост расходов на инфраструктуру (см. планы президента США Джо Байдена и т.д.). Во-вторых, полным ходом идет «зеленая» программа «декарбонизации» экономики, то есть замены традиционных источников энергии возобновляемыми. А это требует триллионных вложений в энергосети, вырабатывающие мощности и другую инфраструктуру. Для хранения энергии ВИЭ, скорее всего, понадобятся десятки таких заводов, как гигафабрика Илона Маска по производству батарей. Для этого нужны расходные материалы и в первую очередь металлы вроде меди и алюминия.

Наконец, более распределительная экономическая политика в ведущих странах должна привести к росту расходов бедных домохозяйств. А их потребление, как правило, более «ресурсоемко», по мнению экономистов. И, значит, спрос на сырье неизбежно продолжит расти.

Драгоценность

Фото: ИЗВЕСТИЯ/Дмитрий Коротаев

Парадоксально, но на коне в таком случае оказываются страны, которые кое-где считались бесперспективными из-за сырьевой структуры экономики. Скажем, в России переход мира на «зеленую» экономику в теории угрожал падением спроса на нефть и, соответственно, экономическим спадом. Однако, если теория суперцикла предсказывает события верно, то возможную недостачу доходов от нефти (которая, к слову, падать никуда пока не собирается) можно будет с лихвой компенсировать другими секторами. Сейчас металлы, древесина и продовольствие составляют без малого треть экспорта страны. Если цены будут расти и дальше (а любой суперцикл характеризуется продолжительным ростом цен), то эта доля еще подрастет. В большом выигрыше окажутся и такие страны, как Австралия, Канада и ЮАР, тогда как развивающиеся экономики, полагающиеся на низко- и среднетехнологическое производство в отсутствие достаточного количества природных ресурсов внутри страны, вроде Индии, окажутся в минусе.

Попасть в пятерку: аналитики спрогнозировали инфляцию на конец года

Сдерживать ее на уровне 4,85% будет возвращение ЦБ к нейтральной денежно-кредитной политике

Отрицательной стороной такого явления будет неизбежно высокая инфляция. Она затронет в том числе и самих производителей сырьевых товаров, что мы и видим сейчас на примере отечественного продовольственного рынка. При этом экспортные запреты в долгосрочной перспективе рискуют лишь дестабилизировать отрасль, но не решить проблему инфляции раз и навсегда.

В то же время скептики считают, что говорить о возникновении суперцикла пока рано. Последний год стал периодом беспрецедентной накачки финансовой системы всего мира деньгами. Только в США и только по линии фискальной политики было вброшено около $6 трлн — треть ВВП страны. Если же учитывать денежно-кредитные послабления в Европе, Азии и других регионах, то сумма вырастет в разы. Неудивительно, что вслед за этим случился бум на финансовых рынках, что повлекло за собой и подъем сырьевых фьючерсов — по большей части спекулятивный. Однако рано или поздно такая политика будет хотя бы частично свернута, что приведет к сильнейшей коррекции.

Во-вторых, рост котировок сырья (как и другой продукции) можно объяснить в том числе и затруднениями в мировой торговле, например, дефицитом контейнеров, или просто недостаточными объемами производства из-за локдаунов и других проблем. До сих пор эти затруднения толком не решены, что может поддержать цены на высоком уровне еще какое-то время — но не вечно.

В конечном итоге, у нынешнего суперцикла отсутствует ярко выраженный локомотив роста. В 1990–2000-х им был Китай, без которого мировая экономика выглядела бы куда более бледно. Сейчас КНР остается крупным фактором глобального спроса, но, во-первых, ее темпы роста существенно замедлились (до 5–6%, а в будущем, вероятно, еще сильнее), а во-вторых, рост Китая становится всё более интенсивным и всё менее ресурсоемким. Кто может заменить Китай в этой роли? Индия, по общему убеждению, пока к такой роли не готова. Что касается США, то даже если масштабные планы замены инфраструктуры будут реализованы, то эффект для мировой экономики будет всё же не столь мощным, как 20 лет назад в Восточной Азии.