- Корзина валют индекса доллара

- Геометрический средневзвешенный показатель

- Изучаем индекс доллар

- Формула индекса доллара

- Торгово-взвешенный индекс доллара

- Как использовать индекс доллара DXY в своей торговле

- Теория долларовой улыбки

- Сценарий 1: избежание риска

- Сценарий 2: доллар падает

- Сценарий 3: все возвращается

- Индексируй

Индексы — это инструмент что позволяет получить полную картинку состояния не просто определенного актива, но и целой индустрии, страны и даже группы стран. Представьте что индекс — это как скользящая средняя для группы активов. Один из самых важных — это индекс доллара.

Скажем, в США есть такие сверхпопулярные индексы для работы с акциями, как:

- промышленный индекс Доу Джонса (DJIA – Dow Jones Industrial Average);

- композитный индекс NASDAQ;

- Russel 2000;

- S&P 500;

- Wilshire 5000;

- В РФ главный индекс называется РТС (RTSI).

Если для акций есть куча индексов, разве нельзя придумать аналогичный для доллара? Его и придумали. Он так и называется — индекс доллара США, он же U.S. Dollar Index. На живом графике его можно найти, выбрав тикер DXY.

Индекс включает в себя корзину иностранных валют, чья стоимость сравнивается со стоимостью доллара. Принцип очень прост. Вот есть у нас акции кучи промышленных предприятий. Это ж сколько времени нужно, чтобы оценить каждую, дабы получить общую картинку состояния промышленности? А это уже сделано за вас — промышленный индекс Доу Джонса к вашим услугам.

Абсолютно та же петрушка с индексом доллара. Хотите узнать, как доллар себя чувствует по отношению к ключевым мировым валютам? Индекс DXY спешит на помощь.

Что такое индекс доллара

Индекс доллара США – это показатель силы американской валюты, за движением которого следят многие обозреватели рынка и аналитики. Он включает в себя корзину иностранных валют, чья стоимость сравнивается со стоимостью доллара. Все довольно просто – индекс доллара показывает, как доллар чувствует себя по отношению к другим мировым валютам, а именно к евро, йене, фунту, канадскому доллару, шведской кроне и швейцарскому франку. DXY – это удобный индекс, который используется в качестве простого метода определения силы и слабости доллара США. Но его повсеместное использование маскирует тот факт, что он не отражает стоимости доллара по отношению к достаточно большой корзине других мировых валют.

Индексируй

Индекс доллара – макроэкономический показатель. Используется для оценки глобального состояния американской валюты на старших таймфреймах. Он применяется либо как дополнение к фундаментальному анализу, либо для поиска расхождений между индексом и EURUSD на 1-дневных ТФ и выше.

Изучая инфляцию и экономические показатели США, индекс позволит добавить еще одну переменную в уравнение и даст возможность оценить глобальные перспективы американской валюты. Именно поэтому он частый гость на экранах профессиональных валютных трейдеров и аналитиков.

- Назад: Commitments of Traders

- Вперед: Корреляция между активами

Как рассчитывается индекс доллара

Индекс доллара – это геометрически взвешенный индекс основных (выше перечисленных) торговых партнеров Соединенных Штатов. Структура индекса доллара сильно смещена в сторону евро и европейских стран, которые еще не присоединились к общему европейскому рынку. Взвешенные компоненты индекса доллара: евро (57,5%), японская иена (13,6%), британский фунт стерлингов (11,9%), канадский доллар (9,1%), шведская крона (4,2%) и швейцарский франк (3,6%). Из-за такого состава индекса DXY его еще называют «анти европейским» индексом.

Итак, сколько же стран входит в индекс? Если вы думаете, что шесть, то сильно ошибаетесь. На самом деле их намного больше. Дело в том, что евро – официальная валюта в 19 странах Еврозоны – Австрии, Бельгии, Германии, Греции, Ирландии, Испании, Италии, Кипра, Латвии, Литвы, Люксембурга, Мальты, Нидерландов, Португалии, Словакии, Словении, Финляндии, Франции, Эстонии. Евро также является национальной валютой ещё 9 государств, 7 из которых расположены в Европе. Однако в отличие от участников Еврозоны, данные страны не могут влиять на денежно-кредитную политику Европейского центрального банка и направлять своих представителей в его руководящие органы. Эти страны не учитываются в индексе доллара. Добавим к этому еще 5 стран — Японию, Великобританию, Канаду, Швецию и Швейцарию и получим чуть ли не весь цивилизованный мир. Да, не хватает Китая, но юань — валюта специфическая, мировой резервной так и не стала, к ней отношение особое. Страны, входящие в индекс – не равны по своим экономическим возможностям, поэтому каждой из них в индексе выделена лишь своя доля, что становится более понятно при взгляде на формулу вычисления индекса:

DXY = 50.14348112 × EUR/USD^(-0.576) × USD/JPY^(0.136) × GBP/USD^(-0.119) × USD/CAD^(0.091) × USD/SEK^(0.042) × USD/CHF^(0.036)

Первый коэффициент в формуле приводит значение индекса к 100 на дату начала отсчёта – март 1973 года, когда основные валюты начали свободно котироваться друг относительно друга.

Недостатки индекса доллара

Ввиду того, что индекс доллара сильно смещен в сторону европейских валют, он значительно понижает долю доллара Канады, которая является крупным партнером США. Кроме того, этот индекс и вовсе игнорирует валюты Азиатско-Тихоокеанского региона, включая Корею, Австралию, Тайвань и, что более важно, Китай. Но даже если бы кто-то и попытался включить китайский юань в расчет индекса доллара, это было бы очень трудно и не совсем корректно, поскольку Китай привязал стоимость своей валюты к американскому доллару.

Несмотря на некоторые недостатки, индекс DXY служит надежным индикатором силы и слабости доллара США и его можно использовать в качестве такового, если помнить, что он может искажаться во время значительных колебаний единой европейской валюты.

Торгуем USDX, используя CFD

Индекс доллара USDX можно торговать через брокеров, которые предлагают торговлю контрактами на разницу (CFD) на индекс доллара.

Крупнейшие форекс-брокеры, предлагающие возможность торговли CFD:

- Альпари (, обзор брокера)

- AForex (, обзор брокера)

- Roboforex (, обзор брокера)

- LiteForex (, обзор брокера)

- Instaforex (, обзор брокера)

CFD являются производными финансовыми инструментами, стоимость которых определяется стоимостью базового актива фьючерсного контракта, лежащего в основе USDX, торгуемого на интерконтинентальной бирже.

Каждый брокер имеет свои условия для CFD на индекс доллара, поэтому убедитесь, что эти условия подойдут вам.

История индекса доллара

Индекс доллара (DXY) был создан компанией JP Morgan в 1973 году и с того времени обновлялся только один раз, когда в Европе ввели единую европейскую валюту евро.

Базовым значением индекса USDX был принят уровень 100,00. К примеру, уровень 107,50 означает, что стоимость доллара выросла на 7,5 процента, относительно базового значения. Март 1973 года был выбран в качестве базового периода, поскольку с этого времени крупнейшие торговые страны ввели плавающие курсы валют. Это соглашение было достигнуто на конференции Смитсоновского института в Вашингтоне. Смитсоновское соглашение заменило неудачную политику фиксированных ставок валют, установленную около 25 лет до этого в Бреттон-Вудсе.

С 1973 года индекс торговался по максимуму в районе отметки 160,00, а 13 марта 2008 года был установлен новый нижний уровень 71,99. Индекс обновляется 24 часа в сутки, 7 дней в неделю. Точно так же, как индекс Доу-Джонса (DJI) является основным индикатором фондового рынка США, индекс USDX дает общее представление о международной стоимости доллара США.

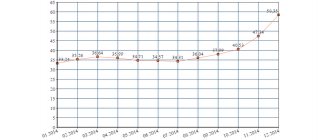

Вот как выглядит его график:

Резкое падение привело к консолидации цен

Как показано на недельном графике, индекс переместился с восемнадцатилетнего максимума на самый низкий уровень с февраля 2018 года, поскольку он неуклонно снижался в течение 2021 года и до начала 2021 года. Самый последний минимум был на уровне 89,165, что всего на 1,015 выше дна начала 2021 года, что был самым низким с конца 2014 года.

Разница в процентных ставках играет ведущую роль в стоимости одной валюты по сравнению с другой. Краткосрочная ставка Федерального фонда упала до нуля, поскольку финансовые последствия COVID-19 затронули рынки, уменьшив разницу в курсах между долларом и евро. Поскольку доходность доллара снизилась, доллар США упал.

Более того, когда Европа решила проблему Брексита в конце 2020 года, это сняло облако неопределенности, нависшее над евро и британским фунтом. На две валюты приходится 71,2% индекса доллара. После падения с 103,96 до 89,165 или 14,2% за девять месяцев индекс доллара торговался в узком диапазоне.

Дневной график показывает, что фьючерсный контракт на индекс доллара ICE торговался между 89,165 и 91,605 в 2021 году, узкий диапазон 2,44 после падения на 14,795 пункта. Индекс остается недалеко от минимума, но он консолидируется и еще не бросил вызов своему критическому уровню технической поддержки на минимуме 88,15 с февраля 2021 года.

Торгово-взвешенный индекс доллара

Если индекс доллара настолько неточен, то почему на него все так обращают внимание? Хотя есть и более точные способы оценки доллара США, абсолютная точность не всегда важна для индикатора. Многие трейдеры и финансовые компании, наверняка, имеют свои собственные индикаторы, которыми они пользуются для отслеживания стоимости доллара, но для сравнения всегда очень удобно использовать общий индекс. Индекс доллара большую часть времени также тесно коррелирует с торгово-взвешенным индексом (TWDI — Trade-Weighted Dollar Index), который использует Федеральный резерв США.

Его создали, чтобы более точно отображать стоимость доллара по отношению к другим национальным валютам, с учетом конкурентоспособности американских товаров и услуг. Относительная сила или слабость движения доллара США отображает огромные потоки денег. Рост индекса доллара США на 10% равносильно номинальному падению стоимости мирового богатства на более чем 1 трлн. долларов. Движение такого масштаба не происходит в вакууме, а относительная слабость индекса доллара отражает соответствующую слабость торгово-взвешенного индекса.

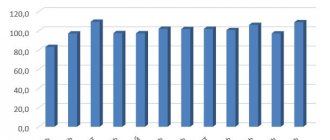

Индекс достаточно свежий, появился в 1998 году. В нем уже намного больше валют (есть и юань, и даже рубль), и выглядит их доля на июль 2021 года вот так:

Вы всегда можете получить более свежие данные на сайте Федерального резерва США

Кстати, там же можно разжиться историей котировок для периода D1 доллара к основным мировым валютам аж с 1971 года.

Вообще, если бегло посмотреть на график TWDI, то от DXY он почти не отличим:

Тем не менее, при более внимательном взгляде ясно видны различия. Основное различие между двумя индексами доллара — в их корзину входит разное число валют. В случае индекса от ФРС, в нем представлено намного больше стран и далеко не все из них промышленные и финансовые лидеры – есть немало развивающихся. Так что индекс TWDI от ФРС — более глобальное отражение стоимости доллара по отношению к мировым валютам. При этом доля валют основана на данных о торговом балансе, что обновляются ежегодно.

Теория долларовой улыбки

Доллар — очень интересная валюта, он может укрепляться как в плохих, так и в хороших экономических условиях. В результате, один из сотрудников Morgan Stanley как-то придумал фундаментальную теорию, что позволяет объяснить сей феномен. Это был Стивен Джен, экономист и валютный аналитик. Его теория называется «теория долларовой улыбки». Суть теории в том, что доллар США во всем его разнообразии всегда придерживается лишь трех сценариев.

Первая часть улыбки подразумевает ситуацию, когда инвесторы ищут «безопасную гавань» для своих средств, хранящихся в долларах и йенах. Поскольку инвесторы полагают, что глобальная экономика тормозит, они не спешат приобретать рискованные активы и предпочитают вложиться в менее рискованные долларовые, даже если экономика США не демонстрирует особенных успехов.

Второй сценарий – когда доллар сильно падает, обновляя минимальные значения. Это нижняя часть улыбки, которая говорит о том, что экономика США слаба, равно как слаба ее национальная валюта. При этом сценарии нередко уменьшаются учетные ставки, что тоже может сказаться на удешевлении доллара. В результате рынок избавляется от доллара, и улыбка становится шире.

И мы переходим, таким образом, к третьему сценарию. Доллар снова любим и уважаем благодаря экономическому росту в США. Оптимизма все больше, трейдеры начинают закупать долларовые активы, растет ВВП США, ожидается рост ключевых ставок.

Наглядный пример данной теории – кризис 2007 года. В 2008 году в самый пик экономического кризиса доллар резко стал укрепляться – инвесторы от мирового пожара бежали в крепкую валюту, запустив первый сценарий. Затем, в марте 2009 года, инвесторы переключились на более высокодоходные валюты, а доллар продемонстрировал впечатляющее падение. Это был второй сценарий, после которого запустился третий – новый рост доллара, который продлился до лета 2010 года, после чего цикл повторился.

Эта теория всего лишь частный пример того, насколько экономика любых стран имеет цикличную природу. Ну а нам пора обсудить конкретное применение индекса доллара в торговле.

Исторические данные и прогнозы

С начала 2021 года и на текущий момент индекс доллара упал со 103,26 пунктов до 95,72 пункта, показав снижение на 7,54 пункта.

Как видно на графике индекса DXY периода D1, сейчас он находится у нижней границы канала, в котором находится с 2015 года. При этом в начале 2017 года был предпринят пробой канала вверх, не увенчавшийся успехом. Я предполагаю, что дальнейшее поведение будет примерно следующим:

Судя по всему, довольно скоро можно будет ожидать укрепление доллара как минимум до верхней границы канала, а возможно и ее пробой. Если, конечно, не будет пробита нижняя граница. В любом случае, мы очень близко к ключевой точке, прохождение которой будет служить отличной подсказкой для дальнейших действий.

Тот стремительный рост индекса, который берет свое начало еще с середины 2014, явно взял долгосрочную паузу, но новый серьезный тренд – лишь вопрос времени. И на данный момент, когда мы находимся как раз у ключевой точки, этот вопрос становится очень актуальным, ведь именно в ближайшие месяцы, недели, а может даже и дни, можно достаточно точно поймать момент зарождения этого самого долгосрочного тренда.

Но, конечно же, серьезные долгосрочные трейдеры никогда не полагаются на один лишь технический анализ. Он служит лишь как спускной курок для совершения сделки – важно нажать его в нужный момент. Тем не менее, то, в какую сторону стрелять, чаще всего определяет именно фундаментальный анализ. А в пользу моего прогноза также говорит ряд фундаментальных предпосылок:

- Во-первых, это начавшийся цикл повышения ставок ФРС США против затянувшихся мягких монетарных политик ЕЦБ и Банка Японии;

- Во-вторых, это потенциальный негативный эффект (для фунта) от выхода Великобритании из Европейского Союза.

Ранее сильный доллар негативно сказывался на сырьевых активах, так что возобновление негативного влияния на котировки нефти или, например, меди – при росте доллара США исключать не стоит. Интригой года можно назвать динамику американских казначейских облигаций, продолжится ли снижение в бумагах или нет.

Теперь, когда мы выявили основные макроэкономические драйверы, подтверждающие наш прогноз, для полноты картины давайте взглянем и на месячный график индекса:

В моем представлении нисходящий тренд, длившийся с 2002 года, завершился после пробоя треугольника вверх во второй половине 2014 года. С этого момента мы наблюдали сильный восходящий тренд, который сменился боковым диапазоном консолидации, при пробое верхней границы которой восходящий тренд, вероятнее всего, продолжится.

Какие индикаторы лучше подходят для прогнозирования курса доллара?

В околобиржевых кругах сформировалось мнение, что курс доллара зависит от новостей по экономике США и заявлений официальных лиц. Данное мнение было сформировано аналитиками и журналистами, которые не являются реальными трейдерами. Однако на практике получается так, что выход важных новостей является всего лишь поводом, чтобы «погонять валюту вверх-вниз», сбивая стопы мелких игроков. Когда происходят такие движения, волны импульса и коррекции формируются намного быстрее, чем при обычном ходе валюты.

В действительности курс доллара DXY

идет от одного уровня скопления ордеров маркетмейкеров до следующего уровня скопления, как видно на графике из закрытого форума Академии Masterforex-V. МФ подразделяет данные уровни ордеров на сильные и второстепенные (даются на закрытой части форума Академии Masterforex-V).

Также рекомендуется БЕСПЛАТНО установить авторские индикаторы, разработанные в Академии Masterforex-V: это AO_ZOTIK’а (более информативный, чем классический АО Билла Вильямса) и WPR_VSMARK (вместо классического RSI).

Не правда ли, стало проще понимать логику движений курса доллара? Заметьте, на графике присутствуют только 3 из более чем 30-ти авторских инструментов, разработанных в Академии и которые используются при профессиональном обучении Форексу и Бирже в Академии MasterForex-V.

На курс доллара влияет только объемы на покупку (Buy) или продажу (Sell) фьючерса доллара DX, который торгуется на Межконтинентальной бирже ICE. Подробно об объемах можно прочитать в статье Основы теории объемов.

Обратите внимание, как тренды (импульcы) по индексу доллара поддерживаются растущими объемами торгов, в то время как коррекций объемы торгов снижаются:

Применение в торговле

Трудно сказать, почему JP Morgan создал этот индекс и почему он стал настолько популярным. Очень странной вещью является то, что этот индекс нельзя торговать. Нет ни одного рынка, на котором Вы бы могли купить индекс доллара. Единственными инструментами, которые учитывают движение DXY, являются фьючерсы и опционы на этот индекс, которые торгуются на бирже InterContinental Exchange.

График индекса доллара открыть несложно. Чаще всего в торговом терминале он обозначается, как DXY или как USDX. Как уже говорилось выше, обновления индекса вы можете видеть по такому же расписанию, что и обновления курсов валют, то есть 24 часа в сутки с понедельника по пятницу.

Индекс доллара можно использовать для анализа валютных пар рынка форекс, так же как инвесторы фондового рынка в качестве базового контракта используют фондовые индексы для определения общего направления тренда на рынке. Если Вы торгуете валютные пары, в котировке которых есть валюта USD, то индекс доллара даст представление об относительной силе доллара касаемо валютных пар типа EURUSD, GBPUSD, USDCHF и т.п. и при случае неопределенности прогноза даст более ясную картину рынка. Можно смело сказать, что USDX имеет корреляцию с вышеуказанными валютными парами и этот показатель трейдер может использовать как дополнительный индикатор при анализе рынка. На рисунке ниже при помощи сервиса tradingview я вывел корреляцию между индексом доллара и основными валютными парами, входящими в состав индекса.

Как видно из графика, корреляция действительно довольно высока.

Наблюдать за индексом доллара можно в отдельном окне торгового терминала или в окне браузера на сайте, но для удобства создан индикатор, который показывает окно графика USDX под графиком выбранной валютной пары. Этот индикатор вы сможете найти/скачать в конце статьи.

Многие постоянно следят за DXY на предмет не только совпадения, но и расхождения с тем же EURUSD, так как такое расхождение можно считать дивергенцией.

Если DXY демонстрирует повышенную волатильность, она найдет свое отражение в других валютах индекса, пробой уровня поддержки/сопротивления на одном графике соответствует пробою на других.

Не забываем, где именно находится доллар в вашей валютной паре, он может быть как базовой, так и котируемой валютой.

Eсли DXY укрепляется и идет вверх (а значит, доллар укрепляется), то график EURUSD пойдет вниз. Напротив, для пары USDCHF укрепление доллара означает движение графика вверх. Если доллар — базовая валюта (первая в валютной паре), то индекс доллара и валютная пара будут идти в одном направлении. Если доллар – котируемая валюта, то индекс и валютный график будут идти в разных направлениях. Довольно часто движение по индексу предвосхищает движения по основным валютным парам. Чтобы проверить эту гипотезу, я написал небольшого вспомогательного бота, который основан как раз на такой закономерности. Если, например, свеча на индексе медвежья, то на паре EURUSD она должна быть бычьей. Если это не так, то мы имеем дивергенцию и будем открываться в покупки по EURUSD. Закрывать позицию будем через два дня. Также используем самый простой трейлинг стоп и не забудем выставлять уровни стоп лосс и тейк профит. Давайте посмотрим, что вышло из этой затеи.

Пара EURUSD показывала отличный результат до 2012 года, но на данный момент подобная стратегия приносит убытки:

Возможно, нужно модифицировать базовую стратегию, вводить новые правила для получения лучшего результата. Тем не менее, целых шесть лет, с 2006 по 2012 год, стратегия давала очень хорошие результаты, поэтому, думаю, не все потеряно и при должном изучении по ней все еще можно получать прибыль.

USDCHF показывает себя хуже, но также имеем прибыль:

Вполне неплохо ведет себя GBPUSD:

А вот USDCAD для такой стратегии не очень подходит:

По USDJPY выходит тоже не самый плохой график:

По паре AUDUSD прибыль не очень, зато стабильно:

И если торговать все эти пары вместе, получится не так уж и плохо:

Ну и с применением мани менеджмента 3% риска на сделку:

В принципе, при некоторой доработке вполне можно работать с такой стратегией.

Кстати, индекс доллара также отлично коррелирует с ценами на нефть:

Связано это с тем, что крупнейшие потребители нефти – хеджеры инфляции по доллару. Отсюда и обратная корреляция этих инструментов.

Так как индекс доллара отражает стоимость корзины валют по отношению к доллару, то он даёт более понятное представление о силе или слабости доллара, чем когда вы смотрите на одну валютную пару вроде EURUSD. Многие опытные трейдеры обращаются к индексу доллара США, прежде чем торговать валютной парой с долларом и чтобы избежать торговли против тренда индекса.