Приветствую! На днях с удовольствием пересмотрел фильм «Волк с Уолл-стрит» с Леонардо ДиКаприо в главной роли. Обожаю фильмы про биржевых трейдеров. Накал страстей, море событий и эмоций, взлеты и падение — красота! Согласитесь, по сравнению с героями таких фильмов мы с вами живем ужасающе скучной жизнью.

Реально ли заработать на бирже простому смертному? Ответ на этот вопрос не так очевиден, как кажется. Неправы те, кто считает валютный, фондовый или срочный рынок гигантским лохотроном. Но ошибается и тот, кто надеется стабильно и легко зарабатывать на ММВБ тысячи долларов.

Истина, как обычно лежит где-то посередине. Попробуем разобраться…

Кто такой трейдер и чем он занимается

Трейдер — это физическое лицо, которое занимается покупкой и продажей финансовых активов на фондовом или валютном рынке лично для себя либо от имени другого лица/организации.

Главное различие между трейдером и инвестором — продолжительность владения активом. Инвесторы, как правило, рассчитывают на десятилетия вперед, в то время как трейдеры удерживают активы недолго, превращая их в спекулятивный инструмент.

Где торгуют

Биржевой трейдер может работать в самых разных местах — дома, в офисе или за банковской стойкой. В отличие от всех прочих белых воротничков, таких как банковские рабочие или корпоративные менеджеры, трейдеры работают индивидуально. Их рынки могут открываться в 7 утра, 3 ночи или 9:30 вечера. Все, что нужно для выхода на торги, — ПК/мобильный гаджет и скоростной интернет.

Принцип работы

Трейдеры постоянно находятся в поиске новых возможностей для торговли. Они проводят время, анализируя ценовые графики на рынке и проверяя финансовую отчетность, чтобы определить переоцененные и недооцененные активы. Чтобы получить прибыль, трейдер должен рисковать. В этой связи для новичков главное на первом этапе — научиться грамотно управлять капиталом.

Виды трейдинга и трейдеров

Трейдерами называют всех, кто связан с биржевой или валютной торговлей.

По способу заработка трейдеры делятся на несколько типов:

- Самозанятые. Этот класс трейдеров торгует на рынке на свои деньги (плюс деньги семьи, друзей, товарищей) либо используя капитал своих фирм (если речь идет о предпринимателях). Это заметное отличие от профессиональных управляющих в фондах, которые торгуют клиентскими средствами.

- Трейдеры управляющих компаний и инвестиционных фондов. Успешным трейдерам могут предлагать работу в различных финансовых структурах. Они делают, что привыкли и умеют, — торгуют, а работодатель обеспечивает финансовую подушку.

- Маркет-мейкеры. Так называют трейдеров, работающих в банках и брокерских конторах. Они своей деятельностью обеспечивают постоянную ликвидность рынка ценных бумаг. Но, кроме создания ликвидного рынка, маркет-мейкеры также приносят прибыль своим конторам.

По стилю торговли есть четыре основных типа форекс-трейдеров:

- Скальперы. Держатся в торгах на рынке от нескольких секунд до нескольких минут. Их главная цель — захватить очень небольшое количество пипсов в самый разгар ценового движения.

- Дневные трейдеры (интрадей). Торгуют как угодно, но с одним условием — сделка не переносится на следующий день (чтобы избежать риска непредвиденного разворота).

- Импульсные трейдеры (моментум трейдинг). В торговле импульсом трейдер идентифицирует акцию, которая «пробивается» и прыгает, чтобы поймать как можно большую часть импульса на пути вверх или вниз. Сделка открыта от нескольких часов до нескольких дней.

- Свинг-трейдеры. Торгуют на рынке от нескольких дней до нескольких недель, предпочитая следовать сильным «долгоиграющим» трендам.

Трейдинг — это казино или нет

Во многих отношениях эти две дисциплины похожи. Если трейдер совершает кучу сделок наобум, вероятно, он потеряет все. Но отличия есть.

Например, казино делает так:

- подбирает правильную бизнес-стратегию;

- предлагает игры, которые дают ему преимущество;

- убирает все ограничения, кроме возраста, чтобы стимулировать разнообразный «ассортимент» клиентов.

В то же время трейдеры могут:

- открывать на рынке только те сделки, которые дают им наибольшую выгоду относительно риска;

- подбирать подходящие позиции так, чтобы при торговле уменьшить убыток и увеличить прибыль;

- распределять свои сделки таким образом, чтобы их совокупная доходность была выше риска.

Более того, казино — это азарт, а лучшие трейдеры при торговле абсолютно не проявляют эмоций в отношении прибыли и убытков. Только сухой расчет и здоровый прагматизм.

Преимущества и недостатки

Преимущества трейдинга:

- Участие в росте рынка. Первое преимущество трейдера заключается в том, что он может как спекулировать, так и участвовать в росте компаний. Ничто не мешает ему собрать дивиденды, а потом выгодно сбыть акции с рук.

- Очень ликвидная форма инвестирования. Это раньше все происходило долго и трудно. Сегодня можно с утра поторговать, а к обеду получить денежки на свой счет в банке.

- Надежность. Современная фондовая биржа — сравнительно безопасное место торговли. Здесь не будет таких проблем, как тормоз-управляющий, фальшивые акции и т. д. На бирже каждая сделка стандартизирована и защищена.

- Покупать и продавать очень просто. С появлением онлайн-торговли и онлайн-брокеров весь процесс участия в фондовых рынках упростился донельзя. Вы можете размещать заказы на покупку и продажу, не выходя из дома.

Недостатки трейдинга:

- Риск. Фондовый и валютный рынки, как правило, слишком остро реагируют на новости и цифры. Это может поломать все планы и привести к невыгодному закрытию сделки.

- Отсутствие полной информации о большинстве компаний. Есть экономические календари, а есть своя кухня, которая редко обозревается посторонними. Поэтому роль «инсайдров» в современном трейдинге все еще высока.

Риски

Основные риски трейдера:

- Инфляционный риск. Риск, связанный с этим фактором, заключается в том, что наши деньги не будут расти достаточно быстро, чтобы перекрыть затраты, связанные с инфляцией. Жилье, одежда, медицинские расходы и питание растут в цене с каждым годом. Вкладывая средства в денежные средства, которые не поспевают за инфляцией, мы фактически теряем деньги.

- Риск ликвидности. Не все активы можно легко и быстро продать по их рыночной цене. Чем легче это сделать, тем ликвиднее актив. К сожалению, ликвидность может как расти, так и падать, а неликвидный актив как чемодан без ручки — и бросить жалко, и тащить трудно.

- Риск разворота. Этот вид риска вступает в игру всякий раз, когда происходит перерыв в торговле и перенос сделки. Иногда акция на рынке открывается по цене значительно выше или ниже, чем ее предыдущее закрытие, а котировки двигаются совсем не в ту сторону. Ничего не поделаешь, на рынке такие встречаются часто.

Иные рынки иные нормы

Торговля валютами долгое время была буквально «немодной». Очень трудно понять, что именно вкладывалось в это понятие. Ведь:

- ФОРЕКС работал круглосуточно;

- на ФОРЕКСЕ крутились чудовищные капиталы, измеряемые триллионами долларов США в сутки;

- на ФОРЕКСЕ существовали позиции, достаточно рисковые, но при этом волатильные и позволяющие зарабатывать, а были и «тихие гавани».

Но импульс раскрутки этому денежному рынку придало участие на нем Дж. Сороса, который в начале 90-х устроил атаку на английский фунт стерлингов и удешевивший его вдвое. После этого игроков на рынке прибыло, а эффективность работы на нем, соответственно, снизилась.

Отчасти именно с этих времен, а отчасти благодаря тотальной информатизации биржевого пространства и переводу его в онлайн, произошло формирование стандартов подхода и к оценке деятельности трейдеров. Стало нормой предлагать им обязательную норму доходности, которую он должен сформировать для компании, а бонус его образовывался при превышении этого «оброка». Более того, такой подход инвестиционные компании стали практиковать и по отношению к своим клиентам, обещая им некий гарантируемый рубеж доходности по их вложениям и беря собственные комиссионные из премиального превышения.

В целом, именно такой подход представляется наиболее справедливым, разделяющим между хозяином капиталов и их оператором как радость обретения прибылей, так и тяжесть рисков возможных потерь. Привлекая собственный опыт управления активами, могу поделиться информацией, что капиталы мной привлекались под обещание гарантированной доходности в 20% годовых в валюте (в долларах США). Все, что удавалось заработать больше, оседало в кармане трейдера.

Апеллируя к современной финансово-правовой практике на просторах стран бывшего Советского Союза, необходимо отметить отсутствие четкой системы формирования и разделения прибылей инвесторов и управляющих (трейдеров в случае работы на организованных рынках). И это истинное лицо отечественной биржевой инфраструктуры, которая демонстрирует неготовность правового поля к защите интересов участников рынка.

Реально ли заработать трейдером

Энтузиастов вдохновляет мысль зарабатывать на жизнь, занимаясь только торговлей на бирже. Мысль о том, что можно оставить обычную работу и уйти в трейдинг, многих очаровывает, а некоторым она кажется невероятной фантазией. Стоит ли это делать? Однозначного ответа нет, а истина, как всегда, где-то посередине.

От чего зависит заработок

Сколько заработают трейдеры, во многом определяется:

- Рынком, на каком рынке мы торгуем. Каждый рынок имеет свои преимущества. Акции, как правило, — самый прибыльный, но наиболее капиталоемкий класс активов для торговли. Выбирая фьючерсы или опционы (это которые финансовый договор, не бинарные опционы), мы снижаем порог входа, но зарабатываем меньше. Форекс дает высокую потенциальную прибыль, но и риски тоже высоки.

- Стартовым капиталом. Если мы начинаем торговать с 2000 рублей, наш потенциальный доход намного меньше, чем у кого-то, кто начинает с 20 000 рублей.

- Временем, которое мы потратили на свое торговое образование. Чтобы создать постоянный доход от биржевой торговли, нужен надежный торговый план и умение правильно его реализовать.

- Отношением к риску. Профессиональный трейдер обычно по минимуму рискует на каждой сделке и редко ставит больше одного процента от своего торгового капитала на сделку.

Почему большинство начинающих форекс-трейдеров сливают свой депозит

Выходя на биржу, мы вступаем в крупный межбанковский бизнес, полный профессиональных трейдеров, которые оттачивали свои навыки годами и десятилетиями. Именно эти 5% крупных игроков «съедают» деньги остальных 95% трейдеров.

Раньше войти на рынок было сложно. Нужно было долго учиться и копить деньги для старта. Сегодня благодаря онлайн-трейдингу такая возможность появилась, грубо говоря, у любой домохозяйки.

Да и на самом деле, никто не заинтересован в том, чтобы вы стали успешным трейдером. Достаточно, что вы уже попробовали и пожертвовали рынку какую-то денежку. Не будет вас, будет кто-то второй, третий, пятый, десятый…

Вы в любом случае пролетите мимо, если будете:

- торговать на рынке с помощью «волшебных» платных индикаторов и советников;

- игнорировать тренировку на демо-счете, уповая на свой фарт и интуицию;

- забывать, что торговля — это сложная и тяжелая работа;

- открывать сделки, не выработав торговой стратегии и не поработав над дисциплиной.

Проще говоря, если ты не имеешь правильного представления об управлении капиталом, на бирже делать нечего.

Через сколько можно выйти на стабильный доход

Когда мы начинаем торговлю, первый вопрос — когда денег будет столько, чтобы стать полностью финансово самостоятельным. Установление реалистичных ожиданий от торговли важно. Но если вы думаете, что можно разбогатеть за несколько недель, готовьтесь к разочарованию. Как правило, перед тем как денежный ручеек превратится в полноводную реку, проходят годы.

Психология трейдинга

Психологический настрой трейдера играет немало важную роль в успешном завершении сделки. Среди основных табу, на которых акцентируют внимание профессионалы, стоит выделить такие:

- открытие сделки, что в большой просадке, в противоположную сторону;

- совершение операций на эмоциях;

- желание отыграться «здесь и сейчас»;

- сверхприбыль как основная цель.

Еще одна ошибка — это иллюзия успешной сделки, которая перекладывается на остальные. Разумеется, что каждая сделка не будет заканчиваться в плюсе с показателем +5, а то 10 или 15%. Надо уметь останавливать успешные ордера в памяти и не переносить их на новые. Разумеется, приблизительные суммы, сколько можно заработать на трейдинге в месяц, конкретные сроки обучения до того момента, как начнете получать стабильный доход, вам не скажет никто.

Плюс, что можно работать с небольшим капиталом, постепенно его увеличивая, а если удастся привлечь инвестиции, то и вовсе торговать без вложений. Такой способ инвестиций в сайты, о котором можно прочесть в материале на www.gq-blog.com, строится на доверительной основе и приносит неплохой доход. В портфеле на блоге есть аналогичные проекты, где частные трейдеры распоряжаются средствами, а мы регулярно получаем прибыль по итогам сделок.

Подводя итог, уточню: трейдинг — направление стабильное, и если подойди к нему с «чувством, толком, расстановкой», то можно получать хорошие деньги, а главное, стабильно. Трейдерского мастерства научиться можно, но прочувствовать рынок доступно лишь самому. Готовя материал, мне попался рассказ, как заработать на трейдинге в интернете до 70%, и сделать без вложений. Если честно, я в такое не верю и вам не советую, уж сильно космические цифры получаются: лучше меньше, но на протяжении длительного времени и без проблем. Желаю трейдерам, которые только открывают для себя направление, добиться высот, а профессионалам получать не только финансовое, но и моральное удовольствие, исключая эмоциональное выгорание.

Смотрите также:

- Как заработать на смартфоне без вложений? ТОП реальных способов и примеры

- Платные опросы: получаем деньги, просто отвечая

Автор Ganesa K.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Сколько зарабатывают трейдеры в России и за рубежом

Представлю общие данные по трейдерам.

Новички

Поскольку американский рынок самый «жирный», будем сравнивать с ним. По статистике Уолл-стрит, средний доход начинающего трейдера, которому удалось выйти в плюс, начинается примерно со 134 000 долларов в год.

В РФ 90% трейдеров сливают депозит в первый год. Только 10% выбираются из пеленок и идут во «взрослую» торговлю. Разница с американскими коллегами заключается в том, что работа местных брокеров сильнее зарегулирована.

Порог входа сравнительно высокий (у многих брокеров минимальный депозит 10 000 долларов и выше), поэтому к делу подходят более или менее подготовленные пользователи. У нас — получил паспорт, сэкономил на школьных завтраках и можешь начинать инвестировать через мобильное приложение Сбера или Тинькофф.

Любители

Трейдеры в РФ, которые уже набрались опыта и выходят в стабильный плюс, по статистике, выводят на счет в районе 100–500 тысяч рублей в месяц.

Американские коллеги, успешно закрепившиеся на рынке, получают в среднем около 220–225 тысяч долларов в год.

Профессионалы

Заработок профессиональных трейдеров сильно отличается. Они могут торговать как на себя, так и работать на других людей или организации. В частности, финансовый специалист в России может получать от 100 000 рублей ежемесячно.10% трейдеров с Уолл-стрит, достигших ранга профи в торговле, зарабатывают от 300 000 долларов в год.

Механизм работы на биржевых площадках в интернете

Начинающим спекулянтам рекомендуется работать с акциями или фьючерсами

, так как на них комиссии меньше. Натренировавшись на простых финансовых продуктах, можно переходить к более серьезным инструментам – опционам, валюте.

Итак, выбор типа торговли сделан. Допустим, это проведение трейдинговых операций с ценными бумагами. Торговля осуществляется через посредника – брокера, которому за его услуги полагается соответствующий процент комиссионных. Для того чтобы его выбрать, потребуется зарегистрироваться в системе и открыть на имя брокера счет. В противном случае доступ на биржу будет закрыт.

Процесс прохождения регистрации не сложен – заполняют анкету и подтверждают свою личность.

После открытия и пополнения счета выдается разрешение для входа на биржу. Затем открывают рабочий интерфейс и приступают к выбору активов. Стараются отыскать компанию, у которой на данный момент акции не котируются и реализуются по низкой стоимости. При этом они должны быть перспективными, чтобы в дальнейшем можно было их продать по более высокой цене.

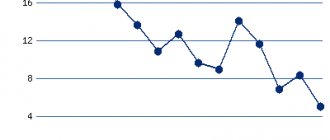

Подбирая продукт, трейдеры опираются на технический и фундаментальный прогноз. Вот пример котировки акций за квартал компании Авто ВАЗ.

Из графика видно, что цена периодически стремится вверх. Поэтому потенциал существует. Так что, купив акции по бросовой стоимости, вполне реально получить неплохую выгоду, при условии возврата цены к показателям месячной давности. Если учесть, что в скором времени АвтоВАЗ планирует выпуск на рынок сбыта новой модели автомобиля.

Но как понять, в каком направлении будет двигаться ценовой показатель акций? Здесь трейдеры прибегают к разным стратегиям. Существуют следующие:

- скальперская — совершение множества финансовых операций в течение одной торговой сессии (временной промежуток обычно не более минуты);

- дай-трейдинг – торгуют с большим интервалом, но обязательно закрывают все сделки в границе одной сессии;

- свинг-трейдинг – сделки осуществляют на протяжении нескольких суток;

- краткосрочная стратегия – сделки не финалятся неделями;

- среднесрочная стратегия – позиции оставляют открытыми месяц и более.

Если остановиться на инвестировании, то принцип действия будет еще проще. Надо вложить определенную сумму денег в ликвидные акции определенной компании и ожидать, когда закончится период и начнется выплата дивидендов.

Рассмотрим такой вариант на примере Газпрома. Он в 2021 году выплатил более 170 млрд. руб. в виде дивидендов. А теперь представьте, какую прибыль возможно получить, имея в распоряжении даже 0,0001% активов.

Как стать трейдером

Чтобы стать на рынке профессиональным трейдером, сперва нужно изучить основы торговли. Твердое понимание основ создаст базу для всей нашей карьеры. Вникнуть в теорию необходимо, иначе просто не будет понимания тех или иных процессов, а без этого торговля повторяется в слепое копирование чужих советов и сделок.

Проще говоря, если облажался, то даже не поймешь, где и как. А потому не сделаешь нужных выводов и не станешь эффективнее.

Изучение теории трейдинга должно затронуть:

- обзор и сравнение всех доступных рынков для торговли;

- цену покупки и продажи и факторы ее изменения;

- типы заказов при торговле и способы их размещения;

- управление рисками;

- торговые часы;

- распределение капитала;

- торговые системы и методы.

Совместно с изучением теории нужно получать торговый опыт на демо-счете. Так обучение будет проходить максимально быстро и эффективно.

Сколько потребуется денег для старта

Не существует жестких правил относительно того, сколько средств должно быть на счете, чтобы начать торговать. В основном мы опираемся на требования брокера. Например, брокер может установить, что для открытия счета нужно минимум 3000 долларов. Есть типы счетов, которые можно открыть для торговли и с сотней на депозите.

Выбор рынка

Трейдеры могут торговать на разных рынках:

- Фондовый рынок. Это самый известный и изученный рынок, который в основном вертится вокруг покупки/продажи акций и облигаций.

- Индексы и ETF. Фонды представляют все виды секторов, отраслей, валют и товаров. Торгуются аналогично акциям.

- Рынок Форекс. Глобальный валютный рынок. Изначально создан для легкого обмена одной валюты на другую валюту, что открывает отличные перспективы для спекуляции. Очень ликвидный рынок.

- Опционы и фьючерсы. Рынок, который позволяет участникам торговать не самим базовым активом, а производными на него.

- Контракты на разницу (CFD). Гибрид рынка акций, Форекс и опционов, который позволяет участникам размещать сделки с производным базового актива. Как правило, CFD не имеет даты исполнения и срока действия (например, как у опционов или фьючерсов).

Хотя есть и другие рынки, эти наиболее ликвидные и доступные для торговли. Выбор правильного рынка и соответствующего ему стиля торговли — залог успеха.

Настоящие профессионалы

Так существуют ли в России прибыльные трейдеры? Где работают и как живут? Конечно, существуют, просто эти люди не продают курсы в интернете и не снимают видео о том, как заработать миллион за две недели.

Путь этих людей не был легким, их труд – это 90% времени анализ ситуации, изучение новостей и поиск выгодных активов.

В Москве проживают:

- Герчик Александр Михайлович, опыт работы 17 лет, управляющий директор «Финам Менеджмент»;

- Понизовский Евгений, опыт работы 25 лет, главный аналитик «Альпари»;

- Белоусов Евгений, опыт работы 9 лет, место работы United Nraders.

Я привел далеко не весь список успешных фамилий.

Выбор брокера

Выбирая брокера, я обращаю внимание на такие моменты:

- Издержки и комиссии. Важно точно знать затраты на размещение ордеров и вывод средств. Это затраты, которые могут сделать постоянное сотрудничество с брокером не таким выгодным, как ожидалось вначале.

- Торговые инструменты. Для успешной торговли онлайн не обойтись без удобной современной рабочей платформы и инструментов анализа. Чем более продвинутый функционал предоставляет брокер, тем легче нам прогнозировать движение цены и открывать прибыльные сделки при торговле.

- Надежность и безопасность. Брокер должен не только исправно выплачивать заработанное, но и ревностно хранить наши персональные данные, защищать учетную запись от угона.

В остальном можно ориентироваться на «живые» рейтинги реальных пользователей, которые можно собрать на тематических ресурсах.

Рейтинг лучших и надежных брокеров для начинающих трейдеров

На самом деле есть много критериев, по которым можно оценивать брокеров, каждый раз рейтинг будет отличаться. Поэтому я предлагаю определить лучшую десятку, выбрав брокеров по объему клиентской базы. Если у них торгует много людей и количество клиентов прибавляется, значит, они знают, чем привлечь новичка, и знают, как его удержать.

Поэтому в мой рейтинг 2021 вошли:

- Сбербанк;

- Тинькофф Банк;

- ВТБ;

- БКС;

- Финам;

- Группа ФК Открытие;

- Альфа Банк;

- Альфа Капитал;

- Промсязьбанк;

- Банк ГПБ.

Если вы имеете свой опыт торговли в РФ с отечественными брокерами, пожалуйста, поделитесь им в комментариях.

Основы торговли

Во-первых, давайте выясним, что такое биржевая торговля вообще.

Это не инвестирование в чистом виде. Это, прежде всего, процесс покупки и продажи, чтобы заработать на разнице цен. Инвесторы обычно держат активы годами и даже десятилетиями. Их интересует бизнес, в который они инвестируют.

С другой стороны, трейдинг подразумевает частую покупку и продажу ценных бумаг или их производных. Также инвесторы торгуют за свои, а трейдеры часто пользуются кредитным плечом (заемные деньги), чтобы зарабатывать на растущих и падающих рынках. Проще говоря, задача трейдера — покупать дешево и продавать дорого, причем делать это в сжатые сроки.

Торговая система

Торговые системы можно условно разделить на два типа:

- механическая торговля;

- дискреционная торговля.

Все остальное является их клоном либо комбинацией того и другого типа торговли.

Механическая торговля на рынке основана на математических правилах. Сделка открывается только тогда, когда на свечном графике формируется нужный паттерн, совпадают показания нескольких технических или фундаментальных индикаторов. Благодаря этому механическую торговлю проще автоматизировать с помощью различных роботов-советников.

Дискреционная торговля — это сочетание торговых показателей и опыта. Рынок завязан не только на математике, но и на психологии. Поэтому часто рынок может идти не по правилам. В этом случае дискреционные торговые системы имеют преимущество перед механическими, потому что опытный трейдер понимает психологию участников и знает, чего ожидать от цены (в теории).

Управление капиталом

Управление капиталом — это то, что позволяет нам спастись от искушения слить вес свой депозит на первых сделках, а также превратить трейдинг во взвешенный и осознанный вид деятельности и оптимизировать свои торговые результаты. Если мы не умеем управлять капиталом, нам не достичь успеха в торговле на финансовых рынках.

Грамотное управление риском — это правильный размер позиции, умение размещать и перемещать стоп-лоссы, своевременная реакция на рыночные изменения, чтобы поддерживать нужное соотношение риска и доходности.

Проще говоря, управление капиталом позволяет торговать уверенно и без лишнего стресса.

Психология трейдинга

Психология трейдинга относится к эмоциям и тому, как они приносят успех или неудачу в торговле ценными бумагами. Торговая психология — это различные аспекты характера и поведения человека, которые влияют на его торговые действия. Она стоит наряду с такими атрибутами, как знания, опыт и навыки.

Дисциплина и риск — два наиболее важных аспекта психологии торговли. Страх и жадность — две самые естественные эмоции, связанные с психологией торговли. Еще одна сильная парочка — это надежда и сожаление.

Торговля пропитана эмоциями. Жадность подстрекает к чересчур рискованным решениям. Страх, наоборот, гонит прочь от риска и «высасывает» прибыль. Поэтому успешным станет тот, кто сумеет избавить себя от влияния жадности и страха, убьет ложные надежды и не будет сожалеть об упущенном.

Что такое биржа?

Биржа – это такая площадка, выступающая посредником между продавцом и покупателем

. Участвующие в торгах подают заявки на проведение операции. Затем имеющиеся предложения проходят обработку, и все игроки сводятся.

Различают несколько видов бирж:

- валютные – торговля ведется разными валютами;

- фондовые – оперируют с ценными бумагами (наиболее распространены облигации и акции);

- товарные – совершают операции с разными ликвидными продуктами (золото, нефть);

- рынки производственных финансовых инструментов – задействуются опционы, фьючерсы и прочее.

На территории РФ сейчас функционирует несколько фондовых биржевых площадок, из которых выделяют по стабильности и популярности Московскую биржу. На международной арене лучшим считается Форекс.

Прежде чем приступать к торговле следует определиться с рынком и биржей. Затем выбирают перспективного брокера.

Реальные отзывы

Известный трейдер, аналитик и финансовый эксперт Александр Элдер сказал о фондовом рынке так: «Это абсолютная свобода. Ты можешь быть свободным, торгуя. Ты можешь жить и работать в любой точке мира. Ты можешь быть независимым от рутины и ни перед кем не отчитываться». И он абсолютно прав.

Автор книги «Смена парадигмы: как развивать невозмутимость в условиях неопределенности рынка» Иван Биджи говорит, что трейдеры при торговле делают ошибку, полагая, что успех на рынке придет к ним быстро. Нужно торговать медленно и небольшими объемами, тогда в конечном итоге мы обязательно достигнем удовлетворительного уровня в торговле и обеспечим себя.

А точнее всего резюмировал сам Уоррен Баффетт. Он сказал: «Вам не нужно быть ученым-ракетчиком, чтобы инвестировать. Это не игра, в которой парень с 160 IQ превосходит парня с 130 IQ. Просто делайте это».