Доброго времени суток, уважаемый читатель! Давайте сегодня поговорим про стоимость акций ЧТПЗ, а также что будет с ними в будущем. Группа ЧТПЗ, входящая в десятку мировых лидеров по изготовлению трубной продукции, была образована в начале 2000-х на базе ОАО «Челябинский трубопрокатный завод».

Менее 3 лет назад в присутствии президента РФ В.В. Путина на предприятии запустили линию с применением нанотехнологий. Из труб завода составлено более 70 % крупнейших работающих отечественных трубопроводов. Наиболее известные проекты – газопроводы «Северный поток-2», «Сила Сибири» и др.

Данные о ценных бумагах

Уставный капитал группы ЧТПЗ сегодня составляет порядка 472,5 млн руб., разделенный на такое же количество акций. Их номинальная стоимость – 1 российский рубль.

Информация о ценных бумагах компании представлена в таблице.

| Параметр акции | Значение |

| Название | Обыкновенная именная акция |

| Количество бумаг в обращении, шт. | 472 382 880 |

| Номинальная стоимость акции | 1 RUB |

| Тикер | CHEP |

| Торговые площадки и время торговли | ПАО «Московская биржа», понедельник – пятница: с 9:30 до 19:00 |

| Дивиденды | Есть |

| Год основания | 12.12.2008 г. |

| Штаб-квартира | г. Москва |

Динамика курса за все время

Металлургическая промышленность занимает одну из ведущих позиций в экономике РФ. Показатели эффективности металлургических компаний, в том числе ЧТПЗ, во многом определяются:

- Умением руководства грамотно пользоваться активами, которые находятся в их распоряжении.

- Спросом на предлагаемую продукцию.

На графике четко видно развитие эмитента. Минимальные котировки в 2014 г. – 20 руб. – связаны с информацией от правоохранительных органов об экономических махинациях совета директоров промышленной группы, а также с наложением санкций со стороны Запада. Все это сказалось на стоимости акций.

Своего пика стоимость акций достигла в апреле – мае 2021 г. Это, скорее всего, связано со строительством целого ряда новых трубопроводов в Азию и на Запад, со снятием санкций рядом западных компаний. Стоимость акций достигала 255 руб.

Добавлю, что результаты деятельности предприятия, которые сегодня оказались значительно лучше прогнозируемых, могут существенно повысить интерес инвесторов к ЧТПЗ.

О компании

История ЧТПЗ берет начало в конце XIX века со строительства в Мариуполе цеха Никополь-Мариупольского горно-металлургического общества по производству труб. С приходом советской власти завод развивался как предприятие машиностроения. На заводе появился целый ряд новых цехов: новотрубный, толстолистовой и т.д.

В 1941 году завод перестроился на военные нужды. В связи с близостью немецких наступающих подразделений наиболее важное техническое оборудование было демонтировано и вывезено в Челябинск. Уже через несколько месяцев с конвейера вновь созданного Челябинского трубопрокатного завода сошла первая продукция.

В начале 90-х гг. ЧТПЗ был преобразован в акционерное общество и приватизирован. В 2002-м завод преобразовали в группу ЧТПЗ, в состав которой в 2004 году вошел Первоуральский новотрубный завод после покупки ЧТПЗ 57 % его акций.

В 2008–2009 гг. предприятие купило компанию по переработке металлолома для обеспечения собственным сырьем сталеплавильный комплекс в Первоуральске. В это же время в состав ЧТПЗ вошло ЗАО «Римера» вместе с ее «дочками», чей конек – нефтяное оборудование.

Штат компании сегодня – примерно 25 тыс. человек, ее штаб-квартира в Москве.

Продукция компании

Группа ЧТПЗ сегодня реализует широкий спектр трубопроката – более 25 тыс. типоразмеров труб. Складской комплекс ЧТПЗ включает в себя 5 дивизионов, 13 территориальных отделов и 15 складских площадок. Основная продукция:

- трубы (нефтегазовые, обсадные, горячедеформированные, котельные, подшипниковые, профильные);

- соединительные детали трубопроводов (заглушки, переходы, тройники);

- запорно-регулирующая арматура (вентили, краны, задвижки);

- буровое оборудование;

- спецтехника, баллоны, запчасти.

Главные акционеры

Основные держатели акций сегодня:

- 50 % – предприниматель Комаров А. И., бывший член Совета Федерации РФ, сопредседатель Фонда развития трубной промышленности;

- 35 % – АО «Первоуральский новотрубный завод»;

- 7 % – член совета директоров ЧТПЗ Федоров П.А.;

- 6 % – BOUNCEWARD LTD;

- 2 % – другие акционеры.

Ключевая фигура и ее роль

Ведущая роль в развитии ЧТПЗ по праву принадлежит председателю совета директоров и главному акционеру, бизнесмену Андрею Комарову.

Он в непростое время оказался во главе промышленной группы. За годы правления ему удалось:

- Запустить образовательную программу по подготовке квалифицированных кадров для ЧТПЗ.

- Объединить персонал в устойчивый коллектив и вдохновить людей устойчивой философией. На предприятии действует проверенная система наставничества.

- Воплотить в жизнь такие глобальные идеи, как «Высота 239», «Железный Озон 32», «Этерно» и др. Это прорывные технологии в металлургии, где металлург может сохранить белизну униформы в горячем цехе.

Дочерние компании

В состав группы ЧТПЗ сегодня входят следующие дочерние предприятия:

- Новотрубный завод в Первоуральске;

- производство трубопроводной арматуры в Чехии;

- по переработке лома;

- ГК «Римера»;

- подразделение по реализации продукции ТД «Уралтрубосталь».

Планы компании на будущее

Среди приоритетных направлений развития группы ЧТПЗ сегодня я выделю:

- Обеспечение нефтегазовой и других отраслей высококачественным трубопрокатом для новых и уже действующих трубопроводов.

- Повышение качества продукции, увеличение сроков ее эксплуатации, создание новых свойств металла.

- Подготовка молодых высококвалифицированных кадров.

Статистика дивидендов

| За какой год | Период | Последний день покупки | Дата закрытия реестра | Размер на акцию | Дивидендная доходность | Цена акции на закрытии | Дата выплаты |

| 2019 | 4 кв | 5 янв 2021 | 10 янв 2021 | 9М 2020 | 6,55 ₽ | 2,57% | 22 янв 2021 |

| 2019 | 4 кв | 10 июн 2020 | 15 июн 2020 | 12М 2019 | 8,18 ₽ | 3,9% | 29 июн 2020 |

| 2018 | год | 6 янв 2020 | 9 янв 2020 | НП | 4,37 ₽ | 2,13% | 23 янв 2020 |

| 2017 | год | 6 янв 2020 | 9 янв 2020 | 9М 2019 | 5,45 ₽ | 2,66% | 23 янв 2020 |

| 2016 | год | 5 июл 2019 | 9 июл 2019 | 12М 2018 | 15,38 ₽ | 10,05% | 23 июл 2019 |

| -1 | 7 мая 2018 | 10 мая 2018 | 12М 2017 | 11,56 ₽ | 4,61% | 24 мая 2018 | |

| -1 | 4 мая 2017 | 10 мая 2017 | 12М 2016 | 10,05 ₽ | 6,74% | 24 мая 2017 |

В настоящее время в сети мне не удалось найти полную информацию о дивидендной политике ЧТПЗ. Согласно Уставу компании, дивиденды выплачиваются акционерам в соответствии с законодательством РФ. Организация вправе выплачивать их ежеквартально, через полугодие, 9 месяцев, по результатам отчетного года. Решение о выплате принимается общим собранием акционеров.

Информации о периодических выплатах дивидендов акционерам нет. Впервые акционеры получили дивиденды в 2021 и 2021 гг. Выплаты составили 10,05 руб. и 11,56 руб. соответственно на каждую акцию. По прогнозам, в 2021 г. акционеры смогут получить по 15,38 руб. за каждую акцию.

Интересные факты о компании

Предприятие первым в мире реализовало принцип «белой металлургии» в новом цехе по производству труб. В 2010 году в ЧТПЗ появился новый стандарт: из таких труб можно прокладывать трубопроводы в местностях с вечной мерзлотой, сейсмоопасных зонах, по дну морей. У предприятия достаточно мощностей, чтобы выпускать до 600 тыс. таких труб ежегодно.

ЧТПЗ. Перспективная дивидендная фишка в третьем эшелоне

О компании

Челябинский трубопрокатный завод (ЧТПЗ) — группа предприятий черной металлургии, специализирующаяся на производстве трубной продукции.

Компания занимает около 49% российского рынка бесшовных индустриальных труб, 18% отечественного рынка бесшовных нефтегазовых труб и 31% в сегменте труб большого диаметра.

Группа ЧТПЗ вертикально интегрирована, в ее состав входят входят:

– Трубный дивизион: Челябинский трубопрокатный завод, Первоуральский новотрубный завод; – Ломозаготовительный дивизион: «МЕТА»; – Магистральное оборудование: «СОТ», «ЭТЕРНО», MSA (Чехия); – Нефтесервисный дивизион: ГК «Римера».

На Московской бирже торгуются обыкновенные акции компании (тиккер CHEP). Бумаги входят в третий уровень листинга биржи.

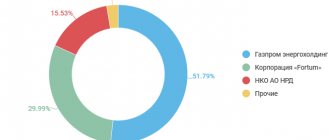

Акционеры

Контролирующим акционером ЧТПЗ является председатель совета директоров Комаров Андрей. Ему напрямую и косвенно (через 100% в Bounceward LTD.) принадлежит 86,54% акций компании. Член совета директоров Федоров Павел контролирует еще 10,67% акций компании. Доля бумаг в свободном обращении очень низкая и составляет около 2,79%.

Финансовые показатели

Около 85% выручки ЧТПЗ по итогам 2021 г. пришлось на трубный дивизион. 37% показателя было сформировано за счет продажи бесшовных труб, 15% — трубы большого диаметра (ТБД). Суммарно экспортные поставки в структуре отгрузок ЧТПЗ в 2021 г. занимали 36%.

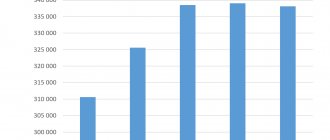

Консолидированная выручка по итогам 2021 г. выросла на 8% г/г и достигла 192,3 млрд руб. Рост показателя был обусловлен увеличением объемов отгрузок по итогам года на 8% на международных рынках.

Показатель скорректированная EBITDA по итогам 2021 г. вырос на 13% г/г и составил 31,8 млрд руб. Рентабельность увеличилась на 0,8 п.п. благодаря увеличению доли продукции с высокой добавленной стоимостью в структуре продаж.

В структуре EBITDA 86% приходится на трубный дивизион. Нефтесервисный сегмент занимает 11% от EBITDA, и является одним из наиболее маржинальных направлений. Магистральный дивизион обеспечил еще около 3% EBITDA по итогам 2021 г.

Чистая прибыль в 2021 г. составила 9,96 млрд руб., увеличившись на 29% г/г на фоне роста EBITDA и улучшения маржинальности. LTM показатель по итогам 2021 г. достиг исторического максимума.

Капитальные затраты в 2021 г. составили 7,6 млрд руб., что на 37,6% превышает аналогичный показатель за 2021 г. По словам Комарова, компания находится сейчас в стадии окончания инвестиционного цикла. Это позволяет предположить, что капзатраты в ближайшем будущем не должны расти, что может позитивно сказаться на свободном денежном потоке.

Свободный денежный поток (FCF) по итогам 2021 г. составил 11,1 млрд руб., что на 10,6% больше чем по итогам 2021 г. В последние годы в I полугодии FCF уходит на отрицательную территорию, во II полугодии денежный поток сильно возрастает. Подобная динамика связана с сезонностью оборотного капитала — в I полугодии происходит пополнение запасов, что отражается на FCF.

По итогам 2021 г. Чистый долг составлял 67,1 млрд руб., отношение чистого долга к EBITDA находилось на уровне 2,1х.

Долговая нагрузка компании последовательно снижается в последние годы. Процентные расходы компании также падают благодаря рефинансированию займов на фоне снижения процентных ставок. На горизонте 5 лет ЧТПЗ намерен снизить отношение чистого долга к EBITDA до 1,5х.

В структуре долга на конец 2021 г. 72,2% соответствовало рублевым обязательствам, 27,2% — валютным. Валютная разбивка примерно соответствует структуре выручки компании, что позволяет минимизировать валютные риски.

Краткий итог: долговая нагрузка постепенно снижается, рефинансирование долга позволяет снижать процентные расходы и наращивать прибыль. Роста капитальных затрат не ожидается в ближайшее время, показатель FCF растет, повышая дивидендную базу.

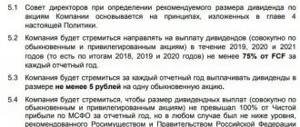

Дивидендная политика

В начале февраля 2021 г. ЧТПЗ утвердил новую дивидендную политику. Выплата дивидендов планируется не менее двух раз в год. Порядок расчета дивидендов зависит от отношения чистого долга к EBITDA.

– Компания планирует направлять на дивидендные выплаты не менее 100% чистой прибыли по МСФО или свободного денежного потока, по большему из показателей, если отношение чистый долг/EBITDA будет меньше 1,5х;

– Компания намерена направлять на дивидендные выплаты не менее 70% чистой прибыли по МСФО или не менее 100% свободного денежного потока, по большему из показателей, если отношение чистый долг/EBITDA выше или равно 1,5х, и ниже 2,5х;

– Компания намерена направлять на дивидендные выплаты не менее 50% чистой прибыли МСФО или не менее 75% свободного денежного потока, по большему из показателей, если отношение чистый долг/EBITDA выше или равно 2,5х, и ниже 3,5х;

– В случае, если соотношение «чистый долг/EBITDA» выше или равно 3,5х, рекомендация о выплате дивидендов остается на усмотрение cовета директоров;

Новая дивидендная политика будет применима к расчету дивидендов за полный 2021 г. и далее.

В презентации по итогам 2021 г. компания также сообщила, что в рамках новой дивидендной политики был установлен минимальный уровень выплат в 2020–2021 гг. на уровне не менее 7,5 млрд руб. По итогам I полугодия 2021 г. уже было выплачено 9,82 руб. на акцию.

Таким образом, по итогам II полугодия 2021 г. должно быть выплачено как минимум 14,7 руб. на акцию. Дивидендная доходность в таком случае может составить 7,7%.

В то же время, ориентируясь на принятую дивидендную политику, выплаты по итогам года должны быть выше. На конец 2021 г. отношение чистого долга к EBITDA было на уровне 2,1х. Это значит, что на дивиденды по итогам года может быть направлено 100% от свободного денежного потока. В пересчете на акцию это предполагает 26,6 руб. за вычетом выплаченных 9,82 руб. и предполагает 13,9% дивидендной доходности по итогам II полугодия.

Дивидендная доходность выглядит впечатляюще, однако есть фактор, который способен снизить размер потенциальных выплат.

Дополнительное размещение акций

В интервью Ведомостям председатель совета директоров и крупнейший владелец ЧТПЗ Андрей Комаров сообщал, что, если сложится благоприятная конъюнктура, то может быть рассмотрен вариант дополнительного размещения акций на бирже. Относительно объема предложения Комаров отметил, что инвесторы обычно ориентируются на размещение 25% от акционерного капитала.

В последние годы инвестиционный кейс ЧТПЗ заметно улучшился: компания начала платить дивиденды, снизила долговую нагрузку, повысила предсказуемость дивидендного потока. Все это можно расценивать как последовательные шаги для увеличения привлекательности акций компании для инвесторов и подготовку к дополнительному размещению.

В конце декабря 2021 г. ЧТПЗ утвердил решение о дополнительном выпуске акций объемом 76,4 млн шт., что как раз составляет 25% от капитала.

Можно предположить, что при стабилизации рыночной конъюнктуры компания проведет допразмещение, размыв капитал. В такой ситуации потенциальные дивиденды на акцию могут сократиться. В то же время, выпуск акций способен повысить ликвидность торгов, что должно позитивно отразиться на отношении инвесторов к активу и рыночной капитализации. Кроме того, дополнительное размещение позволит привлечь капитал для дальнейшего снижения долговой нагрузки.

На текущий момент сложно предположить, когда может быть произведено дополнительное размещение. До падения фондового рынка складывалась благоприятная конъюнктура для привлечения капитала, однако теперь сроки могут быть смещены на неопределенный период.

В случае размещения дополнительных 76,4 млн акций дивиденды на акцию могут сократиться до 9,8 руб. при выплате минимально обозначенных 7,5 млрд руб. или до 19,3 руб. на акцию при выплате 100% от FCF. Дивидендная доходность в первом случае может составить 5,1%, во втором — 10,1%.

На наш взгляд, наиболее вероятным сценарием выглядит выплата 100% от FCF при сохранении количества неизменного количества акций, то есть 26,6 руб. на акцию. Здесь важно сказать, что вариант является базовым, в случае если волатильность на фондовых рынках сохранится вплоть до момента выплаты дивидендов, и компании придется отложить допразмещение. Если же рынки стабилизируются быстрее, и размещение будет произведено, то стоит ориентироваться на 19,3 руб. на акцию.

В 2021 г. в худшем сценарии при допразмещении и выплате по минимальной планке дивиденды могут составить 19,2 руб. на акцию, что соответствует 10,3% дивидендной доходности по текущим котировкам.

Важные моменты

Значительным недостатком акций ЧТПЗ является их крайне низкая ликвидность. Среднедневной оборот торгов за последний год составляет около 2 млн руб., для сравнения аналогичный показатель у ближайшего конкурента ТМК — примерно 115 млн руб. Вход и выход из бумаг в условиях низкой ликвидности может быть затруднителен.

Важно: рынок трубной продукции может оказаться под давлением обвала цен на нефть и последствий борьбы с распространением коронавируса. В условиях сокращения экономической активности и снижения цен на энергоносители многие нефтегазовые компании сократят инвестиционные программы, что способно привести к падению спроса на трубную продукцию со стороны нефтедобывающих компаний. Частично сгладить негативный эффект может диверсифицированный профиль компании — 33% выручки приходится на нефтяной сегмент. Еще 30% и 37% выручки генерируется газовым и промышленным сегментами.

Также стоит отметить, что крупные проекты Газпрома: Северный поток-2, Сила Сибири, в которых участвовал ЧТПЗ в 2021 г. завершены или близки к завершению. Это означает, что локально продажи ТБД могут снизиться в 2021 г. на фоне высокой базы 2021 г. Часть выпадающих объемов может быть компенсирована за счет ремонтов существующих трубопроводов.

«У нас огромное количество километров трубопроводов, они все в большей степени реализованы в 1970–1980 гг. Цикл ремонтно-эксплуатационных нужд подходит. Мы видим там достаточно большой спрос», — отмечал глава компании Борис Коваленков в марте 2020 г., передает Reuters.

Подведем итоги

ЧТПЗ — перспективная дивидендная фишка с потенциалом снижения долговой нагрузки и ростом прибыли. Ожидаемая дивидендная доходность в 2021 г. превышает среднерыночный уровень.

Окончание инвестиционного цикла предполагает, что свободный денежный поток компании будет увеличиваться, что при действующей дивидендной политике способно привести к росту дивидендов.

Основная проблема, которая снижает привлекательность акций, это низкая ликвидность. Тем не менее после проведения допразмещения проблема может быть решена. Увеличение ликвидности и free-float способно позитивно отразиться на привлекательности ЧТПЗ для крупных инвесторов, которые в текущих реалиях не могут зайти в бумагу. Вполне возможно, что негативный эффект на доходность бумаг от размытия капитала действующих акционеров будет куда меньше, чем позитив от притока инвесторов и роста капитализации.

Неопределенность в инвестиционном кейсе ЧТПЗ также связана с текущей ситуацией на рынке нефти. В случае, если низкие цены сохранятся в среднесрочной перспективе, спрос на продукцию компании может снизиться, что способно негативно отразиться на прибыли и дивидендах. Впрочем, с февральских максимумов акции упали на 19,4% — наравне с рынком в целом, частично заложив в котировки негативный сценарий.

БКС Брокер

Где и как купить акции сегодня

Акции группы ЧТПЗ можно купить/продать на фондовых биржах через посредников – брокеров, которые совершают сделки от имени клиентов. Для покупки акций потребуется соблюдение следующей последовательности:

- выбор брокера с устраивающими условиями;

- обращение к нему и заключение договора;

- пополнение счета;

- выбор и покупка ценных бумаг.

После сделки вы официальный владелец ценных бумаг и можете рассчитывать на дивиденды. Лучше использовать проверенных брокеров, чтобы уберечься от мошенников.

Через российского брокера

Существует ряд надежных отечественных брокеров, через которых можно приобрести ценные бумаги не только российских эмитентов, но и зарубежных. Я отобрал для вас наиболее надежных, проверенных российских брокеров.

Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Через банк

Большинство банков не имеют отношения к фондовому рынку, однако отдельные банки занимаются продажей ценных бумаг, хотя это и связано с дополнительными расходами.

Покупка акций через банк сегодня довольно проста. Достаточно прийти в кредитное учреждение, занимающееся торговлей акциями, и ознакомиться с его предложениями. Вот перечень банков, в которых можно приобрести акции ЧТПЗ.

Напрямую в компании, у частного лица или фирмы

Теоретически купить акции напрямую у эмитента возможно, в таком случае не нужен брокер, однако есть подводные камни:

- В случае утраты акций их восстановление будет невозможно, так же как и право на них.

- Акции, приобретаемые у эмитента, имеют фиксированную стоимость, то есть при совершении сделки она уже определена и торг невозможен.

Доступен внебиржевой способ покупки акций у частных лиц или организаций. Существуют и здесь свои риски: одно дело оформить сделку со знакомым, и совсем другое – покупка у непроверенных лиц, особенно если стоимость непропорционально низкая. Велика вероятность столкнуться с мошенниками.

Дивиденды по акциям ЧТПЗ в 2021 — размер и дата закрытия реестра

Главная → Дивиденды→ Акции ЧТПЗ ао — прогноз, история выплат

Таблица с полной историей дивидендов компании ЧТПЗ с указанием размера выплаты, даты закрытия реестра и прогнозом:

| Выплата, руб. | Дата закрытия реестра | Последний день покупки |

| 17.95 | 15 июня 2021 | 11.06.2021 |

| 8.18 | 15 июня 2020 | 10.06.2020 |

| 4.37 | 9 января 2020 | 07.01.2020 |

| 15.38 | 9 июля 2019 | 05.07.2019 |

| 11.56 | 10 мая 2018 | 07.05.2018 |

| 10.05 | 10 мая 2017 | 05.05.2017 |

*Примечание 1: Московская биржа работает по системе торгов Т+2. Это означает, что расчёты при покупке и продаже акций происходят через 2 рабочих дня. Поэтому для попадания в реестр акционеров и получение дивидендов необходимо быть акционером на 2 дня раньше отсечки.

*Примечание 2: точная дата выплаты зависит от брокера и эмитента. Прогнозируемая ближайшая дата поступления дивидендов на брокерский счёт по компании ЧТПЗ ао: 28 июня 2021.

Суммарные дивиденды акций ЧТПЗ ао по годам и изменение их размера к предыдущему году:

| Год | Сумма за год, руб. | Изменение, % |

| 2021 | 17.95 (прогноз) | +43.03% |

| 2020 | 12.55 | -18.4% |

| 2019 | 15.38 | +33.04% |

| 2018 | 11.56 | +15.02% |

| 2017 | 10.05 | n/a |

| Всего = 67.49 |

Сумма дивидендов выплаченная компанией ЧТПЗ ао за все время — 67.49 руб.

Средняя сумма за 3 года: 15.29 руб, за 5 лет: 13.5 руб.

Купить акции ЧТПЗ ао с минимальными комиссиями можно у фондовых брокеров: Финам и БКС. Бесплатно пополнение и снятие. Онлайн регистрация.

Краткая информация об эмитенте ЧТПЗ ПАО ао

| Сектор | Металлы и добыча |

| Имя эмитента полное | «ЧТПЗ» ПАО ао |

| Имя эмитента краткое | ЧТПЗ ао |

| Тикер на бирже | CHEP |

| Количество акций в лоте | 10 |

| Количество акций | 305 696 336 |

| Free float, % | 7 |

Другие компании из сектора Металлы и добыча

| # | Компания | Див. доходность за год, % | Ближайшая дата закрытия реестра | Купить до |

| 1. | АЛРОСА ао | 14,99% | 04.07.2021 | 30.06.2021 |

| 2. | НЛМК ао | 14,91% | 09.06.2021 | 07.06.2021 |

| 3. | ММК | 11,80% | 17.06.2021 | 15.06.2021 |

| 4. | ТМК ао | 10,87% | — | — |

| 5. | СевСт-ао | 10,31% | 01.06.2021 | 28.05.2021 |

Календарь с ближайшими и прошедшими дивидендными выплатами

| Ближайшие | Прошедшие | ||||

| Компания Сектор | Размер, руб. | Дата закрытия реестра | Компания Сектор | Размер, руб. | Дата закрытия реестра |

| РусАква ао Продовольствие | 5 | 27.05.2021 | MDMG-гдр Разное | 19 ✓ | 25.05.2021 |

| ФСК ЕЭС ао Энергетика | 0.016 | 29.05.2021 | ТрансК ао Логистика | 403.88 ✓ | 24.05.2021 |

| СевСт-ао Металлы и добыча | 46.77 | 01.06.2021 | М.видео Розничная торговля | 38 ✓ | 18.05.2021 |

| Таттел. ао Телекомы | 0.0393 | 01.06.2021 | ПИК ао Строительство | 22.51 ✓ | 17.05.2021 |

| СевСт-ао Металлы и добыча | 36.27 | 01.06.2021 | ПИК ао Строительство | 22.92 ✓ | 17.05.2021 |

| ГМКНорНик Металлы и добыча | 1021.2 | 01.06.2021 | МосБиржа Финансы и Банки | 9.45 ✓ | 14.05.2021 |

| МОЭСК Энергетика | 0.0493 | 01.06.2021 | Сбербанк Финансы и Банки | 18.7 ✓ | 12.05.2021 |

Смотреть полный календарь на 2021 год »

7 лучших дивидендных акций в 2021 году

| # | Компания | Сектор | Дивидендная доходность за год, % | Ближайшая дата закрытия реестра | Купить до |

| 1. | Сургнфгз-п | Нефть/Газ | 16,84% | 20.07.2021 | 16.07.2021 |

| 2. | iММЦБ ао | Разное | 15,24% | 09.06.2021 | 07.06.2021 |

| 3. | Юнипро ао | Энергетика | 15,08% | 22.06.2021 | 18.06.2021 |

| 4. | АЛРОСА ао | Металлы и добыча | 14,99% | 04.07.2021 | 30.06.2021 |

| 5. | НЛМК ао | Металлы и добыча | 14,91% | 09.06.2021 | 07.06.2021 |

| 6. | Русагро | Продовольствие | 11,85% | 18.09.2021 | 15.09.2021 |

| 7. | ММК | Металлы и добыча | 11,80% | 17.06.2021 | 15.06.2021 |

Смотреть полный рейтинг компаний на 2021 год »

Интересно почитать:

- Как купить акции частному лицу;

- Как начать торговать на фондовой бирже — руководство;

- Как зарабатывать деньги на акциях;

- Инвестиционный портфель — как сформировать;

- Сколько нужно купить акций, чтобы можно было жить на дивиденды;

- Как купить акции Газпром и получать дивиденды;

- Из чего состоит доходность акций;

- Инвестиции в акции — пошаговая инструкция;

← Вернутся в главный каталог

Что влияет на цену акций

На стоимость акций влияют следующие факторы, подразделяющиеся на 3 основные группы:

- События, происходящие на всем рынке в целом.

- События, происходящие в отрасли.

- Результаты работы и перспективы самой компании.

Среди брокеров существует негласное правило: 30 – 30 – 40. События на самом рынке определяют 30 % стоимости акций, ситуация в отрасли – 30 %, работа непосредственно компании – 40 %.

Перспективы компании

Компания ЧТПЗ освоила производство инновационной продукции – труб и соединительных деталей с использованием лазерной сварки. Первой среди отечественных компаний начала выпуск импортозамещающей продукции – разрезных тройников, которые позволяют ремонтировать трубопроводы без остановки перекачки газа либо нефтепродуктов.

Эти факты свидетельствуют о потенциале компании. Уже сегодня предприятие по праву лидирует в РФ по производству трубопроводной продукции, а также имеет все необходимое для восхождения на мировой олимп.

Аналитика и прогноз по бумаге

Я считаю, что уже в ближайшем будущем развитие ЧТПЗ позволит его акционерам получить достойную прибыль. Востребованность стальных труб растет: по статистике, за последние 15 лет объем продаж вырос на 60 %. Среди продукции компании есть изделия, не имеющие аналогов во всем мире.

Альтернатива в этой отрасли

Помимо ЧТПЗ основными игроками на рынке трубопроката сегодня выступают еще 2 отечественные компании – Трубная металлургическая компания и Объединенная металлургическая компания. Определенные доли российского рынка занимают Ижорский трубный завод и украинская .

Дело — труба. ЧТПЗ станет примером переигровки приватизации 90-х?

Крупнейший российский производитель труб для нефтегазовой промышленности — группа «Челябинский трубопрокатный завод» (крупнейшие активы — одноименный завод в Челябинске и Первоуральский трубопрокатный завод в Свердловской области) — может перейти под контроль структур, близких к «Газпрому». В этой истории смешалось все — трубы, гигантские деньги, интересы собственников бизнеса из первых строчек «Форбса», фамилии известных руководителей, которых традиционно называют «ближним окружением» Владимира Путина.

Накануне.RU собрало всю доступную информацию о крупнейшей сделке на трубном рынке, поговорило с участниками рынка и также представляет собственную версию развития событий.

К и Ф сидели на трубе

Группа ЧТПЗ входит в десятку крупнейших производителей трубной продукции мира. Предшественником частного ныне холдинга было государственное предприятие — Челябинский трубопрокатный завод, основанный в 1942 году на базе эвакуированного в Челябинск Мариупольского трубного завода. Преобразован в АО был в 1993 году и впоследствии приватизирован. Владельцами группы являются бывший сенатор от Челябинской области, председатель совета директоров ПАО «ЧТПЗ» Андрей Комаров и акционер ПАО «ЧТПЗ» Александр Федоров, оба челябинцы по месту рождения или обучения и дальнейшей карьеры. В декабре 2008 года ЧТПЗ приобрел 100% акций другого некогда государственного актива — свердловского ПНТЗ. Таким, если вкратце, был путь приватизации крупного куска госсобственности в трубной отрасли.

В дальнейшем, надо отдать должное, собственники не выжимали сливки из активов и провели серьезную модернизацию предприятий, в частности, запустили на ЧТПЗ ставший известным на всю страну «цех белой металлургии» — «Высота 239», куда не стыдно привезти президента. В общем, карьера и в целом бизнес развивались у Комарова и Федорова по восходящему тренду. Вместе с тем, строительство нового цеха стоимостью $880 млн считается и некой точкой отсчета для начала проблем компании. Все дело было в большой закредитованности группы.

Слухи о продаже части пакета «Челябинского трубопрокатного косвенное», потому что все участники предполагаемой сделки — то есть акционеры ЧТПЗ, топ-менеджеры «Газпромбанка» и владельцы «Загорского трубного Золушка» трубной отрасли

Издание РБК, не раскрывая источников информации, настаивает, что заинтересованной стороной в приобретении крупного пакета акций ЧТПЗ выступают собственники и топ-менеджеры ЗТЗ. Завода, который буквально за несколько лет перехватил инициативу у российских трубников по выпуску и особенно поставкам ТБД.

ЗТЗ сегодня претендует на роль главного поставщика для «Газпрома» и главных российских нефтяных компаний. При этом Сафин (его, кстати, практически все склонны рассматривать как «номинала», а среди настоящих владельцев бизнеса называют еще более громкие фамилии) и его Загорский завод ведет весьма и весьма агрессивную политику по скупке активов в отрасли.

Прошлой зимой, скажем, сообщалось о переговорах собственников ЗТЗ с Алишером Усмановым, который на сегодняшний день большую часть года якобы предпочитает проводить вне России и сосредоточился на руководстве Всемирной федерацией фехтования (FIE). Цель переговоров — покупка ЗТЗ Дениса Сафина предприятия «Уральская сталь» Усманова, которое является специализированным заводом по выпуску трубных заготовок, штрипса и прочей номеклатуры. Тогда аналитики оценивали возможность продажи «Уральской стали» в сумму примерно в 32 млрд руб., состоялась ли сделка и какой пакет мог получить Сафин — пока неизвестно.

Многие гадали и гадают – а откуда у владельца небольшого до поры до времени подмосковного предприятия деньги на такие траты и покупки? И почему лидеры банковского сектора России типа «Сбера» и ВТБ готовы кредитовать и финансировать затем Сафина по скупке активов и созданию производств, продукция которых, скажем так, не очень-то и нужна рынку в силу присутствия на нем давно и прочно других игроков? Многие задавались и задаются резонным вопросом — как такое вообще оказалось возможным?

Взлет перспектив и возможностей владельцев и бенефициаров ЗТЗ, предприятия, которое начало строиться вообще-то только в 2014 году и осуществило первую коммерческую отправку труб в 2015-м, был подобен классической истории про Золушку, где в качестве последней выступал известный до последнего времени лишь узким специалистам небольшой подмосковный заводик, а в качестве «принца» — «Газпром» и его многолетний руководитель Алексей Миллер.

Как пояснили нам в пресс-службе ЗТЗ, бизнесом предприятия является «производство ТБД по объективной себестоимости». Владельцем ЗТЗ выступал и сейчас выступает бизнесмен Денис Сафин, в 2017 году угодивший под уголовное дело о мошенничестве c субсидиями Минпромторга России. Как рассказывали в тот момент деловые СМИ, сумма ущерба оценивалась вроде бы в относительно небольшую сумму – чуть более 133 млн руб., но, по понятным причинам, Сафин мог переместиться из своего офиса в совсем другое место даже и за такое деяние. Однако тут в дело вступает партнер адвокатского бюро «Егоров, Пугинский, Афанасьев и партнеры» Николай Егоров, которого называют «однокурсником Путина» и одним из самых влиятельных российских адвокатов в бизнес-сфере.

Указанная юридическая структура была создана еще в далеком 1993 году, сейчас имеет разветвленную сеть филиалов от Москвы и Киева до Лондона, специализируется на сопровождении крупного бизнеса. Короче говоря, предприниматели и бизнесмены более или менее крупного пошиба, чиновники различных ведомств и министерств в Москве, отлично знают и лоббистские способности представителей данного бюро. Это, как говорится, для понимания… И еще для понимания – Егорова называли в числе совладельцев ЗТЗ.

При этом ЗТЗ все в том же неспокойном для Сафина 2021 году получила от «Газпрома» контрактов на сумму в 13 млрд руб.

В общем и целом, как говорят наши собеседники (собеседники делают предположения и по понятным причинам не хотят называть себя), даже большие и давние игроки рынка трубной промышленности в то время не совсем понимали масштаб грозящей им опасности. Как гром среди ясного неба под занавес все того же 2021 года грянуло решение правления «Газпрома» об отмене тендера на поставку сортамента OCTG на сумму в 60 млрд руб. В итоге по рынку прошел слух, что «Газпром» (то есть Миллер) собирается передать заказ на 41 (из 60-миллиардного тендера!) млрд руб. на поставку труб именно ЗТЗ, что, мягко говоря, вызвало непонимание и шок у прочих давно известных в отрасли игроков.

Дальнейшая судьба этого удивительного контракта оказалась засекреченной, но нам сейчас и не нужны эти детали. Мы просто привели данные открытых источников и данные, почерпнутые из неофициальных разговоров, чтобы передать атмосферу на трубном рынке в последнее время.

Пора вернуться к ЧТПЗ и стратегии собственно Андрея Комарова, который якобы уже какое-то время искал и ищет для своего бизнеса инвесторов (в ).

Комар носа не подточит?

Сам 54-летний Андрей Комаров – личность очень примечательная и, наверное, как нельзя лучше подходит под определение удачливых бизнесменов из плеяды начала 90-х годов прошлого века и начала века нынешнего. Как и многие люди его поколения, занимался бизнесом в Москве, включая торговлю металлопрокатом, пока в 1996 году не оказался заместителем директора ОАО «Челябинский трубопрокатный завод». Так или иначе через несколько лет Комаров становится руководителем этого трубного гиганта, сумев консолидировать, по некоторым данным, на себя и принадлежащие ему компании из офшора до 80% акций ЧТПЗ! На пять лет, в 2005-2010 годах, Комаров становится представителем губернатора в Совете Федерации России, губернатором Челябинской области был тогда покойный ныне Петр Сумин. Статус сенатора – это уже, как вы понимаете, «высшая лига» в российской властной элите, конечно же, не по полномочиям и возможностям, но это именно что статус.

Повторимся, и в Москве (например, в отраслевых министерствах), и на родине своего главного актива в Челябинске, и в целом на Урале дела у Комарова в этот период идут превосходно, он проводит целую серию удачных сделок по продаже непрофильных активов. Так, в 2009 году Комаров продал Игорю Алтушкину и Андрею Козицыну пакет «Челябинского цинкового self-made-man», как выражаются американцы, только в русском варианте, ну и с поправкой на национальные особенности приватизации в 90-е.

Сотрудники Главного управления по борьбе с экономическими преступлениями и борьбе с коррупцией МВД в марте 2014 года неожиданно задерживают Комарова и его адвоката, выдвигая обвинения в мошенничестве. Позиция обвинения в тот момент была очень запутанной, включая пункты о якобы махинациях с деньгами, выделяемыми на поддержание мобилизационных мощностей на предприятии, полностью мы указали название силового подразделения для того, чтобы читателю был понятен уровень лиц, выдвинувших в тот момент претензии к Комарову. Летом следующего, 2015 года дошло до того, что Генпрокуратура отказалась утверждать предъявленное обвинение, позже, кстати, сотрудники следствия были сами привлечены к ответственности за допущенные фальсификации по делу и т.д. Словом, все «дело Комарова» сильно напоминает банальный «наезд».

Подводя итог всему вышеизложенному (а также оставляя за кадром ряд других, не менее важных обстоятельств) – еще летом 2021 года ЧТПЗ вывел свой трубный сервис в «дочке» «Римера-сервис» из трубного дивизиона. Примерно к этому времени (лето – осень 2019 года) по рынку поползли невнятные слухи о возможной продаже Комаровым части или всего бизнеса сторонним структурам.

Дело в том, что в разные годы, известно об этом как минимум с 2011 года, Комаров так или иначе искал покупателей на свой актив ЧТПЗ. Пытался выйти на биржу для погашения долгов компании, которые образовались из-за мероприятий по модернизации производства, потом кризиса 2008-2009 годов и т.д. Переговоры велись и ведутся с целью реструктуризации внешнего долга ЧТПЗ, размер которого доподлинно неизвестен, но все-таки представляет собой внушительную сумму. Возможно, сегодня через «лидера» на трубном рынке, то есть ЗТЗ Дениса Сафина, Андрей Комаров и нащупал тот самый выгодный вариант с выходом из бизнеса? Весь вопрос, разумеется, в цене за компанию, которую хочет получить Комаров.

Все-таки общее состояние мировой и российской экономики, наличие конкурентов, пандемия, сворачивание масштабных проектов и падение спроса на нефть и газ, как ни крути, «бьют» по цене любого актива. С другой стороны, если на трубном рынке России действительно начался масштабный передел в пользу пока неназываемых бенефициаров с использованием всех методов ведения бизнеса (от силового до антиконкурентного), возможно действительно имеет смысл избавиться от актива хоть за какую-то реальную стоимость.

Не «закрывая» сделку

Справедливости ради стоит отметить, что на самом деле российский трубный рынок в силу исторических причин действительно стал с начала 2000-х годов суперконкурентным, а построенные/модернизированные мощности советских еще предприятий в какой-то момент сильно начали обгонять потребности газовиков и нефтяников. Большие проекты газовиков типа «Северного потока» (первой ветки), «Восточная Сибирь – Тихий океан» (ВСТО) и менее масштабные давали так или иначе заработок всем трубникам, позже появились планы по нереализованному «Болгарскому потоку» и построенному «Турецкому потоку»…

Неслучайно тот же Комаров еще в 2002 году создал и возглавил «Фонд развития трубной промышленности», который пытался одно время выступать неким «регулятором» рынка, впрочем, безуспешно. Какое может быть регулирование, если столько игроков в отрасли с хорошими возможностями и деньгами ежегодно «рубятся» за многомиллионные и многомиллиардные контракты? Середины в таких спорах не бывает, либо ты получил контракт и «утер» конкурента, либо он тебя обставил, либо вы оба остались за бортом из-за кого третьего.

Буквально в июне Накануне.RU рассказывало о проверке российской антимонопольной службы (ФАС) по жалобе на крупнейшую закупку труб «Газпромом» в размере свыше 95 млрд руб. Что интересно, по итогам рассмотрения заявок топ-менеджеры газового монополиста в этот раз приняли по-настоящему «соломоново» решение, признав победителем все… пять компаний. Пропорции в сделке не раскрываются, но пока неизвестно о претензиях ни одного из поставщиков труб.

Аналитики отраслевого журнала Neftegaz.RU недавно называли две причины существующего положения дел: обострение конкуренции и сжатие рынка труб большого диаметра (ТБД). По расчетам «Фонда развития трубной промышленности» Комарова, заказы на поставки труб со стороны «Газпрома» в 2021 году могут быть снижены на 10% (прогноз делался еще до пандемии и падения цен на сырьевые товары!), с 2,09 млн до 1,8 млн т.

Дальше читатель может спрогнозировать сам, кто в условиях передела рынка не досчитается тех самых почти 0,3 млн труб в виде заказов, а кто может быть вынужден продать главный актив.

Впрочем, не все может обстоять так мрачно с рынком и дележом заказов на нем, как представляется с первого взгляда. Отказавшись оценивать ситуацию на трубном рынке, Алексей Громов, руководитель энергетического департамента фонда «Институт энергетики и финансов», указал нам на то, что громкие проекты для 2021 года совсем не закрыты. Имея в виду ситуацию прежде всего с достройкой трубопровода «Сила Сибири» и, естественно, с многострадальным «Северным потоком-2».

«Придется резко ускориться с проектом «Сила Сибири» из-за проблем с поставками в «трубу» газа с Чаяндинского месторождения, без подключения Ковыктинского месторождения проект сейчас оказался «нерабочим». И китайская сторона вполне справедливо предъявляет претензии, а это уже геополитика», — отметил эксперт.

Собеседники уверены, что в силу необходимости срочной достройки «Силы Сибири», а также возобновления работ по «Северному потоку-2», видимо, существенного «проседания» трубного рынка все-таки не произойдет. Плюс ремонты и те проекты, которые запущены и про которые все профессионалы говорят, что «их легче достроить, чем бросать на середине».

«Я говорил и продолжаю утверждать, что мы вступили в новую эпоху, эпоху неомеркантилизма. Где очень большое значение имеют и размеры бизнеса, и связь этого бизнеса с верхушкой бюрократии. Для того, чтобы стать сильнее на внешнем рынке, нам необходимо захватить внутренний, элементы чего мы и наблюдаем сегодня», — утверждает Василий Колташов, руководитель Центра политэкономических исследований «Института нового общества».

Собеседник напоминает, что происходящее отчасти напоминает курс президента Рузвельта времен Великой депрессии – тогда в США было создано специализированное агентство по принудительному слиянию и объединению бизнесов, что, по понятным причинам, не нравилось и не могло понравиться многим бизнесменам и заправилам.

«Мы движемся в том же направлении, но необходимо понимать, что в этой новой системе неомеркантилизма найдется место под Солнцем не всем. Особенно персонажам из прежней, неолиберальной эпохи, когда и сколачивались капиталы и приобретались за бесценок активы», — добавляет собеседник, поясняя, что при этом не имеет в виду конкретную ситуацию только с продажей ЧТПЗ.

Владислав Жуковский, эксперт в экономике, член президиума «Столыпинского клуба», видит ожидающуюся «сделку века» в трубной отрасли несколько по-иному.

«Думаю, мы видим «пожирание» одних олигархов из списка «Форбс» другими, более удачливыми и влиятельными на сегодняшний день. Все просто — ресурсы в пищевой цепочке сокращаются, в связи с кризисом никакого роста в российской экономической системе не предвидится на ближайшие 5-7 лет, так что закономерно идет концентрация капитала, концентрация активов людьми, фамилии которых мы все отлично знаем. Я имею в виду тех, кто в последнее время и реализует самые масштабные проекты в нефтегазовой отрасли, строительстве инфраструктуры «, — говорит эксперт.

По его словам, бизнесмены из «десятки» или «двадцатки» самых богатых людей страны серьезно обратили внимание на бизнес региональных олигархов или тех, кто уступает им по финансовым возможностям, либо влиянию во властных и силовых структурах. А поскольку внятных рецептов выхода из кризиса у правящей верхушки пока нет, то эта тенденция на переигровку результатов приватизации «крупняка» 90-х, по всей видимости, будет только нарастать.