ВТБ 24 выпускает свои облигации

Банк выпускает свои выгодные, поддерживаемые государством облигации. Это особые бумаги, подтверждающие факт вложения средств. Среди основных характеристик и условий обращения бумаг можно отметить:

- Время обращения – 3 года;

- Общая периодичность выплаты купонов – каждые полгода;

- Высокий уровень доходности при сравнении со стандартными депозитами;

- Возможность выкупа облигаций до их погашения, но на особых условиях;

- Автоматическое погашение бумаг по полном истечении времени;

- Стоимость размещения устанавливается самим эмитентом;

- Право на предъявление облигаций ОФЗ-н к выкупу.

Комиссия финансового учреждения зависит от цен на приобретаемые бумаги. При этом доход не принимается во внимание.

Вот основные правила ее начисления:

| до 50 тысяч | примерно 1,5% |

| 50-300 тысяч | около 1% |

| больше 300 тысяч | 0,5% |

Что касается уровня доходности ценных бумаг к полному погашению, то он может время от времени меняться в прямой зависимости от присутствующих рыночных факторов. В среднем уровень доходности составляет 8,5% годовых.

Кто может выпускать вечные бонды?

В России первые вечные облигации выпустил банк ВТБ в 2012 году: это был выпуск долларовых бондов объемом $2.25 млрд со ставкой 9.5% годовых. Вслед за ВТБ свои perpetual bonds разместили Газпромбанк, Альфа-Банк, Московский кредитный банк, ТКС Банк, Совкомбанк и другие. Во всех этих случаях речь шла про долларовые обязательства.

Вечные облигации Россельхозбанка: хождение в народ

До 2021 года рублевых бессрочных бондов, выпущенных по российскому праву, на локальном рынке не было. Первопроходцем стал Россельхозбанк, который первым среди российских банков в 2021 году разместил сразу три рублевых выпуска бессрочных субординированных облигаций общим объемом 15 млрд руб. Вечные выпуски РСХБ выделялись на общем фоне не только новой для этого рынка рублевой структурой, но и составом инвесторов. Именно РСХБ первым среди банков организовал активные продажи своих perpetual bonds среди физиков. Комментируя в октябре 2021 года итоги размещения выпуска РСХБ, 08Т1 объемом 5 млрд руб., менеджмент банка особо подчеркнул, что сделка стала уникальной с точки зрения повышенного интереса со стороны инвесторов — физлиц. По итогам сбора заявок их доля в структуре выпуска превысила 15%.

Источник: finanz.ru

Вдохновившись успехом коллег, в 2021 году свою дебютную программу выпуска рублевых вечных облигаций объемом 150 млрд рублей утвердил и другой крупный госбанк — Сбербанк. СМИ, ссылаясь на источник в банке, тогда писали, что фининститут планирует предложить новый инструмент в том числе и населению через сеть своих отделений, сделав бумаги «народными». Срок действия программы рассчитан на 5 лет, однако пока выпуск так и не состоялся.

Между тем, стремление банков активно диверсифицировать свою базу инвесторов, привлекая население к инвестициям в вечные субординированные бонды, оказалось вовсе не по душе регулятору. Представители ЦБ не раз подчеркивали, что неквалифицированные инвесторы, которые не отличаются высокой финансовой грамотностью, по факту могут просто не осознавать всех рисков, с которыми связаны инвестиции в вечные суборды банков. В то же время название «облигация» и высокий купон часто банально вводят розничных клиентов в заблуждение. В июле 2018 года ЦБ даже выпустил проект указания, в котором рекомендовал банкам размещать субординированные займы только среди квалифицированных инвесторов.

Правда, это не помешало Россельхозбанку уже в декабре 2021 года повторить свой народный «успех», став первым эмитентом, который разместил на локальном рынке бессрочные субординированные облигации в иностранной валюте. В выпуск серии 11В1 на $50 млн тоже инвестировали в основном физлица: около 400 клиентов РСХБ, правда из числа квалинвесторов, выкупили 80% от общего объема выпуска. При этом больше половины облигаций приобрели клиенты банка в регионах.

Всего за последние три года Россельхозбанк разместил 6 выпусков рублевых вечных субордов общим объемом 35 млрд руб. и один долларовый выпуск на $50 млн. Это самый выдающийся результат среди российских банков.

Источник: Cbonds

Сейчас, по данным Cbonds, на российском рынке обращаются 26 выпусков бессрочных облигаций общим объемом более 6.9 млрд в долларовом эквиваленте — практически все они представляют собой вечные субординированные обязательства банков. По словам Ростислава Кулака, это объясняется тем, что до недавнего времени рынок бессрочных облигаций в России был открыт лишь для банков в силу законодательных ограничений:

— Для финансовых институтов потребность в выпуске вечных субординированных бондов связана в первую очередь с необходимостью пополнения капитала и с отсутствием нормально функционирующего рынка акционерного капитала: провести сделку по первичному размещению акций для многих банков сегодня очень сложно. А капитал нужен — для приобретения конкурентов, для увеличения кредитного портфеля, для регулирования нормативов достаточности и так далее. Для этих целей и придумали выпуск вечных субординированных облигаций. Сегодня для банков это одна из немногих реальных возможностей поднять капитал, и они будут продолжать ею пользоваться, — уверен представитель Совкомбанка.

Полученные в ходе размещения бессрочных субординированных облигаций средства банки могут включать в капитал первого или второго уровня. Капитал первого уровня является основным капиталом банка, а капитал второго уровня — дополнительным. Вместе они составляют суммарный капитал банка. Чтобы оценить, достаточно ли банк капитализирован, регуляторы используют коэффициенты достаточности капитала.

— Для банков perpetual bonds важны в первую очередь из-за возможности пополнять капитал без ухудшения показателей долговой нагрузки, — соглашается Эдуард Джабаров. — Банк привлекает финансирование, которое фактически является долговым, но с некоторыми поправками: заемщик платит повышенный купон (по сравнению со старшим долгом), а привлеченные средства могут быть включены в капитал с определенным поправочным коэффициентом, при этом номинал погашается только по усмотрению эмитента.

По словам Дмитрия Дорофеева, портфельного управляющего по облигациям УК «Альфа Капитал»

, тенденцией следующих лет скорее всего станет выпуск именно

рублевых бессрочных бондов российскими банками:

— Банкам это более выгодно: ставки привлечения в долларах по бессрочным облигациям сейчас высокие, для них это достаточно дорогой способ финансирования. В то же время по рублевым инструментам они могут предлагать меньшую премию, кроме того, к инвестициям в рублевые инструменты можно привлечь новый класс инвесторов, например физлиц. При этом для инвесторов рублевый инструмент сам по себе более рискованный, чем долларовый, с учетом волатильности рубля, который, как и любая другая валюта развивающихся стран, имеет свойство девальвироваться.

Кстати, с 2021 года возможность выпускать вечные облигации есть не только у банков, но и у корпоратов. 28 декабря 2021 года вступили в силу поправки к закону о рынке ценных бумаг, разрешающие выпускать бессрочные облигации корпоративным эмитентам, правда, при условии, что они имеют наивысший кредитный рейтинг по национальной шкале, а их облигации находятся в обращении не менее 5 лет. Кроме того, за этот период не должно было быть выявлено существенных нарушений исполнения обязательств по таким ценным бумагам.

— Бессрочные облигации корпоратов давно и активно используются в зарубежной практике. В некоторых странах такие бумаги даже включаются в капитал компаний. Но по сравнению с вечными бондами банков это скорее разовые истории. Не думаю, что на российском рынке этот инструмент получит широкое применение у компаний, особенно с учетом того, что размещать их смогут только эмитенты с высоким рейтингом (на уровне суверенного), — полагает представитель УК «Альфа Капитал».

— Интерес к таким инструментам у корпораций, безусловно, есть, — убежден Ростислав Кулак. — В первую очередь речь идет о крупных инфраструктурных компаниях, таких как РЖД, которые реализуют длинные инфраструктурные проекты. Мы тоже получали подобные запросы от эмитентов. Однако вряд ли можно будет говорить о больших объемах выпуска таких инструментов. Это скорее нишевая история. Кроме того, круг потенциальных покупателей подобных бумаг достаточно ограниченный, в силу того что вечные облигации в первую очередь ориентированы на долгосрочных инвесторов, у которых есть длинные деньги.

Что такое облигации народные и обычные ВТБ 24

После проведения рекламы и анонса нового инвестиционного выгодного инструмента, организация поставила задачу разработать и внести что-то конкурентное со стандартными или обычным депозитными вложениями.

Народные облигации представляют собой альтернативу, предназначенную для надежного хранения сбережений. Данная методика доступна всем пользователям, даже тем пользователям с отсутствием финансовой грамотности. Среди положительных факторов отмечаются следующие:

- Безопасность – здесь гарантируется 100%-ая полная сохранность вложенных средств;

- Степень доходности приобретенных облигаций – она превышает все актуальные ставки по обычным вложениями;

- Доход, перечисленный на счет, не облагается стандартным налогом;

- Облигации есть возможность без проблем приобрести за одно действие, посетив отделение банка.

Существуют и некоторые важные моменты, требующие внимания перед приобретением облигаций.

Стоит знать, что в процессе открытия счет с облигациями комиссию платить не придется, но при покупке и продаже облигаций организация возьмет примерно 1,5% от всей суммы вложения.

По той причине, что комиссия банка может быть снижена одновременно с увеличением общего количества покупаемых облигаций. Намного выгоднее купить сразу большое количество финансовых продуктов. Вложить средства частями удобнее, но это не так выгодно.

Народные облигации нельзя перечислить в иную организацию , их нельзя реализовать другому финансовому учреждению или задействовать их в виде стандартного залога. При этом их можно оставлять в наследство.

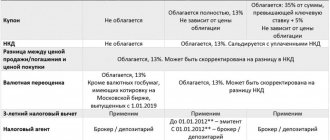

Особенности налогообложения

Операции с однодневными облигациями попадают в налогооблагаемую базу, и с прибыли между покупкой и продажей придется уплатить налог на доход физических лиц – 13%.

Казалось бы, что однодневные бонды ВТБ являются корпоративными и подпадают под действие льготы. Напомню, что в соответствии со статьей 217 НК РФ дисконтный доход, полученный при погашении корпоративных облигаций, освобождается от уплаты налогов.

Однако в статье 214 того же Налогового кодекса указано, что данное правило (точнее, льгота) применяется в отношении ценных бумаг, по которым рассчитывается рыночная котировка – т.е. средневзвешенная цена по сделкам, проведенным в течение одного торгового дня. А в отношении однодневных облигаций ВТБ котировки не рассчитываются – по этому инструменту торги на бирже отсутствуют. Инвесторы покупают «однодневки» напрямую у эмитента.

Следовательно, однодневные облигации всё-таки подпадают под налогообложение.

Далее два варианта:

- если брокер перечисляет сумму от погашения облигации обратно на брокерский счет, то он является налоговым агентом, и самостоятельно удерживает все налоги и перечисляет их в бюджет;

- если же деньги зачисляются на отдельный банковский счет, то брокер налоговым агентом НЕ выступает, и вам нужно будет самостоятельно рассчитать и перечислить налог.

А вот еще интересная статья: Какие виды облигаций бывают и что лучше покупать

Если торговых операций было несколько – рассчитывать налоги придется для каждой из них.

Купить облигации ВТБ 24 физическому лицу

Купить бумаги может любой желающий, но с соответствием определенным условиям. Среди них можно отметить:

- Возраст более 18 лет;

- Официальное гражданство РФ. Операция также доступна проживающим в иных странах;

- Потребуется принести личный паспорт;

- Потребуется быть полностью готовым к трате средств в размере не менее 30 тысяч и заплатить за приобретение от 0,5% до 1,5%.

Преимущества приобретения облигаций в ВТБ стали основанием для стремительного роста популярности облигаций. За первую неделю реализации облигаций организация зафиксировала более 2000 заявок на 2 млрд рублей.

Как изменяется цена облигации

Вечные облигации могут показаться похожими на депозит, так как по ним выплачивается постоянный доход. Например, вы купили облигацию за 100 тысяч долларов с купоном 8,5% – ежегодно вы будете получать 8500 долларов. Однако при продаже рыночная цена бумаги может оказаться как ниже, так и выше номинала. В основном цена облигации зависит от ключевой ставки Центробанка. Если инфляция в стране замедляется и экономика чувствует себя неплохо, то ЦБ будет снижать ставку.

Рекомендую прочитать также:

Что даёт инвестирование в индексы облигаций

Индексы облигаций: защитят ли они в кризис?

В результате стоимость облигации возрастает, поскольку высокий купон в условиях низких ставок будет привлекать инвесторов. Для владельца вечной облигации это хорошо – он сможет совершить продажу с прибылью. Если же ставки будут расти (как сейчас), то инвестиционная привлекательность облигации снизится, и ее цена упадет. Для продавца (владельца бумаги) такое положение дел невыгодно, но для покупателя – напротив. Если вы ищете момент входа на рынок, то лучше делать это при росте ставок.

Облигации ВТБ 24 стоимость

Купить ценные продукты есть возможность посредством открытия брокерского депозита или специального депо. Для этой цели достаточно просто обратиться в финансового учреждение и провести там оформление.

Если у Вас остались вопросы или есть жалобы — сообщите нам

Задать вопрос

Оставить жалобу

Номинальная стоимость одной облигации — 1000 (одна тысяча) рублей.

Если иметь специальный брокерский счет или депо, облигации ВТБ 24 для физических лиц приобретаются двумя способами. Это может быть дистанционное приобретение бумаг посредством интернет, то есть используя персональный кабинет официального инвестора. Также можно подать официальное поручение на проведение финансовой сделки в самом офисе, оказывающего стандартных услуг по инвестированию.

Точной стоимости у облигаций, можно отметить только установленный низкий порог для входа. Он составляет 30 тысяч, которого вполне достаточно для получения прибыли.

Это основано на том, что уровень доходности по вложениям на порядок выше, чем в самых крупных компаниях. Банк предоставляет гарантию по возврату. При этом не принимается во внимание уплаченная комиссия, а также условия и правила выкупа. Средства при необходимости можно вернуть когда угодно.

На данный момент специалисты отметили, что средний объем заявки на народные облигации федерального займа в ВТБ 24, не опускаются ниже показателя в 300 тысяч, а еще более часто составляют один миллион рублей. Нередко отмечаются и более сниженные заявки, что говорит о том, что все большее количество инвесторов появляется среди россиян со средним уровнем достатка, а также среди тех, кто не владеет серьезными познаниями современного финансового рынка.

Главным преимуществом современных государственных облигаций является простота их приобретения. Облигации можно купить в любом рядом расположенном отделении банка ВТБ 24. Достаточно просто открыть личный брокерский счет или депо. После его открытия потребуется средства на счет и подать официальное поручение на приобретение ценных бумаг.

Доходность однодневных облигаций

Что-либо однозначно сказать о прибыльности однодневных облигаций сложно. Дело в том, что ВТБ назначает дисконт в зависимости от своих потребностей, и каждый день его значение разное. Но в среднем доходность однодневных облигаций ВТБ составляет 6-6,5%. По крайней мере, по состоянию на 2021 год. Как будет в 2021 году – увидим.

Как видно, прибыльность вложений даже ниже, чем ключевая ставка ЦБ РФ. И некоторые депозиты оказываются выгоднее, без необходимости каждый раз реинвестировать деньги.

К тому же всю прибыль вы не получите, так как ее съедят налоги и комиссии.

Подводя итоги

Облигации для физических лиц в 2021 году являются оптимальный вариантом для инвестирования, выполненного в виде прибыльного федерального займа. ВТБ выпускает и предоставляет возможность купить свои ценные бумаги государственного займа на максимально выгодных условиях. Чтобы получить подобный инвестиционный продукт и прибыль по нему, не обязательно тратить время на обучение финансовой грамоте, достаточно просто разобраться с вопросом, что такое облигации и как работают народные и обычные ценные

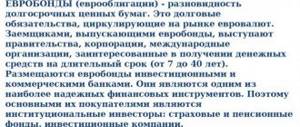

Выкуп бессрочных облигаций

Несмотря на то что вечные облигации не имеют конкретной даты погашения, эмитент может их погасить по номиналу. Для этого компания в оферте (публичное предложение по облигации) заявляет дату колл-опциона, в которую она намерена произвести выкуп ценных бумаг. Обычно срок выкупа достаточно большой – 10 лет и более.

Второй вариант получить номинал облигации – просто выйти из нее, т. е. продать бумагу на бирже, как и любой другой актив. Но здесь нужно учитывать характер бумаги. Большинство вечных облигаций выпускаются в форме еврооблигаций с номиналом в 100 тысяч долларов. Из-за высокой цены и низкого спроса их ликвидность может оказаться практически нулевой. Также нужно учесть брокерскую комиссию, которая может съесть потенциальную прибыль.

Стоит ли приобретать «вечные» облигации

По своей сути, евробонды — это инструмент инвестора, который отличается от наднациональной валюты. Лицо, которое их купило, взяло на себя валютные и кредитные риски, так как точно не известно, какой будет последняя номинальная цена акций и как особенность евробонда повлияет на нее. Но, с другой стороны, это вложение является и способом преувеличения капитала.

Сейчас ситуация на рынке более позитивная, чем негативная. Специалисты рассчитывают на получение доходности, превышающей депозит в валюте определенной страны. Уровень риска минимальный в категориях вклада от полутора до двух лет. Долговые обязательства, если они принадлежат крупным компаниям, дают возможность заработать инвестору до 30% в валюте вклада.

Стратегии использования однодневных облигаций

Самая очевидная стратегия – «парковка» средств на ночь. Особенно эффективно работает в период с пятницы по понедельник. По выходным фондовая биржа не работает, и торговать с другими инструментами не получится.

Кроме того, можно размещать в однодневные бонды свою избыточную ликвидность, пока думаете, чего еще прикупить. Чтобы деньги не лежали мертвым грузом на счете.

Однодневные облигации доступны к покупке на ИИС. Поэтому можно использовать налоговый вычет типа Б, чтобы освободить свою прибыль от налога. Считайте, сразу +13% к сумме дохода.

Можно использовать и тип вычета А на ИИС. Но если ваша цель – просто получить налоговый вычет на сумму взноса, то проще и эффективнее использовать другие консервативные инструменты, которые не нужно реинвестировать буквально каждый день. Например, есть немало облигаций с доходностью выше депозита. Или можно собрать портфель из недооцененных акций, особенно, если вы планируете инвестировать на несколько лет и готовы ждать.

А вот еще интересная статья: ПИФ Газпромбанка Облигации плюс: доходность, стоимость, как купить

Кроме того, если хотите зарабатывать на межбанковских ставках, то используйте ОФЗ с привязкой к значению РУОНИА – это эффективней, чем однодневные облигации, и не так заморочено. Купил – и держи себе.

Таким образом, однодневные облигации ВТБ – это очень интересный инструмент, позволяющий зарабатывать ночью или на выходных, но использовать его надо умеючи. Иначе можно переплатить лишнюю комиссию или «погрязнуть» в исчислении налогооблагаемой базы. Есть разные стратегии использования таких бондов – эффективнее всего «парковать» средства на пару-тройку дней, пока ищите лучшее применение деньгам. На этом всё, удачи, и да пребудут с вами деньги!

Оцените статью

[Общее число голосов: Средняя оценка: ]

Комиссии

Каждый брокер сам назначает комиссии за покупку-продажу активов. Однодневные облиги обращаются на фондовой секции, так что смотрите комиссии именно для этого класса инструментов.

Например, у Сбербанка это 0,06% по тарифу «Самостоятельный», у БКС – от 0,0177% до 0,0531 по тарифу «Профессиональный» в зависимости от оборота, у Финама – 0,0354% по плану «Дневной» (везде указаны расценки при обороте до 1 млн рублей в день).

Что интересно, если покупать однодневные облигации через брокера ВТБ, то он предлагает пониженную комиссию – 0,00342% против стандартных 0,0513% по тарифу «Инвестор-стандарт». Т.е. налицо экономия в 15 раз!

Поэтому выгоднее покупать однодневные облигации ВТБ именно у брокера ВТБ. Но у других брокеров тоже можно – правда, дороже.

Выводы

Покупать облигации с огромной выгодной для себя может только специалист, который детально просчитал риски и доходность. Обычный же клиент банка перед покупкой должен ответить на следующие вопросы:

- сколько готов вложить;

- на какой срок;

- будут ли средства реинвестироваться;

- возможна ли покупка дополнительных бумаг;

- готов ли самостоятельно изучать особенности процесса.

Из-за банковских комиссий вкладывать деньги в евробонды стабильной фирмы на короткий срок нет смысла. Заработок зависит от процентной ставки, ликвидности, а также курса валют.