Автор: Yango.Инвестиции

Объясняем, какие именно изменения могут ждать частных инвесторов в следующем году в связи с законом о категоризации и новыми ограничениями со стороны ЦБ, почему частным инвесторам придется прокачать свой уровень и пройти тестирование на категорию, чтобы сохранить доступ к широкому списку инвестиционных инструментов, и стоит ли уже сейчас озаботиться получением статуса квалифицированного инвестора.

ЧИТАЙТЕ В СТАТЬЕ:

✔ Закон о категоризации: что поменяется уже в 2021 году? ✔ Что все это значит для инвестора? ✔ Как инвестору прокачать свой уровень?

© При использовании материалов сайта и цитировании — ссылка с URL-адресом обязательна

Кто это такой

Квалифицированный инвестор — это участник рынка, который, помимо стандартного инструментария, может совершать операции со специальными финансовыми активами.

Логика такая, что инвестор с приставкой квалифицированный имеет опыт и финансовые возможности, сознает риски и понимает всю ответственность торговли более рискованными инструментами.

Что дает статус квалифицированного инвестора

Квалифицированный инвестор имеет возможность оперировать большим числом инструментов, чем обычный (неквалифицированный) участник рынка. Помимо этого, статус предоставляет право вкладывать свои деньги в фонды с высоким уровнем риска, получать доступ к информации, не доступной остальным участникам.

Бытует мнение, что КИ также имеет большие возможности, касающиеся открытия коротких позиций по инструментам. Однако это нет так. Если биржа или брокер запрещает открытие шорта по инструменту, то квалификация участника никак не повлияет на эту опцию.

Преимущества и недостатки

Главным преимуществом является доступ к большему количеству активов. Это наиболее актуально для участников рынка с большими суммами денег.

Особых недостатков здесь нет. Признание определенного лица квалифицированным инвестором никак не ущемляет его работу на финансовых рынках. Однако нужно отметить, что для получения нужно соответствовать определенным требованиям (о которых я расскажу чуть далее). И второй момент: следует учитывать, что работа с некоторыми инструментами несет повышенный риск.

Риски

Многие инструменты, предоставляемые для торговли квалифицированным инвесторам, имеют повышенный рисковый профиль. Отсюда идея оградить неопытных участников с небольшим капиталом от таких активов.

Однако и для неквалифицированных участников доступны множество финансовых инструментов, которые несут очень высокие риски и позволяют использовать большой леверидж. Например, к таким относится большинство производных активов, торгуемых на срочном рынке, типа фьючерсов и опционов.

Законодательное регулирование

Законодательное регулирование в вопросе присваивания статуса КИ для участника рынка регламентируется следующими актами:

- ФЗ «О рынке ценных бумаг».

- Указание .

Помимо этого, косвенно в регулировании участвуют налоговый кодекс и отдельные приказы, устанавливающие классификацию по конкретным финансовым активам.

Примеры квалифицированных инвесторов

В качестве примера квалифицированных инвесторов можно выделить:

- ЦБ России;

- ВЭБ;

- АСВ;

- разные инвестфонды;

- отдельных частных лиц;

- НПФы;

- фирмы, занимающиеся страхованием;

- центробанки разных стран.

Кто может быть признан квалифицированным инвестором

Получить данный статус могут как юридические, так и физлица, обладающие определенными требованиями. Перечень этих критериев я опубликую далее.

Нужен ли вам такой статус

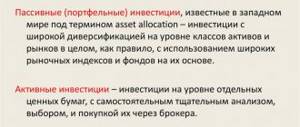

Обычному частному инвестору по большому счету такой статус вовсе не нужен. Некоторые инструменты являются слишком специфичными для торговли ими физическими лицами. А некоторые активы (например, иностранные ценные бумаги) можно купить и другим способом.

Какие преимущества и недостатки данного статуса

Итак, вы получили статус квалифицированного инвестора на рынке ценных бумаг. Резюмируем плюсы и минусы.

Преимущества квалифицированного инвестора:

- Доступ к высокодоходным инструментам, которые недоступны для обычных трейдеров.

- Наличие лицензии сделает вас ценным сотрудником для компании, работающей на фондовом рынке.

- Получение информации, которая является закрытой, обеспечит большую свободу действий. Вы получите право запрашивать у эмитентов больший объем отчетности, принимать участие в закрытых торгах. Все это принесет вам, вкупе со знаниями, полученными при обучении и в процессе работы, бесценный опыт, который при желании можно монетизировать, обучая новичков торговле на фондовом рынке.

Как получить статус

Теперь пора обсудить, как стать квалифицированным участником рынка. Это можно сделать, обратившись к брокеру или управляющей компании. Конечно, только при условии определенных требований, установленных законодательством.

Требования для физических лиц

Чтобы частного инвестора признали КИ, ему необходимо обладать хотя бы одним из следующих характеристик:

- Сумма личных средств на инвестиционном счете составляет более 6 000 000 руб.

- Опыт работы в фирме, род занятий, которой лежит в плоскости торговли ценными бумагами или деривативами, составляет более 3 лет.

- Опыт работы в организации, которая сама является КИ, не менее 2 лет.

- Совершение 10 сделок за квартал, но не менее 1 сделки каждый месяц, оборот по которым превысил 6 000 000 рублей.

- Наличие высшего образования, связанного с экономикой и одного из следующих дипломов — аттестат специалиста финансового рынка, аттестат аудитора, FRM, CFA, аттестат страхового актуария, CHA.

Требования для юридических лиц

Юрлицо для признания КИ должно соответствовать одному из следующих входных параметров:

- Собственные средства от 200 000 000 руб.

- За последний год, совершение сделок на сумму не менее 50 000 000 руб., но регулярность сделок не реже, чем 5 раз/квартал либо регулярность сделок не реже 1 раз/месяц.

- Выручка компании от 2 млрд. руб.

- Сумма активов от 2 млрд. руб.

Список необходимых документов

В перечень необходимых документов входят:

- заявление о признании квалифицированным инвестором;

- документ, подтверждающий соответствие любому из требований, необходимых для признания квалифицированным инвестором.

Как обойти статус квалифицированного инвестора и купить иностранные акции

Чтобы купить иностранные бумаги обычному неквалифицированному физическому лицу, достаточно онлайн открыть счет у зарубежного брокера. Также подойдут российские брокерские фирмы с иностранной регистрацией.

Помимо этого, можно воспользоваться структурными продуктами типа ETF или ПИФов.

Пример получения и использования статуса квалинвестора

Рассмотрим получение статуса на примере трейдера Алексея, который является клиентом банка ВТБ и имеет на счетах, открытых в этом и другом банке, сумму в размере 6 млн. руб.

Кроме того, недавно Алексей прошел обучение и сдал экзамен на квалификационный аттестат ФСФР.

Торговый счет у брокера ВТБ Алексей уже оформил. Далее порядок действий будет такой:

- Получение выписок по банковским счетам с указанием суммы денежных средств. Выписки также должны содержать следующие данные:

- паспортные данные владельца счета;

- печать кредитного учреждения и подпись сотрудника.

Выписки из разных банков должны быть датированы одним числом.

- Заполнение заявления, шаблон которого скачивается с сайта банка.

- Подача пакета документов (заявление, выписки и копия аттестата) в офис банка, предоставляющий инвестиционные услуги.

- Специалисты рассматривают документы в течение 3-х дней. СМС о положительном решении Алексей получил на 2-й день.

Получение квалифицированного инвестора в ВТБ дает возможность совершать сделки более чем с 10000 активов, обращающихся на биржах NYSE, NASDAQ, LSE и др. Алексей совершает сделки с еврооблигациями, доходность которых в несколько раз выше процентов по валютным вкладам, а также со структурными продуктами банка ВТБ:

Как видите, комиссия за операции с такими инструментами может быть минимальная или вообще отсутствовать. Если размер комиссии выше (скажем, 4%), то и перечень активов, входящих в структурный продукт, будет больше – порядка 40 наименований ценных бумаг.

Во что инвестировать квалифицированным инвесторам

К финансовым инструментам, пользоваться которыми возможно КИ, относятся:

- иностранные ценные бумаги;

- зарубежные ETF;

- евробонды;

- структурные ноты;

- инвестиционные паи закрытых паевых инвестиционных фондов и др.

Лучшие брокеры для покупки и инвестиций в акции

Здесь список лучших брокеров.

Открытие Промсвязь Риком БКС Кит Тинькофф Финам

Один из мастодонтов рынка. Прекрасный вебпортал, очень низкие комиссии и адекватная поддержка. Рекомендую!

Инвестотдел известного банка. Особых плюсов нет, но и минусов тоже. Середнячок.

Один из самых первых российских брокеров. Комиссии высоковаты, но зато есть интересные стратегии автоследования.

Еще один очень крупный брокер. Хорошая поддержка и низкие комиссии — их конек.

Маленький, но надежный брокер. Отлично подходит новичкам, потому что не навязывает свои услуги и комиссии очень низкие. Рекомендую.

Самый молодой брокер РФ. Есть классное приложение для инвесторов, но комиссии слишком высокие.

Самая крупная инвесткомпания России. Самый большой выбор инструментов, свой собственный терминал. Комиссии средние.

Они берут низкие комиссии при высоком уровне сервиса и надежности. Большинство из них позволяют открыть счет онлайн, предоставляют специальные терминалы для самостоятельной торговли на биржевых площадках.

Когда выгоднее открыть ИИС

Если у инвестора есть официальный доход, он планирует копить и пользоваться счетом долго, то ему подойдет ИИС, с которым можно получать дополнительно до 52 000 рублей за счет своих же налогов. Эти деньги можно реинвестировать в акции, облигации и другие финансовые инструменты.

Главный плюс ИИС — налоговый вычет от государства.

Вычет бывает двух видов:

Налоговый вычет типа А

— вычет с суммы, внесенной на ИИС за календарный год. Эти деньги налоговая возвращает на банковский счет. Их можно использовать как угодно. Например, реинвестировать — снова вложить в биржевые инструменты, в акции и облигации. Как получить вычет типа А онлайн на сайте налоговой — читайте в пошаговой инструкции.

Налоговый вычет типа Б

— освобождение от уплаты НДФЛ с дохода по ИИС. Такой вычет получают при закрытии ИИС, если счет был открыт более трех лет. Сумма начисленного налога просто остается на счете.

Оно вам надо?

Чтобы понять необходимость получения статуса КИ для начала нужно знать — а для чего все эти ограничения в покупке ценных бумаг и необходимые требования, для получения доступа.

В двух словах.

Квалифицированный инвестор — категория инвесторов, обладающая необходимым капиталом. И самое главное, имеющих знания и опыт торговли ценными бумагами в сфере финансовых рынков. Позволяющие им делать осознанный выбор при инвестициях в рискованные инструменты на основании собственного анализа.

Иными словами,

Закон о Квалифицированном инвесторе оберегает частных инвесторов от слишком рискованных инструментов. Где они могут легко потерять если не все, то значительную часть денег.

И во всех этих требованиях сразу возникает много неувязок.

Я на вскидку приведу несколько.

Есть 6 миллионов и автоматически ты становишься квалифицированным инвестором. Оставила тебе бабушка наследство, выиграл в лотерею необходимую сумму.

Ты красавчик! У тебя есть деньги — вот тебе значок. Можешь торговать рискованными инструментами.

Знания? Опыт? Ты о чем? В законе же черным по белому прописано: Имеешь на счетах 6 миллионов — ты готов. ((((

Это из той же оперы, как например, хочет человек стать хирургом. У него есть выбор: поступить в медицинский. Потратить несколько лет жизни на получение знаний. И еще не факт, что он сможет дойти до конца. И его не отчислять курсе так на втором-третьем.

Или можно пойти другим путем. Открыть собственную клинику. И сразу получить «корочки». И принимать (не повернулась рука написать слово «лечить») пациентов.

Оборудование, помещение есть, вон даже на белые халатики, бахилы и шапочки потратились — приходите лечитесь. Жесть.

Повышенные риски. Отсутствия статуса КИ не даст тебе вложиться в рискованные проекты (типа венчурных и хедж-фондов). Блин. А как же срочный рынок? С его фьючерсами и опциона. И еще кредитным плечом в торговле. Да здесь потерять все деньги можно буквально за 1 день. Если повезет — за неделю.

А как же Форекс? Вы торговали с плечом 1 к 100, а 1 к 500? Здесь шансов на выживание просто нет. И при том, что любой школьник, пенсионер или просто человек абсолютно не понимающей ничего в торговле, может закинуть денежку и слить все деньги.

Риски в разы (а то десятки-сотен раз) выше, чем например в покупке иностранных акций или ETF (на которые доступ закрыт).

Оборот 6 миллионов за год. Ребята вы серьезно?

Обычный трейдер со средним капиталом в 100-200 тысяч (рублей естественно), легко сделает такой оборот не то что за год — за пару месяцев.

Но это не значит, что он стал Квалифицированным инвестором. Мне кажется, если брать за основу годовой оборот, то наверное еще нужно было бы добавить успешной (прибыльной) торговли. Нажимать на кнопки может любой дурак. Покупай-продавай. Потом снова. И снова.

А вот зарабатывать (или по крайней мере не сливать счет) — удел единиц.

Наш знакомый горе-хирург-стоматолог не хочет учится много лет. И денег у него нет — на открытие клиники. Не беда. Нужно провести за год с десяток операций. Вылечить кариес, пульпит, удалить кому-то пару зубов (неважно каких — больных или здоровых). Результат никого не интересует. Главное есть статистика по количеству операций.

Провел над пациентами нужное количество экспериментов — получи корочки. Молодец. Теперь ты заслуженный врач.

Самое интересное. Вдумайтесь — «Квалифицированный инвестор». Несоответствие названия и требований для получения этого статуса.

Кто такой инвестор? Лицо, осуществляющее долгосрочные вложения капитала с целью извлечения прибыли.

Ключевое слово в этой фразе — «Долгосрочное».

У меня есть знакомый товарищ, имеющий на счетах несколько миллионов (если уже не десятков миллионов). Совершает в год всего всего около 5-6 сделок. Он поддерживается принципа пассивного инвестирования. И сделки совершает только для пополнения портфеля или ежегодной ребалансировки. Если не брать в расчет размер капитала, то по требованиям, если ему будет нужно получить КИ, он не сможет этого сделать.

Закон требует (одно из условий получения статуса КИ) — совершать не менее 10 сделок в квартал на протяжении года.

То есть в среднем по 1 сделке раз в неделю. Блин, да это же трейдинг в явном виде. Какое инвестирование?

Какие риски берёт на себя инвестор

В первую очередь все риски инвестирования можно подразделить на две таких категории как:

- Риски системные;

- Риски несистемные.

Категория системных рисков включает в себя все те из них, которые связаны с состоянием макроэкономики. Зачастую они затрагивают не только экономику отдельно взятой страны, но и всю мировую экономику в целом, поэтому избежать их достаточно сложно, а зачастую вообще невозможно. Они возникают под влиянием таких факторов как:

- Показатели ВВП и ВНП;

- Уровень инфляции;

- Уровень безработицы;

- Состояние промышленности: объёмы производства, уровень деловой активности и т.п.

- Показатели потребительского спроса;

- Состояние торгового и платёжного балансов страны;

- Состояние бюджета страны (уровень его дефицита).

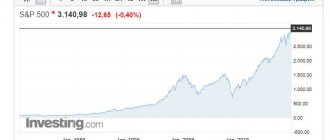

Для минимизации системных рисков необходимо отслеживать ситуацию в макроэкономике и при необходимости (в случае намечающегося кризиса) переводить все свои инвестиции в максимально безрисковые консервативные активы. Кроме этого, следует по возможности диверсифицировать все свои активы по разным странам (например, наряду с российским фондовым рынком работать ещё и с ценными бумагами США, Китая и пр.).

Следует понимать, что развитие экономики происходит циклически (см. статью «Экономические циклы») и за каждой фазой спада следует очередной подъём, который можно и нужно использовать инвестору.

Несистемные риски связаны с конкретными финансовыми инструментами и проистекают из текущего финансового состояния их эмитентов. Например риск по акциям определённой компании связан непосредственно с тем, в каком положении эта компания сейчас находится и каковы её перспективы в будущем.

Поскольку состояние экономики в стране в целом всегда задаёт вектор развития всем национальным компаниям – несистемные риски могут быть закономерным следствием системных.

Вот основные предпосылки для их возникновения:

- Большая текущая задолженность компании, которая может привести к её банкротству;

- Кадровые перестановки в управляющем звене компании;

- Слияние и поглощение компаний;

- Нештатные ситуации на производстве (аварии, существенные сбои в работе и т.п.)

Для минимизации этого вида рисков необходима диверсификация вложений по разным компаниям (желательно принадлежащих к различным отраслям), чтобы в результате снижения акций одной из них, стоимость портфеля сильно не проседала.

Кроме этого в отдельную группу следует выделить риски юридического характера. Эти риски в основном связаны с разного рода мошенничеством и им подвержены по большей части начинающие инвесторы. К этой категории можно отнести:

- Риск связаться с брокером или дилером не обладающими соответствующей лицензией на проведение своей деятельности. В этом случае нет никаких гарантий сохранности денежных средств помещённых на торговый счёт;

- Риск связаться с управляющей компанией без лицензии государственного образца. При этом деньги передаются в управление фактически под честное слово, а если учесть что честные люди обычно не работают без лицензии, то делайте выводы сами;

- Работа с посредниками (брокерами, дилерами, управляющими компаниями, инвестиционными фондами) зарегистрированными в разного рода оффшорных зонах (где-нибудь на Каймановых островах например). В этом случае при возникновении любых разногласий их невозможно будет решить в судебном порядке на территории нашей страны;

- Работа с разного рода финансовыми пирамидами. Обычно привлекает неопытных инвесторов обещаниями баснословных прибылей, а в результате неизбежно приводит к потере всех вложенных средств.

Ну и наконец следует упомянуть о группе рисков носящих персональный характер. Персональные риски связаны непосредственно с индивидуальными особенностями самого инвестора.

Как это не парадоксально звучит, но самое трудное (и, пожалуй, самое важное) в инвестировании это умение справиться со своими собственными недостатками.

Начинающие инвесторы часто теряют деньги по таким, на первый взгляд, банальным причинам как:

- Склонность впадать в панику и совершать поспешные, необдуманные действия;

- Неумение вовремя сказать стоп и сделать паузу необходимую для анализа сложившейся обстановки и принятия взвешенного, рационального решения;

- Упрямство наряду с отсутствием гибкости и т.п.

Для того, чтобы преодолеть себя и минимизировать персональные риски рекомендуется придерживаться следующих простых правил:

- Делать акцент в сторону долгосрочного инвестирования. При этом вас не так сильно будут заботить краткосрочные колебания курса;

- Не «держать все яйца в одной корзине», а диверсифицировать свой инвестиционный портфель. Это снизит возможные просадки в его стоимости и также позволит не сильно переживать из-за снижения стоимости отдельных составляющих его финансовых инструментов;

- Разработать свою торговую систему и строго придерживаться установленных в ней правил. Работа по системе снимает с инвестора большую часть психологической нагрузки;

- Учиться, учиться и ещё раз учиться! Новые знания вкупе с приобретённым опытом — это лучшее средство не только от огрех связанных с персональными особенностями инвестора, но и от всех остальных ошибок инвестирования в принципе.

Более подробно можно ознакомиться с темой рисков в материале: «Инвестиционные риски: классификация и способы минимизации».

Минусы ИИС

ИИС отлично подходит для долгосрочных инвестиций и накоплений. С этим же связаны и минусы его использования:

- Со счета нельзя выводить деньги в течение трех лет, иначе счет будет закрыт, а уже полученный налоговый вычет типа А придется вернуть.

- Счет нельзя пополнять более, чем на один миллион рублей в год. Это значит, что если инвестор хочет инвестировать больше, ему придется параллельно использовать другой брокерский счет.

Если откладывать на ИИС по 10 000 рублей в месяц и не выводить деньги со счета 3 года, то можно накопить 360 000 рублей. На эти деньги можно купить консервативные инструменты, например, облигации федерального займа с доходностью 4-5,45%. Освобождение от налогов в этом случае станет приятным бонусом.