Плата за обучение

Первой вашей возможной тратой, на мой взгляд, должна быть трата на обучение. Есть огромное количество бесплатных лекций в Интернете, но часть из них не актуальна, не содержит информацию об изменении законодательства, упускает важные новшества. Поэтому элементарные курсы нужно пройти.

Они дадут вам направление, в котором вам стоит двигаться, обучат пользоваться терминалом, расскажут о ваших возможностях. Если вы давно (более трех лет назад) проходили курсы для новичков, но не начали за это время торги – вы потеряли деньги, так как вам заново придется учиться. Рынок не стоит на месте!

Пути снижения комиссии:

- Узнать о бесплатных занятиях у брокера,

- Попросить скидку,

- Узнать о бонусах после прохождения курса для владельцев действующих счетов,

- Брать домашние задания у тренера,

- Запланировать персональные занятия после самостоятельного изучения материалов.

Плата за обслуживание счета

При наличии на счете денег и бумаг, даже если у вас отсутствуют торговые операции, у вас может возникать трата в лице платы за обслуживание счета.

Вы в отпуске, а с вас несправедливо берут деньги? Пока вы отдыхаете, на вас работает целая армия сотрудников брокера: кто-то делает ваш терминал лучше, кто-то совершенствует ваш личный кабинет, кто-то разрабатывает для вас новые сервисы и стратегии. Поэтому эта трата естественна.

Пути снижения комиссии:

- Совершать торговые операции – часто комиссии за торговые операции сокращают плату за обслуживание счета,

- Уточнить у менеджера о наличие тарифов без этой платы,

- Если у вас рубли на счете, то купить ОФЗ (эффективно борется с издержками, если срок позиции планируется не менее 2-х недель).

Депозитарные издержки

Ваши ценные бумаги – акции и облигации – хранятся в депозитарии. Не бесплатно!

Пути снижения платы:

- Всегда на ночь оставаться при первоначальном количестве бумаг.

Вы имеете 100 лотов акций «Газпрома», внутри дня вы делаете 1000 операций с ними на бирже, но в конце торговой сессии снова откупаете именно 100 лотов,

- Не пользоваться депозитарием – на ночь всегда оставаться в «кеше» с наличными.

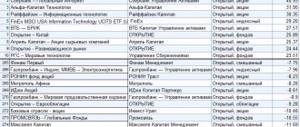

Топ брокеров с самыми низкими комиссиями

Топ брокеров с минимальными комиссионными сборами составлялся популярным в сфере инвестиций интернет-порталом и актуален на момент написания статьи:

- АйТи Инвест;

- БКС;

- Финам;

- Велес Капитал;

- Альфа Банк;

- ВТБ24;

- Уралсиб;

- Промсвязьбанк;

- Цэрих капитал;

- Алор Брокер;

- Открытие Брокер;

- Газпромбанк;

- Солид;

- Сбербанк;

- АТОН.

Плата за сделки

Плата за сделки может быть фиксированной, а может быть в виде % от оборота. Может применяться сочетание этих двух типов плат: фиксированная плата + плата с оборота. Важно, чтобы плата «% от оборота» взималась только с проведенных сделок. У некоторых брокеров есть скрытая комиссия, которая взимается как плата за любую выставленную заявку. Независимо от того, прошла ли сделка по этой заявке или нет.

Пути снижения комиссии:

- Найти брокера с живыми менеджерами, которые готовы вас принять в офисе или ответить на ваши вопросы по телефону,

- Четко формулировать своему менеджеру свои планы по торговле – это поможет ему подобрать тарифный плат. Например: «я хочу торговать сам, советы и обучение мне не нужно. Но средняя сумма сделки у меня будет 50 тыс. рублей». Менеджеры нашей компании предложат вам тариф «Консультационный». Он включает аналитическую рассылку, как приятный бонус, хоть вы и решили торговать самостоятельно. Менеджер вас понял и услышал в этом плане, но этот тариф не имеет минимальной платы за сделку. А при вашей задаче – это важно!

- Ежемесячно, а лучше еженедельно мониторить свои траты по вашему тарифу. Возможно, он не так велик, как вам кажется, а плата идет, например, за использование вами заемных средств. О них мы поговорим в следующем пункте.

Как уменьшить комиссию

Самый простой способ снизить сумму пошлин — просто увеличить торговый оборот. Все брокеры идут навстречу крупным трейдерам и предлагают им пониженные комиссии.

Если же капитал небольшой, остается только пользоваться ребейт-сервисами. Принцип у них полностью аналогичен реферальным программам: привлекаешь новых клиентов к компании-брокеру, небольшой процент от их торгового оборота идет в зачет уже вашей комиссии. Сильно выгодным процесс не будет, но трейдер при этом ничем не рискует, почему бы не попробовать?

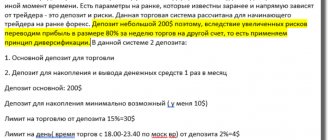

Плата за использование заемных средств

Брокер готов предоставить вам кредит, как для игры на повышение, так и для игры на понижение. Естественно есть определенная плата за данную услугу.

Взимается эта плата ежедневно, несмотря на выходные и праздники. Заметно увеличивать эту плату может режим Т+. Это особый режим расчетов на бирже, когда после осуществления сделки расчеты по ней производятся только на второй рабочий день. Так, если вы взяли деньги в долг на неделе и закрыли сделку с заемными средствами в пятницу, деньги вашему брокеру поступят только во вторник, а значит вы заплатите за использование заемных средств за два выходных и понедельник. Это вовсе не значит, что с долгами нужно прощаться по средам. Это значит, что входя в сделку нужно просчитывать, а достаточна ли прибыль по ней, чтобы окупить эту трату.

Говоря о такой издержке, как плата за заемные средства хотелось бы вас спросить, а знаете ли вы, как взимается плата при игре на понижение? С «лонгом» все просто: я купила акции на свои деньги и заняла какую-то сумму у брокера, например 50 000 рублей. С нее ежедневно будет начисляться плата за заемные средства. Стоит учесть, что расчет проходит ежедневно, и завтра процент будет начисляться на основную часть долга и на непогашенный процент.

А вот как с «шортом»? Я же занимаю у брокера акции? От какой суммы будет плясать плата за этот кредит? Отвечайте на мою почту Трем первым правильно ответившим подарю месяц бесплатных консультаций! Даже если вы не клиент моей компании (* обычная стоимость услуги для клиентов стоимость от 5000 рублей, для не клиентов от 25000 рублей). А кто не знает ответ, получит его на курсе «Начинающий», который стартует у меня 26 июня в 19.00 по МСК (очно, заочно, видеоархив).

Пути снижения издержки:

- Торговать внутри дня (при отсутствии переноса долгов на ночь – плата за использование заемных средств не взимается). Слишком экстремальный метод, не всем такая стратегия подойдет.

- Помнить про режим Т+2, особенно перед длинными выходными.

- Не забывать в оценке доходности операции, учитывать плату за заемные средства.

Тарифы Срочного рынка ПАО Московская Биржа

Взнос за предоставление допуска к участию в Торгах

| Наименование взноса | Размер взноса | |

| 1. | Взнос за допуск к участию в Торгах в качестве Участника торгов категории «О» | 5 000 000 |

| 2. | Взнос за допуск к участию в Торгах в качестве Участника торгов категории «Ф1» и/или «Ф2» | 3 000 000 |

| 3. | Взнос за допуск к участию в Торгах в качестве Участника торгов категории «Т1» и/или «Т2» | 1 000 000 |

| 4. | Взнос за допуск к участию в Торгах в качестве Участника торгов категории «Д1» и/или «Д2 | 1 000 000 |

| Категории | Фондовая секция | Денежная секция | Товарная секция |

| О | + | + | + |

| Ф1/Ф2 | + | ||

| Д1/Д2 | + | ||

| Т1/Т2 | + |

Более подробно о Категориях Участников торгов Срочного рынка — Правила допуска к участию в организованных торгах ПАО Московская Биржа часть III. Срочный рынок

Взнос в Гарантийный фонд

Минимальный размер взноса в Гарантийный фонд каждого Участника клиринга составляет 10 000 000 руб.

Методика определения размера взноса в Гарантийный фонд.

Биржевая и клиринговая комиссия срочного рынка

3.1. Биржевая и клиринговая комиссия за заключение фьючерсных контрактов

Величина биржевого сбора за заключение фьючерсных контрактов на основании безадресных или адресных заявок рассчитывается по следующей формуле:

FutFee ≥ 0,01 руб

Параметры:

| FutFee | величина биржевого сбора за заключение фьючерса (в российских рублях); |

| FutPrice | значение цены фьючерса, определяемое в соответствии с подпунктами 3.4.2 – 3.4.3 Тарифов (в единицах измерения, в которых указывается цена фьючерса в заявке согласно Спецификации соответствующего фьючерса); |

| W(f) | стоимость минимального шага цены фьючерса, определяемая в соответствии со Спецификацией соответствующего фьючерса (в российских рублях); |

| R(f) | минимальный шаг цены фьючерса, определяемый в соответствии со Спецификацией соответствующего фьючерса; |

| Round | функция математического округления с заданной точностью; |

| abs | функция вычисления абсолютной величины (модуля); |

| BaseFutFee | значение базовой ставки тарифа за заключение фьючерса для Группы Срочных контрактов, к которой относится данный фьючерс в соответствии с пунктом 3.5 Тарифов (далее – Группа контрактов) (в базисных пунктах). |

Группы контрактов по типам базисных активов

| Группаконтрактов | Подгруппа базисного актива* | Базовая биржевая ставка(BaseFutFee),в процентах | Базовая клиринговая ставка(BaseFutFee),в процентах | Суммарная базовая ставка(BaseFutFee),в процентах | |

| 1 | Валютные контракты | курс иностранной валюты к российскому рублю | 0,000885 | 0,000655 | 0,00154 |

| курс иностранной валюты к доллару США | |||||

| курс доллара США к иностранной валюте | |||||

| 2 | Процентные контракты | процентные ставки | 0,003162 | 0,002338 | 0,00550 |

| облигации федерального займа | |||||

| еврооблигации Российской Федерации | |||||

| 3 | Фондовые контракты | акции российских эмитентов | 0,003795 | 0,002805 | 0,00660 |

| акции иностранных эмитентов | |||||

| депозитарные расписки | |||||

| инвестиционные паи инвестиционных фондов | |||||

| 4 | Индексные контракты | фондовые и иные индексы (кроме товарных индексов) | 0,001265 | 0,000935 | 0,00220 |

| волатильность российского рынка | |||||

| 5 | Товарные контракты | энергетическое сырье | 0,002530 | 0,001870 | 0,00440 |

| металлы | |||||

| сельскохозяйственное сырье |

* Перечень базисных активов фьючерсов

3.2. Биржевая и клиринговая комиссия за заключение маржируемых опционных контрактов

Величина биржевой комиссии за заключение маржируемых опционных контрактов на основании безадресных или адресных заявок рассчитывается по следующей формуле: OptFee ≥ 0,01 руб

Параметры:

| OptFee | величина биржевого сбора за заключение опциона (в рублях); |

| FutFee | величина биржевого сбора за заключение фьючерса, являющегося базовым активом опциона (в рублях); |

| W(o) | стоимость минимального шага цены опциона (в рублях); |

| R(o) | минимальный шаг цены опциона; |

| Round | функция математического округления с заданной точностью; |

| K | дополнительный коэффициент; K=2 |

| Premium | значение премии по опциону (в единицах измерения, в которых указывается цена опциона (премия) в заявке); |

| BaseOptFee | Значение биржевой базовой ставки за заключение опциона 0,06325 Значение клиринговой базовой ставки за заключение опциона 0,04675 |

3.2.1. Биржевой сбор за совершение скальперских сделок

| Инструмент | Определение скальперских сделок | Тарификация (размер скидки) |

| Фьючерсы | Срочные сделки, совершенные на основании безадресных заявок, приводящие к открытию и закрытию позиции по фьючерсу в течение одного Торгового дня | 0,5 от суммарной величины биржевых сборов за скальперские сделки |

| Опционы | Срочные сделки, совершенные на основании безадресных заявок, которые могут привести к открытию противоположных позиций по базовому активу опциона (фьючерсу) в случае исполнения опционов (вне зависимости от цены исполнения (страйка)) в течение одного Торгового дня. К открытию длинной позиции по фьючерсу могут привести покупка опциона на покупку и продажа опциона на продажу. К открытию короткой позиции по фьючерсу могут привести продажа опциона CALL и покупка опциона PUT. Скальперские пары для опционов (покупка базового актива – продажа базового актива): • покупка CALL – продажа CALL; • покупка CALL – покупка PUT; • продажа PUT – покупка PUT; • продажа PUT –продажа CALL. |

С полной формулой расчета величины биржевого сбора за совершение скальперских сделок с опционами можно ознакомиться в Тарифах срочного рынка . Размер скидки за скальперские сделки не применяется к календарным спредам.

Клиринговая комиссия и клиринговые тарифы

Клиринговая комиссия за исполнение срочных контрактов и клиринговые тарифы услуг НКО НКЦ (АО) устанавливаются в соответствии с Тарифами Клирингового центра (Разделы II и V).

Сборы за транзакции

Сборы за Транзакции в пользу ПАО Московская Биржа:

- Сбор за неэффективные транзакции

- Сбор за ошибочные транзакции, отличные от ошибок Flood Control

- Сбор за ошибочные транзакции Flood Control

Алгоритм расчёта сборов описан в документе Дополнительные сборы и вознаграждения, предусмотренные договором о предоставлении интегрированного технологического сервиса, коэффициенты для расчета — в списке параметров.

Подробнее о сборе за неэффективные транзакции Подробнее о сборе за ошибочные транзакции Подробнее о сборе за ошибки Flood Control

Сбор за Календарные спреды

Календарный спред – одновременная покупка и продажа фьючерсов с одним базовым активом и разными сроками исполнения на основании Заявок «Календарный спред».

Подробнее – Правила торгов на срочном рынке .

Сбор за Календарные спреды определяется каждый Торговый день по каждому разделу клиринговых регистров исходя из величины сборов за совершение сделок покупки и сделок продажи каждого фьючерса на основании безадресных или адресных Заявок «Календарный спред».

Расчет величины сбора за Календарные спреды в отношении фьючерсов, заключаемых на основании безадресных Заявок «Календарный спред», производится по формуле:

FeeCS = ΣFutFeeCS × (1-K)

| FeeCS | величина сбора за Календарные спреды на основании безадресных Заявок «Календарный спред» в течение Торгового дня (в российских рублях); |

| K | ставка дисконта, равная 0,2, действующая в течение маркетингового периода. Маркетинговый период составляет 6 (шесть) месяцев с первого Торгового дня, начиная с которого возможно заключение фьючерсов на основании безадресных Заявок «Календарный спред». По истечении маркетингового периода ставка дисконта не применяется (равна нулю); |

| ΣFutFeeCS | величина биржевой комиссии, подлежащей уплате за заключение фьючерсов на основании безадресной Заявки «Календарный спред», рассчитываемая по следующей формуле (в рублях): FutFeeCS= Round (( Round ((abs FutPrice1) +abs(FutPrice2))× Round (W(f)/R(f);5));2)×BaseFutFee;2) где: FutPrice1 – значение Расчетной цены фьючерса с ближним сроком исполнения, определенное в соответствии с Правилами торгов по итогам вечернего Расчетного периода последнего Торгового дня, предшествующего Торговому дню расчёта (в единицах измерения, в которых указывается цена фьючерса в заявке согласно Спецификации соответствующего фьючерса); |

Расчет величины сбора за Календарные спреды в отношении фьючерсов, заключаемых на основании адресных Заявок «Календарный спред» в течение Торгового дня, производится по формуле:

FeeCS = ΣFutFeeCS

| FeeCS | величина сбора за Календарные спреды на основании адресных Заявок «Календарный спред» в течение Торгового дня (в российских рублях); |

| ∑FutFeeCS | суммарная величина биржевого сбора, подлежащего уплате за заключение фьючерсов на основании адресной Заявки «Календарный спред», рассчитываемая по следующей формуле (в российских рублях): FutFeeCS= Round (Round ( abs(FutPrice1) + abs( FutPrice2)) × Round W(f) / R(f) ;5) ;2) × BaseFutFee ;2) где: FutPrice1 – значение Расчетной цены фьючерса с ближним сроком исполнения, определенное в соответствии с Правилами торгов по итогам вечернего Расчетного периода последнего Торгового дня, предшествующего Торговому дню расчёта (в единицах измерения, в которых указывается цена фьючерса в заявке согласно Спецификации соответствующего фьючерса); |

Затраты на треш

Вот, в общем-то, основные издержки трейдера при торговле на российской бирже, через российских брокеров. Я не стала рассматривать такой треш, как плату за использование торговых программ, как минимум у брокера должно быть три бесплатные программы для торговли через интернет. Платными могут являться только профессиональные программы для алгоритмической торговли или сложных статистических исследований. Еще одна трешовая услуга – плата за техническую поддержку. То есть когда у брокера платная даже помощь в установке терминала. К счастью, это редкость.

Не стала включать платные подписки на информационные ресурсы и консультационную поддержку, работу с личным консультантом – это не обязательные издержки. И уже дело каждого, пользоваться ими или нет. Мы остановились на наиболее постоянных и часто встречающихся издержках. Стоит лишь повториться, что в отношении минимизации издержек – важна четкая слаженная работа с вашим менеджером! А ваши менеджеры, также хороши как мои?

Приложения для торговли

Ещё несколько лет назад самым популярным терминалом для индивидуальных инвесторов была платформа QUIK. Многие пользуются ей и сегодня, но всё большее распространение для совершения сделок на бирже получают мобильные приложения брокеров.

В идеальной ситуации у клиента есть максимальный выбор: он может торговать как через родное приложение брокера, так и через сторонние терминалы. При этом доступны как веб-версия, так и приложения для компьютера и мобильного телефона.

В таблице ниже я показываю, что дают в качестве программного обеспечения наши топовые брокеры своим клиентам.

| Брокер | Программное обеспечение |

| ФГ БКС | Quik, мобильная версия Quik,Metatrader 5, мобильная версия Metatrader 5, платформа TSlab, и т.п. |

| Открытие | XTick Extreme,MetaTrader 5, QUIK все виды |

| Финам | просто зашкаливающее количество разных программных решений для торговли |

| Кит Финанс | KIT Finance TWS (Trader Workstation) и мобильная версия Handy Trader Quik и мобильная версия |

| ООО “Алор+ | Quik и его разновидности,Trading View, Алор Трейд |

Вот здесь очень трудно кого-то выкинуть из списка на звание «лучший брокер России». Я торгую только в терминале Quik и мне не нужны никакие, даже мобильные версии Quik. Поэтому убрать из списка брокера, со скромным программным обеспечением, было бы не правильно.

Но для себя вы можете уже отметить, чем бы вы хотели пользоваться для своей торговли.

А пока решено! Оставляем всех брокеров для дальнейшей борьбы.