Инвестпривет, друзья! Срочный рынок дает возможность заработать довольно приличные деньги, но в то же время он намного более рискованный, чем фондовый. Несмотря на то, что на первый взгляд работать с деривативами очень просто, по сути успехов здесь достигает не очень много трейдеров. И если вы первые узнаете о том, что такое фьючерс из этой статьи, то лучше вам ими не заниматься без прохождения хотя бы базового обучающего курса. Здесь я даю базовые понятия о фьючерсах, чтобы вы понимали в общих чертах, как это работает. Так сказать, для общего развития. В общем, я предупредил, поехали.

Что такое вариационная маржа

Итак, что такое вариационная маржа? Это некая сумма, зачисляемая клиринговым центром на счет участника торгов на рынке FORTS по итогам ежедневной переоценки рыночной стоимости актива.

Простыми словами, вариационная маржа – это финансовый результат от торгов до момента закрытия сделки.

Чтобы было более понятно, вспомним, как происходят торги на бирже. На многих крупных биржах проводятся три торговые сессии за день: утренняя, дневная и вечерняя.

По итогам утренней и дневной сессий подводятся итоги и рассчитываются доходы и убытки от операций на текущий момент. Этот процесс называется клирингом (от англ. clearing – очистка), т.е. обнуление предыдущих финансовых результатов по результатам переоценки на новые значения.

Таким образом, variation margin рассчитывается два раза в день – утром и днем. В некоторых случаях это происходит три раза, но не реже, чем один раз в рабочий день.

Все самое важное о торговле фьючерсами на российском рынке

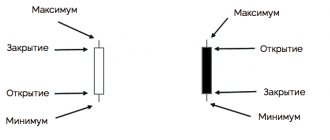

Фьючерс — стандартизированный контракт на покупку/продажу базового актива в определенную дату в будущем по заранее определенной цене.

Своим появление фьючерсы обязаны торговле зерном, на которое были заключены первые стандартизированные фьючерсные контракты на Чикагской товарной бирже Chicago Board of Trade в 1865 г. Сегодня, вследствие широкого развития финансовых рынков, в качестве базового актива могут выступать не только реальные активы, такие как товары, сырье, валюта, акции и облигации, но и такие нематериальные вещи, как процентные ставки, уровень инфляции, индикаторы волатильности, погода и др.

Российский срочный рынок

Российский срочный рынок занимает значительную долю в общем обороте Московской биржи. Для торговли фьючерсами сегодня доступно около 57 активов. Самые ликвидные из контрактов представлены на странице срочного рынка на официальном сайте Московской биржи. По факту более-менее активная торговля ведется только по этим фьючерсам, хотя помимо них есть еще ряд контрактов, которые будут освещены в конце статьи.

Посмотреть актуальные котировки фьючерсов, дату экспирации и размер гарантийного обеспечения можно перейдя по ссылке, соответствующей интересующему базовому активу.

Краткие наименования фьючерсов складываются по следующему принципу:

[идентификатор базового актива]—[месяц исполнения].[год исполнения]

Например: фьючерс на валютную пару доллар/рубль имеет наименование Si-3.18. Si — идентификатор пары доллар/рубль, 3 — месяц исполнения март, 18 — год исполнения 2018.

Краткий код того же самого контракта будет выглядеть так: SiH8.

Год исполнения здесь сокращен до одной цифры первого разряда, а месяц обозначается в виде латинской буквы «H». Соответствие месяцев и латинских букв приведено в таблице.

Таким образом, аналогичный контракт на валютную пару с исполнением в июне 2021 г. будет иметь краткий код SiM9.

Спецификации всех коротких кодов можно найти также на сайте Мосбиржи.

Классификация фьючерсов по типу и дате исполнения

По типу исполнения фьючерсы делятся на две категории:

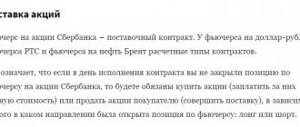

Поставочные — продавец в дату экспирации (исполнения контракта) поставляет базовый актив покупателю по цене, зафиксированной в контракте. Соответственно, покупатель должен оплатить его полную стоимость. На российском рынке поставочными являются фьючерсы на акции и облигации. Все остальные контракты Московской биржи, с которыми может встретиться частный инвестор, являются расчетными.

Расчетный фьючерс — в дату экспирации стороны выплачивают друг другу разницу между ценой актива, обозначенной в контракте, и рыночной ценой на дату расчетов.

Для каждого базового актива может быть несколько фьючерсов, различающиеся по дате экспирации. Исполнение большинства контрактов приходится на март, июнь, сентябрь и декабрь — их называют квартальными. Последним торговым днем является 15 число месяца (если выходной, то ближайший торговый день). Днем исполнения является первый торговый день после последнего дня заключения Контракта.

Важно! Исключением являются фьючерсы на ОФЗ, по которым днем исполнения является 5 число месяца, а также фьючерс на нефть марки Brent. Нефтяные фьючерсы меняются каждый месяц. Последним торговым днем является первый рабочий день следующего месяца, однако по факту торги в этот день не активны из-за того, что нефтяные фьючерсы на международном рынке к этому моменту уже экспирировались. Поэтому, если требуется оставить позицию открытой, необходимо в последний рабочий день текущего месяца закрыть её по истекающему контракту и открыть на следующем фьючерсе.

Фьючерс с более коротким сроком обращения называется ближним. Соответственно, фьючерс с более длинным сроком будет называться дальним относительно него. Как правило, самые активные торги ведутся по фьючерсу с ближайшим сроком экспирации.

Стоимость фьючерсного контракта является отображением ожиданий рынка о цене базового актива на дату экспирации. То есть, если рынок ожидает, что базовый актив будет расти, фьючерс будет торговаться дороже, чем сам актив. А если ожидания рынка негативные, то котировки фьючерса будут ниже, чем цены на спот-рынке.

Если дальний фьючерс торгуется дороже ближнего фьючерса или спот-рынка, то говорят, что он находится в состоянии контанго. Если имеет место обратная ситуация, когда дальний фьючерс оказывается дешевле, то говорят, что фьючерс торгуется в состоянии бэквордации. Разница между ценой фьючерса и ценой базового актива называется базисом, который положителен в случае контанго, и отрицателен в случае бэквордации.

Для большинства активов наиболее частым соотношением цены фьючерса и базового актива является контанго. Теоретически справедливая цена фьючерсного контракта рассчитывается по формуле:

Pфьючерс = Pспот* (1 + R * (T / 365)), где

Pфьючерси Pспот — цена фьючерса и цена на спот-рынке соответственно,

R — безрисковая процентная ставка,

T — срок до истечения контракта.

Логика заключается в том, что продавец фьючерсного контракта имеет альтернативу: продать базовый актив прямо сейчас и разместить вырученные средства, например, в обычные ОФЗ. Тогда за тот же период он сможет получить небольшую безрисковую доходность. Положительный базис должен компенсировать ему этот доход за период до экспирации. Таким образом, дальний фьючерс будет стоить дороже цен на спот-рынке (дороже ближнего фьючерса), но с приближением даты экспирации спред между ними будет сужаться.

Пример: рассмотрим фьючерсные контракты на 10 акций Лукойла LKOH-3.18 и LKOH-6.18 со сроками исполнения март и июнь соответственно. Стоимость акций компании на текущий момент 3747 руб. Ближний фьючерс LKOH-3.18 торгуется по цене 37 626 руб., что эквивалентно стоимости акции 3762,6 руб. Положительный базис составляет 25,6 руб. или 0,7% от стоимости акции. Для дальнего фьючерса LKOH-6.18 при цене 38 400 руб. за контракт базис будет уже 103 руб. или 2,7% от стоимости акции.

Состояние бэквордации на российском рынке характерно для активов, по которым есть сильные медвежьи настроения. Также обычной является бэквордация по ближайшими к дате отсечки под дивиденды фьючерсам на акции. Дивидендный гэп закладывается инвесторами в котировки фьючерса.

Пример: по обыкновенным акциям Сбербанка отсечка под дивиденды обычно происходит до середины июня. Мартовский фьючерс SBRF-3.18 на текущий момент торгуется по цене 27866 руб, в то время как фьючерсы SBRF-6.18 и SBRF-9.18 торгуются в бэквордации по ценам 27491 и 27597 руб. соответственно. Отрицательный базис дальних фьючерсов к ближнему составляет -375 руб. (-1,4%) и -269 руб. (-1%) и закладывает будущий дивидендный гэп.

Торговля фьючерсами

Стратегии использования фьючерсов в торговле разделяются на три большие категории: спекуляции, хеджирование и арбитраж.

1) Спекулятивные сделки с фьючерсами

Самыми популярными фьючерсами для спекуляции являются контракты на индекс РТС (Ri) и контракт на пару доллар/рубль (Si). На трейдерском жаргоне их еще называют «ришка» и «сишка». Эти фьючерсы обладают самой большой ликвидностью и высокими объемами торгов, что позволяет торговать их как на среднесрочном горизонте, так и внутри дня. Внутридневные трейдеры, как правило, предпочитают тот контракт, по которому объемы торгов и волатильность в текущий период выше.

Чуть менее популярными, но, тем не менее, активно торгуемыми, являются фьючерсы на нефть (BR), пару евро/рубль (EU) и индекс МосБиржи (MX и MM — «мини»). Среди акций хорошая ликвидность для активных спекуляций есть на фьючерсах Сбербанка(SR) и Газпрома(GZ).

При торговле фьючерсами важно учитывать ряд моментов.

Гарантийное обеспечение (ГО). Так как фактический расчет по фьючерсам происходит в дату экспирации, для каждого контракта предусмотрено гарантийное обеспечение (ГО) — сумма, которая блокируется на счете лица, заключившего контракт, непосредственно в день сделки. Такой механизм необходим для того, чтобы гарантировать участникам торгов исполнение обязательств по контракту. Для клиентов преимущества такой схемы в том, что фактически появляется возможность торговли с большим бесплатным плечом, так как сумма ГО значительно меньше стоимости контракта.

В качестве гарантийного обеспечения по фьючерсной позиции могут выступать не только наличные средства, но и ценные бумаги на брокерском счете.

Величина гарантийного обеспечения изменяется каждый день в зависимости от волатильности и стоимости контракта. При этом, если вы находитесь в открытой позиции и ГО увеличивается, то есть риск, что суммы на вашем счете может не хватить для обеспечения позиции. Уровень текущего ГО можно посмотреть на странице конкретного фьючерса на сайте Московской биржи.

Вариационная маржа. Промежуточный результат по открытым фьючерсным позициям подводится каждый день и начисляется на счет участников торгов в виде вариационной маржи. Рассчитывается она как разница между ценой закрытия текущего торгового дня и ценой, по которой была заключена сделка (либо ценой закрытия предыдущего дня, если сделка была заключена раньше). Вариационная маржа зачисляется на счет участника торгов, если она положительна, и списывается, если отрицательна.

Пример: 1 марта инвестор открыл короткую позицию по индексу РТС по цене 130 000 руб. Цена на закрытии составила 128 050 руб. На счет инвестора была зачислена по итогам дня вариационная маржа в размере 130 000 — 128 500 = 1500 руб. На следующий день цена снизилась еще и по итогам дня составила 126 340 руб. По итогам этого дня на счет было зачислено 128 500 — 126 340 = 2160 руб. Суммарная прибыль на тот момент составляла 3660 руб. На следующий день котировки начали расти, и инвестор закрыл сделку по цене 127 200 руб. В последний день вариационная маржа была отрицательна и равнялась 126 340 — 127 200 = -860 руб. Итого инвестор заработал со сделки 2800 руб. на один контракт.

Преимуществом такого механизма для трейдера является то, что при движении позиции в сторону прибыли начисленная вариационная маржа может быть сразу использована в качестве ГО, то есть появляется возможность для наращивания прибыльной позиции или открытия дополнительной позиции по другим инструментам. Обратной стороной медали является тот факт, что, если чересчур агрессивно это делать, при развороте цены или росте требуемой суммы ГО на счете может не хватить средств для покрытия обеспечения, что приведет к требованию пополнить счет или принудительному закрытию части позиций (margin-call), которое часто бывает невыгодным.

Вечерняя торговая сессия. Стоит учитывать, что фьючерсы торгуются не только во время основной торговой сессии с 10:00 до 18:45 МСК, но и на вечерней сессии с 19:00 до 23:45 МСК, финансовый результат по которой идет в зачет следующего торгового дня. Вечерняя торговая сессия позволяет участникам срочного рынка оперативно реагировать на изменение ситуации на западных торговых площадках, а также сыграть на корпоративных новостях по российским акциям, публикуемым после закрытия.

Помимо технических особенностей есть еще и рыночные нюансы при торговле фьючерсами. Фьючерс всегда является ведомым инструментом по отношению к базовому активу. Например, фьючерс на нефть является зависимым от аналогичных контрактов на Чикагской бирже CME, так что биржевой стакан на нем практически неинформативен. Фьючерсы на акции зависят от котировок соответствующих бумаг, поэтому многие технические сигналы удобнее отслеживать именно по спот-рынку.

Особенностью торговли фьючерсом Si является то, что по нему ведущим инструментом выступает валютная пара USDRUB_TOM, которая в свою очередь коррелирует с нефтяными ценами. Для торговли имеет смысл отслеживать сигналы и по валютной паре, и по нефти. Скальперы помимо этого используют еще и биржевой стакан валютной пары USDRUB_TOD (с расчетом сегодня).

Фьючерс на индекс РТС зависит и от индекса ММВБ, и от курса USD/RUB, так что с точки зрения межрыночного анализа он является еще более сложным инструментом для торговли.

2) Хеджирование

Хеджирование подразумевает открытие двух противоположно направленных сделок по базовому активу и фьючерсу на него с целью застраховаться от изменения стоимости актива в невыгодную для инвестора сторону.

Пример 1: у инвестора имеются на счете 1000 обыкновенных акций Сбербанка, которые он не планирует продавать в ближайшее время. В краткосрочной перспективе появляется высокий риск снижения котировок. Чтобы застраховаться от этого риска, инвестор продает 10 фьючерсов SBRF, которые соответствуют аналогичному количеству акций Сбербанка. Таким образом текущая стоимость портфеля фиксируется, и снижение стоимости акций будет скомпенсировано вариационной маржей по фьючерсу. Когда риск такого снижения минует, инвестор сможет закрыть позицию по фьючерсу без потерь для общей стоимости портфеля, получив при этом небольшую прибыль за счет распада контанго. Позиция же в акциях остается нетронутой, что порой важно для налогообложения.

Пример 2: инвестору нравятся акции Газпрома для приобретения по текущим ценам, но свободных средств в данный момент нет — они появятся только через месяц. Чтобы застраховаться от роста стоимости за этот период инвестор может приобрести фьючерс на соответствующее количество акций с датой экспирации, ближайшей к нужному сроку. Для этого ему необходимо иметь на счете не всю сумму, а только размер ГО. Таким образом, при росте стоимости акций прибыль по фьючерсу компенсирует инвестору покупку бумаг по менее выгодной цене.

3) Арбитраж

Помимо непосредственно хеджирования, фьючерсы позволяют делать ставку на сужение или расширение спредов двух взаимосвязанных активов. Это могут быть фьючерсы на акции ао и ап одной и той же компании или ближний и дальний фьючерсные контракты на один и тот же актив. На таких сделках основаны арбитражные стратегии, которые позволяют зарабатывать на временной раскорреляции активов.

В чистом виде арбитражные сделки открываются на краткосрочном расширении спредов и закрываются при их возвращении в нормальное состояние. Это почти безрисковые сделки, по которым прибыль от каждой сделки мала, но её вероятность очень высокая. Для среднестатистического частного инвестора это недоступная ниша, так как здесь нужно иметь очень существенное преимущество в скорости — расхождения существуют очень короткое время и сразу устраняются торговыми алгоритмами профессиональных арбитражеров.

Тем не менее, частный инвестор вполне может сделать ставку на изменение спреда между акциями ао и ап одной и той же компании или воспользоваться неэффективностью между ближним и дальним фьючерсом в среднесрочной перспективе. При этом, при продаже фьючерса можно получить дополнительный доход в виде положительного базиса при контанго.

Пример: спред между акциями Сбербанк АО и АП осенью 2021 г. был близок к исторически минимальным значениям и в моменте достигал 1,15. Для того чтобы сыграть на его расширении можно было купить обыкновенные акции Сбербанк на спот-рынке и одновременно продать фьючерс на привилегированные бумаги Сбербанк. При росте котировок «обычка» обгоняла префы и прибыль от длинной позиции перекрывала бы убыток от короткой с небольшой доходностью сверху. Кроме того, положительный базис по контанго был бы дополнительным доходом.

Классификация фьючерсов по базовому активу

Фьючерсы на акции

На март 2021 г. Московской бирже доступны фьючерсы на 22 акции российских и 5 акций немецких компаний. Среди немецких компаний представлены обыкновенные акции BMW, Deutsche Bank, Daimler, Siemens и привилегированные акции Volkswagen. На практике популярностью они не пользуются, и торги по этим фьючерсам почти не ведутся.

Среди российских компаний представлены бумаги из первого и второго эшелонов. Для Сбербанка и Газпрома доступны 5 различных сроков экспирации (исполнения), для Роснефти и Лукойла — 4, для Татнефть-АО — 3, а для всех остальных — 2. Все фьючерсы на акции российских компаний являются поставочными.

Фьючерсы на облигации

Среди облигаций представлены фьючерсы на облигации федерального займа, базовым активом для которых выступают бумаги с погашением через 2, 4, 6, 10 и 15 лет. Для каждой категории предусмотрены ближний и дальний фьючерс с максимальными сроками обращения три и шесть месяцев соответственно.

Фьючерсы на облигации позволяют хеджировать свою позицию в облигациях, а также сделать ставку с кредитным рычагом на рост или падение ОФЗ. Также как и контракты на акции они являются поставочными.

Фьючерсы на индексы

Для торгов доступны фьючерсы на индекс РТС, два фьючерса на индекс ММВБ, контракт на индекс волатильности российского рынка и менее популярный фьючерс на индекс голубых фишек. Достоинством контрактов на индексы РТС и ММВБ является то, что появляется возможность сыграть рынком целиком, а не по отдельным акциям. Для индекса ММВБ отдельно предусмотрен вариант контракта «мини», который является более дешевым и доступным для торговли вследствие более низкого ГО и комиссионных издержек.

Фьючерс на индекс волатильности RVI — является, по сути, спекулятивным инструментом, позволяющим сделать ставку на рост или снижение волатильности. Принцип расчета этого индекса основан на волатильности фактических цен опционов на Индекс РТС. При этом используются ближайший и следующий за ним опционы (только квартальные или месячные серии) со сроком до экспирации более 30 дней.

Фьючерсы на валюту

Для торговли доступно одиннадцать валютных пар. Помимо представленных на главной странице срочного рынка Московской биржи есть еще менее ликвидный фьючерс на пару доллар/турецкая лира(UTRY). Валютные фьючерсы являются расчетными.

Фьючерсы на товары

Самый популярный товарный фьючерс — контракт на нефть марки Brent (BR). Для торговли доступны 12 контрактов по датам экспирации с шагом в месяц. Помимо нефти в качестве базовых активов доступны золото, серебро, медь, платина, палладий и сахар-сырец.

Фьючерсы на процентные ставки

Контракт на ставку MosPrime (MP). MosPrime Rate — независимая индикативная ставка предоставления рублёвых кредитов (депозитов) на московском денежном рынке. Данный показатель формируется Национальной финансовой ассоциацией на основе ставок предоставления рублёвых кредитов (депозитов), объявляемых банками-ведущими участниками российского денежного рынка первоклассным финансовым организациям со сроками «overnight», 1 неделя, 2 недели, 1, 2, 3 и 6 месяцев.

Контракт на ставку RUONIA (RR). Индикативная взвешенная рублевая депозитная ставка «овернайт» российского межбанковского рынка RUONIA (Ruble OverNight Index Average) отражает оценку стоимости необеспеченного заимствования банков с минимальным кредитным риском. Рассчитывается ставка Банком России.

Открыть счет

БКС Брокер

Откуда берется вариационная маржа

Рыночная стоимость контрактов меняется несколько раз в течение дня. Например, правительство выступило с важным заявлением: курс валюты упал или, наоборот, взлетел. Соответственно, изменилась и стоимость валютного фьючерса. По итогам проведения клиринга образуется некая разница, которая представляет собой прибыль или убыток участника торгов.

Переоценка происходит лишь в том случае, если позиция не закрылась. Так, по результатам клиринга трейдер, посчитав, что цена достигла пика и далее высока вероятность снижения, вправе зафиксировать прибыль. Тогда вариационная маржа переходит в накопленный доход, а позиция закрывается.

Начальная настройка терминала

На ММВБ реализована торговля фьючерсами на нефть, которая считается классическим продуктом рынка и популярным инструментом интернет-трейдинга. На Московской бирже запущен и активно развивается расчетный контракт на сорт нефти Brent. Объемы по фьючерсу вошли в тройку лидирующих на рынке. Трейдеры получают прибыль за счет ценовых изменений и воплощают различные тактики торговли.

Перед тем как торговать, необходим настроенный терминал Quik 7, который отображает активы и помогает комфортно как купить фьючерс, так и закрыть позицию по контракту.

С помощью платформы можно одновременно:

- следить за несколькими ценными бумагами;

- совершать покупки и продажи;

- формировать портфель инвестиций.

Настройка Quik 7 для торговли фьючерсами происходит по принципу, который применяется для инструментов фондовой секции.

Для торговли на платформе необходимы 2 вкладки:

- одна — для ведения операций;

- вторая — для изучения движения и определения диапазона сделок с наибольшим доходом.

Настройка начинается с выбора инструментов, сведения по которым требуются для торговых операций. Чтобы платформа показывала только нужную информацию и не скачивала лишнее, отбирают поток котировок только по фьючерсным контрактам. В меню программы необходимо зайти во вкладку «Система», затем — «Заказ данных», потом — «Поток котировок».

Галочками фиксируются отобранные списки, возможно добавление Индексов, и выбор подтверждается клавишей «Да».

Для последующей настройки платформы необходимо предпринять шаги:

Сформировать «Текущие торги», в таблицу добавить фьючерсные сделки, которые вызывают интерес. В меню для этого выбрать «Создать окно», а в нем — «Текущие торги».- Найти в доступных инструментах список «ФОРТС фьючерсы», в котором отображены коды контрактов. В поле «Заголовки столбцов» выбрать требующиеся показатели и подтвердить. После произведенных действий появляется таблица с котировками фьючерсов, в топе отображаются ценные бумаги с наибольшей ликвидностью (фьючерсы марки Brent — BR, на индекс РТС, акции Сбербанка и др.).

- Следует отобразить столбцы «% изменения от закрытия», «Цена последней сделки», «Оборот в деньгах», «ГО покупателя» и «Количество открытых позиций». Подтвердить кнопкой «Да» для завершения формирования таблицы «Текущие торги», которую разместить в верхнем левом углу рабочего пространства.

- Следующий шаг — формирование стакана котировок, который создается нажатием правой кнопки мыши на требующемся фьючерсе в таблице «Текущие торги» и выбором в меню пункта с пиктограммой 2 взаимно направленных стрелок. Стакан котировок торгового инструмента лучше разместить справа от «Текущие торги».

- Следом отобразить график необходимого фьючерса. Произвести действие, используя правую кнопку мыши для выбора искомого контракта и пункта контекстного меню «График цены и объема». Появляется график требуемого фьючерса, который следует разместить правее стакана котировок.

- Необходимо закрепить «Текущие торги», стакан котировок и график, чтобы при нажатии левой кнопкой мыши по фьючерсу в таблице изменялись стакан котировок и график автоматически. Для этого нажать пиктограмму якоря в таблице «Текущие торги» (расположена в правом углу вверху). После — аналогичные пиктограммы в стакане котировок и на графике.

- Следующий шаг — создание таблицы «Новости», потому что понимание новостного фона необходимо вне зависимости от выбранного торгового инструмента. Таблицу сформировать, выбрав меню «Создать окно», в котором поставить отметку возле пункта «Новости». В результате появится окно новостной ленты, в котором отображается оперативная информация в течение торгового дня.

Разница с рынком акций

Основным отличием от биржевой торговли первичными активами (например, акциями) является то, что при изменении рыночной стоимости акций денег на счету трейдера не прибавится. К примеру, в понедельник я купила акцию за 7 500 руб. (100 $ или 2 900 грн.). В среду эта акция стоит уже 8 250 руб. (110 $ или 3 190 грн.), но пока я ее не продам, дохода я не получу.

На рынке деривативов (производных ценных бумаг) все происходит иначе: сумма на счете меняется несколько раз в течение дня. На следующий торговый день отсчет начинается со стоимости на момент проведения последнего клиринга.

Как цена фьючерса зависит от цены базового актива

Понятно, что цена самого базового актива, лежащего в основе фьючерса, меняется. Это ж рынок. Вместе с ценой самого базового актива меняется и цена производных инструментов, в том числе фьючерсов и опционов.

Большую часть времени цена фьючерса отличается от цены базового актива – в большую или меньшую сторону. Почему? Цена базового актива – это цена, установленная именно сейчас. Цена на фьючерс – это цена, ожидаемая к дате исполнения фьючерса.

Например, если инвесторы ожидают, что цена базового актива, например, акции Сбербанка, повысится, скажем, с 250 до 300 рублей, то они будут активно скупать фьючерсы на него – ведь при цене акции за 300 рублей они смогут ее купить за 250 рублей в дату экспирации. Поэтому фьючерс будет расти. Ситуация, когда цена фьючерса выше цены базового актива, называется контанго.

Если же инвесторы ждут понижения цены базового актива, например, после дивидендного гэпа или плохого отчета, то они продают излишне дорогие фьючерсы. В результате цена фьючерса оказывается ниже цена базового актива – это бэквордация.

Еще одна закономерность на рынке фьючерсов: чем ближе к дате экспирации, тем меньше разница между ценой фьюча и базового актива. Причина: каждый последующий покупатель (или продавец) получит меньший профит. Поэтому в последний день торгов обычно цена фьючерса и базового актива примерно равны.

Где используется вариационная маржа?

Как мы уже знаем, вариационная маржа применяется на срочном рынке FORTS при переоценке стоимости фьючерсных контрактов.

Размер variation margin можно увидеть на торговом терминале. Участник торгов вправе использовать прибыль для открытия новых позиций до наступления времени клирингового расчета, а вывод сумм возможен только при закрытии текущей позиции.

Налогообложение фьючерсов

Доход, полученный в результате торговле фьючерсам, облагается налогом по стандартной ставке:

- 13% для физлиц;

- 20% для юридических лиц;

- 35% для нерезидентов РФ.

Например, если вы как физлицо получили в результате спекуляций на фьючерсах в виде дохода 25 000 рублей, то нужно заплатить с них в виде налога 3250 рублей, и итоговый заработок составит 21 750 рублей.

Если по итогам года вы получили убыток, то вы можете перенести его на следующий год, уменьшив свою налогооблагаемую базу следующего года. Например, какой-то Вася потерял на инвестициях 25 тысяч рублей в 2021 году, а в 2021 году заработал аж 75 тысяч. Он должен заплатить 9 750 рублей, но он снижает налогооблагаемую базу за счет переноса убытков прошлых лет: 75 000 – 25 000 = 50 000. И платит 13% от 50 000, т.е. 6 500 рублей.

Важно: финансовые результаты срочного рынка FORTS (фьючерсы и опционы) и фондового (акции, облигации, фонды) не складываются. Если вы заработали на фонде 15 тысяч, а на срочнике потеряли 10 тысяч, то результаты не сальдируются. Но 10 тысяч убытка можно перенести на следующий год.

Итак, фьючерс – это срочный контракт, обязательный к исполнению лицами, его заключившими. В соответствии с ним одна сторона обязывается продать, а другая – купить базовый актив по оговоренной заранее цена. В качестве базового актива могут выступать ценные бумаги, товары или волатильность. Параметры каждого фьючерса стандартизированы и описаны в спецификации. Трейдеру остается только рассмотреть контракт и определить для себя, подходят ли ему условия. Фьючерсы – это спекуляции, а не инвестиции, и начинающим инвесторам с ними лучше не связываться. Удачи, и да пребудут с вами деньги!

Оцените статью

[Общее число голосов: 2 Средняя оценка: 5]

Какой должна быть вариационная маржа?

Мы помним, что большинство сделок на бирже совершается с использованием кредитного плеча, которое превышает стоимость фьючерса в десятки или сотни раз. Размер кредитного плеча может достигать 1:500.

Вариационная маржа является инструментом контроля рисков брокера при предоставлении трейдеру кредита. Ее размер должен быть не меньше суммы гарантийного обеспечения сделки, которая вносится трейдером на свой личный счет при открытии позиции.

Если отрицательная маржа привела к тому, что деньги на счете израсходовались, происходит ситуация, называемая Margin Call. При пополнении счета трейдером возможна дальнейшая торговля. Если счет пополнен не был – брокер производит закрытие позиции.

Таким образом, увеличивая гарантийное обеспечение, можно снизить размер кредитного плеча, а также иметь «запас» на случай негативного развития событий, при котором variation margin будет отрицательной в течение определенного периода.

Где и как можно купить опционы

Этот тип инструментов доступен и на ММВБ, и на CBOE (Чикагская биржа опционов), и на других торговых площадках мира. При этом непосредственно зарегистрироваться на сайте и начать торговать невозможно. Все операции делаются через брокера, имеющего выход на соответствующую биржу.

То есть процесс выглядит так:

- Находите брокера, имеющего доступ к соответствующим биржам.

- Регистрируетесь у него, открываете счет и пополняете его.

- Скачиваете ПО.

- Начинаете торговать.

Одним из лучших брокеров для новичков считаю БКС. У него масса тарифов, это пригодится позже, когда выйдете на траекторию устойчивого роста. На всех тарифах он дает доступ к срочному рынку ММВБ, условия по стартовому тарифу приведу в таблице ниже.

БКС | ||

| Минимальный депозит | от 30 000 руб. | |

| Комиссия за сделку | На тарифе «Инвестор» – 0,1% от суммы сделок | На тарифе «Инвестор ПРО» – 0,035% от суммы сделок, при сумме депозита от 900 000 рублей |

| Дополнительные сборы | Если на счету меньше 30 000 рублей. 300 руб./мес. за доступ к QUIK и 200 руб./мес. за доступ к мобильной версии QUIK, Ведение счета Депо — бесплатно. Ввод/вывод рублей — бесплатно | |

| Стоимость обслуживания счёта | 0 руб./мес. на тарифе «Инвестор», на других тарифах, средства списываются только если по счету была активность в этом месяце. | 299 руб./мес. на тарифе «Инвестор ПРО», если сделок в месяце не было — бесплатно |

| Кредитное плечо | Рассчитывается для каждой акции, в пределах 1 к 2 – 1 к 5 | |

| Маржин колл | Рассчитывается на основе риска для каждой бумаги | |

| Торговые терминалы | Мой брокер, QUIK, WebQUIK, мобильный QUIK, MetaTrader5 | |

| Доступные рынки для торговли | Валютный, фондовый, товарный рынок, есть возможность подключить площадки США (Nyse и Nasdaq) — 1$/мес | |

| Лицензия | ЦБ РФ | |

| Открыть счёт в БКС | Открыть счёт в БКС | |

Формула расчета

Для расчета можно применить формулу с использованием минимального шага цены, приведенную выше. Однако такой расчет применяется лишь для валютных фьючерсов. Если стоимость контракта выражена в рублях, то формула достаточно проста и имеет вид:

\[ Вм=(Ц1-Ц0)*n, где: \]

\( Ц1 \) – цена на момент расчета;

\( Ц0 \) – цена на момент предыдущего клиринга;

\( N \) – количество контрактов.

Далее в примерах мы рассмотрим расчет вариационной маржи как для позитивного, так и для негативного развития событий.

Зачем и когда считать вариационную маржу

Итак, вариационная маржа – это сумма, на которую производится переоценка стоимости активов. Такая переоценка делается ежедневно, а иногда и несколько раз в день. Для чего же это нужно?

Сумма на счете трейдера складывается из двух составляющих:

- Гарантийное обеспечение.

- Свободные средства.

И первая, и вторая составляющая могут меняться. Только гарантийное обеспечение нужно увеличивать самостоятельно, за счет собственных средств или накопленного дохода от других позиций, а размер свободных средств зависит от рынка. При получении значительной маржинальной прибыли ее можно перевести в накопленный доход, после чего свободные средства на счете обнуляются.

Учитывая то, что большая часть операций совершается с использованием кредитного плеча, с помощью переоценки биржа на конец дня формирует сальдо по каждому участнику, рассчитанное с учетом текущей ситуации. Это позволяет оценить и минимизировать риски невозврата кредитов.

Что касается трейдеров, то «актуальная» на текущий момент величина маржинальной прибыли дает возможность быстро закрыть позицию в нужный момент и вывести прибыль, превратив ее в свой доход.

Разбираемся в терминологии

Заработок на различных опционах сопряжен с использованием специфической терминологии. Разберем самые ходовые понятия:

- Колл – это контракт, покупатель которого может в будущем приобрести базовый актив (БА) по фиксированной ранее цене. Не имеет значения, какой будет стоимость БА при экспирации.

- Пут – его покупатель получает право продать БА по заранее оговоренной цене. Вторая сторона не имеет возможности отказаться от покупки базового актива.

- Страйк – стоимость БА, по которой при экспирации может быть куплен или продан актив. В доске опционов для каждого есть целая серия страйков. В зависимости от них меняется стоимость контракта и вероятность получения дохода.

- Объем – размер позиции, измеряется в количестве контрактов.

- Open Interest – показывает число открытых контрактов. В момент «входа» новых игроков заключаются сделки между продавцами и покупателями, при этом OI растет. В зависимости от дальнейших действий он может как падать, так и расти.

| Продавец (подписчик) | Покупатель | Open Interest | Направление |

| Новый | Новый | +1 + 1 = 2 | OI растет |

| Новый | Текущий покупатель вышел из рынка (продал) | +1 — 1 = 0 | OI остается прежним |

| Бывший подписчик покупает и выходит из рынка | Новый | -1 + 1 = 0 | OI не меняется |

| Выход | Выход | -1 — 1 = -2 | Open Interest снижается |

- Уровни проторговки – возле них силы продавцов и покупателей на время уравниваются. График движется в узком ценовом диапазоне, слом проторговки указывает на более вероятное направление движения в будущем. На этом явлении построены некоторые системы торговли. Подробнее о методах трейдинга я расскажу позже в посте про анализ и стратегии опционов.

- Премия – сумма, уплачиваемая продавцу при покупке опционного контракта. Это своего рода плата за риск, что держатель права не воспользуется им в будущем и не приобретет БА у подписчика. Премия остается у продавца даже если покупатель не реализует возможность покупки базового актива. В случае с маржируемыми контрактами подписчик не получает премию на счет сразу, вместо этого у обоих участников сделки блокируется сумма, равная гарантийному обеспечению.

- Дата экспирации – время, когда между сторонами происходит взаимозачет. Если предусмотрена реальная поставка БА, покупатель может реализовать право на его покупку. Чаще все ограничивается корректировкой балансов счетов подписчика и покупателя опционного контракта. В спецификации указывается день экспирации, процесс происходит с 18:45 до 19:05 МСК, этот промежуток отведен под вечерний клиринг (он расширен на 5 минут в дни экспирации).

Есть и другие «узкие» термины, использующиеся при работе с этими инструментами. Уже очень скоро я опубликую статью о том, как торговать опционами и в рамках неё дам пояснение ряду выражений, применяющихся непосредственно в трейдинге.

Преимущества и недостатки

Рассмотрим сначала положительные стороны:

- Основным достоинством вариационной маржи является то, что доход начисляется до момента продажи актива.

- При правильном расчете и положительной динамике рынка владелец счета может получить крупную прибыль.

Однако есть и минусы:

- Если стоимость контракта падает, то отрицательная маржа будет списываться со счета до тех пор, пока не закончатся деньги. Трейдер вынужден пополнять счет, в противном случае биржа принудительно закроет позицию, а инвестор получит убыток.

- На стоимость фьючерсов повлиять невозможно. Поэтому маржинальная торговля едва ли подойдет для новичков: операции на срочном рынке требуют знаний и опыта.

Что такое фьючерсы и как они работают

Фьючерсный контракт (он английского futures – «будущий») – это производный финансовый инструмент (или дериватив), при заключении которого у покупателя возникает обязанность приобрести базовый актив по определенной контрактом цене через определенное время, а у продавца, соответственно, продать его.

Если говорить простыми словами, что такое фьючерс – это контракт, по которому одна сторона обязуется продать базовый актив другой по оговоренной заранее цене в конкретный срок.

Базовым активом может выступать акция, товар (например, нефть, газ, пшеница, мясо), процентная ставка и даже другой дериватив.

Чтобы пояснить суть фьючерса, приведу такой пример.

Представьте, что вы – фермер. Весной вы засеяли целое поле пшеницы и надеетесь осенью продать урожай по 40 долларов за бушель. Однако лето, по всем прогнозам, будет хорошее, урожая окажется много, и цена пшеницы может упасть до 30 долларов за бушель. А вы уже заложили в свои расчеты цену по 40 долларов.

Поэтому вы идете к знакомому мельнику и говорите: «Осенью я продам тебе 1000 бушелей пшеницы по 40 долларов каждая. Если не сдержу слова, плачу штраф. Если ты не сдержишь и не купишь – ты платишь штраф. Идет?».

Мельник соглашается. Ему хорошо: осенью он точно получит нужное количество бушелей пшеницы и сможете переработать ее в муку. И вам хорошо – осенью вы получите свои 40 000 долларов, даже если пшеница будет стоить по 10 долларов за бушель. А если кто-то нарушит слово, то будет платить штраф.

Примерно так и работают фьючерсы, с той лишь разницей, что контракты на бирже стандартизированы и стороны не договариваются напрямую, а лишь пользуются предоставленными инструментами. То, что я описал выше, является частным случаем фьючерса – форвардный контракт. Форварды, как и фьючерсы, являются деривативами, но не имеют стандартизации и заключаются на внебиржевой секции.

Фьючерсы же обращаются на срочной бирже. Помимо фьючерсов, на срочке есть еще опционы. Они работают примерно так же, но покупатель (или продавец) опциона может отказаться от исполнения своих обязательств без всякого штрафа. Продавец (или покупатель) фьючерса от сделки отказаться не может.

Еще один пример фьючерса, который поможет понять, как работают эти инструменты срочного рынка.

Допустим, вы купили акции Лукойла и рассчитываете на их рост (это называется «купить в лонг», «открыть длинную позицию»). На момент покупки акции Лукойла стоят, например, 6700 рублей. Но тут появляется коронавирус, и котировки начинают падать. Вы можете захеджировать свои риски путем продажи фьючерса.

Теперь, если акции Лукойла продолжат падение, то вы будете получать вариационную маржу (о ней позднее), а если фьючерс достигнет экспирации, то заберете прибыль. Например, Лукойл упал до 6000 рублей, а на продаже фьючерса вы заработали 700 рублей. Таким образом вы полностью компенсировали свои затраты: если решите выйти в деньги, то получите назад все свои 6700 рублей.

Но чаще фьючерсы используют не для хеджа, а для получения дополнительного заработка. Упрощенно: если трейдер предвидит повышение цен на актив, то он окупает фьючерс, если понижение, то продает.

В целом фьючерсы – это довольно сложный финансовый инструмент, и в одном материале все моменты охватить невозможно. Поэтому дальше я буду говорить упрощенно и только о тех фьючах, которые есть на срочной секции Мосбиржи.

Вообще, рынок фьючерсов огромен – по некоторым оценках, капитализация рынка деривативов достигает 1,2 квадриллионов долларов США, а фьючерсы занимают около 20% от него (. Для сравнения – глобальный рынок недвижимости оценивается в 217 триллионов долларов, а акций – в 73 трлн. Вот инфографика для впечатлений: https://money.visualcapitalist.com/worlds-money-markets-one-visualization-2017/.

Пример использования и расчета

Предположим, у трейдера открыт счет с суммой в размере 75 000 руб. (1 000 $ или 29 000 грн.) на данный момент. По прогнозам, в ближайшие дни планируется повышение стоимости фьючерсов на акции компании N. Цена одной акции на момент заключения сделки – 3 750 руб. (50 $ или 1 450 грн.). Контракт включает в себя 100 акций на общую сумму 375 000 руб. (5 000 $ или 145 000 грн.).

Для приобретения фьючерса необходимо гарантийное обеспечение в размере 15% от стоимости контракта, т.е. 56 250 руб. (750 $ или 21 750 грн.) (5000*15%).