Инвестиционная идея

«РусГидро» — одна из крупнейших энергетических компаний России и мира с установленной мощностью 39,4 ГВт. На гидрогенерацию приходится около 77% мощностей.

Мы подтверждаем рекомендацию «Покупать» и повышаем целевую цену с 0,64 до 0,85 руб. Апсайд 20% в перспективе 12 мес. Полная доходность может составить 20%.

- «РусГидро» проявила устойчивость к кризису и теплой зиме. Выработка повысилась в 1К 2021 на 19% г/г. Прибыль акционеров выросла на 55% г/г, до 24,7 млрд руб., EBITDA — на 27% г/г, до 34,0 млрд руб.

- По нашим оценкам, компания может выйти в 2021 году на прибыль 55 млрд руб., что подразумевает выплату рекордного дивиденда 2020П 0,058 руб. с доходностью 8%. Факторы роста — повышение выработки, в том числе за счет новых мощностей, ввод нового ДПМ объекта (Зарамагская ГЭС-1), улучшение рентабельности ТЭС. Рост котировок HYDR также позволит отразить финансовый доход вследствие уменьшения форвардного обязательства.

- Одним из ключевых драйверов роста с этого года станет дальневосточный сегмент. Объемные списания по основным средствам, которые ограничивали интерес инвесторов к кейсу HYDR, должны пойти на спад с этого года с завершением крупных инвестиционных проектов в ДФО. Новые 5-летние тарифные решения для дальневосточных ТЭС с июля этого года позволят улучшить рентабельность активов. Кроме того, потребление на Востоке, где генкомпания вводит новые мощности, растет опережающими темпами в отличие от остальных регионов. За первые 5 месяцев потребление в ОЭС Востока повысилось на 3,5%.

| Основные показатели акций | |

| Тикер | HYDR |

| ISIN | RU000A0JPKH7 |

| Рыночная капитализация | 321 млрд руб. |

| Кол-во обыкн. акций | 433 млрд |

| Free float | 19% |

| Мультипликаторы | |

| P/E LTM | 23,1 |

| P/E 2020Е | 6,2 |

| EV/EBITDA LTM | 12,1 |

| EV/EBITDA 2020Е | 4,9 |

| DY 2020E | 8% |

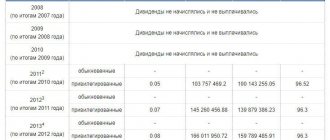

Дивиденды РусГидро

Компания выплачивает акционерам 50% чистой прибыли по МСФО. Ранее в прессе были сообщения о том, что РусГидро может пересмотреть дивидендную политику и направлять на дивиденды 50% прибыли по МСФО, но не менее среднего размера за последние три года. Это неофициальная версия и пока нет уверенности в том, что это материализуется. В прошлом году уже обсуждалось изменение дивидендной политики и привязка выплат к неденежным потокам. Во время конферец-колла менеджмент не обозначил ориентиры по объему выплат в следующем дивидендном сезоне. Мы полагаем, что изменение порядка начисления дивидендов, исключение неденежных списаний из дивидендной базы могло бы дать больше видимости по выплатам и сделать акции HYDR менее уязвимыми к списаниям по активам.

При текущем вариант дивидендной политики DPS 2018П, по нашим оценкам, составит 0,0353 руб. на акцию с доходностью 7,0% к текущей цене.

Источник: данные

Краткое описание эмитента

«РусГидро» — одна из крупнейших энергетических компаний России с общей установленной мощностью ~39,4 ГВт, что составляет около 16% всех установленных мощностей страны. На гидрогенерацию приходится около 30 ГВт, или 77%, установленной мощности, остальную энергию вырабатывают в основном на тепловых станциях. Под управлением группы также находятся энергосбытовые, научно-исследовательские и строительные компании.

По мощности ГЭС «РусГидро» находится на 3-м месте в мире после HydroQuebec (38 ГВт) и Electrobras (36 ГВт). ПАО «РусГидро» владеет крупнейшей в России гидроэлектростанцией — Саяно-Шушенской ГЭС с установленной мощностью 6,4 ГВт. По объему выработки, 143 млрд кВт·ч в 2021 году с учетом Богучанской ГЭС, «РусГидро» входит в число крупнейших генерирующих компаний в России.

Структура капитала. Контрольным пакетом акций, 61,2%, владеет государство через Росимущество, Банку ВТБ принадлежит 13,1% акций, в основном в рамках форвардного контракта. Free float — 19%.

Факторы роста

| Финансовые показатели, млрд руб. | ||||

| Показатель | 2019 | 2020П | ||

| Выручка | 406,6 | 428,5 | ||

| EBITDA | 36,8 | 90,2 | ||

| Чист. прибыль акц. | 5,1 | 52,0 | ||

| Дивиденд, коп. | 3,62 | 5,8 | ||

| Финансовые коэффициенты | ||||

| Показатель | 2018 | 2019 | ||

| Маржа EBITDA | 20,9% | 9,1% | ||

| ROE | 5,5% | 0,9% | ||

| Ч. долг / EBITDA скорр. | 1,24 | 1,58 | ||

Ввод новой мощности, около 1 ГВт в 2019–2020 годах. Среди проектов есть объект по ДПМ — Зарамагские ГЭС на 346 МВт, который принесет платежи за мощность на сумму 10 млрд руб. в 2021 году с очень высокой рентабельностью по EBITDA. Следует отметить, что новые мощности более эффективны и рентабельны.

Вхождение в программу модернизации с 4 объектами суммарной мощностью 1,3 ГВт. Эти проекты компания будет реализовывать на условиях окупаемости при базовой доходности не менее 14%. До 2027 года «РусГидро» планирует оптимизировать генерирующие активы и выведет 1,6 ГВт старых неэффективных тепловых мощностей.

Объем списаний должен пойти на спад с 2021 года, с завершением проектов на Дальнем Востоке (остались Совганская ТЭЦ, в г. Советская Гавань, с вводом в сентябре 2021 года и 4-й гидроагрегат Усть-Среднеканской ГЭС к 2023 году). Следующая масштабная инвестпрограмма по модернизации мощностей предполагает механизм окупаемости.

Введение долгосрочных тарифов для ТЭС на Дальнем Востоке с июля 2020 года должно улучшить операционную рентабельность дальневосточных активов. Данные решения предполагают возврат недополученной ранее тарифной выручки и сохранения экономии в тарифах. Эти факторы станут основными драйверами роста показателей прибыли и дивидендов с 2021 года. Прибыль в 2021 году, по нашим оценкам, восстановится до 52 млрд руб., что позволит выплатить рекордные дивиденды 0,058 руб. (DY7,8%) в следующем году.

РусГидро. На какие дивиденды рассчитывать в 2021

РусГидро последовательно выплачивает дивиденды на протяжении последних 10 лет. Выплаты росли, но после пиковых 4,7 коп. по итогам 2015 г., показатель сократился и стагнирует. Причина — списания на обесценение энергообъектов, введенных в эксплуатацию на Дальнем Востоке. К списаниям приводят регулируемые тарифы, из-за которых введенные объекты не обеспечивают инвестиционной доходности, то есть становятся экономически убыточными. Разница между капитальными затратами и оценкой объекта при текущих тарифах вычитается из прибыли. Но вскоре ситуация может измениться.

Дивидендная политика и списания прибыли

Корректировки прибыли на «бумажные» потери оказывают существенное влияние на дивидендную базу компании. В 2021 и 2018 гг. размер списаний составил около 40 млрд руб., или 8–9 копеек на акцию, а в 2021 г. — более 50 млрд руб., или примерно 12 копеек на акцию. Основная часть списаний приходится на экономическое обесценение основных средств.

В 2021 г., с целью стабилизации дивидендных выплат, РусГидро изменила дивидендную политику, добавив к выплатам 50% от прибыли по РСБУ или МСФО условие, согласно которому минимальный уровень дивидендов не может составить ниже среднего за последние три года. По итогам 2021 г. компания выплатила минимальные дивиденды по границе нового условия — 3,6 коп. на акцию.

Оценить масштаб списаний — задача не их простых. Это не всегда оперативно получается сделать даже самой компании. В 2021 г. ожидали сокращения прибыли на 25%, до 30,8 млрд руб. с учетом списаний на обесценение введенных Нижне-Бурейской ГЭС мощностью 320 МВт и Сахалинской ГРЭС-2 мощностью 120 МВт. На деле прибыль составила всего 643 млн руб.

Хорошие новости

В 2021 г. глава РусГидро Николай Шульгинов сообщил, что в 2020 г. ожидается сокращение масштабов обесценения. Из крупных объектов, доходность капитальных затрат по которым не обеспечена программой ДМП, в 2021 г. планировалось ввести ТЭЦ в г. Советская Гавань установленной мощностью 126 МВт. Объект был успешно запущен в сентябре 2021 г. Затраты на реализацию проекта и установленная электрическая мощность ТЭЦ аналогичны введенной в прошлом году Сахалинской ГРЭС. Согласно нашей предварительной оценке, можно ожидать примерно такого же масштаба списаний или чуть выше из-за наличия мощностей генерации тепла, то есть порядка 25 млрд руб.

Шульгинов также сообщил, что с 2021 г. по 2023 г. крупных списаний прибыли может и не быть, до тех пор пока не будут введены в эксплуатацию ЛЭП Певек—Билибино и один гидроагрегат на Усть-Среднеканской ГЭС.

Сильные результаты с начала 2020

В первой половине 2021 г. группа РусГидро столкнулась с резким снижением выработки электроэнергии из-за природных факторов. На ряде водохранилищ наблюдалась малая водность. На этом фоне финансовые показатели компании продемонстрировали резкое снижение.

В этом году ситуация обратная. В Центральной части РФ и Сибири наблюдался приток воды в водохранилища, существенно превышающий средние долгосрочные значения. До мая 2021 г. потребление на Дальнем Востоке продолжало демонстрировать рост над долгосрочными средними значениями. Это привело к повышению выручки по группе за I полугодие 2021 г. на 9% г/г. Чистая прибыль по МСФО за I полугодие выросла на 59,4%, до 46,8 млрд руб.

За III кв. 2021 г. компания несколько ухудшила операционные результаты в годовом выражении. Выработка электроэнергии по группе сократилась на 3,5% г/г., отпуск тепла почти не изменился. Прогнозы по водности на IV кв. в целом нейтральные. Динамика финансовых показателей по МСФО станет известна 30 ноября.

Для простоты предварительной оценки в качестве ожидаемой прибыли во II полугодии 2021 г. можно взять скорректированный показатель прошлого года. В результате, с учетом сделанных допущений и упрощений, после списаний на обесценение в результате ввода ТЭЦ в г. Советская Гавань, чистая прибыль по итогам 2021 г. может составить порядка 42 млрд руб.

Прогноз по дивидендам за 2020

Минимально возможные дивиденды по итогам 2021 г., согласно правилу усреднения выплат за последние 3 года, могут составить приблизительно 14 млрд руб., или 3,29 коп. на акцию. Такой консервативный сценарий может обеспечить 4,6% дивидендной доходности по текущим котировкам.

В оптимистичном сценарии, учитывая ожидаемое снижение списаний в 2020 г., можно предположить выплату 50% прогнозируемой прибыли, то есть 21 млрд руб., или 4,8 коп. на акцию. Это может обеспечить форвардную доходность на уровне 6,6%. С 2021 г., согласно заявлениям правления, списания на обесценение основных средств могут прекратиться, а дивиденды могут еще вырасти.

Резюме

Предварительные оценки показывают, что в оптимистичном сценарии дивиденды могут вырасти на 30% г/г с потенциалом дальнейшего роста в 2021–2022 гг. и обеспечить около 6,6% доходности. В этом году выплаты дивидендов из-за пандемии были смещены во времени. Как правило, компания совершает выплаты в середине июля. С учетом этого фактора, в годовых ожидаемая дивидендная доходность может составить без малого 9%. Пока акции не закрыли дивидендный гэп 2021 г. Ожидание повышения выплат может ускорить процесс. Согласно консенсус-прогнозу, по акциям РусГидро установлена целевая цена на уровне 0,84 руб., что предполагает апсайд 16%. По мере ясности в финансовых результатах и объеме фактических списаний за III и IV кварталы, оценка может смещаться выше.

БКС Мир инвестиций

Финансовые показатели и события

«РусГидро» значительно улучшила операционные и финансовые результаты в 1-м квартале: прибыль акционеров выросла на 55% г/г, до 24,7 млрд руб., EBITDA — на 27% г/г, до 34,0 млрд руб., при повышении выручки (без учета субсидий) на 7% г/г. Драйверами роста стали высокие операционные результаты, доходы от нового ДПМ объекта, низкая динамика операционных затрат и рост финансовых доходов в результате переоценки форварда.

Выработка повысилась на 19% г/г без учета Богучанской ГЭС. Выработка ГЭС, в частности, выросла на 30%, по ТЭС зафиксировано снижение на 3%, что оказало благоприятный эффект на операционную рентабельность. Мы ожидаем, что в этом году генкомпания обновит рекорд по выработке благодаря высокой водности и новым мощностям.

Операционные расходы выросли на 1,9% г/г. Низкоинфляционная среда поддержит рентабельность.

Квартальные результаты подтверждают ожидания роста прибыли в этом году. По нашим оценкам, компания сможет выйти в 2021 году на прибыль около 52 млрд руб., что подразумевает выплату рекордного дивиденда 2020П 0,058 руб. Факторы увеличения прибыли в этом году — рост выработки, в том числе за счет новых мощностей, меньшие обесценения, платежи за мощность в рамках ДПМ от Зарамагской ГЭС-1, улучшение рентабельности ТЭС. Рост котировок HYDR также позволит отразить финансовый доход вследствие уменьшения форвардного обязательства.

Одним из главных драйверов роста с этого года станет дальневосточный сегмент. Объемные списания по основным средствам, которые ограничивали интерес инвесторов к кейсу HYDR, должны пойти на спад с этого года с завершением крупных инвестиционных проектов в ДФО. Новые 5-летние тарифные решения для дальневосточных ТЭС с июля этого года позволят улучшить рентабельность активов. Средний тариф будет индексироваться не менее чем на уровень инфляции (но не выше +9,9%). Кроме того, потребление на Востоке, где генкомпания вводит новые мощности, растет опережающими темпами в отличие от остальных регионов. За первые 5 месяцев потребление в ОЭС Востока повысилось на 3,5% г/г.

Инвестпрограмма на текущий год запланирована в объеме 109 млрд руб. с НДС, но по факту, вероятнее всего, выйдет значительно ниже (по нашим оценкам, 73 млрд руб. без НДС, что сопоставимо с прошлым годом).

Основные финансовые показатели

| Показатель, млн руб., если не указано иное | 1К 2020 | 1К 2019 | Изм., % | 2019 | 2018 | Изм., % |

| Выручка | 106 214 | 99 237 | 7,0% | 366 642 | 358 770 | 2,2% |

| Субсидии | 11 470 | 10 223 | 12,2% | 39 983 | 41 648 | -4,0% |

| EBITDA | 34 059 | 26 823 | 27,0% | 36 842 | 83 730 | -56,0% |

| Маржа EBITDA | 28,9% | 24,5% | 4,4% | 9,1% | 20,9% | -11,9% |

| Чистая прибыль акционеров | 24 656 | 15 909 | 55,0% | 5 126 | 31 229 | -83,6% |

| 1К 2020 | 4К 2019 | Изм., к/к | ||||

| Чистый долг | 122 977 | 142 625 | -4% | |||

| Чистый долг / EBITDA | 2,79 | 3,87 |

Прогноз по ключевым финансовым показателям

| Показатель, млрд руб., если не указано иное | 2016 | 2017 | 2018 | 2019 | 2020П |

| Выручка, вкл. субсидии | 391,3 | 380,9 | 400,4 | 406,6 | 428,5 |

| EBITDA | 71,7 | 72,0 | 83,7 | 36,8 | 90,2 |

| EBITDA скорр. | 98,2 | 97,3 | 108,0 | 90,4 | 104,8 |

| Маржа EBITDA скорр. | 25,1% | 25,5% | 27,0% | 22,2% | 24,5% |

| Чистая прибыль акционеров | 40,2 | 26,4 | 31,2 | 5,1 | 52,0 |

| Скорр. прибыль | 61,4 | 57,8 | 61,8 | 47,7 | 53,9 |

| CFO | 71,4 | 78,1 | 84,6 | 75,7 | 84,8 |

| CAPEX | 61,0 | 71,7 | 67,4 | 74,8 | 72,5 |

| FCFF | 10,4 | 6,4 | 17,1 | 0,9 | 25,7 |

| Чистый долг, вкл. форвард | 199,8 | 189,5 | 133,3 | 142,6 | 117,6 |

| Ч. долг / EBITDA | 2,79 | 2,63 | 1,59 | 3,87 | 1,30 |

| Дивиденды | 19,9 | 11,2 | 15,9 | 15,7 | 25,1 |

| Норма выплат | 50% | 50% | 50% | 2438% | 50% |

| DPS, руб. | 0,047 | 0,026 | 0,037 | 0,036 | 0,058 |

Источник: данные

Основные финансовые показатели РусГидро

| млн руб., если не указано иное | 3К 2018 | 3К 2017 | Изм., % | 9м 2018 | 9м 2017 | Изм., % |

| Выручка | 77 619 | 67 738 | 14,6% | 258 472 | 248 604 | 4,0% |

| Субсидии | 9 591 | 13 350 | -28,2% | 29 615 | 20 138 | 47,1% |

| EBITDA | 19 268 | 19 151 | 0,6% | 80 549 | 66 600 | 20,9% |

| Маржа EBITDA | 24,8% | 28,3% | -3,4% | 31,2% | 26,8% | 4,4% |

| Чистая прибыль акционеров | 8 983 | 10 537 | -14,7% | 44 643 | 32 589 | 37,0% |

| Скорр. чистая прибыль | 9 973 | 8 557 | 16,5% | 48 405 | 40 855 | 18,5% |

| EPS, руб. | 0,0213 | 0,0249 | -14,5% | 0,1057 | 0,0823 | 28,4% |

| 3К 2018 | 2К 2018 | 4К 2017 | к/к | YTD | ||

| Чистый долг | 126 596 | 115 644 | 120 085 | 9,5% | 5,4% | |

| Чистый долг/EBITDA | 1,46 | 1,33 | 1,65 | 0,12 | -0,31 |

Источник: данные

Дивиденды

Компания скорректировала дивидендную политику в 2021 году. Согласно новым правилам, дивидендные выплаты определяются как 50% прибыли по МСФО, но не менее среднего за последние 3 года объема. Данная схема расчета, которая будет действовать 3 года, позволит повысить прогнозируемость дивидендных выплат, а также снизить чувствительность к обесценениям.

Дивидендный платеж за 2021 год может составить 0,0362 руб. на акцию с доходностью 4,9%.

Менеджмент ожидает значительного роста выплат в среднесрочном периоде. По нашим оценкам, в следующем году «РусГидро» сможет предложить акционерам рекордный дивиденд 0,058 руб. (+60% г/г, DY 7,8%).

Источник: данные

Компания уменьшает влияние «бумажных» убытков на выплаты

По данным “Ъ”, «РусГидро» намерено установить планку по выплате дивидендов на уровне 50% от годовой прибыли по МСФО, но показатель должен быть не ниже, чем в среднем за три предыдущих года. Это позволит зафиксировать величину выплат и нивелировать негативный эффект от «бумажных» списаний.

«РусГидро» рассчитывает утвердить новую дивидендную политику, рассказали “Ъ” источники на энергорынке. Компания хочет оставить норму выплаты на уровне 50% от прибыли по МСФО, но ввести условие, что объем начислений акционерам не должен быть ниже средней величины за последние три года. По данным “Ъ”, совет директоров должен утвердить дивидендную политику до конца ноября. Эта схема, считают собеседники “Ъ”, позволит нивелировать волатильность начислений акционерам, вызванную «бумажными» убытками.

В 2021 году при росте выручки «РусГидро» по РСБУ на 26%, до 144,7 млрд руб., и падении по МСФО на 2,7%, до 380,9 млрд руб., компания сократила прибыль по МСФО на 43,5%, до 22,5 млрд руб., в связи с учетом неденежных списаний (очищенная от них прибыль упала лишь на 2,6%, до 62,7 млрд руб.). За 2015 год «РусГидро» выплатило 50% от чистой прибыли по РСБУ — 15 млрд руб. (0,038 руб. за акцию), за 2021 год — 50% от прибыли по МСФО, или 19,8 млрд руб. (0,047 руб. на бумагу), но в 2021 году 50% от прибыли по МСФО составило лишь 0,026 руб. на акцию, или 11,22 млрд руб. Чтобы снизить зависимость дивидендов от неденежных списаний, «РусГидро» уже предлагало пересмотреть принципы начисления, привязав дивиденды к свободному денежному потоку (FCF) или к EBITDA, но эти схемы не были утверждены.

Как «РусГидро» решила рассчитывать дивиденды за 2021 год

В «РусГидро» “Ъ” сообщили, что менеджмент все время работает над вопросами повышения стоимости компании, в том числе над совершенствованием дивидендной политики, но сейчас решений по ее изменению нет. В Минэнерго это не комментируют.

Чистую прибыль «РусГидро» в 2018-м и в последующих годах, как и размер дивидендов, могут обрушить возможные списания в связи с переносом сроков строительства Сахалинской ГРЭС-2 с 2018-го на 2019 год, ТЭЦ в Советской Гавани с 2019-го на 2021 год (такую оценку по переносу давала Счетная палата, в «РусГидро» это отрицали). Также есть риск переоценки справедливой стоимости беспоставочного форварда на акции «РусГидро» с ВТБ и списания замороженного проекта Загорской ГАЭС-2 (в 2008–2013 годах на стройку потрачено до 70 млрд руб., стоимость достройки глава «РусГидро» Николай Шульгинов оценивал в 44 млрд руб.).

Федор Корначев из Sberbank Investment Research напоминает, что ввод новых объектов без контрактов с гарантированной доходностью может привести к списаниям: в 2021 году «РусГидро» отразило 24 млрд руб. убытка от обесценения основных средств на Якутской ГРЭС-2. По его оценке, средний дивиденд «РусГидро» за последние три года — 0,037 руб. на акцию, или 6,8% дивидендной доходности при текущей цене акций. «С одной стороны, подобная мера может обеспечить дивиденды даже при отражении в отчетности существенного обесценения,— замечает аналитик.— В то же время такой уровень дивидендной доходности вряд ли приведет к существенной переоценке акций и может выступать скорее защитой от дальнейшего снижения, нежели существенным драйвером роста. Переоценка основных средств слабо предсказуема, поскольку довольно сложно со стопроцентной вероятностью предсказать прибыль «РусГидро», особенно с учетом сдвигов сроков ввода объектов».

Министр энергетики РФ Александр Новак: «Речь о приватизации ГЭС «РусГидро» не идет»

По прогнозам АКРА, чистая прибыль «РусГидро» по МСФО в 2021 году составит 35,4 млрд руб., в 2021 году 46,9 млрд руб., в 2021 году 49,7 млрд руб. и 53,75 млрд руб. в 2021 году, а выплаты акционерам за 2021 год — 17,7 млрд руб. С 2012 по 2021 год компания генерировала отрицательный FCF, что было связано с высокими CAPEX и дивидендами, отмечает Анна Михайлова из АКРА. В 2018–2020 годах FCF «РусГидро» останется отрицательным и выйдет на уровень безубыточности не ранее конца 2021 года, «при этом компания характеризуется сильной позицией по ликвидности и умеренной долговой нагрузкой в сочетании с сильными возможностями по обслуживанию долга», отмечает аналитик.

Татьяна Дятел

Оценка

Мы подтверждаем рекомендацию «Покупать» и повышаем целевую цену с 0,64 до 0,85 руб. Потенциал роста оцениваем в 15% в перспективе года и 20% с учетом дивидендов. Идея реализуется по мере восстановления показателей прибыли, денежного потока и дивидендов с 2020 года. На фоне ожиданий роста операционных и финансовых показателей с 2021 года мы считаем акции «РусГидро» защитным активом в условиях кризиса.

По мультипликаторам акции HYDR оцениваются в среднем примерно на уровне аналогов с целевой ценой 0,72 руб. Анализ стоимости по собственной дивидендной доходности подразумевает целевую цену 1,16 руб. при прогнозном дивиденде за 2021 год 0,058 руб. и целевой доходности 5,0%. Оценка по собственным историческим мультипликаторам — форвардному P/E 1Y (6,4х) и форвардному EV/EBITDA 1Y (4,2х) — предполагает таргет 0,68 руб. Агрегированная целевая цена — 0,85 руб.

Ниже приводим основные данные по мультипликаторам:

| Компания | Р/Е 2020Е | EV/EBITDA 2020E | Р/D2019 | Р/D 2020Е |

| РусГидро | 6,2 | 4,9 | 14,9 | 10,2 |

| Интер РАО | 6,6 | 2,4 | 25,7 | 21,9 |

| ТГК-1 | 5,7 | 3,5 | 12,5 | 12,7 |

| ОГК-2 | 6,9 | 3,8 | 12,7 | 13,2 |

| Юнипро | 9,7 | 7,1 | 12,5 | 12,5 |

| Энел Россия | 6,5 | 4,0 | 11,7 | 16,5 |

| Мосэнерго | 8,9 | 3,3 | 17,8 | 14,2 |

| Медиана, Россия | 6,6 | 3,8 | 12,7 | 13,2 |

| Медиана, развив. страны | 10,8 | 7,1 | 22,0 | 19,7 |

Источник: Thomson Reuters, Bloomberg, расчеты ГК «ФИНАМ»

Прогноз по ключевым финансовым показателям РусГидро

| млрд руб., если не указано иное | 2 016 | 2 017 | 2018П | 2019П | 2020П |

| Выручка вкл. субсидии | 391,3 | 380,9 | 396,4 | 409,3 | 424,4 |

| EBITDA | 71,7 | 72,8 | 80,0 | 71,8 | 82,4 |

| EBITDA скорр | 105,6 | 97,8 | 100,6 | 97,3 | 97,7 |

| Маржа EBITDA скорр. | 27,0% | 25,7% | 25,4% | 23,8% | 23,0% |

| Чистая прибыль акц. | 40,2 | 24,0 | 32,0 | 36,4 | 46,1 |

| Рост, % | 27,5% | -40,3% | 33,5% | 13,5% | 26,9% |

| Чистая прибыль скорр. | 66,9 | 54,4 | 58,2 | 54,1 | 53,5 |

| CFO | 71,4 | 78,1 | 77,1 | 86,2 | 84,7 |

| CAPEX | 61,0 | 71,7 | 82,1 | 94,1 | 59,1 |

| FCFF | 10,4 | 6,4 | -8,4 | -7,6 | 26,5 |

| Чистый долг вкл. форвард | 132,4 | 120,1 | 126,4 | 138,4 | 124,6 |

| Ч.долг/EBITDA | 1,85 | 1,65 | 1,58 | 1,93 | 1,51 |

| Дивиденды | 19,9 | 11,2 | 15,5 | 17,7 | 22,6 |

| DPS, руб. | 0,047 | 0,026 | 0,035 | 0,040 | 0,051 |

| Рост, % | 20,0% | -43,5% | 33,9% | 13,9% | 27,6% |

| DY | 5,7% | 3,8% | 7,0% | 8,0% | 10,2% |

Источник: данные

Техническая картина

Акции сломили долгосрочный нисходящий тренд. Мы допускаем возможность консолидации или технической коррекции после резкого роста от сопротивления 0,75, но в целом технический срез выглядит оптимистично. После пробития и закрепления выше 0,75 откроется потенциал повышения до 0,85–0,90. Уровень поддержки — 0,70.

Источник: Thomson Reuters

0

ПФК в 17.06.2020 / Трейдинг — новости финансового рынка / Оставить комментарий