Market Facilitation Index (BW MFI) был создан Биллом Вильямсом в момент кардинального пересмотра подходов к техническому анализу рынка. Новое видение прогнозирования и оценки трендов этим талантливым теоретиком и практиком было изложено в книге «Торговый хаос», подарившей трейдерам как отдельные индикаторы, так и полноценные торговые системы.

В сегодняшнем материале мы подробно познакомимся с индикатором легендарного трейдера.

Характеристики индикатора

Платформа: Любая Валютные пары: любые Таймфрейм: любой Время торговли: круглосуточно Рекомендуемые брокеры: Alpari, RoboForex, Amarkets

Индикатор Индекс Денежных Потоков (Money Flow Index, MFI) показывает интенсивность, с которой деньги вкладываются в ценную бумагу или выводятся из нее. MFI очень напоминает по принципу работы и по расчету индикатор RSI, только он дополнительно учитывает объем. По сути, этот индикатор измеряет давление продавцов и покупателей. MFI строится в подвале графика и колеблется в диапазоне от 0 до 100:

Найти этот индикатор можно в вашем МТ4: Вставка>Индикаторы>Объемы>Money Flow Index. На нашем форуме вы можете подобрать себе по вкусу кастомный индикатор из большого набора, любезно созданного форумчанином Pavel888.

У немодифицированного индикатора обычно всего одна настройка – период его усреднения, который, как правило, выставляется таким же, как и у индикатора RSI – 14.

Описание настроек

Индикатор Market Facilitation Index можно найти в торговой платформе Metatrader через Навигатор или меню «Вставка», опция «Индикаторы» в разделе «Билла Вильямса».

Гистограмма не имеет числовых настроек, только цветовую гамму. На вкладке «Уровни» трейдер может отобразить удобные для него значения линий.

Принцип работы

Индикатор MFI считает разность входящих и исходящих денежных потоков. Если базовая стоимость актива ниже этой разности, то это означает, что наблюдается увеличение входящей денежной массы и бычий рынок. Если мы видим обратное, значит, инвесторы уходят из инструмента и рынок медвежий.

Таким образом, MFI сравнивает отношение положительных и отрицательных денежных потоков. Если типичная цена за текущий период выше, чем за предыдущий, – это свидетельствует о положительном притоке денег в данный актив. Если типичная цена за текущий период меньше, чем за предыдущий, значит, инвесторы выводят средства из данного актива.

Как и у индикатора RSI, уровни поддержки и сопротивления приходятся на уровни 30 и 70, или же на 20 и 80. Рекомендуемый период индикатора – 14, но вы можете подобрать оптимальный вариант самостоятельно.

Расчет

Money Flow Index использует в расчете понятие типичной цены (Typical price) – частного от деления суммы максимальной, минимальной и цены закрытия на 3. Базовым понятием при расчете Money Flow Index будет выступать Money Flow (денежный поток), который определяется произведением типичной цены взятого периода на объем торгов за указанный период.

Money Flow(i) = Tp(i)*Volume(i), где Money Flow(i) – величина денежного потока за период, Tp(i) — типичная цена за период, Volume(i) — объем торгов за период.

Следующий шаг – классификация текущего денежного потока либо к положительному (Positive Money Flow), либо к отрицательному денежному потоку (Negative Money Flow). Если текущая типичная цена больше предыдущей, то Money Flow положителен, если же меньше, – отрицателен.

На этом этапе вычисляют денежное отношение (Money Ratio) как частное от деления суммы положительных денежных потоков за указанный период на сумму отрицательных денежных потоков за аналогичный период.

Money Ratio = ∑(Positive Money Flow(i))/∑(Negative Money Flow(i)).

И на последнем шаге – вычисление непосредственно Money Flow Index, как разности 100 и частного от деления 100 на сумму 1 и денежного отношения.

Money Flow Index = 100 – (100/(1+Money Ratio).

Стоит отметить, что Money Flow Index не носит в своем расчете модели усреднения, а выбор периода является лишь временным отрезком, на котором выделяются положительный и отрицательный денежные потоки для их дальнейшего сравнения. Следовательно, индикатор Money Flow Index является синхронным с ценой, а в некоторых ситуациях даже опережающим.

Действительно особо важные показатели MFI

Опять же прибегаем к рекомендациям творца этого изумительного индикатора BW MFI. Где особое внимание Билл Вильямс уделяет на сигналы инструмента, путём комплексного анализа. То есть, он подразумевает, что не стоит акцентироваться только на последний, или формирующийся бар. Для более объективной оценки динамики цен, необходимо учитывать не только действующий бар и прошедший (уже закрывшийся) столбец. Но и не менее важным будет учитывать предшествующий индекс.

По правде говоря, я и сам не́когда спекулируя по данному индикатору и, в то же время, прислушиваясь к этой рекомендации, пришёл к удивительному для себя выводу. Комбинируя для своих точек входа разные варианты 2-х, 3-х разноцветных (и одноцветных, в том числе) индексов подряд, можно выявить полноценную торговую систему по оптимальным входам в рынок. То есть, некий алгоритм действий, который впоследствии может указывать на оптимальные моменты, для принятия торгового решения.

Комплексные комбинации индексов MFI.

Более того, многократно протестировав ту или иную комбинацию палитры индексов состоящих как из 2-х свечей, так и из 3-х индексов подряд, освобождают «неокрепшего» трейдера от эмоциональной нагрузки. В противном случае, под влиянием синдрома гиперкинеза, высока вероятность рецидива психосоматического нарушения головного мозга. На просторечии – хронический нервный тик! *Это не попытка выделиться, а реальные события (проверенно лично)!

Но как вы понимаете, таких комбинаций превеликое множество. Я сам, не обладающий высоким IQ так и не смог посчитать количество комбинаций. С учётом последовательности! Но вам, как будущим инвесторам и рядовым трейдерам, ничто не мешает выявить лично для себя, наиболее эффективные комбинации цветовых индексов. Тем более, сейчас для этого есть всё необходимое, тестеры стратегий, разработка и создание роботов и советников, бэктесты как в МТ4, так и в МТ5. На «худой конец» можно использовать банальную историю котировок!

Использование Money Flow Index в торговле

Ну а теперь перейдем к самому интересному вопросу – как использовать этот индикатор в торговле? Поскольку MFI очень похож на RSI, он подает три типа сигналов. К ним относятся выход из зон перекупленности/перепроданности, дивергенция и образование фигур.

Уровни перекупленности/перепроданности

Так как Money Flow Index – это типичный осциллятор, то самым распространенным сигналом все-таки будет выход линии индикатора из зон перекупленности/перепроданности. Причем, когда начинается тренд, Money Flow Index, как и все остальные осцилляторы, способен надолго застрять в соответствующей зоне. Поэтому индикатор нуждается в трендовом фильтре.

Традиционная территория перекупленности начинается выше 80, а перепроданная территория начинается ниже 20. Однако эти значения субъективны, и вы, безусловно, можете установить любые пороговые значения, которые лучше всего подходят для данного инструмента.

Пересечение медианной линии

Если нанести на график MFI прямую на уровне 50%, можно использовать её пересечение как дополнительный подтверждающий сигнал.

Пересечение этого уровня снизу вверх говорит о нарастающем давлении покупателей и является сигналом на покупку. Пересечение сверху вниз показывает, что силу набирают продавцы и в приоритете теперь позиции на продажу.

Дивергенция

Расхождение MFI происходит, когда есть разница между тем, что указывает действие цены, и что указывает MFI. Эти различия можно интерпретировать как надвигающийся разворот. В частности, существуют два типа расхождений: медвежье и бычье.

Про дивергенции на нашем сайте уже есть много информации (пользуйтесь поиском в правом верхнем углу), поэтому повторять ее тут нет смысла. Это довольно мощный и точный сигнал для любого осциллятора.

Графические модели

Иногда используется метод торговли, при котором на графике индикатора отслеживаются уровни сопротивления и поддержки, тренды и фигуры технического анализа, вроде двойной вершины или головы с плечами. Особенно надежными сигналами можно считать те, которые появляются одновременно на графике индикатора и на графике цены. Такой способ торговли является достаточно специфичным, так как многое здесь зависит от субъективного взгляда трейдера и его интерпретации происходящего. Скажу только, что найти хорошую фигуру на графике MFI довольно непросто.

Алгоритм формирования индекса MFI

Предположим, мы имеем растущий бар/свечу на 15-минутном таймфрейме. Первые 5 минут (если наблюдать на 5-минутном отображении графика), происходил рост бара, и составил 25 пунктов. За это время произошло 150 тиков. Соответственно индекс MFI нам покажет рост значения в 0.1667. В следующие 5 минут, свеча составила 68 пунктов, а показатель объёма – 242 тика. Значит, облегчение рынка увеличилось до 0.2810.

Теперь, по прошествие 10-ти минут, 15-минутная свечка заканчивается с показателями; бар – 23 пункта, объём – 220 тиков и MFI – 0.1045. Таким образом, мы можем сделать вывод, что кардинальные изменения в показателях индекса MFI, не предоставляют нам ценной информации, для целесообразного принятия торгового решения. Исходя из выше описанного, многие профессиональные участники рынка и приверженцы технического анализа, относят данный индикатор в родственную связь с волатильностью рынка!

Видео-уроки артёма Звёздина

VSA анализ нужно изучать последовательно, иначе толку не будет. Предлагаю с головой окунуться в шикарные видео-уроки от профи.

Узнать всё про VSA и получить фишки и секреты

Более того, данный показатель (высота столбца), может подтолкнуть к заблуждению и к принятию неверного торгового решения, трейдера дилетанта. И, как следствие, к печальным последствиям для торгового счёта. Поскольку данный индикатор облегчения рынка, имеет существенный недостаток. А именно, столбцы MFI могут демонстрировать как, свой рост, так и спад. Почему так происходит?

Всё просто; если игроки не проявляют интереса к рынку, а цена в это время движется «на пара́х» предшествующих инициативных сделок, то и делимое (количество пунктов), будет многократно превышать делитель (объём тиков). И в итоге мы получаем «искажённую» картину, при которой цена стоит на месте (в интерпретации старшего таймфрейма), а объёмы MFI растут. Именно по причине таких аномалий, не стоит смотреть на гистограмму Билла Вильямса, как на вертикальные объёмы.

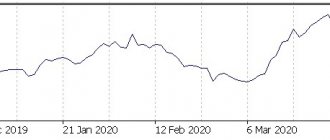

Тестирование индикатора

Я решил потестировать отработку простых сигналов индикатора, подаваемых при пересечении уровней перекупленности и перепроданности, а также уровня 50. Я взял одну валютную пару EURUSD на периоде D1 и несколько вариантов сигнала. При этом я использовал различные варианты трейлинг стопов, стоп по ATR и закрытие по различным сигналам от других индикаторов. Все параметры для выхода и сопровождения позиции были оптимизированы один раз при использовании варианта входа по другому индикатору, чтобы исключить подстройку параметров под специфику индикатора MFI. Далее с этими параметрами я провел несколько тестов, не изменяя параметры индикатора.

Вариант 1 – покупка, если MFI(7) пересекает уровень 30 снизу вверх, и продажа при пересечении уровня 70 сверху вниз:

Вариант 2 – реверсивный первый вариант:

Вариант 3 – MFI растет для покупок и падает для продаж:

Вариант 4 – MFI больше 50 для покупок и меньше 50 для продаж:

Вариант 5 – MFI растет и выше 50 для покупок, падает и ниже 50 для продаж:

Вариант 6 – реверсивный вариант (как вариант 2), но с периодом MFI 21:

Единственный нормальный вариант использования уровней перекупленности/перепроданности индикатора MFI – пересечение уровней перекупленности индикатором сверху вниз для продаж и уровня перепроданности снизу вверх для покупок, чего и следовало ожидать.

Подпишитесь сейчас:

Telegram

Для того чтобы получилось так, как утверждаете вы, то есть полное отсутствие индекса коричневого цвета, необходимо, чтобы напрочь остановилась цена, и отсутствовали трейдеры совсем. Предположим, хотя бы в течение 1-й минуты (таймфрейм М1). Как вы понимаете, такое невозможно! Отсюда вытекает логичный вывод и, в то же время, утверждение Билла Вильямса, что данный коричневый индекс сигнализирует нам о замедлении действующей тенденции.

Кстати говоря, данный бар коричневого цвета, так же не применяется для принятия торгового решения. Он выступает лишь в качестве дополнительной фильтрации. Как в анализе цен, так и при непосредственной торговле. Стратег от природы Билл Вильямс ассоциирует коричневый цвет индекса с прилагательным состоянием рынка «дряхлеющий», «засыхающий» или «вянущий». Подразумевая под этим потерю интереса трейдеров к данному активу и/или действующему тренду.

Синий цвет индекса MFI.

При появлении синего столбика в гистограмме MFI происходят следующие взаимодействия игроков: Индекс MFI растёт, соответственно его рост может объясняться тем, что согласно формуле делимое растёт (High – Low), а делитель (Volume в тиках) снижается. Да, это действительно так. Но с чем может быть связанно такое взаимодействие? И здесь, напрашивается одно единственное вразумительное объяснение:

Спад объёма на фоне увеличивающей тенденции, объясняется отсутствием интереса трейдеров, но при этом в рынке доминируют предшествующие инициативные сделки. И пока цена находится в потенциале движения, спад объёмов говорит нам о том, что для действующих в рынке инициативных игроков, пока ещё не нашлось достаточное количество контрагентов.

Однако есть место и другому, не менее рациональному объяснению. Так, спад объёмов на фоне тенденции ценой, может говорить, что крупные игроки пытаются установить некий контроль над движением. Провоцируя авантюристов зайти в рынок против реального тренда. И все мы понимаем, последствия торговли по «искусственно» созданному изменению курсовой стоимости актива! Говоря простейшим языком, MFI растёт, а объёмы снижаются.

Вильямс Билл остерегает своих последователей, что во время формирования синего столбца, трейдерам целесообразнее воздержаться от торговли. Особенно эта рекомендация относится к начинающим игрокам, которые пока что не в состоянии оценивать все переменные максимально объективно. Билл Вильямс назначил данный индекс синей окраской из-за ассоциации, что синий цвет характеризуется как, «подложный», «поддельный» или «неестественный».

Розовый цвет индекса MFI.

Розовый цвет MFI, а в нашем случае красный окрас столбика, противоположно синему столбцу, говорит нам о спаде индекса и возрастании объёма. Из всей палитры окрашиваемых столбцов, розовый бар является единственным индексом, который в той или иной степени может относиться к сигнальным показателям. Создатель этого инструмента, с аналитическим складом ума мнит, что при формировании розовой полосы необходимо особое внимание.

Так как именно с зафиксированным розовым столбцом (по окончанию периода/свечи/бара), тренд имеет приоритет в остановке движения. А в последствие, и на неплохой потенциал для смены направления тренда! В любом случае, вход в позицию по розовому сигналу, является оптимизированным принятием торгового решения. А подтверждением верно принятого решения, как вы уже догадались, является появление последующего зелёного семафора.

Красный элемент гистограммы, американцем М. Вильямсом, характеризуется как «приземляющийся». Но что происходит при таком рагнарьке быков и медведей? Если анализировать рост объёма при красном и снижающимся индексе получается, что происходит активность трейдеров. Однако ведь, если MFI падает, то выходит, что цена замедляется. Отсюда напрашивается вывод, что либо в рынок входят контрагенты инициаторов, либо сами инициаторы движения, выходят из своих позиций.

Выводы

Индикатор Money Flow Index – это своеобразная вариация RSI, учитывающая объем торгов. Отсюда и проистекают свойства этого индикатора. Поскольку значение объема сложно переоценить для анализа актива, Money Flow Index более предпочтителен для проведения анализа, чем RSI.

Цена финансового инструмента и его корреляция с импульсом являются очень важным показателем для любого технического аналитика. Индекс денежных потоков может быть очень ценным инструментом. Разумеется, MFI не следует использовать в качестве единственного источника для сигналов, как и любой другой индикатор. Так как это осциллятор, вполне логично использовать его для определения конкретной точки входа, при этом определяя текущий тренд по одному из трендовых индикаторов.

Тема на форуме

С уважением, Дмитрий аkа Silentspec

Родственность волатильности и MFI

Из выше представленного разбора формулы расчётов, мы можем констатировать, что показатели индексного индикатора BW MFI, являются соотношением объёма в пунктах свечи/бара к тиковому объёму, за выбранный период времени! Но сам творец Билл М. Вильямс, хоть и подтверждает данное определение, однако он резюмирует следующее; «Рост, спад или какое либо другое изменение величины столбца, не несёт в себе важных значений. Гораздо рассудительнее обращать внимание на предыдущие бары гистограммы»!

Что под этим подразумевал Вильямс? Дело в том, что данный индексный показатель, априори не может быть объективным. Поскольку «беспричинная» волатильность демонстрирует не совсем достоверные показатели индекса гистограммы MFI. Под термином «беспричинная», подразумеваются некоторые рыночные колебания, не имеющие инициативных решений игроков. Чтобы это осмыслить, вникнем в суть формирования столбцов BW MFI.