На основе стандартных скользящих средних линий Moving Average создано уже немало технических индикаторов. Большинство из них предназначены для торговли по тренду, так как мувинги неэффективны при движении цены во флэте. Адаптивная средняя скользящая Кауфмана является одной из модификаций Moving Average, она лишена большинства недостатков классических мувингов и дает более точные и эффективные сигналы.

История появления скользящей средней

По словам Александра Элдера, одними из первых скользящие средние начали применять зенитчики в годы Второй Мировой войны – они использовали мувинги для наводки орудий на самолёты. А вот кто именно автор самого первого индикатора – неизвестно. Одними из первых крупных экспертов по скользящим средним были Ричард Дончиан (Richard Donchian) и Дж. М. Хёрст (J. M. Hurst).

Дончиан (1905-1993) – американский трейдер, аналитик, бизнесмен, был служащим в фирме Merryll Lynch, где и создал стратегию работы с несколькими скользящими средними. Под влиянием книги “Воспоминания биржевого спекулянта” заинтересовался финансовыми рынками, а после убытков, понесённых в 1929 году во время финансового краха, плотно занялся техническим анализом.

Хёрст по образованию был инженером, кроме того активно занимался биржевым делом. Автор известной книги “The Profit Magic of Stock Transaction Timing” («Чудо-прибыльность своевременных сделок с акциями» – оригинал на английском в сети можно найти без проблем), которая стала биржевой классикой. Описал принципы использования мувингов в торговле акциями.

Таким образом вполне можно предположить, что индикатор скользящее среднее уже существовал в середине прошлого столетия и он, без сомнения, является одним из старейших технических индикаторов. Индикатор Moving Average очень известен и популярен, поэтому его можно найти в абсолютно любой платформе, предназначенной для трейдинга. Кроме четырех типов МА (они уже подробно разобраны у нас на сайте) есть немало других вариантов и модификаций. Формула расчета простой скользящей “проста” до безобразия:

Простое, или арифметическое, скользящее среднее рассчитывается путем суммирования цен закрытия инструмента за определенное число единичных периодов (например, за 20 дней) с последующим делением суммы на число периодов.

SMA = SUM (CLOSE (i), N) / N

где:

SUM — сумма; CLOSE (i) — цена закрытия текущего периода; N — число периодов расчета.

И тогда уж картинка (SMA 21):

Для расчета индикатора берётся элементарная цена закрытия свечи (бара) – она в числителе; далее она делится на нужное количество дней (в знаменателе) – в зависимости от того, скользящее среднее какого периода требуется трейдеру (например 20, или 50, или 100 и так далее). Вот и всё. С другой стороны эта простота имеет оборотную сторону – индикатор становится медлительным и запаздывает – цена уже совершила разворот и идёт в противоположном направлении, а индикатор ещё не сигнализирует о смене тенденции:

Пример с “машкой” 200. Используя уровни и Price Action можно было купить (и немало трейдеров закупились в этом месте), и только спустя 500 с лишним пунктов и 66 дневных свечей цена лишь пробила дневной ориентир – двухсотую скользящую среднюю. Мувинг, как любой технический индикатор – не идеален, один из самых главных недостатков – запаздывание. С этой проблемой боролись, борются и будут бороться трейдеры, аналитики, программисты. В настоящий момент создано немало интересных и достойных вариантов скользящего среднего, с коими мы и познакомимся ниже.

Также стоит упомянуть, что все индикаторы устанавливаются по стандартной инструкции.

Торговые стратегии с использованием фильтров

При использовании адаптивного скользящего среднего с фильтром аналитики рекомендуют придерживаться следующей стратегии[1][2]:

- Открыть длинную позицию (закрыть короткую), когда \textit{AMA}_t — \textit{min}(\textit{AMA}) > \textit{filter}_{t}.

- Закрыть длинную позицию (открыть короткую), когда \textit{max}(\textit{AMA}) — \textit{AMA}_t > \textit{filter}_{t}.

В этих формулах \textit{min}(\textit{AMA}) — минимальное значение АМА в точке разворота снизу вверх, \textit{max}(\textit{AMA}) — максимальное значение АМА в точке разворота сверху вниз, \textit{filter} — значение фильтра на основе стандартного отклонения движений индикатора.

Adaptive Moving Average

Adaptive Moving Average (AMA, иногда пишут и KAMA – по первой букве создателя) – адаптивная скользящая средняя, автор-разработчик – Перри Кауфман (Perry Kaufman). Он один из лучших специалистов по трейдингу в мире, имеет более чем 30-ти летний опыт работы на рынках фьючерсов и Форекс в том числе. Автор нескольких книг.

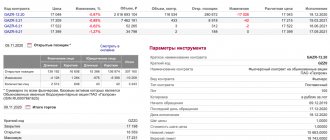

Описал своё творение в книге “Smarter Trading” в 1995 году (книга на английском языке легко обнаруживается в сети). Сравнение AMA (14) с SMA (14) из MetaTrader 4:

Как видно по картинке, AMA гораздо быстрее реагирует на сильные изменения цены, чем простая MA. Однако тут же и видно, что во время небольших (краткосрочных) изменений, преимущество остаётся уже за простым мувингом. Отсюда следует простой вывод, озвученный автором индикатора в том числе – для профитной работы на рынке должны быть трендовые движения. Когда рынок в канале, когда нет явно выраженного тренда – нужно использовать другие стратегии в торговле. То есть работу трейдера никто не отменял – просто и слепо доверять и полагаться на один лишь индикатор недопустимо. Грамотно провести анализ и определить тренд или флэт поможет практика и опыт – чем больше сделок, тем проще будет.

Формула расчета скользящей Кауфмана имеет такой вид:

ER(i) = Signal(i)/Noise(i)

где:

ER(i) — текущее значение коэффициента эффективности; Signal(i) = ABS(Price(i) – Price(i – N)) — текущее значение сигнала, абсолютное значение разности между текущей ценой и ценой N периодов назад; Noise(i) = Sum(ABS(Price(i) – Price(i-1)),N) — текущее значение шума, сумма абсолютных значений разности между ценой текущего и ценой предыдущего периода за N периодов.

При сильном тренде коэффициент эффективности (ER) будет стремиться к 1, при отсутствии направленного движения он будет чуть более 0. Полученное значение ER используется в формуле экспоненциального сглаживания:

EMA(i) = Price(i) * SC + EMA(i-1) * (1 – SC)

где:

SC = 2/(n+1) — константа сглаживания EMA (smoothing constant), n — период экспоненциальной скользящей; EMA(i—1) — предыдущее значение EMA.

Необходимо, чтобы сглаживающий коэффициент для быстрого рынка был как для EMA с периодом 2 (fast SC = 2/(2+1) = 0.6667), а для периода отсутствия тренда период EMA равнялся 30 (slow SC = 2/(30+1) = 0.06452). Таким образом, вводится новая изменяющаяся константа сглаживания (scaled smoothing constant) SSC:

SSC(i) = (ER(i) * ( fast SC – slow SC) + slow SC

или

SSC(i) = ER(i) * 0.60215 + 0.06425

Для более эффективного воздействия полученной изменяющейся сглаживающей константы на период усреднения Кауфман рекомендует возводить ее в квадрат.

Окончательная формула для расчета:

AMA(i) = Price(i) * (SSC(i)^2) + AMA(i-1)*(1-SSC(i)^2)

или (после преобразования):

AMA(i) = AMA(i-1) + (SSC(i)^2) * (Price(i) – AMA(i-1))

где:

AMA(i) — текущее значение AMA; AMA(i—1) — предыдущее значение AMA; SSC(i) — текущее значение изменяющейся сглаживающей константы.

Индикатор разработан с целью решения двух противоречий: проблема случайных всплесков цены – что может быть интерпретировано как начало нового тренда; с другой стороны чрезмерное сглаживание приводит к запаздыванию показаний. Один из советов автора можно отнести не только к работе с его индикатором, а в целом к трейдингу вообще: разработать свой торговый подход (а не брать что-то готовое; причём сам подход к работе может быть простом до безобразия – один индикатор и один осциллятор) и протестировать его на истории. Звучит до безобразия банально и примитивно, однако это работает. Кроме того г-н Кауфман для тестирования своих подходов пользуется программой Exel.

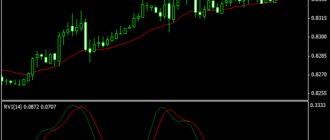

Как применять? Что касается практического применения индикатора в работе, то тут не будет ничего нового – это покупка при направлении индикатора вверх и нахождении цены над индикатором, и зеркально противоположные условия для продаж. Однако на практике от такой торговли будет немало мелких убыточных сделок. Понимал это и сам разработчик, поэтому в качестве фильтра он предлагает использовать другой технический индикатор – StandartDeviation. Примерно вот что должно получиться:

Сигнал для продажи – AMA направлена вниз, цена под MA. Индикатор StdDev растёт. Как только он начинает идти на спад – это один из сигналов того, что, скорее всего, тренд завершается – удачный момент для выхода из позиции. Стоп приказ можно выставить за последний локальный максимум, тейк профит в два раза больше. Согласитесь – всё это очень просто. И тем не менее эффективно. Кстати и сам Кауфман рекомендовал экспериментировать с настройками индикаторов для разных рынков и инструментов. Ну а то, что это инструмент весьма эффективный, нет никаких сомнений.

Выводы

Попробуйте данный инструмент! Возможно, он именно то, что вам нужно. Вероятно, именно этот инструмент станет для вас отправной точкой в начале своего пути. Вот почему я рекомендую пробовать. Открыть небольшой или большой счет. И пробовать торговать. Вам нужно учиться вы уже довольно много умеете и знаете, если идете по жизни со мной. Но этого мало. Нужно торговать. Нужно получать практические навыки, а без них вы не сможете реализовать даже самые скромные требования к себе и своему трейдингу.

Как лучше начать? Читать и торговать. Это два простых правила. Не рискуйте при этом большими суммами! Просто давайте себе почувствовать, что вы в рынке. Если можете рискнуть большой суммой без ущерба для собственного бюджета. То старайтесь растянуть этот процесс на подольше. Не рискуйте больше 2 процентов от депозита или даже меньше. Старайтесь получить от рынка столько опыта, сколько вам нужно! Это очень важно! Это настолько важно, что вы заметите это очень быстро! Пробуйте, пусть вам везет чаще во входах. Хотя, конечно, нужно понимать, что везение тут не при чем! На этом все, дорогие друзья! До новых заметок! Пусть у вас все будет хорошо!

Double Exponential Moving Average

Double Exponential Moving Average (DEMA) – двойная экспоненциальная скользящая средняя. Разработчик индикатора: Патрик Маллой (Patrick G. Mulloy), опубликовал в 1994 году в своей статье “Smoothing Data with Faster Moving Averages” (в февральском номере журнала “Technical Analysis of Stocks & Commodities”). Вот что писал автор про свою разработку: «Скользящие средние имеют один недостаток – время задержки, которое увеличивается с увеличением периода скользящих средних. В качестве решения была создана модифицированная версия экспоненциального сглаживания с меньшими затратами времени задержки…» Формула расчёта представляет собой разность удвоенной однократной EMA с дважды сглаженной (той же) EMA и имеет такой вид:

DEMA(i) = EMA(Price, N, i) + EMA(err, N, i) = EMA(Price, N, i) + EMA(Price – EMA(Price, N, i), N, i) =

= 2 * EMA(Price, N, i) – EMA(Price – EMA(Price, N, i), N, i) = 2 * EMA(Price, N, i) – EMA2(Price, N, i)

где:

EMA(err, N, i) — текущее значение экспоненциальной средней от ошибки err; EMA2(Price, N, i) — текущее значение двойного последовательного сглаживания цены.

Тут от удвоенного значения EMA отнимается EMA с тем же периодом, но построенной не по ценам закрытия (как обычно), а по значениям такой же EMA (т.е. с использованием двойного сглаживания). Задержка в итоге оказывается меньше, чем задержка каждой средней в отдельности – в этом и преимущество индикатора. Из настроек индикатора – только период скользящей средней.

На скрине ниже красная SMA 14 в сравнении с DEMA 14:

Как применять? Давайте сравним DEMA и EMA – одну из лучших скользящих средних, что есть в терминале MetaTrader 4:

И там и там – период 20. Думаю – тут и так всё понятно, что DEMA (желтый цвет) гораздо быстрее реагирует на изменения цены, она гораздо ближе к цене, чем EMA (красный). Например, используйте вы DEMA в качестве стороннего индикатора для трала вспомогательным советником профитной позиции – сделка будет закрыта раньше и прибыль будет больше, чем используя бы EMA. Конечно, тут надо не забывать и о рынке, но иметь весь инструментарий, на все случаи жизни – лишним не будет.

Кроме того сам индикатор DEMA может использоваться для сглаживания показаний других индикаторов, основанных на скользящих средних, например макди – DEMA_MACD (посмотреть можно в соответствующей теме). По результатам тестов Патрика Маллоя обнаружилось, что тот же макди с использованием DEMA хоть и даёт меньше сигналов, но их отработка в плюс значительно повысилась. Таким образом, двойная EMA – очень интересный и достойный самого пристального ознакомления инструмент.

FRAMA

FRAMA – фрактально-адаптивная скользящая средняя (Fractal Adaptive Moving Average) – индикатор разработан Джоном Элерсом (John Ehlers). Элерс автор нескольких книг и технических индикаторов (например RVI).

Сравнение индикатора FRAMA с SMA14:

В основе индикатора заложен алгоритм EMA. Основным достоинством индикатора является то, что он хорошо реагирует на большие тренды, а при флэте резко останавливается – что и видно по скрину. Что касается формулы расчёта – то она имеет такой вид:

FRAMA(i) = A(i) * Price(i) + (1 – A(i)) * FRAMA(i-1)

где:

FRAMA(i) — текущее значение FRAMA; Price(i) — текущая цена; FRAMA(i-1) — предыдущее значение FRAMA; A(i) — текущий фактор экспоненциального сглаживания.

Фактор экспоненциального сглаживания вычисляется по формуле:

A(i) = EXP(-4.6 * (D(i) – 1))

где:

D(i) — текущая фрактальная размерность; EXP() — математическая функция экспоненты.

Фрактальная размерность прямой линии равна единице. Из формулы видно, что если D = 1, то A = EXP(-4.6 *(1-1)) = EXP(0) = 1. Таким образом, если цена изменяется прямолинейно, экспоненциальное сглаживание не используется, потому что формула в этом случае выглядит следующим образом:

FRAMA(i) = 1 * Price(i) + (1 — 1) * FRAMA(i—1) = Price(i)

То есть – индикатор точно следует за ценой.

По настройка индикатора – их всего две: выбор периода и выбор цены для расчета (0 – цена закрытия; 1 – цена открытия; 2 – максимальная цена; 3 – минимальная цена; 4 – средняя цена; 5 – типичная цена; 6 – взвешенная цена закрытия). Что касается применения фракталов для расчета показаний мувинга – то тут не стоит путать с фракталами Билла Вильямса – ничего общего нет.

Как применять? В торговле FRAMA используется как и все трендовые индикаторы. Для фильтрации ложных сигналов обязательно нужно использовать какой-либо осциллятор, об этом говорит и сам разработчик индикатора. Если вам надоели стандартные MT4 инструменты, то что-то необычное и интересное можно найти тут.

Содержание

- 1 Предпосылки создания индикатора

- 2 Методика расчёта 2.1 Базовая формула

- 2.2 Коэффициент эффективности

- 2.3 Сглаживающая константа

- 2.4 Адаптивная скользящая средняя

Hull Moving Average

Индикатор Hull Moving Average (HMA) – скользящая средняя Хала. Автор – австралийский трейдер, математик, финансист, аналитик Алан Халл (Alan

Hull

).

По словам самого Алана, он работал над совершенно другим индикатором когда заинтересовался проблемой отставания скользящей средней от цены, в результате чего и появился этот индикатор (в 2005 году). Формула расчета имеет такой вид:

HMA(n) = WMA(2*WMA(n/2) – WMA(n)),sqrt(n))

Для того, чтобы понять, как в HMA исключается запаздывание от цены, давайте посмотрим на такой пример: 0+1+2+3+4+5+6+7+8+9/10=4.5; В итоге среднее значение получается 4.5 – что довольно далеко от последнего значения цены (9). И на практике мы будем видеть довольно сильное отставания индикатора от свечей на графике. Алан Халл предложил сократить отставание таким образом: 5+6+7+8+9/5=7, что уже гораздо ближе к текущей цене (7 гораздо ближе к 9, чем 4.5 к 9). Далее Алан добавил к числу разницу между двумя средними числами (7-4.5=2.5) и в итоге получили (7+2.5=9.5) 9.5 – даже чуть больше текущей цены 9 – получился очень неплохой баланс между запаздыванием и сглаживанием. Проблема отставания мувинга от цены практически была исключена. По сравнению с обычной SMA (14) из МТ4 (красный цвет) HMA гораздо раньше даёт возможный сигнал на вход, а также для восходящего и нисходящего трендов меняет свой цвет – что может быть удобным по сравнению с обычным индикатором.

Как применять? Давайте рассмотрим настройки этого индикатора:

Что они означают – ниже:

- HMA_Period – период скользящей средней Хала (по умолчанию 20);

- HMA_PriceType – применить расчет скользящей средней к значению цены (по умолчанию Close). Вводится в виде цифр (0 – Close; 1 – Open; 2 – High; 3 – Low; 4 – Median Price; 5 – Typical Price; 6 – Wieghted Close);

- HMA_Method – метод расчета скользящей средней Хала (по умолчанию линейно-взвешенный). Вводится в виде цифр (0 – Simple; 1 – Exponential; 2 – Smoothed; 3 – Linear Weighted);

- NormalizeValues –нормализация значений (этим параметром можно пренебречь и оставить по умолчанию, так как сильно он не влияет на показания индикатора; то же относится и к нижеозначенному параметру NormalizeDigitsPlus);

- VerticalShift – сдвиг скользящей по вертикали, значение задается в пунктах.

У на сайте есть подробный обзор этого индикатора, в том числе с видео уроком и примерами работы. Посмотреть можно тут.

Jurik Moving Average

Индикатор Jurik Moving Average (JMA) разработан Марком Юриком (Mark Jurik) в 1998 году. Марк Юрик – основатель компании Jurik Research, успел поработать в конце 1980-х начале 1990-х на армию США, а так как холодная война закончилась, его наработки и исследования пригодились в финансовой сфере, где он в основном сейчас и работает. Собственно, он и является автором технических индикаторов, например RSX и некоторых других.

По сравнению с красной SMA 14, JMA 14 раньше сигнализирует о смене тенденции:

К сожалению, нигде не удалось обнаружить формулу расчета индикатора JMA – видимо это секрет. Но стоит упомянуть про настройки индикатора.

Их всего три:

- Len – период индикатора, по умолчанию 14;

- Phase – с помощью этого параметра можно пытаться найти компромисс между двумя противоположными свойствами индикатора: запаздывание либо вылет за пределы цены – значения могут быть от -100 до +100 (см скрин ниже);

- BarCount – количество баров для расчета показаний.

Ещё раз относительно параметра Phase – на что он влияет и как это визуально видно на графике:

На скрине представлено две JMA: белая имеет установку Phase +100 – скользящаа ближе к цене во время трендового движения, однако когда тренд завершается и происходит разворот, эта “машка” сильно вылетает за пределы ценового движения – рынок уже идёт в другом направлении, а индикатор продолжает показывать старое. К сожалению такую проблему не удалось решить пока никому. Жёлтая JMA имеет установку Phase -100 и она медленнее реагирует на изменения цены. Таким образом у трейдера есть выбор – либо использовать наиболее ранний сигнал, и при этом во время завершения тренда наблюдать “ложные” показания индикатора, либо использовать противоположный подход. Если обе ситуации не принципиальны – то этот параметр можно вообще не трогать.

Как применять? JMA является одним из самых лучших технических индикаторов в своём классе. Нет, конечно он не грааль, позволяющий заработать 100500% прибыли в день, но проблемы с запаздыванием и реагированием индикатора на лишние шумы тут решены настолько хорошо, насколько это возможно. Небольшая гиф-анимация с сайта автора, показывающая как разные типы скользящих средних реагируют на геп:

Не будем лениться и установим все показанные скользящие средние в наш терминал (с сохранением цветов) и посмотрим (период 14 везде):

Действительно, скользящее среднее Марка Юрика в основном всегда ближе к цене, чем другие MA. Ну кое-где есть “соперничество” двойной экспоненциальной EMA (зеленый цвет).

Если сравнить популярную экспоненциальную скользящую среднюю (красная) с JMA (белая) – то преимущество последней будет и тут:

Ещё один пример, почему лучше использовать JMA, а не стандартные MT4 скользящие средние:

Если вы во время выхода из сделки учитываете показания MA – то лучше выйти раньше с большей прибылью (в пунктах), чем ждать целых четыре (!) недели, и потерять при этом часть прибыли (на скрине таймфрейм W1). В умелых руках это будет очень сильное оружие.

Triple Exponential Moving Average

Индикатор Triple Exponential Moving Average (TEMA) – тройная экспоненциальная скользящая средняя, разработан также Патриком Маллоем (Patrick G. Mulloy) и опубликован в журнале “Technical Analysis of Stocks & Commodities”. Принцип расчета аналогичен индикатору DEMA. Вообще формула TEMA выглядит таким образом:

Сначала вычисляется DEMA, затем вычисляется ошибка отклонения цены от значений индикатора DEMA:

err(i) = Price(i) — DEMA(Price, N, ii)

где:

err(i) — текущая ошибка DEMA; Price(i) — текущая цена; DEMA(Price, N, i) — текущее значение DEMA от серии Price с периодом N.

Прибавим к значению DEMA значение экспоненциальной средней ошибки и получим TEMA:

TEMA(i) = DEMA(Price, N, i) + EMA(err, N, i) = DEMA(Price, N, i) + EMA(Price – EMA(Price, N, i), N, i) =

= DEMA(Price, N, i) + EMA(Price – DEMA(Price, N, i), N, i) = 3 * EMA(Price, N, i) – 3 * EMA2(Price, N, i) + EMA3(Price, N, i)

где:

EMA(err, N, i) — текущее значение экспоненциальной средней от ошибки err; EMA2(Price, N, i) — текущее значение двойного последовательного сглаживания цены; EMA3(Price, N, i) — текущее значение тройного последовательного сглаживания цены.

И, что является важной особенностью, расчет индикатора идёт только по цене закрытия свечи. На графике индикатор TEMA:

В качестве примера показана обычная SMA (14) из терминала (красный цвет), а синяя линия – это TEMA (14). Даже по такому примеру видно, что сигнал от тройной экспоненциальной МА поступает гораздо раньше, чем от простой скользящей. Эту задачу и преследовал автор-разработчик, и надо заметить, он неплохо преуспел в этом деле. Кроме индикатора TEMA в архиве для скачивания прилагается модифицированная версия, где можно выбрать метод сглаживания средней и применить расчёт к разным ценам. Из настроек базового индикатора – только выбор периода MA.

Как применять? Давайте посмотрим на TEMA (белая линия) и экспоненциальную скользящую среднюю (красная линия) из MetaTrader 4:

Период и там и там задан 21. Думаю – никакие комментарии уже не требуются – всё ясно по картинке. Не лишним будет сравнить и двойную (фиолетовая линия DEMA) и тройную (белая линия TEMA) экспоненциальные скользящие средние:

Между ними разница не сильно принципиальная. Как вывод – использовать/применять в торговле можно любую. Небольшой нюанс в том, что в терминале MetaTrader 5 эти индикаторы есть, а для MT4 их по умолчанию просто нет.

Литература

- Perry J. Kaufman

Smarter Trading: Improving Performance in Changing Markets — McGraw-Hill, Inc. — 1995—257 p. — ISBN 0-07-034002-1.

| : неверное или отсутствующее изображение | Для улучшения этой статьи желательно:

|

| Графики | Каги • Крестики-нолики • Рэнко • Японские свечи |

| Индикаторы | KST • Trix • Williams %R • Адаптивная скользящая средняя Кауфмана • Балансовый объём • Индекс Армса • Индекс денежного потока • Индекс массы • Индекс накопления/распределения • Индекс относительной силы • Индекс товарного канала • Индексы отрицательного и положительного объёма • Индикатор MACD • Индикатор Ишимоку • Канал Дончяна • Канал Кельтнера • Кривая Коппока • Лёгкость движения • Линии Боллинджера • Линия роста/падения • Моментум • Окончательный осциллятор • Осциллятор Макклеллана • Параболическая система времени/цены • Система направленного движения • Скользящая средняя • Стохастический осциллятор • Сумма открытых позиций • Тренд цены и объёма • Японские свечи |

| Программное обеспечение | CQG • MetaTrader • NetTradeX• QUIK • TraderStar |

| Аналитики | Эдвард Дэвис Джонс • Ричард Дончян • Чарльз Доу • Эдвард Торп • Ральф Нельсон Эллиотт |

Variable Index Dynamic Average

Технический индикатор Variable Index Dynamic Average (VIDYA) – скользящая средняя с динамическим периодом усреднения. Её автором является американский трейдер и аналитик индийского происхождения Тушар Ченд (Tushar Chande).

Родился в 1958, известен своими инженерными изобретениями (имеет девять патентов), что так или иначе используются в сфере форекс (ну прежде всего это технические индикаторы, например Aroon Oscillator, также есть и модификации стохастика и некоторые другие индикаторы). Автор книг и научных статей по тематике Forex. Ну а в 1994 году он предложил свою версию скользящей с динамически меняющимся периодом усреднения – VIDYA. Усреднение EMA в его индикаторе зависит от волатильности цен, а в качестве меры волатильности выбран осциллятор этого же автора – Chande Momentum Oscillator (CMO). Формула расчёта VIDYA имеет такой вид:

Значение Variable Index Dynamic Average вычисляется аналогично с использованием CMO:

VIDYA(i) = Price(i) * F * ABS(CMO(i)) + VIDYA(i-1) * (1 – F* ABS(CMO(i)))

где:

ABS(CMO(i)) — абсолютное текущее значение Chande Momentum Oscillator; VIDYA(i—1) — предыдущее значение VIDYA.

Значение CMO вычисляется по формуле:

CMO(i) = (UpSum(i) – DnSum(i))/(UpSum(i) + DnSum(i))

где:

UpSum(i) = текущая сумма положительных приращений цены за период; DnSum(i) = текущая сумма отрицательных приращений цены за период.

VIDYA 14 (в сравнении с красной SMA 14):

Как можно видеть по скрину, одной из особенностей индикатора является принятие практически горизонтального положения после завершения восходящего/нисходящего тренда. Эту особенность можно использовать как сигнал для выхода из позиции.

Как применять? Как это часто бывает в мире индикаторов – существует немало различных версий и модификаций, особенно если вещь становится популярной. И вот тут как раз такой случай:

Индикатор VIDYA также известен и в таком виде. Как вы уже догадались – он очень напоминает Полосы Боллинджера или Канал Кельтнера. Оба варианта VIDYA включены в подборку, что вы можете скачать в конце статьи.

Как можно применять в торговле индикатор Тушара Ченда? Самое простое и элементарное – это пересечение ценой индикатора вниз – для продаж, соответственно вверх – для покупок. Однако, как видно даже по вышеприведенному скрину – в таком случае нам гарантируется и немало мелких убыточных сделок. Это общая проблема для всех трендовых систем (как говорят трейдеры – на тренде зарабатываем, во флэте сливаем). И тут, как уже говорилось выше, стоит применить одно из свойств VIDYA – когда трендовое движение теряет свою силу – индикатор принимает практически горизонтальное положение, сигнализируя о том, что если вы в рынке – пора выходить, если вне рынка – то торговать сейчас не стоит.

Характерный пример работы – до полудня (по времени терминала) сигнал для продаж, после полудня – никто не будет сомневаться, что нужно покупать. А уже ближе к вечеру (закрытие Американской сессии) индикатор принимает практически горизонтальное положение – в рынке внутридневным трейдерам делать нечего. Конечно, такие хорошие трендовые дни будут не всегда, будут и дни с чередой убыточных сделок, это тоже забывать не стоит. По мере развития и совершенствования трейдера будет и расти интуитивное понимание – когда лезть в рынок не стоит.

Торговые стратегии

Торговые стратегии построенные на адаптивной скользящей средней Кауфмана являются общими для всех трендеследующих индикаторов[1]:

- Открыть длинную позицию (закрыть короткую), когда график цены пересекает график AMA снизу вверх.

- Закрыть длинную позицию (открыть короткую), когда график цены пересекает график AMA сверху вниз.

Важно заметить, что AMA меняет направление своего движения в точности в точке пересечения своего графика с графиком цены, то есть для торговли достаточно сравнивать текущее и предыдущее значение индикатора[2]:

- Открыть длинную позицию (закрыть короткую), когда текущее значение AMA стало больше его предыдущего значения.

- Закрыть длинную позицию (открыть короткую), когда текущее значение AMA стало меньше его предыдущего значения.

Volume Weighted Moving Average

Volume Weighted Moving Average (VWMA) – взвешенная по объёму скользящая средняя. В индикаторе реализуется следующий принцип – чем больше объём свечи, тем больше данная свеча имеет вес. Автор, к сожалению, неизвестен. В настройках можно задать количество баров (свечей) для расчета. На скрине как обычно 14 SMA (красная) и VWMA (14):

Также на картинку добавлен индикатор объёмов – он неплохо иллюстрирует – когда на рынке повышенный объём – VWMA 14 опережает скользящую SMA 14; когда же объёмы падают (в азиатскую сессию) – то наоборот. Таким образом в это скользящей средней придаётся больший вес объёмам – от чего и будет зависеть её “рисунок”. Формула расчета имеет такой вид:

Как применять? Настройки индикатора имеют два параметра: выбор периода скользящей средней и выбор типа расчета цены (вводится цифрой в настройках: 0 – цена CLOSE; 1 – цена OPEN; 2 – цена HIGH; 3 – цена LOW; 4 – цена MEDIAN; 5 – цена TYPICAL; 6 – цена WEIGHTED – тут всё по аналогии с другими индикаторами, без перевода на русский).

Как уже ясно из названия, в качестве фильтра к этой скользящей средней можно применить любой индикатор объёмов – Better Volume, например. Если вы сторонник методики VSA на форекс, то вас такой мувинг заинтересует обязательно.

Оригинальные значения параметров

В качестве оригинальных параметров Кауфман использовал[1]:

- n = 10 (для окна вычисления коэффициента эффективности),

- f = 2 (для быстрой скользящей средней),

- s = 30 (для медленной скользящей средней).

При подстановке указанных параметров в формулы получим (c оригинальным округлением):

\textit{direction}_{t,10} = \textit{close}_t — \textit{close}_{t-9}

\textit{volatility}_{t,10} = \sum_{i=0}^{9} |\textit{close}_{t-i} — \textit{close}_{t-i-1}|

\textit{EfficiencyRatio}_{t,10} = \frac{\textit{direction}_{t,10}}{\textit{volatility}_{t,10}} = \frac{\textit{close}_t — \textit{close}_{t-9}}{\sum_{i=0}^{9} |\textit{close}_{t-i} — \textit{close}_{t-i-1}|}

\textit{fastest} = \frac{2}{2 + 1} = \frac{2}{3} = 0,6667

\textit{slowest} = \frac{2}{30 + 1} = \frac{2}{31} = 0,06452

\textit{smooth}_{t,10,2,30} = \textit{EfficiencyRatio}_{t,10} \cdot (\textit{fastest} — \textit{slowest}) + \textit{slowest} = \textit{EfficiencyRatio}_{t,10} \cdot 0,6021 + 0,0645

c_{t,10,2,30} = \textit{smooth}^2_{t,10,2,30} = (\textit{EfficiencyRatio}_{t,10} \cdot 0,6021 + 0,0645)^2

\textit{AMA}_{t,10,2,30} = c_{t,10,2,30} \cdot \textit{close}_t + (1 — c_{t,10,2,30}) \cdot \textit{AMA}_{t-1,10,2,30}.

Скользящая средняя Уэллса Уайлдера

Гуру торговли Уэллс Уайлдер (англ. J. Welles Wilder) также отметился в создании своей вариации скользящей средней. Вообще он, без преувеличения, легендарная и выдающаяся личность в сфере трейдинга.

Давайте посмотрим только на список технических индикаторов, что он разработал и чем многие трейдеры пользуются уже не одно десятилетие. Это ADX (ADMI), ASI, ATR, Parabolic SAR, RSI. Впечатляет, правда? И вот есть ещё WWMA – Welles Wilder’s Moving Average – скользящая средняя Уэллса Уайлдера. Она так выглядит:

На скрине как обычно сравнение с 14 SMA (индикатор WWMA взят с AllAverages_v2_5). Формула расчёта WWMA имеет такой внешний вид:

По формуле видно, что скользящая Уайлдера не что иное, как экспоненциальная скользящая средняя – WWMA(n)=EMA(2n−1). Они и в самом деле довольно похожи:

Как применять? Сразу в качестве фильтра для отсеивания ложных сигналов можно порекомендовать какой-либо из индикаторов Уайлдера. Нет надобности рассказывать, как они работают. Старый добрый RSI знают все.

Фильтрация

Несмотря на динамическую подстраиваемость адаптивной скользящей средней к рыночной волатильности Кауфман считал, что его индикатор даёт слишком много ложных сигналов[1]. Поэтому предложил дополнительную методику фильтрации основанной на оценке среднеквадратического отклонения разности адаптивной скользящей средней на соседних периодах[1][2].

Для этого, в качестве исследуемой случайно величины берётся изменение AMA между периодами:

\Delta_{i} = \textit{AMA}_{i} — \textit{AMA}_{i-1}.

Затем, вычисляется среднеквадратическое отклонение этого изменения:

\sigma_{t} = \sqrt{\frac{1}{d}\sum_{i=0}^{d-1}\left(\Delta_{t-i} — \bar{\Delta_{t}}\right)^2},

где \sigma_{t} — среднеквадратическое отклонение изменения AMA в соседних периодах — \Delta_i, \bar{\Delta}_{t} = \frac{1}{d}\sum_{i=0}^{d-1}\Delta_{t-i} — математическое ожидание \Delta_i за d периодов.

В качестве фильтра используется доля полученного стандартного отклонения:

\textit{filter}_{t} = K \cdot \sigma_{t},

где \textit{filter} — значение фильтра на основе стандартного отклонения движений индикатора, K — процентный коэффициент.

Все мувинги в одном

Если брать отдельно взятый индикатор неудобно, хочется быстро и оперативно сравнить разные типы скользящих средних и выбрать среди них лучшую – то решение этой проблемы найдено. Есть такая серия индикаторов – All Averages. Почему серия – потому что таких индикаторов немало – со всевозможными модификациями – как для работы на графике, так и для подвального размещения. В одном из таковых реализовано без малого двадцать типов различных МА – что можно установить в индикаторе и посмотреть – что лучше будет на графике.

Представлена 14 SMA. В настройках видны все типы МА, что можно выбрать. Вот тот же индикатор (14 SMA), но в виде подвальной гистограммы:

Рекомендации по торговле

- Строго следуем системе управления рисками. Когда скользящая средняя активно идет в прибыльную сторону, новички могут поддаться чувству эйфории, вообще не установив Stop Loss или открыв слишком большой лот. Рынок всегда наказывает таких «оптимистов» резким разворотом вплоть до полной потери депозита.

- Скользящей средней можно пользоваться только в периоды тренда. В боковом рынке она не дает правильных сигналов, но не следует думать, что в периоды флэта она полностью бесполезна. «Коридор» из двух скользящих лежит в основе такого прибыльного индикатора как полосы Боллинджера и прочих канальных инструментов (Envelopes, индикатор Кельтнер и т.д.).

- Любой индикатор Moving Average крайне нестабильно работает на младших таймфреймах, поэтому для стратегии скальпинга лучше выбрать другое решение, такое как осцилляторы перекупленности/перепроданности, различные ценовые уровни (Pivot Points, уровни Мюррея и другие) в сочетании с данными тиковых и рыночных объемов. Как и любой другой инструмент технического анализа скользящая средняя не владеет данными визуального анализа и рыночной ситуации в целом. Она работает только по ценам предыдущих периодов и не может дать 100% верный прогноз!

- Из предыдущего пункта следует, что не стоит стараться подогнать Moving Average под график, основываясь на исторических данных. Не следует искать несуществующие точки входа, что часто делают новички, устанавливая слишком малый период и открываясь на каждом пересечении.

- Не используйте один индикатор. Скользящая средняя всегда будет запаздывать, даже если это HMA – всегда ищите дополнительное подтверждение или опережающий сигнал на осцилляторах такой как дивергенция.

- Индикатор скользящая средняя должен подтверждаться инструментами анализирующими рынок по другим принципам. Поэтому построенные на его основе индикатору MACD или индикатору TRIX не будут особенно эффективны – они будут идти синхронно основным средним пусть даже с другим запаздыванием. Рекомендуется отслеживать динамику изменения объемов и баланса сил Bull Power/Bear Power.

Скользящая средняя и стратегии на ней будут актуальны еще долго, несмотря на все большее доминирование высокочастотного HFT-трейдинга. Они дают возможность заработать трейдерам с любым депозитом и уровнем подготовки, важно только соблюдать правила и не забывать о правильном мани менеджменте.