25.01.2015 13 157 4 Время на чтение: 10 мин. Рейтинг:

Автор

: Константин Белый

Сегодня я расскажу вам о том, что такое количественное смягчение (QE), для чего принимаются программы количественного смягчения, как они действуют, и к какому результату приводят. В последние годы наверняка вы много слышали или читали о таких программах в новостях. Уже 3 программы QE было реализовано в США, а совсем недавно была принята первая программа количественного смягчения в странах еврозоны, реализация которой начнется с марта 2015 года. Что это такое, как влияет на страну, реализующую программу, и как может отразиться на экономике наших стран — об этом вы узнаете, прочитав данную статью. Объяснить постараюсь максимально доступно, простым и понятным языком.

Введение в основы

Большая часть денег в нашей экономике создается банками, когда они выдают кредиты. Но после финансового кризиса банки прекратили кредитование и перестали создавать новые деньги.

В то же время люди по-прежнему выплачивали свои займы, что означало, что деньги «уничтожались», а общая сумма денег в экономике сокращалась. Чтобы противостоять этому и «заменить» деньги, которые уничтожали банки, например, Банк Англии создал 445 млрд фунтов стерлингов новых денег с помощью схемы, называемой «Количественное смягчение» (QE). Как сказал тогдашний управляющий Банка Англии:

« поврежденная банковская система означает, что сегодня банки не создают достаточно денег. Мы должны сделать это для них ».

— Сэр Марвин Кинг, тогдашний управляющий Банка Англии, выступил в 2012 году.

Примечания[править | править код]

- ↑ Quantitative Easing Explained (неопр.). — London: Bank of England, 2011.. — «The MPC’s decision to inject money directly into the economy does not involve printing more banknotes. Instead, the Bank buys assets from private sector institutions — that could be insurance companies, pension funds, banks or non-financial firms — and credits the seller’s bank account.». Архивированная копия (неопр.)

(недоступная ссылка). Дата обращения: 25 сентября 2011. Архивировано 30 октября 2010 года. - ↑ Quantitative Easing (неопр.)

. Bank of England. — «The Bank can create new money electronically by increasing the balance on a reserve account. So when the Bank purchases an asset from a bank, for example, it simply credits that bank’s reserve account with the additional funds. This generates an expansion in the supply of central bank money». Архивировано 29 августа 2012 года. - ↑ 12

Q&A: Quantitative easing,

BBC

(9 марта 2009). Дата обращения 29 марта 2009. - ↑ 12

Quantitative Easing Explained

(неопр.)

(недоступная ссылка). Bank of England. — «This does not involve printing more banknotes. Instead the Bank pays for these assets by creating money electronically and crediting the accounts of the companies it bought the assets from.». Архивировано 16 марта 2009 года. - ↑ Elliott, Larry

. Guardian Business Glossary: Quantitative Easing, London: The Guardian (8 января 2009). Дата обращения 19 января 2009. - ↑ Sterling Monetary Framework Operational Standing Facilities (неопр.)

(недоступная ссылка). Дата обращения: 25 сентября 2011. Архивировано 13 ноября 2011 года. - ↑ ECB Standing facilities

- ↑ Open market operations: A Glossary of Political Economy Terms — Dr. Paul M. Johnson

- ↑ 12

Open Market Operation — Fedpoints — Federal Reserve Bank of New York - ↑ Swiss National Bank: Monetary policy Instruments

- ↑ 12

The implementation of monetary policy in the euro area (англ.). — European Central Bank, 2008. — P. 14—19. - ↑ Dr. Econ: I noticed that banks have dramatically increased their excess reserve holdings. Is this buildup of reserves related to monetary policy? (неопр.)

. Federal Reserve Bank of San Francisco (март 2010). Дата обращения: 4 апреля 2011. Архивировано 29 августа 2012 года. - ↑ Bernanke, Ben

The Crisis and the Policy Response

(неопр.)

. Federal Reserve (13 января 2009). Дата обращения: 4 апреля 2011. Архивировано 7 июня 2012 года. - ↑ 12Bowlby, Chris

. The fear of printing too much money, BBC News (5 марта 2009). Дата обращения 25 июня 2011. - ↑ Isidore, Chris

. Federal Reserve move toward quantitative easing poses risks, CNNMoney.com (5 октября 2010). Дата обращения 25 июня 2011. - ↑ Abel, Andrew & Bernanke, Ben (2005), 14.1, Macroeconomics

(5th ed.), Pearson, с. 522–532 - ↑ Mankiw, N. Gregory (2002), Chapter 18: Money Supply and Money Demand, Macroeconomics

(5th ed.), Worth, с. 482–489 - ↑ Eggertsson, Gauti

. The New Palgrave Dictionary of Economics. Архивировано 22 ноября 2011 года. - ↑ What is the optimal inflation rate?.

- ↑ Bullard, James

Quantitative easing—uncharted waters for monetary policy

(неопр.)

. Federal Reserve Bank of St. Louis (январь 2010). Дата обращения: 26 июля 2011. Архивировано 29 августа 2012 года. - ↑ Quantitative Easing explained (неопр.). — Bank of England. — С. 7—9. — ISBN 1857301145.. — «Bank buys assets from … institutions … credits the seller’s bank account. So the seller has more money in their bank account, while their bank holds a corresponding claim against the Bank of England (known as reserves … high-quality debt … such as shares or company bonds. That will push up the prices of those assets…». Архивированная копия (неопр.)

(недоступная ссылка). Дата обращения: 25 сентября 2011. Архивировано 30 октября 2010 года. - ↑ Quantitative easing: A therapy of last resort, The New York Times (1 января 2009). Дата обращения 12 июля 2010.

- ↑ Stewart, Heather

. Quantitative easing: last resort to get credit moving again, London: The Guardian (29 января 2009). Дата обращения 12 июля 2010. - ↑ Иван Ткачёв.

Триллионы из воздуха: ФРС свернула историческую программу QE (рус.). Rbc.Ru (30 октября 2014). Дата обращения: 11 ноября 2014. - ↑ Protocol on the Statute of the European System of Central Banks and of the European Central Bank: statements 14.4, 18.2 (неопр.)

5–6. Дата обращения: 7 апреля 2011. Архивировано 29 августа 2012 года. - ↑ Unconventional Choices for Unconventional Times: Credit and Quantitative Easing in Advanced Economies

- ↑ Feldstein, Martin

Quantitative Easing and America’s Economic Rebound

(неопр.)

.

project-syndicate.org

. Project Syndicate (24 февраля 2011). Дата обращения: 4 апреля 2011. Архивировано 29 августа 2012 года. - ↑ Thornton, Daniel L

. The downside of quantitative easing. - ↑ Inman, Phillip

. How the world paid the hidden cost of America’s quantitative easing,

The Guardian

(29 июня 2011). - ↑ Bernanke’s `Cheap Money’ Stimulus Spurs Corporate Investment Outside U.S. — Bloomberg

Как работает количественное смягчение?

В прессе QE обычно представлялось как «Банк Англии печатает деньги и предоставляет их банкам, чтобы они могли увеличить кредитование в экономике», но это совершенно неточно.

В действительности, посредством QE Банк Англии покупал финансовые активы — почти исключительно государственные облигации — у пенсионных фондов и страховых компаний. Он заплатил за эти облигации, создав новые резервы центрального банка — тип денег, которые банк использует, чтобы платить друг другу.

Пенсионные фонды будут продавать облигации Банку Англии, а взамен они будут получать депозиты (деньги) на счете в одном из крупных банков, сообщает RBS. В результате RBS получит новый депозит (обязательство от него перед пенсионным фондом) и новый актив — резервы центрального банка в Банке Англии.

Следовательно, смягчение одновременно увеличивало а) сумму денег центрального банка, которая используется в системе, которую банки используют для оплаты друг друга, и б) сумму денег коммерческого банка (депозиты на банковских счетах людей и компаний). Только реальные депозиты могут быть потрачены в реальной экономике, поскольку резервы центрального банка предназначены только для внутреннего использования между банками и Банком Англии.

Почему смягчение оказалось неэффективным для повышения ВВП?

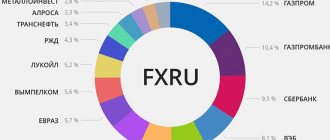

Проблема заключалась в том, что деньги, созданные с помощью QE, использовались для покупки государственных облигаций на финансовых рынках (пенсионные фонды и страховые компании). Таким образом, вновь созданные деньги поступили непосредственно на финансовые рынки, подняв облигационные и фондовые рынки почти до самого высокого уровня в истории. По оценкам самого Банка Англии, QE повысило цены на облигации и акции примерно на 20% ( источник ).

Теоретически, это должно заставить людей чувствовать себя богаче, чтобы они тратили больше. Тем не менее, 40% фондового рынка принадлежат самым богатым 5% населения, поэтому, хотя большинство семей не увидели выгоды от количественного смягчения, самые богатые 5% домохозяйств имели бы до 128 000 фунтов стерлингов в лучшем случае.

Очень мало денег, созданных с помощью QE, способствовало росту реальной (нефинансовой) экономики. По оценкам Банка Англии, первые 375 млрд фунтов стерлингов QE привели к росту ВВП на 1,5-2%. Другими словами, через QE требуются 375 миллиардов фунтов новых денег только для того, чтобы создать 23-28 миллиардов фунтов дополнительных расходов в реальной экономике. Это невероятно неэффективно, потому что оно опирается на повышение благосостояния и без того богатых и надеется, что они увеличат свои расходы. Другими словами, он опирается на «богатую» теорию богатства.

Для Банка Англии гораздо более эффективным способом стимулирования экономики было бы создание денег, предоставление их непосредственно правительству и предоставление правительству возможности напрямую тратить их в реальную экономику. Именно такой подход мы отстаивали в нашей статье « Суверенные деньги: прокладка пути к устойчивому выздоровлению », и в расчете на фунт стимула он был бы во много раз эффективнее, чем количественное смягчение.

Вся идея состоит в том, чтобы как можно больше денег циркулировало в экономике. Это все равно, что дать экономике заряд адреналина.

Денежно-кредитная политика — это макроэкономическая политика, проводимая центральным банком страны для контроля над денежной массой и процентными ставками в экономике.

- Обширная денежно-кредитная политика — это когда центральный банк пытается стимулировать экономику путем снижения процентных ставок и увеличения денежной массы.

- Сдерживающая денежно-кредитная политика — это когда центральный банк пытается охладить экономику путем повышения процентных ставок и сокращения денежной массы.

- Стандартная денежно-кредитная политика будет заключаться в снижении процентных ставок для стимулирования инвестиций и потребления, что приводит к экономическому росту.

Тем не менее, этот тип денежно-кредитной политики имеет свои пределы. Что происходит, когда процентные ставки равны нулю или близки к нулю, а экономика все еще испытывает трудности? Что делать центральному банку?

В этом случае центральные банки могут рассмотреть количественное смягчение.

Количественное смягчение (QE)

Количественное смягчение, также называемое «QE», по своей сути относится к более экстремальной монетарной политике, при которой центральный банк покупает государственные облигации у банков и других финансовых учреждений.

Идея состоит в том, что покупка государственных облигаций у банков увеличит предложение денег в экономике. Банки держали облигации, теперь они держат деньги.

Надежда центрального банка состоит в том, что банки используют эту кучу денег и ссужают ее предприятиям и потребителям. Теоретически это увеличит ликвидность и инвестиции в экономику и стимулирует экономический рост.

Экономика говорит нам, что происходит, когда мы увеличиваем предложение любого товара, она снижает стоимость. Деньги ничем не отличаются. Увеличение денежной массы сделает деньги «дешевыми», и я имею в виду, что банки могут кредитовать деньги по более низкой ставке и с меньшими условиями.

Вся идея состоит в том, чтобы как можно больше денег циркулировало в экономике. Это все равно, что дать экономике заряд адреналина.

Пример правильного использования Quantitative Easing

Смоделируем экономическую ситуацию, при которой количественное смягчение будет необходимым. Представим, что центробанк прилагает все усилия, чтобы удержать инфляцию на нужном уровне. А умеренная инфляция, как известно, является показателем здоровой, развивающейся экономики, тогда как дефляция — признак стагнации.

Действия ЦБ не приводят к результату — роста экономики и цен не происходит. Компании и частные потребители не чувствуют уверенности в завтрашнем дне, поэтому не спешат брать кредиты. Таким образом, мультипликация (приумножение) денег приостанавливается.

Государство из-за экономического кризиса сокращает свои расходы, что замедляет развитие бизнеса. Количество рабочих мест тоже сокращается, поэтому со стороны населения падает спрос на услуги и товары.

Из-за того, что у людей остается меньше свободных денег, они все чаще обращаются в свои банки, чтобы забрать вклады. Да и доверие к финансовым организациям тоже падает.

Логика среднестатистического вкладчика такова:

«Пусть лучше накопления лежат под подушкой, хоть и не принесут дохода, зато точно не пропадут, если банк обанкротится.»

И банки ощущают еще больший дефицит ликвидности.

Если центробанк уже не может снижать процентную ставку, то он идет на взаимовыгодную сделку с коммерческими банками.

И если представить это в виде диалога, то выглядел бы он примерно так:

Банки:

— У нас катастрофически мало денег, нам грозит серия банкротств, за которым очевидно последует мощный экономический обвал в стране. Паника на рынке нарастает, что делать?

ЦБ:

— Вам нужны свободные деньги? Я готов вам их предоставить. Но сами понимаете, просто так я этого сделать не могу. Зато могу выкупить ваши активы.

Банки:

— Да, у нас есть облигации, долговые обязательства, по которым мы через несколько лет должны получить проценты. Но, увы, сейчас они лежат бесполезным грузом, и мы готовы от них избавиться в обмен на денежную ликвидность.

Разумеется, центробанк не выкупает все бумаги сразу, это было бы слишком рискованно. Программа смягчения длится несколько месяцев и даже лет. Объем выкупа может увеличиваться или уменьшаться, в зависимости от изменения экономических условий. Но главное, что экономика получает деньги и может использовать их для своего оживления. Производство снова активизируется, люди получают работу, потребительский спрос растет, а значит, можно ждать и роста ВВП. И все это благодаря программе QE.

Каковы недостатки QE?

У политики QE есть два основных недостатка.

- Потенциал для инфляции (или, что еще хуже, стагфляции).

- Девальвация национальной валюты.

Существует вероятность того, что увеличение денежной массы и чрезмерное снижение процентных ставок приведет к росту инфляции. Поскольку мандат многих центральных банков состоит в том, чтобы сдерживать инфляцию, это немного затруднительно.

В худшем случае, политика QE не сможет стимулировать экономику и повысить инфляцию. Это может привести к стагфляции, когда экономика сокращается, а цены на товары повседневного спроса растут. Стагфляция очень болезненна для экономики и людей, которые в ней живут.

Другим недостатком QE является то, что она обесценивает валюту стран. Это может быть полезно для компаний-экспортеров, так как это сделает их продукцию более конкурентоспособной на международных рынках.

Для общего потребителя, хотя это плохо. Более низкая национальная валюта означает, что цены на импортные товары будут расти, а покупательная способность людей будет падать.

Достоинство системы – простота, недостаток – работает не очень

Как гласит один из канонов «Экономической теории», насчитывающий около двухсот лет, первоочередным инструментом управления экономикой для монетарных властей является процентная ставка. Изменяя ее размер, регулятор делает деньги дешевыми или дорогими. Но когда объемы денежной массы доходят уже до триллионов денежных единиц, процентные ставки падают до уровня ниже 1% годовых.

Денег стало особенно много, но они перестали выполнять функции ускорения производства и удовлетворения потребительской потребности. Классический денежный рынок, описанный в канонических учебниках, с выходом из строя инструмента процентных ставок, попросту перестал существовать.

Собственно говоря, работа денежного станка в режиме «без выходных» всегда рассматривалась монетарными властями как грубейшее злоупотребление полномочиями и чуть ли не криминалом.

Переизбыток денежной массы становится причиной инфляционного роста цен, нарушения экономического равновесия, нивелирует стимуляцию производительного труда и усиливает социально-имущественную разобщенность.

Работает ли количественное смягчение?

Эффективность политики QE была предметом некоторых дискуссий. Многие экономисты считают, что политика QE после финансового кризиса 2008 года спасла США и, возможно, мировую эконом

С другой стороны, многие утверждают, что масштабы политики QE в 2008 году были слишком экстремальными. Федеральная резервная система выкупила государственные облигации на сумму 4 триллиона долларов и проблемные активы у банков, находящихся на грани краха. Идея, конечно, заключалась в том, что банки тогда возьмут эти 4 триллиона долларов и одолжат их людям и бизнесу. В то время как политика QE удерживала банки от падения и увеличивала денежную массу, многие банки просто сидели на этих деньгах.

На своем пике американские банки использовали более 2,7 трлн долларов избыточных денежных резервов. Это 2,7 триллиона долларов, которые, по сути, находятся в стороне, ничего не делая, когда они могли (и, возможно, должны были) циркулировать в экономике.

Одной из самых серьезных критических замечаний в отношении политики КС после финансового кризиса было то, что не было создано механизма, который заставлял бы банки выдавать деньги для борьбы потребителей и предприятий.

Низкие затраты на займ подталкивают к большим тратам и стимулируют экономику

Когда стоимость заимствования падает, потребители и бизнес занимают больше денег и приобретают больше товаров. Следующий очень простой пример объясняет как это работает.

Если стоимость заимствования падает, люди естественно занимают больше денег и тратят их, что стимулирует экономику.

К примеру, чем больше грузовиков есть в вашем транспортном бизнесе, тем больше вы можете расширять компанию. Вы решаете взять займ в размере $20.000 на покупку грузовика, при этом вы должны будете выплачивать $250 в месяц. Если стоимость заимствования падает на половину, то теперь вы можете взять займ в размере $40.000 и купить два грузовика по той же стоимости в $250 в месяц, и скорее всего вы купите два грузовика и ещё больше расширите свой бизнес.