Каждый человек задумывается о возможности получения пассивного дохода за счет инвестиций сбережений. В идеале рассматривается ситуация, при которой количества получаемых денег будет хватать на жизнь. Люди, живущие за счет процентов от банковских вкладов и других способов вложения средств, называются рантье.

Для многих граждан нашей страны – это мечта. Однако насколько реально ее осуществить? Можно ли жить на проценты от банковского вклада? Какие сложности и преграды стоят на пути достижения цели?

Преимущества и недостатки жизни на банковские проценты

На первый взгляд, преимуществ неизмеримо больше. Действительно, у рантье отсутствует необходимость зарабатывать, а следовательно, и работать; пассивный доход, предоставляемый банком, не требует никакого дополнительного участия; при правильном выборе банка, а также при соблюдении правил безопасности сохранить средства можно практически со стопроцентной вероятностью.

Недостатки при таком способе вложений средств тоже имеются. Самое главное, что понадобится действительно большой начальный капитал; часть дохода будет теряться из-за инфляции, и с течением времени эта часть будет становиться всё больше; даже при солидном стартовом капитале рантье будет вынужден отказываться от роскошных и дорогих покупок, чтобы сохранить его в неприкосновенности.

Вывод таков: подойдёт такой образ жизни далеко не всем, но, тем не менее, как дополнительный доход он вполне эффективен.

Как проверить, сколько на карте денег, через офис

Если рядом есть офис обслуживающего банка, можно обратиться и туда. Но, конечно, если отделение далеко, лучше воспользоваться другими методами: дистанционными или через банкомат.

Чтобы узнать, сколько денег осталось на карте, необходимо подойти в отделение в часы его работы. При себе нужно иметь паспорт и желательно саму карту. В порядке электронной или стандартной очереди подходите к оператору, говорите о причине визита, предоставляете паспорт. Вам тут же дают информацию о балансе. При необходимости можно попросить выписку по проведенным с картой операциям.

Информация об адресах и времени работы офисов банка всегда есть на его сайте.

В чём преимущества банковских вкладов перед другими способами инвестирования

рантье как таковой может получать пассивный доход не только от банковских вкладов, но и от ценных бумаг, вкладов в ПИФы, использования авторских прав или недвижимости.

Тем не менее, именно у вкладов есть ключевое преимущество за счёт их высокой ликвидности. Почему так? Если владельцу вклада понадобятся средства, он сможет их получить практически моментально, явившись в банк и закрыв там вклад. Конечно, какую-то часть процентов он потеряет, но вложенную крупную сумму венёт целиком и полностью. С недвижимостью такой вариант вообще не реален, так как поиск покупателей в любом случае окажется небыстрым, а попытка ускориться может привести к значительному снижению цены. С ценными бумагами и долей в ПИФе также могут возникнуть сложности, начиная от простого неполучения прибыли, и заканчивая потерей средств, частичной или полной.

Что же касается авторских и прочих прав, они имеются лишь у нескольких процентов людей, тогда как вклад в банке может сделать любой человек.

ПАММ-счета

Что представляет собой такой способ заработка? В этом случае пользователю понадобится открыть счет в брокерской фирме, которая специализируется на торговых операциях, проводимых на валютных биржах.

Вклады используются трейдером. Он применяет их в качестве инвестиций в какие-либо высокоприбыльные проекты. Полученный доход делится между брокером, сайтом-посредником и клиентом, исходя из предварительно заключенного договора. Значительным плюсом подобного направления является отсутствие необходимости самостоятельно торговаться.

Как зарабатывать на вкладах в Интернете, получая как можно большие суммы? Для этого рекомендуется зарегистрироваться одновременно на разных сайтах, заведя несколько ПАММ-счетов. Окупаемость инвестиций в этом случае происходит быстро. Доходность же при этом достаточно высокая.

Стоит иметь в виду, что не всех трейдеров можно считать добросовестными участниками этого рынка. Попадаются среди них и мошенники. Существует шанс того, что брокер исчезнет, прихватив с собой деньги инвестора. «Прогореть» может и честный трейдер, если предоставленную ему сумму он вложит в убыточные проекты. В связи с этим подобные капиталовложения считаются нестабильными и рискованными.

С чего начинать карьеру рантье

Для начала нужно определиться с уровнем дохода, который окажется достаточным для жизни. Кому-то в этом случае будет достаточно 40 — 50 тысяч рублей, а кто-то посчитает необходимой суммой 200 тыс. руб. Исходя из этой суммы можно определить и общую сумму начального капитала. Допустим, в месяц человеку нужно минимум 70 тысяч руб. Тогда, если процентная ставка к примеру, будет составлять 8% годовых, а это реальная и весьма высокая ставка, предлагаемая банками, начальный капитал должен быть равен 10,5 млн. рублей.

В какой банк внести деньги

Следует пользоваться услугами крупных проверенных банков с хорошей репутацией. Необходимо помнить о программе страхования вкладов, так что имеет смысл распределить средства между несколькими самыми надёжными банками таким образом, чтобы сумма депозита в каждом из них составила не более 1,4 млн. руб., именно такая сумма страхуется государством. В любом случае то, какую ежемесячную сумму в качестве пассивного дохода будет получать рантье, будет зависеть от суммы стартового капитала, выбранного банка, особенностей депозита. Целесообразно выбирать банки с преобладанием государственного капитала, такие как Россельхозбанк, ВТБ, Сбербанк, они считаются наиболее надёжными.

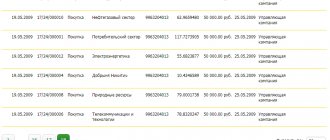

Наиболее интересные и выгодные депозиты на срок 5 лет с начальным капиталом от 1 млн. руб.

1. Вклад «Накопительный счёт» в банке ВТБ. Годовая доходность — 8,5%. Проценты выплачиваются ежемесячно, доход составляет 7.083 руб./мес.

Капитализация не предусмотрена, можно пополнять, имеется опция частичного снятия.

2. Вклад «Срочный» в Еврофинанс Моснарбанке. Годовая доходность — 7,5%, за весь срок депозита доходность составит 37%. Проценты выплачиваются исключительно в конце срока, доход составляет 6,458 руб./мес. Капитализация не предусмотрена, нельзя пополнять и нельзя частично снимать.

3. Вклад «Срочный» в Спецстройбанке. Годовая доходность составляет 7,4%. Проценты будут выплачены в конце срока, доход составляет 6,166 руб./мес.

Нельзя пополнять и нельзя снимать. Средства можно положить на депозит в рублях, или в другой валюте по выбору.

4. Вклад «Доходный» в Банке Столичный Кредит. Годовая доходность — 7,3%. Проценты выплачиваются ежемесячно, доход составляет 6, 083 руб./мес.

Капитализация не предусмотрена. Нельзя пополнять и частично снимать.

5. Вклад «Срочный» в НК Банке. Годовая доходность — 7,25%, за весь срок депозита доходность составит 36,25%. Проценты будут выплачены в конце срока, доход составляет 6,041 руб./мес.

Нельзя пополнять, капитализация не предусмотрена.

Вариант 1. Простой

Все просто. Определяем для себя сколько времени вы хотите прожить после выхода «на заслуженный отдых». Необходимый капитал делим на равные части. Количество равно сроку дожития. И каждый год изымаем 1 часть на жизнь.

Получаем, на 5 лет жизни нам нужно иметь 3 миллиона рублей (50 000 х 12 месяцев х 5 лет).

10 лет — 6 миллиона, И так далее.

При такой схеме мы имеем сразу несколько проблем.

- Непонятно. Сколько лет вы проживете на пенсии? Всегда есть риск при жизни успеть проесть весь капитал. И не умереть. Хорошо это или плохо?

- Чем раньше вы уходите на покой (отдых, а не то что вы подумали), тем больше денег нужно на будущую длинную жизнь. Уйти в 40 лет или 60. Разница в необходимом капитале больше десяти миллионов.

Как выбрать оптимальные условия

У каждого банка имеется линейка депозитов, каждый из которых имеет свои особенности. Они отличаются сроками действия, размером минимально возможного вклада, процентной ставкой.

Допустим, клиент хочет регулярно увеличивать находящуюся в банке сумму, значит, ему подойдёт вклад с пополнением. Если же планируется забирать не только проценты, но и часть основного вклада, имеет смысл выбрать депозит с возможностью частичного снятия.

Депозит, в программе которого предусмотрены ежемесячные выплаты, подойдёт для тех клиентов, желающих получать ежемесячный доход.

Доходность вложений будет складываться из следующих составляющих: надёжности банка, выбранной программы и процентной ставки банка: исходя из этих критериев определяется сумма начисляемых процентов.

Но определяющую роль, тем не менее, играет величина стартового капитала. Жить на проценты от вклада и при этом не иметь других источников дохода, можно только в том случае, если вклад составляет не менее нескольких млн. руб. Желательно, чтобы в программе была предусмотрена капитализация процентов, а также возможность пополнять счёт.

Учитываем падение ставок

Ставка по банковским вкладам — вещь непостоянная. Она может со временем снижаться. Вчера это было 10%, сегодня 8, а завтра будет 5 или 6% или даже всего пара процентов(((.

И что мы получаем?

Полную ЖО … Еще вчера я получал по процентам 30 тысяч. А сейчас тысяч 10-15. И как жить на эти деньги?

Ради справедливости можно отметить, что ставки могут и увеличиваться.

Но это обычно временное явление. При установлении процентов по вкладам, банки ориентируются на ставку ЦБ.

А высокий размер невыгоден стране. И по возможности ее (ставку) стремятся держать на минимально возможных уровнях.

Бывают периоды резкого роста (обычно в кризисные моменты). Но так же быстро она начинает снижаться.

Проблема в том, что при открытии вклада, банк дают зафиксировать ставку на короткое время (год, два-три). Что будет дальше, никто не знает. И ваш вклад будет пролонгироваться по новым (возможно менее выгодным для вас) условиям.

Откуда берутся проценты по депозиту

При заключении договора об открытии депозита вкладчик передаёт банку определённую сумму денег либо на оговоренный и указанный в договоре срок, либо бессрочно, что также указывается в договоре. Банк распоряжается суммой так, как посчитает нужным в соответствии со своей политикой. Наиболее часто банк приобретает акции и облигации прибыльных предприятий, или же эти средства выдаются другим клиентам банка в виде кредитов. Так как деньги находятся в обороте, капитал, положенный на депозит, приносит кредитно-финансовой организации определённый доход. Часть своего дохода банк передаёт вкладчику в виде определённой процентной ставки.

Краткие итоги

Инвестор в состоянии заработать на депозите. Нужно лишь собрать сведения по продуктам максимального количества финансово-кредитных организаций и сравнить условия. Не жалейте потратить на эти действия несколько дней. Ваши усилия окупятся сторицей.

Сайты большинства банков содержат депозитные калькуляторы. С их помощью процесс расчета доходности вклада максимально упрощается и ускоряется. Клиенту необходимо выбрать стартовые условия и программа рассчитает итоговый доход.

Инвестируйте выгодно!

Влияние инфляции

Такое явление как инфляция постоянно и значительно влияет на суммы депозитов, что приводит к постепенному обесцениванию денег. Несмотря на то, что сумма на счету остаётся неизменной, или даже увеличивается за счёт накапливающихся процентов, покупательная способность лежащих в банке денег постепенно снижается.

Исходя из этого факта следует различать два понятия: номинальную и фактическую процентную ставку.

Номинальная — та, что указана в договоре. Фактическая же корректируется на размер инфляцию. Реальный доход от вложения суммы на депозит в банке всегда оказывается ниже номинального. Фактическая ставка отражает покупательную способность капитала после окончания срока, на который были положены деньги. Очень часто бывает так, что уровень инфляции зачастую снижает доход от депозита практически до нуля. Так как банки не работают себе в убыток, процентная ставка предлагается всегда на уровне годового уровня инфляции, который прогнозируют эксперты.

Можно ли увеличить доход от депозитного вклада?

Удачным решением станет перевод рублей в мировые валюты — евро или доллар. Пока ещё эти валюты намного меньше подвержены действию инфляции, да и само изменение курса рубля рассчитывают по отношению к этим двум валютам. Процентные ставки по депозитам в долларах и евро намного меньше, чем рублях. Но с учётом инфляции выгода и будет заметна. Да и фактическая процентная ставка в этом случае будет точно соответствовать номинальной. Таким образом, сегодня долларовые (или евро) депозиты можно считать более выгодным вложением средств.

Хватит ли на жизнь процентов с депозита?

Ответить на этот вопрос не так просто, как казалось бы. С одной стороны, если положить на депозит действительно крупную сумму, будет казаться, что жить на проценты весьма реально. Однако финансовая обстановка сегодня подвержена различным влияниям и не остаётся неизменной. Даже при хорошем раскладе процентная ставка позволяет только удерживать покупательную способность вложенной суммы на постоянном уровне. Если же начать забирать проценты с депозита, покупательная способность вклада будет с течением времени уменьшаться. Таким образом, банковский депозит следует рассматривать как один из множества инструментов, позволяющих достичь финансовой независимости.