15.09.2015 10 658 6 Время на чтение: 7 мин. Рейтинг:

Автор

: Константин Белый

Инвестиционный риск и доходность: эти две величины всегда неразрывно связаны между собой и зависят друг от друга. Об этом я уже говорил много раз, но сегодня решил написать отдельную статью, чтобы рассмотреть эту связь более подробно и даже наглядно. Соотношение риска и доходности — это, пожалуй, главная величина, на которую должен обращать внимание любой человек, желающий куда-то вложить деньги. Даже в банк, не говоря уже о более сложных и рисковых инвестициях. Итак, начнем с определений.

Понятие фондовой биржи

Фондовый рынок — механизм, обеспечивающий движение денежных ресурсов из одной отрасли экономики в другую. В качестве товара выступают ценные бумаги, в связи с чем часто можно услышать понятие «рынок ценных бумаг».

К ценным бумагам относятся:

- акции;

- облигации;

- векселя;

- чеки;

- ПИФы;

- фьючерсы;

- опционы.

Покупка и продажа этих бумаг проводится на специальной торговой площадке — фондовой бирже.

Работу биржи поддерживают профессиональные посредники между покупателем и продавцом: брокеры, банковские учреждения и инвестиционные фирмы. Благодаря им частные инвесторы могут свободно попасть на биржевой рынок.

ВНИМАНИЕ!

Взаимоотношения участников и рабочие процессы на бирже регламентируются в соответствии с ФЗ «О рынке ценных бумаг».

Совершать покупку некоторых видов ценных бумаг возможно и за пределами биржи. Однако этот вариант торговли сопряжён с определёнными нюансами:

- Наличие посредников. Исключая из участия в процессе биржу, вы всё равно не сможете обойтись без услуг посредников, поскольку сделки на внебиржевом рынке не проходят путём покупки и продажи ценных бумаг «из рук в руки».

- Риски, не защищённые биржей. В данной ситуации процесс сделки не контролируется биржей, то есть вы не застрахованы от шарлатанов.

Большинство считают биржу шумным местом, где сотрудники с множеством телефонных трубок в руках выкрикивают ставки, но тем не менее этот период прошел. Сегодня биржевая деятельность перешла в электронный режим.

Главные биржи в Российской Федерации:

- «Московская биржа». Кроме купли-продажи активов, здесь проходит торговля иностранной валютой, продуктами и производными финансовыми инструментами.

- «Санкт-Петербургская Международная Товарно-сырьевая Биржа». На этой площадке проходят торги сырьём, а также особыми производными активами, позволяющими заключать наиболее выгодные соглашения на этот продукт — фьючерсами.

Что значит инвестиции без риска?

Инвестиции, как и финансы в целом, существуют не в идеальной среде. Внезапные политические события, дефолты отдельных экономик и природные катаклизмы почти невозможно предугадать, поэтому этот вид рисков существует всегда. Но он не является специфичным именно для инвестирования, поэтому им можно пренебречь, просто держа это в голове в качестве форс-мажора.

Под рисками можно понимать только вероятность потерять начальный капитал или его часть, а можно — вероятность не получить прибыль при сохранности вложенной суммы. В зависимости от этого перечень подходящих инвестору финансовых инструментов может отличаться.

Для инвестиций без риска характерны:

- гарантированная прибыль, как правило, фиксированного уровня;

- высокая ликвидность актива или активов в основе инвестиции;

- низкая или средняя доходность.

В финансах есть понятие — безрисковая процентная ставка. Это уровень прибыли, который может быть достигнут благодаря финансовому инструменту с нулевым риском или благодаря активу с наивысшей степенью надежности (риск банкротства такого актива минимален). Безрисковую ставку может рассматривать в качестве точки отсчета большинство частных инвесторов, имея при этом в виду, что если инвестиционный портфель предполагает доходность ниже уровня безрисковой ставки, то такой портфель неэффективен. Способов расчета безрисковой ставки несколько, но для национальной валюты обычно используют расчет по ключевой ставке, по доходности депозитов или по доходности ценных бумаг, выпущенных государством. На момент публикации этого материала ключевая ставка ЦБ РФ составляет 7,5% годовых. Рядом с этим значением находятся средние ставки по вкладам в надежных банках и доходность государственных рублевых облигаций. Существуют ли инвестиционные продукты, которые могут принести больше, не повышая при этом риски? Да, но с оговорками и некоторыми ограничениями.

Ключевые возможности фондового рынка

Среди достоинств фондового рынка можно выделить основные:

- стабильная прибыль в виде дивидендных выплат от инвестирования в акции;

- развитие перспективных проектов, привлекая сторонние инвестиции;

- доход от трейдинга (купля-продажа ценных бумаг при изменении котировок);

- предоставление личных средств в доверительное управление профессиональным брокерам и трейдерам;

- дополнительный выпуск ценных бумаг, позволяющий развитым коммерческим проектам перейти к новому этапу развития и доходности.

Взаимосвязь доходности и риска инвестиций

Чем больше доходность — тем лучше, вроде бы очевидно. Это правило хорошо работало бы среди безрисковых активов, но таких просто не существует. Всегда есть вероятность потерять часть или всю сумму инвестиций — такова их природа.

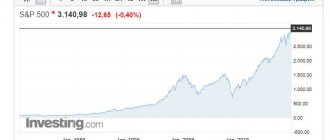

Более высокая доходность намного чаще достигается за счет дополнительного увеличения рисков, чем за счёт более высокого качества самого инструмента. Я обнаружил сильную взаимосвязь между показателем риска СКО (среднеквадратическое отклонение) и доходностью за год:

Ось X — доходность за год, ось Y — СКО. Линия тренда показывает, что чем выше годовая доходность, тем выше риски ПАММ-счёта в виде показателя СКО.

Такая взаимосвязь простыми словами — это корреляция, причем достаточно сильная. В исследовании 3000 ПАММ-счетов я рассчитывал корреляцию показателя СКО и доходности и получил значение 0.44, что на такой большой выборке означает крепкую зависимость. Другими словами, взаимосвязь доходности и рисков подтверждается математически.

Задача инвестора — найти собственный баланс между доходностью и риском, точнее определить свою склонность к рискованным вложениям. Для веб-инвестиций минимальная допустимая доходность — на уровне банковской, умноженная на два (большой банк сам по себе надежнее форекс-брокера). Дальше уже зависит от инвестора — сконцентрироваться на минимизации рисков и получать x2-x3 от банковской доходности или пытаться взять на себя дополнительные риски чтобы заработать больше.

Все приведенные выше формулы позволяют рассчитать конечную доходность инвестиций — мы вложили, прошло время, деньги получили. Если говорить о таких инвестиционных инструментах, как ПАММ-счета, торговые роботы, копирование сделок — этого мало, существуют торговые риски и множество других подводных камней, которые могут привести к ненужным потерям.

Инвестор должен знать, что будет происходить с его деньгами в процессе, по этой причине эти инструменты всегда сопровождаются графиками доходности.

Три главные ниши на фондовом рынке

Фондовый рынок включает три главных сегмента:

- Стартовый рынок. В этой секции начинающие фирмы продают собственные акции через листинговых операторов. Здесь часто размещаются крупные денежные средства в поиске перспективных стартапов. Ведущие участники — это крупные инвестиционные кредиторы и хедж-фонды, подробно анализирующие будущие проекты.

- Торговый рынок. Здесь проводятся активные покупки и продажи выпущенных акций, которые реализуются согласно текущему курсу. Организации – эмитенты акций уже не принимают участие в этих соглашениях.

- Внебиржевой фондовый рынок. Работу этого сектора поддерживают два игрока — брокер и трейдер, заключающие взаимные договоры через удаленный или телефонный режимы. Для этих CFD-сделок часто применяются торговые интернет-платформы.

ВНИМАНИЕ!

Сейчас онлайн-трейдер считается популярной профессией нескольких тысяч интернет-пользователей.

Классификация

Выделяют два основных вида фондового рынка:

- Первичный. Подразумевает торговлю впервые выпущенными ценными бумагами — покупатель покупает актив напрямую у эмитента.

- Вторичный. Предполагает торги бумагами, ранее выпущенными и купленными на первичном рынке — приобретение у посредника.

Фондовые рынки имеют разновидности в соответствии с некоторыми другими критериями:

- по эмитентам — рынок государственных ценных бумаг и рынок ценных бумаг частных организаций;

- по видам активов — рынок акций, облигаций, фьючерсов и прочих производных инструментов;

- по территории — международный, национальный и региональный;

- по периоду — рынок краткосрочных, среднесрочных, долгосрочных и бессрочных ценных бумаг;

- по биржевому признаку — биржевой и внебиржевой;

- по сферам и другим характеристикам.

Как регулировать риск и доходность портфеля?

Инвестору стоит разработать собственный способ отбора наиболее качественных в инвестиционном плене ЦБ, чтобы не только сохранить, но и приумножить свои финансы. Умение оценивать активы по данному принципу позволит сформировать оптимальный инвестиционный портфель, заработать приличные деньги, не прогорев.

Сейчас читают: Понятие финансовые операции и их виды

Выделим основные мероприятия, позволяющие достичь главной цели формирования портфеля ‒ получить актуальный уровень ожидаемой доходности при максимально низком уровне прогнозируемого риска:

- Диверсификация портфеля. Средства инвестора нужно распределять так, чтобы в портфеле присутствовали финансовые активы с разным уровнем риска. Вкладывать стоит не только в ЦБ, эмитированные частными отечественными компаниями и правительством страны, но и транснациональными корпорациями. Стоит подбирать инструменты разных типов: акции, бонды, опционы, драгоценные металлы, фьючерсы и т. п.

- Тщательный подбор финансовых инструментов на основе анализа фондового рынка не только в краткосрочном, но и долгосрочном периоде. Если собственных знаний на поприще инвестирования недостаточно, можно обратиться за помощью к крупным инвестиционным фондам.

Ни один из существующих сегодня способов снижения рисков по инвестициям не позволяет свести их к нулю. Так или иначе, инвестор будет рисковать вложенными средствами, но цена такого риска может быть разной и определяется доходностью активов.

Артем Петров, финансовый аналитик

Функции

Назначение фондового рынка максимально схоже с другими видами рынков — помочь покупателю и продавцу найти друг друга.

Рассмотрим дополнительные, но не менее важные функции фондового рынка:

- Концентрация свободных денежных средств. После встречи заинтересованных лиц возникает необходимость в этой важной функции, поскольку фондовый рынок предоставляет инвесторам широкий выбор вариантов инвестирования средств, накапливающихся на рынке.

- Распределение денежных средств. Сосредоточенные накопления распределяются в различные экономические отрасли, перемещаются из одной организации в другую, а также позволяют ликвидировать дефицит госбюджета благодаря выпуску гособлигаций.

- Привлечение иностранного капитала. В случае, если участником российского рынка станет интересное и перспективное предприятие, оно сможет привлечь для собственного развития денежные ресурсы иностранного инвестора, чтобы использовать на отечественном рынке. Такое вложение пойдёт на пользу не только непосредственно фирме, но и жителям РФ, для которых появятся новые рабочие места.

Участники

Участниками фондового рынка являются:

- Эмитенты — производители ценных бумаг.

- Инвесторы — покупатели ценных бумаг.

- Профессиональные посредники — частные лица и фирмы, для которых торги на фондовом рынке являются работой (брокеры, дилеры и трейдеры).

С производителями и покупателями все достаточно легко и понятно, а вот деятельность профессиональных участников стоит немного пояснить.

Посредниками они являются, поскольку покупают активы не в собственность, а для личных клиентов.

Суть их деятельности заключается в приумножении инвестируемых клиентом денег методом проведения специальных сделок на фондовом рынке.

ВНИМАНИЕ!

Работу посредников можно назвать спекуляцией, при которой они покупают товар дешевле и продают дороже.

За своё посредничество участники получают проценты от дохода, полученного в результате торгов. Для получения возможности вести деятельность на фондовой бирже человек должен подтвердить собственные навыки и иметь специальную лицензию, выданную Центробанком России. Государственная структура требовательно подходит к выдаче лицензий и пристально отслеживает любые нарушения, служащие основанием для отзыва лицензии.

Принимая во внимание такие требования, можно сделать вывод, что попасть на фондовый рынок мошенникам непросто, а каждый действующий участник дорожит собственной лицензией.

ВНИМАНИЕ!

Если вы боялись инвестировать денежные средства при помощи фондового рынка из-за сомнений в надёжности его участников, можете быть спокойны, поскольку это вполне цивилизованный и контролируемый рынок.

Миф об отсутствии «кухни» на фьючерсах и опционах

Клиентов убеждают, что, в отличие от рынка Форекс, среди брокеров отсутствуют, так называемые «кухни», организующие торги внутри компании, а биржа защищает актив от любых манипуляций, потому что подотчетна государственным Регуляторам. Поэтому тренды поддаются логичным фундаментальным и техническим прогнозам, управляемые логичным спросом и предложением.

Это действительно правда – брокер не может организовать «кухню» своими силами, чего нельзя сказать о самой бирже. Национальные торговые площадки стараются предложить трейдерам большой список торговых инструментов, используя для курсового образования данные из международных центров торговли, в том числе рынка Форекс.

Мало кто обращает внимание, что по Соглашению биржа должна, но не обязана держать соответствие этих курсов. Что это означает на практике? В частности, на Московской бирже трейдер вполне может, торгуя фьючерсы нефти, металлов или валюты, получить неожиданный скачок курса на несколько процентов, отличный от общемировых значений.

В практике Форекс такое явление называют шпилькой, и порядочный брокер в 99% случаев вернет средства пострадавшему клиенту. В случае Московской биржи – это называется «рынком», и убытки от разницы никто не вернет.

Недавней иллюстрацией такого поведения стали торги по нефти Brent 25 декабря 2021 года. Площадка, использовав факт закрытых торгов на биржах США, резко опустила курс нефти на 11% в перерыве 40 минут торгов. Благодаря механизму «планок», описанному в статье выше, многие позиции были закрыты по маржин-коллу или стоп-ауту.

Это не первый случай подобной ценовой разницы, ранее по отношению к мировым ценам “убегали” курсы по фьючерсам EURUSD, контрактам палладия и золота. Во всех вышеперечисленных историях разбирался Центробанк России, который не заметил нарушений или фактов манипуляции ценой.

Виды акций

Акция — это самая популярная ценная бумага, подтверждающая правомерность держателя на долю имущества соответствующей организации с выплатой дивидендов от дохода.

Непривилегированные и привилегированные акции

Акции бывают двух основных категорий:

- Непривилегированные. Эти акции дают своему держателю право участвовать в собраниях акционеров и получать дивиденды в рамках обычного распределения. Эти ценные бумаги — основные объекты купли-продажи фондового рынка.

- Привилегированные. Позволяют получать дивидендные выплаты и дают приоритет на имущество фирмы при её ликвидации. Такие активы чаще распределяются между учредителями организации и их близкими людьми.

ВНИМАНИЕ!

Эти ценные бумаги растут в стоимости менее быстро, нежели криптовалюта, но они характеризуются хорошей надёжностью и своевременной выплатой дивидендов.

Заработок на акциях

В современном мире на фондовом рынке используется ряд основных стратегий, позволяющих зарабатывать на купле-продаже ценных бумаг даже при условии небольших стартовых инвестиций:

- поиск недооценённых активов с вложением в прогнозируемое увеличение цены;

- заключение договоров с учётом показателя P/E (цена/прибыль), отражающим сумму в американской валюте, которую трейдер должен израсходовать на получение $1 чистой прибыли;

- выявление общего тренда рынка с применением схемы «swing trading», заключающейся в расчёте общей перспективы рыночных сделок к увеличению или снижению с оперативным совершением сделок на коротких позициях;

- применение сделок CFD, которые заключаются на разницу в стоимости — максимально упрощённый метод, предоставляющий возможность начать работу без определённой подготовки.

ВНИМАНИЕ!

Не забывайте, что каждое соглашение фондового рынка предполагает определённые риски. Их минимизация и является главной обязанностью профессиональных трейдеров и брокеров.

Цель и процесс выпуска ценных бумаг

Производят ценные бумаги эмитенты: компании, государство или его отдельный субъект и даже город.

Назначение выпуска этих активов состоит в привлечении денежных средств. Прежде чем выпустить активы, эмитент анализирует объём недостающих ресурсов и определяет их форму.

Организация может получить деньги несколькими путями:

- выпустив облигации — долговые расписки, в рамках которых инвесторы предоставляют эмитенту собственные средства при условии получения определённого процента;

- выпустив акции — ценные бумаги, предоставляющие право покупателю на совладение компанией.

Организация устанавливает параметры активов: количество, номинальную стоимость и период её действия. Далее проводится государственная регистрация выпуска путём внесения записи в специальный реестр.

ВНИМАНИЕ!

Ценные бумаги, прошедшие процедуру регистрации, размещаются на биржевой площадке для приобретения инвесторами.

Рыночный риск

Системный и несистемный рыночный риск

Как мы уже разбирали в статье про классы активов и фондовые индексы, рыночный риск бывает системным и несистемным:

- Несистемный риск – это риск отдельных активов (ценных бумаг), также называется риском отдельного эмитента и идиосинкратическим риском (idiosyncratic risk). Если купить отдельную ценную бумагу, её эмитент (компания) может разориться (кредитный риск), а значит и вы можете потерять деньги.

- Системный риск – риск всего рынка в целом, то есть рыночный. Согласно исследованиям, при увеличении числа бумаг в портфеле, риск отдельных эмитентов довольно быстро приближается к системному рыночному риску. Для разных рынков и периодов это число может варьироваться, но можно сказать, что уже при 30 акциях, как правило, несистемный риск

и инвестор получает системный рыночный риск. Проще говоря, кредитный риск отдельных компаний и волатильность цен на отдельные бумаги перестает играть значимую роль.

Стандартное отклонение

Случайные величины имеют среднее значение, которое называют математическим ожиданием случайной величины. Разброс значений случайной величины называют дисперсией (variance), а квадратный корень из дисперсии называют стандартным отклонением (standard deviation). Другое его название – среднеквадратическое отклонение или СКО. Обозначается строчной греческой буквой сигма – σ.

Рассмотрим вычисление всех этих величин на простейшем примере. Представим, что у нас есть монетка и мы подбросили её 10 раз. Решку мы взяли за ноль, а орел за единицу и получили такой набор случайных значений: 0, 0, 1, 1, 1, 0, 0, 1, 0, 1 (я его получил из генератора псевдослучайных чисел, так что они и правда почти случайны).

Математическое ожидание (среднее значение) в этом случае составило 0.5, ожидаемо для монетки =). Дисперсия этих значений равна 0.28 (вычисление по формуле опустим для простоты). А корень из дисперсии, то есть стандартное отклонение, равен 0.53.

Теперь возьмем более практичный пример — доходность российского рынка акций вместе с дивидендами за последние 5 лет (2014-2018): -1.84% (2014), 32.28%, 32.78%, -0.19%, 19.09% (2018).

Здесь математическое ожидание составило 16.42%, дисперсия — 2.84% и стандартное отклонение — 16.85%. Ниже мы ещё рассмотрим как его интерпретировать.

Удобство использования СКО заключается в том, что оно измеряется в единицах измерения самой случайной величины (то есть в случае процентной доходности — в процентах, а в случае нашей выдуманной монетки это было просто число). Таким образом одно удобно соотносить с другим. Когда говорят о волатильности того или иного актива (изменчивости цен на него), обычно подразумевают его стандартное отклонение.

На графиках изображены два ряда величин, которые, имея одно и то же среднее значение (математическое ожидание), показывают разную дисперсию.

Важно понимать не только какую доходность может принести актив, но и то как сильно его цена может меняться во времени. На графиках выше показано насколько по-разному может быть достигнут один и тот же результат и как важно смотреть не только на доходность, но и на то с каким разбросом доходностей она достигается.

Итак, стандартное отклонение показывает как далеко отстоят значения данных от своего среднего значения. А если говорить совсем просто и применительно к финансовым активам, стандартное отклонение показывает как сильно цена актива скачет вверх-вниз на графике.

Посмотрим на реальных примерах в чем разница между активами с низким и высоким стандартным отклонением (изображения кликабельны).

Синие столбики на графике — акции развитых стран, желтые — гос. облигации США (с дюрацией до 3 лет).

На графиках выше представлены прирост капитала и годовые доходности двух активов с 1977 по 2021 год:

- MSCI World Net Index – индекс акций развитых стран полной доходности (с учётом дивидендов). СКО годовых долларовых доходностей = 17%.

- Краткосрочные государственные облигации США (с дюрацией до 3 лет) – СКО годовых долларовых доходностей = 5%.

Более широкий разброс доходностей на втором графике и амплитуда изменения капитала на первом отражают разницу в стандартном отклонении между активами.

На двух графиках ниже приводится историческая волатильность цен и стандартное отклонение доходностей по акциям и облигациям США. Исходя из них, можно отметить, что:

- рыночный риск акций, измеренный как СКО доходностей, большую часть времени был выше, чем у облигаций (как и их доходность, что видно на других графиках);

- рыночный риск любых активов не является постоянной величиной и со временем меняется, поэтому стандартные отклонения, измеренные за разные периоды времени, будут отличаться.

Историческая волатильность акций (слева) и облигаций (справа). Источник: Morningstar, Inc.

Стандартное отклонение доходностей 5-летних периодов по некоторым классам активов США: акции компаний малой капитализации (small cap stocks), крупной капитализации (large cap stocks), долгосрочных государственных облигаций (long-term government bonds), казначейских векселей (treasury bills). Источник: Morningstar, Inc.

Интерпретация стандартного отклонения

Что же нам даёт знание стандартного отклонения того или иного актива? С его помощью мы легко можем прикинуть риск той или иной инвестиции, воспользовавшись правилом трех сигм.

Кривая нормального распределения. По оси X – стандартное отклонение, по оси Y – вероятность. Проценты – это частота попадания значения стандартного отклонения в закрашенную область под кривой. Источник: Википедия

Всё дело в том, что почти все значения случайной величины при нормальном распределении (на фондовым рынке распределение доходностей не нормальное, но на долгих интервалах близкое к нему) заключены в интервал ± 3 стандартных отклонения, то есть вероятность того, что случайная величина примет значение большее или меньшее, чем её математическое ожидание ± 3 отклонения, минимальна (меньше 0,3%).

- Вероятность вхождения события в интервал ±1 сигма = 68,3%;

- ±2 сигмы = 95,5%;

- ±3 сигмы = 99,7%, отсюда 100% случаев − 99,7% = 0,3%.

Это дает нам возможность представить свои максимальные убытки и их вероятность (то есть рыночный риск) заранее. Для этого вернемся к примеру с акциями развитых стран. Если за период, что мы взяли выше, их СКО составило 17%, а доходность 9% (это будет нашим математическим ожиданием), то максимальный убыток, что мы можем получить на этом интервале времени с вероятностью ≈2.1% (см. график выше) равен 9% − 17% × 3 = −42%. С вероятностью 13.6%: 9% − 17% × 2 = −25%. И с вероятностью 34%: 9% − 17% = −8%. Подробнее про распределение доходностей.

Правильное отношение к рыночному риску

Но мало просто рассчитать свои возможные убытки, к ним надо уметь правильно относиться. И именно с этим у инвесторов бывают проблемы.

В нашем перегруженном информацией мире стоит только дать повод средствам массовой информации написать про снижение цен на какие-то активы, и они обязательно устроят из этого целую катастрофу. Возьмите периоды даже минимальных коррекций на рынке и вы увидите, что не было ни одного раза, чтобы СМИ не начинали готовиться к концу света и новой Великой депрессии. Через неделю, месяц или два всё заканчивалось и оптимизм возвращался в заголовки новостей. В худшем случае наступления настоящего кризиса и медвежьего рынка инвестору придётся подождать восстановления более продолжительное время.

Запомните, пока вы не продали активы, ваш убыток есть только на бумаге. История показывает нам, что любую коррекцию и кризис инвестор с правильным диверсифицированным портфелем может переждать и даже использовать себе во благо, ведь любой кризис для инвестора – это распродажа активов. Неопытные инвесторы склонны пугаться и продавать активы при падении их стоимости и жадничать, видя растущие цены, в результате покупая свои активы дорого и продавая дешево. Лучше действовать наоборот или просто докупать активы в портфель согласно своему плану, не обращая внимание на новости и движение цен активов.

Be fearful when others are greedy and greedy when others are fearful.

Бойтесь, когда другие жадничают и будьте жадными, когда другие боятся.

Warren Buffet

Процедура торговли ценными бумагами

Важной составляющей фондового рынка является организатор торговли, за счёт которого и проводится покупка и продажа ценных бумаг. Чаще всего этим организатором выступает фондовая биржа.

ВНИМАНИЕ!

В РФ ключевым игроком является Московская биржа (МБ).

Если вы желаете инвестировать свободные деньги в покупку акций, то самостоятельно совершить это на МБ не получится по следующим причинам:

- Вы должны иметь лицензию, которая выдаётся только после прохождения специального обучения.

- Участие в биржевых торгах требует внесения вступительного взноса в размере 3 млн руб.

- Необходимо особое программное обеспечение, стоящее немаленьких средств.

В связи с этим на бирже услуги брокеров и других профессиональных посредников пользуются большим спросом.

ВАЖНО!

Самостоятельное участие в торгах без посреднических услуг разумно в том случае, если вы имеете большие накопления и хотите заняться этой деятельностью серьёзно.

При наличии небольшой суммы можно ограничиться торгами на фондовом рынке с помощью брокера, оплачивая его адекватную комиссию за каждое соглашение.

Оценка риска

Можно ли реально оценить возможные риски от инвестиции в фондовый рынок? Чаще всего их оценивают с помощью параметра Value at Risk (VaR). Это выраженная в деньгах мера, показывающая, какую величину не превысят риски за выбранный период с заданной вероятностью.

Как вы понимаете, придерживаться ей точно нельзя, рассчитать – тоже. На котировки одновременно влияет невероятное количество факторов, включая человеческий, поэтому дать подобные оценки и вероятности невозможно. Можно очень приблизительно, не включая в оценку форс-мажорные обстоятельства.

Работа с брокером

Брокер — профессиональный участник рыночных отношений, оказывающий посреднические услуги по совершению сделок с ценными бумагами для инвестора.

Часто обязанности посредников на себя возлагают частные брокерские агентства и банковские учреждения. Разрешение на ведение деятельности должно быть подтверждено специальной лицензией, выданной ЦБ РФ (до 2013 г. их выдачей занималась Федеральная служба по финансовым рынкам). Провести проверку наличия лицензии у выбранного вами брокера можно в Справочнике участников финансового рынка.

Для работы с брокером нужно заключить контракт об обслуживании, а также открыть брокерский счет. По вашему поручению он совершает сделки, в ходе которых со счета проводится списание денежных средств за приобретение плюс комиссия брокера — вознаграждение за помощь в совершении биржевой операции.

ВНИМАНИЕ!

Кроме совершения сделок, брокер занимается расчетом и удержанием вашего налога на прибыль — 13 %.

Поддерживать связь с посредником можно:

- Через специально установленную программу — торговый терминал.

- С использованием телефона и специальной карточки с кодами. Брокер называет номер ячейки в карточке, инвестор стирает слой защиты и проговаривает комбинацию указанных там цифр.

При работе через брокера необходимо лично разрабатывать стратегию вложений. Принятие решений о купле-продаже будет исключительно на вас. Ответственность за возможные потери брокер не несет, он только действует в соответствии с данными ему поручениями. Инвестору необходимо хорошо разбираться в работе рынка ценных бумаг, регулярно контролировать ситуацию и анализировать сведения.

ВНИМАНИЕ!

Если у вас мало опыта и уверенности в правильности принятия решений, можно воспользоваться услугами другого посредника, способного определить нужное время купли-продажи активов — доверительного управляющего.

Работа с доверительным управляющим

Доверительный управляющий — лицензированная фирма, которой инвестор передаёт управление ценными бумагами по предварительно утвержденной стратегии.

Инвестор определяет условия (виды покупаемых и продаваемых ценных бумаг, их уровень риска и прибыльности). Руководствуясь этими параметрами, управляющий и будет принимать решения о купле-продаже активов.

ВНИМАНИЕ!

Преимущество доверительного управления в том, что инвестору не требуется мониторить биржевую ситуацию на постоянной основе, за него это сделает доверительный управляющий.

Выводы

- Справедливы все выводы из статьи про риск и доходность (самый главный из них — они взаимосвязаны).

- Диверсификация позволяет избежать риска отдельных компаний и получить очищенный от него рыночный риск.

- Акции обладают бóльшим рыночным риском, чем облигации. При этом активы с развивающихся и пограничных рынков или компании с малой капитализацией несут больший риск (и потенциальную доходность).

- Рыночный риск, измеренный как волатильность или стандартное отклонение – не постоянная величина и может отличаться в разные периоды.

- Под риском в первую очередь понимается возможность убытка. Пока вы не продали свои активы, этот убыток существует только «на бумаге».

- Есть вопросы? Задайте их в комментариях.

- Если статья была полезной, я буду благодарен за подписку на Boosty или перевод.

- Чтобы не пропустить новые статьи, подпишитесь на Telegram, Twitter, Facebook, или на рассылку анонсов по почте:

Учёт купли-продажи активов

Рабочий процесс на бирже имеет строгую последовательность. Все операции купли-продажи фиксируются, чтобы все участники рынка были в курсе, кому принадлежит определённая бумага. После покупки инвестором акций подробности операции получают регистратор и депозитарий.

ВНИМАНИЕ!

Регистратор — специальная лицензированная фирма, ведущая реестры с записями обо всех владельцах бумаг.

Реестр содержит множество лицевых счетов, в которых указано, количество акций каждого акционера. Эти счета помогают эмитентам доводить до акционеров важную информацию и начислять дивиденды.

ВНИМАНИЕ!

Депозитарий — лицензированная фирма, хранящая и учитывающая ценные бумаги.

Компания-депозитарий открывает клиенту специальный счёт депо — депозитарный счёт, на котором ведётся учёт активов клиента и вносятся записи обо всех сделках. При продаже ценных бумаг депозитарий служит страховкой того, что вы правомерный держатель активов.