Инвестиционный менеджмент представляет собой совокупность способов, приемов и принципов, позволяющих эффективно управлять процессами инвестирования и движения денежных средств, с целью получения стабильного дохода. Он выступает как составная неотъемлемая часть общего менеджмента.

Управленческая деятельность, которая непосредственно связана с инвестиционными процессами осуществляется на нескольких иерархических уровнях. Если мы вспомним о микро- и макроэкономике, то без труда их перечислим. Речь идет про государства, субъекты федерации, муниципальные образования и отдельные предприятия.

Вполне естественно, что на каждом из перечисленных уровней инвестиционная деятельность имеет собственную специфику и особенности. Однако при этом подобный менеджмент независимо от того, где он осуществляется, базируется на одних и тех же принципах и методах, а также решает схожие задачи.

Управление инвестиционной деятельностью

Управлением называют координацию нескольких частей единого целого для достижения обозначенной цели. Крупное производство состоит из большого количества смежных подразделений с разной степенью ответственности и способами взаимодействия друг с другом.

Управление инвестиционной деятельностью это процедура, которая позволяет максимально эффективно организовать процессы принятия решений, поиска источников финансирования и реализации инвестиционных проектов на предприятии. Именно организация взаимодействия между всеми подразделениями компании один из главных ключей к успешным инвестициям. Речь идет о финансовом, техническом и управленческом звене.

- непрерывный характер

- возможность корректировки принятых решений уже после запуска проекта/начала инвестиций

- неограниченность в использовании инвестиционных инструментов, если они способны решить поставленную задачу.

Механизмы инвестиционного менеджмента

Процесс управления инвестиционной деятельностью базируется на определенном механизме. Механизм инвестиционного менеджмента представляет собой систему основных элементов, регулирующих процесс разработки и реализации инвестиционных решений предприятия. В структуру механизма инвестиционного менеджмента входят следующие элементы:

Рыночный механизм регулирования инвестиционной деятельности предприятия. Этот механизм формируется, прежде всего, в сфере инвестиционного рынка (в первую очередь, рынка ценных бумаг), а также товарного рынка (в первую очередь, рынка средств производства, предметов труда и готовой продукции) в разрезе отдельных их сегментов. Спрос и предложение на этих рынках формируют уровень цен и котировок по отдельным капитальным товарам и финансовым инструментам, определяют эффективность использования отдельных инструментов инвестирования, выявляют среднюю норму доходности инвестиций и среднерыночный уровень инвестиционного риска. По мере углубления рыночных отношений роль рыночного механизма регулирования инвестиционной деятельности предприятий, будет возрастать.

Государственное нормативно-правовое регулирование инвестиционной деятельности предприятия. Сложность и многогранность деятельности предприятий в этой области в условиях перехода к рыночной экономике определяют необходимость государственного ее регулирования. Как свидетельствует мировой опыт, такое многоаспектное государственное регулирование осуществляется во всех странах с развитой рыночной экономикой, не вступая при этом в противоречие с широкой самостоятельностью предприятий в выборе направлений и форм инвестирования. Характеризуя сложившуюся базу государственных нормативно-правовых актов в сфере регулирования деятельности предприятия в этой области, следует отметить, что она далеко не завершена и требует дальнейшего развития.

Внутренний механизм регулирования отдельных аспектов инвестиционной деятельности предприятия. Механизм такого регулирования формируется в рамках самого предприятия, соответственно регламентируя те или иные оперативные управленческие решения по вопросам эффективности его инвестиций. Так, ряд аспектов инвестиционной деятельности регулируется требованиями устава предприятия. Отдельные из этих аспектов регулируются разработанной на предприятии инвестиционной стратегией и целевой инвестиционной политикой по отдельным направлениям инвестирования. Кроме того, на предприятии может быть разработана и утверждена система внутренних нормативов и требований по отдельным аспектам инвестиционной деятельности.

Система конкретных методов осуществления управления инвестиционной деятельностью предприятия. В процессе анализа, планирования и контроля инвестиционной деятельности предприятия используется обширная система методов, с помощью которых достигаются необходимые результаты. К числу основных из них относятся методы: технико-экономических расчетов, балансовый, экономико-статистические, экономико-математические, сравнения и другие.

Эффективный механизм инвестиционного менеджмента позволяет в полном объеме реализовать стоящие перед ним цели и задачи, способствует результативному осуществлению функций управления инвестиционной деятельностью предприятия.

Система управления

Можно сформулировать и немного иначе, способы и методы принятия правильных инвестиционных решений называют системой управления инвестиционной деятельности. А правильные решения, как известно, ведут к повышению доходов и капитализации компании.

Логично будет предположить, что система управления подчинена определённым законам и состоит из участников, активов, способов их взаимодействия и общих для всех инвестиционных целей.

- методология управления (совокупность внешних и внутренних факторов, влияющих на реализацию вложений. К внешним факторам можно отнести: правовое поле, законы, система налогообложения и т.д. К внутренним, любые действия и шаги, предпринимаемые самим инвестором)

- цели и задачи (совокупность общих и специальных задач. К общим задачам относятся процессы обязательные к выполнению вне зависимости от специфики инвестиционной деятельности (сбор, анализ, оценка, обоснование, сравнение инвестиционных проектов). К специальным задачам относятся цели, которые достижимы лишь в определенном виде инвестиций (прямые, финансовые вложения и т.д.)

- субъекты (собственники инвестиционного капитала)

- объекты/активы (то, что подвергается управлению. Это могут быть и сами объекты инвестирования, и источники инвестиций, и инструменты инвестирования и т.п.).

Задачи управления в инвестиционной сфере

Постановка проектных задач является одной из основных функций менеджмента. В то же время, сам процесс управления, следуя стратегическим целям, самостоятельно решает ряд задач. Эти задачи тесно взаимосвязаны. Именно поэтому разработанная стратегия задействует все уровни управления в компании. Ниже размещена упрощенная семивекторная модель задач инвестиционного менеджмента.

Модель взаимосвязанных задач инвестиционного менеджмента

Рассмотрим настоящие задачи более подробно.

- Обеспечение должного уровня развития процессов операционной деятельности. Эти процессы предопределяются уровнем применяемых технологий и технологической оснастки. Данное направление практики капитальных вложений формирует надежное и устойчивое функционирование операционного цикла компании так, чтобы сохранялась ее конкурентоспособность на рынке.

- Обеспечение заданной максимально возможной прибыльности финансовых инвестиций и проектов в реальном секторе. Доход и финансовый результат, связанный с произведенными вложениями, выступают основными показателями результативности и эффективности деятельности хозяйствующих субъектов.

- При осуществлении реальных и финансовых вложений капитала обеспечение минимального уровня риска, связанного с ними. Задача минимизации риска решается посредством исследований рисковых факторов и проработки альтернативных сценариев, включая отказ от мероприятий, для которых риски не устранимы.

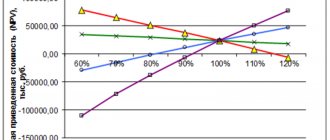

- Разработка такого инвестиционного портфеля, который обеспечил бы удовлетворительную ликвидность вложений. Современная бизнес-среда предельно динамична, и актуальна потребность в возможностях оперативного реинвестирования капитала.

- Работа над внутренними и внешними источниками финансирования для реализации инвестиционных инициатив высокого приоритета.

- Поиск способов ускорить реализацию проектов как решение комплексной задачи ускорения отдачи от произведенных вложений капитала и снижения инвестиционного риска.

- Сохранение и укрепление рыночных позиций и позиций рыночного равновесия. Активность в сфере вложений капитала ни в коем случае не должна приводить к ущербу для показателей ликвидности, финансовой устойчивости и независимости компании.

Задачи и цели

Дадим классификацию основным и наиболее приоритетным задачам и целям управления инвестиционной деятельности компании:

- подготовка к инвестициям

- изыскание наиболее подходящих источников инвестирования

- создание механизма управления будущими инвестиционными проектами

- создание на предприятии систем мотивирующих персонал активно участвовать в инвестиционной деятельности организации на всех её этапах

- создание механизма, отвечающего за соблюдением плановых показателей по ходу реализации проекта и устранением возникающих отклонений

- ведение отчетности

- обеспечение возвратности вложенных средств, а также достижение прогнозируемых финансовых показателей

- обеспечение устойчивого финансового положения организации

- постоянное повышение эффективности инвестиционной деятельности компании

- минимизация инвестиционных рисков от деятельности (передача части рисков партнерам, диверсификация инвестиционного портфеля, использование страховых продуктов)

- постоянный поиск новых методов и способов совершенствования инвестиционной деятельности

- обеспечение стабильного уровня ликвидности, достаточного для компании

- обеспечение инвестиционными ресурсами в полном объеме и на постоянной основе.

Конечно, каждое предприятие должно обладать готовой инвестиционной стратегией и инвестиционной политикой. Необходимость в инвестиционной деятельности возникает при появлении у предприятия потребностей, обеспечение которых способно удовлетворить лишь процесс инвестиционной деятельности.

Всегда, перед началом любых вложений анализируется рынок, определяется конкурентоспособность компании на этом рынке, ставятся цели и задачи, рассматриваются проекты, способные их достигнуть, разрабатываются способы финансирования и оценивается экономическая обоснованность будущих вложений. Другими словами разрабатывается целая стратегия, а самое главное составляется инвестиционный бюджет. Он включает в себя все будущие затраты и поступления от запланированных вложений.

Преимущества создания инвестиционного бюджета:

- хороший инструмент контроля над эффективностью видения инвестиционной деятельности

- позволяет показать в количественном выражение степень эффективности вложений на общее экономическое состоянии организации.

И так, наиболее важными характеристиками управления инвестиционной деятельности являются:

- достижение стратегических целей компании путем инвестирования

- разработка инвестиционной политики и инвестиционной стратегии на предприятии

- анализ эффективности инвестиционной деятельности в предыдущих отчетных периодах

- оценка и сравнение степени привлекательности и эффективности инвестиционных активов/проектов и выбор в пользу наиболее перспективного

- изучение сложившегося инвестиционного рынка

- выбор в пользу успешных проектов.

Объекты и субъекты инвестиционного менеджмента

Как и каждая управляющая система, инвестиционный менеджмент предполагает наличие определенного объекта управления. Таким объектом управления выступают инвестиции предприятия и его инвестиционная деятельность. Особенности формирования инвестиционных ресурсов, направления и формы инвестиционной деятельности и связанные с ней денежные потоки существенно различаются на отдельных предприятиях. Поэтому с позиций особенностей осуществления инвестиционной деятельности возникает необходимость классификации предприятий как объектов инвестиционного менеджмента по следующим классификационным признакам:

По формам собственности с позиций инвестиционного менеджмента принято выделять предприятия государственной и негосударственной форм собственности.

Предприятия государственной формы собственности (всех уровней государственного управления) в основной массе сформировали свой капитал еще до начала рыночных реформ; их особенностью является высокая доля собственного капитала в общей его сумме, авансированная преимущественно в основные средства. Устаревший парк основных средств и низкий коэффициент их загрузки в условиях спада производства обусловливают достаточно низкую эффективность использования инвестированного капитала и срочной реновации капитальных активов на этих предприятиях в сравнении с предприятиями альтернативных форм собственности. Важной отличительной особенностью государственных предприятий с позиций инвестиционного менеджмента является также то, что в процессе формирования инвестиционных ресурсов определенная их часть может рассчитывать на государственную поддержку (финансирование за счет бюджета, предоставление льготных кредитов, получение государственных гарантий при привлечении иностранных займов и т.п.).

Предприятия негосударственных форм собственности созданы в основном на протяжении последнего десятилетия, поэтому структура их капитальных активов и инвестированного капитала сформированы более оптимально. Вместе с тем, в условиях кризисного развития экономики государственная финансовая их поддержка практически сведена к нулю. Эти предприятия, как правило, в большей степени приспособлены к хозяйственной деятельности в условиях переходной экономики, оперативней реагируют на изменения конъюнктуры товарного и инвестиционного рынков, поэтому интенсивность денежных потоков по инвестиционной деятельности на них существенно выше, а формы ее диверсификации значительно многообразнее, чем на предприятиях государственной формы собственности.

Предприятия смешанной формы собственности интегрируют в себе особенности инвестиционной деятельности рассмотренных выше видов предприятий.

По организационно-правовым формам деятельности различают три принципиальных вида предприятий — индивидуальные, партнерские и корпоративные.

Инвестиционная деятельность индивидуальных предприятий минимальна по объему и в основном связана с текущей реновацией основных средств.

Финансовый потенциал партнерских предприятий в сравнении с индивидуальными значительно выше, что определяет более диверсифицированные формы их инвестиционной деятельности и организационную самостоятельность инвестиционного управления.

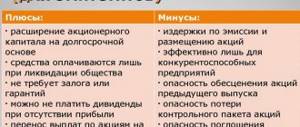

Особенностями инвестиционной деятельности корпоративных предприятий являются широкие возможности формирования инвестиционных ресурсов из внешних источников путем эмиссии акций и облигаций, активная деятельность на рынке ценных бумаг, обширная диверсификация видов инвестиционных операций, необходимость формирования за счет инвестиционной и других видов прибыли дивидендного фонда для обеспечения соответствующих выплат акционерам, наиболее глубокая специализация управления инвестиционной деятельностью.

По отраслевому признаку предприятия подразделяются в соответствии с действующим классификатором отраслей (видов деятельности). Отраслевые особенности инвестиционной деятельности предприятий характеризуются существенными различиями удельной капиталоемкости продукции (объема инвестируемого капитала на единицу стоимости произведенной и реализованной продукции); соотношения оборотных и внеоборотных активов (на предприятиях сферы обращения преобладает доля оборотных активов, в то время как на предприятиях производственного сектора экономики преимущественную долю составляют внеоборотные активы); продолжительностью операционного и инвестиционного циклов (определяющего различную скорость обращения инвестированного капитала в целом).По размеру собственного капитала предприятия принято подразделять на малые, средние, большие и крупные. Размер собственного капитала предприятия определяет потенциал формирования его инвестиционных ресурсов из заемных источников, объем и диверсификацию форм его инвестиционной деятельности, уровень специализации инвестиционного управления.

По монопольному положению на рынке выделяются предприятия — «естественные монополисты»; предприятия, занимающие монопольное положение по критерию доли реализации на соответствующем рынке своей продукции; предприятия, осуществляющие свою деятельность в конкурентной рыночной среде. Основная особенность инвестиционной деятельности перечисленных видов предприятий заключается в различных потенциальных возможностях формирования собственных инвестиционных ресурсов за счет прибыли на основе использования механизма монопольного ценообразования.

По стадии жизненного цикла выделяют предприятия, находящиеся на стадии «рождения» «детства», «юности», «ранней зрелости», «окончательной зрелости» и «старения». Особенности инвестиционной деятельности предприятий, находящихся на различных стадиях своего жизненного цикла, заключаются в различных уровнях инвестиционных потребностей (а соответственно и различных темпах прироста общего объема финансовых ресурсов); различных возможностях привлечения заемного капитала; уровне диверсификации инвестиционных операций; уровне инвестиционного риска.

Учет особенностей отдельных предприятий как объекта инвестиционного управления позволяет более эффективно осуществлять инвестиционный менеджмент, который характеризуется наличием и определенных субъектов управления. Современная практика инвестиционного менеджмента позволяет выделить три основных группы таких субъектов:Собственник предприятия самостоятельно осуществляет функции инвестиционного менеджмента, как правило, на малых предприятиях с небольшим объемом инвестиционной деятельности. В этом случае в привлечении для осуществления этих функций специалиста — наемного работника нет необходимости.

Инвестиционной менеджер широкого профиля является специалистом — наемным работником, осуществляющим практически все функции инвестиционного управления предприятием. Такие специалисты используются в основном на предприятиях для общего руководства инвестиционной деятельностью.

Функциональный инвестиционной менеджер является узким специалистом — наемным работником, осуществляющим специализированные функции управления в одной из сфер инвестиционной деятельности предприятия. Современная зарубежная и отечественная практика выделяет следующие формы специализации функциональных инвестиционных менеджеров: а) менеджер по управлению реальными инвестициями предприятия; б) менеджер по управлению финансовыми инвестициями предприятия; в) менеджер по формированию инвестиционных ресурсов и управлению денежными потоками по инвестиционной деятельности; г) менеджер по управлению инвестиционными рисками и некоторые другие.

Что такое инвестиционный комитет

Комитет инвестиций представляет собой специальный орган, функциональное направление которого заключается в качественной разработке, управлении, изучении деклараций, анализе и реализации главных финансовых процессов действующего экономического субъекта РФ.

Подобные комитеты, как правило, имеют довольно узкую специализацию – действия направлены на поиск, а также качественную оценку всех возможных объектов для выгодных вложений. Также данной структурой организован полный процесс осуществления инвестиций и дополнительный надзор за исполнением данного процесса.

Государственный комитет может быть одноуровневым и многоуровневым – это зависит от детальной численности входящих в состав субъектов. Также количество уровней может зависеть непосредственно от пожеланий инвесторов, которые входят в основной состав инвестиционного кабинета. Структура инвестиционного комитета формируется на основе действующего направления деятельности компании и общего количества входящих представителей.

Состав комитета инвестиций

Прежде всего, в состав комитета входит заранее уполномоченный председатель комиссии, который назначается только из числа лиц, ведущих деятельность в системе финансирования в течение длительного времени. При этом стандартный срок полномочий данного лица составляет не менее 1 года. Также в состав комитета входят непосредственно полномочные представители главных членов комитета, которые могут замещать представителей на основных заседаниях, выполнять голосование и другие функции, связанные с инвестиционной деятельностью.

В состав кабинета могут входить члены комиссии, занимающиеся юридическим направлением деятельности. Они решают правовые аспекты деятельности инвестиционного комитета и следят за качеством исполнения обязанностей в соответствии с договорными условиями, а также сроками принятия основных решений.

Дополнительно в состав входят члены, которые занимаются финансово-административной работой, включающая составление основной документации и непосредственное привлечение инвесторов. Члены комиссии занимаются поиском возможных инвесторов и анализируют все положения, выдвигаемые на рассмотрение и последующее утверждение председателем.

Функции и задачи

Каждый кабинет по инвестициям имеет собственные полномочия и функции:

- детальный анализ и определение выгодных решений для финансовых вложений;

- анализ и детальное проектирование действующего стратегического плана по качественному распределению всех предлагаемых вложений на выбранном территориальном округе РФ;

- обсуждение и дальнейшая разработка особых государственных положений, которые могут привлечь инвесторов любого уровня;

- создание и качественное оформление основных требований к разрабатываемым проектам, полностью находящимся на финансировании государственной казны;

- разработка и создание главных планов по возведению инновационных инвестиционных объектов, а также инфраструктуры;

- детальное рассмотрение по эффективному благоустройству выбранного края;

- качественный контроль своевременной реализации проектов при помощи специально организованной комиссии (особое внимание уделяется наиболее значимым объектам выбранного края);

- детальный сбор всей финансовой информации по проводимым проектам в конкретной области;

- работы по повышению конкурентоспособности выбранного края;

- составление ежегодных докладов о деятельности совета, а также о результатах развития конкурентной среды отдельного субъекта.

Среди основных задач кабинета можно выделить следующие направления:

- поиск главных источников финансирования;

- качественная разработка общей стратегии развития инвестиционной политики отдельной компании;

- своевременный контроль реализации общей инвестиционной деятельности.

Благодаря эффективной деятельности уполномоченных специалистов значительно повышается стандартный процент реализации основных планов, связанных с финансовыми вложениями.

Кто такие инвестиционные менеджеры и какую роль они выполняют

Менеджер по инвестициям должен понимать принципы аналитики, математического моделирования.

Также в их обязанности входит:

- разработка стратегии компании;

- оптимизация портфеля;

- выбор объектов для вложений, поиск направления для увеличения прибыли и снижения рисков;

- анализ деятельности предприятия для модернизации и расширения за счет дополнительного финансирования;

- повышение инвестиционной ценности;

- расчет эффективности вложений, составление бизнес-плана, контроль его выполнения.

Инвестиционный менеджер не только контролирует процесс реализации уже готовых проектов, но и разрабатывает их с нуля.

К примеру, компания Coca-Cola является одной из самых успешных фирм, с филиалами почти в 200 странах. Естественно, инвестиционному менеджменту уделено особое внимание. В штате задействовано около пятисот менеджеров, причем специалисты, работающие за пределами США, получают зарплату на уровне своих американских коллег.

Отличия между советом и комитетом

Комитет не занимается непосредственным распределением всех предлагаемых инвестиций – в этом заключается главное отличие от существующего совета. Основной частью деятельности комитета является непосредственное утверждение проектов при взаимодействии законодательной и исполнительной власти.

Комитет обеспечивает и контролирует выполнение основных федеральных программ в определенном крае, а также координирует деятельность всех уполномоченных предприятий. Дополнительно в функциональные обязанности может входить создание новых объектов инвестирования. Также комитет может заниматься презентацией определенного края или области за рубежом, значительно повышая интерес иностранных вкладчиков.

Комитет организует различные выставки и конференции, презентует значимые проекты. Именно он играет своеобразную роль посредника между инвесторами и исполнительной компанией. Таким образом, он представляет собой своеобразный управленческий орган.

Инвестиционный совет, наоборот, является исполнительным органом и занимается реализацией всех утвержденных проектов после получения инвестиций. Комитет предварительно узаконивает все инвестиции, а совет полностью распределяет их в соответствии с нуждами выбранного территориального края.

Как регламентировать работу инвестиционного комитета

Для качественной регламентации всех инвестиционных отделов разработан специальный документ – «Положение об инвестиционном отделе». В нем отражена главная структура выбранного подразделения, детальный порядок общего взаимодействия сотрудников во внутренней организации, а также порядок их деятельности со смежными службами.

Предварительно формируется отдельная должностная инструкция для сотрудников и руководства, где поэтапно расписаны все основные функциональные обязанности, также ответственность, которую несут сотрудники всего отдела.

Отдельно разрабатывается общий регламент управления всеми инвестициями предприятия, в котором отражаются основные аспекты по работе с главными финансовыми проектами. Также заранее составляются все форматы и шаблоны документов (специальных отчетов и анкет), а также подробные инструкции по работе с данной документацией.

Должностная инструкция специалиста по инвестициям

Специалист по инвестициям — работник, в обязанности которого входят финансовый анализ, инвестиционный менеджмент, управление инвестиционным портфелем, инвестиционный консалтинг.

Специалистов по инвестициям условно можно разделить на две группы:

— специалисты, осуществляющие свою деятельность в консалтинговых организациях, инвестиционных фондах и иных организациях (в том числе специализирующихся на сделках с ценными бумагами);

— специалисты, которые зачислены в штат производственного, торгового или иного предприятия и занимаются непосредственно инвестиционной деятельностью.

Специалисты второй группы вводятся в штат финансового подразделения или бюро (сектор) по инвестициям того же подразделения. Основная их задача — разработка инвестиционных проектов, обоснование их перед руководством, участие в отдельных инвестиционных действиях (операциях), пр. Именно на таких специалистов ориентирована приводимая инструкция.

ИНСТРУКЦИЯ СПЕЦИАЛИСТА ПО ИНВЕСТИЦИЯМ

1. На должность специалиста по инвестициям назначается лицо, имеющее высшее профессиональное (экономическое) образование и стаж работы по специальности в области организации финансовой деятельности не менее

2. Специалист по инвестициям должен знать:

2.1. Законодательство и нормативные правовые акты, регламентирующие осуществление инвестиционной, финансовой, предпринимательской деятельности.

2.2. Методические рекомендации по оценке эффективности инвестиционных проектов.

2.3. Основные принципы управления портфелем ценных бумаг.

2.4. Методы оценки инвестиций.

2.5. Стандарты финансового учета и отчетности.

2.6. Бухгалтерский учет.

2.7. Договорное право.

2.8. Требования к составлению деловой документации.

2.9. Средства вычислительной техники, телекоммуникаций и связи.

2.10. Иностранный язык.

3. Назначение на должность специалиста по инвестициям и освобождение от должности производится приказом руководителя предприятия по представлению

(финансового менеджера; начальника финансового отдела; иного лица)

4. Специалист по инвестициям подчиняется непосредственно

финансовому менеджеру; начальнику финансового отдела; иному лицу)

5. На время отсутствия специалиста по инвестициям (отпуск, болезнь, пр.) его обязанности выполняет лицо, назначенное в установленном порядке. Данное лицо приобретает соответствующие права и несет ответственность за ненадлежащее исполнение возложенных на него обязанностей.

II. Должностные обязанности

Специалист по инвестициям:

1. Проводит прединвестиционные исследования.

2. Определяет и исследует собственные источники инвестиций.

3. Определяет и исследует внешние источники инвестиций.

4. Разрабатывает концепцию инвестиционной политики предприятия на основе финансовых, производственных и коммерческих показателей состояния предприятия, инвестиционной благоприятности на рынке капиталов, пр.

5. Определяет потребность в ресурсах для проведения инвестиционной политики на основании стратегии развития предприятия.

6. Осуществляет сбор данных, необходимых для учета при обосновании инвестиционной политики предприятия.

7. Разрабатывает инвестиционные проекты.

8. Осуществляет оценку:

— эффективности инвестиционного проектов;

— эффективности участия в проектах;

— общественной (социально-экономической) эффективности проектов;

— коммерческой эффективности проектов;

— возможных коммерческих рисков, связанных с реализацией инвестиционных проектов.

9. Определяет способы защиты инвестиционных проектов от коммерческих и некоммерческих рисков.

10. Разрабатывает планы реализации инвестиционных проектов.

11. Представляет планы инвестиционных проектов руководителю финансового подразделения для согласования и направления в планово-экономическое подразделение для разработки технико-экономического обоснования инвестиционного проекта.

12. Готовит руководству инвестиционные рекомендации.

13. Представляет предприятие при совершении определенных инвестиционных действий.

14. Осуществляет анализ эффективности реализованных инвестиционных проектов.

III. Права

Специалист по инвестициям имеет право:

1. Представлять интересы предприятия во взаимоотношениях с кредитными учреждениями, страховыми и инвестиционными компаниями, налоговыми органами, другими органами и организациями по инвестиционным вопросам.

2. Запрашивать от структурных подразделений предприятия информацию и документы, необходимые для выполнения его должностных обязанностей.

Основные этапы

Инвестиционный менеджмент можно подразделить на несколько последовательных этапов:

- разработку тактики;

- проведение анализа ценных бумаг;

- формирование инвестиционного портфеля;

- текущая корректировка портфеля;

- аналитическая работа по реализуемым проектам.

Тактика должна разрабатываться с учетом всех целей, которые инвестор планирует достичь с данными капиталовложениями. Также во внимание нужно принимать финансовые возможности инвестора, уровень ожидаемой доходности инвестиций и существующий уровень риска. Для того чтобы определить привлекательность проекта мы можем использовать 2 типа анализа: технический и фундаментальный.

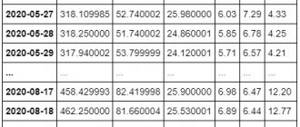

Проведение технического анализа предполагает постоянное наблюдение за фондовым рынком, а также прогнозирование динамики цен на отдельные активы. Главной задачей подобного анализа считается своевременное определение тенденции роста стоимости того или иного актива.

Проведение фундаментального анализа предусматривает знакомство с макроэкономическими показателями. Для того чтобы определить фактический уровень риска и степень ожидаемой доходности инвестиционного проекта, необходимо учитывать:

- финансовую устойчивость компании;

- ликвидность актива;

- репутацию.

Отталкиваясь от подобных показателей, инвестор может определить перспективы долгосрочного развития предприятия. Уже на основании этой информации следует принимать окончательное решение в отношении инвестиций.

Управление инвестиционной деятельностью

Управлением называют координацию нескольких частей единого целого для достижения обозначенной цели. Крупное производство состоит из большого количества смежных подразделений с разной степенью ответственности и способами взаимодействия друг с другом.

Управление инвестиционной деятельностью это процедура, которая позволяет максимально эффективно организовать процессы принятия решений, поиска источников финансирования и реализации инвестиционных проектов на предприятии. Именно организация взаимодействия между всеми подразделениями компании один из главных ключей к успешным инвестициям. Речь идет о финансовом, техническом и управленческом звене.

- непрерывный характер

- возможность корректировки принятых решений уже после запуска проекта/начала инвестиций

- неограниченность в использовании инвестиционных инструментов, если они способны решить поставленную задачу.

Метафоры менеджмента в инвестиционной сфере

К сожалению, те определения менеджмента, которые приходилось наблюдать, не удовлетворяют в части их ясности. Как любой комплексной и системной категории, менеджменту действительно трудно дать исчерпывающую характеристику, поэтому попытаюсь зайти с другой стороны. Предлагаю рассмотреть не умозрительные сентенции, а взглянуть на метафорические образы, которые характеризуют два крайних альтернативных взгляда на управленческий аспект.

Первый образ – идеальный. Он связан с фигурой безупречного руководителя, лидера, вышколенного управленческого технолога. Очень редко, но такие люди встречаются на жизненном пути. Представьте себе просторный светлый кабинет, большой и дорогой стол. Стол практически пуст. За ним сидит подтянутый мужчина в деловом костюме. Перед человеком три листка формата А4. На одном листке напечатан перечень стратегических инвестиционных мероприятий. Перечень построен ранжированным списком в порядке убывания значимости для целей компании. Второй листок также состоит из списка. Это перечень оцифрованных в задачный контекст инициатив, под которые обеспечено инвестиционное финансирование и найдены ответственные ресурсы на исполнение. Наконец, на третьем листке отображен список решаемых и решенных в срок проектных задач. Что происходит внутри событий в промежутках времени между данными списками для нас – «черный ящик», составляющий суть менеджмента.

Перейдем ко второму образу. Это человек, руководитель, также считающийся успешным. И он полная противоположность образа №1. Его можно охарактеризовать, как «председатель колхоза». Большой стол его кабинета завален бумагами. Постоянный цейтнот и вал проблем редко дают возможность сосредоточиться на главном. Человек отвечает за развитие промышленного предприятия, являясь главным инженером по должности, лично контролирует все проектно-инвестиционные события. Он достиженец, усердный «поглотитель» проблем и их исправитель. В подобных действиях менеджмент также присутствует, вопрос только в том, насколько.

Теперь представим себе обычный лабораторный реостат, измеряющий напряжение на подключенных клеммах. На одном конце реостата мы видим образ №1, а на другом – №2. А реальная управленческая практика всегда находится где-то на середине между образами и является сложными конгломератом опыта и регулярной регламентированной деятельности. Поэтому, в моей картине мира, инвестиционный менеджмент – это искусство и системная технология эффективного достижения целей развития компании. Они успешно реализуются благодаря мобилизации людских, финансовых и иных ресурсов на решение задач инвестиционного типа. Само же управление основано на сквозной регламентации прошлого положительного опыта стратегической и проектной реализации.

Система управления

Можно сформулировать и немного иначе, способы и методы принятия правильных инвестиционных решений называют системой управления инвестиционной деятельности. А правильные решения, как известно, ведут к повышению доходов и капитализации компании.

Логично будет предположить, что система управления подчинена определённым законам и состоит из участников, активов, способов их взаимодействия и общих для всех инвестиционных целей.

- методология управления (совокупность внешних и внутренних факторов, влияющих на реализацию вложений. К внешним факторам можно отнести: правовое поле, законы, система налогообложения и т.д. К внутренним, любые действия и шаги, предпринимаемые самим инвестором)

- цели и задачи (совокупность общих и специальных задач. К общим задачам относятся процессы обязательные к выполнению вне зависимости от специфики инвестиционной деятельности (сбор, анализ, оценка, обоснование, сравнение инвестиционных проектов). К специальным задачам относятся цели, которые достижимы лишь в определенном виде инвестиций (прямые, финансовые вложения и т.д.)

- субъекты (собственники инвестиционного капитала)

- объекты/активы (то, что подвергается управлению. Это могут быть и сами объекты инвестирования, и источники инвестиций, и инструменты инвестирования и т.п.).

Функции инвестиционного менеджмента

В наиболее общем виде состав основных функций инвестиционного менеджмента в разрезе этих групп можно представить следующим образом:

В группе функций инвестиционного менеджмента как управляющей системы основными являются:

1. Разработка инвестиционной стратегии предприятия. В процессе реализации этой функции исходя из общей стратегии экономического развития предприятия и прогноза конъюнктуры инвестиционного рынка формируется система целей и целевых показателей инвестиционной деятельности на долгосрочный период; определяются приоритетные задачи, решаемые в ближайшей перспективе и разрабатывается политика действий предприятия по основным формам его инвестирования. Инвестиционная стратегия предприятия рассматривается как неотъемлемая составная часть общей стратегии его экономического развития.Создание организационных структур, обеспечивающих принятие и реализацию управленческих решений по всем аспектам инвестиционной деятельности предприятия. Такие структуры строятся по иерархическому или функциональному признаку с выделением конкретных «центров ответственности». В процессе реализации этой функции инвестиционного менеджмента необходимо обеспечить постоянную адаптацию этих организационных структур к меняющимся условиям функционирования предприятия и направлениям инвестиционной деятельности. Организационные структуры инвестиционного менеджмента должны быть интегрированы в общую организационную структуру управления предприятием.

Формирование эффективных информационных систем, обеспечивающих обоснование альтернативных вариантов инвестиционных решений. В процессе реализации этой функции должны быть определены объемы и содержание информационных потребностей инвестиционного менеджмента; сформированы внешние и внутренние источники информации, удовлетворяющие эти потребности; организован постоянный мониторинг инвестиционной позиции предприятия и конъюнктуры инвестиционного рынка.

Осуществление анализа различных аспектов инвестиционной деятельности предприятия. В процессе реализации этой функции проводится экспресс-анализ отдельных инвестиционных операций; исследуется уровень и динамика основных показателей эффективности инвестиций в разрезе отдельных их форм и «центров ответственности»; осуществляется фундаментальный анализ факторов, влияющих на отдельные показатели инвестиционной деятельности в рассматриваемом периоде.

Осуществление планирования инвестиционной деятельности предприятия по основным ее направлениям. Реализация этой функции связана с разработкой системы текущих планов и оперативных бюджетов по основным направлениям инвестиционной деятельности, видам и формам инвестирования и по предприятию в целом. Основой такого планирования является разработанная инвестиционная стратегия, требующая конкретизации на каждом этапе поступательного движения предприятия к поставленным стратегическим целям.

Разработка действенной системы стимулирования реализации управленческих решений в сфере инвестиционной деятельности. В процессе реализации этой функции формируется система поощрений и санкций в разрезе руководителей и менеджеров отдельных структурных подразделений предприятия за выполнение или невыполнение установленных целевых показателей, инвестиционных нормативов и плановых заданий. Индивидуализация системы стимулирования обеспечивается путем внедрения на предприятии контрактной формы оплаты труда руководителей и инвестиционных менеджеров.

Осуществление эффективного контроля за реализацией принятых управленческих решений в сфере инвестиционной деятельности. Реализация этой функции инвестиционного менеджмента связана с созданием систем внутреннего контроля на предприятии; разделением контрольных обязанностей отдельных служб и инвестиционных менеджеров; определением системы контролируемых показателей и контрольных периодов; оперативным реагированием на результаты осуществляемого контроля.

В группе функций инвестиционного менеджмента как специальной области управления предприятием основными из них являются:Управление реальными инвестициями. Функциями этого управления являются выявление потребности в реновации действующих основных средств и нематериальных активов, а также в объеме и структуре вновь формируемых капитальных активов; поиск и оценка инвестиционной привлекательности отдельных реальных проектов и отбор наиболее эффективных из них; формирование инвестиционной программы реальных инвестиций предприятия и обеспечение ее реализации.

Управление финансовыми инвестициями. В процессе реализации этой функции определяются цели финансового инвестирования; осуществляется оценка инвестиционных качеств отдельных финансовых инструментов инвестирования и отбор наиболее эффективных из них; формируется портфель финансовых инвестиций по критериям уровня его доходности, риска и ликвидности; проводится своевременная реструктуризация этого портфеля.Управление формированием инвестиционных ресурсов. В процессе реализации этой функции прогнозируется общая потребность в инвестиционных ресурсах, необходимых для реализации разработанной инвестиционной стратегии по отдельным этапам ее осуществления; определяется возможность формирования инвестиционных ресурсов за счет собственных источников (прибыли, амортизационных отчислений и т.п.); исходя из ситуации на финансовом рынке (прежде всего, нормы ссудного процента) определяется целесообразность привлечения для инвестиционных целей заемного капитала. В процессе оптимизации структуры источников инвестиционных ресурсов обеспечивается рациональное соотношение привлекаемого собственного и заемного капитала, а также диверсификация заемных источников финансирования инвестиций в разрезе отдельных кредиторов с целью обеспечения финансовой устойчивости предприятия в процессе инвестиционной деятельности.

Управление денежными потоками по инвестиционной деятельности. Реализация этой функции обеспечивается прогнозированием расходования и поступления денежных средств в процессе инвестиционной деятельности, сбалансированием их объемов, синхронизацией денежных потоков во времени.

Основные функции инвестиционного менеджмента как специальной области управления предприятием рассмотрены в наиболее агрегированном виде. Каждая из этих функций может быть конкретизирована более целенаправленно с учетом специфики инвестиционной деятельности отдельных предприятий. При осуществлении такой конкретизации на каждом предприятии может быть построена многоуровневая функциональная система управления инвестиционной деятельностью.