51954

0

Автор статьи:

Султанов Искандер Анварович

Основатель Projectimo.ru

Свежие публикации автора:

Системный проект нормирования труда

Реализация проекта перевода учета на аутсорсинг

Ожидание сущностных изменений в инвестициях

Как ясно представить себе социальный и деловой эффект от инвестиционных процессов? Почему государство в своей экономической политике должно стимулировать инвестиции, особенно в России? Как следует реагировать чиновникам на конструктивные предложения от бизнеса и просьбы оказать содействие путем скоординированных усилий в данном вопросе? Среди аргументов в пользу наращивания инвестиций одно из главных мест занимает мультипликатор инвестиций как инструмент приумножения доходов в экономике и социальной сфере.

Виды[править | править код]

Денежный мультипликатор проявляет себя двояко — как кредитный мультипликатор и как депозитный мультипликатор.

Сущность кредитного мультипликатора заключается в том, что мультипликация может осуществляться только в результате кредитования экономики, то есть кредитный мультипликатор представляет собой двигатель мультипликации. Банки, выдавая кредиты, получают прибыль. Процесс получения прибыли за счёт вложенных клиентами средств называется кредитным расширением или кредитной мультипликацией. Если клиент снимает деньги со своего счёта и величина депозитов уменьшается, то произойдёт противоположный процесс — кредитное сжатие.

В свою очередь, депозитный мультипликатор отражает объект мультипликации — деньги на депозитных счетах коммерческих банков.

Значение термина

Мультипликатор – это термин (от латинского multiplicator – умножающий), имеющий множество значений. В области анализа финансовой и экономической деятельности обозначает коэффициент, отображающий зависимость роста дохода от инвестиций. В экономическую теорию был введен в 1931 г. английским экономистом Р. Каном.

Положительный эффект был показан на предприятии по организации общественных работ. Эксперимент показал, что при увеличении спроса на определенные услуги объемы работ росли во всех смежных отраслях и число занятых значительно увеличивалось. Каково значение мультипликатора в экономике?

Мультипликационный эффект имеет цепную реакцию. Создание государством благоприятных условий для развития и зарождения бизнеса путем вложения определенных инвестиций приведет к новым денежным вложениям в экономику страны.

Мультипликатор – это показатель, который отражает, на сколько увеличится валовый продукт при нарастании объемов инвестируемых средств. Например, вложения увеличились на 10 млн рублей, тогда как валовый продукт вырос на 30 млн рублей. В этом случае мультипликатор равен 3.

Мультипликатор растет, когда потребители используют свои финансовые возможности для увеличения потребления, тем самым рождая повышение спроса. Если потребитель проявляет желание накапливать заработанные средства, происходит снижение мультипликатора.

Эффект мультипликатора работает, если есть возможность наращивать производственные мощности без глобальных затрат на рабочую силу и модернизацию производства.

Значение в экономической отрасли

Термин был придуман, чтобы специалисты могли быстро и без погрешностей высчитать доход организации после внесения поправок в объём капитала, предназначенного для инвестиций в работу. Итоговая принцип подсчёта напрямую зависит от возможности эффективности использования определённых сбережений. Когда экономистам удаётся добиться выгоды размером в 100%, то различные экономические факторы извне совершенно не окажут влияния на работу предприятия. Итоговый прирост дохода затем приравнивается к коэффициенту прироста инвестиций (если капитал компании стал больше в 2 раза, то и доход увеличится пропорционально).

Универсальность мультипликатора инвестиций позволяет определять пограничные показатели прибыли для каждых видов деятельности. Если периодическое увеличение суммы инвестиций приводит к тому, что прибыль начинает возрастать неравномерно, это значит, в скором времени предел будет достигнуты. Когда руководство компании знает показатели «верхней границы», то и работа будет организуется более эффективно.

Кан вывел и опубликовал теорию ещё в 1931. В работе чётко указано, что интенсивное увеличение инвестиций в предприятие обязательно приведёт к расширению штата персонала. Это правило особенно актуально для тех ситуаций, когда инвестиции тратятся на программы экономического роста экстенсивным путем. Если знать величину мультипликатора инвестиций, то можно сделать предварительные расчёты числа людей, которые смогут работать в компании и получать стабильную зарплату.

Не стоит забывать, что коэффициент финансового инструмента станет напрямую воздействовать на количество реализуемых товаров. Возросший доход также напрямую зависит от масштабности производства. За счёт этого будут меняться рыночные цены на товары, а также спрос потребителей. Излишек продукции может привести к ситуации, что мелкий бизнес должен будет уйти либо задействовать усовершенствованные технологии по изготовлению товаров.

Общее использование

Во вводной макроэкономике обычно рассматриваются два множителя .

Коммерческие банки создают деньги, особенно в рамках банковской системы с частичным резервированием, используемой во всем мире. В этой системе деньги создаются всякий раз, когда банк выдает новую ссуду. Это связано с тем, что ссуда, когда она используется и расходуется, в основном заканчивается как депозит в банковской системе и учитывается как часть денежной массы. После откладывания части этих депозитов в качестве обязательных банковских резервов остаток доступен для предоставления банком дальнейших ссуд. Этот процесс повторяется несколько раз и называется эффектом умножения

.

Множитель может варьироваться в зависимости от страны, а также будет варьироваться в зависимости от того, какие денежные меры принимаются во внимание. Например, рассмотрите M2 как меру денежной массы США, а M0 как меру денежной базы США. Если увеличение M0 Федеральной резервной системой на 1 доллар приводит к увеличению M2 на 10 долларов, то денежный мультипликатор равен 10.

Фискальные мультипликаторы

Мультипликаторы могут быть рассчитаны для анализа воздействия налогово-бюджетной политики или других внешних изменений в расходах на совокупный выпуск .

Например, если увеличение государственных расходов Германии на 100 евро без изменения налоговых ставок приводит к увеличению ВВП Германии на 150 евро, то множитель расходов

равен 1,5. Также можно рассчитать другие типы фискальных мультипликаторов, например, мультипликаторы, описывающие эффекты изменения налогов (например, паушальные налоги или пропорциональные налоги ).

Кейнсианские множители и множители Хансена – Самуэльсона

Кейнсианские экономисты часто вычисляют мультипликаторы, которые измеряют влияние только на совокупный спрос . (Чтобы быть точным, обычные кейнсианские

формулы

множителя

измеряют, насколько кривая IS сдвигается влево или вправо в ответ на экзогенное изменение расходов.)

Американский экономист Пол Самуэльсон признал, что Элвин Хансен вдохновил его основополагающий вклад 1939 года. Исходная модель множителя-ускорителя Самуэльсона (или, как он ее позже окрестил, модель “Хансена-Самуэльсона”) опирается на механизм умножения, который основан на простой кейнсианской функции потребления с Робертсоновским лагом:

C т знак равно C 0 + c Y т – 1 { displaystyle C_ {t} = C_ {0} + cY_ {t-1}} 1 / ( 1 – c ( 1 – т ) + м ) { Displaystyle 1 / (1-с (1-т) + м)}

Таким образом, текущее потребление является функцией прошлых доходов (с предельной склонностью к потреблению ). Здесь t – ставка налога, m – отношение импорта к ВВП. В свою очередь предполагается, что инвестиции состоят из трех частей:

я т знак равно я 0 + я ( р ) + б ( C т – C т – 1 ) { displaystyle I_ {t} = I_ {0} + I (r) + b (C_ {t} -C_ {t-1})}

Первая часть – это автономные инвестиции, вторая – инвестиции, вызванные процентными ставками, и последняя часть – это инвестиции, вызванные изменениями потребительского спроса ( принцип « ускорения »). Предполагается, что b> 0. Поскольку мы концентрируемся на доходах-расходах, предположим, что I (r) = 0 (или, альтернативно, постоянный процент), так что:

я т знак равно я 0 + б ( C т – C т – 1 ) { displaystyle I_ {t} = I_ {0} + b (C_ {t} -C_ {t-1})}

Теперь, если исключить правительство и иностранный сектор, совокупный спрос в момент времени t равен:

Y т d знак равно C т + я т знак равно C 0 + я 0 + c Y т – 1 + б ( C т – C т – 1 ) { displaystyle Ytd = C_ {t} + I_ {t} = C_ {0} + I_ {0} + cY_ {t-1} + b (C_ {t} -C_ {t-1})}

если предположить, что товарный рынок находится в равновесии (так ), то в равновесии: Y т знак равно Y т d { displaystyle Y_ {t} = Ytd}

Y т знак равно C 0 + я 0 + c Y т – 1 + б ( C т – C т – 1 ) { displaystyle Y_ {t} = C_ {0} + I_ {0} + cY_ {t-1} + b (C_ {t} -C_ {t-1})}

Но мы знаем, что значения и просто и соответственно, а затем подставляем их в: C т { displaystyle C_ {t}} C т – 1 { displaystyle C_ {t-1}} C т знак равно C 0 + c Y т – 1 { displaystyle C_ {t} = C_ {0} + cY_ {t-1}} C т – 1 знак равно C 0 + c Y т – 2 { displaystyle C_ {t-1} = C_ {0} + cY_ {t-2}}

Y т знак равно C 0 + я 0 + c Y т – 1 + б ( C 0 + c Y т – 1 – C 0 – c Y т – 2 ) { displaystyle Y_ {t} = C_ {0} + I_ {0} + cY_ {t-1} + b (C_ {0} + cY_ {t-1} -C_ {0} -cY_ {t-2} )}

или, переставив и переписав как линейное разностное уравнение второго порядка :

Y т – ( 1 + б ) c Y т – 1 + б c Y т – 2 знак равно ( C 0 + я 0 ) { displaystyle Y_ {t} – (1 + b) cY_ {t-1} + bcY_ {t-2} = (C_ {0} + I_ {0})}

Тогда решение этой системы становится элементарным. Равновесный уровень Y (назовем его частным решением) легко найти, позволив , или: Y п { displaystyle Y_ {p}} Y т знак равно Y т – 1 знак равно Y т – 2 знак равно Y п { Displaystyle Y_ {t} = Y_ {t-1} = Y_ {t-2} = Y_ {p}}

( 1 – c – б c + б c ) Y п знак равно ( C 0 + я 0 ) { displaystyle (1-c-bc + bc) Y_ {p} = (C_ {0} + I_ {0})}

так:

Y п знак равно ( C 0 + я 0 ) / ( 1 – c ) { Displaystyle Y_ {p} = (C_ {0} + I_ {0}) / (1-c)}

Дополнительную функцию также легко определить. А именно, мы знаем, что оно будет иметь вид где и – произвольные константы, которые необходимо определить, и где и – два собственных значения (характеристические корни) следующего характеристического уравнения: Y c { displaystyle Y_ {c}} Y c знак равно А 1 р 1 т + А 2 р 2 т { displaystyle Y_ {c} = A_ {1} r_ {1} t + A_ {2} r_ {2} t} А 1 { displaystyle A_ {1}} А 2 { displaystyle A_ {2}} р 1 { displaystyle r_ {1}} р 2 { displaystyle r_ {2}}

р 2 – ( 1 + б ) c р + б c знак равно 0 { displaystyle r ^ {2} – (1 + b) cr + bc = 0}

Таким образом, все решение записывается как Y знак равно Y c + Y п { displaystyle Y = Y_ {c} + Y_ {p}}

Противники кейнсианства иногда утверждали, что кейнсианские вычисления множителей вводят в заблуждение; например, согласно теории рикардианской эквивалентности , невозможно рассчитать влияние государственных расходов, финансируемых за счет дефицита, на спрос, не уточняя, как люди ожидают погашения дефицита в будущем.

Эффект мультипликатора. Парадокс бережливости

Наращивание инвестиций ведет к росту ВВП и способствует достижению полной занятости еще и в силу определенного эффекта, названного Дж. М. Кейнсом эффектом мультипликатора.

Мультипликатор — это множитель. Суть эффекта мультипликатора в следующем: увеличение любого из компонентов совокупных расходов приводит к росту национального дохода на величину большую, чем первоначальный рост расходов.

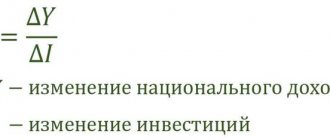

| Под мультипликатором понимается коэффициент, показывающий зависимость изменения дохода от изменения инвестиций: Kk??I = ?Y, где Kk – мультипликатор (множитель); ??I – увеличение инвестиционного расхода, независимо от формы инвестирования – частной или государственной; ?Y – общее изменение совокупного дохода. Мультипликатор показывает, во сколько раз увеличивается (сокращается) совокупный доход (выпуск) при увеличении (сокращении) расходов на единицу. |

Действие мультипликатора основано на том, что расходы, сделанные одним экономическим агентом, обязательно превращаются в доход другого экономического агента, который часть этого дохода расходует, создавая доход третьему агенту и т.д. В результате общая сумма доходов будет больше, чем первоначальная сумма расходов.

Рассмотрим влияние автономных инвестиций на рост национального дохода. Пусть в результате автономных инвестиций, направленных на общественные работы (на строительство дороги), все владельцы факторов производства, предоставившие ресурсы для строительства, получат дополнительный доход в размере 1 млн. руб., часть которого пойдет на приобретение необходимых товаров и услуг (продуктов питания, одежды, обуви, бытовой техники), а другая часть ими сберегается.

Производители потребительских товаров и услуг, в свою очередь, часть полученного дохода так же потратят, например, на приобретение нового автомобиля. Таким образом, процесс начинает охватывать все новые и новые слои населения, которые часть своих доходов предъявят на рынке в виде спроса на потребительские товары. Возникает цепная реакция: первоначальный 1 млн. руб. в виде автономных инвестиций вызовет рост совокупного спроса и дохода более чем на 1 млн. руб.

Определим рост национального дохода в результате роста инвестиций. Пусть МРС = 0,8, то 800 тыс. руб. строители тратится на приобретение необходимых товаров и услуг, 200 тыс. руб. сберегают. Производители потребительских товаров из полученных 800 тыс. руб. 80% направят на потребление (800?0,8 = 640 тыс. руб.), а 20% будут сберегать. Производители автомобилей из полученных 640 тыс. руб. 80% (640?0,8 = 512 тыс. руб.) направят на потребление, а 20% будут сберегать. Таким образом, процесс будет распространяться на все новых и новых экономических агентов:

1000000 + 0,8 · 1000000 + 0,8 · 0,8 · 1000000 + 0,8 · 0,82 · 1000000 + 0,8 · 0,83 · 1000000 + … = 1000000· (1 + 0,8 + 0,82 + 0,83 + +….) =

Таким образом, инвестиции в 1 млн. руб. вызвали 5-кратный рост национального дохода. В нашем примере мультипликатор (k) равен 5.

Из формулы видно, что чем выше склонность к потреблению и ниже склонность к сбережению, тем больше мультипликатор и тем большее увеличение национального дохода будет сопровождать первоначальный прирост инвестиций. Таким образом, мультипликатор – величина, обратная предельной склонности к сбережению.

Мультипликатор можно определить как отношение изменения дохода к изменению любого из компонентов автономных расходов, в нашем примере это инвестиции:

Из графика (рис. 3.6) видно, что инвестиции приводят к росту национального дохода от Y до Y1. При этом отрезок длина отрезка YY1 превышает длину отрезка 0?, [YoY1] > [0?], т.е. рост инвестиций приводит к большему увеличению дохода. Чем больше величина MPS, тем круче линия S и тем меньше мультипликатор.

Графически мультипликатор можно определить следующим образом:

| Эффект мультипликатора отражает взаимосвязь между увеличением инвестирования и ростом уровня экономической активности в данный момент времени. Эффект мультипликатора – это эффект краткосрочного экономического равновесия. |

Он проявляет себя только в условиях неполной занятости. Первоначальные инвестиции, увеличивая доходы и создавая занятость в каком-либо секторе экономики, способствуют вторичной занятости в отраслях и сферах производства, которые создают товары потребительского назначения. В нашем примере первичная занятость сложилась в дорожном строительстве, а вторичная в пищевой, легкой и других отраслях. Таким образом, первичные инвестиции дают толчок расширенному воспроизводству, порождая новые инвестиции, новые рабочие места и увеличивая в целом национальный доход.

Кроме инвестиций мультипликационный эффект может быть вызван государственными расходами, налогами, внешней торговлей, поэтому говорят о мультипликаторе государственных расходов, налоговом мультипликаторе и мультипликаторе внешней торговли.

Величина мультипликатора будет зависеть и от так называемых «утечек» в кругообороте доходов и расходов. Сбережения, налоги (N), расходы на закупку импортных товаров (M) – это своего рода «утечки», поскольку они на прямую не связаны с производством и реализацией отечественных товаров. Чем больше «утечки», тем меньше значение мультипликатора.

Но «утечки» компенсируются «инъекциями». Это инвестиции, государственные расходы, расходы заграницы на закупку отечественных товаров (X). «Инъекции» – это дополнительные расходы. В равновесном состоянии «утечки» равны «инъекциям»:

I=S, N=G, M=X.

Помимо эффекта мультипликатора имеет место и эффект акселератора.

| Акселератор – коэффициент приростной капиталоемкости национального дохода. |

| Эффект акселератора состоит в том, что масштабы инвестирования в году t зависят от увеличения ВНП в году t–1 по сравнению с годом t-2: It = A(Y t–1 – Y t–2) = A?? Y t–1. где It – объем инвестиций в году t; А – акселератор; Yt–1 — прирост ВНП вt–1 году. Эффект акселератора связывает масштабы инвестирования в данном году с изменением уровня экономической активности в прошлом периоде. |

Эффект мультипликатора действует не только в сторону повышения уровня дохода. Сокращение одного из компонентов автономных расходов приводит к кратному сокращению доходов и занятости. Отсутствие равновесия между планируемыми инвестициями и сбережением может привести к двум отрицательным эффектам: инфляционному разрыву и дефляционному (рецессионному) разрыву. Рассмотрим это на примере двух моделей.

Вернемся к ранее рассмотренной на рис. 3.6 модели, демонстрирующей равновесие между инвестициями и сбережениями. Инфляционный разрыв наступает тогда, когда I>S, т.е. планируемые инвестиции превышают сбережения, соответствующие уровню полной занятости, т.е. предложение сбережений отстает от инвестиционных потребностей, поскольку реальных возможностей увеличения инвестиций при достигнутом уровне полной занятости нет, т.к. размеры совокупного предложения вырасти не могут. Население большую часть своего дохода направляет на потребление, спрос на товары и услуги растет, и в силу мультипликативного эффекта давит на цены в сторону инфляционного повышения.

Дефляционный разрыв наступает тогда, когда S>I (рис. 3.6), т.е. сбережения, соответствующие уровню полной занятости, превышают потребности в инвестировании. В этих условиях расходы на товары и услуги низкие, поскольку большая часть дохода сберегается. Это сопровождается спадом производства и понижением уровня занятости. В силу мультипликативного эффекта снижение занятости в одном из секторов экономики ведет за собой вторичное сокращение занятости и доходов в стране.

Рассмотрим инфляционный и дефляционный разрывы на примере еще одной модели (рис. 3.7). Но прежде дадим еще одну интерпретацию совокупному спросу и совокупному предложению.

Совокупное предложение – это линия в 45° (С’) в модели «доходы-расходы», поскольку демонстрирует совпадение фактических расходов (выпуска) с планируемыми. Это утверждение исходит из следующего: национальный доход равен величине национального продукта (ВВП), а последний это и есть совокупное предложение. Совокупный спрос – это известная линия совокупных планируемых расходов (С).

Если экономика находится в точке Е (рис. 3.7), то планы потребителей и производителей совпадают. Однако уровень полной занятости и уровень равновесия не всегда совпадают. Поэтому задача макроэкономического анализа не только в том, чтобы определить равновесный объем производства, но и дать ему оценку, т.е. сравнить, как соотносится равновесный объем производства с потенциальным объемом.

Если фактический равновесный объем выпуска Y ниже потенциального Y*2, то совокупное предложение превышает совокупный спрос, на рынке благ возникнет избыток.

| ADAS дефляционныйразрыв AD E инфляционный разрыв I>S S>I Y Y*1Y Y*2 |

| Рис. 3.7. Инфляционный и дефляционный разрывы |

В данной ситуации, как было сказано выше, запасы готовой продукции на складах растут. И столкнувшись с трудностями сбыта уже созданной продукции, предприниматели будут уменьшать объем производства и начнут увольнять рабочих (занятость сократится). В результате начнут падать доходы домохозяйства и, следовательно, они начнут сокращать свои расходы. Это все будет происходить до тех пор, пока реальный объем выпуска не достигнет своего равновесного значения.

Таким образом, если Y2, то совокупный спрос неэффективен, совокупные расходы недостаточны для обеспечения полной занятости ресурсов (хотя в точке Е достигнуто равновесие, AD=AS). В этом случае имеет место дефляционный разрыв (рецессионный разрыв).

| Дефляционный разрыв (рецессионный)– это величина, на которую должен возрасти совокупный спрос (совокупные расходы), чтобы повысить равновесный национальный продукт до уровня полной занятости. |

Как было сказано выше, дефляционный разрыв сопровождается спадом производства и понижением уровня занятости. В силу эффекта мультипликатора, сокращение занятости в той или иной сфере производства повлечет за собой вторичное и последующее сокращение занятости и доходов в экономике страны. Для преодоления такой ситуации необходимо стимулировать совокупный спрос.

Инфляционный разрыв наступает тогда, фактический равновесный уровень выпуска Yбольше потенциального Y*1. Совокупный спрос превышает совокупное предложение. В этом случае на рынке возникает дефицит, приводящий к росту цен. Рост цен — сигнал производителям к увеличению объемов производства. В данной ситуации предприниматели начнут нанимать новых рабочих и увеличат объем производства. Со временем, по мере роста объема производства доходы домохозяйств начнут расти и, следовательно, увеличатся потребительские расходы. Этот процесс будет продолжаться до тех пор, пока не восстановится нарушенное равновесие.

Таким образом, если Y>Y*1, то совокупные расходы избыточны. Это приводит к инфляционному разрыву.

| Инфляционный разрыв – это величина, на которую должен сократиться совокупный спрос (совокупные расходы), чтобы снизить равновесный объем национального продукта до уровня полной занятости. |

Чтобы ликвидировать инфляционный разрыв, планируемые расходы должны быть уменьшены.

При анализе эффекта мультипликатора важно знать, на каком отрезке кривой AS функционирует экономика – классическом или вертикальном. Если экономика достигла потенциального выпуска, то эффект работать не может на дальнейшее увеличение дохода, он выльется только в общее повышение цен.

По мнению представителей классической школы, высокая склонность к сбережениям должна способствовать росту инвестиций и национального дохода.

Однако взгляды кейнсианцев на эту проблему отличаются от взглядов классиков. По их мнению, рост сбережений приводит к обнищанию нации.

Кейнс пришел к выводу, что в странах, достигших высокой степени экономического развития, стремление сберегать опережает стремление инвестировать.

Это происходит по следующим причинам:

— во-первых, с ростом капитала снижается предельная эффективность его функционирования, так как сужается круг альтернативных возможностей высоко прибыльных капиталовложений;

— во-вторых, с ростом доходов увеличиваются сбережения, поскольку сбережения – это функция дохода S(Y);

— в-третьих, возможна и ситуация, когда население в ожидании очередного спада начинают больше сберегать.

Рост сбережений сокращает потребление, в результате это приводит к сокращению совокупного спроса и снижению объема ВВП. В дальнейшем, в силу эффекта мультипликатора произойдет сокращение дохода на величину большую, чем первоначальное увеличение сбережений (рис. 3.8). Имеет место ситуация, названная в экономической литературе парадоксом бережливости.

| S, I S1 S Е2 Е1 ? ? E 0Y Y Y1 |

| Рис. 3.8. Парадокс бережливости |

Первоначально рост автономных инвестиций привел к росту национального дохода, равновесие установилось в точке Е1, которой соответствовал уровень национального дохода Y1. С ростом сбережений кривая сбережений S смещается в положение S1, равновесие устанавливается в точке Е2, это приводит к сокращению национального дохода до уровня Y2.

| Парадокс бережливостиозначает, что увеличение сбережений приводит к уменьшению национального дохода. |

Суть парадокса бережливости в следующем: постоянное желание сберечь больше, чем инвесторы хотят вложить, вызовет хроническое уменьшение совокупного спроса, что, в конце концов, приведет ко всеобщему уменьшению желания инвестировать.

Снижение национального дохода приведет, в свою очередь, к снижению инвестиций, что опять приведет к снижению дохода. Рост сбережений также вызовет снижение совокупных расходов, это приведет к тому, что предприниматели сократят производство и занятость.

Если же экономика находится в состоянии неполной занятости, то увеличение склонности к сбережению приведет к сокращению склонности к потреблению. Снижение потребительского спроса означает то, что производители не смогут продать свою продукцию, затоваренные склады сделают невозможными новые капиталовложения. Производство начнет сокращаться, последуют массовые увольнения. Это все в итоге приведет к падению национального дохода в целом и доходов различных социальных групп.

Рассмотрим «парадокс бережливости» с учетом производных инвестиций (рис. 3.9). Если раньше рост инвестиций приводил к росту национального дохода до уровня Y1, то в результате роста сбережений кривая сбережений S смещается в положение S1, равновесие устанавливается в точке Е2. Это соответствует уровню национального доходаY2. Как и в случае с автономными инвестициями (рис. 3.8), произошло сокращение национального дохода.

Однако, в случае с производными инвестициями (рис. 3.9), это сокращение намного больше. Если в первом случае сокращение дохода произошло до первоначального уровня Y, то во втором случае это сокращение намного больше. Сокращение сбережений на величину Е1Е2привело к большему сокращению дохода на величину Y1Y2. Сокращение сбережений и дохода привело также и к сокращению инвестиций. Они уже составляли не величину E1Y1, а величину E2Y2.

Таким образом, в случае производных инвестиций «парадокс бережливости» заключается в том, что рост сбережений приводит не только к сокращению дохода, но и сокращению инвестиций.

Парадокс бережливости характерен только для условий неполного использования ресурсов в стагнирующей экономике. В условиях полной занятости, когда экономика испытывает инфляционный «перегрев», увеличение склонности к сбережению может способствовать снижению уровня цен.

Итак, парадокс бережливости характерен только для экономики с неполной занятостью. Если в экономике поддерживается полная занятость, то возросшее стремление к сбережениям приведет к их фактическому росту, поскольку оно будет способствовать снижению процентной ставки и стимулировать расширение такого компонента совокупных расходов, как инвестиции.

Урок, который преподносит парадокс бережливости, ценен в той мере, в какой мы осознаем его применимость к ситуации недостаточного совокупного спроса и неполной занятости. На основании этого парадокса Дж. М. Кейнс заключил, что в периоды низкой деловой активности, когда у домохозяйств появляются значительные стимулы больше сберегать и меньше потреблять, правительство должно стимулировать рост потребления, а не сбережений. По мнению Кейнса, политика стимулирования сбережений не только бесполезна, но и вредна, а выход из данного положения видится в поддержании спроса, который побудил бы инвесторов покупать новое производственное оборудование.

Подведем краткие итоги.

Экономисты классической школы сформулировали теорию общего равновесия рынков и цен. Согласно их концепции общего равновесия, в экономике может существовать лишь равновесие при полной занятости. Такой вывод опирается на закон рынков Ж.-Б Сэя, согласно которому в экономике, основанной на разделении труда, производство каждого субъекта одновременно представляет собой спрос на результаты других субъектов. В конечном счете, совокупный спрос будет равен совокупному предложению. Возникающие случаи неравновесия носят временный характер, и рыночные механизмы их быстро корректируют

В противоположность закону рынков Ж.-Б Сэя и классическому варианту макроэкономического равновесия Дж. Кейнсом был выдвинут принцип эффективного спроса, отражающий тот факт, что уровень национального производства, занятости и доходов в данный момент зависит от уровня потребительских и инвестиционных расходов в экономике.

Кейнсианская модель макроэкономического равновесия не признает автоматической связи между сбережениями и инвестициями. Сбережения – это остаток дохода, который не был использован на потребление. В силу основного психологического закона Дж. Кейнса сбережения растут, когда увеличивается доход. Инвестиции же являются функцией побуждения к инвестированию и определяются отношением между ожидаемой предельной эффективностью капитала и процентной ставкой.

Прирост инвестиций приводит к росту дохода, который дает импульс сбережениям в объеме, соответствующем этому росту.

Для графической иллюстрации равновесия на товарных рынках кейнсианцы используют модель IS (инвестиции – сбережения), известную в науке как модель Дж. Хикса. Данная модель показывает уровень дохода, для которого существует равенство между сбережениями и инвестициями при любой процентной ставке. Кривая IS имеет отрицательный наклон, поскольку снижение процентной ставки увеличивает объем инвестирования, а увеличение инвестиционных расходов влечет за собой рост национального дохода. Угол наклона кривой IS показывает соотношение предельной склонности к сбережению и изменению процентной ставки.

Обобщающим результатом кейнсианской теории эффективного спроса является концепция мультипликатора. Мультипликатор – это коэффициент, показывающий увеличение национального дохода, являющегося результатом роста автономных расходов. Величина этого коэффициента зависит от предельной склонности к потреблению и предельной склонности к сбережению.

Экономический рост на основе принципа мультипликатора способствует росту доходов и соответственно повышению предельной склонности к сбережению. Рост сбережений в условиях высокой деловой активности служит основой новых инвестиций, а значит, ускорения экономического роста (эффект акселератора).

Виды

Для анализа финансовой деятельности предприятия используется набор параметров: различные виды доходов и расходов, разные классы вложений, а также иные потоки движения денежных средств. Возникла необходимость разделения понятия «мультипликатор» на виды, в зависимости от этих показателей.

Так появились финансовые мультипликаторы. Существует множество разновидностей мультипликаторов, приспособленных для разных сфер деятельности, их можно разделить на группы:

- мультипликаторы денежных предложений;

- мультипликаторы инвестиционных расходов;

- мультипликаторы правительственных расходов;

- мультипликаторы потребительских расходов;

- налоговые мультипликаторы.

Значение эффекта мультипликатора подразумевает наличие различных условий, в этой связи и возникло такое разнообразие видов. Рассмотрим самые распространенные.

Применение в макро и микроэкономике

Когда возникает необходимость провести анализ межотраслевого баланса, специалисты задействуют матричный коэффициент. Именно благодаря этому инструменту осуществляется связь конечной продукции с ВВП. Прогноз динамики общей прибыли и занятости в регионе после роста какой-либо составляющей осуществляется с помощью мультипликатора.

Воздействие всех происходящих изменений в стандартных отраслях на экономику предприятия оценивается за счёт коэффициента финансовой базы. Отношение доходов, которыми владеет население, к динамике государственных расходов при изменении налоговых поступлений на одну и ту же величину, попадает в категорию сбалансированного бюджета.

Мультипликатор чистых налогов

Данная разновидность и суть мультипликатора, как и все предыдущие, связана с объемами потребления продукции. Числовой коэффициент означает, во сколько раз полные итоговые расходы превысили объем чистых налогов.

Чистые налоги – это средства, выплачиваемые резидентами в казну, исключая трансферные платежи, такие как пенсии. Соответственно, на величину мультипликатора чистых налогов прямое влияние оказывают трансферные платежи, ведь при их увеличении общая сумма чистых налогов уменьшается.

Для сохранения баланса и стабильности экономики при повышении налогообложения необходимо также повысить и трансферные расходы государства. Не стоит забывать, что это может привести к экономическому застою.

В фискальной политике

Это самый распространенный вид мультипликатора. Его проще всего понять. Он связан с действиями государства, которые направлены на увеличение совокупного спроса. Например, правительство может решить снизить налоги. Это, как мы уже говорили, приведет к росту спроса на продукты, что позволит фирмам более полно загрузить производственные мощности. Еще одним инструментом фискальной политики являются государственные закупки.

Практический пример

Мультипликатор инвестиций в равной мере работает в любой сфере экономики. В качестве примера предлагаю рассмотреть отрасль жилищного строительства. Тем более что жилищный вопрос для нашей страны всегда является невероятно актуальным и злободневным.

Итак, при строительстве жилых домов происходит повышение уровня инвестиций в сопутствующие отрасли. Увеличивается потребление в сферах, которые обеспечивают новые жилые массивы необходимыми товарами и услугами. Теперь давайте наполним наш пример конкретикой и цифрами.

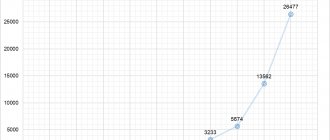

Предположим, что в Домодедовском районе Московской области был построен частный дом. Затраты на строительство составили 60 миллионов рублей. Эта сумма сформирована из стоимости земельного участка, строительных материалов и денег, перечисленных подрядной организации. Все это является первичными инвестициями.

Существует классическая структура сбережения и потребления: 30% на 70% соответственно. Таким образом, потраченные денежные средства будут распределяться следующим образом. Лица, участвовавшие в строительстве дома, истратят 42 миллиона рублей на покупку разнообразных товаров, а 18 миллионов отложат в качестве сбережений.

Соответственно производители купленной продукции получают свои 42 миллиона в качестве доходов. Из них они пустят на покупку товаров и услуг 29,4 миллиона. На сбережение пойдет 12,6 миллиона. Данный цикл будет воспроизводиться еще много раз. Пока, в конце концов, 60 миллионов рублей изначально потраченные на строительство частного дома не превратятся в 180 миллионов. Далее совсем несложно вычислить показатель мультипликатора инвестиций. В нашем случае данный коэффициент будет равняться 3.

Роль показателя

Мультипликатор инвестиции демонстрирует каким позитивным образом вложения влияют на рынок. Инвестиции оказывают положительное влияние на общий спрос, исходя из этого, и на уровень национального производства. Это влечет и повышение занятости населения.

Изменения в инвестициях возникают из-за влияния факторов:

- предполагаемой нормы дохода;

- действительной ставкой процента;

- величины налогового бремени;

- изменений в технологиях;

- средств для капитальных вложений;

- экономических предпочтений;

- динамики общего дохода.

Особенности использования мультипликаторов

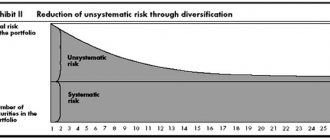

Мультипликаторы следует применять для сравнения компаний из одной отрасли, потому что в зависимости от типа бизнеса компании, его цикличности или других свойств показатели мультипликаторов могут заметно отличаться.

Представьте, например, насколько могут отличаться собственные средства и капитал у Яндекса и «Газпрома». Яндексу не нужно строить трубопровод, чтобы зарабатывать деньги.

А если сравнить отношение прибыли Яндекса к выручке и, например, прибыль сети «Магнит» к выручке? Рентабельность бизнеса совершенно иная, поэтому такое сравнение не всегда корректно.

Разумная инвестиционная стратегия — найти лучшие по мультипликаторам компании в каждой отрасли и составить диверсифицированный инвестиционный портфель.

Еще одна особенность использования мультипликаторов относится к финансовой отчетности банков. В ней вы не найдете выручки, а долги банков нельзя считать так, как мы их считаем для обычных компаний. Именно поэтому для сравнения банков мы не можем использовать целый ряд мультипликаторов, а именно: P/S, EV/S, EV/EBITDA, долг/EBITDA. Вместо них можно использовать самые универсальные P/E и P/BV.

Определение и экономическая сущность акселератора

Другим макроэкономическим показателем является акселератор. Он показывает обратную зависимость нежели мультипликатор, а именно, рост инвестиций в зависимости от роста дохода. Автономные операции, связанные с инвестициями, при росте общей прибыли стимулируют вложения в производственную деятельность. Такую зависимость называют эффектом акселератора или ускорения. При этом ускорение может быть обратным, если доход будет уменьшаться. При этом вложение в производство так же снизится, что в конечном итоге может привести к экономической стагнации.

В упрощенном виде акселератор выражается через объем инвестиций текущего периода и сумму доходов прошлого. Такая зависимость представлена формулой:

$a = I_t / V_t – V_{t-1}$

Благодаря формуле, можно отчетливо увидеть зависимость инвестиций от смещенной реакции на доход прошлого года. Если наблюдается тенденция роста прибыли субъекта, то в текущем и будущем период рост инвестиций будет более интенсивным. Если доходы уменьшатся, то и инвестиции уменьшаться во столько же крат. Акселератор и мультипликатор связаны друг с другом.

В случае переменной работы автономных инвестиций эффект акселератора не работает. Растет склонность к потреблению, а значит объем сбережений уменьшается. В конечном итоге уменьшится доход и инвестиции. На макроэкономическом уровне такая тенденция вызовет экономический спад. Совместный эффект мультипликатора и акселератора выглядит как спираль, которая периодически сжимается и разжимается.

Замечание 2

Открытие мультипликатора и акселератора позволило с новой стороны рассмотреть принципы формирования экономического роста и его циклов. Инвестиции отдельных субъектов могут способствовать росту, при условии, что акселератор, склонность к сбережениям, производительность капитала остаются неизменными.

Факторы сбережения и расходов

Понять, как работает мультипликатор инвестиций можно только на определённых примерах. Особенно если человек только знакомится с финансовым инструментом. Для начала нужно отметить ряд важных фактов:

- Когда уровень дохода возрастает, то население предпочитает сберегать финансы в процентном соотношении, за счёт чего сокращается сумма расходов.

- Самые значимые влияния на показатели мультипликатора оказывают факторы потребления и сбережения.

- Если сумма расходов стремительно сокращается, то и экономический рост приостанавливается. Чем больше обычные граждане сберегают, тем ниже будут показатели банковских вычислительных систем.

В среде экономистов для обозначения этого феномена используется специальное понятие — предельная склонность к сбережению. Сам Кейн после анализа инвестиций и расходов отметил, что существует несколько мотивов для сохранения денег. Но, главными из них считаются:

- Предосторожность. Стремление сберечь покупательскую способность денег в условиях кризиса. Для этого граждане часто делают инвестиции, покупая активы (банковские депозиты).

- Транзакция. Для фирм этот показатель считается кассовым остатком, а вот для домохозяек — средствами для стабильной жизни.

- Спекуляция. Многие граждане стараются заработать дополнительные деньги на своих сбережениях.

Чтобы увеличить эффективность использования мультипликатора инвестиций, необходимо сократить влияние этих факторов до минимальной точки. В противном случае можно предложить населению более выгодные инструменты сбережения своих средств, за счёт чего деньги смогут «работать». Многочисленными преимуществами обладают федеральные облигации.

(голосов: 1, средняя оценка: 5,00 из 5)

Валовый рентный мультипликатор

Это термин, используемый для оценки объектов недвижимости. Показывает, как зависит цена, по которой объект продается, от

валового дохода

от продажи. Для оценки объектов недвижимости используется метод валового рентного мультипликатора. Он включает в себя следующие действия:

- Производится анализ возможного или действительного валового дохода от продажи.

- Необходимо произвести поиск 3 или более похожих объектов недвижимости и сделать сравнение цен и возможного (действительного) валового дохода от продажи.

- Вносятся изменения в оценочную стоимость вашего объекта.

- Вычисляется валовый мультипликатор по каждому объекту.

- Вычисляется средний мультипликатор среди полученных.

- Определяется рыночная стоимость вашего объекта путем умножения среднего мультипликатора на рассчитанный валовый доход от продажи.

Качественная оценка компании

Для столь ответственной работы профессионалы применяют ряд универсальных мультипликаторов, которые учитывают всевозможные структуры капитала бизнеса. Но качественная оценка невозможна без таких инструментов:

- Натуральный мультипликатор.

- Балансировочный. Точные данные можно получить только через деление реальной стоимости бизнеса на установленную цену имеющихся активов.

- Мультипликатор для фиксации прибыли. Определяется за счёт деления стоимости компании на сумму её выручки. Учитывается прибыль до и после уплаты начисленных налогов, а также дивидендов. Итоговый знаменатель напрямую зависит от того, какой именно мультипликативный эффект рассматривается специалистом.

Довольно часто такие инструменты называют оценочными. Они чётко показывают имеющееся соотношение между финансовой базой компании и её рыночной стоимостью. Стабильное развитие экономики государства просто невозможно без регулярных инвестиций. Создание многофункциональной и благоприятной конъюнктуры рынка обязательно будет сопровождаться приростом вложений и стабилизацией ВВП.