olegas Янв 21, 2021 / 118 Views

Когда на рынке возникает ажиотажный спрос на тот или иной актив, ведущий к тому, что цена на него начинает стремительно расти, во много раз превосходя истинную его стоимость, говорят что образуется экономический пузырь. Хотя если точнее, то о пузыре, как правило, начинают говорить уже после его схлопывания. Тогда, когда для всех это стало свершившимся очевидным фактом. Распознать же пузырь на стадии его формирования гораздо сложнее (его легко спутать с сильным бычьим трендом, например).

Экономический пузырь также ещё называют рыночным, спекулятивным или финансовым пузырём. Название, как говориться, сути дела не меняет и в любом случае пузырь является негативным фактором как для людей, инвестировавших в него свои средства, так и для экономики в целом. Схлопывание пузыря представляет собой резкий обвал доселе взлетевших цен, причём обвал этот может носить лавинообразный характер, то есть тянуть за собой целые отрасли экономики.

Что такое финансовый пузырь

Помните, что такое Золотой Стандарт? Эта денежная система существовала до Первой мировой войны. Суть ее заключалась в том, что все деньги должны быть обеспечены золотовалютными резервами. Иными словами, валюта стоила ровно столько, сколько денег было использовано на ее изготовление. С появлением фиатных денег стоимость национальной валюты стали определять политические и экономические факторы – как внутренние, так и внешние. Об этом подробно рассказано в статье «Фиатные деньги». Номинал купюры во много раз превышает ее себестоимость, и это нормально – главное, чтобы на рынке было достаточное количество денежной массы. Дефицит денег ведет к их удорожанию, а избыток – к обесцениванию.

Представьте себе древнюю монету, найденную археологами, которая была выпущена несколько веков назад. В те времена на нее можно было купить лишь буханку хлеба или мешок картошки, а какова будет ее нынешняя стоимость – предстоит определить экспертам. В любом случае ценность такой монеты важна лишь для узкого круга коллекционеров, которые собирают подобные вещи. Поскольку перепродать реликвию за большие деньги будет возможно ограниченному кругу лиц, ажиотажный спрос на нее вряд ли возникнет.

Но существует немало вещей, которые ценны для большинства. В первую очередь это жилье, ценные бумаги, валюты, потребительские товары – то есть активы, которые несложно продать. Что порождает повышенный спрос на них – зависит от конкретной ситуации. В какой-то момент люди начинают стремительно скупать товар, спрос на него значительно превышает предложение, и цена взлетает до небес.

Финансовый пузырь – это цикличное экономическое явление, когда заинтересованные лица подогревают интерес к какому-то активу. Цели и средства для этого могут быть самые разные. В результате цена стремительно растет, но в какой-то момент происходит перенасыщение, покупатели начинают избавляться от товара, понимая, что его стоимость сильно завышена и эти вложения вряд ли окупятся. Далее идет обратная реакция: предложение превышает спрос и его стоимость резко падает. А те, кто вложил немалые деньги в надежде, что актив продолжит дорожать, терпят убытки.

Такие явления существовали со времен средневековья. Обратимся к истории.

Определение понятия

Финансовый пузырь иначе называют рыночным, ценовым, финансовым или спекулятивным. Это явление подразумевает торговлю крупными объемами товаров или ценных бумаг по цене, которая отличается от справедливой рыночной. Как правило, такая ситуация возникает при ажиотажном спросе на какой-то продукт, сопровождающийся ростом рыночной стоимости, или из-за недостоверных статистических данных.

Со временем цена корректируется до уровня справедливой, что сопровождается паникой инвесторов. Активизируются продажи, из-за чего цена снижается еще сильнее. Таким образом, финансовый пузырь «схлопывается». Это приносит серьезные потери как владельцам товара, так и сопряженным лицам. В некоторых случаях проблема распространяется на целую отрасль или финансовую систему.

Финансовый пузырь — это крайне вредное явление для экономики. Обвал цен приводит к нерациональному распределению ресурсов, уничтожению значительного объема капитала и экономическому спаду.

История развития финансовых пузырей

В 1619-1623 гг. в Священном Риме была развернута кампания по увеличению денежной массы. Это было нужно для финансирования борьбы за господство Римской империи в Европе. Тридцатилетняя война требовала немало средств на оружие и доспехи. Для этого монеты чеканили повсеместно, добавляя в их состав медь. В результате возник избыток денег и они стремительно обесценивались. Далее дешевые монеты продавались в другие страны в обмен на полноценные. Такой обмен существовал среди самых разных слоев населения. Его последствием стала галопирующая инфляция.

В 1711 году в Англии граф Оксфордский Роберт Харли основал «Компанию Южных Морей». Ее создание было продиктовано благородной целью: уменьшить государственный долг Англии, накопившийся во время войны с Испанией. Таким образом, долговые обязательства страны были конвертированы в акции компании Роберта Харли, а правительство предоставило этой компании право на монополию при торговле с южноамериканскими государствами. В результате стоимость акций стремительно росла, а вот торговля не оказалась прибыльным делом, т.к. испанский флот контролировал большинство портов Южной Америки.

Что произошло далее? В какой-то момент стало понятно, что баснословная стоимость ценных бумаг ничем не подкреплена и их котировки рухнули. «Компания Южных Морей» объявила себя банкротом в конце 1728 года.

Далее экономические пузыри затронули недвижимость. Пример тому – повышенный спрос на земли и дома во Флориде, возникший в 20-х годах XX века. Пузырь лопнул в 1926 году, когда цены достигли такого значения, что позволить себе жилье во Флориде могли только очень состоятельные люди.

И, конечно, все помнят ипотечный кризис 2007-2008 гг. в США, когда банки стали кредитовать даже неплатежеспособных граждан под маленькие проценты. В результате возросло число неплательщиков, долговые обязательства перепродавались. Крупный банк Lehman Brothers объявил о банкротстве, что спровоцировало настоящую панику в банковской сфере и на ипотечном рынке. Поскольку доллар является мировой валютой, американский кризис распространился в другие страны, и затронул практически весь мир.

Ну и, наконец, пузырь биткоина, сформировавшийся с 2021 по 2017 годы, когда стоимость этой криптовалюты стала стремительно расти, а в 2021 рухнула в 5 раз.

Причины ажиотажа самые разные. Рассмотрим основные.

Пузырь под названием «Капремонт»

Даже простого обывателя, который далек от понятия финансовых пирамид, билетов, кризисов и пузырей, данные проблемы непосредственно касаются. Например, капремонт.

В 2012 году в РФ был принят закон, в соответствии с которым жильцы многоэтажек обязаны самостоятельно оплачивать будущий капитальный ремонт. Нормативно-правовой акт вступил в силу в 2014 году. С этого момента жильцы ежемесячно платят от 6,16 руб. за кв. м, в зависимости от региона. Перечисления осуществляются в региональный фонд капремонта или на индивидуальный счет дома.

Россияне скептически отнеслись к этой инициативе, так как уверены, что капитальный ремонт — обязанность государства. К тому же, это удар по семейному бюджету. А вот экономисты усматривают в этой инициативе признаки финансовой пирамиды или пузыря. Во-первых, граждане обязаны продолжать платить взносы даже после завершения капремонта. Во-вторых, они не могут повлиять на заранее определенные чиновниками сроки и объемы ремонта. В-третьих, в случае недостатка средств жильцы будут вынуждены сделать дополнительные взносы. А учитывая тот факт, что многие отказываются как от самих платежей, так и от их индексации, данная программа будет выгодна только для тех, ремонт чьих домов запланирован на ближайшее время. Когда лопнет финансовый пузырь капремонта? Когда плательщики останутся ни с чем.

На жалобу инициативной группы депутатов в Генпрокуратуру и Конституционный суд был получен ответ о незаконности сбора платежей за капремонт. Поскольку плательщики не могут сами распоряжаться финансовыми ресурсами, эта инициатива является неконституционной.

Причины пузырей на финансовых рынках по Шиллеру

Американский экономист Роберт Джеймс Шиллер выделил следующие причины появления финансовых пузырей в мировой экономике:

- Увеличение денежной массы.

- Доступные кредиты.

- Развитие информационных технологий.

- Приток инвесторов, возникающий вследствие определенных политических и культурных процессов, выход на внешние рынки.

- Изменение демографической ситуации. Как правило, люди старшего возраста потребляют меньше, чем молодежь.

- Общее улучшение благосостояния населения.

Robinhood отдает деньги богатым

Но Портной не знал, что Robinhood зарабатывает деньги не за счет комиссии, а за счет отправки потоков заказов в такие мега-хедж-фонды, как Citadel. Это позволило Citadel опередить Retail Bros благодаря технологии высокоскоростной торговли. Тем не менее, у них также были тесные отношения с крупными хедж-фондами, которые потеряли миллиарды из-за коротких позиций в GameStop.

Затем в четверг, 28 января, Robinhood внезапно объявил, что клиенты больше не могут покупать GameStop. Другие брокеры последовали их примеру. Retail Bros потеряли большую часть своей прибыли, когда акции GameStop рухнули. Портной объявил войну. Он написал в Твиттере, что Robinhood «мошенники» и «должны оказаться за решеткой». Портной может хорошо разбираться в спорте, но его знания о том, как работает Уолл-стрит «за кулисами», кажутся незначительными.

Крупные банки, брокеры и хедж-фонды знают, как защитить свои интересы. Я воочию убедился в этом, когда договаривался о выкупе компании Long-Term Capital Management (LTCM) в 1998 году.

В 1998 году Уолл-стрит не спасала хедж-фонд, они спасались сами, поскольку стояли по ту сторону сделок LTCM. Нечто подобное произошло в 1980 году, когда COMEX изменила правила игры посреди торгового дня, чтобы остановить усилия братьев Хант по захвату рынка серебра.

По сути, хедж-фонды, клиринговые палаты и Robinhood объединились, чтобы сокрушить толпу розничных трейдеров, повышавших акции, которые хедж-фонды шортили.

Robinhood спасли ссуды от JPMorgan и Goldman Sachs, а в это время мега-хедж-фонд Citadel закулисно потянул за ниточки, чтобы заставить Robinhood приостановить торговлю.

На данный момент, кажется, сражение вокруг GameStop закончилось ничьей. Хедж-фонды потеряли $5 миллиардов, но Retail Bros также понесли убытки в миллиарды долларов, когда GameStop обвалился.

Юридические последствия не заставили себя ждать. На Robinhood был подан коллективный иск от имени всех дневных трейдеров, которые оказались в невыгодном положении из-за частичного закрытия розничной торговли. Платформа может понести ответственность за ущерб в миллиарды долларов по коллективному иску. Кроме того Robinhood, возможно, упустили шанс на IPO на миллиард долларов в ближайшем будущем.

Но инвесторы на других рынках могут извлечь из этой ситуации важный урок:

Когда вы полагаетесь на биржи и бумажные контракты для получения прибыли, помните, что правила игры могут внезапно поменяться и вы потеряете все свои позиции и будущий доход. Будьте осторожны.

Картина экономического пузыря по Фаберу

Большое внимание теме появления и формирования финансовых пузырей уделяет Марк Фабер, инвестор и финансовый аналитик из Швейцарии. Вот как выглядит картина экономического пузыря в его понимании:

- информация населению о способах выгодных инвестиций, имеющая рекламный характер, порождает спекуляции;

- банки выдают займы под низкие проценты. Объем кредитов резко возрастает;

- стремительно развивается строительство жилья и объектов инфраструктуры;

- СМИ обещают «светлое будущее». Примерно так: акции будут только дорожать, люди будут только богатеть. А людям свойственно быть оптимистами, и в результате торговлей на бирже начинают интересоваться даже те, кто был далек от этого;

- большое количество сделок финансируется за счет кредитных средств;

- до того, как финансовый пузырь лопнет, все вышеперечисленное дает возможность неплохо заработать ограниченному кругу лиц;

- в определенный момент происходит перенасыщение потребителей. Некоторые из них, наиболее осторожные, начинают потихоньку избавляться от активов. А поскольку такие сделки, как правило, проводятся в крупных размерах, явление быстро приобретает массовый характер. Акции, валюта или недвижимость резко дешевеют.

В Японии в конце 1980-х годов огромный процент денежной массы был сосредоточен на счетах граждан в виде накоплений. В итоге цены на недвижимость стали расти. Кроме того, экономика страны привлекала инвесторов, и цены на фондовый индекс существенно увеличились. Общество стало потреблять больше, т.к. люди ощутили себя финансово свободными.

#4 Железнодорожная мания (1840-е годы)

Железнодорожный пузырь в Великобритании в 1840-х годах был классическим случаем спекулятивного безумия и чрезмерного изобилия.

Когда впервые была изобретена железная дорога, это была действительно революционная и изменяющая жизнь вещь, настолько, что были созданы огромные капиталы и позволило произойти промышленной революции.

Однако успех железнодорожных компаний привел к созданию тысяч километров ненужных путей в явному признаку чрезмерного оптимизма. Акции железных дорог продолжали расти всё выше и выше, пока цены не упали, и многие из тех же компаний вышли из бизнеса (обанкротились).

Как возникают «пузыри» на финансовых рынках

Существует такое понятие – фундаментальная цена актива. Что это означает? Например, вы владеете пакетом акций, которые приобрели, заплатив 75 000 руб. (1 000 $ или 29 000 грн.). Проанализировав график изменения цены за последние годы, вы можете примерно представлять, сколько акции будут стоить через год. Допустим, в среднем рост цен составил 15% в год. Соответственно, если вы через год решите их продать, то получите 86 250 руб. (1 150 $ или 33 350 грн.). Плюс дивиденды, которые составляют в среднем 10% годовых. Итого фундаментальная стоимость вашего пакета ценных бумаг через год составит 93 750 руб. (1 250 $ или 36 250 грн.).

Разумеется, это очень условно – на котировки могут повлиять самые различные факторы. Но мы не будем сейчас брать периоды рецессии и другие неблагоприятные обстоятельства. Вы приобрели этот пакет, потому что уверены, что акции будут дорожать.

И в реальности так и происходит – акции растут в цене, но не на ожидаемые 15% в год, и не на 20, а, скажем, на 100%. Почему так происходит? Ну ладно, допустим, по итогам года компания продемонстрировала очень хорошие показатели, и размер дивидендов превысил ожидания акционеров. Соответственно, и акции выросли в цене. Но не в два же раза увеличилась прибыль? А если и так, то почему люди покупают бумаги по такой завышенной цене, когда еще несколько месяцев назад акции стоили намного дешевле? А люди покупают, иногда даже берут в долг у знакомых или используют кредитное плечо брокера. Зачем они это делают?

Виды явления

Ученые-экономисты делят современные финансовые пузыри на несколько видов. А именно:

- Спекулятивные (традиционные). Инвестор приобретает товар потому, что ожидает роста цены для более выгодно перепродажи. Причем его прогнозы основаны не на объективных аналитических показателях, а на одномоментном первоначальном скачке стоимости.

- Рациональные. Это такие пузыри, которые можно измерить в конкретном стоимостном выражении. То есть речь идет о разнице между фактической рыночной стоимости актива и справедливой ценой, которая основана на объективных фундаментальных показателях.

- Комиссионные. Эти финансовые пузыри, пирамиды и кризисы обусловлены расхождением информации, которой обладают клиенты и портфельные менеджеры. Таким образом, у последних появляется возможность провести большое количество сделок для повышения своего комиссионного вознаграждения.

Влияние экономических пузырей на экономику

С одной стороны, при раздувании финансового пузыря в сфере инвестиций увеличивается и количество денежных потоков. Но это длится, как правило, недолго. Выгоду получат только те, кто инвестировал на начальном этапе. Подавляющее же большинство покупателей вкладывало деньги на этапе роста пузыря. То есть, они платили уже завышенную цену, следовательно, когда пузырь лопнет, эти люди потеряют свои деньги.

Соответственно, и экономика лишится части денежных потоков: если у людей нет денег, они не могут инвестировать в другие продукты. Да что там инвестиции – покупательная способность также снизится.

Негативные последствия схлопывания пузыря могут перекинуться и на экономику других стран мира. Сократится объем экспорта по причине падения спроса на товары за рубежом и импорта – по причине отсутствия денег на внутреннем рынке.

#3 Пузырь Миссисипи (1715)

Несмотря на название, пузырь Миссисипи фактически произошел во Франции и происходил примерно в то же время, что и Пузырь Южного Моря.

Находясь в финансовых руинах от предыдущей гражданской войны, Франция обратилась за помощью к шотландскому экономисту Джону Лоу, который предложил создать национальный банк с бумажными активами, поддерживаемый депозитами золота и серебра.

Это привело к инфляционному буму, который, как представляется, сглаживал трещины предыдущих проблем страны. Однако инфляционный пузырь лопнул, и бумажные деньги национального банка упали в цене. Это означало, что Франция вошла в период экономического кризиса еще хуже, чем до пузыря.

Способы распознавания экономических пузырей

Специалисты считают, что распознать экономический пузырь довольно сложно. Но не невозможно. Основным признаком следует считать быстрый рост цен, который ничем не подкреплен. При этом важно обратить внимание также на увеличение кредитов: люди покупают активы на заемные средства. Вот два фактора, которые с большой вероятностью указывают на то, что мы имеем дело с экономическим пузырем.

Основная проблема, возникающая при обнаружении пузырей, состоит в том, что рассчитать фундаментальную стоимость инструмента непросто. Невозможно знать наверняка, сколько будет стоить этот актив через год и какой доход по нему можно будет получить. Расчеты, основанные только на прогнозах, нельзя считать надежными на 100%. Но и их отбрасывать нельзя.

Перечислим основные признаки экономического пузыря:

- Резкое увеличение стоимости актива.

- Большой разрыв между фундаментальной стоимостью и рыночной ценой.

- Смягчение кредитной политики в сочетании с ростом маржинального долга (доля заемных средств, участвующих в приобретении актива, увеличивается).

Как продать $20 за $200?

Экономисты-теоретики уже давно ломают голову над причинами возникновения пузырей. Какие бы стройные гипотезы они ни выдвигали, бессердечная реальность разбивает их одну за другой. Практика показывает, что пузыри могут возникать даже тогда, когда участники рынка ВЕРНО оценивают активы и более того – даже когда спекуляция сама по себе невозможна.

Каждый год профессор Макс Базерман из Harvard Business School продает студентам MBA двадцатидолларовую купюру по цене намного выше номинала. Его рекорд – продажа $20 за $204. И вот как он это делает.

Он показывает классу купюру и сообщает правила: он проведет аукцион и отдаст ее человеку, который предложит больше всего денег. Но при этом человек, который был сразу за победителем, тоже отдаст профессору сумму, которую предлагал заплатить.

Например, один студент предлагает $17 за купюру, а второй – $18. Купюра достается второму, но они ОБА отдают профессору свои ставки. Таковы условия.

Обычно торги начинаются с одного доллара и к моменту, когда ставки доходят до $12-16, большинство участников прекращают соревноваться. Когда торги подходят к $20 становится очевидно, что выигрыш тут невозможен, но и проигрывать никому не хочется, ведь придется заплатить профессору всю сумму своей ставки.

Ситуация быстро становится просто смешной: студенты MBA соревнуются, кто потратит больше на двадцатидолларовую купюру. Но и смех аудитории никого не останавливает. Аукцион доходит до 50, потом до 100 долларов. Рекорд профессора за его преподавательскую карьеру – $204 за одну двадцатидолларовую банкноту. Эти деньги он отдает на благотворительность.

Почему люди неизменно платят за двадцать долларов больше денег? Все дело в психологии. Их толкает на это страх невозвратных потерь. Про это у нас есть отдельная статья.

Что такое невозвратные издержки и как они влияют на наш кошелек

Но фондовый рынок – не класс с профессором, понятными правилами и одной купюрой. Здесь все сложнее, участников торгов очень много и все время появляются новые.

Как лопается финансовый пузырь

Схлопывание пузыря, как правило, происходит быстро, из-за чего многие инвесторы терпят убытки – они просто не успевают избавиться от переоцененного актива. Вначале инструмент продают самые дальновидные (они-то и оказываются в плюсе). Затем количество инвесторов, желающих продать активы, увеличивается: многие надеются хоть что-то получить, пока они совсем не обесценились. И далее возникает паника. Примеров тому немало. Вспомните все тот же 2008 год, когда индекс S&P 500 обвалился на 17% после объявления банкротом банка Lehman Brothers, который потянул за собой несколько ипотечных компаний.

Нередко вслед за схлопыванием пузыря следует экономический кризис, который распространяется на другие страны.

Пузырь Dow Jones

Многие финансовые аналитики утверждают о постоянном росте долгосрочных финансовых рынков, недостаточно внимания уделяя фактору инфляции. К довольно интересным выводам приводит изучение показателей индекса Dow Jones. Так, с 1900 по 1982 год он равен нулю. То есть почти за сто лет фондовый рынок США не сдвинулся с места. За 130-летнюю историю существования индекс неоднократно подвергался перекомбинациям и ротациям, но при анализе в долгосрочном периоде оставался неизменным.

В прошлом веке на фондовом рынке США отмечалось два финансовых пузыря Dow Jones. Первый раздувался с 1924 по 1929 гг. За это время индекс взлетел в 4 раза, после чего началось резкое падение рынка, которое остановилось лишь к 1932 году, что сопровождалось снижением индекса на 85 %. Период восстановления продолжался до 1937 года, когда индекс снова вырос вчетверо (но не дотянул до предыдущего максимума). Последующие 16 лет рынок находился в состоянии стагнации, из которой начал выходить лишь в 1953 году.

Второй пузырь датирован 1994 годом. До 2000 года рынок вырос почти втрое, после чего обрушился на 40 %. С 2003 по 2007 гг. произошло восстановление, которое, впрочем, не удалось закрепить из-за наступления нового кризиса 2008 года.

Стоит ли инвестировать в финпузыри

Прогнозы о сроке существования пузыря – это всего лишь прогнозы, которые ни на чем не основаны: ни на статистике, ни на исторических фактах.

Если вы заметили признаки финансового пузыря, описанные выше, инвестировать, безусловно, можно. Но осторожно.

В первую очередь, следует взглянуть на график: как давно возник рост цен. Во-вторых, ответить на вопрос: сколько я готов потерять и что я буду делать, если пузырь лопнет.

Простыми словами, инвестируя в финансовый пузырь, нельзя тратить все средства. Диверсификация и ребалансировка портфеля – инструменты, которые позволят смягчить неприятные последствия от схлопывания пузыря.

И еще пара моментов, на которые стоит обратить внимание. Как это ни банально, но старайтесь контролировать свои эмоции, не поддаваться эйфории и панике, а также, по возможности, не пользуйтесь заемными средствами.

Теория бОльшего дурака

Есть и такая теория (это вполне официальное ее название), которая объясняет рост пузыря наличием покупателей на переоцененные бумаги. Она предполагает, что покупатели приходят в пузырь осознанно, рассчитывая купить бумагу, а потом продать ее дороже еще более оптимистичному и наивному дурачку, чем они. Пока такие находятся – пузырь растет. И лопается, когда последний оставшийся дурак уже не может найти никого, кто купил бы бумагу по еще более высокой цене.

Это поведение хорошо описывает пирамиду МММ, особенно ее вторую волну: все вкладчики прекрасно знали, что несут деньги в финансовую пирамиду, и все же несли в надежде успеть забрать их раньше, чем пирамида разрушится.

Примеры экономических пузырей в истории

Помимо кризиса 2007-2008 годов, следует привести еще несколько примеров экономических пузырей, которые возникали в разное время.

Тюльпаномания в Голландии

В конце XVI века в Европу завезли тюльпаны. Это произошло около 1560 года, когда австрийский посол в Турции привез в Австрию несколько луковиц, которые были посажены в саду императора. В 1593 году ботаник, ухаживавший за императорским садом, получил работу в ботаническом саду университета в голландском городе Лейден и привез с собой луковицы диковинных цветов. Первый цветок расцвел весной 1594 года.

В начале XVII века голландские садовники освоили селекцию тюльпанов и начали торговать луковицами. Надо отметить, что Нидерланды уже тогда вступили в Золотой век: страна богатела и находились люди, которые могли себе позволить экзотические по тем временам цветы. Тюльпаны отлично приживались в европейском климате, появлялись новые сорта, которые стоили в несколько раз дороже, чем уже известные. Торговля приносила хорошие доходы. Стоимость одной луковицы некоторых сортов, например, Semper Augustus («Вечный август») в несколько раз превышала годовой доход ремесленника.

К 1630 году торговля тюльпанами набрала обороты, а настоящий ажиотаж наступил в 1633 году, когда луковицы тюльпанов стали обмениваться на объекты недвижимости.

Но торговля цветами невозможна круглый год, поскольку луковицы высаживают поздней осенью, а цветут тюльпаны весной. Таким образом, купить луковицы можно было только в период с начала лета по октябрь. Чтобы не терпеть убытки, торговцы стали продавать луковицы в земле с обязательством передать их покупателю после цветения. Так появились первые в истории фьючерсные контракты.

#6 Черный понедельник (1987)

Черный понедельник — это название, которое было дано краху фондового рынка в понедельник 19 октября 1987 года, который по-прежнему является крупнейшей однодневной катастрофой в истории. Доу потерял 22,6% своей стоимости в тот день, который произошел после ряда сильных лет роста фондового рынка в 80-е годы.

Точные причины этого погружения никогда не были полностью понятны, но, скорее всего, это произошло из-за сочетания различных факторов, в том числе продажи программ, неликвидности, переоцененности и рыночной психологии.

Примеры финансовых пузырей в наши дни

В качестве примеров современных экономических пузырей первое, что приходит в голову – это биткоин, стоимость которого достигла 1 500 000 руб. (20 000 $ или 580 000 грн.) в 2021 году. Это произошло исходя лишь из ожиданий инвесторов. В 2021 году произошло снижение, а в ноябре биткоин упал до 300 000 руб. (4 000 $ или 116 000 грн.). Этому способствовали несколько факторов: падение интереса к криптовалюте, проверки на китайских биткоин-биржах, а также высказывания инвесторов с мировым именем. Так, Уоррен Баффет заявил, что биткоин не соответствует его инвестиционным критериям, и является пузырем, подобным пузырю доткомов. «Биткоин ничего не производит и не имеет материальной ценности» © – заявил Баффет.

Билл Гейтс, в свою очередь, высказал мнение, что криптовалюты опасны тем, что характеризуются полной анонимностью, а государство должно отслеживать денежные потоки в целях борьбы с терроризмом и наркобизнесом.— Билл Гейтс

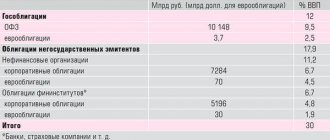

Другой пример – американские казначейские облигации. Госдолг США раздут до огромных размеров, и тем не менее долговые обязательства продолжают пользоваться спросом. Доходность по этим бумагам невелика – порядка 2% в год. Таким образом, США тратит небольшие деньги на обслуживание государственного долга. Но если кредитная политика изменится и выплаты возрастут до триллиона долларов в год, это грозит глобальным мировым кризисом.

«Какое надувательство!»: вся правда об экономических пузырях

Финансовый пузырь — это помрачение рынка, созданное правительством, финансистами и промышленностью, всеобщая галлюцинация, которую сменяют обвал и депрессия. Когда-то пузыри случались редко — примерно раз в сто лет, но и этого хватало, чтобы политики принимали меры по недопущению подобного впредь. Сейчас мы не даем себе труда даже отдышаться, прежде чем удариться в новый приступ безумия. Обвал интернет-рынка в начале 2000-х должен был ввергнуть нас в тяжкие раздумья на десятилетия. Однако не успел прежний пузырь как следует лопнуть, началась новая мания, питаемая верой в то, что увеличение числа домовладельцев приведет к социальной гармонии и экономическому процветанию. Подбадриваемая действиями Федеральной резервной системы США (ФРС), финансируемая за счет экзотических производных кредитов и секьюритизации долгов система продажи недвижимости расширилась настолько, что впустила в ипотеку даже бедных и беззащитных, добавив к их горестям наши.

Всего десять лет вместили в себя возникновение двух пузырей, каждый из которых создал триллионы долларов мнимого богатства, и это только начало. Нас ждет множество пузырей, без них экономика не может больше существовать. Цикл пузырей пришел на смену экономическому циклу.

Такие перемены не происходят в одночасье. После Первой мировой Уолл-стрит финансировала компании, пытающиеся приспособить изобретения военного времени — такие, как холодильники и радио — для гражданского потребления. Потребители были не прочь купить все это, но у них не было средств, поэтому банки предоставили им более доступные кредиты. После рецессии 1921 года государство принимало специальные меры, чтобы удерживать ставки по кредитам в пределах инфляции. Уже было наступила «новая эра» благоденствия, но тут случилось 20 октября 1929 года.

Великая депрессия и Вторая мировая война стали жестоким уроком для правительства, ученых, прессы и корпоративной Америки. То американское поколение научилось не доверять ложным надеждам и плохим кредитам. Но Джон Мейнард Кейнс повел за собой новую школу экономистов, суливших рост до конца времен. Кейнс учил, что когда экономический цикл начинает двигаться вниз, надо увеличивать госрасходы, уменьшать налоги и понижать ставки краткосрочных кредитов. Спрос, простимулированный государственными тратами и дешевыми деньгами, предотвратит рецессию. Этот набор экономических мер назвали рефляцией.

Первая попытка провести рефляцию по Кейнсу провалилась. Банки продолжали разоряться, кредитов давали все меньше, ВВП сокращался; экономика отказывалась реагировать на принятые меры. Исцеление принесла Вторая мировая, которая обеспечила значительный рост спроса, финансируемого за счет долгов. Войне удалось то, что не удалось плохо проведенным в жизнь идеям Кейнса.

В конце войны союзники собрались в Бреттон-Вудс, в Нью-Гемпшире, чтобы определить будущее международной монетарной системы. США, ставшие к тому моменту главной экономической и политической силой, убедили союзников привязать валюты стран-участников к доллару, обеспечив сам доллар американским золотым запасом.

К 1971 году США впервые столкнулись с внешнеторговым дефицитом — $3,8 миллиарда (с поправкой на инфляцию). Участники Бреттон-Вудских соглашений, особенно президент Франции Шарль де Голль, беспокоились, что Штаты будут выплачивать долги обесцененным долларом. Де Голль потребовал выплат в золоте. Недавно избранный президент США Ричард Никсон оценил золотые запасы и принял нестандартное решение: в одностороннем порядке отказаться от обязательств по золотому обеспечению доллара, то есть объявил дефолт.

Финансовые рынки лихорадило еще десять лет, когда доллар оставался международной валютой, но не имел фиксированной ценности. Инфляция выросла не только в Соединенных Штатах, но и во всем мире. Федеральная резервная система довела процентные ставки до двухзначных чисел, вызвав две глобальные рецессии, и в конце концов возникли плавающие курсы валют, призванные заменить золотой стандарт. Начиная с 1975 года внешнеторговый баланс США никогда не был положительным. Такие дорогостоящие производительные отрасли, как сталь и автомобили отошли на второй план. Нова экономика принадлежала Финансам, Страхованию и Недвижимости — ФСН.

ФСН — это финансируемая кредитными средствами инфляционная машина. Принцип ее действия в том, что цена активов, которая прежде колебалась вместе с промышленным циклом и финансовыми рынками, теперь движется только вверх, а любое понижение краткосрочно. Ведомые ФСН и избавленные от ярма золотого стандарта, Соединенные Штаты могли теперь покрывать свой дефицит собственными долларами. Внешний долг значительно вырос из-за того, что партнеры США, особенно нефтяные страны и Япония, уравновешивали профицит торгового баланса приобретением американских ценных бумаг. Финансирование собственного дефицита за счет иностранных средств превратилось в необратимый процесс: если бы кто-то из крупнейших кредиторов Америки продал часть долговых обязательств, курс доллара, а вместе с ним и цена оставшегося у кредитора, упали бы. Более того, не продавая достаточно ценных бумаг, США были бы неспособны финансировать свой импорт. Старое правило гласит: если ты должен банку $3 миллиарда, ты ему принадлежишь; если ты должен банку $10 триллионов, банк принадлежит тебе.

Сектор ФСН набирал силу, по мере того как старая промышленная экономика шла на убыль. Пузырь 1920-х годов возник, как считается, из-за конфликта интересов между банками и биржевыми брокерами, но в 1990-х по инициативе Алана Гринспена банковские и брокерские рынки были дерегулированы. В 1999 году был отменен закон Гласса-Стигала, регулирующий банковскую деятельность, а остальное сделала федеральная кредитная политика. С ростом ФСН появилось новое поколение политиков, банкиров и журналистов, оправдывающих как саму систему, так и проекты, которые она финансировала — от ипотечного пузыря до войны в Ираке.

Возникновение пузырей часто начинается с многообещающего открытия. Браузер Mosaic, выпущенный в 1993 году, начал превращать интернет в систему взаимосвязанных страниц. Создавать новые сайты и пользоваться ими стало неожиданно просто. Сразу же появились лоббисты, призывающие дерегулировать рынок и ввести налоговые послабления. К 1995 году из интернета можно было получать прибыль, четыре года спустя появился мораторий на налоги с продаж, открывший широкие возможности для электронной коммерции. Изменения в законодательстве не являются причиной возникновения пузыря, но никакой пузырь без них невозможен.

За тем, как развивалась интернет-мания, я наблюдал из первого ряда: в то время я был управляющим директором венчурного фонда и входил в советы директоров нескольких технологических компаний. Я видел, как разумные вроде бы мужчины и женщины попадали в стремнины бурного и, как тогда казалось, безопасного потока денег. Логика и уроки истории были забыты.

После того как дерегуляция построила церковь, требуются венчурные инвестиции, чтобы привлечь паству. Механизм финансирования у каждого пузыря свой, но система должна уметь аккумулировать астрономический приток средств и создавать ценные бумаги на триллионы долларов. Поначалу интернетовские старт-апы были лишь малой частью отраслей, куда венчурные капиталисты несли деньги. Но потом несколько старт-апов, вроде Netscape, акционировались, принеся значительную прибыль. Порочный круг был замкнут: прибыли от привлеченных инвестиций вливались в новые венчурные фонды, из них — в новые старт-апы, привлекающие новые инвестиции, многократно превосходящие изначальные, а потом снова в венчурные фонды.

Газеты с восхищением писали о двадцатилетних вундеркиндах, заработавших свои первые сто миллионов долларов, журналы пухли от рекламы. Мало кто интересовался слабыми звеньями новой теологии. Конгрессмены, имеющие влияние на регулирующие агентства, никогда не имели ничего против урагана налоговых денег.

Моя работа состояла, в частности, в том, чтобы максимизировать прибыли и уберечь компанию от внезапных потерь, когда пузырь наконец лопнет. В марте 2000 года мы получили первый тревожный сигнал. Одна из наших компаний выходила на IPO в апреле 2000 года. Представители одного инвестиционного банка, с которыми мы советовались, порекомендовали нам — вопреки всему, что нам говорили банкиры предыдущие пять лет, — не выходить на биржу в апреле. Для нас это был ясный признак того, что рынок достиг своего пика. В следующие несколько месяцев мы избавились от своих долей в других компаниях. Вскоре после этого миллионы инвесторов, получивших нереализованный доход, продали свои акции, чтобы заплатить подоходный налог. Началась паника. Пузырь лопнул.

Фиктивная стоимость пузыря исчезает в тот момент, когда игроки на рынке разочаровываются в своей религии — их ложные верования рушатся так же быстро, как когда-то формировались. Хотя непосредственные участники событий представляли лишь небольшую часть компаний, обвал рынка отразился на экономике в целом и даже вызвал непродолжительную рецессию в начале 2001 года. Это поставило нас перед важным вопросом: как восполнить потерю $7 триллионов фиктивной стоимости, созданных пузырем.

Интернет-бум был порожден неосязаемыми электронами — цена акций росла вместе со стенами воздушных замков. Последний бум, бум ипотечного кредитования, случился в замках на земле, среди гвоздей, досок и гранитных глыб. Но причины были все те же: слишком много ипотечных денег и слишком мало жилья. На своем пике пузырь приобрел 12 триллионов долларов фиктивной стоимости.

Мы, конечно, должны были предвидеть это. Исторически цена жилья в Америке росла со скоростью инфляции. Примерно на 3,3% в год с XIX века до настоящего времени, если не учитывать жилищный бум после Второй мировой. Почему же тогда цены на жилье так сильно выросли? Изменения в требованиях к резервированию средств банками и создание в 1994 году чековых процентных счетов позволили банкам раздавать больше кредитов. В преддверии обвала дот-кома, ставка ФРС была понижена с 6% до 1,24%. В результате ставка по ипотечным кредитам в США резко упала, и размер месячных выплат за 500-тысячный дом сократился до размера выплат за 250-тысячный дом, купленный двумя годами ранее. Спрос вырос моментально, строителям нужны были годы, чтобы успеть его удовлетворить. Когда кредиты стали более доступны, чем дома, цены на жилье предсказуемо выросли. Все, что нужно было для нового пузыря, — приток капитала. И он потек из секьюритизированных долгов.

Секьюритизировать — значит выпускать новые ценные бумаги, основанные на нескольких уже имеющихся, с тем чтобы создать что-то более предсказуемое и менее рисковое, чем сумма его составляющих. Множество таких бумаг, обеспеченных ипотечными кредитами, позволило банкам стать фактически посредниками — если бы даже кто-то из должников обанкротился, но остальные продолжали платить, банк, торгующий секьюритизированными долгами, не пострадал бы или пострадал бы меньше, чем если бы он непосредственно выдавал кредиты. Теоретически риски, которые раньше нес исключительно банк, должны были быть распределены по финансовым рынкам среди опытных институциональных инвесторов.

Вспомните химическую промышленность 1960-х годов, когда загрязнители вроде ПХД выбрасывались в воду и воздух совершенно свободно. Главный принцип состоял в том, что «лучший способ бороться с загрязнением — это разведение». Предполагалось, что, смешав токсины с огромным количеством воды, их можно нейтрализовать. Десятилетия спустя, глядя на лягушек-мутантов, отравленные грунтовые воды и загадочные случаи рака, мы видим, насколько та логика была порочна. Но банкиры применяют ту же логику. Чем больше выдавалось сомнительных кредитов, тем выше становился уровень риска во всей глобальной финансовой системе.

Представьте, что риск — это экономический яд. Теоретически токсины риска были растворены в бесконечном океане мировых кредитных рынков. Благодаря волшебству секьюритизации они были нейтрализованы. В реальности кредитные загрязнители столь же вредны для нашей экономики, сколь химические токсины — для окружающей среды. Как и токсины, они собираются в самых уязвимых частях финансовой системы, и там их тлетворный эффект проявляется в первую очередь.

Откройте любое деловое издание, и вы увидите огромную пузырящуюся топь. Merrill Lynch потерял $7,9 миллиарда на своих ипотечных инвестициях и впервые с 2001 года показал квартальные убытки, Morgan Stanley, Bear Stearns, Citigroup и многие другие американские банки понесли большие потери. The Royal Bank of Scotland был вынужден списать $3 миллиарда, а Norinchukin Bank в Японии потерял $357 миллионов за полгода. Мы увидим еще много яда, пока цены на жилье продолжат падать.

По мере того как все больше и больше токсичных рисков поднимается на поверхность, кредитов становится все меньше, и экономика ФСН, построенная на притоке кредитных денег, испытает первый в своей истории опасный для жизни удар. Поскольку все переоцененные активы возвращаются к средним значениям, можно ожидать, что цены на жилье упадут примерно на 38% по сравнению с пиком. Если падение стабилизируется на 6−7% в год, то коррекция займет шесть лет и оставит в кармане ФСН дыру в $12 триллионов. Где найти такие деньги?

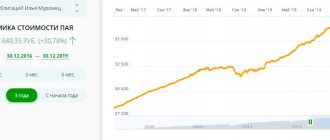

Пузырь для индустрии — это примерно то же, что вырубка для леса. После нескольких лет рецессии пострадавшая индустрия вырастет обратно, но медленно — NASDAQ, например, и вполовину не вырос до своих пиковых значений марта 2000 года (5048 пунктов). Когда эти триллионы долларов умирают и отправляются в денежный рай, вся экономика носит траур.

Ипотечный кризис оставил нас в плохом состоянии, куда худшем, чем кризис IT, когда ставка рефинансирования составляла 6%, доллар достиг многолетнего максимума, бюджет верстался с профицитом, а налоги были относительно велики — делая рефляцию сравнительно безболезненной. Сейчас ставка рефинансирования составляет 4,5%, доллар достиг минимума за десятилетия, бюджет дефицитный, а налоги и так снижены. Хронический торговый дефицит, обесценивание валюты и отсутствие иностранных покупателей на долги потребует от США печатать новые деньги только для того, чтобы заплатить 22 миллионам государственных служащих. Cектор производства и потребления и ФСН знают, что кредитный армагеддон не за горами, и надеются только на чудо — еще один пузырь, который удержит экономику от депрессии.

Мы знаем теперь, что индустрия следующего пузыря должна поддерживать тысячи фирм и аккумулировать триллионы долларов в ценных бумагах, которые продаст Уолл-стрит. Как и рынок ипотеки в 1990-х, этот сектор экономики должен быть уже хорошо развит на момент, когда предыдущий пузырь лопнет. Законодательные поблажки, стимулирующие инвестиции в этот сектор, тоже должны существовать. Наконец, эта индустрия должна быть знакома тем, кто читает газеты и смотрит телевизор.

Есть только одна отрасль, которая полностью подходит по всем параметрам: альтернативная энергетика — развитие энергетически эффективного топлива и адекватных альтернатив нефти. Можно уже встретить первые признаки появления следующего пузыря. Журнал Wired поместил этанол на обложку своего номера за октябрь 2007 года, посоветовав читателям забыть про нефть, телеканал NBC в ноябре провел «зеленую неделю», со множеством экологических шоу и Элом Гором на приглашенной роли в ситкоме. Гор, свежеиспеченный нобелевский лауреат, судя по всему, станет лицом новой-новой-новой экономики: он начал сотрудничать с легендарным венчурным фондом Kleiner Perkins Caufield&Byers, участвовавшим в создании Amazon.com и Google, в котором курирует «группу по борьбе с изменением климата». Другие венчурные фонды финансируют огромное множество старт-апов, занимающихся солнечными батареями, производством биотоплива, программным обеспечением для «управления энергетикой» и т. д.

Кандидаты в президенты США кампании-2008 упоминают «энергетическую безопасность» в своих речах и на своих сайтах. Раньше предпочитали говорить об «энергетической независимости», и этот терминологический сдвиг намекает на то, что часть оборонного бюджета будет направлена на альтернативную энергетику.

Гораздо важнее, однако, не предвыборная риторика, а законотворчество. Закон об энергетической политике 2005 года содержит положения, гарантирующие заемы компаниям, занимающимся альтернативной энергетикой. Закон позволяет тратить $200 миллионов в год на технологии, призванные уменьшить выбросы угольных станций, и предлагает субсидии производителям альтернативной энергии.

Вместе с пузырем альтернативной энергии случится и бум инфраструктуры — транспорта, коммуникаций, водоснабжения. В 2005 году Американское общество гражданских инженеров призвало потратить $1,6 триллиона на улучшение инфраструктуры, признав ее состояние неудовлетворительным. После того как в прошлом августе обрушился мост в Миннесоте, недели не прошло, а Хиллари Клинтон уже предложила свой многомиллиардный план «Перестроим Америку».

Конечно, альтернативная энергетика и вложения в инфраструктуру необходимы для нашего процветания, и в этом и состоит главная опасность: в длительной перспективе гиперинфляция всегда разрушительна. Начиная с 1970-х годов зависимость США от импорта энергоресурсов стала нашей главной экономической и политической заботой, а наши устаревшие дороги — это кровеносная система нации. Без бесперебойного движения бензиновых фур, загруженных товарами, не будет ни Уол-Марта, ни районного молла, ни федексовской доставки по утрам. Без «энергетической безопасности» и наладки нашей «рассыпающейся инфраструктуры» сама наша конкурентоспособность под угрозой. На счастье, Эл Гор будет совершать взвешенные венчурные инвестиции от нашего имени.

Следующий пузырь должен быть достаточно большим, чтобы покрыть убытки от обвала рынка ипотеки. Насколько велик? По грубым прикидкам, общая рыночная стоимость всех предприятий, необходимых для развития гидроэнергетики, геотермальных, атомных, ветряных и солнечных электростанций, а также водородные технологии составит где-то 2−4 триллиона долларов вместе с инфраструктурой. После того как пузырь начнет расти, фиктивная стоимость может добавить к этой сумме еще 12 триллионов. Во время гиперинфляции инфраструктура будет нарастать все быстрее, предоставив возможность крупным правительственным подрядчикам сбежать со слабеющего иракского рынка. Таким образом, возникнет еще около восьми триллионов фиктивной стоимости, что доводит нашу оценку до 20 триллионов — и эти деньги наверняка будут направлены на рост котировок акций, а не на обеспечение «энергетической безопасности». Когда пузырь наконец лопнет, нам останется только прибрать останки очередной разоренной индустрии. ФСН тем временем будет создавать следующий пузырь. Учитывая нынешнее состояние нашей экономики, единственное, что может быть хуже следующего пузыря — это его отсутствие.

Россия в глобальной турбулентности

В период первой волны коронакризиса российская экономика продемонстрировала большую устойчивость не только по сравнению с развитыми странами, но и среди партнеров по группе стран БРИКС. Несмотря на резкое снижение мировых цен на углеродное топливо — основную статью российского экспорта — по ключевым макроэкономическим показателям России удалось сохранить более устойчивые позиции, чем странам «Группы семи». Так, по итогам 2020 г. среди крупнейших экономик мира МВФ прогнозирует для России самый низкий показатель дефицита бюджета (-4,8%) при относительно низком уровне безработных (4,9%).

Российская Федерация в определенном смысле защищена от формирования финансовых пузырей, поскольку (в отличие от США) в большей степени ориентирована на развитие реального, чем финансового сектора экономики. Вместе с тем основной проблемой интеграции России в мировую экономику является недостаток стабилизирующих механизмов противодействия волатильной и сложно предсказуемой стихии глобального финансового рынка. Речь идет об отсутствии у России резервной валюты, выпуск которой позволяет странам-эмитентам противостоять внешним шокам, особенно в периоды мировых кризисов, когда спрос на резервные активы резко возрастает. Рассмотрим следующий пример. Россия на протяжении многих лет является чистым кредитором мировой финансовой системы. Так, по итогам 2021 г. внешние финансовые активы РФ превышали внешние финансовые обязательства на 358 млрд долл., при этом баланс инвестиционных доходов был отрицательным и составил -50 млрд долл. Данная асимметрия образуется главным образом вследствие размещения международных резервов в низкодоходные зарубежные активы при одновременном обслуживании своих зарубежных финансовых обязательств по более высоким процентным ставкам. Таким образом, в течение многих лет РФ субсидирует страны-эмитенты резервных валют не всегда получая адекватную компенсацию, а в последние годы и вовсе подвергаясь экономической изоляции в виде санкционных ограничений. В данной связи приобретает актуальность вопрос создания собственной резервной ликвидности, роль которой, к примеру, в период 1964–1990 гг. в торговле со странами СЭВ выполнял переводной рубль, созданный задолго до возникновения других коллективных валют — СДР, ЭКЮ и евро. Этот механизм снимал на региональном уровне ряд противоречий (в частности проблему дисбалансов), возникающих сегодня в связи с использованием национальной валюты США в качестве глобального средства международных расчетов, займов и инвестиций.

Согласно общеизвестному прогнозу Goldman Sachs, к 2050 году среди пяти крупнейших экономик мира — четыре будут представлены странами БРИК, ни для одной из которых фондовый рынок не является основным источником аккумуляции финансовых ресурсов. Напротив, общая проблема экономик стран БРИК заключается в необходимости развития огромного потенциала внутренних рынков путем реализации масштабных инфраструктурных проектов. Такое развитие могло бы происходить на основе создания инновационной двухконтурной системы денежного обращения, в которой внешняя торговля обслуживалась бы в условных расчетных денежных единицах. Подобная модель позволяла бы отделить внутреннюю стоимость денег (покупательную способность) от внешней стоимости (валютного курса). Данное разделение необходимо для предотвращения перетока вновь созданной стоимости (через финансовый рынок) из регионов с низкой производительностью в регионы с высокой производительностью, как это происходит в настоящее время в Еврозоне, что углубляет структурные диспропорции единого европейского рынка. К тому же эта система позволила бы разрешить вопрос создания международной ликвидности без необходимости выведения национальных денег из оборота для формирования непроизводительных международных резервов или проведения спекулятивных операций.

Технологии и политика

Исторически формирование финансовых пузырей было сопряжено с появлением новых революционных технологий, будь то изобретение железных дорог, электричества или автомобилей. Технологии четвертой промышленной революции предлагают целый ряд новых изобретений (от смартфонов и 3D-принтеров до технологий распределенного реестра и искусственного интеллекта), ведущих к массовой автоматизации бизнес-процессов и, как следствие, высвобождению значительной части рабочей силы, что существенно сокращает производственные и операционные издержки.

Одновременно с этим особенностью современного мирового кризиса является отсутствие галопирующей инфляции как естественной реакции рынка (при прочих равных условиях) на продолжающуюся в течение десятилетия политику дешевых денег. С одной стороны, сдерживание роста цен объясняется эффектом пандемии, усилившей желание домашних хозяйств и фирм накапливать сбережения и затруднившей потребление в связи с частичной блокировкой экономики. С другой стороны, в нынешних условиях значительная часть вновь созданной ликвидности сразу же поглощается фондовым рынком — главным образом США, который развивается за счет опережающего финансирования возникающих одна за другой новых технологий. Длительность жизнеспособности данной модели зависит по крайней мере от трех факторов: 1) продолжения проведения Центробанками мягкой денежно-кредитной политики околонулевых или отрицательных процентных ставок; 2) возможностей рынка адаптироваться к новым технологическим трансформациям; 3) бесперебойного функционирования мировой валютной системы, основанной на американском долларе.

Что касается последней, то ее функциональность во многом зависит от политической ситуации в США и, в частности, от результатов предстоящих в ноябре президентских выборов. По итогам их проведения возможны три основных варианта развития событий: 1) сохранение нынешней конфигурации мировой финансовой системы с незначительными изменениями; 2) кардинальное реформирование существующей системы; 3) крах мировой финансовой системы и учреждение ее новой модели.

В первом варианте, скорее всего, мировая экономика продолжит функционировать в неизменном институциональном формате. Во втором варианте — в условиях кардинального реформирования действующей системы глобальных институтов — страны РИК (Россия, Индия, Китай) могли бы настоять на более выгодных для себя условиях интеграции в мировую экономику (например, путем дальнейшего отхода от использования доллара США в проведении международных транзакций, более активной интернационализации национальных валют, пересмотра участия в МВФ и Всемирном Банке с целью получения вместе с партнерами по группе стран БРИКС блокирующего пакета голосов и др.). В третьем варианте появляется возможность формирования региональных валютно-финансовых систем (как равноправных независимых финансовых структур формирующегося многополярного мира) на базе уже действующих различных региональных финансовых институтов с усилением роли национальных валют во взаимных расчетах и номинировании международных финансовых инструментов (или через создание новой международной ликвидности в виде наднациональных коллективных расчетных денежных единиц).

Андрей Кортунов: Восемь принципов Большого евразийского партнерства