Проценты по вкладам и депозитам не могут перекрыть потери от инфляции. Единственный надежный способ сохранить деньги – инвестировать их, в том числе, в ценные бумаги. Но подобное инвестирование не является пассивным доходом и требует знания особенностей и терминологии финансового рынка. Иначе вложенные деньги можно потерять.

Рассмотрим такое понятие, как оферта по облигациям, и ее использование для получения дополнительного дохода, связанного с вложениями в этот вид ценных бумаг.

Что такое оферта облигации и как она работает

Итак, что это за зверь такой – оферта? Если объяснять простыми словами, то это – публичное предложение от эмитента облигации для инвесторов, когда те имеют право погасить имеющуюся у них облигацию по номиналу, не дожидаясь окончания ее срока действия.

Например, есть облигация Газпромбанка ГПБ-16-боб со сроком погашения 18.04.2024, эмитированная 18.04.2017, т.е. облигация 7-летняя. Однако банк выставил по ней оферту 20.10.2020. Это значит, что в дату оферты инвестор может продать облигацию обратно банку по номиналу. А может оставить себе и продолжать получать купонный доход на условиях, прописанных эмитентом.

Важно понимать, что при оферте погашение облигации происходит по номиналу, т.е. ее приобретает обратно эмитент. Если номинал бумаги 1000 рублей, то вы и получите 1000 рублей, вне зависимости от рыночной цены облигации.

Поэтому инвесторы часто используют дату оферты, чтобы получить свои деньги назад. Особенно, если рыночная цена облигации оказалась ниже номинала.

Как правило, большинство долгосрочных облигаций имеют оферту. Эмитентам наличие оферты позволяет разделаться со своими долгом раньше и не нести дополнительные издержки на обслуживание долга, а инвесторам – вернуть свои деньги, если ситуация на рынке изменилась.

Представьте ситуацию. Вы купили 10-летнюю облигацию с доходностью 8% в год. Но потом процентные ставки изменились – ЦБ РФ повысил ставку до 10%. Теперь эмитенты выпускают облигации с доходностью на уровне 12-14% годовых, и ваши 8% уже никому не нужны. Рыночная цена облигации падает, чтобы компенсировать разницу ставок и принести большую доходность. Вы купили облигацию, к примеру, за 998 рублей, а теперь он торгуется за 980 рублей. И если вы решите ее продать (так как купон маленький, а хочется большей доходности), то потеряете прибыль – по 18 рублей с каждой облигации.

Но эмитент объявил оферту, которая подходит через год. И вы спокойно держите облигации до этого срока и потом передаете их эмитенту, который погашает их по номиналу (по 1000 рублей). А на вырученные деньги вы покупаете другие, более доходные облигации.

Удобно? Не то слово!

Дата оферты объявляется заранее. Поэтому инвесторы всегда знают, когда у них будет возможность избавиться от ставшего невыгодным актива.

Купонная доходность

По мере роста накопленной купонной доходности (НКД) стоимость облигации растет. После выплаты купона стоимость уменьшается на сумму НКД.

НКД

— накопленный купонный доход

С

(coupon) — сумма купонных выплат за год, в рублях

t

(time) — количество дней с начала купонного периода

Пример:

инвестор купил облигацию номиналом 1000 ₽ со ставкой полугодового купона 8% в год, что означает выплату 80 ₽ в год, сделка прошла в 90-й день купонного периода. Его доплата предыдущему владельцу: НКД = 80 * 90 / 365 = 19,7 ₽

Опасности оферты

Но оферта несет в себе один недостаток. Так, эмитент имеет право после выставления оферты изменить ставку по купону на любую величину, отличную от нуля. Даже 0,01% годовых.

А вот еще интересная статья: Самые доходные российские облигации с ежемесячным купоном в 2021 году

Многие эмитенты, кстати, так и делают. Вот, к примеру, облигация Банк ФК-Открытие-10-1-боб. До 06.06.2018 доходность была 11,75% годовых, но после оферты упала до 0,01%.

Таким образом, если инвестор пропустит дату оферты и не предъявит облигацию к выкупу, то вместо планировавшейся двухзначной доходности получит прибыль в 4 копейки в год. Согласитесь, это уже не очень приятно.

К тому же тут есть еще один момент. Взгляните на график.

Это всё та же облигация Банк ФК Открытие-10-1-боб. Как видите, сразу после объявления оферты и выкупа определенного объема облигаций с рынка стоимость оставшихся упала. Сейчас эта бумага торгуется за 80% стоимости.

Почему так произошло? Очень просто. Так как купон по облигации практически не платится (0,01% – серьезно?), то бумага становится непривлекательной в плане получения постоянного дохода. Поэтому покупатели предлагают за нее меньше, чтобы заработать при погашении бонда за счет разницы между покупкой и погашением.

Например, после оферты до погашения осталось еще 5 лет. Ставка рефинансирования ЦБ РФ, которая используется как некий ориентир при определении доходности облигаций – 7,75%. Так что цена облигации упадет примерно на 5 * 7,75 = 38,75 процентов. Если бы до погашения оставался только один год, то цены упали бы на 7-8%. Если 10 лет – то вообще на 77-80%.

Таким образом, чем дольше срок после даты оферты до даты погашения, тем сильнее падает облигация в цене.

Поэтому приходится следить за офертой и делать правильные действия.

Что это такое?

Оферта – это предложение о заключении сделки для ограниченного или неограниченного круга лиц. При этом в нем оговариваются существенные условия, на которые должен пойти получатель. Если данные условия соблюдены – сделку считают заключенной.

Для рынка долговых ценных бумаг данное понятие означает досрочный выкуп облигаций (погашение) по заранее установленной стоимости.

У облигаций выделяют два типа оферт:

- call опцион;

- put опцион.

Рассмотрим подробнее каждый из них.

Виды оферт

Выделяют такие виды оферты по облигации:

- безотзывная, или же оферта с put-опционом – инвестор сам принимает решение, предъявлять ли к погашению имеющиеся у него облигации, или оставить их себе;

- отзывная, она же оферта с call-опционом – эмитент имеет право сам погасить собственные облигации, не спросив об этом инвесторов и не заручившись их согласием (обратите внимание – имеет право, но при этом может и не погашать).

На российском рынке в основном представлены безотзывные оферты, они же put-оферты. Они более удобны для инвестора, так как помогают ему в случае резкого изменения ситуации на рынке избавиться от ненужного актива и купить что-то более выгодное.

Если же объявлена call-оферта, и эмитент принудительно выкупает бонды, то тут уже ничего не попишешь. Инвесторы здесь ничего не решают.

Разберем каждый вид оферты подробнее, так как вам придется столкнуться в своей практике с каждым из них.

Пример

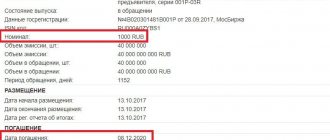

Рассмотрим безотзывную оферту на конкретном примере облигации ПИК БО-4.

В 2025 году планируется погашение. Оферта предусмотрена на 17 августа 2021. Выкуп пройдет по начальной цене. Доходность предложения – 9,01 %.

Наиболее развернутую информацию по ДЦБ предоставляет сайт www.rusbonds.ru. Искать бонды можно как по названию, так и по ISIN коду – он уникален для каждой ценной бумаги.

Здесь приведены списки купонов и сроки выплат по ним. На этом сайте можно найти еще много полезной информации.

Особенности call-оферты

Итак, колл-оферта дает эмитенту право полностью или частично погасить выпуск своих облигаций в одностороннем порядке. Для эмитента это, конечно, очень удобно. С помощью колл-оферты он может регулировать уровень своей кредитной нагрузки.

Так, если процентные ставки снижаются, то ему выгодно погасить свой выпуск, чтобы не переплачивать. Например, ключевая ставка была 14%, но понизилась до 8%. Выгоднее погасить имеющийся выпуск и выпустить новые облигации со ставкой 9%.

Если же ставки пойдут вверх, то эмитент просто не предъявит оферту и будет платить по облигациям меньше, чем в среднем по рынку. Зеркальный пример. Ключевая ставка была 8%, а эмитент платил 9%. Затем ставка резко выросла до 14%. Эмитент ничего не делает со старым выпуском, так как ему выгодно платить меньше.

А вот еще интересная статья: ОФЗ-н третьего выпуска: стоимость, комиссия и особенности покупки

Правда, инвестору это уже совсем не выгодно. Ведь он мог бы купить бонды с большей доходностью, но вместо этого вынужден либо продолжать сидеть в невыгодных облигациях, либо продавать их на рынке дешевле, чем купил.

Из-за этой возможности облигации с call-офертой считаются более рисковыми, и поэтому, как правило, торгуются чуть ниже «среднего по больнице», т.е. с дисконтом (еще говорят: имеют премию к доходности – за риск).

Что касается риска пропуска оферты, то ее нет, поскольку call-оферту пропустить просто невозможно. Эмитент либо выкупит у вас облигацию по номиналу, либо оставит всё, как есть.

Как и где можно купить бумаги

В России основной площадкой торговли ценными бумагами является Московская биржа. Здесь покупку для инвестора выполняет брокер. Он владеет ситуацией на рынке, может дать полезную информацию, которая поможет грамотно вложить деньги в рост.

Дополнительно имеются несколько ресурсов в интернете, которые можно установить на смартфоны, а потом приобретать облигации не только отечественных, но и зарубежных заёмщиков. Для производства подобных операций нужно иметь счета в разных видах валюты.

Для работы с электронными деньгами используют WebMoney, PalPay и другие платёжные системы. С их помощью можно производить обмен денег между собственными счётами, а также продавать и покупать валюту у участников рынка электронных денег.

Приложения, с помощью которых возможна торговля ценными бумагами:

- Сбербанк Инвестор – работает с Облигациями Федерального займа (ОФЗ).

- ВТБ Мои Инвестиции – может работать с ОФЗ, а также европейскими ценными бумагами.

- Мой брокер – бронирует место на основных финансовых биржах. К нему за отдельную плату можно подключить электронного помощника, который анализирует состояние рынка и даёт своё рекомендации. Данное приложение выгодно при условии совершения крупных сделок.

- FinamTrade – разработка США, иногда приносит весьма ощутимый доход. Пользоваться с осторожностью, бывают необъяснимые сбои в работе.

- Тинькофф Инвестиции – новый развивающийся проект. Здесь производится продажа и покупка акций и облигаций. Игра на курсах валют. Возможны вложения в нефтегазовые контракты ведущих мировых компаний.

- Yango – довольно интересная площадка. Пользователи, освоившие меню и принципы работы, говорят, что торговать тут бывает довольно выгодно.

Как работает put-оферта

Напомню, что пут-оферта работает так: эмитент назначает дату выкупа облигации, и инвесторы при желании могут подать заявку на погашение бонда по номиналу. Выкуп по put-оферте дело добровольное. Не хотите по оферте – держите до погашения или продавайте на бирже.

Иногда эмитенты назначают после оферты копеечный купон – 0,1% или даже 0,01% годовых. Цель – не обман инвесторов, а их побуждение поскорее погасить облигацию. Такое вот добровольно-принудительное.

С другой стороны, как я писал выше, put-оферта может быть выгодной для инвестора, если ему нужно срочно переложить деньги в другой инструмент, а рыночная цена облигации низка. Это позволяет застраховаться от рисков долгосрочного владения облигации.

Дата оферты всегда известна заранее. Непосредственно перед ее объявлением (точнее, объявлением он будущем купоне) облигация может как подорожать, так и подешеветь – всё будет зависеть от намерений эмитента. Например, если он перед этим последовательно снизил ставки у предыдущих выпусков своих бондов, то и здесь, скорее всего, последует снижение. Рынок отреагирует падением стоимости облигации.

Как правило, период предъявления облигаций для выкупа начинается за 5 дней до выплаты последнего купона и заканчивается на третий день после выплаты (или прямо в тот же день).

Wiki-Yango

Доходчивый словарь терминов и определений облигационного рынка. Справочная база для российских инвесторов, вкладчиков и рантье.Дисконт облигации — скидка к номинальной стоимости облигации. Про облигацию, цена которой ниже номинала, говорят, что она продается с дисконтом. Это происходит в случае, если продавец и покупатель облигации договорились о более высоко ставке доходности, чем установлена эмитентом по купону.

Купонная доходность облигаций — это ставка годового процента, которую эмитент выплачивает за пользование заемными средствами, привлеченными от инвесторов через выпуск ценных бумаг. Купонный доход начисляется ежедневно и рассчитывается по ставке от номинальной стоимости облигации. Ставка купона может быть постоянной, фиксированной и плавающей.

Купонный период облигации — промежуток времени, по истечении которого инвесторы получают проценты, начисленные на номинальную стоимость ценной бумаги. Купонный период большинства российских облигаций — квартал или полугодие, реже — месяц или год.

Премия облигации — прибавка к номинальной стоимости облигации. Про облигацию, цена которой выше номинала, говорят, что она продается с премией. Это происходит в случае, если продавец и покупатель облигации договорились о более низкой ставке доходности, чем установлена эмитентом по купону.

Простая доходность к погашению /оферте — рассчитывается как сумма текущей доходности от купона и доходности от дисконта или премии к номинальной стоимости облигации, в процентах годовых. Простая доходность показывает инвестору отдачу на вложенные средства без реинвестирования купонов.

Простая доходность к продаже — рассчитывается как сумма текущей доходности от купона и доходности от дисконта или премии к цене продажи облигации, в процентах годовых. Так как эта доходность зависит от цены облигации при продаже, то она может очень сильно отличаться от значения доходности к погашению.

Текущая доходность, от купона — рассчитывается делением годового денежного потока от купонов на рыночную цену облигации. Если использовать цену покупки облигации, то полученная цифра покажет инвестору годовую доходность его денежного потока от купонов на вложенные средства.

Цена облигации полная — сумма рыночной цены облигации в процентах от номинальной стоимости и накопленного купонного дохода (НКД). Это стоимость, которую инвестор заплатит при покупке бумаги. Издержки на выплату НКД инвестор компенсирует по окончании купонного периода, когда получит купон целиком.

Цена облигации чистая — рыночная цена облигации в процентах от номинальной стоимости без учета накопленного купонного дохода. Именно эту цену инвестор видит в торговом терминале, ее используют для расчета доходности, полученной инвестором на вложенные средства.

Эффективная доходность к погашению / оферте — среднегодовая доходность на первоначальные вложения в облигации с учетом всех выплат инвестору в разные периоды времени, погашения номинала и дохода от реинвестирования купонов по ставке первоначальных вложений. Для расчета доходности используют инвестиционную формулу ставки внутренней доходности денежного потока.

Эффективная доходность к продаже — среднегодовая доходность на первоначальные вложения в облигации с учетом всех выплат инвестору в разные периоды времени, поступлений от продажи и дохода от реинвестирования купонов по ставке первоначальных вложений. Эффективная доходность к продаже показывает рентабельность инвестиций в облигации на определенный срок.

НАВЕРХ ↑

Как предъявить облигацию к погашению по оферте

Если у вас call-облигация, то делать ничего не надо. Эмитент сам даст сигнал брокеру о выкупе. Если вас затронет принудительный выкуп, то вместо облигаций на брокерском счете появятся деньги. Если не затронет – облиги останутся, как были. Если новые условия вас не устроят, то вы сможете продать ее по рыночной цене.

Учтите, что если вы купили облигацию ниже номинала, то при погашении по оферте будет изъят подоходный налог. К примеру, вы купили облигацию за 990 рублей, а получили за нее 1000. Если облигаций на балансе было сто штук, то вы заработали 1000 рублей. С этой суммы брокер удержит НДФЛ – 130 рублей.

А вот еще интересная статья: Биржевые ПИФы Газпромбанка GPBS и GPBM: инвестиции в корпоративные облигации

Если же у вас put-облигация, то здесь сложнее. Узнайте, когда оферта и с какой даты эмитент принимает заявки на погашение. Затем через брокера подайте заявку на реализацию своего права. Эта услуга бесплатна, но укажите, что вы предъявляете именно выкуп по оферте. Дело в том, что некоторыми эмитентами предусмотрена возможность принудительного выкупа облигации в любой момент, но с адской комиссией.

Образец

Необходимо составить уведомление по следующей форме:

«Настоящим _____________________________________ (Ф. И. О. держателя) сообщает о намерении продать процентные неконвертируемые документарные облигации на предъявителя «Газпнф1Р6R» серии 09 с обязательным централизованным хранением, государственный регистрационный номер 5-08-51265-Z от 15 апреля 2012 года, в соответствии с условиями безотзывной оферты Оферента от «__»___________201_ года.

Полное наименование Держателя:

Количество предлагаемых к продаже Облигаций

Печать, подпись»

К уведомлению необходимо приложить копию требования об исполнении обязательств, а также все документы, подтверждающие сделку.

Где смотреть оферту

Ок, что такое оферта по облигации – понятно. Теперь вопрос – где посмотреть оферту? Может быть, она есть уже по имеющейся у вас облигации, а вы ни сном ни духом? Оферты бывают, главным образом, по корпоративным облигациям, также по ряду ОФЗ и еврооблигациям. Муниципальные бонды обходятся обычно без оферты. но там есть амортизация.

Вариантов здесь несколько:

- зайти на профиль облигации на сайте Мосбиржи;

- воспользоваться специализированным сервисом типа Rusbonds или Cbonds;

- смотреть в проспекте облигации на сайте эмитента;

- в терминале QUIK.

Кроме того, определить, если ли оферта, можно «на глазок». Достаточно посмотреть на дюрацию. Она рассчитывается к оферте, а не к сроку погашения, поэтому будет намного короче. Например, если срок погашения облигации несколько лет, а дюрация составляет около года, то, бумага определенно с офертой. И надо рыть глубже, чтобы ее обнаружить. Смотреть на оферту обязательно при выборе облигации для включения ее в свой портфель.

Таким образом, оферта – это возможность погасить облигацию по номиналу раньше, чем наступает окончательный срок ее погашения. Для инвестора оферта может быть удобной, если ему нужно выйти в кэш или он нашел лучший способ вложения денег, но иногда может стать неприятным сюрпризом. Например, если эмитент после оферты меняет размер купона, и облигация резко теряет в цене. Так что за ней нужно следить. Теперь вы об этом знаете. Удачи, и да пребудут с вами деньги!

Оцените статью

[Общее число голосов: 2 Средняя оценка: 5]

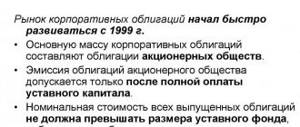

Типы облигаций на российском рынке

Эксперт – Иван Пташник, ведущий финансовый советник БКС Премьер* г. Краснодар.

Долговой рынок – старейший из финансовых рынков, который на сегодняшний день представлен широким количеством разнообразных инструментов. Российский рынок облигаций в этом смысле не исключение. Неискушенному инвестору на первых парах легко запутаться в разнообразии долговых бумаг.

Чем переменный купон по облигации отличается от плавающего? На какую доходность ориентироваться: текущую, к погашению или к дате оферты? Чем отличаются муниципальные облигации от государственных? Что такое младший долг и как не попасть на риск субординированных облигаций? Что такое амортизация долга? На эти и другие распространенные вопросы дадим ответы в этой статье.

Классификация облигаций по валюте представления.

По законодательству все расчеты на территории Российской Федерации осуществляются в рублях. Соответственно, подавляющее большинство облигаций, обращающихся на внутреннем рынке и доступных для частного инвестора номинируются в национальной валюте. Номинал облигаций чаще всего равен 1000 руб., доход выплачивается в виде купонов и торги ими проходят на Московской бирже.

Облигации, номинированные в иностранной валюте (главным образом евро и долларах США), называются еврооблигациями. Основные объемы торгов еврооблигаций проходят на внебиржевом рынке, однако некоторые бумаги доступны и на Московской бирже. При инвестировании в такие бумаги необходимо учитывать особенности налогообложения. Расчетной базой для НДФЛ по ним является не только основной доход, но и доход от курсовой разницы, который может весьма существенно снизить выгоду от вложений. В настоящий момент Минфином РФ разрабатывается законопроект, который освободит инвесторов в государственные евробонды, выпущенные после 1 января 2021, от НДФЛ с доходов от курсовой разницы.

Классификация облигаций по типу эмитента.

По типу эмитента облигации российского рынка можно разделить на три больших категории: государственные, корпоративные и муниципальные.

Государственные облигации. Самые распространенные бумаги этой категории, это облигации федерального займа (ОФЗ), о которых подробно написано в статье ОФЗ: Чем они отличаются и какие покупать. ОФЗ обладают хорошей ликвидностью, широким выбором сроков инвестирования, низкой вероятностью дефолта эмитента, а также купонный доход по ним освобожден от уплаты НДФЛ. Чаще всего купон выплачивается по этим бумагам раз в полгода, однако бывают и исключения. Из недостатков можно отметить невысокую доходность, которая является компенсацией за низкий кредитный риск.

Корпоративные облигации. Данная категория бумаг представляет собой долговые бумаги крупных компаний. Их отличает большая, чем по ОФЗ, доходность, часто купон по ним является переменным. Доход, как купонный, так и с прироста рыночной стоимости облагается подоходным налогом, но есть исключения в виде корпоративных бумаг, выпущенных после 2021 года включительно, по которым купонный доход освобожден от НДФЛ. Список таких бумаг можно посмотреть в следующей статье.

Необходимо отдельно отметить субординированные облигации корпоративных эмитентов. Субординированная облигация – это заем компании, который находится рангом ниже других кредитов и займов в случае ликвидации или банкротства компании, так называемый, младший долг. Другими словами, держатели субординированных облигаций в последнюю очередь, за исключением акционеров, получат свою долю в активах компании при банкротстве. Такие бумаги являются более рискованным вложением, и соответственно, сопровождаются более высокой доходностью. Для расчёта риска портфеля необходимо точно знать, нет ли в нем долговых бумаг субординированных выпусков, кредитный риск по которым выше. Частный инвестор может встретить эти облигации среди долговых бумаг банков, так как для них такая форма привлечения капитала является удобной по ряду причин. Список субординированных облигаций российских банков можно посмотреть здесь.

Субфедеральные и муниципальные облигации. Данные долговые бумаги могут выпускать субъекты РФ (субфедеральные) и муниципальные образования (муниципальные). Рынок этих облигаций относительно других типов бумаг небольшой, что в свою очередь сказывается и на ликвидности. Около половины всего рынка составляют выпуски Москвы, Красноярского края, Самарской и Нижегородской области. Купоны по этим облигациям, также как и по ОФЗ, не облагаются НДФЛ, при этом доходность у бумаг немного выше за счет более низкой надежности. Довольно часто по таким облигациям предусмотрена амортизация долга.

Важно! Государственные и муниципальные облигации не идентичны по уровню кредитного риска. Разумеется, государство будет всячески помогать региону выполнять обязательства, если последний окажется в затруднительном финансовом положении. Но дефолт эмитента все же возможен, в том числе при платежеспособности государства, так что риск таких вложений выше, чем при инвестировании в обычные ОФЗ. Покупать облигации регионов из-за более высокой доходности и считать их при этом равными по надежности государственным не корректно.

Классификация облигаций по типу получения дохода.

Дисконтные (бескупонные) облигации. По облигациям данного типа не предусмотрена выплата купона. Такие облигации изначально размещаются ниже номинальной стоимости, и доход инвестора составляет только разница между ценой покупки бумаги и ценой погашения/продажи. Такие бумаги на Московской бирже встречаются достаточно редко.

Облигации с фиксированным купоном. Фиксированный купон представляет из себя определенный процент от номинальной стоимости, который выплачивается через определенные промежутки времени. Процентная ставка по облигации известна с момента выпуска и, как правило, одинакова весь срок обращения бумаги. Для такой бумаги можно составить график купонных выплат с точными суммами и рассчитать доходность к погашению.

Пример: Корпоративная облигация СберБ БО37 с фиксированным купоном. По этой облигации предусмотрены выплаты купона каждые полгода в марте и сентябре из расчета 9,25% годовых. Дата погашения облигации 30.09.2021 г. По такой облигации можно точно рассчитать доходность к погашению в том числе с учетом реинвестирования купонов.

Облигации с переменным купоном

Облигации с переменным купоном часто встречаются среди корпоративных бумаг. По таким облигациям купон фиксируется до даты оферты, после которой процентная ставка меняется в зависимости от конъюнктуры рынка. При этом до оферты новая процентная ставка неизвестна. Такой механизм позволяет эмитенту снизить процентный риск, особенно если выпуск размещается в период высоких процентных ставок с перспективой понижения, а у инвестора появляется возможность досрочно погасить облигацию по оферте. В промежутках между офертами такие бумаги ничем не отличаются от облигаций с фиксированным купоном с той разницей, что доходность корректно считать не к дате погашения, а к дате ближайшей оферты. Подробнее об офертах читайте в статье Оферта по облигациям. Что нужно знать инвестору об этом.

Пример: корпоративная облигация ОбувьрусБ1 с переменным купоном. Дата погашения облигации 15.07.2020 г., текущая процентная ставка 15% действует только до даты оферты 17.07.2019 г. После этого величина купона будет рассчитана по новой процентной ставке.

Важно! В терминале QUIK в таблице облигаций есть столбец «Доходность». Стоит учитывать, что корректное значение в нем можно получить только для облигаций с фиксированным купоном, по которым процентная ставка известна на весь период обращения. Для остальных бумаг необходимо рассчитывать доходность самостоятельно или использовать специализированные информационные ресурсы.

Облигации с плавающим (индексируемым) купоном.

Процентная ставка по таким бумагам привязана к изменению какого-либо другого индикативного финансового инструмента. Этим инструментом может быть ключевая ставка Банка России, индекс потребительских цен, ставка RUONIA, курс доллара, ставка LIBOR (для еврооблигаций) и другие. Как правило, рассчитать размер купона по таким бумага можно не дальше, чем на один купонный период. Формула расчета публикуется эмитентом и доступна всем инвесторам.

Облигации с плавающим купоном неудобны тем, что будущую доходность можно только спрогнозировать, что не всегда возможно, особенно если формула включает в себя несколько плохо прогнозируемых индикативных инструментов. Однако такая форма купона хороша тем, что позволяет застраховаться, например, от внезапного изменения процентной ставки, как было в конце 2014 года, когда ключевая ставка была повышена на 6,5%. По бумагам с привязанной к ней ставкой купон оказался проиндексирован, и инвесторы за этот период получили более высокие выплаты, в то время как облигации с фиксированным доходом отыгрывали рост доходностей снижением номинальной стоимости, что для владеющих бумагами инвесторов было крайне невыгодно.

Пример 1: корпоративная облигация Роснефть БО-18 с плавающим купоном. Процентная ставка, определяется из расчета Ключевая ставка ЦБ РФ плюс 0,1%, но не менее 0,01%. Ключевая ставка определяется по состоянию на 5й рабочий день, предшествующий дате начала рассчитываемого купонного периода. Таким образом, очередной купон за период с 22.01.2018 по 23.04.2018 рассчитывается по ставке 7,75 + 0,1 = 7,85% годовых.

Пример 2: Корпоративная облигация РЖД 32 ОБЛ с плавающим купоном, привязанным индексу потребительских цен (ИПЦ) во 2-м месяце, предшествующем месяцу начала очередного купонного периода. Процентная ставка рассчитывается по формуле (ИПЦ-100%)+2,1%. Таким образом, купон за период с 12.01.2018 до 13.07.2018 будет выплачен по ставке 4,6% годовых. В таблице ниже приведены все рассчитанные купонные выплаты за время обращения.

Классификация облигаций по типу погашения номинала

Погашение номинала полностью в конце срока

По умолчанию сумма номинала выплачивается инвестору в полном размере в дату погашения облигации. Такой тип погашения является самым распространенным среди бумаг на Московской бирже.

Облигации с индексируемым номиналом.

Иногда для облигации плавающим является не купон, а номинальная стоимость бумаги. Ярким примером является облигация ОФЗ 52001, по которой купон 2,5% фиксирован, а номинальная стоимость ежегодно индексируется на величину инфляции. Такой вид ОФЗ достаточно хорош в моменты высокой инфляции, или как страховка от будущего ускорения роста цен. Из минусов можно о будет получен только при погашении или продаже, соответственно реинвестировать его не получится.

Облигации с амортизируемым долгом.

Для большинства облигаций, обращающихся на Московской бирже, сумма номинала выплачивается инвестору в полном размере в дату погашения. Однако эмитенту может быть неудобна такая форма заимствований, при которой к дате погашения придется аккумулировать крупную сумму денег для погашения выпуска. Тогда он выпускает облигацию с амортизируемым долгом, номинал которой погашается частями параллельно купонным выплатам. Это дает возможность эмитенту распределить выплату долга равномерно на весь период обращения. Часто такие бумаги встречаются среди муниципальных облигаций.

Для инвестора при прочих равных условиях такой тип погашения менее выгоден, так как после получения части номинала следующие купоны начисляются на остаток стоимости бумаги, за счет чего суммарный доход получается меньше. Однако такие бумаги могут быть удобны в периоды низких процентных ставок, когда ожидается их повышение. Тогда возвращенную часть номинала можно будет реинвестировать под более высокий процент.

Пример 1: Дисконтная облигация ОФЗ-46005 с амортизацией долга. Облигация выпущена в 2003 году с дисконтом к номинальной стоимости, составляющей 1000 руб. 10 января 2021 года инвесторам было выплачено 70% номинала (700 руб.), а 9 января 2021 будет погашены оставшиеся 30% (300 руб.). В настоящий момент бумага торгуется по 95,6% от оставшейся части номинала (286,8 руб.) что при погашении даст доходность около 5,27% за счет разницы в цене.

Пример 2: Корпоративная облигация с фиксированным купоном и амортизацией долга АИЖК 11об. Номинал облигации гасится по графику, представленному ниже. Процентная ставка 8,2% фиксирована на весь срок обращения, начисляется на непогашенный остаток номинала. Также для этой бумаги предусмотрена оферта с call-опционом 15 сентября 2018 года.

* Название «БКС Премьер» используется Акционерным обществом «БКС – Инвестиционный Банк» (далее – Банк) (Генеральная лицензия ЦБ РФ № 101 от 15.12.2014 г., выдана без ограничения срока действия) в качестве коммерческого обозначения для идентификации оказываемых Банком услуг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.