Для оценки эффективности вложений нужно обязательно знать, какую доходность они принесут (или принесли). А если таких вложений много? Их нужно как то сравнить. Чтобы понять — что было более выгодным. И вообще, как можно рассчитать доходность портфеля имея различные вложения (вклады в банке, облигации, акции и прочее). На разные суммы и различные сроки?

Например, что более выгодно? Вложить 57 тысяч на 3 месяца и заработать 3 тысячи. Или инвестировать 75 000 на восемь месяцев и получить 5500?

Как узнать процент эффективной доходности портфеля, если в течение года было постоянное снятие и внесение средств?

Итак, поехали!

Как считать доходность?

Почему большинство инвесторов часто имеют неправильное представление о том, какова настоящая результативность их инвестиций.

Сложность заключается в том, что большинство подходов к расчету доходности подразумевают простую формулу:

$$ R =\frac{A}{B}$$

А – полученный доход

В – стартовые инвестиции

Представим себе жизненную ситуацию, когда человек в январе инвестировал 10 000 р, а в декабре – 90 000 р. К концу года на инвестиционном счете оказалось 110 000 р (ценные бумаги выросли в цене). Какова доходность инвестиций? Что на что делить? Если мы возьмем доход в 10 000 р и разделим на сумму всех инвестиций – 100 000 р, то получим очень сложно интерпретируемый результат – 10%. Ведь большую часть срока на счете находилось всего 10 000 р, а остаток добавлен только за месяц до конца года …

Или еще более интересный пример. В январе инвестор положил на брокерский счет 100 000 р, а в декабре забрал с него 90 000 р. К концу года на брокерском счете фигурировала сумма 15 000 р. Если просто сложить пополнения и изъятия получится что суммарная инвестиция равна 100 000 – 90 000 = 10 000 р. Разделив доход на суммарные инвестиции, получим слишком оптимистичные 50%. Очевидно, что так делать нельзя …

Более подробно о теме расчетов доходности без пополнений и изъятий читайте в статье: Правильный расчет среднегодовой доходности в инвестициях

Сущность

Понятие экономической сущности кейса очень значимо для инвестора, так как обозначает придание компиляции входящих в пул фондовых активов определенных рыночных показателей, которые не работают отдельно, только вкупе.

Основные задачи кейса активов:

- Гарантировать стабильный, заданный уровень дохода;

- Минимизировать или удержать риск на определенном уровне;

- Решить проблематичные специфические инвестиционные задачи;

- Существенно уменьшить или полностью исключить операционные издержки.

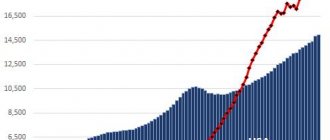

Исходя из типа дохода, на который ориентирован пул активов, последние часто оказываются либо портфелем роста, либо дохода и комбинацией. Портфель роста формируют ценные бумаги, цена по рынку на которые практически постоянно растёт. Цель данного пула — увеличить совокупность капиталовложений инвестора, усмотревшего выгоду в инвестиционных проектах с получением дохода от приобретенных ценных бумаг.

Инвесторам, предпочитающим кейс роста, интересно купить акции Tesla Motors, AMD, Google и других компаний, входящих в индекс NASDAQ Composite (IXIC).

Наряду с этим, инвесторам, следующим агрессивной стратегии, интересны активы из области энергетики и отрасли здравоохранения. Среди моих коллег есть инвесторы, вкладывающие деньги в биотехнологические компании с сильной волатильностью, цены на акции по которым варьируются от 4 до 7 процентов за сутки.

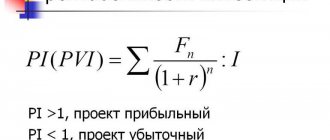

IRR или Внутренняя норма доходности (ВНД)

Одним из самых простых и распространенных способов измерить результативность инвестиций является расчет IRR (Internal Rate of Return, Внутренняя норма доходности). IRR – это не совсем доходность. Формально IRR или – это процентная ставка, при которой приведённая стоимость денежных поступлений (списаний) равна размеру исходных инвестиций. IRR очень распространен в бизнесе и финансах. При помощи этой величины считается, например, рентабельность проектов в бизнесе. Аналогично считается доходности к погашению для облигаций. IRR можно считать это своего рода стандартом при измерении результативности.

Еще одно важное преимущество – IRR легко считается в EXCEL и других электронных таблицах.

Если IRR меньше ставки по депозитам в Сбербанке, то надо задуматься, все ли нормально с инвестиционной стратегией.

Итоги

На сегодня это всё, дорогие друзья, вроде ничего не упустил. Оформите, пожалуйста, подписку на мой блог, читайте статьи, обзоры, отчеты об инвестициях и финансовой свободе, к которой, как мне думается, должен стремиться каждый. Если вам что-либо не понравилось или было непонятно, пожалуйста, укажите на это в комментариях, и я обязательно отвечу на ваш вопрос самым исчерпывающим образом.

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Шаблон для расчета IRR инвестиций в EXCEL

Для быстрого расчета результативности инвестиций предлагаем простой шаблон в EXCEL.

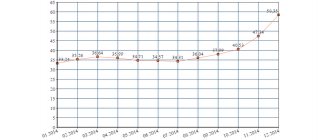

Шаблон считает IRR для каждого из периодов инвестиций, и за последние 6 периодов (колонка «IRR за 6 периодов»). Периоды могут быть произвольными: один месяц, один год. Более того, в калькуляторе используется функция XIRR (ЧИСТВНДОХ), которая умеет считать IRR даже для неравных между собой периодов. Это значит, что в колонке «Дата» можно указывать любую дату, а не только начало месяца или, например, конец года. Удобнее всего вносить новые данные каждый раз, когда пополняется портфель или когда происходит изъятие средств. Для интереса можно вносить новые данные чаще, даже когда нет пополнений портфеля. Например можно указывать даты, когда в размере портфеля происходят какие-то значимые изменения или просто с некоторой заданной регулярностью.

Кроме IRR инвестиционного портфеля в шаблоне можно посмотреть общий прирост портфеля (на сколько размер портфеля отличается от объема инвестированных средств).

Загрузить калькулятор результативности портфеля в формате EXCEL

Общие понятия

Портфелем ценных бумаг принято называть совокупность активов, находящихся в пользовании физического или юридического лица.

Основные характеристики

- Число и общая стоимость;

- Уровень ликвидности;

- Потенциальные риски;

- Виды, категории.

Виды

В зависимости от направления различают два типа портфелей: эмиссионного и инвестиционного характера. Эмиссионным портфелем называется совокупность акций или иных активов, выпуск которых осуществил данный эмитент.

Инвестиционным портфелем, как уже было отмечено выше, считается пул активов в пользовании инвестора, — человека, вложившего капитал в ценные бумаги, — с целью заработка.

Учет результатов инвестиций для сложных портфелей

Важное свойство калькулятора – это возможность измерения результативности инвестиций для широко диверсифицированных портфелей. Часто встречаются ситуации, когда у инвестора несколько брокерских счетов (российский и зарубежный), часть денег размещено в ПИФах через Управляющую компании. Кроме всего, может быть открыт ОМС (Обезличенный металлические счета – используются для покупки драгоценных металлов), куплена недвижимость и тому подобное. В таком случае рассчитать результат инвестиций для итогового портфеля бывает довольно проблематично… Предлагаемый калькулятор поможет справиться с этой задачей. Достаточно регулярно (например, один раз в год) считать суммарный размер всех активов в портфеле и вносить в таблицу пополнения и изъятия.

Структура

Инвестору в формировании кейса необходимо понимать, что он занимается подбором финансовых инструментов определенной доходности. Подход к выбору акций сугубо индивидуален, поэтому сказать однозначно, какой пул лучше, а какой хуже, очень сложно. Вложение средств в акции одного инвестора существенно отличается от подхода к инвестициям другого предпринимателя, т.к. инвестиционные цели по планируемым уровням рисков и прибыли у всех свои.

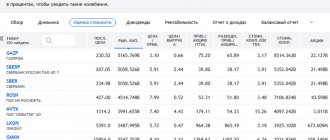

Когда я начинал работу на фондовом рынке, то руководствовался критериями доходности, риска, периодом удержания позиции, индивидуальными предпочтениями. Спустя некоторое время я понял, что составление высокоэффективного портфеля – результат кропотливой деятельности, состоящей в поиске упавших в стоимости ликвидных акций компании, показывающих хорошие отчеты по доходам, а так же имеющие капитализацию выше 400 миллионов долларов, а затем нахождения более точной точки входа для приобретения компании на рост, то есть открытия лонг-позиции. Дабы не повторять чужих ошибок, всегда задавайте себе вопрос, какого результата вы хотите достичь?

Ответив самому себе на данный вопрос, определите порог риска, установите сумму рабочего капитала для инвестиций. Повторюсь: каждый инвестор сугубо индивидуален, выбирает свой путь и стратегию, руководствуется применимыми исключительно к нему критериями. Несмотря на это, инвесторов объединяет важное качество, заключенное в делении кейса на составные части, отвечающие каждая за свою задачу. Список составляющих у инвесторов практически одинаков, исключения здесь – редкость.

Расчет доходности к погашению для облигаций

Хотя это и не основная функция калькулятора, но его довольно просто можно использовать для расчета доходности к погашению для облигаций. Доходность к погашению для облигаций определяется именно как IRR всего денежного потока.

Для вычисления доходности к погашению необходимо внести сумму покупки облигации и планируемые поступления в виде дивидендов.

В примере показан прогноз доходности к погашению для облигации с купоном 40 руб (два раза в год) и текущей стоимостью 98% (980 р) и погашением в 2024 году. Предполагается, что облигация держится до погашения. В данном случае имеет релевантность только последнее значение IRR (в момент погашения), так как изменение цены облигации прогнозировать очень сложно. IRR за 6 периодов тоже большого смысла для облигаций не имеет.

Что такое дисконтированный срок окупаемости DPP

Инвестор, вкладывая деньги в проект, предполагает его окупаемость. Период времени, за который вложенные капиталовложения смогут вернуться инвестору в полном объеме, называется сроком окупаемости.

Он может быть определен двумя методами:

- Простым. Предполагает нахождение разницы между теми средствами, которые фактически были получены от реализации проекта, и теми деньгами, которые были потрачены для старта проекта. Фактически, определяется период, когда полученные доходы превысят фактические доходы.

- Дисконтированным. При расчете обязательно учитывается изменение стоимости денежных средств с учетом разных факторов. Это может быть инфляция, курс валюты, какие-то особенности экономического развития, финансовой стабильности и т.п.

Использование дисконтированного срока окупаемости позволяет эффективнее оценивать целесообразность капиталовложений, учитывая всевозможные факторы влияния.

Если же при прогнозировании доходности не учитывать инфляционные процессы и колебания курса валют, то можно не корректно оценить экономическую целесообразность вложений.

Отличия между дисконтированным и простым сроком окупаемости

На практике эксперты используют и простой, и динамический срок окупаемости. Оба показатели не дают точного результата, поскольку невозможно максимально точно учесть все факторы влияния. Например, коэффициент дисконта берется для оценки в среднем, также, как и денежный приток по годам достаточно субъективный критерий.

Главные отличия между двумя методиками:

- Традиционный вариант рационально использовать для краткосрочных проектов в стабильной экономической ситуации. Сложный вариант расчета обязательно используется при долгосрочных инвестициях, когда нужно точно и эффективно оценить риски.

- Простой метод не учитывает инфляционные риски и дополнительные факторы влияния, поэтому не дает точного прогноза. Дифференцированная методика учитывает экономические предпосылки развития и дополнительные риски.

С учетом таких преимуществ может сложится мнение, что сейчас массово используют именно сложный вариант оценки.

Но это не так

Многие эксперты считают, что в перспективе невозможно точно и адекватно оценить инфляцию, а поэтому нет смысла применять дисконт. Есть сторонники как одного, так и другого метода. На выбор метода влияет множество факторов, а также опыт и экспертность аналитика.