9 декабря 2021 года Тинькофф выкатил на Мосбиржу сразу 3 новых биржевых фонда.

Кратко про фонды:

- БПИФ TSPX — на индекс S&P 500. Комиссия — 0.79%.

- БПИФ TBIO — в составе акции фармацевтических и биотехнологических компаний. Комиссия — 0.79%

- БПИФ TIPO — инвестирует в акции после их выхода на IPO. Комиссия — 0.99%.

Все фонды «копеечные» — старт торгов менее $0.1 за акцию. Фонды торгуются в долларах.

Традиционно — со своих клиентов Тинькофф не берет плату за покупку-продажу «родных» фондов (нулевая брокерская комиссия и комиссия биржи). В итоге получается небольшая экономия. Насколько сильно нулевые комиссии влияют на будущую прибыль писал здесь.

А теперь подробнее про каждый фонд.

Описание фонда

Паевой инвестиционный фонд занимается инвестированием средств дольщиков в акции иностранного фонда iShares Nasdaq Biotechnology ETF. Он, в свою очередь, следует за динамикой индекса NASDAQ Biotechnology. ПИФ работает с 2015 года. Число пайщиков — почти 8 000 человек.

Вкладчику не требуется осуществлять управление инвестициями. Это — пассивные инвестиции. На практике это означает, что УК не будет экспериментировать с составом фонда на бирже: все деньги дольщиков складываются в общий котел, заранее известно, куда именно они будут вложены. Доходность паев зависит от динамики активов, входящих в ПИФ.

В состав ETF входят акции узкоспециализированных компаний. Поэтому инвестирование в него является высокорискованным, но и доходность тоже обещается соответствующая. Сама управляющая компания позиционирует его как биржевой инструмент для диверсификации общего рыночного портфеля. Вкладывать все деньги в него может оказаться излишне рискованным.

Данный вид вложений является пассивным, что означает отсутствие экспериментов с составом: деньги просто собираются в общую «кассу», после чего вкладываются в определённый актив. От его динамики зависит рост или падение стоимости пая, и, как следствие, доходы инвесторов.

БПИФ «Тинькофф Эс энд Пи 500» — TSPX

Тинькофф Эс энд Пи 500 — именно так правильно называется фонд (английские слова русскими буквами, как и все другие названия ниже).

БПИФ TSPX инвестирует в 500 компаний входящих в индекс S&P 500 (капитан очевидность). В отличии от своих собратьев конкурентов — Тинькофф не использует иностранный фонд-прокладку, а покупает акции напрямую. Отслеживая индекс S&P 500 Total Return Index (полной доходности с учетом реинвестирования дивидендов).

Хорошо это или плохо — покажет время. Главная проблема запускаемых новых фондов — острая нехватка денег для точного повторения индекса. Особенно одного из самых дорогих S&P 500. Чтобы купить 500 бумаг, да еще в нужной пропорции нужна пара десятков миллионов долларов. БПИФ TSPX стартует «всего» с 250 миллионов рублей. Какая-никакая погрешность всегда будет присутствовать.

На рынке (насколько мне известно) только два провайдера-УК повторяют индекс S&P500 самостоятельно. Это Finex с его ETF FXUS и Сбербанк — БПИФ SBSP. Остальные выступают просто как посредники между нами и дешевыми иностранными ETF. Так делают ВТБ и Альфа.

Комиссия БПИФ TSPX — 0.79% в год. По идее одна из самых низких ставок на рынке (среди конкурентов)… Сравнил комиссии — оказывает у фонда Тинькофф — САМАЯ НИЗКАЯ СТАВКА за управление. Ближайший конкурент — БПИФ VTBA от ВТБ просит 0.88%.

SBSP от Сбера имеет — 1% / FXUS — 0,9% / AKSP — 1.08% (указал полные комиссии с учетом расходов за владение фондов-прокладок).

Но есть одно большое НО, которое многими не учитывается. Это НАЛОГ НА ДИВИДЕНДЫ.

Сам фонд TSPX не платит дивиденды, а реинвестирует их в стоимость пая (как и все российские конкуренты). Но поступающие внутри фонда дивы — всегда облагаются налогом. И он может быть разный: от 15 до 30%.

У БПИФ TSPX ставка налога на дивиденды составляет 30%.

При дивидендной доходности индекса S&P 500 в 2% — дополнительные потери от налога (которые естественно будут влиять на стоимость паев и прибыль инвесторов) будут варьироваться от 0.3 до 0.6%. Это значение можно смело приплюсовать к официальной комиссии за управление.

В итоге получается следующая картина:

| Тикер фонда | Комиссия за управление | Ставка налога на дивиденды | Потери на налогах | Суммарные расходы инвестора |

| TSPX | 0.79% | 30% | 0.6% | 1.39% |

| FXUS | 0.9% | 15% | 0.3% | 1,2% |

| VTBA | 0.88% | 15% | 0.3% | 1,18% |

| SBSP | 1% | 30% | 0.6% | 1,6% |

| AKSP | 1.08% | 30% | 0.6% | 1,68% |

С учетом налога на дивиденды фонд Тинькофф Эс энд Пи 500 уже не является самым низкозатратным.

На главной странице фонда (у Тинькофф) нарисован красивый график доходности с разной статистикой. Аж с 1988 года.

Индекс полной доходности — S&P 500 Total Return Index

В целом все правильно. Но хочу сделать парочку акцентов, вдруг кто-то упустил.

- Реальная среднегодовая доходность — будет на 0.79% меньше (сминусуем комиссии фонда).

- Указана доходность с учетом реинвестирования дивидендов, но налоги не учтены. Еще можно смело скинуть минимум полпроцента.

- Для примера на графике (и расчета доходности) выбран относительно удачный период. Сразу после крупного падения рынка в 1987 года (более 30%). Если взять например, отрезок с начала 2000 года, то сначала бы инвестор попал в «потерянное десятилетие». На докризисный уровень капитал вернулся только в 2011 году. А размер среднегодовой доходности (над инфляцией) упал бы с 8,19% до скромных 4.1% (а если вычесть налоги и комиссию фонда, то реальная доходность снизилась бы еще раза в 1,5). В целом на долгосроке я бы рассчитывал на доходность на уровне 5-6% сверх инфляции (после вычета всех комиссий и налогов). Что в принципе тоже довольно неплохо, учитывая что доходность долларовая.

Меня вдруг осенила мысль, ответа на которую я пока не имею.

Смотрите. На данный момент фонд торгуется по цене $0.09 «с копейками». Ниже котировки в стакане. Лучше предложение на покупку-продажу идет по $0.0938 / 0.0939.

А как так? Ведь у нас в системе расчетов (доллары/рубли) используются только две цифры после запятой. Ниже одной копейки / цента быть же может. А здесь хотят 9,3… цента.

Я купил один лот фонда. Вот что отобразилось … (обратите внимание на цену покупки).

Специально проверил — мои наличные баксы на счете после покупки уменьшились на $0.09.

Варианта событий у меня два.

- Получается при стоимости акции в 0.0939 — брокер округлил (простил) мне целых $0.039. Звучит конечно не очень солидно, но блин — это целых 4% от стоимости акции.

- Брокер как-то учитывает эти копейки (с третьего числа после запятой) и когда набежит до целого — спишет ЦЕЛЫЙ ЦЕНТ.

Есть у кого ответы на вопрос? Пишите, было бы интересно узнать правду.

Резюмируя по фонду TSPX: еще один фонд на индекс S&P 500. По комиссиям — середнячок. По качеству управления — пока неизвестно. Респектую TSPX за выбор самостоятельного составления индекса.

Условия инвестирования

| Наименование | Сбер-Биотехнологии |

| УК | «Сбер Управление Активами» |

| Минимальная сумма инвестирования | 1 000 рублей |

| Комиссия УК и прочие расходы | От 0% при приобретении паев онлайн; за погашение паев – от 0% до 2% в зависимости от срока, остальные комиссии включены в стоимость |

| Налоги и налоговые льготы | Налоговые льготы при владении паями свыше трех лет |

| Рекомендуемый горизонт инвестирования | От 1 года |

| Среднегодовая доходность за последние 3 года | 26,04% |

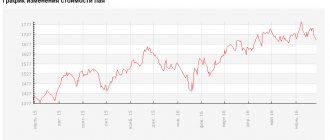

Курсы акций: динамика и стоимость сегодня.

Информация о курсе акций и стоимости размещена на сайте банка в свободном доступе.

В таблице «Динамика стоимости» отражаются изменение цены паев «Сбербанк — Биотехнологии» за три года: с 2015 по 2021 годы. С помощью графика несложно провести аналитический обзор и получить понимание развития ситуации на рынке, сравнив цену пая в интересующие периоды времени.

| 19.10.2018 | 22.10.2018 | За день | C начала года | За 1 год | За 2 года | За 3 года | |

| Пай, руб | 1 024,89 | 1 004,56 | -1.98% | 13.5% | 9.62% | 22.79% | 4.81% |

Таблица 1.

Состав фонда

Состав портфеля слабо диверсифицирован. В него входят акции компаний, связанных с сектором биотехнологий. Поэтому если в данном сегменте произойдет кризис (например, если вакцинация пройдет неудачно), то вкладчиков ожидают потери.

Большую часть ОПИФа составляет сектор Биотехнологии (78,9%). Оставшаяся часть разбита по отраслям следующим образом:

- Фармацевтические компании, выпускающие различные препараты и вакцины — 11,4%;

- Биологические науки и технологии – 8,1%;

- Медицинские услуги – 1,3%;

- Другое -0,2%.

В разрезе по компаниям структура выглядит следующим образом. Наибольшая часть приходится на корпорацию Amgen 8,0%. Присутствует в портфеле и небезызвестная Модерна — 4,4%. В целом компании имеют примерно одинаковый удельный вес в портфеле.

Как вложить средства?

Сделать это можно 3 способами:

- удаленно посредством Личного кабинета. Подобрать, приобрести, сменить или закрыть пай можно без визита в отделение в случае предварительной регистрации на портале государственных услуг (gosuslugi.ru);

- в отделении управляющей фирмы. Там можно узнать любую информацию по фондам и зарегистрировать нужные бумаги. Платеж осуществляется в банке;

- в филиале Сбербанка. Здесь можно определиться, в какой именно фонд вкладывать деньги, зарегистрировать все требующиеся бумаги и осуществить платеж.

Оплата вложения возможна в филиалах Сбербанка, в Сбербанке Онлайн без уплаты дополнительных сборов, или в каком-нибудь другом банке соответственно с его расценками.

Доходность

За последние три года ПИФ показал доходность 78,13%. Однако такой высокий рост сопровождается повышенным уровнем риска. За февраль 2021 ПИФ продемонстрировал отрицательную динамику — 4,15%. Возможно, что оптимальный момент входа в отрасль уже прошел. Соответственно, по прогнозам имеется риск войти на максимуме. Проще всего оценить рост доходности на графике.

Информация о ПИФе Биотехнологии

Средства ПИФ «Сбербанк — Биотехнологии» вкладывают в крупные предприятия отрасли биотехнологий благодаря покупке ETF NASDAQ Biotechnology. В составе этого фонда акции наибольших международных фармацевтических и биотехнологических организаций, занимающихся производством новейших лекарственных препаратов.

«Сбербанк – Биотехнологии» — это розничный фонд, заявки на покупку, обмен и погашение паев можно предоставить в любой рабочий день. Цена инвестиционных паев способна расти или падать, вложения средств, сделанные ранее, не устанавливают прибыльность в дальнейшем. Со стороны государственных органов не обеспечивается прибыльность от вложений в фонды. Перед покупкой пая нужно обязательно прочесть правила доверительного управления фондом.

Если рассматривать динамику стоимость 1 пая, то за два года он подешевел почти на 26%, за последний год вырос в цене почти на 13%. Несмотря на удешевление, аналитики дают положительный прогноз и обещают рост цены пая в долгосрочной перспективе. На 28.12.2017 стоимость 1 пая составляла 889 рублей, стоимость чистых активов 2,3 млрд. рублей.

Плюсы и минусы

Прежде чем инвестировать в этот инструмент, оцените финансовые риски и перспективы. Ниже приведем основные преимущества и недостатки “Биотехнологий”.

Плюсы:

- высокий уровень доходности;

- хорошая диверсификация между компаниями фарм-индустрии и сектора биотехнологий;

- возможность снимать денежные средства без потери накопленного дохода;

- возможность беспроцентного обмена паев на паи другого ПИФА;

- минимальная цена входа;

- вложение средств в перспективную отрасль;

- профессиональное управление фондом квалифицированным управляющим;

- постоянный рост доходности;

- пассивный доход.

Минусы:

- высокий уровень риска;

- высокие комиссии;

- невозможность повлиять на результат;

- слабый уровень общей отраслевой диверсификации (вложение средств только в биотехнологический сектор), может оказаться излишне рискованным);

- избыточный ажиотаж вокруг направлений, связанных с фармацевтикой и биотехнологиями. В связи с этим стоимость пая может быть переоценена.

Один из главных минусов связан с повышенными рисками. Во-первых, средства дольщиков инвестируются в наиболее рискованный вид ценных бумаг — акции. При этом все активы распределяются только между компаниями фарм-индустрии, что еще больше увеличивает риски. Деятельность подобных корпораций всегда связана с высоким уровнем риска: их акции в любой момент могут резко просесть. Дополнительные проблемы могут возникнуть из-за того, что инвестирование осуществляется в американских долларах. Падение курса негативно скажется на стоимости паев. ·

Управление активами: как стать участником

3 способа стать инвестором:

- Удаленно через личный кабинет или мобильное приложение;

- При посещении отделения Сберегательного банка России;

- При посещении офиса .

Возникшие вопросы по проекту проясняются при звонке на горячую линию Сберегательного банка по телефону 8(495)-5000-100. Здесь же помогут пройти регистрацию.

Обратите внимание! При наличии у клиента пакета «Премьер» от Сберегательного банка по всем вопросам он может обращаться к своему персональному менеджеру, телефон которого указан в его профиле.

Вложение средств через личный кабинет

Стать участником можно, используя личный кабинет. Здесь потребуется пройти регистрацию и оформить согласие.

Этапы инвестирования:

- Создание портфеля.

- Заполнение заявки на сайте о намерении купить ценные бумаги. Калькулятор поможет в расчёте размера пая и возможной доходности от инвестирования.

- Заполнение анкеты.

- Покупка пая (счёт должен содержать достаточное количество денежных средств для приобретения ценной бумаги).

Вложение средств при посещении офиса

При обращении в офис необходимо пройти следующие этапы:

- Формирование портфеля. Менеджер поможет подать заявку на покупку ценных бумаг, выбрать размер первоначального взноса и период инвестирования.

- Оформление анкеты (документально подтвердить личность), которая необходима для открытия счета, куда зачислят полученную прибыль.

- Перевод на счет ОПИФ РФИ (открытый паевой инвестиционный фонд рыночных финансовых инструментов) суммы за покупку пая. Возможен и наличный расчёт (без комиссии).

Сравнение фонда TBIO ETF с зарубежными аналогами

Иностранные фонды отличаются значительно большей капитализацией и меньшими комиссиями за управление. Рассмотрим, как отличается доходность TBIO от иностранных аналогов с момента запуска фонда, и за последний месяц:

| Наименование ETF | Объем фонда (СЧА), USD | Комиссия, % | Доходность за 1 месяц | Доходность с декабря 2020 |

| TBIO от Тинькофф | 8835062 | 0.79 | 7,03 % | 9,83 % |

| IBB от iShares | 10830000000 | 0.47 | 7,53 % | 8,98 % |

| NBI — NASDAQ Biotechnology | — | — | 7,60 % | 9,45 % |

Как мы видим из таблицы, и графика ниже, рассматриваемый БПИФ по доходности практически не отличается от аналогов и целевого индекса. Хотя, на длительном промежутке времени может появиться отставание из-за налогообложения дивидендов по акциям из состава фонда.

Сравнение доходности TBIO с NBI и IBB

Как торговать индексами NASDAQ

Индексы NASDAQ — удобный инструмент для трейдеров и инвесторов, желающих работать с акциями высокотехнологичных компаний. Инвестировать в эти индикаторы можно с помощью различных финансовых продуктов, включая биржевые фонды (ETF), паевые фонды с активной стратегией управления, опционы, CFD и фьючерсы. Последние относятся к наиболее популярным инструментам благодаря высокой ликвидности, отсутствию необходимости физической поставки базового актива и возможности торговать индексами с минимальными издержками.

Трейдеры чаще всего используют фьючерсы на индексы NASDAQ для реализации спекулятивных торговых стратегий, основанных на техническом анализе. Также контракты на индексы этой группы подходят для хеджирования. Например, владельцы крупных позиций в сельскохозяйственных товарно-сырьевых активах покупают фьючерсы на NASDAQ, рассчитывая на обратную корреляцию этих активов.

Итак, индексы NASDAQ отражают капитализацию акций высокотехнологичных компаний, включая разработчиков ПО, поставщиков интернет-сервисов, производителей компьютеров и медицинских препаратов, а также финансовых компаний. Вы можете торговать этими индикаторами с помощью фьючерсов, обращающихся на CME. Трейдеры используют данные контракты для спекулятивной торговли, основанной на техническом анализе, а также для хеджирования. В настоящее время существует высокая вероятность продолжения роста индексов NASDAQ, обусловленная продолжением программы количественного смягчения в США.

Стоит ли покупать фонд TBIO ETF?

Без сомнений, фонд TBIO от Тинькофф можно назвать уникальным на Российском рынке. Аналогов от других провайдеров ETF и БПИФ в настоящее время нет. Естественно, мы не рассматриваем покупку ETF через иностранных брокеров, или через Санкт-Петербургскую биржу (для квалифицированных инвесторов). Хотя, если применить налоговый вычет на долгосрочное владение для TBIO, доходность может оказаться сопоставимой. Также, сфера биотехнологий в настоящее время является одной из самых перспективных. Поэтому, считаем, что стоит иметь данный фонд в своем инвестиционном портфеле, в том числе и для целей диверсификации вложений.

Преимущества и недостатки вложения средств в ПИФ Биотехнологии

Положительные стороны:

- прибыль можно получать без профильного образования и профессиональных навыков, управление паем за клиента осуществляют специалисты;

- непрерывный стабильный доступ ко всем данным, касающимся вклада;

- надежность вложения средств. Статистика свидетельствует о высоком профессионализме сотрудников Сбербанка и выборе ими оптимального портфеля инвестиций;

- вероятность изменения условий через Личный кабинет;

- небольшой минимальный размер пая, что обуславливает доступность вложений для многих граждан;

- удобное и быстрое оформление вложения средств, потребуется только паспорт;

- высокая прибыльность вложений;

- взыскание налогов осуществляется по прозрачной схеме, нет скрытых платежей;

- если средства находятся в ПИФе долго, то действуют льготы по комиссии за покупку или погашение пая;

- государственное участие обеспечивает надежность фонда, вкладчики не потерпят убытков даже при банкротстве фонда.

Отрицательные стороны:

- существование комиссий;

- ощутимую выгоду от вложения средств можно получить только в случае длительного инвестирования, от года и более.

ИвестКейс

➡️ В этой статье мы рассмотрим 10 лучших биотехнологических акций стоимостью менее 6 долларов в 2021 году. Вы можете пропустить наш всеобъемлющий анализ биотехнологической отрасли и сразу перейти к 5 лучшим биотехнологическим акциям стоимостью менее 6 долларов в 2021 году.

Ожидается, что к концу этого десятилетия мировой сектор биотехнологий вырастет до более чем 2,5 триллиона долларов. Ожидается, что рост отрасли будет определяться инновациями, исследованиями и новыми научными открытиями. Есть много причин для надежды в отношении будущего биотехнологии, одна из основных — это показатели сектора в 2021 году, в год, разоренный самой страшной пандемией за более чем сто лет, унесшей жизни миллионов людей во всем мире. Даже в мрачные двенадцать месяцев биотехнологический сектор превзошел ожидания рынка.

В 2021 году, хотя большинство биотехнологических компаний посвятили большую часть года поиску лекарства от коронавируса, американское агентство по лекарственным средствам одобрило 53 новых лекарства. Это второе по величине количество лекарств, одобренных за один год. Некоторые из примечательных упоминаний в новом списке лекарств включают Danyelza, препарат от детской нейробластомы, разработанный Y-mAbs Therapeutics, Inc. (NASDAQ: YMAB), и Trodelvy, средство для лечения тройного отрицательного рака груди, разработанное Gilead Sciences. Inc. (NASDAQ: GILD).

Катализаторы роста биотехнологических акций

Большинство биотехнологических акций достигли рекордных максимумов в 2021 году. SPDR S&P Biotech ETF вырос почти на 50% в течение года, а другие индексы, такие как NASDAQ Biotech Index, также показали двузначный рост за последние двенадцать месяцев, опередив другие сектора экономики. экономика. В 2021 году правительства всего мира потратят миллиарды долларов на биотехнологические компании, массово производящие вакцины против COVID-19, такие как Moderna, Inc. (NASDAQ: MRNA), Pfizer Inc. (NYSE: PFE) и Johnson & Джонсон (NYSE: JNJ).

Тенденции подчеркивают, что есть и повод для беспокойства. Цены на лекарства стремительно растут, и есть несколько мировых правительств, обсуждающих политику снижения стоимости лекарств, необходимых для выживания неизлечимо больных пациентов. Поскольку экологические проблемы затмевают почти каждый крупнейший глобальный саммит, ожидается, что сектор биотехнологий будет все чаще играть роль в решении таких проблем, как свалки пластиковых отходов в океанах и свалки, загрязняющие плодородную почву. По оценкам, ежегодно в Мировой океан выбрасывается 14 миллиардов фунтов мусора, в основном из пластика.

Биотехнологический сектор также становится крупной отраслью, предлагающей множество рабочих мест и возможностей для роста. Например, в одной только Флориде медико-биологическая отрасль обслуживает более 83 000 человек. Еще один возможный индикатор роста — это прорывы в генных исследованиях. Однако инвесторам также следует опасаться мошенничества. Для тех, кто все еще ищет путь в сектор, дешевые акции биотехнологий могут быть ответом. Случай с генеральным директором Theranos Элизабет Холмс иллюстрирует опасности инвестиционных стратегий с высокой степенью риска, основанных на хедж-фондах.

Имея в виду этот контекст, вот наш список 10 лучших биотехнологических акций стоимостью менее 6 долларов в 2021 году. Лучшие биотехнологические акции до 6 долларов в 2021 году

ℹ️ 10. MediciNova, Inc. (NASDAQ: MNOV)

Количество держателей хедж-фондов: 4 Цена на 19 апреля 2021 года: 4,48 доллара за акцию.

MediciNova, Inc. (NASDAQ: MNOV) — это калифорнийская биотехнологическая фирма, которая разрабатывает новые терапевтические препараты с упором на неврологические, респираторные и печеночные заболевания. Продукты, которые разрабатывает компания, включают пероральный противовоспалительный и нейропротекторный агент для лечения неврологических расстройств и селективный агонист бета-2-адренорецепторов для лечения обострений астмы. MediciNova была основана в 2000 году и занимает десятое место в нашем списке 10 лучших биотехнологических компаний стоимостью менее 6 долларов в 2021 году.

В конце четвертого квартала 2021 года 4 хедж-фонда владели долей в компании на 2,4 миллиона долларов по сравнению с 5 в предыдущем квартале на сумму 2,2 миллиона долларов. В марте компания объявила, что закрывает исследования по разработке вакцины COVID-19, чтобы сосредоточиться на других препаратах. Фирма также недавно объявила о партнерстве с Управлением передовых биомедицинских исследований и разработок в области медицинского противодействия повреждению легких, вызванному газообразным хлором.

ℹ️ 9. Voyager Therapeutics, Inc. (NASDAQ: VYGR)

Количество держателей хедж-фондов: 7 Цена на 19 апреля 2021 года: 4,47 доллара за акцию.

Voyager Therapeutics, Inc. (NASDAQ: VYGR) — биотехнологическая фирма из Массачусетса, которая специализируется на генной терапии и разработке методов лечения пациентов, страдающих тяжелыми неврологическими заболеваниями. Одним из продуктов, которые предлагает компания, является VY-AADC, открытый испытательный препарат для лечения болезни Паркинсона. Кроме того, разрабатываются препараты для лечения бокового амиотрофического склероза, болезни Хантингтона, атаксии Фридрейха; и таупатии, включая болезнь Альцгеймера, прогрессирующий надъядерный паралич и лобно-височную деменцию.

Voyager имеет соглашения с несколькими университетами и другими фармацевтическими фирмами для совместных проектов, включая партнерство с Thermo Fisher Scientific и Fujifilm Diosynth Biotechnologies для поддержки разработки программ генной терапии. Voyager был основан в 2013 году и занимает девятое место в нашем списке 10 лучших биотехнологических акций стоимостью менее 6 долларов в 2021 году. Из хедж-фондов, больше всего акций компании принадлежит нью-йоркской компании Armistice Capital — 3,3 миллиона — стоимостью более 24 миллионов долларов.

ℹ️ 8. Корпорация OncoCyte (NASDAQ: OCX)

Количество держателей хедж-фондов: 6 Цена на 19 апреля 2021 года: 4,45 доллара за акцию.

OncoCyte Corporation (NASDAQ: OCX) — калифорнийская биотехнологическая фирма, специализирующаяся на молекулярной диагностике. Фирма стремится предоставлять продукты для ухода за больными раком легких. Он также разрабатывает лабораторные тесты для обнаружения рака. Один из продуктов, который предлагает компания, называется DetermaRx, молекулярный тест на раннюю стадию аденокарциномы легкого; и DetermaIO, патентованный анализ экспрессии генов. Биотехнологическая компания была основана в 2009 году и занимает восьмое место в нашем списке 10 лучших биотехнологических компаний стоимостью менее 6 долларов в 2021 году.

Ранее в этом месяце компания объявила, что один из ее препаратов демонстрирует корреляцию с иммунотерапевтическими реакциями при раке мочевого пузыря. Компания заявила, что результаты повысили ценность результатов тестов на наркотики, связанных с раком легких и груди. Ранее в этом году генеральный директор OncoCyte Эндрюс Эсбери купил акции компании на сумму более 50 000 долларов. По состоянию на конец четвертого квартала 2021 года 6 хедж-фондов владели пакетами акций на сумму 50 миллионов долларов по сравнению с 5 в предыдущем квартале на сумму 29 миллионов долларов. Broadwood Capital Нила С. Брэдшера — крупнейший акционер компании, владеющий 14,7 млн акций на сумму 35,2 млн долларов.

ℹ️ 7. GeoVax Labs, Inc. (NASDAQ: GOVX)

Количество держателей хедж-фондов: 3 Цена на 19 апреля 2021 года: 4,47 доллара за акцию.

GeoVax Labs, Inc. (NASDAQ: GOVX) — биотехнологическая фирма из Джорджии, которая разрабатывает вакцины от инфекционных заболеваний и рака. Фирма была основана в 1988 году с целью разработки эффективной вакцины против ВИЧ-1, и с тех пор ее масштабы расширились. Фирма участвует в разработке вакцин против COVID-19, вируса иммунодефицита человека (ВИЧ); Вирус Зика; малярия; Вирус Эбола, Суданский вирус, Марбургвирус и вирус Ласса, а также терапевтические вакцины против ВИЧ, хронических инфекций гепатита В и солидных опухолей.

Он имеет соглашения о сотрудничестве со многими лабораториями и медицинскими институтами в Соединенных Штатах, включая Национальный институт аллергии и инфекционных заболеваний Национального института здоровья; Сеть испытаний вакцин против ВИЧ; и Центр по контролю и профилактике заболеваний. Из хедж-фондов, нью-йоркская компания Armistice Capital владеет большинством акций компании — 391 700 акций на сумму более 0,8 миллиона долларов. Sabby Capital занял второе место в списке с 275 695 акциями на сумму почти 0,3 миллиона долларов.

ℹ️ 6. BELLUS Health Inc. (NASDAQ: BLU)

Количество держателей хедж-фондов: 14 Цена на 19 апреля 2021 года: 4,61 доллара за акцию.

BELLUS Health Inc. (NASDAQ: BLU) — канадская компания, которая разрабатывает лекарства для лечения хронического кашля и других расстройств гиперчувствительности. Один из ведущих проектов компании — препарат BLU-5937, низкомолекулярный пероральный антагонист рецептора P2X3, который проходит II фазу клинических испытаний для лечения хронического кашля и хронического зуда. Компания имеет рыночную капитализацию в размере более $ 350 млн и была основана в 1993 году.

В декабре компания объявила, что открыла рыночную площадку для продажи акций компании общей стоимостью до 50 миллионов долларов. В ноябре 2021 года инвестиционная консалтинговая компания Evercore начала покрытие BELLUS с рейтингом Outperform. Evercore установил целевую цену в $ 12, что почти вдвое превышает среднюю целевую цену на Уолл-стрит, для акций BELLUS с потенциалом роста 400%. По состоянию на конец четвертого квартала 2021 года 14 хедж-фондов владели пакетами акций на сумму 62 миллиона долларов по сравнению с 8 в предыдущем квартале.

ℹ️ 5. Seelos Therapeutics, Inc. (NASDAQ: SEEL)

Количество держателей хедж-фондов: 4 Цена на 19 апреля 2021 г .: 5 долларов США за акцию. Seelos Therapeutics, Inc. (NASDAQ: SEEL) — биотехнологическая фирма из Нью-Йорка, которая разрабатывает и продает лекарства, связанные с лечением центральной нервной системы, респираторных и других заболеваний. Продукты, которые компания продает, включают SLS-002, рацемический кетамин для интраназального введения для лечения острых суицидных мыслей и поведения у пациентов с серьезными депрессивными расстройствами. Он также производит SLS-005, стабилизатор белка для лечения бокового амиотрофического склероза, и SLS-006, дофамин для лечения болезни Паркинсона.

Рыночная капитализация компании составляет более 411 миллионов долларов, а годовой доход компании в четвертом квартале 2021 года превысил 375 000 долларов. Компания была основана в 2021 году и занимает пятое место в нашем списке 10 лучших биотехнологических акций стоимостью менее 6 долларов в 2021 году. Из хедж-фондов, нью-йоркская Renaissance Technologies владеет большей частью акций компании — 702 486 — на сумму более 1,1 миллиона долларов. Citadel Investment Group заняла второе место в списке с 77 814 акциями на сумму 0,12 миллиона долларов.

ℹ️ 4. Dyadic International, Inc. (NASDAQ: DYAI)

Количество держателей хедж-фондов: 5 Цена на 19 апреля 2021 года: 4,85 доллара за акцию.

Dyadic International, Inc. (NASDAQ: DYAI) — глобальная биотехнологическая компания со штаб-квартирой во Флориде. Dyadic концентрируется на улучшении и применении запатентованной системы экспрессии C1, чтобы помочь разработчикам и производителям выводить лекарства на рынок. Он также работает над созданием вакцин и лекарств, связанных с антигенами, моноклональными антителами и фрагментами Fab-антител. У Dyadic есть лекарство, которое проходит клинические испытания, которое должно помочь в разработке нового поколения вакцин против COVID-19. Компания занимает четвертое место в нашем списке 10 лучших биотехнологических акций стоимостью менее 6 долларов в 2021 году.

Dyadic подписала контракты на исследования и разработки с несколькими компаниями по всему миру, включая Центр технических исследований VTT в Финляндии, Отдел биотехнологических разработок для промышленности в фармацевтике, Jiangsu Hengrui Medicine и Институт сыворотки Индии. Компания была основана в 1979 году. В конце четвертого квартала 2021 года 5 хедж-фондов владели долей в компании на сумму 0,9 миллиона долларов по сравнению с 4 в предыдущем квартале.

ℹ️ 3. Eyenovia, Inc. (NASDAQ: EYEN)

Количество держателей хедж-фондов: 4 Цена на 19 апреля 2021 года: 4,86 доллара за акцию.

Eyenovia, Inc. (NASDAQ: EYEN) — биотехнологическая фирма из Нью-Йорка, которая использует запатентованную платформу печати микродозовых массивов (MAP) для разработки терапевтических средств. Компания специализируется на разработке терапевтических показаний для пациентов с прогрессирующей близорукостью и возрастным нарушением зрения вблизи, а также с другими проблемами глаз. Также в разработке находится препарат MicroLine, который, если он пройдет клинические испытания, поможет улучшить зрение вблизи у людей с пресбиопией.

Еще один препарат, находящийся в стадии разработки, — это MicroPine, который находится в стадии клинической разработки и поможет людям с прогрессированием детской миопии. Фирма уже подписала соглашение с Bausch Health Ireland Limited о разработке и продаже MicroPine в США и Канаде. Он занимает третье место в нашем списке 10 лучших биотехнологических акций стоимостью менее 6 долларов в 2021 году. Из хедж-фондов, базирующаяся в Чикаго Fairpointe Capital владеет большей частью акций компании — 209 526 — на сумму более 1,2 миллиона долларов.

ℹ️ 2. MediWound Ltd. (NASDAQ: MDWD)

Количество держателей хедж-фондов: 2 Цена на 19 апреля 2021 года: 4,91 доллара за акцию.

MediWound Ltd. (NASDAQ: MDWD) — израильская компания, специализирующаяся на разработке и производстве терапевтических средств на основе запатентованной технологии протеолитических ферментов. Эти терапевтические средства используются для лечения тяжелых ожогов, хронических и других ран. Один из препаратов, производимых фирмой, под названием NexoBrid, используется для удаления струпа, отмерших или поврежденных тканей у взрослых. MediWound также производит EscharEx, препарат для лечения хронических и других ран, который в настоящее время проходит расширенные клинические испытания.

MediWound Ltd. была основана в 2000 году и занимает второе место в нашем списке 10 лучших биотехнологических акций стоимостью менее 6 долларов в 2021 году. В декабре 2021 года фирма заключила соглашение с компанией из ОАЭ о маркетинге и продаже NexoBrid на ближневосточном рынке. . Ожидается, что официальное разрешение на лекарство от тяжелых ожогов будет получено в течение года. В конце четвертого квартала 2021 года 2 хедж-фонда владели долей в компании на сумму 2,5 миллиона долларов, как и в предыдущем квартале, имея доли на сумму 2,4 миллиона долларов.

ℹ️ 1. Amarin Corporation plc (NASDAQ: AMRN)

Количество держателей хедж-фондов: 24 Цена на 19 апреля 2021 года: 5,04 доллара США.

Amarin Corporation plc (NASDAQ: AMRN) — это ирландская компания, которая разрабатывает и продает лекарства для лечения сердечно-сосудистых заболеваний. Один из продуктов, который предлагает компания, — это препарат Vascepa, рецептурная жирная кислота омега-3, которая конкурирует с аналогичными препаратами, производимыми более крупными биотехнологическими фирмами. Amarin продает производимые лекарства оптовым дилерам и поставщикам аптек. Он был основан в 1989 году и занимает первое место в нашем списке 10 лучших биотехнологических акций стоимостью менее 6 долларов в 2021 году.

Фирма находится в партнерстве с Mochida Pharmaceutical Co., Ltd. для разработки и продажи лекарственных препаратов на основе Vascepa. Годовая выручка ирландской фирмы в декабре 2021 года составила более 600 миллионов долларов. Amarin ранее была известна как Ethical Holdings plc, но в 1999 году сменила название на Amarin Corporation plc. Из хедж-фондов, из Нью-Йорка. Baker Bros. Advisors владеет наибольшим количеством акций компании — 27,9 миллиона долларов на сумму более 136 миллионов долларов. На втором месте Eversept Partners с акциями на 78 миллионов долларов.

0

Что влияет на цену всех трех индексов?

Стоимость акций компаний напрямую зависит от полученной ими прибыли или убытков. Инвестору Насдак придется регулярно отслеживать рыночные настроения в сфере высоких технологий.

Котировки растут на новостях о появлении новых технологий (информация публикуется в пресс-релизах крупных компаний и новостных лентах). К позитивной относят и информацию об усовершенствованиях актуальных технологий.

Цена падает на плохих новостях: ограничения со стороны правительств отдельных стран, смерть или уход с должности руководителя крупной компании. Последнее и произошло с компанией Apple — на графике котировок виден резкий обвал после печальной новости об уходе Стива Джобса.

А какой из «богатырей Насдак» кажется вам самым перспективным? Подписывайтесь на обновления и делитесь ссылками на свежие посты с друзьями в социальных сетях!

Возможности личного кабинета

Данные для доступа к личному кабинету для отслеживания состояния счета и осуществления финансовых операций возможно получить при оформлении вклада в офисе банка. Если инвестор является действующим клиентом Сбербанка, то процедуру можно пройти с помощью мобильного приложения «Сбербанк Онлайн». В этом случае потребуется самостоятельно придумать код доступа и подтвердить действие введением проверочного кода, который будет автоматически направлен системой в виде SMS-сообщения.

Использование личного кабинета позволит регулярно отслеживать состояние счета и, при желании, досрочно продать паи или наоборот продлить период инвестиций. В некоторых случаях допустимо снятие части средств. Это следует обсудить в индивидуальном порядке с сотрудником банка при оформлении вклада.

Кроме этого, в личном кабинете инвестора можно найти удобный калькулятор, с помощью которого происходит расчет уровня потенциального дохода для принятия итогового решения касательно вклада.