Государственные облигации позиционируют как высоконадежную альтернативу банковским вкладам. Несмотря на реальные риски, инвестиции в долговые бумаги РФ являются выгодными, безопасными и относительно стабильными.

А еще это лучший инструмент, который поможет диверсифицировать портфель или получать постоянный, прогнозируемый доход.

Характеристики и особенности ценных бумаг

Параметры государственных облигаций аналогичны другим долговым бумагам:

- номинальная стоимость — цена при выпуске;

- рыночная стоимость — цена реализации на рынке, складывающаяся в итоге взаимодействия спроса и предложения;

- купонная ставка — процент за пользование деньгами держателя;

- дата погашения — день выкупа купонов;

- срок обращения — это время нахождения облигации у инвестора;

- сумма погашения — денежные средства, уплачиваемые эмитентом при выкупе.

К особенностям ОФЗ относятся:

- Низкая рискованность капиталовложений.

- Льготное налогообложение, что повышает привлекательность этого инструмента и компенсирует небольшую прибыльность.

- Невысокая прибыльность в сравнении с корпоративными.

Другие способы классификации

Помимо упомянутых классификаций, государственные ценные бумаги могут разделяться по следующим критериям:

- Индексация выплат. Различают неиндексируемые ЦБ, выплата которых оговаривается единоразово и не изменяется до момента выплаты, а также индексируемые, чья величина выплат увеличивается, к примеру, на размер инфляции.

- Обеспеченность. Государственные облигации способны оплачиваться собственностью эмитента или не иметь никакого обеспечения.

- Конвертируемость. При невозможности перевода ОФЗ, ее можно обменять на прочие ценные бумаги конкретного эмитента. В противном случае, обмен возможен лишь на денежные средства.

Плюсы и минусы гособлигаций

К достоинствам капиталовложений в гособлигации можно отнести:

- низкий финансовый риск;

- государственные гарантии возврата средств;

- большой выбор выпускаемых долговых бумаг;

- доходность по ним менее зависима от срока, чем банковские депозиты;

- доступность;

- право передачи по наследству;

- возможность досрочного возврата своих денег.

В качестве недостатка можно указать относительно небольшой уровень доходности. В этом плане выгоднее оказываются корпоративные купоны.

Виды в РФ

В нашей стране бумаги госдолга называются облигациями федерального займа. Их эмитирует РФ посредством Центрального банка и Министерства финансов.

Факты об ОФЗ

- Прибыльность от государственных облигаций находится на уровне ставки Центробанка.

- На получаемый инвестором доход влияет и срок обращения — чем он больше, тем выше прибыль.

- ОФЗ выпускаются на короткий срок, средний и долгий, причем максимальный — 25 лет.

- По способу выкупа ОФЗ делятся на обычные (выкупаются по окончании срока) и амортизационные (денежные средства возвращаются частями).

- Доходы, полученные с любых бондов облагаются налогом в 13%.

- Бумаги госдолга часто называют «облигациями без риска».

ОФЗ Н

Это ценные бумаги со сроком обращения 3 года, размещаемые Минфином России исключительно для физлиц. Стоимость их невелика, а вот надежность максимальна. Приобретаются они в Сбербанке и ВТБ 24.

ОВВЗ

Это облигации внешнего валютного займа — бумаги госдолга, торгуемые на иностранных фондовых рынках. Номинал этих бондов устанавливается в американских долларах.

Еврооблигации

Это валютные ценные бумаги, размещаемые Минфином РФ. Их надежность выше, чем у ОФЗ, поскольку это международные долговые обязательства.

Разные условия выкупа

Помимо традиционного способа погашения, существуют возможности одностороннего прекращения долгового обязательства:

- отзывные облигации — с правом эмитента досрочно погасить купоны;

- конвертируемые — предусматривают обязанность держателя по окончании срока обменять бонды на акции того же эмитента;

- с правом досрочного отчуждения — предоставляют инвестору возможность вернуть бумаги в любой момент.

Купонная ставка

Купонная, или гарантированная процентная ставка — это размер компенсации за пользование деньгами инвестора, которую он получит от государства. Их существует несколько видов:

- фиксированная — неизменная на весь период обращения;

- плавающая — зависит о определенных условий, которые могут изменяться;

- обратная плавающая — меняется обратно пропорционально определенной величине;

- нулевая — с отсутствием процентных начислений.

Что это такое?

Государственная облигация – это ценная бумага, которая подтверждает факт, что правительство определённого государства (далее — эмитент облигации) должно собственнику облигации определённую сумму денег.

В РФ выпуском гособлигаций ведает МинФин РФ, они называются ОФЗ — Облигации Федерального Займа. В США, к примеру, государственные облигации выпускает Казначейство США (US Treasury), а облигации именуются «трежерс» (treasures). Государственные облигации выпускают Министерства Финансов или Казначейства разных стран, обеспечивая, тем самым, гарантию государства.

Облигации могут быть не только государственными, есть множество разновидностей по разным параметрам,

Риски

Риски сопутствуют любым капиталовложениям. И хотя государственные облигации признаются безрисковым инвестиционным инструментом, все же возможны ситуации, когда их держатель несет убытки.

Ликвидность на рынке

Ликвидность — это скорость реализации актива. С учетом того, что облигации не всегда пользуются повышенным спросом, реализовать их быстро можно только за счет потери в цене.

Процентная ставка

При росте процентных ставок понижается стоимость облигаций. Вследствие этого при досрочном возврате долговых бумаг их номинал может оказаться ниже, чем при покупке, и инвестор потеряет часть своих денег.

Валюта

Вследствие колебаний котировок стоимость ценных бумаг, выпущенных в иностранной валюте, также может изменяться. Соответственно, при изменении валютных курсов вероятна их продажа по более низкой цене.

Займы

Займы государства могут быть внешними, внутренними и валютными. По внутреннему займу эмитенту поступают средства от граждан и предприятий, а также от других стран и международных объединений.

Валютный внутренний

Этот вид займа ориентирован на привлечение валютных средств. Выделяют облигации с номиналом в иностранной валюте (долларах США) и те, которые были индексированы. Они выпускаются на 1 или 3 года.

Внешний

Внешний государственный заем – это форма получения государством средств от внешних кредиторов. Он предоставляется, как правило, на 1-2 года зарубежными компаниями и банками. На срок более 5 лет заем выдается страховыми организациями, банкирскими домами и мировыми инвесторами.

Правовое регулирование

Правовые аспекты выпуска и обращения ОФЗ устанавливаются Федеральными законами:

- «О рынке ценных бумаг» от 11 апреля 1996 г.

- «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг» от 17 июля 1998 г.

Периодичность и размер выпусков облигаций Госзаймов в РСФСР и СССР по годам

| Год | Название займа | Тип | Срок, лет | Общая сумма в рублях |

| 1922 | Первый внутренний краткосрочный государственный хлебный заём | беспроцентный, безвыигрышный | 8 мес. | 10 млн пудов ржи |

| 1922 | Государственный 6% выигрышный заём | 6-процентно-выигрышный | 10 | 100 млн |

| 1923 | Второй внутренний краткосрочный государственный хлебный заём | беспроцентный, безвыигрышный | 11 мес. | 100 млн пудов ржи |

| 1923 | Государственный краткосрочный сахарный заём | беспроцентный, безвыигрышный | 11 мес | 1 млн пудов сахара-рафинада |

| 1924 | 8% внутренний золотой заём | выигрышный | 6 | 100 млн |

| 1924 | Второй государственный выигрышный заём | 6-процентно-выигрышный | 5 | 100 млн |

| 1924 | Крестьянский выигрышный заём | 5-процентно-выигрышный | 21 мес. | 50 млн |

| 1925 | Государственный краткосрочный 5% внутренний заём | 5% | 1 | 10 млн |

| 1925 | Государственный внутренний заём хозяйственного восстановления | процентный | 4,5 | 300 млн |

| 1925 | Второй крестьянский выигрышный заём | 1-процентно-выигрышный | 2 | 100 млн |

| 1926 | Второй государственный 8% внутренний заём | 8% | 5 | 100 млн |

| 1926 | Государственный внутренний выигрышный заём | выигрышный | 5 | 30 млн |

| 1927 | Государственный внутренний 10% выигрышный заём | 10-процентно-выигрышный | 8 | 100 млн |

| 1927 | Третий государственный 8% внутренний заём | 8% | 10 | 200 млн |

| 1927 | Третий крестьянский выигрышный заём | 1-процентно-выигрышный | 3 | 25 млн. |

| 1927 | Государственный внутренний 12% заём | 12% | 10 | 200 млн. |

| 1927 | Государственный внутренний 6% выигрышный заем индустриализации народного хозяйства СССР | 6-процентно-выигрышный | 10 | 200 млн |

| 1928 | Государственный внутренний выигрышный заем укрепления крестьянского хозяйства | 6-процентно-выигрышный | 3 | 100 млн |

| 1928 | Второй государственный внутренний выигрышный заем индустриализации народного хозяйства СССР | два варианта: выигрышный и 6-процентно-выигрышный | 10 | 50 млн |

| 1928 | Государственный внутренний 11% заём | 11% | 10 | 300 млн |

| 1928 | Четвертый государственный 8% внутренний заём | 8% | 15 | 400 млн |

| 1929 | Третий государственный внутренний выигрышный заем индустриализации народного хозяйства СССР | два варианта: выигрышный и 6-процентно-выигрышный | 10 | 750 млн |

| 1929 | Государственный внутренний заём | выигрышный | 5 | 125 млн |

| 1930 | Государственный внутренний 9% выигрышный заём | процентно-выигрышный | 10 | 50 млн |

| 1930 | Государственный внутренний выигрышный заём «Пятилетка в четыре года» | два варианта: выигрышный и 6-процентно-выигрышный | 10 | 1,2 млрд |

| 1931 | Государственный внутренний заём «Пятилетка в четыре года» | 2 варианта: выигрышный и 10% | 10 | 1,6 млрд |

| 1932 | Государственный внутренний выигрышный заём | выигрышный | 10 | 100 млн |

| 1932 | Государственный внутренний заём четвертого завершающего года пятилетки | 2 варианта: выигрышный и 10% | 10 | 3,2 млрд |

| 1933 | Государственный внутренний заём второй пятилетки | три варианта: выигрышный, 7-процентный и 10-процентный | 10 | 3 млрд |

| 1934 | Государственный внутренний заём второй пятилетки | 2 варианта: выигрышный и 10% | 10 | 3,5 млрд |

| 1935 | Государственный внутренний выигрышный заём | выигрышный | 10 | 300 млн |

| 1935 | Государственный внутренний заём второй пятилетки | 2 варианта: выигрышный и 8% | 10 | 3,5 млрд |

| 1936 | Государственный внутренний заём второй пятилетки | 2 варианта: выигрышный и 4% | 20 | 4 млрд |

| 1937 | Государственный внутренний заем укрепления обороны СССР | 2 варианта: выигрышный и 4% | 20 | 4 млрд |

| 1938 | Государственный внутренний выигрышный заём | выигрышный | 20 | 600 млн |

| 1938 | Государственный внутренний заём третьей пятилетки | 2 варианта: выигрышный и 4% | 20 | 5,9 млрд |

| 1939 | Государственный внутренний заём третьей пятилетки | 2 варианта: выигрышный и 4% | 20 | 6 млрд |

| 1940 | Государственный внутренний заём третьей пятилетки | 2 варианта: выигрышный и 4% | 20 | 8 млрд |

| 1941 | Государственный внутренний заём третьей пятилетки | 2 варианта: выигрышный и 4% | 20 | 9,5 млрд |

| 1942 | Государственный военный заём | 2 варианта: выигрышный и 2% | 20 | 10 млрд |

| 1943 | Второй государственный военный заём | 2 варианта: выигрышный и 2% | 20 | 12 млрд |

| 1944 | Третий государственный военный заём | 2 варианта: выигрышный и 2% | 20 | 25 млрд |

| 1945 | Четвёртый государственный военный заём | 2 варианта: выигрышный и 2% | 20 | 25 млрд |

| 1946 | Государственный заём восстановления и развития народного хозяйства СССР | выигрышный | 20 | 20 млрд |

| 1947 | Государственный заём восстановления и развития народного хозяйства СССР | выигрышный | 20 | 20 млрд. р. |

| 1947 | Государственный 3% внутренний выигрышный заем | два варианта: выигрышный и 3-процентный | 20 | 20 млрд |

| 1948 | Государственный заём восстановления и развития народного хозяйства СССР | выигрышный | 20 | 20 млрд |

| 1947 | Государственный 2% заём | 2 варианта: выигрышный и 2% | 20 | 20 млрд |

| 1949 | Государственный заём восстановления и развития народного хозяйства СССР | выигрышный | 20 | 20 млрд |

| 1950 | Государственный заём восстановления и развития народного хозяйства СССР | выигрышный | 20 | 20 млрд |

| 1951 | Государственный заём развития народного хозяйства СССР | выигрышный | 20 | 30 млрд |

| 1952 | Государственный заём развития народного хозяйства СССР | выигрышный | 20 | 30 млрд |

| 1953 | Государственный заём развития народного хозяйства СССР | выигрышный | 20 | 30 млрд |

| 1954 | Государственный заём развития народного хозяйства СССР | выигрышный | 20 | 30 млрд |

| 1955 | Государственный заём развития народного хозяйства СССР | выигрышный | 20 | 30 млрд |

| 1956 | Государственный заём развития народного хозяйства СССР | выигрышный | 20 | 30 млрд |

| 1957 | Государственный заём развития народного хозяйства СССР | выигрышный | 20 | 30 млрд |

| 1966 | Государственный 3-процентный внутренний выигрышный заём | 3-процентно-выигрышный | 20 | |

| 1982 | Государственный внутренний выигрышный заём | выигрышный | 20 |

Интересно: Инвестиции в облигации для начинающих: обзор рынка, оценка рисков, стратегия от эксперта Юрия Гугнина, Ph.D. по мат.моделям в экономике.

Доходность гособлигаций

Уровень прибыли по гособлигациям устанавливается на уровне ставки ЦБ РФ. Она выше, чем по банковским вкладам, но ниже, чем по корпоративным бондам.

Прибыль от таких ценных бумаг обуславливается их рыночной ценой при покупке, от величины купона и срока. Чем дольше купон находится у держателя, тем больший доход он приносит.

Прибыль по валютным облигациям определяется рядом факторов, но при продаже их стоимость может в разы превышать номинальную.

Следует помнить о том, что в случае досрочной продажи государственных облигаций с держателя будет удержан комиссионный сбор. Его максимальный размер составляет 3%. Соответственно, выручка от продажи окажется меньше планируемой.

Покупка и продажа

Оборот государственных облигаций происходит на фондовом рынке.

Приобретаются они тремя способами:

- Через брокера.

- Путем ИИС. Этот способ дает инвестору право получения налогового вычета в размере 13%.

- Обратившись в Сбербанк или ВТБ 24.

ОФЗ-н разрешается продавать только в том финансовом учреждении, где они были куплены. Передавать, дарить, использовать в качестве залога или взноса в капитал запрещается. А вот завещать и передавать государственные облигации по наследству можно.

Стоимость облигаций федерального займа

Цена единицы в среднем составляет около 1000 рублей. Минимальное число, которые можно приобрести — 30 штук, а максимальное на одного человека — 15 тыс. штук.

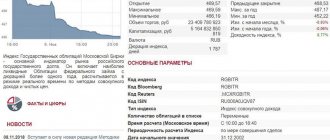

Облигации с постоянным купонным доходом

На 01.04.2019 г стоимость ОФЗ с постоянным купонным доходом составляет 1000 рублей. Прибыльность варьируется от 6,4 до 8,15% с учетом выпуска.

Облигации с переменным купоном

Их цена на сегодняшний день установлена в пределах 1000 рублей за единицу. Доходность их варьирует от 7,3 до 8,3%.

Облигации с индексируемым номиналом

Цена таких облигаций устанавливается с учетом индекса потребительских цен на товары и услуги. На 04 апреля 2021 года их номинал установлен в пределах 1171,07 — 1198,19 рублей за единицу. Накопленный купонный доход с учетом индексации — от 0,72 до 8,29%.

Восстановление народного хозяйства

С 1946 по 1950 год стали выпускаться подписные выигрышные займы восстановления и развития народного хозяйства. Выигрышем облагались только 35% облигаций, причём целой облигацией считался номинал 100 рублей, более мелкие – частями, а более крупные – несколькими номерами.

Облигация 2% займа 1948 года

В ходе денежной реформы 1947 года были пересчитаны и вклады населения. Все облигации выигрышного займа 1938 года обменивались по курсу 5:1 на новые трёхпроцентные образца 1947 года, а 8%-облигации 1927-1928 годов и облигации 1936-1945 (кроме выигрышных 1938) по курсу 3:1 на 2% заём 1948 года. Оба были рассчитаны на 20 лет. На второй были обменены и различные обязательства и свидетельства на получение социальных выплат. С 1951 года выпускаются выигрышные займы развития народного хозяйства номиналом от 10 до 500 рублей, рассчитанные на 20 лет. Именно эти выпуски стали самыми массовыми, многие из них так и не были погашены. В 1957 году во вкладах находилось 300 миллиардов рублей (около 1500 рублей на одного жителя страны). Чтобы не обременять государство новыми внутренними долгами, с этого времени выпуск займов прекращается и останавливаются выплаты выигрышей и процентов на 20 лет.

Облигация 1952 года на сумму 500 рублей