Облигации для физических лиц, это не только ОФЗ-Н – это ценные долговые бумаги с минимальным риском дефолта. Они высоконадежны и обеспечены, задают «темп» котировок муниципальных и корпоративных облигаций, размещаемых на Московской фондовой бирже.

Приобрести ОФЗ могут физические лица, профессиональные инвесторы, в том числе иностранные трейдеры. Рассмотрим подробнее, насколько выгодно одалживать деньги правительству, и какие виды ОФЗ предложены населению в 2021 году.

Что это такое и зачем они нужны

Используя облигации федерального займа, государство привлекает средства в долг у физических и юридических лиц. Эмитентом таких бондов от лица государства выступает Минфин РФ. Частные инвесторы могут купить и продать облигации федерального займа на вторичном рынке. Крупные игроки, помимо этого, могут также участвовать в первичных аукционах размещения, приобретая большие лоты облигаций.

На российском рынке для физических лиц не представлено инструментов надежнее, чем государственные бонды федерального займа. В 2021 году, на фоне выхода нерезидентов из ОФЗ, активное распространение стали получать специальные виды облигаций федерального займа, ориентированные конкретно на физических лиц. Но об этом немного позже.

Цели государства

Первоочередная задача выпуска бондов федерального займа – это сохранение баланса и покрытие дефицита бюджета. Кроме этого, целью может быть гашение долга перед другими государствами. Развитие инфраструктуры также входит в список целевых назначений при эмиссии бумаг федерального займа. В последние годы, например, большое количество привлеченных от физических лиц средств пошло на масштабные инфраструктурные проекты.

Срок действия

Облигации федеральных займов выпускаются с различными сроками обращения. В 2021 году превалирующее число выпущенных инструментов, ориентированных на физических лиц, имеют срок обращения 3 года. На московской бирже можно найти выпуски как с меньшим, так и с большим периодом обращения. Часто бонды федерального займа подразделяют на кратко- , средне- и долгосрочные.

Для чего их выпускают

Когда эмитент (компании, государство или муниципальные области) выпускают облигации, они берут деньги в долг. С обязательством выплаты процентов по купонам и основного долга в конце срока обращения.

Главная сложность или проблема. В последний день обращения бумаг, нужна «огромная куча» денег, дабы расплатиться со всеми держателями облигаций.

А где ее взять?

Откладывать заранее. Замораживая деньги. Копить-копить. И еще раз копить. А вдруг денег не наберется? Снова занимать на стороне?

А можно выпустить амортизационные облигации. Погашая долг небольшими партиями в течение всего срока.

Правило постепенного досрочного погашения выгодно компаниям, с постоянным денежным потоком.

Примеры.

Возьмем какой-нибудь Магнит. Для расширения бизнеса (открытия новых магазинов) нужны деньги. 900 миллионов. Средства привлекли при помощи выпуска облигаций. Компании нужно около года от момента сбора денег до запуска торговых точек. Потом они начинают генерировать прибыль. И Магнит имеет возможность часть этой прибыли направлять на уменьшение долга.

Лукойл. Для разработки и запуска нового месторождения привлекаются деньги инвесторов. Старт проекта запланирован через 5 лет. После этого новая нефть (и новые деньги) потекут рекой. На эти деньги можно амортизировать долг. Значит выпускаем аналогичные облигации.

Плюсы для эмитента:

- Снижения перекоса размера выплат. Компания, небольшими частями, безболезненно для бизнеса постепенно отдает основной долг.

- Экономия на выплаты по купонам. Амортизируя облигации, общий долг снижается. Проценты платятся уже с меньшей суммы.

Амортизационные облигации напоминают потребительский кредит или ипотеку. Заемщик, получая кредит в банке, ежемесячно платит проценты по кредиту + часть долга. Это более щадящий режим выплат, если бы нужно было выплачивать только проценты. А лет через 5-10 отдать сразу весь долг единовременно.

Виды с расшифровками

Облигации федерального займа бывают нескольких видов:

- Облигации с амортизацией долга (АД). Их отличительная особенность – постепенное погашение номинальной части облигации. Однако эти бонды постепенно уходят из обращения, и их популярность среди инвесторов угасает.

- Бумаги федерального займа с постоянным доходом (ПД). Это самый распространенный вид финансовых инструментов государственного долга.

- Бонды с переменными купонными выплатами (ПК).

- Гособлигации федерального займа с индексацией номинала (ИН).

- Народные облигации (ОФЗ-Н). Выпуск этих госбондов ориентирован на физических лиц.

Теперь о некоторых из них подробнее.

По типу купонных выплат

Как я уже сказал, облигации федерального займа могут иметь фиксированный или изменяющийся во времени купон. Госбонды с постоянным купоном имеют заранее определенную ставку, которая сохраняется на протяжении всего периода обращения инструмента. Такие облигации крайне актуальны сейчас, так как ЦБ РФ уже неоднократно говорил о скором возобновлении процесса снижения рыночных ставок.

Бумаги федерального займа с переменным купоном в течение срока своего обращения неоднократно меняют свою доходность. Ее показатели привязаны к индексу RUONIA (Ruble Overnight Index Average), а он, в свою очередь, сильно коррелирует с ключевой ставкой Центробанка РФ. Такой тип облигаций хорошо подходит физическим лицам, так как не надо углубляться в экономические процессы и прогнозировать динамику ставок.

Есть еще такой вид бумаг федерльного займа, как бескупонные облигации. Но частные инвесторы и физические лица такими инструментами практически не владеют, да и новых бондов такого типа сегодня выпускается немного.

По номиналу

Номинальная стоимость облигации федерального займа может амортизироваться или индексироваться. В первом случае инвестору возвращается часть от номинала вместе с регулярными выплатами. В варианте с индексацией номинальная составляющая бонда привязана к показателям инфляции. Если Минфин в 2021 году выпустил ОФЗ-ИН с номиналом в 1000 руб., а инфляция за отчетный год (2018) зафиксирована в районе 5 %, то в 2021 году ее номинал составит уже 1050 руб.

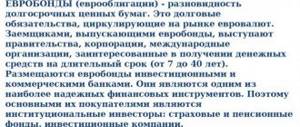

Евро Гособлигации

Гособлигации выпускаются в валюте для выхода на международную фондовую биржу. Они значительно отличаются от привычных ОФЗ, рассчитанных на профессиональных и непрофессиональных инвесторов одновременно.

Их основные особенности:

- Валюта – доллар США.

- Номинальная стоимость – 100 000, 200 000 USD.

- Доходность – купонные выплаты и разница цен покупки-продажи.

Валютные облигации являются дорогостоящими и недоступны при малых стартовых вложениях. Однако прибыль существенно выше ставок по валютным вкладам.

Если анализировать доходность еврооблигаций ОФЗ в российском денежном эквиваленте – долларовые 4,5% выгоднее рублевых 7-9%.

Преимущества и недостатки

Конкретные виды инструментов федерального займа имеют свои плюсы и недостатки. Скажу об общих положительных моментах. Если сравнить ставки ОФЗ и депозитов году, то станет понятно, что доходность первых выше. Помимо этого, уровень надежности бондов выше.

Облигации можно купить и продать на вторичном рынке без потери доходности за период. Оговорюсь, что этот пункт не относится к народным ОФЗ, которые активно предлагались к покупке физическим лицам через государственные банки.

Минусов у госбондов немного, хотя отмечу, что они сильно недотягивают по доходности до корпоративных бондов.

Где смотреть информацию

На сайте про облигации — rusbonds.ru. Проходим бесплатную регистрацию (без нее не дает делать поиск и выборку по бумагам).

Переходим в «Поиск». Задаем фильтрацию для отбора по параметрам:

- Состояние выпуска — «В обращение»

- Амортизация — «Есть»

По желанию, в поле «Сектор рынка», можно сделать отбор по видам облигаций: ОФЗ, корпоративные или муниципальные.

Как зарабатывать на них

Для физических лиц, которые готовы покупать ОФЗ, главный вариант извлечения прибыли – регулярные купонные выплаты. Здесь удачным решением может быть стратегия реинвестирования купонов.

Другие виды облигаций федерального займа обращаются на бирже, а значит, есть способ извлечь выгоду из рыночной цены бонда. Приведу реальный пример. Госбумага серии 26207 в сентябре 2021 года стоила 95 % от номинала, а в конце 2021 и начале 2021 торговалась уже около 100 % от номинала. Инвесторы, купившие эту бумагу в тот период, помимо купона могли заработать на приросте стоимости.

Как рассчитывается ставка ОФЗ

Ставка по облигациям федерального займа тесно коррелирует с ключевой ставкой ЦБ. К примеру, в период с 17.09.2018 г. по 16.12.2018 г. ключевая ставка была на уровне 7,50 %, а с 17.12.2018 года она подросла до 7,75 %. Представители ЦБ заявляют, что в дальнейшем ставки могут развернуться и пойти на снижение. Учитывая эту информацию, можно прогнозировать будущие доходности по бондам федерального займа.

Для долговых расписок типа ФД (с фиксированным доходом) величина купона устанавливается только один раз на весь срок обращения. Для гособлигаций с плавающей ставкой купон постоянно меняется.

В качестве примера возьму облигацию ОФЗ 29006. Она предполагает плавающий купон и погашение в 2025 г. Регулярность выплат каждые 182 дня, предыдущий купон был начислен 06.02.2019 по ставке 8,25 % годовых.

Следующая выплата намечена на 07.08.2019 г., но ставка купона, связи с повышением индекса RUONIA, теперь уже будет составлять 8,48 % годовых. Для расчета ставки и доходности по инструментам физические лица могут использовать специальные калькуляторы доходности облигаций, расположенные на сайтах cbonds и rusbonds.

Какова доходность

Купонная доходность по облигациям федерального займа будет на пару процентов превышать ставку по депозитам для физических лиц. Для примера: вклад в Сбербанке в 2021 году гарантировал ставку 5–5,5 % годовых. А ставка по ОФЗ, ориентированным на физические лица, которые предлагал тот же Сбербанк также с приобретением в 2018 году, составляет 7,25 %. К тому же здесь предполагаются более регулярные выплаты, реинвестирование которых поможет физическим лицам увеличить процент заработка от инвестиций в федеральные расписки.

Риски

Среди российских активов облигации федерального займа имеют наивысший рейтинг надежности. Выплаты по ним гарантируются не частными лицами, а государством. Многие инвесторы причисляют такие госбумаги к безрисковым активам.

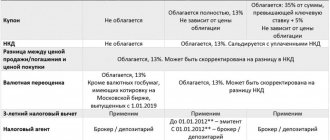

Облагаются ли налогом

Все виды облигаций федерального займа освобождены от начисления налога на купонный доход. Однако 13 % НФДЛ все же придется уплатить, если имеется прибыль от прироста стоимости тела долговой расписки. Но это относится только к продаже на вторичном рынке и не затрагивает народные ОФЗ, ориентированные на физических лиц.

Выгодно ли покупать

Выгоды приобретения ОФЗ по сравнению с депозитом очевидны. Многие физические лица при прочих равных уже начали предпочитать стандартным депозитам облигации, и это хороший знак для общего финансового менталитета. Более высокая доходность, ликвидность и регулярность выплат, комбинированные с наивысшим уровнем надежности, дает этим инструментам безоговорочное преимущество.

Можно ли покупать на ИИС

Индивидуальный инвестиционный счет – это еще один инструмент, который физические лица начали активно брать на вооружение в настоящее время. На этот счет можно покупать любые типы облигаций федерального займа. С одним лишь ограничением: максимальная сумма пополнения счета в год составляет 1 млн руб.

Где посмотреть список доступных для покупки

Те ОФЗ, которые обращаются на Московской бирже, можно отслеживать через специальные сайты по инвестиционной тематике: rusbonds, cbonds и др. Доступна информации в режиме онлайн через интерактивные терминалы брокеров. Если нужна информация по ОФЗ-Н для физических лиц, которые реализуются только в банковской системе, то ее следует искать в актуальных предложениях банков.

Сколько стоит 1 штука

В большинстве случаев номинал одной облигации федерального займа установлен в размере 1 тыс. рублей. Однако приобретение народных бондов для физических лиц сейчас имеет минимальный финансовый порог в размере 30 тыс. рублей.

Облигации федерального займа на примере

Номинальная стоимость одной облигации составляет 1000 рублей. Это справедливо почти для всех облигаций.

ВНИМАНИЕ! Цена на вторичном рынке чаще всего отличается от номинальной, кроме того, в неё включен накопленный купонный доход (НКД). Рыночная цена выражается в процентах от номинальной стоимости, НКД обозначен в рублях. При покупке всё это выплачивается продавцу ОФЗ.

Например: ОФЗ 24019, ее котировка составляет 101,706, НКД = 40,27 рубля. Какова будет стоимость бумаги в рублях? Номинал – 1000 руб., а котировка выражена в процентах от номинала.

1000 руб. * 101,706% = 1017,06 руб.

Учитывая НКД, который будет уплачен продавцу, финальная стоимость ценной бумаги составит для покупателя:

1017,06 + 40,27 = 1057,35 руб.

Стоимость может быть как меньше, так и больше номинальной, все зависит от котировки облигации на рынке. Стоит помнить, что на момент погашения ОФЗ ее владельцу вернется номинальная стоимость вне зависимости от цены покупки.

Срок размещения данных ценных бумаг зависит от их вида и находится в диапазоне от 1 года до 30 лет.

Годовой доход в процентах находится в пределах от 7,5% до 10,5%. В некоторых случаях он может зависеть от срока владения облигациями.

Другой пример о доходности облигаций, простыми словами, можно посмотреть в этом видео:

Где торгуются и кто может купить ОФЗ

Все бонды федерального займа размещаются на Московской бирже. Исключение – только народные долговые инструменты, ориентированные на физических лиц. Торгуемые облигации могут покупать все участники рыночных отношений, в том числе и иностранные контрагенты.

Можно ли купить ОФЗ без посредников

Такая возможность есть. Если физическое лицо хочет вложить свои сбережения в ОФЗ без посредника в виде банка, то ему следует зарегистрироваться на бирже и получить статус частного инвестора. Сделать это можно, открыв торговый счет в одном из российских лицензированных брокерских домов. Сама процедура бесплатная, однако за дальнейшие транзакции придется платить незначительные комиссии.

Лучшие брокеры

Брокера следует выбирать из числа крупнейших представителей отрасли. Инвестор получит надежный доход, скооперированный с высоким уровнем сервиса и конкурентными комиссиями.

Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Сколько стоят на сегодня: онлайн-курс (здесь будут графики)

Доходность по ОФЗ прошлых лет

Покупка без посредников

Выпуски ОФЗ-н проводятся Минфином для физических лиц, не знакомых с биржевой торговлей. Покупка ценных бумаг напрямую у банка-агента требует осуществления меньшего объема операций, достаточно только завести счет и заключить договор. С другой стороны, приобретение ОФЗ-н в банке снижает доходность из-за комиссии до 1,5%.

Для получения предельной выгоды от облигации можно использовать брокерские услуги, такие компании работают как отдельными структурами, так и дочерними организациями тех же банков-агентов.

Оформление брокерского счета не сложнее заведения банковского, при этом отсутствуют крупные комиссии на приобретение ценных бумаг. Неудобство представляет необходимость установки торгового терминала на свой компьютер и самостоятельная покупка через него облигаций. К положительным сторонам относятся экономия на услуге, и возможность покупки любого количества облигаций и их перепродажи без финансовых потерь.

Стоит ли вкладываться: мнение экспертов

Облигации федерального займа – это тот инструмент, который обязательно должны использовать как обыкновенные физические лица, так и опытные инвесторы. Первые могут получать приемлемую доходность при безоговорочном уровне надежности, а вторые могут извлекать дополнительную выгоду из высокой ликвидности и возможности использовать эти бумаги как обеспечение торговых позиций.

Преимущества перед другими ценными бумагами

Повторюсь, что долговые бумаги федерального займа – самый надежный инструмент на рынке. Они обладают суперликвидностью для нашей биржи, по ним предусмотрены налоговые льготы, в отличие, например, от дивидендных акций или высокодоходных облигаций. Кроме этого, государственные бонды федерального займа имеют низкий входной финансовый порог, ведь 1 облигацию можно купить за сумму около 1000 руб.

Кто имеет право приобрести?

Приобрести ОФЗ-н могут совершеннолетние граждане РФ, выступающие физическими лицами. Приобретенные ценные бумаги нельзя передавать на учет в другие банки и депозитарии, продавать и передавать любым иным образом, а также использовать как обеспечение залога. Облигации народного займа можно будет только сдать в тот же банк, где они были приобретены.

После истечения 3-х летнего срока, стоимость с добавочными процентами будет зачислена на личный счет клиента, после обращения, либо автоматически. Сдать облигации можно до истечения срока их действия, потеряв часть инвестиционного дохода.

Расчет приобретения на примере

Для примера возьму ОФЗ 26224, выпущенную в феврале 2021. Ее номинал 1000 рублей, годовая ставка купона 6,90 %. Это государственная бумага с постоянным доходом, поэтому купон будет актуален не только для 2021 г., но и для всех последующих периодов. Выплата купона 2 раза в год. Погашение инструмента запланировано на 2029 год, его рыночная стоимость сейчас составляет 92,5 % от номинала.

Т.е. любое физическое лицо, открыв счет у брокера, сможет купить эту долговую расписку за 925 руб. Открыв онлайн-калькулятор расчета, инвестор увидит, что получит текущую доходность к погашению в районе 8,16 % годовых.

Теперь пример для физических лиц. Сейчас Сбербанк предлагает ОФЗ-Н третьего выпуска № 53003. Эти долговые расписки федерального займа выпускаются с 17 сентября 2021 года. Купон выплачивается через каждые 182 дня. Цена приобретения установлена в 100 % от номинала, или 1000 руб. Ставка купона равна 7,25 % годовых.

Облагаются ли налогом?

Единственными комиссионными удержаниями, которыми облагается народная облигация, являются банковские издержки. Банки-агенты, которыми выступают ВТБ и Сбербанк, взимают комиссию при закрытии облигации. При сумме до 50 тысяч рублей она составит 1,5% сделки, от 50 до 300 тысяч – 1%, а от 300 тысяч – 0,5% от общей суммы. Налогообложение относительно данного вида ценных бумаг государством не производится.

Читайте в отдельной статье, все особенности налогообложения ОФЗ, корпоративных и валютных облигаций.

Отзывы инвесторов

Многие опытные инвесторы используют этот инструмент и отзываются о нем по большей части позитивно. Участники рынка отмечают высокую ликвидность расписок федерального займа. Вместо того чтобы хранить деньги в кэше, большинство трейдеров паркует свой капитал в коротких госбондах. Также, по словам активных инвесторов, последние годы были хорошими в плане возможностей для заработка, который предоставил рынок государственных бумаг.

Как получить налоговый вычет НДФЛ?

Это удивительно, но способ вообще не платить налоги тоже есть. Но, как это обычно бывает, с нюансами. Получить вычет НДФЛ при покупке облигации можно, только оформив индивидуальный инвестиционный счёт (ИИС). Эта услуга появилась в 2015 году и ей может воспользоваться любой гражданин РФ. Оформить ИИС можно только один раз на одного человека и счёт имеет ряд ограничений.

Открыв его, можно получить полный вычет налогов и даже дополнительные деньги от государства. За счёт этих выплат, которые по сути являются возвратом ваших прошлых уплаченных налогов, в комбинации с покупкой ОФЗ, можно получить доходность в 20% годовых. Таким образом, государство хочет заинтересовать население в торговле на бирже и повысить финансовую грамотность страны. Но это уже тема для отдельной статьи.

Что лучше: этот вид или обычные ОФЗ

Если сравнивать обыкновенные госбумаги, котируемые на бирже, с теми, что предлагаются банками физическим лицам, то первые имеют ряд преимуществ. Для начала это ликвидность. Физическое лицо не может продать банку облигацию в любое время с сохранением накопленного дохода. А инвестор может это сделать, продав свои бонды на вторичном рынке.

Помимо этого, выбор биржевых облигаций федерального займа намного больше, чем тот список, который банковские структуры предлагают физическим лицам. К тому же физические лица не могут купить народные бонды ФЗ на сумму меньшую, чем 30 тыс. руб. Однако у котируемых инструментов тоже есть один минус: это брокерские и биржевые комиссии. Их необходимо платить каждый раз при совершении транзакций на бирже.

В случае покупки облигаций федерального займа через банк физическому лицу могут предоставлять льготные условия по комиссиям, если он будет держать их определенный период. Но выгод у биржевых инструментов намного больше, поэтому физическим лицам в настоящее время лучше покупать обычные бумаги через брокерский счет.

Зачем выпускают ОФЗ-АД

Вообще, ОФЗ-АД наиболее выгодны эмитенту, нежели чем инвестору.

Амортизация – является обязанностью эмитента выплатить часть номинала в указанный срок, то есть, частично погасить долг.

Если государство выпустит ОФЗ-ПД, и захочет погасить долг заранее, то оно сможет выкупить часть облигаций, что продаются в данный момент, и выплачивать купоны самому себе, тем самым, уменьшив долг. Но в любом случае, большая часть останется у инвесторов, и продадут бумагу только те, кто этого хочет. В случае же с ОФЗ-АД, всех инвесторов принуждают к продаже части облигаций. Это так же является причиной низкого интереса инвесторов к бумаге, так как облигация выгодна лишь для одной стороны.

Список

Кроме терминала QUIK, список ОФЗ-ПД можно посмотреть и на специальных сайтах. Например у брокера ФИНАМ или на сайте rusbonds.ru.

Поиск на rusbonds. В названии можно просто вбить «ПД» или найти по фильтрам. Обратите внимание, фильтр «Состояние выпуска» должен быть установлен на «В обращении»

Ниже собранный список всех ОФЗ-ПД в обращении. С удобной колонкой годового купонного дохода. Чтобы посмотреть рыночную цену, зайдите в QUIK или найдите на сайте rusbonds эту бумагу (придётся зарегистрироваться), там в общих сведениях будет рыночная цена бумаги за предыдущую торговую сессию.

| Облигация | Дата погашения | Номинал | Объем эмиссии | Купон, % годовых |

| ОФЗ-26205-ПД | 14.04.2021 | 1000 RUB | 150 000 000 000 | 7.5 |

| ОФЗ-26217-ПД | 18.08.2021 | 1000 RUB | 290 000 000 000 | 7 |

| ОФЗ-25083-ПД | 15.12.2021 | 1000 RUB | 350 000 000 000 | 7.6 |

| ОФЗ-26209-ПД | 20.07.2022 | 1000 RUB | 150 000 000 000 | 7.4 |

| ОФЗ-26220-ПД | 07.12.2022 | 1000 RUB | 350 000 000 000 | 7.4 |

| ОФЗ-26211-ПД | 25.01.2023 | 1000 RUB | 150 000 000 000 | 7 |

| ОФЗ-26215-ПД | 16.08.2023 | 1000 RUB | 260 885 454 000 | 7 |

| ОФЗ-26223-ПД | 28.02.2024 | 1000 RUB | 350 000 000 000 | 6.5 |

| ОФЗ-26222-ПД | 16.10.2024 | 1000 RUB | 350 000 000 000 | 7.1 |

| ОФЗ-26219-ПД | 16.09.2026 | 1000 RUB | 350 000 000 000 | 7.75 |

| ОФЗ-26207-ПД | 03.02.2027 | 1000 RUB | 350 000 000 000 | 8.15 |

| ОФЗ-26212-ПД | 19.01.2028 | 1000 RUB | 358 927 588 000 | 7.05 |

| ОФЗ-26224-ПД | 23.05.2029 | 1000 RUB | 350 000 000 000 | 6.9 |

| ОФЗ-26218-ПД | 17.09.2031 | 1000 RUB | 250 000 000 000 | 8.5 |

| ОФЗ-26221-ПД | 23.03.2033 | 1000 RUB | 350 000 000 000 | 7.7 |

| ОФЗ-26213-ПД | 11.05.2033 | 1000 RUB | 150 000 000 000 | 7.4 |

| ОФЗ-26225-ПД | 10.05.2034 | 1000 RUB | 350 000 000 000 | 7.25 |

Стоит ли индекс Мосбиржи купить на ИИС

Индекс Мосбиржи (ММВБ) – это производный инструмент, ориентирующийся на курс 111 активов:

- 72 индекса облигаций;

- 36 индексов акций;

- 3 индекса пенсионных фондов.

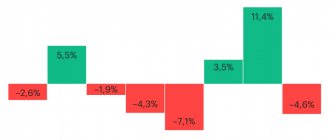

Любое физическое лицо может как купить на ИИС ОФЗ, так и индекс Московской биржи. На декабрь 2021 г. курс составляет 109 руб. Причем в январе того же года он был около 80 руб. Т.е. доходность в годовых составила 29%. Конечно, бывают времена и похуже – например, за 2021 г. курс упал на 26% годовых.

Поэтому возникает вопрос – стоит ли вкладывать в этот индекс или нет. Чтобы ответить на него, нужно понять, куда именно мы инвестируем. Индекс состоит из акций голубых фишек – наиболее капитализированных компаний. Он отражает экономическое «самочувствие» фондового рынка России, и говорить уверенно о его стабильном росте не приходится. Хотя в долгосрочной ретроспективе (за 5 лет) индекс действительно вырос. Поэтому его можно включить в свой портфель, но для значительных вложений (30-40% от взноса и более) он едва ли подойдет.

Таким образом, вы уже знаете, какие облигации купить на ИИС. До половины своих средств лучше всего инвестировать именно в ОФЗ, поскольку это настолько надежная стратегия, что надежнее и не придумаешь. А чтобы увеличить потенциальный доход, рассмотрите и ценные бумаги крупных компаний – Сбербанк, Роснефть, Газпром, Норникель, Google и многих других. Распределение рисков – это гарантия вашего успеха.

Как приобрести ОФЗ

- Для начала требуется открыть брокерский счет у любого из брокеров, на рынке таких огромное количество, например, ВТБ, СБЕР, Тинькофф, БКС, FreedomFinance.

- Когда брокерский счет готов, определяемся со сроком инвестирования, чтобы не допустить вышеописанные ошибки.

- Если хотим получать ежемесячные зачисления на счет, подбираем несколько бумаг, чтобы сроки выплаты были на каждый из месяцев. Если купоны не важны, то выбираем с максимальной доходностью на наш срок инвестирования. Покупаем.