Приветствую вас!

Традиционно наиболее надежные ценные бумаги, торгующиеся на бирже, – это облигации или, по-другому, бонды. Доходность этих бумаг невелика, и один из путей ее увеличить – сэкономить на налогах.

Именно поэтому налогообложение облигаций для физических лиц – вопрос актуальный для каждого частного инвестора, желающего работать с этим финансовым инструментом. Сегодня я расскажу вам о базовых аспектах этого дела, а также о важных его малоизвестных нюансах.

Какие налоги берут с корпоративных облигаций

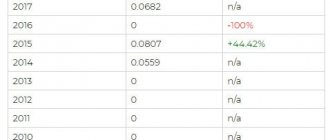

Принято делить бумаги по срокам выпуска. Если рассматриваются облигации, выпущенные после 01.01.2017 г., то НДФЛ рассчитывается так.

Доход по купонам освобождается от НДФЛ. Но следует помнить, что в случае повышения доходности свыше заявленных значений более чем на 5 %, придется выплатить в бюджет 35 % от доли дохода сверх планируемых величин.

Внимание! Есть условие, его следует учитывать. Если облигация находилась в руках владельца до срока погашения, то возврат ее эмитенту за конечную цену не облагается налогами.

Если продажа состоится хотя бы на одни сутки раньше, придется платить 13 % от разницы стоимостей до и после продажи.

Если бумаги выпущены до 01.01.2017 г., то НДФЛ выплачивается в размере 13 % от всех видов образующейся прибыли.

Порядок налогообложения

Физические лица уплачивают НДФЛ, исчисляемый с налоговой базы. Ставка НДФЛ для налоговых резидентов РФ равна 13 %, для нерезидентов — 30 %. В отдельных случаях для обеих категорий налогоплательщиков она может быть 35 %.

Налоговая база рассчитывается как доходы за минусом расходов. Доходы физических лиц от облигаций могут быть следующими:

- полученный от их реализации (погашения);

- купонный;

- накопленный купонный доход (НКД);

- дисконтный;

- от разницы курсов валют.

При налогообложении различных видов облигаций доходы, формирующие налоговую базу, отличаются.

Расходами по операциям с облигациями признаются расходы на их приобретение, а также на исполнение прочих обязательств по этим сделкам. Это могут быть расходы на оплату услуг брокера, биржевая комиссия и т. д. Все расходы должны быть документально подтверждены, чтобы облегчить налогообложение.

Списывается НДФЛ по факту вывода денег со счета или по итогу налогового периода: он равен одному календарному году.

Рублевых облигаций

С точки зрения российского инвестора систему налогообложения рублевых облигаций можно считать базовой. Все операции по ним и весь процесс налогообложения для физических лиц рассчитывается в рублях, отсутствуют сложности с конвертацией валют в условиях изменения их курса, и это главное преимущество.

Отмечу, что для юридических лиц на прибыль от рублевых облигаций установлена минимальная ставка налога 15 %, и здесь физические лица оказываются в выигрышном положении.

Еврооблигаций

Еврооблигации, или «евробонды», номинируются в иностранной валюте, но их налогообложение для физических лиц осуществляется в рублях.

Налогообложение федеральных, субфедеральных (региональных) и муниципальных российских еврооблигаций для физических лиц практически аналогично налогообложению рублевых ОФЗ. При сделках с корпоративными еврооблигациями ситуация несколько сложнее.

Дело в том, что если физическое лицо покупает такие евробонды, их стоимость пересчитывается в рубли по курсу ЦБ на дату этой покупки. В момент продажи стоимость также пересчитывается, но уже по курсу на дату сделки.

И если между этими датами курс рубля по отношению к валюте приобретения евробондов упал, возникает доход от разницы курсов валют, с которого физические лица платят НДФЛ 13 %.

Пример: Папазян купил одну еврооблигацию за 100 долларов США. По курсу Центробанка 1 доллар стоил в это время 50 р., а рублевая стоимость евробонда на момент его покупки составляла 5000 р.

Через месяц Папазяну понадобились деньги, и он продал эту еврооблигацию за те же самые 100 долларов. Однако курс рубля за это время упал, и 1 доллар стоил уже 60 р. Получается, что рублевая стоимость евробонда на момент его продажи составляла 6000 р.

Таким образом, удачливый Папазян заработал на разнице курсов валют 1000 р., и теперь он как физическое лицо должен заплатить с этой суммы НДФЛ 13 %, то есть 130 р.

При этом будет ли Папазян фактически переводить свои 100 долларов в рубли или нет, при осуществлении налогообложения в расчет не берется. Платить нужно в любом случае.

Купоны и дисконт корпоративных еврооблигаций облагаются НДФЛ 13 %. В остальном налогообложение корпоративных еврооблигаций для физических лиц идентично налогообложению корпоративных рублевых облигаций.

Налоговые вычеты через ИИС

Индивидуальный инвестиционный счет (ИИС) позволяет физическим лицам проводить операции с облигациями и другими финансовыми инструментами, обращающимися на российских биржах, и получить при его использовании налоговый вычет по НДФЛ. Воспользоваться ИИС могут только налоговые резиденты РФ.

Вычет типа А позволит вернуть ранее уплаченный НДФЛ с любых доходов в размере 13 % от инвестированных через ИИС средств, но не более 52 000 р. в год.

Вычет типа Б позволит проводить биржевые операции через ИИС без уплаты НДФЛ с доходов от них. Однако воспользоваться высвобожденной от налогообложения суммой можно будет только при закрытии счета, т.е. не ранее чем через 3 года. Получить этот тип вычета можно только при том условии, что ранее вы не получали вычет типа А.

Инвестирование через ИИС осуществляется только в рублях, и сумма ограничена 1 миллионом в год.

Как и кому платить налоги

Покупка и продажа облигаций с помощью российского брокера позволяет переложить на того обязанность выплаты НДФЛ. В обязанности брокера входит обязанность осуществлять выплаты по ценным бумагам, соблюдая налоговое законодательство по обращению с ценными бумагами для физических лиц.

Если деятельность осуществляется помимо брокера, то обязанности по выплате налогов лежат на самом инвесторе.

Риски и расходы держателей облигаций

Физические лица рискуют в следующих случаях:

- Возможен кредитный риск из-за банкротства эмитента или в случае технического дефолта с отсрочкой платежей.

- Снижение рыночной стоимости облигаций может привести к потерям стоимости ценной бумаги.

- Ликвидность облигаций должна обеспечиваться деньгами, основными средствами и иным имуществом. В случае невозможности отвечать по своим долгам перед инвестором вероятность потерь физического лица увеличивается.

- При наличии переменных ставок по купонам возможны риски уменьшения размера выплат.

Внимание! Возможны иные риски, связанные:

- со снижением процентных ставок;

- из-за инфляции внутренней валюты;

- с событиями, которые приводят к резким изменениям в экономике или обществе.

Что считать датой эмиссии

Дата эмиссии облигаций признается дата государственной регистрации выпуска в обращение.

Есть ли ограничения на величину купона

Если доход по купонам превышает ставку рефинансирования ЦБ на 5 % и более, то НДФЛ рассчитывает от суммы, которая превышает данный порог.

Внимание! Возможен вариант, когда ставка рефинансирования снижается так, что доход по купонам становится выше более, чем на 5 %. Тогда за прибыль свыше ограниченного порога придется платить налог с физического лица.

Кто выполняет функции налогового агента

При работе через брокера обязанность налогового агента возлагается на брокера. При самостоятельной работе на рынке ценных бумаг сам инвестор является налоговым агентом. Он и обязан представлять в налоговые органы сведения о доходах.

Облигаций федерального займа (ОФЗ)

С целью привлечения инвестиций в отношении ОФЗ государство установило для физических лиц наиболее привлекательный режим налогообложения. От пошлины освобождены все виды доходов от ОФЗ, кроме тех, что возникают из-за роста их стоимости.

При этом налогообложение ОФЗ, субфедеральных (региональных) и муниципальных облигаций не имеет отличий.

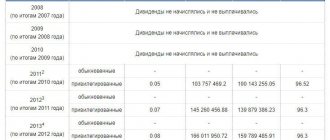

Купоны

В этом моменте налогообложение для инвестора просто бальзам на душу: купоны, НКД и дисконт по ОФЗ для физических лиц налогом не облагаются.

Рост стоимости

Доходы физических лиц от реализации (погашения) ОФЗ, возникшие вследствие роста их стоимости, облагаются НДФЛ 13 %.

Курсовая разница

Физические лица могут проводить операции по федеральным еврооблигациям и получать при этом доход от разницы курсов валют без уплаты НДФЛ.

Пример: Андреев имел 5000 рублей. Он купил на них 100 долларов по курсу ЦБ, который составлял в этот момент 1 долл. = 50 р. Затем Андреев купил на эти деньги один федеральный евробонд по цене 100 $ за штуку.

А через неделю Центробанк сообщил Андрееву, что курс рубля по отношению к доллару упал: 1 долл. = 60 р.

Андреев, не будь дурак, продал в этот же день свой федеральный евробонд за те же самые 100 долларов (никакой прибыли от самого евробонда не получив), а затем продал эти 100 долларов уже за 6000 р.

Таким образом, Андреев получил доход от разницы курсов валют в 1000 р. Но так как при этом он проводил операции именно с федеральным евробондом, государство с этого его заработка налога не берет.

Можно ли уйти от уплаты налогов и что за это будет

При работе с помощью брокера уйти от налогообложения невозможно. Брокер обязан выполнять требования законодательства Российской Федерации.

Если работа на рынке ценных бумаг выполняется без посредников, то отвечать придется самостоятельно. При сокрытии крупных сумм возможно привлечение к уголовной ответственности, которые предусматривают длительные сроки заключения и конфискацию имущества.

В табл. приведены сведения о рисках и налогах при разных способах размещения денег.

Налоговая оптимизация купонов

Если все-таки необходимо держать именно облигации, а не паи фонда облигаций, то для минимизации потерь становятся наиболее выгодными варианты ценных бумаг с минимальным купонным доходом. В России практически отсутствуют как класс бескупонные облигации (дисконтные облигации). Но облигации с небольшим купоном все-таки найти можно. При одинаковой доходности к погашению для минимизации налога следует выбирать облигацию с меньшим купоном. Такие облигации обычно имеют более крупный дисконт при покупке, и большая часть прибыли будет получена при продаже или погашении ценной бумаги.

Плюсы и минусы КО

Данный вид долговых бумаг популярен среди опытных инвесторов и трейдеров-новичков.

Причина тому – весомые преимущества:

- Разные виды КО, выбор остается только за инвестором.

- Эмиссию проводят компании разных отраслей деятельности. Контролируя рынок, можно регулярно вкладывать деньги в предприятия, чья деятельность и доходность находится на пике.

- Широкий рисковый диапазон. Фондовая биржа предлагает взять как надежные корпоративные облигации, например, от Сбербанка или АИЖК, так и высокорисковые с повышенной доходностью.

- КО торгуются в период обращения, не обязательно держать их до погашения, можно продавать и покупать в любое время.

- Привлекательная доходность. Бонды, выпущенные коммерческими организациями, практически всегда выгоднее ГКО, ОФЗ, муниципальных ЦБ.

- Налогообложение корпоративных облигаций представляет собой свод нескольких статей НК РФ. В них легко разобраться, даже не обладая бухгалтерскими знаниями. При правильном подходе и открытии ИИС можно освободиться от ряда налогов.

Есть у инвестиционного инструмента и недостатки:

- Самые надежные ценные бумаги низковолатильны (прибыльность). Это главный минус КО: финансовая выгода прямо пропорциональна риску. Надежность снижает спекулятивный интерес – такие облигации практически не торгуются, потому что рыночная цена редко меняется.

- Большое количество бондов с разными параметрами и эмитентами усложняет выбор и анализ.

- Спекуляция на фондовой бирже в период обращения ценной бумаги требует от инвестора как минимум базовых знаний оценки и аналитики. Игра «вслепую» может быстро привести к убыточности.

Налоги ИП

Предприниматели на УСН могут выбрать в качестве вида деятельности операции с ценными бумагами (ОКВЭД 64.99.1 – вложения в ценные бумаги). Минфин разъяснил в письме № 03-11-06/2/58917 от 6 августа 2021 года, что доходами предпринимателя на «упрощенке» являются:

- доходы от реализации товаров и имущественных прав (выручка);

- внереализационные доходы,

а купленные ИП бонды относятся к товарам и доход от их продажи является выручкой в составе базы по УСН. Доходы в виде процентов включаются во внереализационные доходы.

Если выбрана система налогообложения УСН 15% от прибыли, то расходы от операций с ценными бумагами учитываются в финансовом результате по пп.23 п.1 ст.346.16 НК РФ.

Совмещать 2 вида объекта по УСН, например, для оборота применять 6%, а для доходов с расходами 15%, невозможно. Вся деятельность на «упрощенке» считается по одному из методов определения базы налогообложения. Об этом говорит и письмо Минфина № 03-11-06/2/63 от 21 апреля 2011 года.

Риски и расходы держателей облигаций

Несмотря на то, что облигации (рублевые и ЕО) считаются низко рискованными финансовыми инструментами, важно помнить о существовании внешних рисков, от которых не застрахована ни одна компания.

Цены на облигации могут поменяться в любой момент, под влиянием макроэкономических событий. Такой риск называют рыночным.

Возможны ситуации, когда происходят задержки выплат (основной суммы по номиналу и/или купонов), либо эмитент идет на невыплаты в силу разных причин. Такой риск называется кредитным.

Все эмитенты регулярно оцениваются рейтинговыми агентствами, которые присваивают определенные уровни надежности. Инвестору рекомендуется мониторить положение в рейтингах свои облигации.

Будущий инвестор должен также помнить, что помимо налогов он будет платить комиссию за все операции бирже и брокеру.

Таким образом, перед началом торговли на фондовом рынке, выбирая брокера и финансовый инструмент, следует ознакомиться:

- с тарифами биржи и брокеров на операции

- с налоговыми ставками на интересующие виды ценных бумаг.

На какие региональные облигации обратить внимание

С мая по август семь российских регионов уже вышли на рынок с новыми выпусками облигаций. В общей сложности они привлекли у инвесторов больше 63 млрд руб.

В сентябре еще четыре региона — Башкирия, Липецкая область, Белгородская область и Томская область — объявили о том, что готовят новые облигации.

Yango.Pro собрал в одном месте список свежих инвестиционных идей на рынке муниципальных облигаций, на которые сегодня стоит обратить внимание.

Московская область

AA+(RU)/Стабильный от АКРА Ba1/Стабильный от Moody’s BBB-/Стабильный от Fitch Ratings

Мособласть — один из наиболее выигрышных с точки зрения экономики регионов страны. В 2021 году она находилась на втором месте среди субъектов РФ по размеру валового регионального продукта (ВРП) (4.76 трлн руб.).Ее безусловный плюс — близость к Москве, которая легко гарантирует и стабильный рынок сбыта, и спрос на трудовые ресурсы (а это залог низкого уровня безработицы в регионе).

Темпы роста промышленного производства в области в 2016–2019 годах значительно опережали среднероссийский показатель (не менее 10% в год при среднем уровне по стране 2–3%). В промышленности доминирует пищевое производство (22%). А еще Мособласть является одним из крупнейших сельхозпроизводителей ЦФО (6-е место).

При этом налоговые поступления в бюджет не завязаны на одного крупного налогоплательщика: исторически максимальная доля одного налогоплательщика в налоговых доходах бюджета составляет менее 4%.

Московская область традиционно была консерватором в плане бюджетной политики: в 2021 году дефицит бюджета составил 14% внутренних доходов, уровень самофинансирования бюджета — 87%, а долговая нагрузка — 34%. В 2021 году регион рассчитывает выйти на уровень дефицита бюджета 13% и самофинансирования 88%.

Мособласть размещает облигации с 2021 года. На конец прошлого года на облигации приходилось около 49% долга региона. Сейчас у Мособласти в обращении 5 выпусков облигаций общим объемом по непогашенному номиналу 96.75 млрд руб. Благодаря наработанному опыту публичных займов у региона нет проблем с рефинансированием долгов, так как всегда имеется открытый доступ ко всем источникам долгового финансирования на привлекательных условиях.

Свердловская область

ruAA-/Стабильный от Эксперт РА А+(RU)/Стабильный от АКРА BB+/Стабильный от Fitch Ratings

Классический промышленный регион. Промышленность составляет основу региональной экономики (регион в лидерах по объему отгруженной продукции в металлургии и на 4-е месте по объему выпуска обрабатывающей промышленности. К примеру, среди крупнейших предприятий региона такие компании, как МРСКА Урала, «Уралвагон.

За четыре года с 2014 года внутренние доходы бюджета росли на 57%. Прошлый год регион закончил с дефицитом в 14.3 млрд руб. (6.5% внутренних доходов). В бюджет области на 2021 год чиновники заложили дефицит уже на уровне 29.4 млрд руб. (12.5%).

До сих пор Свердловской области удавалось удерживать весьма умеренный уровень долговой нагрузки. В прошлом году отношение долга к внутренним доходам составило 35%. По итогам этого года долговая нагрузка должна вырасти до 43%.

Между тем по качеству управления региональными финансами область входит в «зеленую группу регионов» по классификации Минфина.

Большую часть дефицита бюджета область традиционно финансирует коммерческими кредитами, на облигации приходится почти 33% долга. Всего в обращении у региона сейчас 6 выпусков облигаций общим объемом по непогашенному номиналу 47 млрд руб.

Ульяновская область

ruBBB+ от Эксперт РА

Более четверти ВРП области формирует обрабатывающая промышленность. Среди ведущих отраслей — машиностроение, автомобилестроение и авиастроение.

По итогам 2021 года доля ННД в регионе составила 76.7%. В структуре налоговых доходов наибольшую долю занимают акцизы — 35.1%, налог на прибыль организаций — 24.6%, налог на доходы физических лиц — 25.4%.

В прошлом году региональный бюджет был исполнен с дефицитом в размере 2.3 млрд руб., или 5.0% ННД. В 2021 году тоже ожидается дефицитный бюджет (2.1 млрд руб., или 4.3% ННД). Покрывать дефицит регион планирует за счет облигационных займов и банковских кредитов.

Правда, кризисная ситуация на фоне пандемии может подпортить картину и привести к наращиванию долговой нагрузки. На 01.01.2020 долговая нагрузка области составляла 53.4%, а общий уровень долга достигал 24.9 млрд рублей. При этом большая часть портфеля приходилась на банковские и бюджетные кредиты. Доля облигационных займов составляла 20.1%.

Самарская область

BB+ от S&P Ba2 от Moody’s АА(RU) от АКРА

Основа экономики региона — обрабатывающая промышленность и добыча нефти (22% и 20.8% ВРП в 2021 году соответственно). При этом в структуре обрабатывающей промышленности доминирует производство транспортных средств (42.5%).

Долговая нагрузка региона в прошлом году составила 33%. Примерно тот же уровень регион постарается сохранить и по итогам текущего года. Правда, по оценке АКРА, из-за возможного снижения налоговых и неналоговых доходов в 2021 году соотношение ее долга и текущих доходов может увеличиться до 34% (в 2022 году регион обещает снизить долговую нагрузку до 28%).

В структуре долга области преобладают облигации (примерно две трети долга), остальная часть — бюджетные кредиты. Благодаря этому ежегодный объем погашения (рефинансирования) не превышает 18% текущего объема долга (не более 8.7 млрд руб.).

2018 и 2021 годы Самарская область закрывала с профицитом бюджета. Однако в текущем году предусмотрено исполнение бюджета с дефицитом около 8% ННД, который планируется покрыть в основном за счет средств, накопленных в предыдущие годы.

Регион регулярно размещает средства на депозитах в объеме, который превышает среднемесячные расходы бюджета в 2021 году. По состоянию на 01.04.2020 средства на банковских депозитах более чем вдвое превышали сумму долговых обязательств области, которые ей предстоит погасить в этом году.

Белгородская область

АA-(RU) от АКРА

Белгородская область занимает 2-е место в ЦФО по объему ВРП на душу населения после Москвы. На территории региона сосредоточено более 40% разведанных запасов железных руд страны и 80% железных руд Курской магнитной аномалии.

Доля ННД в общих доходах бюджета составила 78% в прошлом году.

Последний раз бюджет региона заканчивал год с профицитом в 2018 году. В прошлом году бюджет оказался дефицитным (-1.8 млрд руб.) Дефицит по итогам этого года должен достигнуть уже 11.7 млрд руб.

На 1 сентября долг региона составлял 30.9 млрд руб. К концу года, по прогнозам чиновников, он должен увеличиться до 34.2 млрд руб. Это значит, что долговая нагрузка области вырастет до 49% с 38% на конец 2021 года.

Ярославская область

BB от Fitch ruBBB от «Эксперт РА»

По объемам производства ВРП (на душу населения) Ярославская область на 6-м месте среди регионов Центрального федерального округа. Основные отрасли промышленности региона — машиностроение и металлообработка, химия и нефтехимия, а также пищевая промышленность.

Один из плюсов области — невысокая зависимость областного бюджета от федеральных трансфертов и стабильная база налоговых и неналоговых доходов: их доля в доходах бюджета области стабильно превышает 80%. По итогам 2021 года она составила 82.5%.

В структуре налоговых доходов наибольшую долю занимает налог на прибыль организаций — 31.9%. Правда, на долю крупнейшего налогоплательщика Филиал ООО «ПК «Балтика» — «Пив приходится 10.1% ННД, это означает, что бюджет региона довольно сильно зависит от финансового состояния компании.

По итогам 2021 года бюджет региона был исполнен с дефицитом 1.5% ННД, это на 0.6 п.п. ниже уровня 2021 года.

Финансировать дефицит область традиционно предпочитает за счет размещения облигаций. Планировалось, что в 2020–2022 годах бюджет региона будет бездефицитным. Однако на конец 2021 года по прогнозам областных чиновников без дефицита все же не обойтись — он, как ожидается, составит 918 млн руб. (1.5%)

С учетом того, что область довольно сильно опирается на облигации (их доля в долговом портфеле 52.3%), долговая нагрузка у нее довольно высокая: на 1 января 2021 года она составляла 65.9%. По итогам 2021 года регион рассчитывает выйти на объем долга 38.3 млрд руб. и долговую нагрузку 61%.

Республика Саха (Якутия)

BBB- от Fitch ruАА- от «Эксперт РА»

Якутия — самый крупный по площади субъект РФ, занимает пятую часть всей территории России. По рейтингу общих запасов всех видов природных ресурсов Республика Саха (Якутия) занимает 1-е место в России. Основная отрасль республики — горнодобывающая.

В Якутии добывается 95% всех российских алмазов и 24% золота. В мировом масштабе ее доля в добыче алмазов составляет 25%.

В прошлом году доходы республиканского бюджета составили 220 млрд руб. из которых 132.2 млрд руб. — внутренние. Доля налоговых и неналоговых доходов бюджета составила по итогам 2021 года 60.08%. При этом республика имеет более высокую долю дотаций из федерального бюджета по сравнению с отдельными субъектами РФ.

По итогам прошлого года госбюджет республики был исполнен с дефицитом в 1.9 млрд руб. (1.4%), в этом году он тоже будет дефицитным.

Республика исторически входит в первую благополучную группу субъектов РФ с высоким уровнем долговой устойчивости. Объем госдолга на начало 2021 года составлял 49.2 млрд руб. Уровень долговой нагрузки — 37.2%.

Якутия — старейший эмитент на рынке региональных облигаций. Республика дебютировала на публичном долговом рынке еще в 2002 году и в общей сложности разместила уже больше 20 займов. Сейчас у нее в обращении 8 выпусков облигаций.

Башкирия

BBB от Fitch Ba1 от Moody’s ruAA+ от «Эксперт РА»

Крупнейший индустриальный центр страны. Регион входит в 10 лидеров по добыче нефти (в настоящее время на госбалансе числится 1300 месторождений). Кроме того, республика является одним из крупнейших регионов по производству сельхозпродукции в России (в основном в животноводстве).

Визитные карточки региона — такие компании, как Башнефть и Башкирская содовая компания.

Республика Башкортостан — консерватор в плане бюджетной политики: с 2017-го по 2021 год регион сохранял умеренный уровень профицита бюджета (в среднем 4% внутренних доходов) и высокий уровень самофинансирования (в среднем 77%). Долговая нагрузка на конец 2021 года составляла низкие 9%. При этом с 2021 по 2021 год Башкирия сократила долг на 26% — до 13.5 млрд руб. По итогам 7 месяцев 2021 года долг составлял 15.5 млрд руб., долговая нагрузка 10%.На 77% долг представлен бюджетными кредитами и только на 10% облигациями.

По состоянию на 1 августа республика располагала ликвидными средствами, которые в 2.4х раза превышали ее долговые обязательства.

Томская область

BB-/Стабильный от S&P ruBBB+/Стабильный от Эксперт РА BBB(RU)/Стабильный от АКРА

Промышленный регион на юго-востоке Западной Сибири. Область обладает довольно высоким уровнем социально-экономического развития за счет добычи нефти и статуса Томска как одного из ведущих центров науки и образования.

Оценочно рост ВРП в 2021 году составил 1.4% г/г. В структуре промпроизводства ключевую роль играют нефтегазодобыча и переработка (Томскнефть, ГПН-Восток, Востокгазпром, Русснефть).

В 2021 году область имела умеренный дефицит (6.9% внутренних доходов), за семь месяцев 2021 года — высокий, 14% внутренних доходов. Расходы выросли на 20%, в то время как доходы — только на 8%. Собственные доходы бюджета упали на 10% (8% — в среднем по России, 9% — по СФО) — главным образом из-за сокращения поступлений от налога на прибыль на 34% (18% — по России, 22% — по СФО) на фоне кризиса, вызванного COVID-19, и снижения цен на нефть.

Долг региона за восемь месяцев 2021 года вырос на 17% — до 37.9 млрд руб. с 32.3 млрд руб. на конец 2021 года. Рост произошел главным образом за счет увеличения бюджетных кредитов на 5.5 млрд руб.

Регион имеет комфортный график погашения долга: в течение года погашается около 16% долга, а пик погашений облигаций и коммерческих кредитов приходится на 2022–2023 годы. При этом, исходя из бюджета, в 2021 году долговая нагрузка, должна составить 61%.

Липецкая область

BB+ от Fitch AA(RU) от АКРА

Экономика региона ориентирована на промышленный сектор с акцентом на черную металлургию. В 2021 году 10 крупнейших налогоплательщиков области внесли в бюджет 41.5% общих налоговых поступлений (среди них — НЛМК, Черкизово и Индезит Интернешнл). К слову, доля Липецкой области в российском производстве бытовых холодильников и морозильников — 26%.

В 2016–2019 годах совокупные доходы бюджета области выросли на 25% — до 64.2 млрд руб., причем почти полностью за счет налоговых и неналоговых доходов региона.

Благодаря весьма консервативной бюджетной политике Липецкой области удалось существенно снизить уровень долговой нагрузки — показатель долг/собственные доходы снизился с 44% в 2021 году до 29% на конец 2021 года. Сейчас по этому показателю регион на 24-м месте в РФ.

Одно из слабых мест в финпоказателях региона — большая доля краткосрочных долгов. Сроки погашения по 50% прямого долга области наступают в 2020–2021 годах. Правда, Минфин региона подчеркивает, что этот факт сглаживает хороший запас ликвидности и умеренный уровень долга в целом (по состоянию на 1 августа он составлял 14.3 млрд руб. и был на 34% представлен облигациями.

Налогообложение по операциям через ИИС

Используя индивидуальный инвестиционный счет, вкладчики имеют возможность получить налоговый вычет и вернуть себе часть денег. Данный вариант возврата средств доступен для физических лиц с 2015 года.

Сейчас читают: Какая цена у советских облигаций 1992 года?

Вычет налогов через ИИС может быть двух видов:

- возврат НДФЛ с продажи активов;

- возврат налога на доход с биржевой торговли.

Для оформления налогового вычета НДФЛ необходимо:

- Подать декларацию по налогу на доходы физлиц.

- Оформить бумагу, подтверждающую факт получения дохода.

- Предоставить документы, удостоверяющие зачисление средств на инвесторский счет.

- Продемонстрировать налоговой договор на открытие счета.

- Написать заявление на возврат денежных средств.

Передать пакет документов в налоговую можно:

- через сайт налоговой службы;

- через почту России;

- личчно, посетив отделение ФНС.

Подача деклараций на вычет налога может быть выполнена в любое время.

Возврат налога на доходы с биржевой торговли осуществляется путем предоставления брокеру справки из налоговой службы, подтверждающей факт неиспользования вычетов по ИИС.

Выбор типа вычета каждый инвестор выбирает самостоятельно. Начинающие вкладчики, как правило, стараются вернуть средств, отданные в рамках НДФЛ, а опытные инвесторы зачастую возвращают налог с биржевой торговли.

Лучшие муниципальные облигации 2019

Рассмотрим выпуски лучших муниципальных облигаций 2021 года, номиналом 1 000 рублей, находящихся в обращении. Но стоит оговориться, что оценка нижеописанных эмитентом приблизительна.

При смене экономической обстановки во времена санкций и нестабильных цен на нефть, изменения могут быстро перевести игрока из надежных в «околобанкротных».

Конечно, здесь речь не идет о Москве, Санкт-Петербурге, а также сырьевых регионах.

| Название выпуска | Дата погашения | Купонные выплаты | Цена рыночная, % | Доходность эфф-я, % | ||

| % | Периоди чность, в год | нкд | ||||

| БелгородскаяОбл-34009-об | 30.06.2020 | 12,65 | 4 | 8,63 | 102,27 | 8,63 |

| Волгоград-34007-об | 10.10.2019 | 12,26 | 4 | 4,3 | 101,19 | 8,39 |

| Волгоград-34008-об | 19.10.2020 | 13,58 | 4 | 6,7 | 105,5 | 8,53 |

| ВолгоградОбл-35007-об | 02.06.2024 | 8,90 | 4 | 3,66 | 101,11 | 8,45 |

| КалининградОбл-35002-об | 17.12.2024 | 7Д | 4 | 1,3 | 98,32 | 8,58 |

| Карач-ЧеркесРесп-35001 | 18.12.2024 | 8,7 | 4 | 1,19 | 101,04 | 8,7 |

| Карелия Респ-35018-об | 15.10.2023 | 8,00 | 4 | 10,8 | 99,38 | 8,47 |

Дата погашения – день, когда эмитент переводит на счет инвестора номинальную стоимость облигации. Купонные выплаты различают по % (процент, начисляемый в год от номинала), периодичность выплат (4 – 4 раза в год, то есть ежеквартально), НКД – накопленный купон, он включается в рыночную стоимость.

В текущем году эмиссию муниципальных облигаций проводили лишь один раз, но условия ее невыгодны. Поэтому в данной сводке приведены ЦБ на вторичном рынке.

Соответственно, цена покупки зависима от экономической обстановки. Здесь ее стоимость приведена в процентах, за 100% берется 1000 рублей.

Эффективная доходность отражает потенциальную прибыль с учетом реинвестирования. Если начисляемая прибыль выводится на банковские счета, фактическая выгода будет ниже на 5-15%.

Про муниципальные облигации Москвы и области

Расчеты с учетом НКД

Ненулевой купонный доход полноценно облагается налогом. Подсчитать сумму средств, отчуждаемых в пользу государства, достаточно просто. Рассмотрим пример:

Физическое лицо приобрело облигацию, номиналом 2 тысячи российских рублей за 98% стоимости, то есть за 1960 рублей. Размер купона составляет 35 рублей.

Спустя две выплаты гражданином было принято решение продать актив другому инвестору. Инвестор не дождался ровно половины срока до следующей выплату. Таким образом, величина налога составляет: 35 \ 2 * 0.18, то есть 3 рубля 15 копеек.

Кто выполняет функции налогового агента?

Налоговым агентом, в соответствии со статьей №226.1 налогового кодекса Российской Федерации, может быть:

- Депозитарий, выплачивающий доход. Данный налоговый агент актуален для ОФЗ, муниципальных облигаций и корпоративных бондов, регистрация которых произведена после 1 января 2012 года.

- Эмитент. Налоговый агент для ценных бумаг, зарегистрированных до 1 января 2012 года.

Все российские брокеры, работающие на отечественных финансовых рынках, являются налоговыми агентами. Они самостоятельно рассчитывают сумму налога на основании полученной инвестором прибыли за отчетный период.