Почему люди предпочитают не давать деньги в долг? Потому что сперва даёшь, затем нервничаешь, чтобы вернули в срок, затем, когда не возвращают, как-то неловко намекнуть, а заёмщик и так всеми силами морозится. А если дать в долг государству, крупному банку, любимой ИТ-компании или своему городу? Надёжный заёмщик, гарантированный процент, точные сроки — это заставит задуматься даже самого далёкого от инвестиций человека. Если бы я ранжировал инструменты фондового рынка и иные инвестиции по степени их консерватизма, то облигации занимали бы уверенное второе место после банковского депозита. Это популярный консервативный инструмент, который направлен на сохранение средств и получение небольшой доходности (+-значение инфляции, если нет кризиса). Однако если бы всё было так просто, то не стоило посвящать облигациям целую большую статью, всё ограничилось бы инструкцией: облигации РЖД и ОФЗ хорошие, а облигации компаний микрозаймов плохие, выбирайте хорошие, ждите доход. Предлагаю отвлечься от всех дел на 20-30 минут и погрузиться в тему облигаций, тем более что вопрос сохранения денег стоит перед многими нашими читателями.

Предыдущие статьи цикла:

1. Новичкам фондового рынка: честные разговоры о трейдинге 2. Новичкам фондового рынка: честный разговор об акциях

Важный Disclaimer

После первой статьи серии мы получили обширный фидбэк и даже статью-ответ, где нас обвинили в том, что мы тупо популяризируем работу на бирже как лёгкий способ заработка. Поэтому расставим все точки над i.

- Наша серия статей — для новичков всех специальностей, а не только для программистов, аналитиков и математиков. Именно поэтому мы не окунаем читателей в разработку своих алгоритмов и сложную аналитику.

- Мы знаем сами и убеждаем вас — работа на бирже не быстрый и не лёгкий способ заработать. Заработать на основной работе и фрилансе проще и эффективнее. Но поскольку интерес к фондовым инструментам непрерывно растёт, мы хотим осветить эту тему доступно для всех. Во многом мы стараемся предостеречь читателей от потери больших сумм.

- Мы не продаём никакие финансовые продукты и стратегии, единственное, что есть у RUVDS для желающих попробовать себя на фондовом рынке, это сервера с предустановленным ПО METATRADER 5 (такая классная платформа со своим языком программирования и огромными возможностями). Такие же у нас есть и для любых других целей.

- Если у вас есть вопросы и пожелания, пишите в комментариях. Возможно, в конце цикла мы выпустим публикацию с ответами на наиболее важные вопросы.

Что такое ИОС?

Инвестиционные облигации Сбербанка – это ценные бумаги, запущенные в обращение на Московской бирже. Особенность инструмента заключается в защите капитала инвестора. Это означает, что если в покупку актива вкладывается 1000 рублей, то банк гарантировано вернет эту сумму. ИОС имеют 2 вида дохода:

- гарантированный;

- дополнительный.

В чем разница между этими типами доходности? Дополнительную прибыль инвестор получает только в том случае, если остается держателем ценной бумаги до наступления экспирации. В случае досрочного погашения, на его баланс зачисляется только гарантированный доход – 0,01 от номинала.

Облигации Сбербанка можно купить на индивидуальный инвестиционный счет. Их можно в любой момент продать или приобрести на бирже. В теории это ликвидный инструмент. Однако многие инвесторы сталкиваются с проблемами при продаже, если случилась просадка котировок. Найти покупателя в таком случае будет очень непросто.

Тарифы на брокерское обслуживание в Сбербанк инвестиции

Рассматривая тарифы на брокерское обслуживание клиентов с помощью Сбербанк инвестиции, расскажу о том, какие существуют группы сделок:

- на фондовом рынке Московской биржи;

- на том же фондовом рынке, но по заявке, поданной в телефонном режиме;

- на валютном рынке Московской биржи;

- на срочном рынке Московской биржи;

- на внебиржевом рынке ценных бумаг;

- с ОФЗ-н, размещенными до 01.05.2019 г. За сделки открытые после указанной даты комиссии не взымаются.

- РЕПО.

Процентная ставка за

| Сделка | Самостоятельный (различается в зависимости от суммы оборота) | Инвестиционный |

| На фондовом рынке Московской биржи | от 0,006 до 0,18% | 0,3% |

| На фондовом рынке Московской биржи с заявками по телефону | от 0,3% до 0,018% | 0,3% |

| На валютном рынке Московской биржи | 0,2 — 0,02% | 0,2% |

| На срочном рынке Московской биржи | 0,5 руб. за открытие контракта 10 рублей за принудительное закрытие контракта | Аналогично |

| На внебиржевом рынке ценных бумаг (за исключением структурных нот) | 1,5 — 0,17% | 1,5 — 0,1% |

| С ОФЗ-н | 1,5 — 0,5% | Аналогично |

| РЕПО | 0,001% для свободных ценных бумаг, 0,0045% для СпецРЕПО | 3% годовых, 0,0045% для СпецРЕПО, 0,001% для свободных ценных бумаг |

Стоимость одного поручения в рамках телефонного разговора — 150 рублей. Взымается, когда поручений за календарный месяц было больше 20.

Предоставляется аналитическая поддержка для клиентов, которые работают в сегменте «Инвестиционный», с регулярной рассылкой и открытием доступа к порталу.

Сбербанк пытается обхитрить начинающих инвесторов

Абсолютно у всех инвесторов термин «облигация» ассоциируется с чем-то максимально надежным, наличием фиксированного дохода. ИОС – это немного иная история. Скорее это структурный продукт с защитой капитала, но при этом у эмитента есть все рычаги для того, чтобы не додать клиенту прибыли.

Облигации Сбербанка для физических лиц призваны стать альтернативой депозитам. Банковский вклад способен дать доходность в районе 5%, а прибыльность инвестиций в данные ценные бумаги доходит до 15%. Однако это все в теории, на практике риски гораздо выше. Менеджеры довольно часто предлагают ИОС инвесторам, которые хотят вложиться в корпоративные облигации. Их доходность – 6,5%.

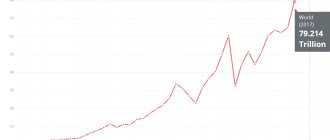

Как зарабатывают банки

В 2021 году банки заработали 1.34 трлн рублей чистой прибыли. Это в 1.7 раза больше, чем в 2021 году (тогда сектор показал гораздо меньшую прибыль из-за историй с санациями крупных банков). Наименьший объем прибыли банковский сектор показал в 2015 году, наибольший — по итогам 2021 года. При этом основную долю прибыли в отрасли заработали пять крупнейших по объемам активов банков.

Ранее глава ЦБ Эльвира Набиуллина заявляла, что ожидает в этом году прибыль сектора на уровне не ниже 2018 года.

Лидером по объему прибыли за 2021 год безоговорочно стал Сбербанк, его прибыль (811 млрд рублей) превышает совокупную прибыль всех остальных банков из топ-50 (701 млрд рублей), посчитали в НАФИ.

Источник: НАФИ

Исторически в структуре доходов российских банков доминировал корпоративный сектор. По подсчетам McKinsey, он приносит кредитным организациям около 55% дохода. Из них на малый и средний бизнес приходится 15%.

В то же время бум ипотеки и беззалогового кредитования в сочетании с медленным ростом и падением маржи корпоративного кредитования существенно увеличили долю розницы в доходах банков за последние годы. В годовом исчислении она принесет банкам почти половину доходов, рассказали «Ведомостям» аналитики консалтинговой компании McKinsey.

За шесть месяцев доля доходов банковского сектора от работы с розницей составила около 45%, или 2 трлн рублей. Этот показатель уверенно растет: в 2021 году он составлял 40%, а в 2018-м — 43%.

По сути, российский банковский рынок только-только вернулся по доле розницы к уровню 2014 года (в 2015 году из-за сжатия беззалогового кредитования розница провалилась примерно до 30%). Таким образом, фактически бизнес-модель банков до сих пор была заточена под кредитование со значимым перекосом на его высокомаржинальные виды. Это и есть та самая кредитная игла, предупреждают аналитики McKinsey.

Принцип работы инвестиционных облигаций Сбербанка

Официальной документации на сайте или в приложении «Сбербанк Инвестор» об этом инструменте нет. Финансовая компания предлагает лишь обрывки информации. Формула расчета доходности не разглашается. Поэтому точно подсчитать итоговую доходность ценных бумаг невозможно. Единственный способ конкретизировать ИОС – связаться с менеджером. Однако сотрудники банка заточены под продажи. Поэтому они смогут продать инструмент в выгодном свете.

Будьте готовы к тому, что ваши деньги, инвестированные в покупку ИОС также будут положены на депозит под 5% годовых. На чистую прибыль банк будет покупать производные инструменты, например, биржевые опционы. Если трейдинг окажется удачным, то инвестор получит дополнительный доход. Однако это слишком большой риск. Принцип работы инструмента очень сомнительный.

На Западе подобные облигации – это также распространенная практика. Однако в Европе и США есть их более честная версия. Например, инвестор обращается в финансовую компанию. Там ему предлагают вложиться в биржевой индекс с гарантированной защитой капитала. Условия просты – если S&P 500 вырастет, то на баланс будет зачислено около 90% прибыли от размера стартовых вложений. Если этого не произойдет, то инвестору просто будет возвращен его капитал.

Доходность инвестиционных облигаций Сбербанка: разбираем наглядный пример

Статистика подтверждает, что около 60% инвестиций в ИОС поступило от физических лиц. В 2021 году это был один из самых прибыльных биржевых инструментов в России. Однако насколько оправданы подобные вложения? Сейчас постараемся подробно разобраться. Банк предлагает облигации на различные активы, в качестве примера разберем ИОС на валютную пару USD/RUB. Годовая доходность – 15%.

Чтобы заработать на своих вложениях, нужно целиться на получение дополнительной прибыли. В условиях сказано, что инвестору будет начислен этот доход только в том случае, если валютная пара будет находиться внутри коридора с диапазоном 3 пункта. Сейчас 1$ – практически 64 рубля. То есть нам необходимо, чтобы курс не поднялся выше отметки 67 рублей.

Главная проблема в том, что валютные прогнозы – это игра в «угадайку». Даже опытный инвестор не способен прочесть мысли влиятельных игроков, формирующих рыночные драйверы. Стоит учитывать о специфику национальной валюты РФ. Рубль находится на ручном управлении, поэтому он может как взлететь, так и, наоборот, просесть.

Купить облигации Сбербанка физическому лицу, конечно же можно, но зачем? Слишком велик риск, что итоговая доходность составит – 0,01. Это слишком мало. Гораздо выгоднее вложиться в ОФЗ или корпоративные облигации Сбербанка. В теории они не столь привлекательны, но на практике приносят реальные деньги.

Сберегательный сертификат

Представляет собой своеобразный сервис для сохранения денежных средств с обязательным получением впоследствии прибыли. Минимальный вклад не может быть ниже 10 тыс. руб. Процентная ставка составляет 3,25-7 % годовых.

Образец сберегательного сертификата Сбербанка

В документе прописывается сумма вклада и его срок. По истечении указанного времени сберегательный сертификат обменивается на денежную сумму (размер вклада + проценты). Договор можно продлить.

Преимущества инвестиционных облигаций Сбербанка

Несмотря на все озвученные недостатки ИОС, у этого биржевого инструмента есть определенные преимущества, о которых тоже нужно упомянуть:

- гарантированная защита капитала – вне зависимости от того, как будут развиваться события, инвестор получит возврат вложенных средств;

- проверенный эмитент – эмитентом выступает Сбербанк или его дочерняя компания, но в любом случае этой организации можно доверять;

- увеличение доходности – если купить облигации Сбербанка на индивидуальный инвестиционный счет, то можно немного увеличить прибыльность инструмента.

Плюсы биржевого инструмента есть, но они незначительны.

Сколько банков останется в России?

За последние пять лет число действующих банков в России сократилось вдвое. Еще в начале прошлого года на российском рынке работал 561 банк, а на начало текущего года число банков, имеющих лицензию, уменьшилось уже до 484, посчитали в аналитическом центре НАФИ.

Таков результат масштабной зачистки в российской банковской системе, начатой Центробанком в 2014 году.

Источники: ЦБ, НАФИ. *По данным на 1 янв.

По данным аналитического обзора рейтингового агентства НКР, с начала 2021 года с российского рынка ушел еще 31 банк, причем 11 из них были ликвидированы добровольно, без надзорных действий со стороны ЦБ. В 2021 году по собственной инициативе сдали лицензии 18 кредитных организаций (в основном это небольшие региональные банки, решившие сдаться, не дожидаясь предписания ЦБ).

Если до конца года резкого роста числа отзывов лицензий или ликвидации банков не произойдет, можно будет констатировать, что темпы сокращения количества банков в России значительно снизились, считают в НАФИ.

Еще весной первый зампред ЦБ Дмитрий Тулин заявлял журналистам, что процесс очищения банковской системы РФ, по его мнению, практически завершен и новых крупных санаций Банк России не ожидает.

Источники: ЦБ, НАФИ. *По данным на окт. 2021 г.

Пик громких банковских санаций пришелся на 2016–2018 годы. В мае 2021 года был принят закон о создании Фонда консолидации банковского сектора — нового надзорного органа, через который Банк России самостоятельно, минуя посредников, проводит санацию проблемных банков.

Первым крупным банком, прошедшим санацию по новой схеме, стал банк «ФК Открытие». Затем через ту же процедуру прошли печально известные Бинбанк, Промсвязьбанк, ТРАСТ, Азиатско-Тихоокеанский Банк и другие.

По оценкам Fitch Ratings, расходы Банка России на расчистку банковского сектора с 2013 года составили более $70 млрд, в ближайшие два-три года на это может быть потрачено еще $10 млрд.

Это означает, что, несмотря на снижение темпов отзыва лицензий, в процессе дорасчистки банковской системы с рынка может уйти еще довольно большое количество игроков. Аналитики рейтингового агентства «Эксперт РА», например, прогнозировали отзыв лицензий у 45 банков в период с 1 июля 2021 года до 1 июля 2020 года.

Недостатки инвестиционных облигаций Сбербанка

Их действительно больше, и они существеннее. Перечислим лишь основные:

- высокий уровень риска – для получения дополнительного купонного дохода необходима большая удача;

- гарантированная прибыль слишком маленькая – 0,01 гораздо хуже, чем 5% банковского депозита;

- комиссия брокера – с чистой прибыли инвестора будет удержана комиссия в размере 0,03;

- длительный срок погашения – в среднем ИОС покупаются со сроком на 2-3 года, что слишком долго;

- если инвестор и получит дополнительный доход, то он составит 7-8% вместо обещанных 15%, так зачем рисковать ради нескольких процентов?

Очевидно, что Сбербанк сделал ставку на маркетинг, совершенно забыв о том, что инструмент должен быть выгоден и для инвестора. ИОС тяжело назвать облигацией, поэтому само наличие этого термина в названии финансового инструмента попахивает обманом.

Отзывы вкладчиков

Вкладчики Сбербанка советуют инвестировать на срок не менее трех лет, чтобы был заметен эффект. Негатив направлен в сторону обслуживания и прозрачности УК: компания не дает полной информации о состоянии Фонда перспективных облигаций, вывод занимает больше времени, чем указано в договоре.